Что значит холды по документам

Холдирование

Холдирование (от англ. слова hold – удерживать) – банковский термин, обозначающий следующую процедуру: кредитная организация в момент авторизации банковской карты резервирует сумму операции на определенный срок, в течение которого ожидает расчетов от эквайера. Часто эту операцию называют также временной блокировкой, резервированием или замораживанием суммы на счете карты.

Иными словами, когда происходит оплата по карте, потраченная клиентом сумма на покупку/услугу замораживается банком-эмитентом, т. е. холдируется для последующего списания. В этот момент кредитная организация уменьшает величину доступного баланса по карте на израсходованную клиентом сумму, но не списывает ее со счета. Фактически средства с карты будут списаны только тогда, когда в банк придет финансовое подтверждение проведенной операции – поступят так называемые клиринговые файлы от эквайера.

В случае если эти файлы не поступают, сумма операции остается зарезервированной на определенное количество времени, после чего автоматически размораживается и становится доступной держателю карты. Срок холдирования в банках разный и составляет, как правило, от 9 до 30 дней. К примеру, в Альфа-Банке средства резервируются на срок до 9 дней.

Стоит отметить некоторые важные моменты, связанные с холдированием. Например, в случае когда валюта счета отличается от валюты операции, списание средств с карты происходит по курсу, установленному на день списания, а не на день резервирования средств. В такой ситуации сложно предугадать, как изменится курс валюты за это время и какая сумма в итоге будет списана банком с карты, поэтому не стоит тратить все свои средства, чтобы не получить в итоге отрицательный баланс.

Достаточно распространена ситуация, когда с карты списываются средства не за счет зарезервированной ранее суммы. Это связано с тем, что списание средств производится кредитной организацией автоматически по реквизитам, указанным в клиринговых файлах. В случае если они не совпадают с реквизитами авторизации, зарезервированная сумма так и продолжает «висеть», происходит новое списание с карты. При этом у держателя карты складывается впечатление, что сумма операции списана с карточки дважды.

Редко, но все же бывает так, что файлы, подтверждающие совершение операции, приходят после разблокировки средств на счете. В таком случае сумма списывается с карты, и если на ней недостаточно средств, то образуется технический овердрафт.

Часто с проблемой двойного списания сталкиваются при бронировании номеров в гостиницах. К примеру, при бронировании номера отель заблокировал на карте определенную сумму, однако при въезде постояльца в гостиницу списал не ее, а произвел новое списание.

В такой ситуации временно заблокированная сумма станет доступна клиенту после окончания установленного в банке срока холдирования. Если держателю карты зарезервированные средства необходимы раньше этого срока, он должен обратиться в свой банк с требованием отмены авторизации с подтверждающими финансовыми документами о проведенной операции.

Бывают случаи, когда запрос авторизации дублируется и сумма операции блокируется дважды. Такое происходит чаще из-за ошибки кассира или технических проблем с терминалом.

Стоит отметить, что если продавцом своевременно была отменена авторизация по карте, то зарезервированная сумма разблокируется достаточно быстро. Например, покупатель в день покупки товара решил вернуть его в магазин. Кассир, при условии что банк-эквайер еще не получил информацию о платеже, отменит совершенную операцию, и зарезервированная сумма станет доступной держателю карты.

Что такое холд по банковской карте? Срок холдирования в Сбербанке

В статье рассмотрим, что такое холд. Если человек привык контролировать операции со своим банковским счетом (это удобнее осуществлять в интернет-банке), то, наверняка, он обращал свое внимание на то, что после произведения оплаты по карте соответствующая денежная сумма со счета не списывается, а замораживается (резервируется) банком в течение одно или нескольких дней.

Причем размер доступного баланса по банковской карте ровно на замороженную сумму уменьшается. Ту сумму, которая временно заблокирована на счету клиента, в банковской терминологии называют «холдом по карте», а операция ее резервирования именуется холдированием.

Основные понятия

Английский глагол to hold в переводе означает «держать», «удерживать». Это резервирование определенной суммы денежных средств на карточном счете клиента до подтверждения финансовой операции либо отсутствия подтверждения в сроки, установленные банком.

На профессиональном языке подобную операцию именуют холдированием, а среди владельцев пластиковых карт распространены такие синонимы данного термина, как: замораживание, блокирование, hold-перевод, резервация и т.д. Наиболее правильным будет, если каждый из подобных синонимов будет употребляться вместе с ключевым словом: временное. Назвать такой процесс можно по-разному, однако суть при этом не изменяется.

Суть процесса

Большинство владельцев банковских карт считают (либо вовсе об этом не задумываются), что после того, как они расплатились в магазине средствами с карты через пос-терминал, деньги сразу же списались с их расчетного счета. В реальности же, факт оплаты – это то начало множества операций, которые в сочетании имеют название «транзакция» по банковской карте. В этом процессе участвуют банк-эквайер, обслуживающий торговую точку (которому принадлежит пос-терминал), банк-эмитент, выпустивший карту, и промежуточное звено – платежная система, которая соединяет вышеуказанные банки в единую «цепочку».

Почему эти деньги не списываются сразу?

Все дело здесь заключается в алгоритме взаимодействия всех банковских организаций, которые являются участниками транзакции с платежной системой. Как правило, сведения по всем карточным платежам в ТСП в конце рабочего дня пересылают в банк-эквайер, и на основании полученных данных формируются клиринговые файлы (информация на списание, которые выступают финансовым подтверждением проведенных операций), и далее эти файлы поступают в банк-эмитент посредством платежной системы. Только после этого это финансовое учреждение списывает деньги с расчетных счетов, т.е. холд по банковской карте прекращается.

Автоматическое снятие

Если финансовое подтверждение в банк-эмитент по конкретной операции не поступило, то через некоторые время, установленное банком, холд снимается автоматически – финансовые средства размораживаются и снова становятся доступны владельцу банковской карточки.

Итак, уже было сказано, что в большинстве случаев владелец карты после совершения той или иной покупки считает оплату приобретенных товаров или услуг состоявшимся событием, однако на практике случаются и неприятные ситуации, при которых банковскому клиенту приходится разбираться с тем, что такое холд, более углубленно.

Подводные камни

В соответствии с основными правилами, установленными платежными системами, банк обязан проводить списание по реквизитам, указанным в полученных клиринговых файлах. В случае, если они с реквизитами авторизации не совпадают, происходит списание с карточки за счет холда. Таким образом, получается, что платеж списан и денежные средства остались заблокированными. А банковский клиент при запросе на балансе видит минус обоих денежных сумм. Проблема разрешается только со временем, когда заблокированная финансовая сумма не находит подтверждения и размораживается.

Подобная ситуация может возникать при запоздалом получении банком-эмитентом файлов по клирингу. Холдирование при этом уже снято, но при получении реквизитов на процедуру списания, банк производит расходную транзакцию. При недостаточной сумме денежных средств на счете, баланс карты уйдет в минус, то есть случится так называемый неразрешенный овердрафт. Чтобы не допустить подобного незапланированного «ухода баланса в минус», полностью обнулять банковский счет на карте не следует: на нем всегда должна храниться некоторая свободная сумма денег.

Не расход, а резервирование

Помимо этого, может произойти и другая неприятная ситуация при покупке, когда блокируется одна денежная сумма, а подтверждающие файлы поступают на другую, меньшую либо большую, тогда с расчетного счета будет списано именно данное количество средств. Такое часто происходит вследствие особенностей конвертации, когда платежи осуществляются в другой валюте, нежели та, которая показана на счету банковской карты (покупка в иностранном интернет-магазине или непосредственно за рубежом). Это обусловлено тем, что обменный курс может меняться с момента начала холда до полного списания финансовых средств.

Сроки, на которые устанавливается период холдирования

Если говорить конкретно о сроке холдирования в «Сбербанке», то он составляет максимум 30 дней.

Временное резервирование расчетного счета или денежной суммы

Данная операция и является ответом на вопрос, что такое холд. В то же время она становится довольно популярной услугой, которую предлагает все большее количество банков. Это очень удобный инструмент, который позволяет ускорить получение номера р/с без посещения банковской организации и передачи документации. В России услуга функционирует относительно недавно, а в мире уже давно пользуется большим спросом.

Полученный номер после бронирования банковского счета может указываться в тексте соглашения с партнерами и в прочих документах.

Временное резервирование суммы может принимать форму заявки, которая подается в онлайн-режиме. Целью этой операции является заблаговременное получение реквизитов расчетного счета в финансовой организации.

После оформления банк выделяет время, на протяжении которого клиент должен прийти для передачи требуемого пакета документов и получения расчетного счета.

В представленной статье рассмотрено, что такое холд.

WayForPay: Возвраты онлайн-платежей или холдирование

Возврат оплаты — то, с чем сталкивается интернет-бизнес при работе с клиентами. Современные технологии позволяют с легкостью реализовать возврат оплаты клиенту, но чем больше поток возвратов в бизнесе, тем проблематичнее с ними работать.

При работе с хорошем сервисом по приему онлайн платежей функция возврата должна быть реализована в личном кабинете. При необходимости произвести возврат покупателю интернет-магазину необходимо будет найти платеж и одним кликом отправить запрос на возврат средств клиенту.

Если работа с возвратами не частая, то данная процедура вполне приемлема. А если у бизнеса много продаж, и много требовательных клиентов, то в данном случае удобнее рассмотреть для бизнеса холдирование средств на карте клиента.

Холдирование (от англ. слова hold – удерживать) — это “замораживание” средств на сумму заказа на карте клиента, которые не списываются на счет продавца при оформлении покупки и недоступны на определенный период покупателю.

Процесс обычной покупки и покупки с “холдом” можно отобразить так:

Во время стандартной покупки сразу происходит списание средств с карты клиента. При покупке с “холдом” сумма замораживается на необходимый период, после подтверждения от продавца сумма списывается с карты.

За период “холда” интернет-магазин может уточнить наличие товара на складе, сформировать отправку клиенту и провести ряд прочих процедур по формированию заказа. После отправки или получения товара покупателем (ведь на стадии доставки товар может быть потерян службой доставки) интернет-магазин может списать сумму заказа со счета клиента. Кроме того, если нужного товара нет в наличии, то интернет-магазин может предложить альтернативу по цене равной холду или меньше, при этом разница автоматически будет разблокирована на карте клиента.

В WayForPay холдирование на карте клиента может быть организовано до 30 календарных дней. Период холда устанавливается интернет-магазином. При необходимости период холдирования может быть реализован на срок более, чем 30 дней.

Возвраты или “холды” — каждый бизнес выбирает приемлемое для себя решение. Возможности обеих процедур мы постарались отобразить в данном материале.

Холдирование средств

Холдирование (авторизация, преавторизация, предавторизация, заморозка) — возможность заблокировать средства на карте клиента без фактического списания до тех пор, пока средства не будут списаны, не будет произведена отмена или не выйдет срок авторизации средств.

PayKeeper поддерживает работу либо в обычном режиме, когда списание проходит сразу же, либо в двухэтапном режиме (авторизация+списание).

Авторизация денег на карте

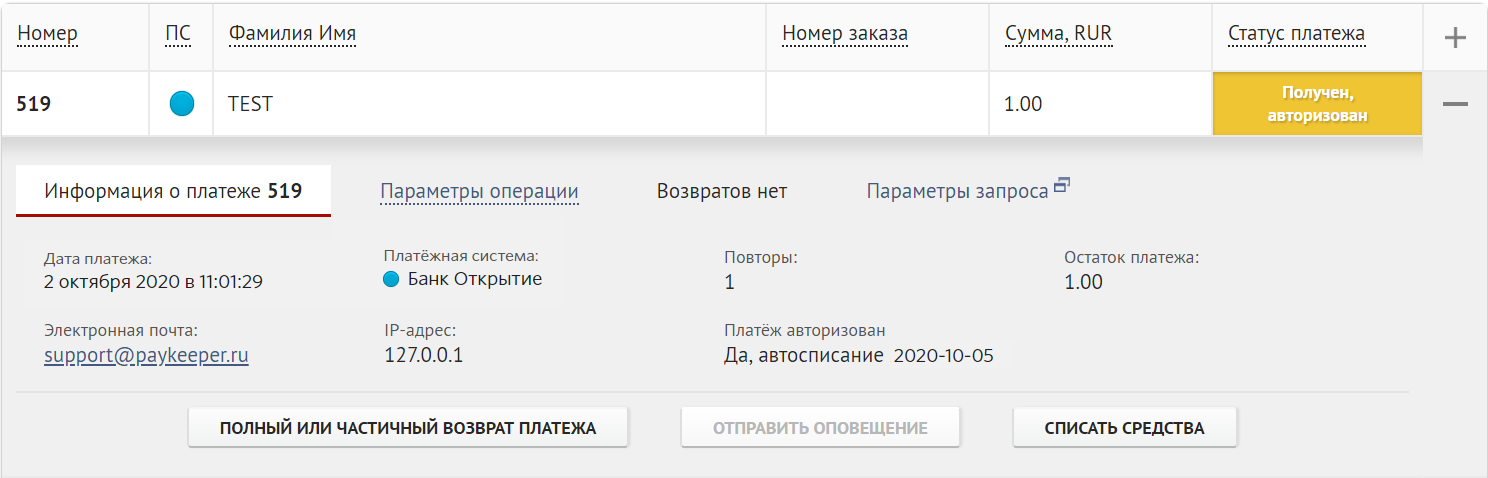

При работе в двухэтапном режиме, после совершения оплаты клиентом, статус платежа в PayKeeper изменится на «Получен/Совершён, авторизован»:

Авторизованный платёж в таблице платежей

Это означает, что средства на карте клиента заморожены (холдированы), в банк-эмитент (банк плательщика) был отправлен запрос на авторизацию средств.

Если до истечения срока авторизации, который задан в PayKeeper, не было выполнено списание средств или частичный возврат (через личный кабинет или API), то списание произойдёт автоматически. Точная дата списания указана в параметрах платежа, параметр «Платёж авторизован». Максимальный срок авторизации — 9 дней.

Отмена авторизации

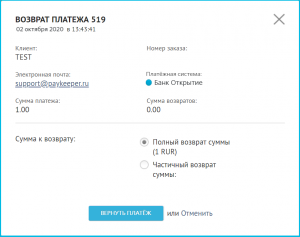

Диалог возврата платежа позволяет отменить авторизацию или произвести частичное списание

В течение срока авторизации (холдирования) возможно выполнить её отмену. При отмене авторизации комиссия по операции банком-эквайером не взимается.

Для отмены авторизации через личный кабинет PayKeeper:

Для отмены авторизации через JSON API личного кабинета PayKeeeper, используйте метод 2.8. Запрос на возврат платежа /change/payment/reverse/.

Списание средств с карты

Списание можно проводить в любое время после выполнения авторизации двумя способами:

Если списание не было выполнено по запросу через личный кабинет или API, то в последний день авторизации, в 19:00 (значение по умолчанию, его можно изменить), запрос на списание средств будет отправлен автоматически.

В момент списания PayKeeper отправит запрос в кассу на печать чека.

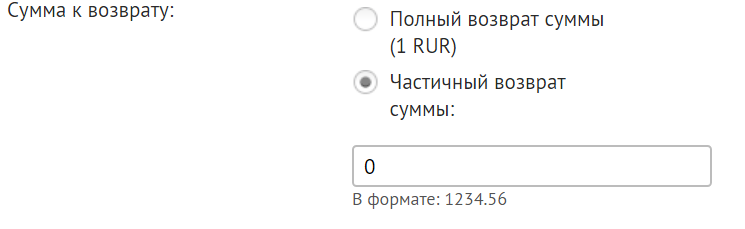

Частичное списание

Выполнение частичного списания в PayKeeper производится посредством частичного возврата авторизованного платежа.

Для выполнения частичного списания с помощью личного кабинета PayKeeper:

Указание суммы частичного возврата

Оставшаяся часть платежа будет списана с карты клиента в момент возврата. Если к личному кабинету подключена онлайн-касса, то в этот момент будет сформирован чек на оставшуюся часть суммы.

Что такое холдирование средств на карте

При совершении некоторых операций банк может не сразу списать деньги, хранящиеся на счете карты, а сначала заморозить их на 1-2 дня. Это называется холдирование средств на карте. Схема используется всеми банками мира, среди них Сбербанк, Альфа-Банк, Тинькофф и другие. Если транзакция не завершится, заблокированная сумма возвращаются на счет.

Как правило, деньги замораживаются при оплате товаров через Интернет. До тех пор, пока пользователь не получит покупку или магазин не подтвердит операцию, транзакция будет ожидать подтверждения.

Что такое холдирование

Холдирование денежных средств – это банковский термин, используемый при резервации определенной суммы на срок, не превышающий 30 суток. В переводе с английского hold – удержание. В Альфа-Банке могут заморозить деньги до 9 суток. В течение этого времени банк ожидает от продавца отмены или подтверждения операции. Если продавец отменяет транзакцию, сумма в полном объеме возвращаются на счет. В случае подтверждения – деньги списываются с карточки.

Еще одна причина холдирования – особенность работы платежной системы. После проведения оплаты с помощью терминала, деньги списываются с карточки не сразу, поскольку необходимо проверить операцию в банке, предоставившем терминал. Также проверяют банк-эмитент.

Сумма списывается не сразу, потому что данные по всем безналичным платежам, совершенным в торговой точке, обычно направляются в банк-эквайер в конце рабочего дня. И только тогда направляется запрос на списание. При этом в мобильном приложении или интернет-банкинге баланс будет меньше, но если посмотреть выписку, они все еще будут храниться на счете.

Финансовые средства временно блокируют в отелях, ресторанах и прокатных компаниях. Это связано с взиманием депозита при оказании услуг. В отелях депозит возвращается после сдачи номера. В прокатных компаниях деньги блокируют на 1 месяц, поскольку иногда штрафы приходят с опозданием.

Зачем нужна авторизация

Для некоторых компаний авторизация (удерживание) средств после оказания услуги – единственный вариант, позволяющий не обанкротиться. Рассмотрим в качестве примера прокатные услуги.

Вы взяли автомобиль в аренду в Европе, стоимость аренды составила 15 000 р., эта сумма сразу же списывается с карточки. Дополнительно взимается депозит 30 000 р., который подлежит резервированию, он обязательно должен быть у вас на счете. Но возможно не списывать, а использовать холдирование средств на счете (авторизацию). Для пользователя эта процедура выглядит как списание, поскольку сумма операции, требующей авторизации, становится недоступной, баланс уменьшается.

Возврат осуществляется в установленный договором срок, если не был нарушен договор. Комиссия не взимается, даже если вернулась не вся сумма.

Условия и сроки

Финансовые средства могут быть временно заблокированы на любой карточке. Владелец пластика никак не может повлиять на эту процедуру – отказаться от холдирования нельзя. На пользователе блокировка денег, как правило, никак не сказывается: за операцию не предусмотрена комиссия или другие сборы.

Срок резервирования обычно варьируется от 5 до 15 дней. Максимальный срок – 30 суток. Если по истечении этого периода операцию не подтвердили, блокировка снимается и вся сумма становится доступной на счету.

Порядок проведения

Процесс временной блокировки выглядит следующим образом:

Иногда процедура затягивается на 2-3 дня. Если бы в течение этого времени покупателю приходилось дожидаться ответа, использование пластиковых карточек было бы крайне неудобным.

Сбербанк и Альфа-Банк – крупные коммерческие банки, использующие холдирование. Финансовые средства замораживаются на установленный срок. В Сбербанке срок, в течение которого деньги могут быть заблокированы, составляет 30 суток. По дебетовым и кредитным картам Альфа-Банка – не более 9 суток.

Процесс блокировки не отличается от других организаций.

Возможные проблемы

Обычно холдирование не приносит проблем владельцам карточек, но бывают исключения. Проблемы возникают из-за двойного списания. В результате этого может образоваться технический овердрафт, который влечет за собой штрафные санкции.

Двойное списание – редкое явление, возникает из-за программного сбоя или ошибок в клиринговых файлах, допускаемых кассирами магазинов. Если в клиринговых файлах не совпадают реквизиты авторизации, со счета списывается сумма средств, равная заблокированной. Ранее заблокированные средства не возвращаются, а остаются замороженными. То есть и платеж списался, и деньги остались в блокировке. Иногда это приводит к минусовому балансу – овердрафту.

За несанкционированный овердрафт взимается штраф – около 500-1500 р., в зависимости от банка.

Но не стоит беспокоиться, что деньги утрачены навсегда, поскольку, когда выйдет срок резервации, они вернутся на счет.

Особо осторожно нужно расплачиваться за границей и на сайтах иностранных интернет-магазинов (покупки оплачиваются в Интернете бесплатно, т.е. без комиссии). Конвертация валюты осуществляется не в момент покупки, а в момент одобрения операции банком-эмитентом. За время, необходимое для получения авторизации, курс валюты может измениться. Как это отразится на стоимости покупки – вопрос. Поэтому старайтесь проводить расчеты за границей наличными, и избегайте двойной конвертации.

Отмена авторизации

Если продавец отменяет авторизацию, заблокированные деньги возвращаются на карточку. Однако в большинстве случаев они просто дожидаются конца срока авторизации, что занимает до 30 суток. В течение месяца вы не сможете пользоваться деньгами. Поэтому при внесении депозита рекомендуем использовать кредитные карточки. Финансовые средства вернутся в течение льготного периода и вы не переплатите проценты.