Что означает черный лебедь для доллара

«Черные лебеди». Как подготовиться к падению крипторынка

«Черные лебеди» появляются не только на традиционном, но и на крипторынке. Разбираемся, как это происходит.

«Черные лебеди» появляются не только на традиционном, но и на крипторынке. Разбираемся, как это происходит.

Что такое «черный лебедь»?

Теорию «черного лебедя» сформулировал экономист и автор бестселлера «Черный лебедь. Под знаком непредсказуемости» Нассим Талеб. Термин обозначает труднопрогнозируемые или, наоборот, очевидные, но игнорируемые события со значительными последствиями. В своей книге Талеб называет «черными лебедями» Первую мировую войну, развитие интернета и Мировой финансовый кризис 2008 года.

В 2020-м году многие ожидали встрясок в экономике из-за кризиса в отношениях США и Китая, а также ценовой нестабильности на рынке нефти. Но в марте появился другой «черный лебедь» — пандемия коронавируса, который затронул все рынки, в том числе сферу криптовалют. Критоналитик Вилли Ву еще в марте 2020-го отметил, что на рынке происходит нечто странное, и это отражается на активности инвесторов. Тогда же Ву предположил, что индустрия столкнулась с «черным лебедем».

This is a chart of on-chain «investor activity» right now. Long term looks solid. Short term is very weird, normally it’s smooth oscillations, not anymore, it’s like something hit it (#COVID19?), it’s fizzing out. Waiting for this to reverse before we put in a bottom. Maybe soon. pic.twitter.com/uy9gSeE3Ts

Позднее Виталик Бутерин назвал PoW-алгоритм блокчейна цифровых валют игнорируемым «черным лебедем» крипторынка. Основатель Ethereum отметил, что публичность шаблонов и ключей делают алгоритм технически и политически уязвимым. Бутерин противопоставляет PoW-консенсусу Proof-of-Stake (PoS), который пока не так распространен.

Как подготовиться к падению крипторынка?

«Черного лебедя» невозможно предсказать. Но важно понимать, что в экономике такие события случаются, и к рискам можно подготовиться. В сфере криптовалют триггером для падения может стать что угодно. Например, есть риск, что крупный капитал запустит спираль распродаж: из-за этого на рынке появляется больше активов и начинается хаос. В результате другие инвесторы тоже начинают распродавать свои активы, следуя тренду. Крипторынок, в отличии от традиционного, более волатилен. Когда Tesla купила биткоины, то цена на монеты выросла. Предполагалось, что Facebook тоже приобрела BTC, но слухи не подтвердились — и после публикации квартального отчета курс криптовалюты упал. Повестка постоянно меняется, что приводит к скачкам даже в обычных условиях, а «черный лебедь» может изменить ситуацию на рынке радикально.

Как реагировать на «черных лебедей»?

Реагировать на факторы, описанные Талебом, помогает опыт и «насмотренность». Чем больше вы анализируете рынок и учитесь понимать, как работают капиталы, как устроены различные процессы, тем проще вам будет реагировать на изменения. Используйте сервисы для мониторинга и аналитики — например, по динамике вывода криптовалют из кошельков можно спрогнозировать предстоящий обвал. Также стоит изучать историю финансового рынка и криптовалют — часто паттерны повторяются. Например, финансовые кризисы происходят каждые 7-11 лет, а биткоин растет скачкообразно — бум обычно происходит каждые 4 года. Какие закономерности прослеживаются в этих событиях, что им предшествует? Понимание макротрендов поможет спокойнее принимать изменения, а иногда и самостоятельно их прогнозировать.

Сегодня купить в одном месте и криптовалюты, и акции вышеперечисленных российских компаний в токенизированном виде можно на регулируемой криптобирже Currency.com.

Что такое токенизированные акции?

Токенизированные акции — это ценные бумаги, которые перевели на блокчейн и преобразовали в токен, привязанный к цене реального актива, то есть это финансовый актив на блокчейне, в основе которого лежит другой базовый актив.

Токенизированные акции могут работать эффективнее традиционных ценных бумаг (обычных акций), поскольку денежные затраты, связанные с обработкой сделок, в данном случае меньше, а стоимость контракта — ниже, потому что при работе с блокчейном не нужны посредники.

Currency.com

На платформе представлены более 1500 активов: криптовалюты, токенизированные акции крупнейших в мире компаний, ETF, фондовые индексы, валюты и облигации. На бирже доступна как покупка и продажа активов «физически», так и торговля с левереджем до 500х.

Материал не является финансовой консультацией. Инвестиции связаны с риском потери всех инвестиций. Успех прошлых инвестиций не означает успеха в будущем.

Хотите сообщить важную новость? Пишите в Телеграм-бот.

А также подписывайтесь на наш Телеграм-канал.

😣😖😫😩 Айтишники рассказали про признаки плохого оффера. Читайте истории, выводы и советы.

Банковские аналитики назвали «черных лебедей» 2021 года. Что грозит России

Британский Standard Chartered Bank назвал восемь «черных лебедей», которые могут повлиять на мировые рынки и экономику в 2021 году. Часть этих неожиданных и неприятных сюрпризов может отразиться и на России. Чего стоит опасаться в будущем году?

Что год грядущий нам готовит

Почти никто из аналитиков не относил пандемию ковида к ключевым рискам в уходящем году. Но именно она стала главным «черным лебедем» в 2020 году. Рынки в целом сумели быстро оправиться от шока благодаря экстренным бюджетным и монетарным мерам, которые приняли власти во многих странах мира. Однако новый год несет новые опасности, многие из которых могут повлиять и на Россию.

Восемь «черных лебедей»-2021

Самым большим ударом, по мнению Робертсена, может стать задержка в поставках вакцин от ковида и продолжение пандемии. Но есть и другие риски.

1. Демократы получают места в Сенате от штата Джорджия

Это означает, что они контролируют обе палата парламента, а также кресло президента США. Демократы предлагают повышение налогов и изменения в регулировании, касающиеся технологического сектора. В результате акции технологических компаний обваливаются, а доходность казначейских бондов США взлетает вверх на фоне опасений по поводу предложения бумаг.

А нам-то что?

Для России тотальный контроль демократов над американской политической системой будет означать рост вероятности введения новых жестких санкций и усиление давления на российские элиты со стороны Запада с целью ускорения трансфера власти в РФ.

2. США и Китай находят общий язык

Китай соглашается на укрепление своей валюты, рассчитывая за счет этого повысить покупательскую способность своих компаний и потребителей. В результате USD/CNY падает до 6,00.

А нам-то что?

Разрядка в отношениях США и Китая для России может означать, что ставка на усиление сотрудничества с мощным восточным соседом на фоне усиления конфронтации с Западом не сыграет. Это лишь усилит сепарацию России от глобального мира.

3. Монетарные и бюджетные стимулы приводят к самому быстрому восстановлению рынков за столетие

Стремясь воспользоваться ростом цен на реальные активы, инвесторы и трейдеры вкладывают все больше средств в медь и подобные рынки. В результате медь дорожает на 50%.

А нам-то что?

Это позитивно для сырьевой российской экономики, которая может получить дополнительный стимул для роста.

4. Раскол в ОПЕК

Стремясь решить свои финансовые проблемы, экспортеры нефти отказываются придерживаться квот на добычу, и альянс ОПЕК+ терпит крах. В результате цены на нефть падают до 20 долларов за баррель.

А нам-то что?

Это стресс-сценарий для России, которая едва отправилась от весеннего падения цен до 10 долларов за баррель.Такое развитие событий может привести к резкому ухудшению состояния российского бюджета.

5. Надежды на бюджетные стимулы Европы не оправдываются

Способность ЕЦБ поддерживать восстановление экономики вызывает все больше вопросов при нулевых процентных ставках и размере баланса, приближающемся к 100% ВВП. В результате к середине года евро дешевеет к доллару до 1,06.

А нам-то что?

Для России нейтрально.

6. Министр финансов США отказывается от политики сильного доллара

Конгресс отказывается сотрудничать по пакету бюджетных мер, и Джанет Йеллен, кандидатура которой была выдвинута на пост министра финансов США, ослабляет доллар с целью смягчить финансовые условия. В результате доллар дешевеет на 15%.

А нам-то что?

Для России быстрое падение доллара на мировом рынке также может означать укрепление рубля. Но, скорее всего, оно будет незначительным и вряд ли привет к какому-то рублевому ралли.

7. Долговые дефолты на развивающихся рынках и понижения суверенных рейтингов стран

Начинаются корпоративные дефолты, которые постепенно накрывают и финансируемые государством компании, что приводит к понижению страновых рейтингов. В результате ко второму кварталу акции EM (emerging market) падают на 30%, и год становится худшим для развивающихся рынков с 2013 года.

А нам-то что?

Россия – одна из крупнейших стран ЕМ, и это ситуация может коснуться ее в полной мере. Впрочем, пока российская огосударствленная экономика с минимальным числом компаний малого и среднего бизнеса преодолевает кризис даже лучше, чем многие страны с развитой рыночной экономикой. Об этом, например, пишет Всемирный банк.

8. Президент США Байден уходит в отставку

Обескураженный неспособностью преодолеть разногласия между республиканцами и демократами, а также из-за роста протестов и социальной напряженности Байден уходит в отставку, а его место занимает вице-президент Камала Харрис. В результате происходит резкая коррекция акций США, падение доллара ускоряется.

А нам-то что?

Дестабилизация в США может вызвать непредсказуемый отклик во всем мире, в том числе и в России. Камала Харрис – президент на три года? Это, вполне вероятно, «страшный сон» Кремля.

Хочешь понять, что происходит на самом деле?

Без лишних слов расскажем о том, кто виноват и что делать.

«Чёрные лебеди» на фондовых рынках. Как инвестору почуять жареное

«Черного лебедя» предсказать сложно, а порой и вовсе невозможно. И все же, если рынки падают, значит, кто-то начал продавать. Значит, что кто-то в курсе ситуации и принимает решение действовать, обваливая рынки. Этими «кто-то» являются крупнейшие банки, инвестиционные фонды, инсайдеры и другие «приближенные» люди и компании, следом за ними начинают продавать роботы-алгоритмы, более мелкие фонды, трейдеры и так далее по цепочке. В результате на мировых финансовых рынках происходит обвал.

«Черного лебедя» предсказать сложно, а порой и вовсе невозможно. И все же, если рынки падают, значит, кто-то начал продавать. Значит, что кто-то в курсе ситуации и принимает решение действовать, обваливая рынки. Этими «кто-то» являются крупнейшие банки, инвестиционные фонды, инсайдеры и другие «приближенные» люди и компании, следом за ними начинают продавать роботы-алгоритмы, более мелкие фонды, трейдеры и так далее по цепочке. В результате на мировых финансовых рынках происходит обвал.

Примеры черных лебедей

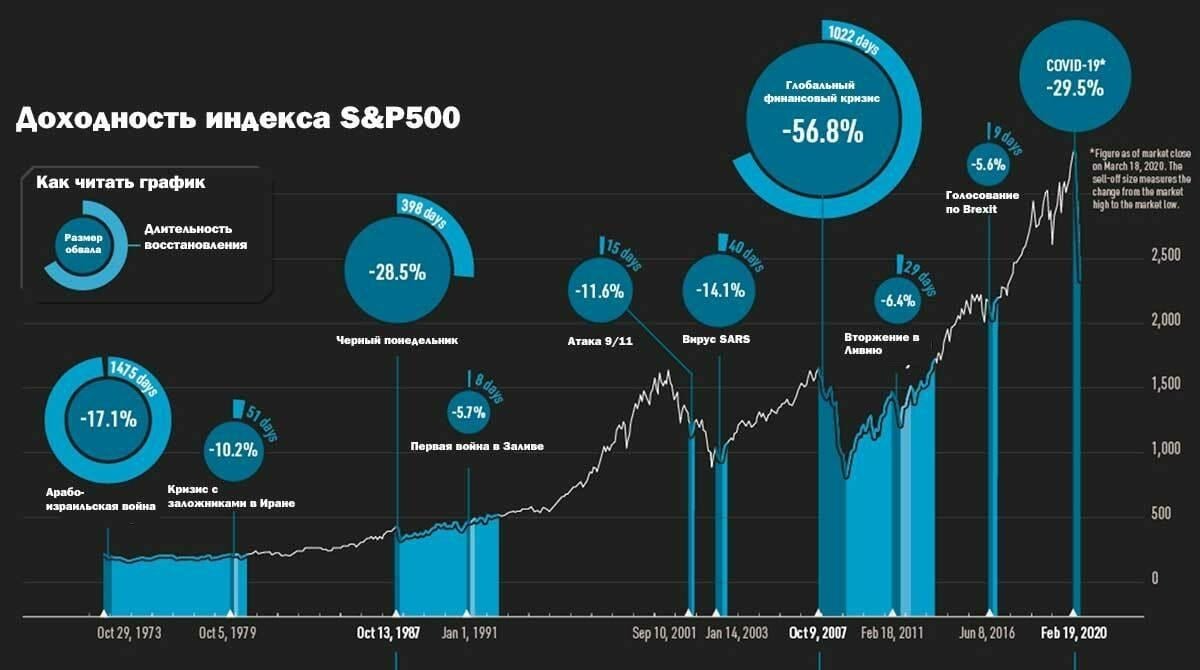

«Черный лебедь» — из ряда вон выходящее, непредсказуемое событие. Но, на самом деле, таких в истории достаточно много. С 1973 по 2020 год их официально зарегистрировано 10. То есть мартовский обвал стал юбилейным, хотя праздничного в этом ничего нет.

Получается, что «лебедь» прилетает каждые 4,7 лет, а это уже статистика, которая может быть полезна инвесторам.

Остается только выяснить по какой причине это происходит.

Обратите внимание, что из 10 событий только три имели непредсказуемый характер:

Предсказать с помощью анализа или угадать такие события невозможно, поэтому они являются самыми настоящими «Черными лебедями», застают врасплох даже самых «прожженных» инвесторов. Что же касается остальных 7 событий, в той или иной мере, на них можно было обратить внимание и заблаговременно отреагировать.

Как распознать и предсказать обвал рынков

Предсказать обвал фондовых рынков и появление черного лебедя непросто, но все-таки возможно. Если быть еще точнее — подготовиться к потенциальному обвалу можно. Для этого необходимо следить за событиями в мире хотя бы одним глазком и реагировать на все громкие и негативные события.

Например, информация о вспышке вируса COVID-19 в Китае и его распространении на другие страны появилась задолго до обвала рынков в феврале–марте 2020 года.

Что касается событий, связанных с политическими и военными конфликтами и противоречиями, то здесь не нужно обладать навыками гениального инвестора, чтобы почуять запах «жареного» и подготовиться к возможным последствиям. Например, если происходит острый конфликт США и других государств, то можно ждать обвала нефтяных котировок, санкций, пошлин, запретов, других видов ограничений. Это накладывает отпечаток на фондовые и другие рынки, 2018 год тому яркий пример.

Единственным событием, которое смогли предсказать отдельные аналитики, но которое было абсолютно непредсказуемо или тщательно скрыто, — крах рынка ипотечного кредитования в США и последовавший за ним мировой финансовый кризис 2008 года.

Как защитить активы от вероятного обвала

Представим ситуацию, что вы отреагировали на какое-либо значимое событие, провели анализ и пришли к выводу, что не за горами обвал финансовых рынков. Что делать?

Вариант 1

Не паниковать. Самое простое решение — заблаговременный выход из акций, криптовалют и других активов в деньги, желательно в швейцарский франк, как в одну из самых стабильных валют. После того, как ситуация устаканится, можно снова приобрести проданные активы. Это будет удобно и полезно тем, кто не имеет в своем распоряжении широкого набора активов и опыта хеджирования с помощью опционов или других видов деривативов. Таким образом заранее у вас появится возможность обезопасить себя от потенциальных потерь.

Вариант 2

Использовать пут-опционы на те активы, которые имеются у вас в портфеле. Пут-опционы дают право, но не обязывают продать активы по определенной цене в конкретную дату. То есть на момент наступления даты экспирации (расчетов) по опциону вы можете как продать свои активы, так и отказаться от этого, сохранив их.

Таким образом, вы можете защитить все ваши активы, однако у данного варианта есть одна проблема — правильно использовать опционы могут только профессионалы. Остальные могут сделать что-то неправильно и потерять больше, чем могли бы сберечь. Как быть?

Вариант 3

Использовать интуитивно понятную биржу даже для новичков, где вы можете купить активы «физически», из которых будет сформирован портфель, а также где можно открывать торговые позиции с левереджем. Допустим, вы купили 10 разнообразных активов и сформировали из них инвестиционный портфель. В какой-то момент вы посчитали, что рынки могут обвалиться и чтобы избежать убытков, вам достаточно выставить лимитные ордера с левереджем на продажу при достижении ценой определенного уровня.

Материал не является финансовой консультацией. Инвестиции связаны с риском потери всех инвестиций. Успех прошлых инвестиций не означает успеха в будущем.

Хотите сообщить важную новость? Пишите в Телеграм-бот.

А также подписывайтесь на наш Телеграм-канал.

😣😖😫😩 Айтишники рассказали про признаки плохого оффера. Читайте истории, выводы и советы.

Доллар, вклады: «Черный лебедь» может прилететь уже 22 сентября

Федеральная резервная система Америки создала «управляемый хаос» в мировой экономике

Уже давно Федеральная резервная система (ФРС) США скупает свои же государственные облигации, запуская с помощью данной нехитрой процедуры экономический рост. Они это деликатно называют quantitative easing или просто QE. Нужно выбрать момент, когда дальше падать некуда и напечатать воображаемых денег.

И вот опять собрались финансовые воротилы на горном курорте под названием Джексон-хол и Джером Пауэлл, председатель Совета управляющих Федеральной резервной системы, объявил о скором сворачивании этой лавочки. Она, конечно, помогла быстро восстановиться после кризиса, но ускорила инфляцию. На фондовых рынках на это объявление — ноль внимания.

Или ранки затаились в ожидании чего-то страшного?

Известный российский экономист, президент Союза предпринимателей и арендаторов России Андрей Бунич напомнил, что в 2008 году, когда Федрезерв США начал скупать собственные долги, это оценивалось как экстраординарная, временная мера:

— К 2015 году все обещали закончить — привести баланс ФРС в норму. Мы все это слышали от предыдущего председателя ФРС Джанет Йеллен, сейчас она министр финансов США. Несколько лет делались попытки прекратить порочную практику, но с приходом нового председателя, Пауэлла — опять начали увеличивать баланс ФРС. Во время пандемии, наплевав на приличья, осуществили беспрецедентные вливания.

«СП»: — Сейчас баланс ФРС — 8 триллионов, цифра, сопоставимая с внешним долгом страны в 28 триллионов долларов.

— Это совершенно дикие цифры. Соответственно, доверия к ФРС уже нет. Дай бог, чтобы они хотя бы несколько сократили свои долги. О том, чтобы привести экономику США в нормальное состояние, мне кажется, речи не идет вообще.

Но они ведь развалили и денежно-кредитную систему всего мира. Получилось так, что все меры денежно-кредитной политики — оказались неэффективны.

Мировые центробанки утратили механизмы влияния на ситуацию: процентные ставки, выкуп с рынка облигаций, резервирование. Резервирование стало вообще бессмысленным, его вообще, по сути, отменили. Ведь все и так держат деньги в ФРС, поскольку их просто девать некуда.

Это не просто временный кризис, а утрата воздействия на финансовую систему — более страшное явление. Поэтому когда сейчас они что-то заявляют, им не верят.

Насколько выполнимы заявления — большой вопрос. Однако даже минимальные заявления о попытке, намерениях нормализации — вызывают панические настроения на рынке, он начинает немедленно падать. Рынок может упасть на неслыханную глубину, так, как он не падал никогда.

Ведь даже если продолжать эту безумную политику, при нынешних «денежных накачках» рынок начинает падать. Это как наркомания — происходит привыкание к определенным дозам и требуются дополнительные уколы.

Я считаю, что они будут делать видимость попыток нормализовать ситуацию, но в очень ограниченных масштабах. Рынок и так падает, а при попытках нормализации — упадет гарантированно. Не вижу нормального выхода из ситуации. По крайней мере, традиционным он не будет. Мы находимся в ситуации, из которой обычного выхода уже нет. Должно случиться что-то нестандартное. Это могут быть некие технологические изменения, стратегические изменения в расчетных системах, и, конечно — геополитическая борьба.

Американцы могут попытаться выйти из кризиса за счет геополитических изменений. Так может получиться сохранение той фиктивной стоимости, которую они создали. Для этого нужно сверхмощное изменение геополитической ситуации, сопоставимое с крахом СССР 1991 года.

«СП»: — Теперь они хотят обрушить Китай, чтобы им стало хорошо?

— Китай или опять Россию. Нужно что-то чрезвычайное. После 1991 года американский и европейский рынки очень удачно росли последующие десять лет. Хотя накануне экономическая ситуация была не очень хорошая. Все это создает напряженность и апокалипсические ожидания. Неизвестно, что они готовятся предпринять.

«СП»: — Будут и дальше сами у себя брать в долг?

— Не только у себя. Поскольку доллар международная валюта, это влияет на всю систему. И другие за ними повторяют — по соглашению, у них есть такая договоренность между центробанками, чтобы не было кардинального изменения между валютами. Поэтому валюты стоят в тех же парах относительно других, чтобы не было спекуляций. Накачка денежной массы идет отовсюду, но только российский Центробанк этого не делает.

В целом можно сказать, что «золотой миллиард» живет за счет всего остального мира, не входящего в пул главных банков. Продолжается глобальная авантюра. В 2020 году мы окончательно потеряли надежду на возврат к прежнему положению дел…

Руководитель направления «Финансы и экономика» Института современного развития, доктор экономических наук Никита Масленников напомнил о том, что пока ФРС не внесла ясность в свою будущую политику:

— Глава Федрезерва Джером Пауэлл пока воздержался от однозначных оценок. Руководители банков считают, что все должно произойти до конца этого года.

Но Федрезерв сдержан в обещаниях, ведь его слова — могут повлиять на температуру на финансовых рынках. Нужно считать какие последствия будут, какие сегменты рынка начнут проваливаться, а какие расти. Как это скажется на структуре рынка ценных бумаг? Сейчас Федрезерв — занят анализом этой ситуации.

Есть и еще аргумент в пользу того, чтобы подождать — некоторое торможение деловой активности по индексам PMI в промышленности и секторе услуг. Это не официальные данные, а по опросам предприятий, тем не менее, это индикатор. То же самое, торможение — в Еврозоне, а в Китае — снижение активности.

«СП»: — Что же делать нам в такой ситуации нам в России?

— В базовом сценарии Центрального банка РФ предполагается, что к концу следующего года Федрезерв поднимет ставку до 0,32. Это означает, что в течение ближайших двух кварталов начнется сокращение выкупа активов, потому что это первая стадия ужесточения политики. А потом — последует повышение ставки. Но хотя это вписано в базовый сценарий для российской экономики, ЦБ оставил свой собственный план неизменным.

Это те же самые темпы роста от 2% до 3% близкие к тому, что потенциально нас ждет в следующем году — общий прогноз по макро-опросу, проведенному ЦБ — 2,5%. Предполагаемое ужесточение политики ФРС не играет для нас принципиальной роли.

Инвестиции остаются в не комфортном для бизнеса коридоре от 2% до 4% в год, что ниже необходимых 5%, необходимых для роста экономики как запланировано — свыше 3%, по траектории, способной привести к достижению национальных целей. Потребление пока огромнейшее, но после скачка этого года оно замедлится.

Ужесточение денежно-кредитной политики Америки на российскую экономику повлияет мало. Изменятся некоторые условия на мировых финансовых рынках. Это отразится на курсе доллара. Может продолжиться небольшое ослабление курса рубля — не критичное, если не случаться серьезных колебаний цен на нефть или ухудшение геополитической обстановки.

Если действия ФРС не будут сбалансированы с трендами, которые мы сейчас видим в глобальной экономике, это может привести к реализации того сценария, который ЦБ определяет как «финансовый кризис». Но для этого должны, наконец, реализоваться долговые риски во многих странах и корпорациях, чему может поспособствовать волотильность финансовых рынков, в том числе рынков углеводородов.

По этому, худшему варианту, в 2023 году — может случиться глубокий спад, сравнимый с кризисом 2008−2019 годов.

Все смотрят на действия и риторику Федрезерва. И самое главное на то, что будет опубликовано 22 сентября в 21 часов по вашингтонскому времени после заседания Комитета по открытым рынкам.

Возможно, тогда они объявят срок сворачивания активов, но он будет достаточно широким, чтобы не спровоцировать негативную реакцию рынков. А могут опять воздержаться, перенеся на следующее заседание в самом конце года. Но тогда — точно объявят.

Пока интрига сохраняется. Приходится смотреть не только на действия ФРС, но и вообще на положение дел в мире, на настораживающие признаки, указывающие на общее похолодание конъюнктуры. Возможна переоценка ценностей. Это мы узнаем на заседание Валютного фонда в октябре.

Пока мы по-прежнему «на перекрестке», мелькает желтый свет. Необходимо внимательно следить за «ситуацией на дороге»…

Эксперт Академии управления финансами и инвестициями Алексей Кричевский считает, что сворачивание QE означает, что время бесплатных денег, которое длилось более 10 лет, закончилось:

— ФРС перестанет закачивать в рынок сотни миллиардов долларов ежемесячно. При этом вместе с ФРС сворачивать аналогичную программу планирует и Европейский центральный банк, что будет вдвойне серьезным испытанием для рынка.

Доллар слабеть от этого не будет. Напротив, он может легко отскочить обратно к 1,1 относительно евро, а рубль — улететь на 80. В любой кризис доллар начинает укрепляться, потому что в него переходят из рисковых активов и используют как защитный инструмент. Так было в 2008 году, в 2014—2015, так было и в марте 2020-го и будет в ближайшее время.

Что касается рубля, то это событие повлечет за собой выход инвесторов из рынков развивающихся стран и постепенное удешевление рубля, которое теоретически может превысить 80 рублей, особенно если законодатели США не договорятся насчет потолка госдолга и Минфин начнет активно выкачивать деньги из рынка.

Если расценивать слова президента Байдена про восстановление экономики как попытку интервенции и давления на Пауэлла, то, теоретически, сворачивание QE и запуск «пылесоса» Минфина могут сойтись в третьей декаде сентября, тем самым шокировав рынок и отправив его в коррекцию вплоть до 15% от текущих значений.