Что значит усредняться на бирже

Усреднение

Усреднение – один из способов ведения торгового процесса, стоящий наряду с методами: Мартингейл, доливка, локирование и сеточный пирамидинг. Большинство этих, и аналогичных им торговых систем, довольно тесно сопряжены с высоким риском заработка на бирже…

Введение

… Более того, их всех объединяет не только высокий риск ущерба торгового счета. Но и одна единственная цель: Разгон депозита в кратчайшие сроки и сокращение убытков. Как количества негативных позиций, так и снижение объема убытков в денежном выражении.

А также, не менее часто востребованная ситуация, при которых трейдеры, прибегают к подобным методам торговли. Является наличие просадки, по торговому счету. Причем неважно, в каком виде проявляется просадка. Будь то абсолютная просадка, относительная или максимальная. Более того, не имеет значения какая из этих просадок является текущей, а какая фиксированной, и в обоих вариантах по эквити. Метод усреднения позиций, позволяет достаточно быстро выйти из неблагоприятных периодов любого вида из просадок!

Критика усреднения

На различных интернет порталах и форумах, можно встретить немало всевозможных высказываний по поводу усреднения. Где вполне очевидно, есть как сторонники данного метода извлечения прибыли от операций с финансовыми инструментами. Так и противники, этим «авантюрным» занятием. Что ж, надо признать, что каждый индивидуальный финансовый деятель имеет полное право, на сугубо личное мнение. А вот как цитировал этот метод торговли, сам Лауристон Джисси Ливермор:

Чтобы вы понимали важность и значимость этой цитаты; Джесси Ливермор – это один из самых выдающихся биржевых спекулянтов ХХ века. Известен тем, что несколько раз он зарабатывал и терял многомиллионные состояния. Вследствие чего и получил прозвище «Великий Медведь». Однако печальная далее информация, является утверждающим фактом, что сопряжение с высоким риском, чревата ужасными последствиями:

Усреднение на убытки

Данная тактика ведения торговых операций предполагает открытие дополнительных, аналогичных ордеров при движении цены против трейдера. Например, трейдер открыл позицию Long, то есть предположим, что он купил актив. Разумеется, с расчетом на последующий рост фьючерса, валютной пары, ценной бумаги, не важно. Но тут вмешались темные стороны, и цена на этот финансовый инструмент, по кощунству нечистых сил, пошла против трейдера.

Вот тогда наш герой решил использовать усреднение, и при некотором снижении цены, он открыл еще одну позицию на покупку. Так же надеясь, что цена рано или поздно развернется и тогда трейдер сможет не только отбить убыток предыдущей негативной сделки. Но и получить кратный размер прибыли, поскольку теперь по его стратегической тактике. В верном направлении, должны стоять уже 2 потенциально прибыльные позиции.

Ровно такая же концепция преследуется и на бычьем тренде. То есть, трейдер открывает Short позицию. Но звезды опять не сошлись, и цена вместо ухода вниз, по неведомым силам начинает расти. Тогда чуть погодя, трейдер продает этот актив еще раз. И при необходимости еще раз, и еще. В общем, метод усреднения не ограничивает количество дополнительных «усредненных» ордеров. Тут главное следить за уровнем маржи, если мы говорим сейчас о валютном рынке FOREX.

Теоретический компонент усреднения

С теоретической точки зрения, потенциально дополнительные позиции поощряются. Ведь если мы с вами внимательно сосредоточимся на этой компиляции иллюстрации, то придем к вполне объективному выводу: Каждая, вновь открытая позиция против текущей тенденции, по методу управления торговлей, усреднение. Априори является потенциально выгодно открытой.

Поскольку надо понимать, что при открытии ордера против тренда, мы заходим в рынок по наилучшим ценам. Однако на практике, судя по статистике количественно успешных трейдеров. Пользующихся высоко рискованными методами торговли, по результату получается в точности до наоборот. То есть, вопреки логическому выводу, что каждая вновь открытая сделка является заведомо выгодной.

В большинстве случаев, применение такого типа усреднения, приводит к полной и невозвратной потере депозита. Объясняется такая «аномалия» достаточно просто: Из-за головокружительного успеха, трейдер зачастую не может отказаться от усреднения. Вследствие чего он естественно, начинает им злоупотреблять. Что неправильно делать, так как в корне это не правильный подход к трейдингу.

Пытаясь освоить трейдинг самостоятельно – это подписаться под «кашей в голове» и согласиться с тотальным непониманием рыка. Я предлагаю избавиться от этого раз и навсегда. Чёткая и последовательная программа изучения.

Усреднение позиций в трейдинге: философия, стратегии, эффективность.

Для меня усреднение позиций стало одной из самых прибыльных и одновременно убыточных техник в трейдинге. Неудивительно, ведь вместе с доходностью повышаются и риски (это важно?). В долгосрочной перспективе оно сыграло со мной злую шутку как с новичком, тем не менее в конечном результате стало полезным инструментом как для профессионала. Ниже я на примерах объясню вам, что из себя представляет усреднение, как им пользоваться разумно.

Что такое усреднение?

Усреднение — это постепенное наращивание позиции в трейдинге частями, чтобы быстрее выйти из убытков либо увеличить прибыль.

На словах объяснять этот термин бесполезно, гораздо эффективнее будет сразу взглянуть на график.

Нажмите, чтобы увеличить.

Как видите, сначала мы вошли в первую сделку на продажу по золоту, и рынок пошел против нас. В надежде, что ситуация изменится, была открыта еще одна позиция, чтобы быстрее выйти из убытка. Далее, аналогичным образом третья и т.д. Таких сделок может быть бесконечно много.

В результате, когда рынок хотя бы немного пошел в нашу сторону, мы просто закрываем все позиции в плюс и получаем прибыль.

Стратегии и виды усреднения

Усреднение может быть двух видов:

- 1. На убытки.

2. На прибыль.

Подробнее о каждом ниже.

Усредняться на убытках часто любят новички, да и профессиональные инвесторы не брезгуют таким подходом. Как раз подобный пример был выше с золотом, поэтому повторяться не буду. В трейдерской среде считается, что этот подход приведет только к убыткам.

«То, что акция упала в стоимости, вовсе не значит, что она пойдет вниз. Я никогда не покупаю во время медвежьего тренда и не продаю в ходе ралли… Я предостерегаю вас от усреднения убытков». Джесси Ливермор.

Хоть я и не верю прописным истинам и все проверяю на практике, но к этому совету точно стоит прислушаться.

Усреднение прибыльных сделок, напротив, поощряется многими известными трейдерами и не случайно. Огромные состояния зарабатывались на бирже во время затяжных ралли. Нужно было лишь покупать и держать позицию. Вот пример такого усреднения по недавнему скачку золота.

Популярная стратегия с использованием усреднения позиций

Каждый трейдер самостоятельно определяет порядок контроля за риском и открытием сделок. Усреднение относится скорее к стратегиям управления капиталом. Очень часто на форумах и в книгах встречается подход с постепенным добавлением к прибыльным позициям при торговле в тренде. В свое время я сам использовал такой подход, что делаю периодически и сейчас.

Идея в том, чтобы сначала заходить в рынок маленьким лотом, а потом его увеличивать. Пример деления на части:

- 1. 10% от планируемого объема;

2. 20%;

3. 30%;

4. 40%.

Если вы ошиблись, то скорее всего поймете это сразу, потеряв немного (в 10 раз меньше, чем открыться всем объемом). В обратном случае, сможете быстро увеличить позицию и заработать на тренде.

Преимущества и недостатки усреднения

Плюсы:

• на откате в тренде при удачных обстоятельствах можно сократить убытки;

• потенциал прибыли в затяжных движениях не ограничен;

• позволяет зарабатывать даже, когда ошибся с прогнозом (а также новичкам, которые ничего не смыслят в аналитике и стратегиях).

Недостатки:

• разворот тренда уничтожит депозит, поскольку обычно усреднение подразумевает отсутствие стоп-лоссов (исключение — если поставить их очень далеко от текущих цен);

• при активном наращивании позиций и прибыли резкий обвал котировок может забрать весь имеющийся доход;

• опасно использовать в комплексе с большим кредитным плечом (что это?);

• психологическая сложность применения (вам будет трудно смириться с убытками).

Эффективность: усредняться или нет?

Несмотря на крайний негатив в отношении усреднения, я считаю, что пользоваться им при наличии опыта можно. Как говорится, автомат в руках у обезьяны — это одно, а у солдата — совсем другое.

Когда не стоит усредняться:

• Если вы новичок. В этом случае категорически не советую практиковать усреднение, поскольку депозит ваш закончится очень быстро.

• У вас большое кредитное плечо (1:10 и выше). Касается forex-трейдеров, на данном рынке я тоже не советую добавляться к убыткам или прибыли. Лучше фиксированный стоп и тейк-профит.

• Тренд длится уже очень давно. В этом случае не стоит открываться, поскольку разворот произойдёт в любой момент и срубит большую часть вашего дохода.

Усреднение приветствуется в следующих случаях:

• На фондовом рынке в активах, которые популярны и имеют затяжную тенденцию к росту, но проседают из-за экономического кризиса.

• Вы торгуете без кредитного плеча, иначе усреднение слишком сильно повысит риски. Этот пункт можно объединить с предыдущим, поскольку они должны выполняться одновременно.

• Добавление к прибыльным позициям в самом начале тренда.

На практике эффективность усреднения может улучшить ваш торговый результат в несколько раз. Например, в вышеуказанном примере про первый заработок на EURUSD я смог выжать из движения в 3-5 раз больше, хоть и сильно рисковал.

Лучше всего усреднение смотрится на фондовом рынке, о чем я и написал выше. Вот вам типичный случай, когда на российских активах, можно зарабатывать огромные деньги и не париться на счет текущего тренда.

По каждой сделке можно было получить прибыль по 100 – 300%. Этот пример довольно «натянутый» для очевидности. На практике инвесторы раньше фиксируют прибыль. В данном случае тоже можно было спокойно закрыться с прибылью и через 3 – 4 года, конечно, 10 лет ждать могут только самые отчаянные. Тем не менее, время на фондовом рынке — союзник трейдера, а не его враг, что наглядно иллюстрирует вышеуказанный график.

Выводы

Усреднение — это дополнительное открытие сделок по ходу движения рынка. Оно может производиться на фоне убытков, чтобы быстрее выйти в плюс, либо на основе прибыльной позиции для увеличения дохода. По общему правилу и убеждению многих трейдеров лучше не использовать усредняющие стратегии, поскольку они повышают риски. Это действительно так, но справедливо только для новичков, торгующих с огромным плечом на Forex. Если покупать растущие акции на фондовом рынке без кредита от брокера, то такая стратегия довольно эффективна и позволяет без особых навыков зарабатывать деньги.

Автор: Алексей Шляпников.

Критика, благодарность и вопросы в комментариях приветствуются!:))

Что такое усреднение в трейдинге

Еще одним приемом в арсенале трейдера является усреднение позиции. Сразу замечу, что данный прием, по моему мнению, далеко не всегда может быть рекомендован к использованию, однако решать, конечно, вам. Суть усреднения сводится к наращиванию убыточной позиции, что уже настораживает, не так ли?

Например, трейдер открывает длинную позицию, а цена, вместо того чтобы расти, устремляется вниз. Но трейдер уверен в том, что цена все же развернется и пойдет вверх, поэтому открывает еще одну длинную позицию. В этом случае, если цена действительно развернется, то получается, что вторую позицию он открыл по более выгодной цене и когда цена вернется к точке открытия первой позиции, трейдер уже окажется в безубытке (при условии, что обе открытых позиции одного объёма). Ну и при дальнейшем росте цены его бумажная прибыль будет расти в два раза быстрее, нежели это было бы изначально при одной открытой позиции.

Например, изначально была открыта длинная позиция по акциям компании ХХХ объёмом в сто акций по цене в 100$ за акцию. Далее, вопреки ожиданиям трейдера, цена пошла не вверх, а вниз. Но он, будучи уверенным в скором развороте цены и в её потенциале для дальнейшего роста, открывает ещё одну позицию того же размера, но уже по более выгодной цене в 90$ за акцию. Таким образом, сейчас он обладает суммарной позицией объёмом в 200 акций по усреднённой цене в 95$ за акцию.

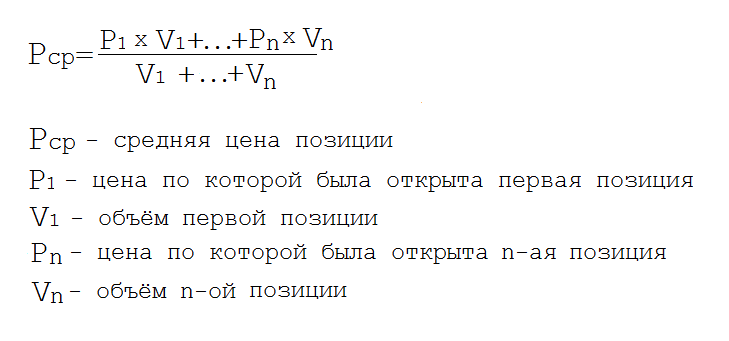

Вообще, для того чтобы посчитать цену позиции, полученной в результате усреднения, можно воспользоваться этой формулой:

Так для вышеприведённого примера, имеем: (100х100$+100х90$)/(100+100) = 95$.

Описывая этот приём, в обязательном порядке следует отметить тот факт, что большинство начинающих неопытных трейдеров сливают свои депозиты именно благодаря неосознанному следованию данной стратегии усреднения. Происходит это примерно так. Трейдер открывает позицию, которая начинает приносить ему убыток, тогда он, теша себя надеждой в том, что цена рано или поздно, но все же пойдет в спрогнозированном им направлении, открывает еще одну позицию в ту же сторону. И так раз за разом пока упрямая, не желающая разворачиваться цена не съедает весь его депозит.

Возможно, в некоторых случаях, например в строгих рамках торговой системы, использование приема усреднения позиции и является оправданным, но я все же считаю более целесообразным своевременное и беспощадное пресечение убытков. По мне, так гораздо лучше отделаться «малой кровью» при срабатывании ордера stop loss и открыть позицию вновь при получении надежных сигналов о развороте цены, чем отдавать свой депозит, позицию за позицией, всецело полагаясь на волю рынка (который, к слову, далеко не всегда благоволит трейдеру).

Когда усреднение может быть оправдано

В некоторых случаях, например, при инвестировании в фондовый рынок без использования кредитного плеча, данный приём может быть использован как часть стратегии, для добора позиций по акциям на просадках их цены.

Обратите внимание на то, что я выделил жирным шрифтом фразу “без использования кредитного плеча”. Это очень важно, так как при маржинальной торговле (с плечом) использование данного метода довольно рискованно и может превратить вашу торговлю в нечто сильно схожее с игрой в рулетку.

Существует множество стратегий инвестирования основанных на том, чтобы собрать портфель акций по максимально возможным ценам, в те периоды, когда экономика переживает очередной кризис и цены на фондовом рынке падают.

Взять, к примеру, недавнюю ситуацию с коронокризисом, когда весной 2020 года, в результате почти глобального локдауна, рынок стремительно полетел вниз.

Кризис не вечен и рано или поздно, но он в итоге закончится и экономика начнёт восстанавливаться, а после — продолжит своё развитие. Это факт — почти неизбежная закономерность.

У любого трейдера или инвестора может возникнуть закономерный вопрос: “А почему бы не воспользоваться этим временным снижением цен для того, чтобы попытаться купить ценные бумаги максимально дёшево?”. И это будет правильный вопрос (а иначе какой же вы трейдер?).

На первый взгляд вроде всё просто. Нужно дождаться минимума рынка, когда цена достигнет своего дна, а после этого взять и купить акции. Но тут же возникает вполне закономерный вопрос о том, а как определить тот факт, когда именно цена достигнет своего дна? А что если вы решите, что вот оно уже дно, а цена, немного поднявшись, возьмёт да и продолжит своё снижение?

Вот именно в этом случае, как никогда будет актуальным усреднение позиций посредством постепенного их наращивания по всё более низкой цене.

Давайте посмотрим как это можно было бы сделать на примере графика акций Мосбиржи:

Предположим, что изначально мы приняли за дно ценовую отметку в 98,5 рублей. Совершаем покупку акций, но не на все свободные средства, а на примерно 1/4 — 1/5 из них. Купили 100 акций.

Далее, на отметке в 93 рубля, цена попыталась развернуться ещё раз и мы купили ещё 100 акций. Но цена, поколебавшись, продолжила своё снижение.

Наконец на отметке в 88 рублей, нам удалось таки захватить почти самый минимум после которого цена окончательно развернулась и пошла вверх.

Далее была небольшая коррекция ветви восходящего тренда, после закрытия которой очередной свечей вверх мы совершаем очередную покупку акций по цене в 97 рублей.

В итоге мы приобрели 400 акций по средней цене: (98,5*100+93*100+88*100+97*100)/400=94,125 рублей.

С учётом того, что к моменту начала спада, цена составляла 110 рублей, это совсем неплохо. Таким образом, когда цена акций полностью компенсировала свою просадку (дойдя до 110 рублей), мы уже находились в бумажной прибыли размером в (110-94,125)*400=6350 рублей.

Имейте, пожалуйста, ввиду, что рассуждать вот так, что называется постфактум, по итогам уже нарисованного графика, всегда очень просто. На деле же, для того чтобы поймать дно цены требуется известная доля выдержки. Необходимо внимательно анализировать график на предмет смены тренда и четко придерживаться подолевой стратегии покупки бумаг не абы когда, а лишь в те моменты времени когда график показывает признаки разворота**.

И ещё, никто наверняка не сможет вам предсказать сколько времени потребуется фондовому рынку для того, чтобы полностью восстановиться после очередного кризиса. В примере рассмотренном выше на восстановление потребовалось относительно немного времени, но на деле этот процесс может занять и годы, и даже десятилетия. Поэтому рекомендую использовать данный метод только в рамках долгосрочной стратегии инвестирования.

** Впрочем, вам никто не мешает использовать вместо (помимо) технического анализа — анализ фундаментальный и совершать покупки, к примеру, на выходе позитивных данных.

Усреднение: методика

Мои публикации носят обучающий или теоретический характер, так как считаю они больше помогут трейдерам для самостоятельной и профитной торговли, нежели простое копирование сигналов или прогнозов, которые вносят только кашу в мышление и не понятны по логике их подачи.

Не ругайте, если вдруг заметили нечтоности, я же стараюсь для вас. Итак.

Усреднение — под этим понимается в трейдинге изменение средней цены финансового инструмента. В обиходе усреднение часто подменят понятием «доливка», «добавка», которая формально также является изменением цены.

Лучше всего понять принципиальную разницу этих понятий на примере.

1. Усреднение.

Лонг (шорт почти также)

У вас куплен ФИ по 100. Вы уверены в росте, но цена падает до 80, по которой приобретаете еще такой же объем, то есть вы усредняетесь: (100+80)*2=90.

Если бы просто по СЛ (стоп-лосс) свою покупку закрыли по 95, а потом купили бы по 80, то фактически ваш средний лонг был бы равен более 85 (дополнительно убыток по разным комиссиям по фиксированному убытку по СЛ). И это было бы вроде хорошо, но могло бы быть, что цена не дошла до 80, а отскочила бы от 90 и дальше пошла расти. В этом случае, у вас был бы просто убыток на 5% на 1 лот.

2. Доливка, добавка лонгов (шортов)

У вас был куплен ФИ по 100. При его росте вы еще докупаете на какую-то часть от вашего куплено но уже по 120.

Усреднение очень часто употребляемый метод в трейдинге. К сожалению, самая основная ошибка трейдеров — это неграмотность в создание пропорциональности объемов при формировании заявок.

Особенно эффективно использовать усреднение при смене локального тренда (ЛТ), который сложно, точнее практически невозможно точно определить. Проще определить район цен, в котором произойдет изменение ЛТ. Очень в этом помогает знание индикаторов-осцилляторов (рекомендую РСИ).

Рассмотрим на примере изменение ЛТ в пользу лонга.

Вы определили район цен при котором должно произойти изменение ЛТ: от 100 до 80.

Видно, что изменение в этом коридоре цен достигает 20%, что делает очень рискованным при торговле на срочном рынке. Цена 100, например, будет соответствовать на дневном ТФ РСИ=30, а цена 80 — РСИ=10, что очень редко и делает покупки при таком значении РСИ очень привлекательными.

Делим 20 пунктов, например на 4 ( на самом деле лучше делить на большее число интервалов, но так как такое рассмотрение примера сложно и сложно для восприятия читателя, ограничусь мЕньшим числом интервалов. Главное понимание метода!)

Таким образом, у нас будут следующие цены для покупок: 100-95-90-85-80. Теперь вы должны определить: какую часть депо вы выделите на этот ФИ. Допустим, половину депо, при котором вы можете приобрести 30 лотов. Покупки по уровням следует производить соответственно арифметической пропорциональности с коэффициентом, равный от 1,5. Пусть в нашем примере он будет равен 1,5. Тогда объемы покупок будут следующими: 2+3+5+8+12=30, то есть:

1. 2 лота покупаете по 100

2. 3 — по 95

3. 5 — по 90

4. 8 — по 85

5. 12 — по 80

Средний лонг ваш будет равен 86, что весьма будет неплохо при росте, например, до 150 (особенно при использовании плеч).

Вот так рекомендую использовать метод усреднения, цель которого сделать среднюю цену вашего ФИ наиболее привлекательной и профитной в будущем, а при решении данной задачи используется метод усреднения.

Рекомендую использовать коэффициент усреднение, равный 1,5.

всё это работает если вы знаете что «изменение ЛТ: от 100 до 80.», а этого ни кто не знает, по этому усреднение полная лажа если стопа нет

доливка по тренду со стопом это совсем другое

Уфимец, что вы будете делать при падении магнита ниже 6400? а если ниже 6000?

как я понял вы вошли в магнит на всё депо, с плечами?

сколько позу планируете держать?

Уфимец, то есть довносишь?

Уфимец, «риск 25% и профит 250%», это разве не о потери 25%?

каким образом вы в профите при том что цена акции 6581, а ваша 5-ая покупка 6400?

меня другие сделки не интересуют, вы писали про магнит, по этому про него и спрашиваю

«Кроме того, я понижал цену лонга, закрывая профит на некоторую часть позиций и открывая покупки ниже).» это вообще как, приведите пример сделки вашей?

я понял что у вас 60% от депо в лонге магнита, и что у вас нет стопа, верно?

Как работает стратегия усреднения стоимости?

Хотелось бы узнать, как именно работает стратегия усреднения стоимости и насколько она эффективна? Стоит ли ее использовать новичку или есть какие-то нюансы и сложности и новичку она не подходит?

Усреднение долларовой стоимости, или dollar-cost averaging, DCA, — это популярная стратегия, при которой инвестор покупает целевые активы с определенной периодичностью независимо от их цен. То есть инвестор игнорирует ситуацию на рынке и не ищет лучшего момента для покупки.

Такой подход нивелирует влияние рыночной волатильности и отлично подходит пассивным инвесторам: не приходится отслеживать состояние рынка и ловить оптимальную точку входа.

При этом усреднение стоимости может работать в разных ситуациях. Первый вариант: у инвестора есть крупная сумма для вложений, но он опасается вкладывать ее всю разом. Второй вариант: он регулярно инвестирует часть дохода. Расскажу про каждый из них.

Курс о больших делах

Если у вас на руках есть крупная сумма — например, от продажи недвижимости или автомобиля — и вы хотите вложить ее на фондовом рынке, возникает дилемма.

Можно инвестировать все сразу — в англоязычной литературе это называют lump-sum investing, или LSI. Или вложить деньги небольшими порциями, то есть по стратегии усреднения долларовой стоимости — DCA.

В первом случае, если инвестор вкладывает всю сумму сразу, в зависимости от текущей конъюнктуры рынка он может купить акции как дешево, так и дорого. И эта неопределенность вызывает дополнительный стресс, особенно если актив подешевеет после покупки.

Однако в среднем выгоднее вложить все деньги сразу и не растягивать крупную сумму на большой срок. Мы уже приводили доводы в пользу этого в статьях:

Вкратце напомню, что к чему, и дополню эти статьи свежими данными.

Исследователи проанализировали доходность всех десятилетних интервалов на отрезке с 1950 по 2021 год при вложении 1 млн долларов в акции и облигации США двумя способами:

Обе стратегии тестировались в трех вариациях портфелей: 100% американские акции, 100% облигации США и сочетание этих классов активов в пропорции 60/40. Оказалось, что в большинстве случаев единоразовое вложение давало лучшую полную доходность по истечении 10 лет.

Процент случаев, когда стратегия LSI опережала DCA на всех десятилетних интервалах с 1950 по 2021 год

| Портфель | LSI лучше, чем DCA |

|---|---|

| 100% акции | 74,8% случаев |

| 60/40 | 80,22% случаев |

| 100% облигации | 88,89% случаев |

Основная причина, почему так происходит, — долгосрочная связь между риском и доходностью. Как мы знаем, акции более рискованны, чем облигации, а те более рискованны, чем наличные. При этом более высокая доходность обычно связана с более высоким риском.

У портфеля с преобладанием более рисковых ценных бумаг в долгосрочной перспективе более высокая ожидаемая доходность. Если же инвестор использует стратегию DCA, он довольно долго удерживает денежную позицию, которая ничего не приносит.

Кроме того, статистически акции большую часть времени растут, нежели падают. За максимумами рынка чаще всего следуют новые максимумы. Это во многом и объясняет высокую частоту успеха стратегии LSI. А те от 11 до 25% случаев, когда LSI проиграла, пришлись на сценарии, когда вслед за покупкой активов последовал медвежий рынок.

Цена таких активов слабо колеблется. Кроме того, инвестор может не обращать внимания на цену облигаций, если держит их до погашения. Лучше не затягивать с инвестированием в облигации, чтобы как можно быстрее начать получать купонный доход.

Стратегия DCA идеально подходит, чтобы регулярно инвестировать относительно небольшие суммы. Например, если вы вкладываете в фондовый рынок часть зарплаты, то можете раз в месяц покупать одни и те же активы.

В таком случае он ежемесячно вкладывает 8000 Р в фонд акций США, 2000 Р — в фонд акций развивающихся стран и 10 000 Р — в фонд ОФЗ. Либо он может каждый месяц докупать активы так, чтобы ребалансировать портфель, то есть воссоздать исходные пропорции активов — 40/10/50.

Можно пополнять портфель не каждый месяц, а раз в два-три месяца или даже реже. Либо другой вариант: временно парковать свободные деньги в какие-то безопасные инструменты вроде банковских депозитов, а вносить деньги на брокерский счет или ИИС и покупать активы согласно выбранной стратегии — только при очередной ребалансировке, например раз в полгода. Это зависит от финансовых возможностей и личных предпочтений.

В любом случае при таком подходе инвестор регулярно усредняет цену купленных активов. При этом он покупает активы сразу или почти сразу, как у него появляются деньги для этого. То есть получается некая комбинация стратегий «регулярно вкладывать» и «вложить все сразу».

Если вкладывать деньги, как только они у вас появляются, вы в среднем получите более высокую доходность. В долгосрочной перспективе рынки обычно растут, а их доходность обычно выше, чем у тех же вкладов, хотя гарантий нет.

Преимущества усреднения стоимости

Если инвестор регулярно вкладывает часть дохода, у него мало альтернатив DCA. Но можно экспериментировать с частотой пополнений, ребалансировок и некоторыми другими параметрами. Если же надо вложить крупную сумму, то, как я показал выше, в среднем выгоднее вложить все сразу.

В любом случае у стратегии усреднения стоимости есть плюсы.

Эмоции. Эмоциональное благополучие инвестора не менее значимо, чем финансовая эффективность портфеля. А эта стратегия довольно безопасна и психологически комфортна для новичков: она дисциплинирует и защищает инвестора от неудачного входа и связанных с этим негативных эмоций.

Регулярное вложение небольших сумм независимо от конъюнктуры рынка не вызывает такого стресса, как попытка угадать лучшую точку входа. Даже если точка входа удачная, инвестор все равно будет расстраиваться, если на следующий день актив подешевеет.

Конечно, если смотреть на все это с точки зрения долгосрочного инвестора, то происходящее — только рыночный шум. Но волатильность может потрепать нервы, даже когда объективно все хорошо.

Стратегия защищает от риска принять неэффективные решения из-за жадности или страха. Например, часто новички покупают больше, когда цена акции уже выросла. А когда котировки падают, они продают актив, хотя это может быть хорошей возможностью купить его.

При усреднении долларовой стоимости всего этого нет: вы сосредотачиваетесь на том, чтобы купить активы на определенную сумму в установленный период, игнорируя рыночные колебания. Особенно это актуально, когда речь идет о волатильных активах вроде акций и в периоды нестабильности, когда рынки штормит.

Простота. Стратегия DCA отлично подходит пассивным инвесторам, так как она требует минимального участия и временных затрат.

Инвестору не приходится отслеживать рынок и проводить фундаментальный или технический анализ. Достаточно определить нужный состав портфеля, регулярно его пополнять и докупать выбранные ранее активы.

Данную стратегию часто используют в случае с ленивыми портфелями, которые состоят из фондов ETF.

Выгода при падении рынка. Стратегию DCA применяют на медвежьих рынках, чтобы постепенно накапливать позиции. Ведь если дожидаться дна, инвестор может упустить момент, когда на рынке случится быстрый отскок, или, напротив, купить активы на все деньги слишком рано.

В конечном счете инвестору нужно найти баланс между доходностью портфеля и терпимостью к риску. Если инвестор не готов постоянно следить за рынком и ему важно эмоциональное спокойствие, то DCA — подходящий способ инвестирования.

Что в итоге

Усреднение стоимости, или DCA, — это систематическое вложение одинаковых сумм через определенные промежутки времени независимо от цены актива. Из-за этого цена покупки актива будет средней, а не максимально или минимально возможной.

Исторические данные показывают, что вкладывать капитал в фондовый рынок в среднем лучше разом и не растягивать процесс. Это касается и акций, и облигаций. Если затягиваете с вложением, то упускаете доходность. Но вкладывать единовременно крупную сумму бывает психологически тяжело, так что DCA может быть приемлемым вариантом.

Стратегия хороша, если инвестор вкладывает небольшие суммы с зарплаты или другого дохода. Это удобный вариант для пассивных инвесторов, которые не хотят тратить много времени на управление портфелем, поиск лучших точек входа в интересующие их активы и так далее.

Что делать? Читатели спрашивают — эксперты Т—Ж отвечают