Что значит торговать с плечом в тинькофф

Торговля с плечом в «Тинькофф Инвестициях»

Соотношение денег инвестора к заемным средствам называется кредитным плечом. Чтобы торговать с большим депозитом, надо разобраться, как взять плечо в «Тинькофф Инвестициях». Кредит может использоваться только для сделки, он не поступает на ИИС или счет. Доход и убытки отображаются на балансе.

В приложении «Тинькофф Инвестиции» можно использовать кредитное плечо.

Что такое кредитное плечо и зачем оно нужно

Это возможность торговать на средства, взятые в долг у брокера. Использование в качестве источника финансирования инвестиций заемного капитала позволяет увеличить активы и получать большую прибыль. Для того чтобы начать работать на бирже, инвестор должен внести небольшой депозит — маржу. Дальше у него есть возможность воспользоваться кредитными средствами. Например, инвестиции в размере 1 тыс. у.е. позволяют получить кредит, равный 100 у.е за каждый вложенный доллар.

Принцип работы

Торговля с плечом предполагает проведение сделок, объем которых превышает размер собственного капитала. Когда на счете 100 тыс. руб., а акций приобретается на 650 тыс. руб., недостающая сумма берется у брокера под обеспечение ценных бумаг. При покупке учитываются 2 показателя:

Также есть 3 статуса маржинальной торговли:

Работа с кредитным плечом позволяет как увеличить доход, так и уйти в отрицательный баланс и остаться должником. При резком колебании рынка или с большим плечом риск особенно велик.

Суть маржинальной торговли

Кредитование при маржинальной торговле происходит под залог, который находится у брокера. При этом получаемая сумма может в несколько раз превышать размер маржи. Например, получить право заключать сделку объемом 100 тыс. евро можно с депозитом не больше 2 тыс. евро.

Кредитор все время сотрудничества с инвестором контролирует, сколько он получит за предоставляемый залог. Баланс на личном счете должен покрывать разницу между начальной стоимостью активов и ценой, за которую их можно продать сейчас.

Процесс получения кредита простой и не требует документального оформления. Средства выдаются под обеспечение денег на счете или активов, с которыми разрешено проведение маржинальных сделок. Если кредит возвращается в течение торговой сессии, то дополнительный процент за его использование не снимается.

При маржинальной торговле полученная сумма кредита может превышать размер маржи.

От чего зависит размер плеча

Размер маржи зависит от ликвидности активов и брокера. На рынке валют плечо составляет 0,5-2%. На фондовой бирже — 20-50%. При заключении маржинальной сделки на заемные средства начисляются проценты. После продажи части ценных бумаг, купленных в долг, проценты удерживаться перестанут.

Также размер зависит:

А каждого актива есть свой уровень риска и размер маржи. Не все ценные бумаги принимают в качестве залога и не все доступны для продажи с плечом.

КСУР и КПУР

Клиенты разделяются на 2 категории:

Инвесторы с КСУР могут рассчитывать на меньший кредит, чем КПУР.

Как взять плечо в «Тинькофф Инвестициях»

Заключать контракты с превышением объема личного капитала несложно. Процесс не требует согласования и оформления. Многие брокеры вносят услугу маржинального кредитования в договор, где обозначаются условия ее предоставления. Самостоятельно рассчитывать размер плеча и обеспечения не придется, в торговом терминале отображается количество акций и других инструментов, доступных для покупки или продажи в кредит.

Особенности использования плеча

При правильном использовании такой финансовый инструмент позволяет проводить крупные сделки даже при небольших депозитах.

Важно ориентироваться на баланс собственного счета и рассчитать риски, отталкиваясь от имеющегося капитала. Чтобы не потерять все деньги, лучше не брать большую сумму займа. На 1 сделку должно приходиться не более 1-2% от суммы депозита.

Максимальная сумма, которую можно использовать в долг, примерно равна объему ликвидных бумаг на балансе. Если сделка закрывается на следующие сутки, то дополнительно снимается фиксированная плата, которая зависит от размера займа.

Использование плеча в приложении позволяет совершать крупные сделки.

Возможные риски

Маржа дается не на все активы, только на ценные бумаги с высокими показателями ликвидности. Список запрашивается у брокера. Размер плеча зависит от требований компании и выбранного актива. Чем больше инвестиции, тем больше могут быть убытки. Снизить риски помогает стоп-лосс. Главная задача этой функции заключается в том, чтобы ограничить потери по каждой позиции на акцию. Если ее установить, то убытки не превысят максимально допустимого предела.

Преимущества и недостатки

Для трейдеров с малым капиталом кредитное плечо дает возможность получать доступ к крупным сделкам и делать ставки, превышающие финансовые возможности. Например, на счете инвестора 500 у.е. и он планирует покупку ценных бумаг по цене 100 у.е. Без кредита максимальное количество акций, доступных ему — 5 шт. Но с кредитным плечом размером 1:100 он может купить в 100 раз больше активов — 500 шт.

О чем нужно помнить

Использование кредита не всегда обоснованно, если в распоряжении трейдера крупная сумма собственных средств, то необходимость брать кредит отпадает. Можно открывать несколько счетов с разными суммами депозита и размером плеча. Минимум 50% или немного больше половины от общего объема капитала должно использоваться с маржей 1:1.

Работа с любым кредитным плечом рискованна без функции Stop Loss, это надо помнить. Она контролирует убытки, не позволяя опускаться ниже установленного значения. Даже при отсутствии трейдера на торгах, при резком падении курса сделка автоматически закроется.

Дополнительная информация

Есть несколько правил относительно выбора кредитного плеча, его применения на практике и влияния на степень риска. Большая маржа подходит для торговли разными активами и открытия нескольких сделок. Если трейдер допускает вероятность высоких просадок, то выбирается большое плечо. При большом депозите на счете и малом количестве сделок лучше ограничиться малым размером кредита.

Торгую на чужие, отдаю свои

Что такое маржинальное кредитование и кредитное плечо

Когда у нас не хватает денег на квартиру или машину, мы можем взять кредит в банке на их покупку — квартира или машина оформляются как залог в обеспечение кредита.

Если вы не расплатитесь по кредиту, банк может забрать заложенное под кредит имущество, продать его и вернуть свои деньги.

Сделками с кредитным плечом называют такие сделки, объем которых превышает собственные средства. То есть когда вы хотите купить акций на 650 тысяч, а на счете у вас только 100.

Маржинальной торговлей обычно называют заключение таких сделок, для которых требуется получение кредита от брокера. То есть когда вы хотите купить акций на 650 тысяч, на счете у вас только 100, а недостающие 550 тысяч вам дает брокер под залог покупаемых или купленных до этого ценных бумаг.

Кредитное плечо и оценка залога

Суть маржинальной торговли заключается в том, что кредитование происходит под залог и этот залог всегда находится у брокера. И брокер как бы всё время смотрит, за сколько он этот залог может продать. Поэтому брокера волнует лишь одно: чтобы у вас было достаточно собственных средств, чтобы покрыть разницу между начальной ценой залога и ценой, за которую его можно прямо сейчас продать.

Звучит непонятно, но давайте рассмотрим немного упрощенный пример.

Представим, я купил акций на миллион рублей, имея обеспечение на двести тысяч. Восемьсот тысяч брокер дал мне в долг. У меня появились акции на миллион, но они не совсем мои: в любой момент брокер может их продать, потому что они у него в залоге.

Брокер дает вам деньги в долг под залог купленных акций

Брокер сидит и смотрит, что происходит с моими акциями. Если их цена ползет вверх, то всё нормально: акции в любой момент можно продать с прибылью. Я получу прибыль, брокер получит комиссию и вернет те деньги, которые он дал мне в долг.

Брокер продолжает следить, как меняется рыночная цена купленных на его деньги акций. Если она начинает снижаться, то брокер начинает считать:

Если купленные акции упадут в цене — вы потеряете деньги. Риск ваш, но и прибыль тоже ваша

Кредитное плечо — это мультипликатор: оно умножает и твой риск, и твою потенциальную прибыль. С кредитным плечом 1:5 ты заработаешь в 5 раз больше, но и потеряешь в 5 раз больше.

У кредитования есть стоимость

Как и в случае с ипотекой, за кредитование на бирже нужно платить проценты. Думали, в сказку попали?

Если мы купили акции с плечом и продали в этот же день, то кредитование, как правило, бесплатное. Если купили сегодня, а продали в другой день, то кредитование деньгами стоит у российских брокеров до 20% годовых (конкретнее — в тарифах на брокерское обслуживание).

За кредитование на бирже надо платить проценты

Как купить и продать в кредит

Покупать и продавать ценные бумаги или заключать контракты на бирже с превышением объема собственных средств очень просто. Обычно это не требует согласований и подписания дополнительных документов. У большинства брокеров услуга маржинального кредитования и условия ее предоставления изначально присутствуют в стандартном договоре на брокерское обслуживание.

Обычно от вас даже не требуется самостоятельный расчет размера обеспечения или размера плеча. Вы просто видите в торговом терминале количество акций или других инструментов, которое можете купить или продать уже с учетом возможностей кредитования.

Обычно доступное кредитное плечо уже рассчитано в торговом терминале

Если вы воспользуетесь этой возможностью и купите с плечом, то на кредит начнут ежедневно начисляться проценты. Как только вы продадите часть бумаг, купленную в кредит, проценты начисляться перестанут.

В терминале можно переключить режим, чтобы максимальное количество рассчитывалось без использования кредитного плеча.

Маржинальная торговля подразумевает не только кредитование деньгами для покупки. Возможна и продажа акций, которых у вас нет, то есть продажа акций, взятых взаймы у брокера. Но в какой-то момент их придется купить на рынке обратно, чтобы вернуть долг.

Кроме того, одни ценные бумаги — «маржинальные» — могут использоваться как обеспечение для покупки в кредит других бумаг, даже немаржинальных. Потому что для получения кредита нужны не денежные средства, а подходящие для залога бумаги.

Широкая доступность маржинального кредитования объясняется тем, что это кредитование под очень ликвидный залог по типовым правилам. Одалживая вам деньги, брокер почти не рискует, ведь у него есть залог.

Брокер дает вам в долг под залог и ничем не рискует. Рискуете вы

Цена этого залога известна в каждый момент на протяжении торговой сессии, а реализация залога по рыночной цене почти не занимает времени и ресурсов.

В сделках со срочными контрактами, такими как фьючерсы, маржинальное кредитование на уровне брокера не требуется вовсе. Кредитное плечо заложено в самой сути этих контрактов из-за частичного обеспечения — это уже серьезная финансовая магия на уровне биржи, об этом нам пока рано.

Какое плечо доступно на фондовом рынке

Размер плеча зависит от используемых инструментов, вашего материального статуса и желания.

У каждой акции и облигации свой уровень риска и размер плеча. Размер кредита зависит от того, какие бумаги вы используете в качестве обеспечения.

Одни считаются более надежными, и под них можно получить больше денег, чем под другие. Не все ценные бумаги, доступные на бирже, принимаются в обеспечение или доступны для продажи в кредит. Конкретный список уточняйте у своего брокера.

Акции, которые вы оставляет в залог, определяют размер кредита

Использование разных ценных бумаг в качестве залога сильно усложнило бы примеры. Поэтому будем считать, что у нас изначально нет залога, а есть только деньги. И мы покупаем маржинальную акцию, которая сама становится залогом в ходе сделки.

Сделки лонг в Тинькофф Инвестиции

Зарабатывать на росте стоимости акций или других активов можно не только на свои деньги, но и взятые взаймы у брокера. Но если полагаться на «кредитное плечо» слишком часто, можно значительно уменьшить свой доход. Так происходит, потому что при маржинальной торговле придется оплачивать комиссию брокера за сделки. А также каждый день отдавать фиксированные суммы за перенос непокрытой позиции. Как купить акции в лонг у брокера Тинькофф, разобрался специалист сервиса Бробанк.ру.

Что такое маржинальная торговля в лонг

Лонг или «длинная» сделка означает открытие непокрытой позиции с расчетом на рост цены акции, облигации или валюты. Непокрытая позиция лонг – это деньги, которые вам дал взаймы брокер под залог валюты и ценных бумаг, которые у вас уже есть в портфеле.

Обратите внимание, что лонг только называется «длинной» сделкой. В реальности к продолжительности по времени он не имеет никакого отношения. Сделка может открываться как на месяц, так и на несколько минут или часов. Операции лонг также называют «игрой на повышение».

Смысл сделок лонг в том, чтобы купить акции по более низкой цене, а продать по более высокой. Такие операции позволяют инвесторам и трейдерам многократно увеличить прибыль, по сравнению с торговлей только на свои деньги. Однако очень важно помнить, что клиент несет полную ответственность и за все полученные по сделкам убытки.

Пример сделки в лонг

Например, вы решили купить 10 акций Alibaba по 150 долларов, в надежде, что цена по ним вырастет через 10 дней до 170 долларов. Если ваш расчет оказался верен, вы заработаете 200 долларов. Если вы рискнете, откроете «длинную» позицию у брокера Тинькофф и купите не 10, а 100 акций, размер прибыли будет в 10 раз выше – 2000 долларов. При этом не забывайте о комиссиях. Брокер спишет процент или фиксированную сумму за сделки по покупке-продаже акций, а также за перенос непокрытой позиции в течение всех 10 дней до закрытия сделки.

Учтите, что возможен и негативный сценарий. К примеру, акции Alibaba не выросли, а упали до 130 долларов. В этом случае вам придется выбирать:

Если решили идти первым путем, при покупке 100 акций с «плечом» брокера ваш убыток составит 2000 долларов. Комиссии брокера увеличит ваши расходы еще сильнее. Если решите ждать роста цены, брокер каждый день будет списывать деньги за перенос непокрытой позиции и увеличивать сумму долга. Очень важно трезво оценивать ситуацию и сопоставлять риски, иначе можно потерять весь капитал.

Маржинальную или торговлю «с плечом» чаще используют активные инвесторы и трейдеры для спекуляций. Помните, что очень рискованно проводить сделки на заемные деньги брокера без специальных знаний и четкого понимания, как устроен процесс.

О том, как подключить маржинальную торговлю, читайте подробнее в статье Бробанка «Как шортить в Тинькофф Инвестиции».

Ликвидность портфеля

Размер ликвидного портфеля – это стоимость всех ликвидных активов на вашем брокерском счете или ИИС в российских рублях. В подсчете участвуют валюта, акции и облигации, которые брокер включил в список ликвидных, а также рубли. Деньги, которые хранятся на других счетах или картах Тинькофф не входят в состав ликвидного портфеля.

При покупке нового актива, пополнении счета или изменении цены акций и облигаций, стоимость ликвидного портфеля меняется. Актуальную информацию можно найти в личном кабинете или мобильном приложении Тинькофф Инвестиции.

Размер ликвидного портфеля меняется в режиме реального времени. Его стоимость зависит от биржевых котировок валют и ценных бумаг.

Перед любой маржинальной покупкой проверяйте цвет индикатора ликвидного портфеля у Тинькофф брокера:

Маржа – это залог, который служит гарантией, что брокер сможет вернуть заемные деньги, выданные инвестору или трейдеру для сделок.

Начальная маржа – обеспечение, для открытия новой сделки. Для одного актива вычисляется как стоимость актива, умноженная на начальную ставку риска лонг.

Минимальная маржа – минимум, при котором брокер не станет закрывать уже открытую позицию. Составляет половину начальной маржи.

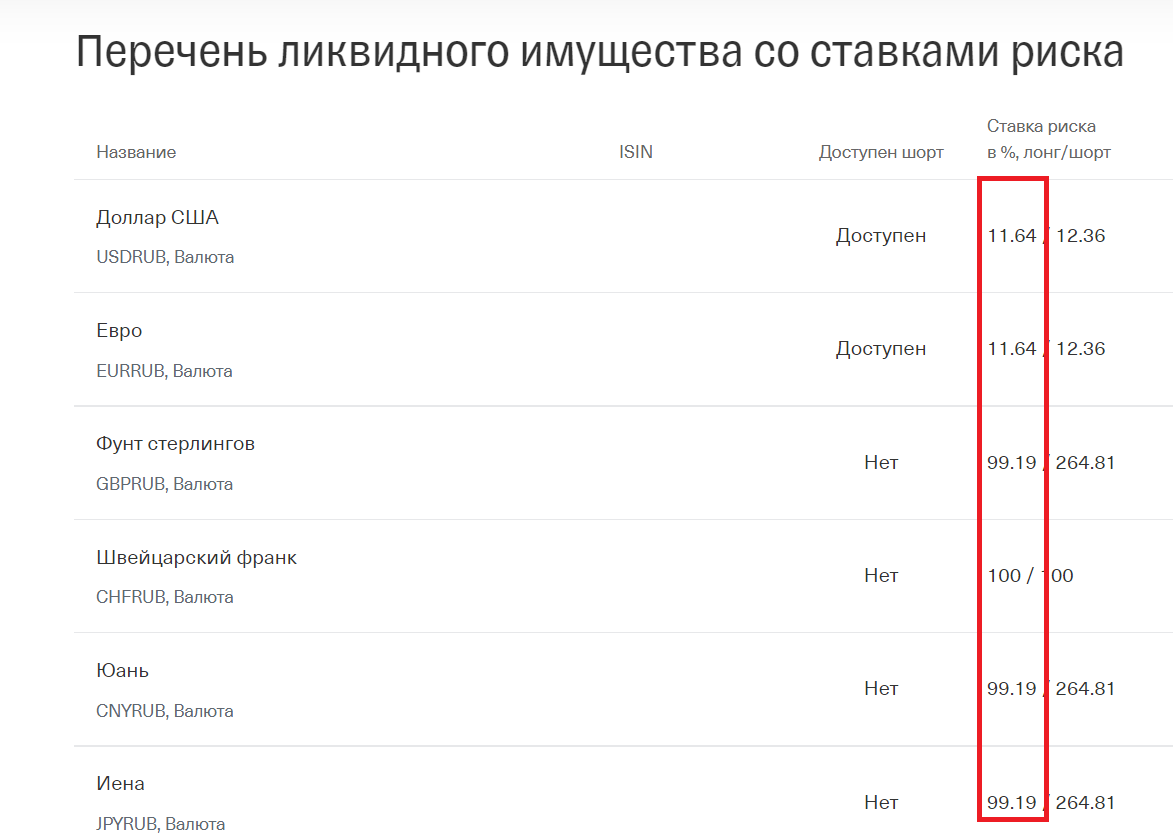

Ставки риска для «длинных» позиций у Тинькофф брокера размещены по ссылке.

Параметр указан в третьем столбце таблицы в процентах.

Комиссии брокера Тинькофф при сделках лонг

За сделки с «плечом» брокер Тинькофф берет два типа комиссий:

Если вы откроете сделку лонг и закроете в течение одного торгового дня, платежа за перенос непокрытой позиции не будет. Также брокер не снимает плату, если сумма меньше 3000 рублей.

Непокрытую позицию пересчитывают в рубли по биржевому курсу. Комиссия, которую спишет брокер за перенос, зависит от суммы сделки «с плечом».

| Сумма непокрытой позиции инвестора, в рублях | Комиссия брокера в день, в рублях |

| До 3 000 | Бесплатно |

| До 50 000 | 25 |

| До 100 000 | 45 |

| До 200 000 | 85 |

| До 300 000 | 115 |

| До 0,5 млн | 185 |

| До 1 млн | 365 |

| До 2 млн | 700 |

| До 5 млн | 1700 |

| Более 5 млн | 0,033% от суммы непокрытой позиции |

Если сделка лонг проведена в четверг, а закрыта в понедельник, комиссию посчитают за субботу и воскресенье. Также плата предусмотрена за выходные дни на бирже, праздничные и другие нерабочие дни.

Как определить максимальную сумму для торговли в лонг

Максимальная сумма, на которую вы сможете претендовать для проведения сделки в лонг, зависит от трех параметров:

Итоговая формула максимальной суммы для сделки лонг выглядит так:

(ЛП – НМ) / НСРл

Разобраться с расчетами проще на примере. Допустим, вы хотите открыть лонг по акциям Endo International PLC (ENDP). При этом стоимость вашего ликвидного портфеля 50 000 рублей, а начальная маржа 8 000 рублей. Начальная ставка риска лонг у Тинькофф брокера для этой акции 51%. Максимальная сумма непокрытой сделки лонг будет рассчитываться так:

(50 000 – 8 000) / 51% = 82 352 рубля

То есть именно на 82 352 рубля вы сможете купить акции компании Endo International PLC.

Для акций «Детского мира» (DSKY) начальная ставка риска лонг – 20,08%. Максимальная сумма «длинной» сделки:

(50 000 – 8 000) / 20,08% = 209 163 рубля

Из примеров видно, что начальная ставка лонг значительно влияет на максимальную доступную сумму сделки.

Не обязательно использовать весь доступный лимит для сделки в лонг. Можно открыть непокрытые позиции по нескольким разным активам, главное не выйти за предел максимальной суммы для вашего портфеля.

Ставка риска для «длинных» позиций

Ставка риска для сделок лонг показывает вероятность изменения цены актива. Нулевая ставка риска только у российского рубля, так как он не может подорожать или подешеветь относительно самого себя. У всех остальных активов этот показатель выше 0. Чем выше значение ставки риска лонг, тем вероятнее, что цена актива пойдет вниз, а не верх, как на это рассчитывает инвестор или трейдер.

При оформлении сделки лонг всегда учитывайте ставку риска лонг. Актуальные значения у брокера Тинькофф для всех активов опубликованы по этой ссылке. Если ставка риска лонг у актива равна 100%, значит, брокер потребует полного обеспечения при оформлении непокрытой позиции. Чем выше значение, тем менее ликвидный актив вы рассматриваете и тем сильнее рискуете.

Например, вы хотите купить в лонг акции компании Энел Россия с тиккером ENRU. В таблице ставок риска лонг у Тинькофф брокера указано значение 20,08%. Это означает, что для покупки одной акции у вас на брокерском счете должно быть не меньше 20,08% от цены акции. То есть, если размер вашего ликвидного портфеля 1 000 рублей, вы сможете купить 49 акций и еще 16,08 рублей останется. При этом для покупки швейцарских франков или акций China Mobile на вашем брокерском счете должна быть сумма не меньше текущей стоимости этих активов. Так как по ним ставка риска лонг – 100%.

Как проходит сделка в лонг

Для открытия сделки в лонг в Тинькофф Инвестициях:

Брокер регулярно сопоставляет стоимость ликвидного портфеля с начальной маржой. Если обеспечения достаточно, можно проводить новые сделки в лонг. Если ликвидный портфель становится меньше и приблизится к критическому значению, придет маржин-кол.

Пример лонга у Тинькофф брокера

Рассмотрим открытие лонга в Тинькофф Инвестиции на примере. Допустим, вы предполагаете, что акции Сбербанка вырастут, и хотите на этом заработать, хотя собственных средств недостаточно. Для сделки лонг:

За проведенные сделки брокер удержит комиссию по вашему тарифу. А также снимет оплату за перенос непокрытых позиций за каждый календарный день. Всю информацию обо всех списаниях вы можете посмотреть в отчете брокера в личном кабинете.

Что такое маржин-кол при сделках в лонг

При возникновении риска обнуления портфеля или ухода в минус брокер Тинькофф пришлет уведомление – маржин-кол. В сообщении будет указано, на какую сумму нужно пополнить портфель. Если этого не сделать брокер начнет принудительно закрывать непокрытые позиции и продавать валюту и ценные бумаги для компенсации убытков.

Маржин-кол пришлют на мобильный телефон в виде push-уведомления или СМС. Также сообщение появится в личном кабинете и мобильном приложении. После этого у вас несколько вариантов действий:

Маржин-кола можно избежать. В этом поможет постоянный мониторинг размера ликвидного портфеля и технические средства, которые настраиваются в приложении или терминале Тинькофф брокера.

Как избежать маржин-кола

Предотвратить маржин-кола можно разными способами:

Стоп-лосс – буквально означает остановить потери. Фактически stop-loss – это приказ брокеру, чтобы он продал или купил ценные бумаги или валюту, если цена изменится не в ту сторону, в которую вы прогнозировали. К примеру, вы открыли лонг по Газпрому, при этом акции вы купили по 350 рублей и ждете дальнейшего роста. Но, чтобы минимизировать риски, вы можете отдать распоряжение брокеру продать акции, если цена упадет до 330 рублей или любого другого критичного для вас уровня. У Тинькофф брокера выставить стоп-лосс можно только в личном кабинете на сайте. В мобильном приложении эта опция недоступна.

Если хотите установить ограничение через приложение Тинькофф Инвестиции придется настроить одновременно стоп-лимит и стоп-маркет.

Тейк-профит – это приказ брокеру продать или купить бумаги, когда цена на них достигнет указанного значения. Например, вы купили акции Газпрома по 350 рублей, а ждете повышения до 370 рублей. Если установите тейк-профит на этом уровне, брокер продаст ваши акции на выполнении условия, и вы получите прибыль.

Перед тем, как проводить сделки «с кредитным плечом» брокера, научитесь контролю рисков. Будет полезно проверить, насколько вы готовы фиксировать убытки на небольших суммах. Кроме того, разберитесь, как устанавливать тейк-профит и стоп-лосс, чтобы минимизировать свои потери.

Как шортить в Тинькофф Инвестиции

Когда начинающий инвестор приходит на фондовый рынок, на него обрушивается множество новых терминов. Лонг, шорт, дивидендный гэп, ликвидный портфель, маржин-кол – это только их малая часть. Некоторые слова настолько далеки от своего прямого перевода, что приходится разбираться, как это работает, чтобы сформировалось хоть какое-то представление о том или другом понятии. Как шортить в Тинькофф Инвестиции и почему эта забава не для новичков, расскажет специалист сервиса Бробанк.ру.

Как маржинальная торговля связана с шортом

Маржинальная торговля – это, когда инвестор проводит сделки на фондовом рынке не только на собственные деньги или с теми акциями, которые уже есть у него в портфеле, но и за счет активов брокера. Такие сделки помогают инвесторам и трейдерам в разы увеличить прибыль, по сравнению с тем, если бы они рассчитывали только на свои деньги. Маржинальная торговля бывает двух типов – в лонг и в шорт. В этой статье более подробно рассмотрим второй вариант.

Инвесторы на фондовом рынке могут получать прибыль на росте и падении цен на акции. Как зарабатывать при повышении стоимости актива более-менее понятно всем. Акции покупают подешевле, а продают подороже, когда их цена поднимается. Разница становится прибылью инвестора. С заработком на падании у начинающих инвесторов возникает больше вопросов.

Один из способов получения прибыли на падении, когда продают актив при повышении цены, а затем повторно его выкупают на просадке. К примеру, акция куплена за 50 рублей, продана на подъеме за 70, а повторно выкуплена на просадке за 40 рублей. Но такие сделки не относятся к шорту, хотя они могут увеличить доходность инвестора, если перекроют все расходы на комиссию брокера за счет разницы в цене.

Другой способ заработка на падении – «короткая» или «непокрытая» продажа. Иногда более опытные инвесторы называют этот процесс – «зашортить» акцию.

Шорт происходит от английского слова short – короткий. В маржинальной торговле термин означает открытие короткой позиции с целью заработать на падении цены.

Шортить можно активы, валюту и даже товары. То есть инвестор предполагает, что цена на актив упадает и на основе этого отдает распоряжение своему брокеру. Для проведения сделки брокер передает инвестору заем ценными бумагами.

Маржинальную торговлю чаще используют активные инвесторы и трейдеры для спекуляций. Долгосрочные инвесторы гораздо реже прибегают к такого рода заработкам на активах, так как они связаны с повышенными рисками.

Как подключить маржинальную торговлю в Тинькофф Инвестиции

По правилам биржи частные инвесторы не могут распоряжаться активами, которые им не принадлежат. Но можно получить активы в долг, с условием, что они будут выкуплены и возвращены брокеру.

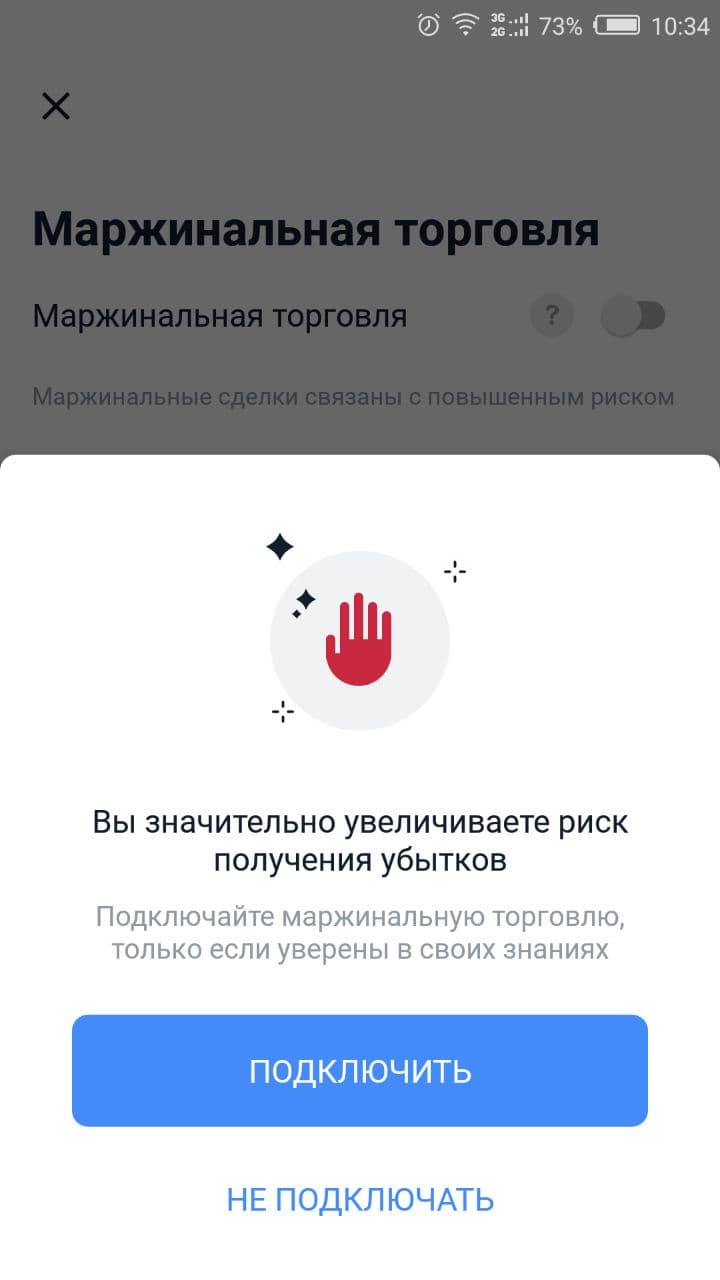

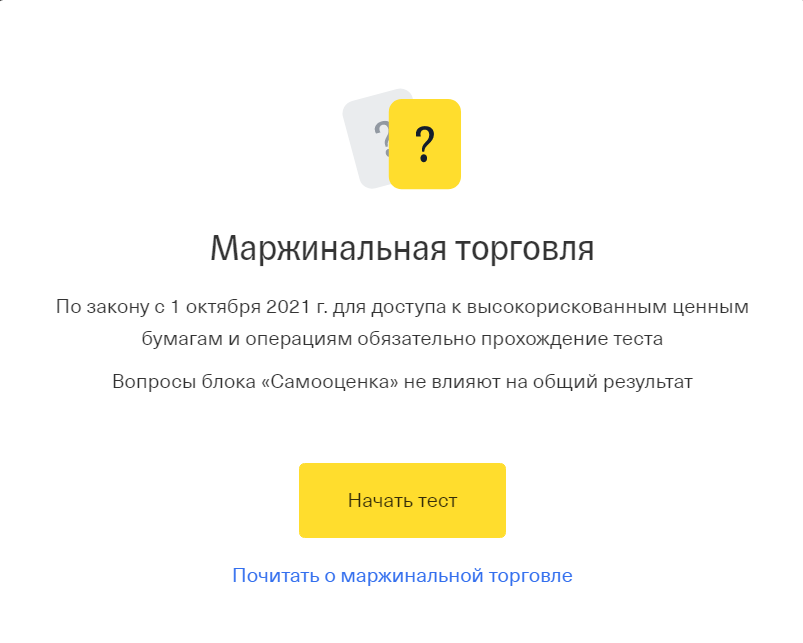

Центробанк РФ не рекомендует использовать маржинальную торговлю начинающим инвесторам или тем, кто плохо понимает принципы сделок с «кредитным плечом». С 1 октября 2021 года для работы с высокорискованными ценными бумагами и сделками каждый инвестор обязан пройти тест.

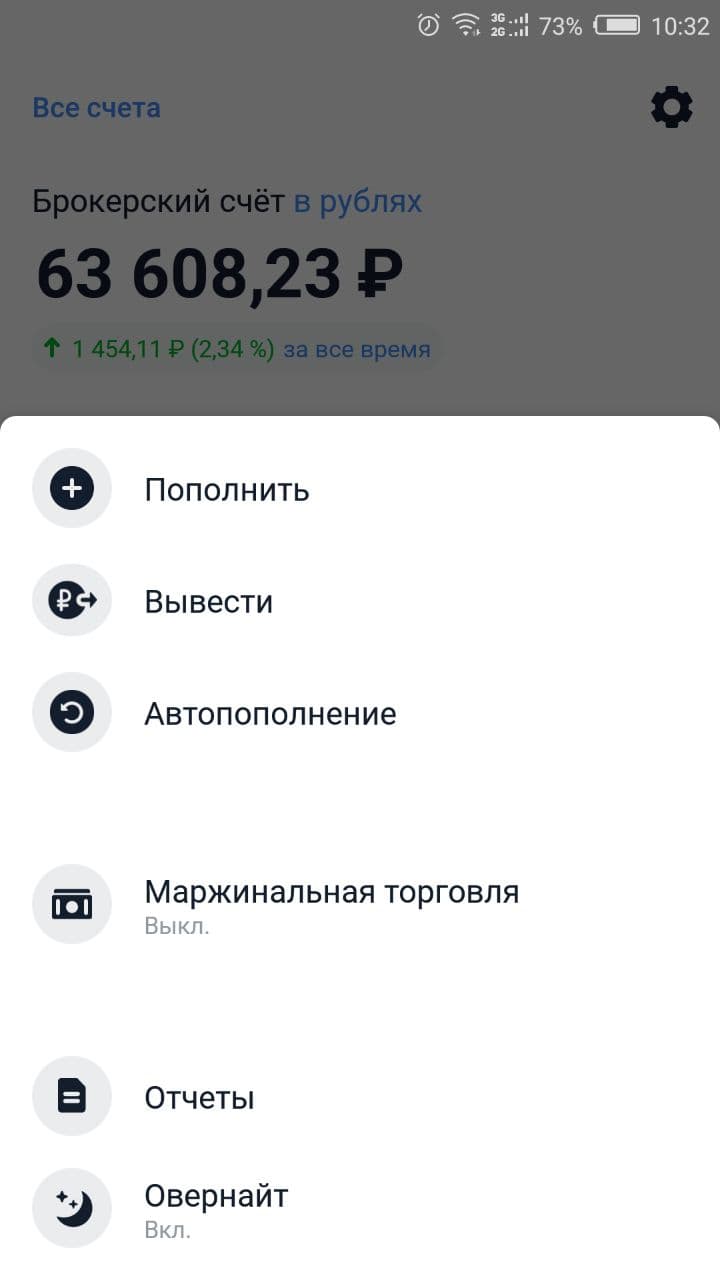

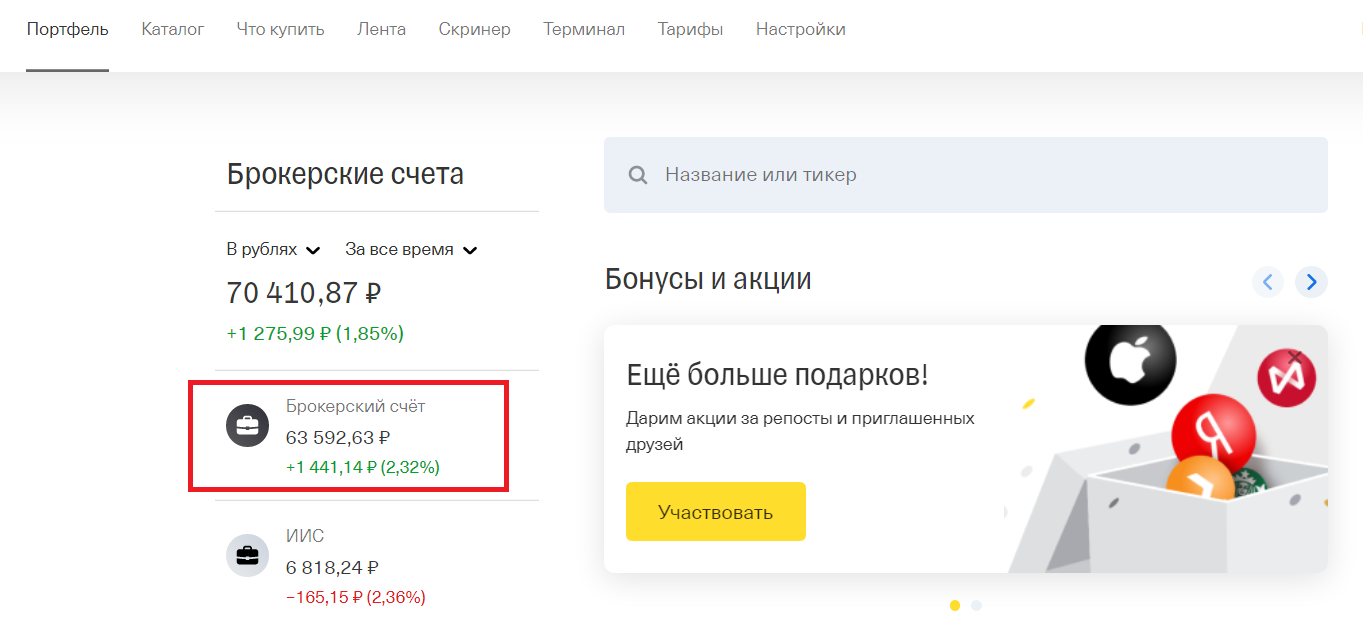

Проводить сделки «с плечом» можно на брокерских счетах и ИИС у Тинькофф брокера. Но изначально доступ к маржинальной торговле ограничен для всех инвесторов и трейдеров. Так брокер страхует новичков от необдуманных или ошибочных действий.

К примеру, начинающий инвестор решил купить одну акцию компании, но не обратил внимание, что 1 лот равен 10 или 100 акциям. Если подключена маржинальная торговля, баланс уйдет в минус. Если сделки «с плечом» недоступны, операция по счету не пройдет.

У брокера Тинькофф маржинальную торговлю можно подключить в мобильном приложении Тинькофф Инвестиции или в личном кабинете через браузер.

В приложении (скриншоты)

Чтобы подключить маржинальную торговлю в приложении Тинькофф Инвестиции:

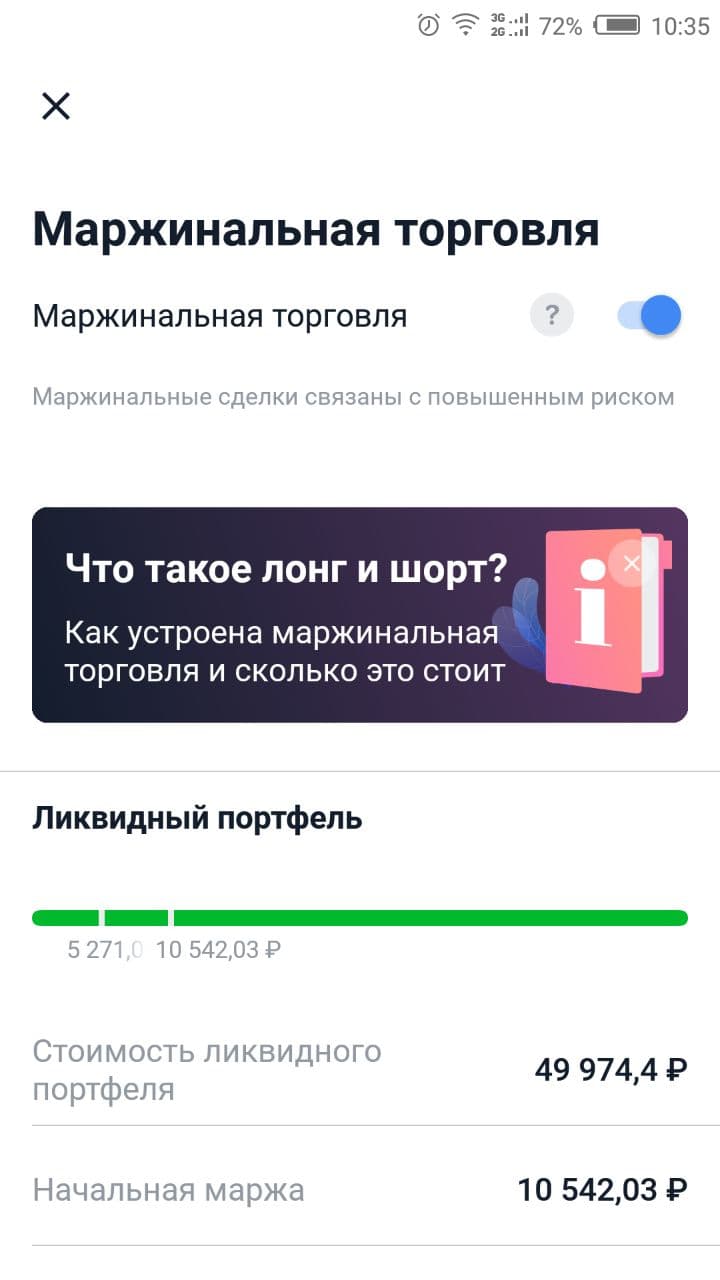

После активации маржинальной торговле вы увидите свой «Ликвидный портфель», его стоимость, начальную и минимальную маржу.

Здесь же брокер приводит список всех ликвидных бумаг, которые находятся в вашем портфеле, а также сумму наличных в рублях и валюте.

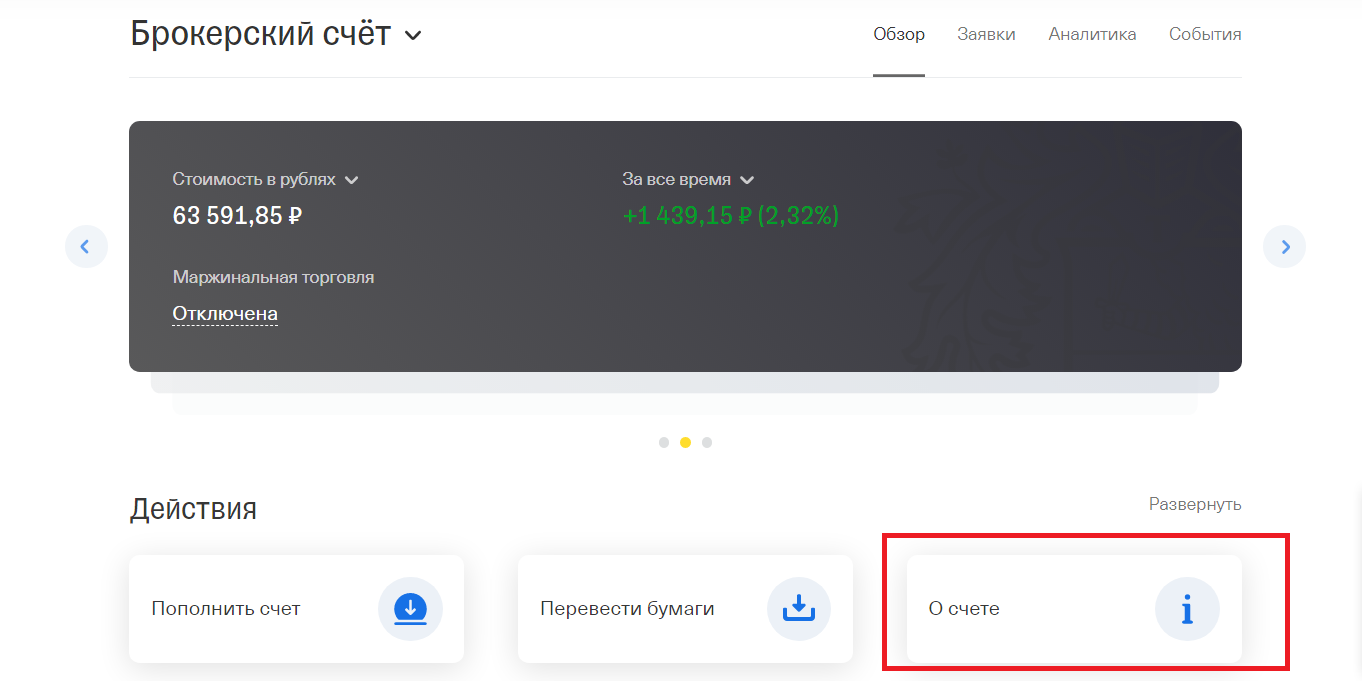

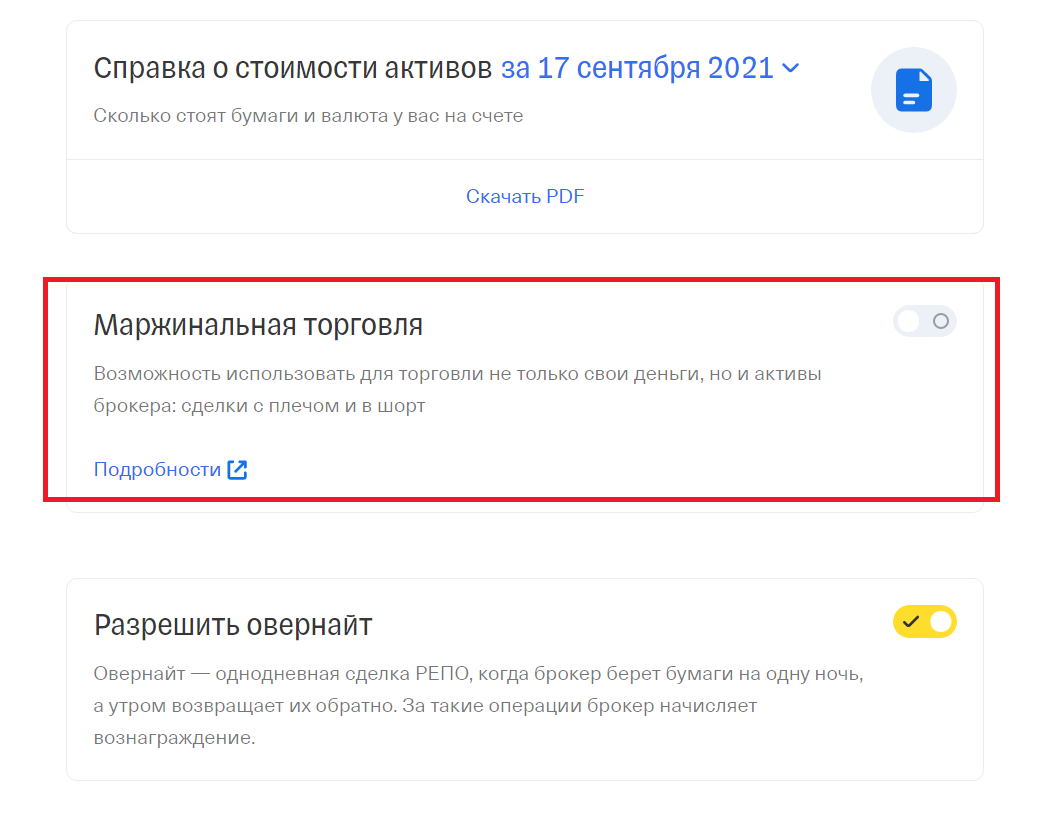

В личном кабинете на сайте (скриншоты)

Для активации маржинальной торговли через личный кабинет брокера Тинькофф:

Теперь вы сможете торговать «с плечом». Повторите действия для каждого брокерского счета или ИИС. Все комиссии и платежи с учетом маржинальной торговли не суммируются, а высчитываются для каждого брокерского счета отдельно.

Если передумали совершать сделки с заемными деньгами брокера, обязательно отключите маржинальную торговлю. Но если открыта непокрытая позиция в ценных бумагах или валюте, деактивировать ее не получится до тех пор, пока сделки не будут закрыты.

Что такое ликвидный портфель

Ликвидный портфель показывает стоимость всех активов на вашем брокерском счете или ИИС. В него входят:

Стоимость валютных акций, инвалюты и евробондов учитывают в рублях по текущему биржевому курсу.

Не все ценные бумаги участвуют при подсчете ликвидного портфеля. Актуальный перечень активов доступен по ссылке. Там же можно посмотреть ставку риска шорт в процентах и доступны ли короткие сделки с выбранной валютой или акциями.

Обратите внимание, деньги, которые хранятся на вашей дебетовой карте, не учитываются при маржинальной торговле. В расчете отражены только активы на брокерском счете и ИИС, к которому подключена эта опция.

Если вы переведете деньги на карту или купите неликвидный актив – это отразится на размере ликвидного портфеля. Его сумма станет меньше. И наоборот, пополнение счета и покупка ликвидного актива – увеличит объем ликвидного портфеля.

У брокера Тинькофф ликвидный портфель подсвечивают разным цветом, в зависимости от того доступны вам сделки «с плечом» или нет:

Маржа – страховой депозит, который гарантирует брокеру возврат понесенных расходов.

Начальная маржа – первоначальное обеспечение для заключения новой сделки. Для одного актива вычисляется как стоимость актива, умноженная на начальную ставку риска шорт.

Минимальная маржа – необходимый минимум для поддержания уже открытой позиции. Вычисляется как ставка риска шорт, умноженная на 0,5.

Ставки риска для «коротких» позиций у Тинькофф брокера опубликованы по этой ссылке. У российских рублей начальная и минимальная маржа равны.

Какие расходы при торговле в шорт через брокера Тинькофф

При маржинальной торговле брокер Тинькофф списывает два вида комиссий:

Непокрытые позиции в портфеле считаются в рублях по биржевому курсу. Размер платежа брокеру Тинькофф, зависит от суммы, на которую оформлены сделки «с плечом».

| Размер непокрытой позиции инвестора | Плата за каждый календарный день пользования заемными деньгами |

| Меньше 3000 рублей | Бесплатно |

| До 50 000 рублей | 25 рублей |

| До 100 000 рублей | 45 рублей |

| До 200 000 рублей | 85 рублей |

| До 300 000 рублей | 115 рублей |

| До 0,5 млн рублей | 185 рублей |

| До 1 млн рублей | 365 рублей |

| До 2 млн рублей | 700 рублей |

| До 5 млн рублей | 1700 рублей |

| Более 5 млн рублей | 0,033% от суммы непокрытой позиции |

Если шорт открыт в пятницу, а закрыт во вторник, плату снимут, в том числе, и за выходные дни. То же самое относится и к праздникам.

Как определить максимальную сумму для торговли в шорт

Брокер не позволит проводить сделки на любую сумму, которую вы захотите. На максимальный размер непокрытой позиции для каждого инвестора влияет несколькими параметров одновременно:

Формула для определения максимальной суммы, на которую вы сможете открыть непокрытую позицию, выглядит так:

МСш = (ЛП – НМ) / НСРш, где

МСш – максимальная сумма сделки в шорт,

ЛП – стоимость ликвидного портфеля,

НМ – начальная маржа,

НСРш – начальная ставка риска шорт по выбранному активу.

К примеру, стоимость вашего ликвидного портфеля 50 000 рублей и начальная маржа 8 000 рублей. Вы хотите зашортить акции Endo International PLC (ENDP), по которым начальная ставка риска шорт у Тинькофф брокера составляет 90,44%. Максимальная сумма непокрытой сделки будет рассчитываться так:

(50 000 – 8 000) / 90,44 = 46 439 рублей

Для акций «Детского мира» (DSKY) начальная ставка риска шорт – 25,44%. Максимальная сумма «короткой» сделки:

(50 000 – 8 000) / 25,44 = 165 094 рубля

Из этих примеров видно, как сильно начальная ставка шорт влияет на максимальную сумму. Вы можете использовать не весь доступный лимит для непокрытой сделки, а только его часть. Однако превысить максимальную сумму не получится.

Ставка риска для «коротких» позиций

Ставка риска шорт – это вероятность изменения цены актива на рынке. Чем выше риск, тем выше процентная ставка. Только у российского рубля этот показатель низменный и равен 0, так как национальная валюта не может измениться относительно самой себя. У всех остальных активов ставка риска выше нуля.

Все ставки и доступность сделки шорт по каждому активу можно проверить в таблице Тинькофф брокера по этой ссылке.

Ставка риска лонг не бывает больше 100%, так как стоимость бумаги не может быть ниже нуля. А вот ставка риска шорт больше 100% встречается, потому что цена актива может подниматься до бесконечности.

Допустим, что 1 лот акций Детского мира и Endo International PLC равен 1 акции, и стоят они по 100 рублей. Тогда начальная ставка риска шорт в 25,44% и 90,44% означает, что если на вашем брокерском счете лежит 100 рублей, вы сможете продать в шорт 3 акции DSKY или одну акцию ENDP. В зависимости от того какую из сделок вы проведете, на балансе отразится:

Обратите внимание, если ставка риска шорт равна или превышает 100% – выбранный актив неликвиден, по нему нельзя провести сделку «с плечом».

Как проходит сделка в шорт

Пошаговая инструкция, как выставить шорт в Тинькофф Инвестициях:

Ценные бумаги в портфеле отражаются в личном кабинете со знаком «плюс», а стоимость активов со знаком «минус».

Пример шорта в Тинькофф Инвестиции

Рассмотрим открытие шорта в Тинькофф Инвестиции на примере. Допустим, вы предполагаете, что акции Alibaba будут падать. Такие выводы сделаны не просто так, вы разбирается в том, что происходит на рынке в текущий момент и хотите заработать на акциях, которых даже нет в портфеле. Текущая стоимость акции на 2 сентября колеблется возле уровня 178 долларов США. Вы предполагает, что к 20 сентября цена опустится до 150 долларов. Шорт акции пройдет в 5 этапов:

По итогу у вас как не было акций Alibaba, так и нет. При этом вам удалось заработать 56 долларов, из которых брокер удержит комиссию за сделки по установленным тарифам, а также оплату за маржинальную торговлю. Если у вас тариф «Инвестор», с вас спишут по 0,3% от суммы сделок покупки и продажи и 450 рублей за перенос непокрытой позиции. То есть по 25 рублей в день за 18 дней – период со 2 по 19 сентября. Всю информацию о списаниях вы можете посмотреть в отчете брокера в личном кабинете.

Маржин-кол: что означает для инвестора

Маржин-кол – это уведомление от брокера, которое информирует о необходимости пополнить счет или докупить ценные бумаги. Сообщение приходит, если сумма ликвидного портфеля становится ниже минимальной маржи. На этом этапе с вашими активами еще ничего не будет происходить и продавать их не станут. Уведомление придет в виде push-сообщения или СМС на мобильны телефон, а также появится в мобильном приложении и в торговом терминале.

Если пришел маржин-кол, вы не пополнили счет и не уменьшили размер непокрытой позиции, но при этом стоимость портфеля продолжает падать, наступит Stop Out. Тогда брокер без предупреждения может закрыть часть сделок за счет активов на брокерском счете или ИИС. Таким способом он предотвращает обнуление ликвидного портфеля и уход в минус.

Обратите внимание, брокер может закрывать любые сделки до тех пор, пока индикатор по брокерскому счету или ИИС не переместится в зеленую зону. Если у вас несколько брокерских счетов, то маржин-кол не коснется всех, а только определенного счета. Чтобы не допустить такой ситуации, своевременно пополняйте счет или снизьте долю непокрытой позиции, как только индикатор окрашивается в оранжевый цвет.

Избежать маржин-кола у Тинькофф брокера можно несколькими способами:

Маржин-кол – это не катастрофа для инвестора, но если вы психологически не готовы к такому развитию событий, не ввязывайтесь маржинальную торговлю.

В чем подвох «коротких» сделок

Инвесторы, которые «шортят», могут потерять деньги, если не учтут несколько нюансов:

Маржинальные сделки в шорт – одна из самых частых причин банкротства неопытных инвесторов. Если это не принимать во внимание, можно потерять весь свой капитал. Если вы все же хотите попробовать торговлю «с плечом», откройте для этого отдельный счет и практикуйте на нем.