Что значит спрос предложение на бирже

Спрос и предложение на рынке Форекс – как освоить зональную торговлю

Пытаетесь овладеть методикой торговли с помощью спроса и предложения на рынке Форекс?

Кроме того, что данная методика, несомненно, является передовой торговой стратегией, она еще позволяет понять, как на самом деле устроен рынок.

Причина, которая побуждает цену совершать колебания в течение какого-то времени, заключается в том, что между спросом и предложением существует постоянно меняющийся дисбаланс.

Если покупателей больше, чем продавцов, рынку ничего не остается, как двигаться вверх. И наоборот: если больше продавцов, чем покупателей, рынок может двигаться только вниз.

Это элементарная экономика.

Перед тем как начать, давайте разберем основные понятия спроса и предложения на рынке Форекс.

Применительно к рынку Форекс спрос и предложение можно рассматривать как цены на графике, где могут быть покупатели или продавцы, которые размещают свои ордера в надежде на то, что они будут исполнены.

Далее мы более детально рассмотрим идею применения спроса и предложения на Форекс.

Что такое спрос и предложение на рынке Форекс?

Когда речь идет о спросе и предложении на Форекс, мы всегда имеем в виду зоны, а не конкретные ценовые уровни.

Это связано с тем, что при рыночном консенсусе покупатели или продавцы захотят совершать свои сделки в определенной области на графике, но при этом не все будут это делать на одном и том же ценовом уровне.

Если в зоне предложения происходит увеличение давления продавцов, это значит, что на рынке присутствуют продавцы, которые стремятся исполнить свои сделки в этой ценовой зоне.

И наоборот: если в зоне спроса наблюдается увеличение давления покупателей, это означает, что на рынке есть покупатели, которые хотят, чтобы их сделки были исполнены в данной ценовой зоне.

Другой характеристикой спроса и предложения на рынке Форекс является большое количество ордеров – зачастую тех, которые размещают банки или учреждения, работающие на межбанковском рынке.

И это не те ордера объемом 0,01 лота, которые вы размещаете у своего розничного Форекс-брокера. Такие ордера незначительны, когда речь заходит об истинном потоке ордеров в зоне спроса и предложения.

Практический пример спроса и предложения на Форекс

Зоны спроса и предложения Форекс часто формируются большими скоплениями ордеров, которые исполняются одновременно, что приводит к резким движениям цены.

Это означает, что цена, предшествующая сильному движению, должна находиться в зоне, где есть дисбаланс спроса и предложения.

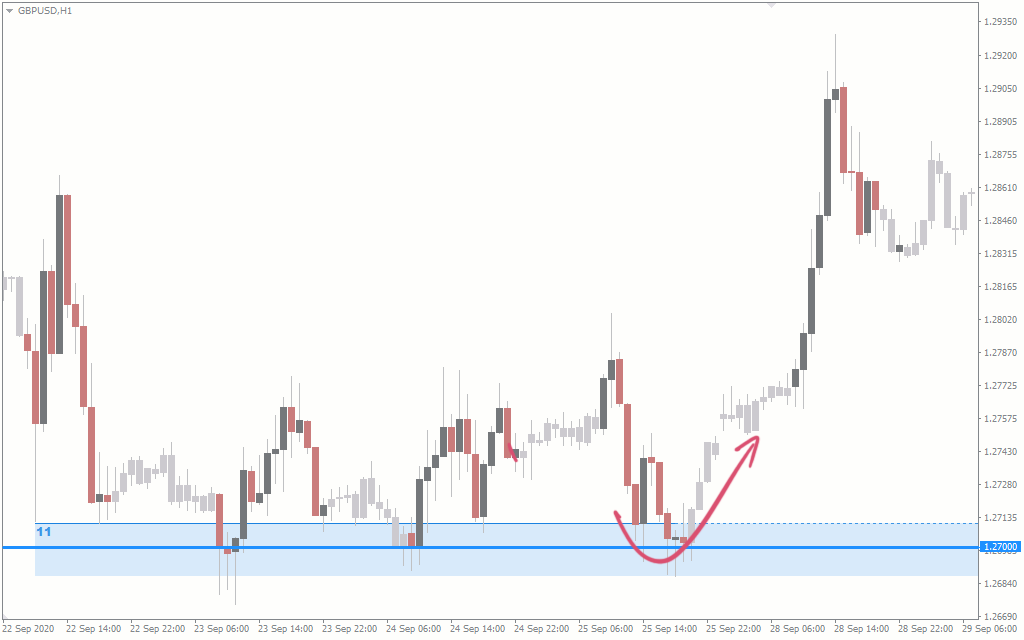

Применив данную теорию к расположенному ниже графику GBP/USD, вы можете увидеть, что цена вырвалась из зоны в районе отметки 1.27 и устремилась вверх.

Это наглядный практический пример зоны спроса.

Сигнал подтверждения был получен, когда рынок продолжил покупать GBP/USD всякий раз, когда цена возвращалась в эту зону.

Спрос намного превосходил предложение на этом ценовом уровне. Когда ограниченные ордера на продажу заканчивались, цена могла идти только вверх.

Как определить зоны спроса и предложения на рынке Форекс?

Если вы умеете распознавать зоны спроса и предложения на своих графиках таким же образом, тогда вам будет по силам создать такую торговую стратегию, которая даст вам статистическое преимущество.

Но прежде чем ее создать, давайте рассмотрим, как нужно определять зоны спроса и предложения на Форекс и наносить их на графики.

Зоны предложения на Форекс

Зоны предложения на рынке Форекс – это зоны, где банки и учреждения открывают большое количество позиций на продажу в определенной ценовой зоне.

Если часть этих ордеров на продажу остается неисполненной во время движения цены вниз, то они, скорее всего, там и останутся, поскольку цена их так и не коснулась.

Когда цена приближается или возвращается в эту зону предложения, эти ордера просто ждут, когда они будут исполнены, после чего цена снова уйдет вниз.

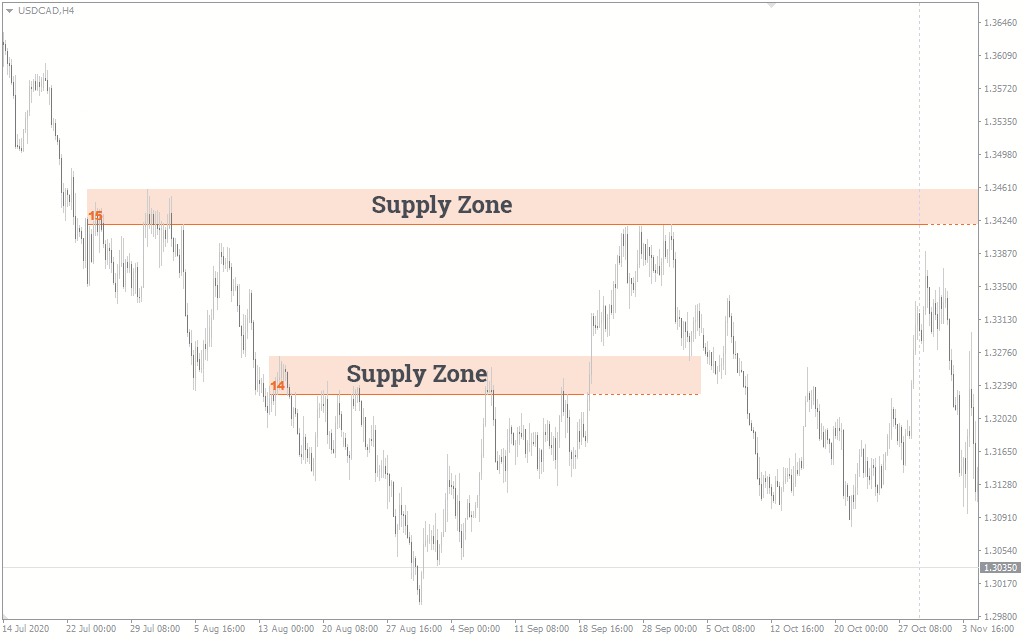

Вот пример зон предложения, отмеченных на графике USD/CAD H4 ниже:

Как мы уже говорили выше, если цену, предшествующую сильному движению вниз, использовать в качестве нашей зоны предложения, то эта зона будет проходить, в основном, через максимумы колебаний.

На этом графике видно, что цена много раз возвращалась в зону предложения, после чего продажи начинались снова.

На рисунке выше показаны все зоны, где можно открывать сделки на продажу по стратегии спроса и предложения.

Зоны спроса на Форекс

По другую сторону рынка Форекс расположены зоны спроса.

Это зоны, где банки и учреждения размещают свои скопления ордеров на покупку в определенной ценовой зоне на графике.

Если цена движется вверх, а часть этих ордеров на покупку при этом не исполняется, то они тоже, скорее всего, останутся неисполненными и будут ждать, когда цена в конечном итоге вернется и вызовет их срабатывание.

Когда это произойдет, чрезмерный спрос, скорее всего, снова подтолкнет цену вверх.

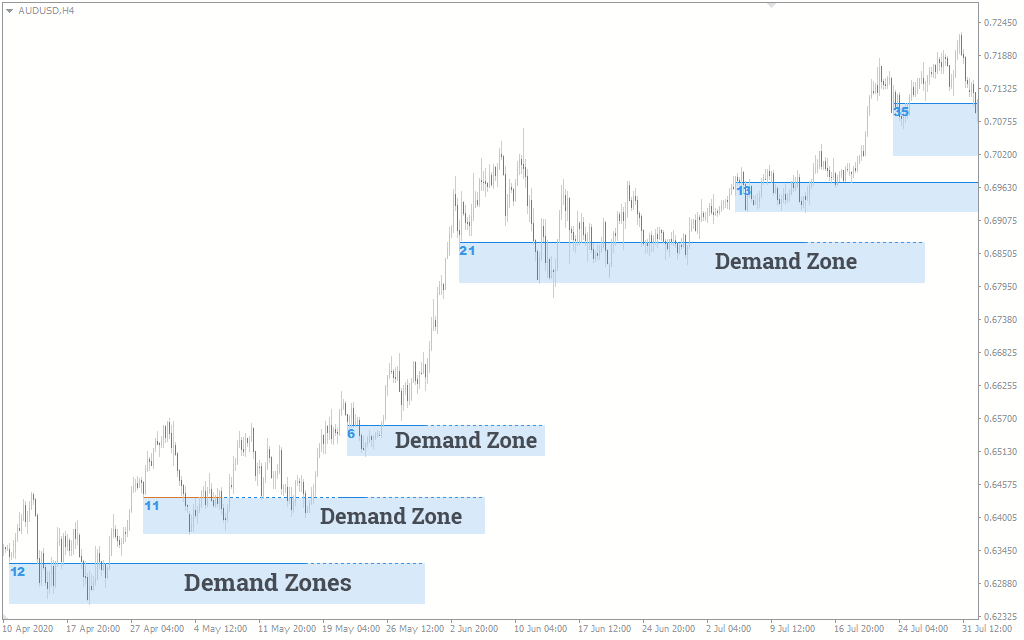

Ниже приведен пример зон спроса, отмеченных на 4-хчасовом графике AUD/USD:

И снова мы видим, что если использовать цену, предшествующую мощному движению, таким же образом, как было описано выше, мы получим зону спроса, которая проходит преимущественно через минимумы колебаний.

Зоны, в которые цена возвращалась снова, часто представляли собой зоны, куда снова приходили покупатели, а цена, как следствие, покидала их и уходила вверх.

На рисунке выше показаны зоны по другую сторону рынка, где можно открывать сделки на покупку, если торговать по методу спроса и предложения.

Как торговать по стратегии спроса и предложения на Форекс?

На графиках выше можно легко заметить, как повторное тестирование почти всех зон спроса и предложения заканчивалось очередным отскоком.

Может, отскок и не был таким жестким, как первое движение – тогда это еще более явно, чем раньше, указывает на баланс спроса и предложения, но, тем не менее, движение почти всегда имело место.

Учитывая это, можно утверждать, что лучшая стратегия торговли на основе спроса и предложения на Форекс делает акцент на торговлю на разворотах, когда цена возвращается, чтобы протестировать зоны во второй раз.

Торговля на разворотах в зонах спроса и предложения будет иметь наибольшую вероятность успеха, если вы примените стратегию этого типа.

В зависимости от вашей склонности к риску, можно выбрать два метода торговли по стратегии спроса и предложения.

Агрессивная торговля на основе спроса и предложения

Первый метод предназначен для агрессивных трейдеров, которые стремятся выжать из ценового движения все до последнего пипса путем раннего входа в рынок.

Агрессивные трейдеры не беспокоятся по поводу того, что есть риск пробоя ценой зоны спроса и предложения, и отдают предпочтение более крупным прибылям несмотря на более низкий процент удачных сделок.

Как правило, такие трейдеры входят в сделки с помощью отложенных ордеров, как только цена возвращается в сильную зону спроса или предложения.

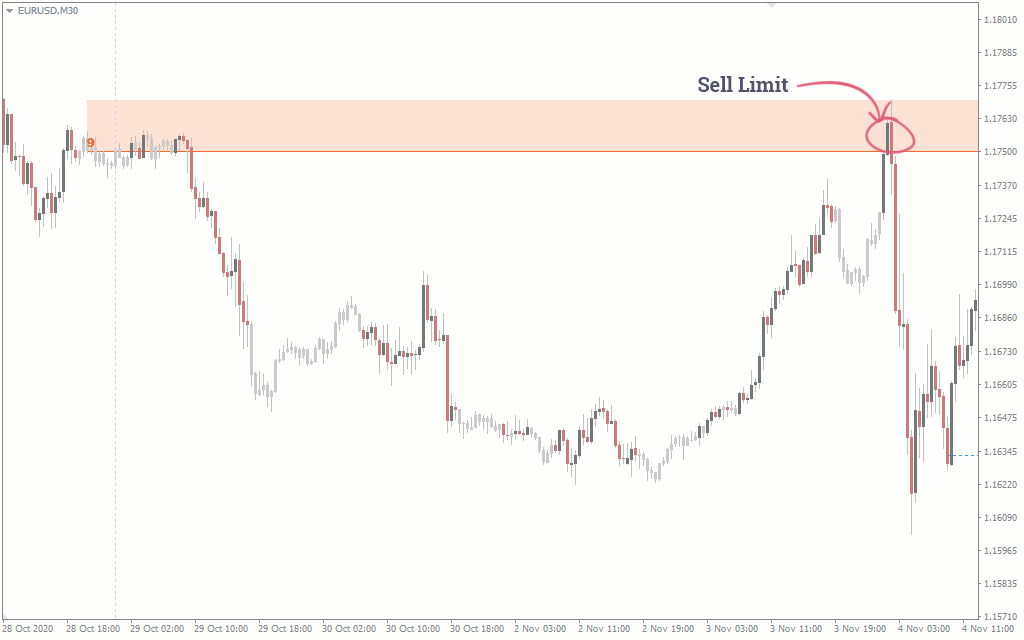

Рассмотрим пример агрессивного входа на продажу в зоне предложения на графике EUR/USD M30.

Видно, что цена тотчас же развернулась после возвращения в зону предложения, а ордер Stop Loss, установленный чуть выше этой зоны, так и не был потревожен.

Консервативная торговля на основе спроса и предложения

Второй метод подходит более консервативным трейдерам, которым нравится высокий процент прибыльных сделок и они не против пропустить сделку, когда цена молниеносным и сильным движением уходит от них.

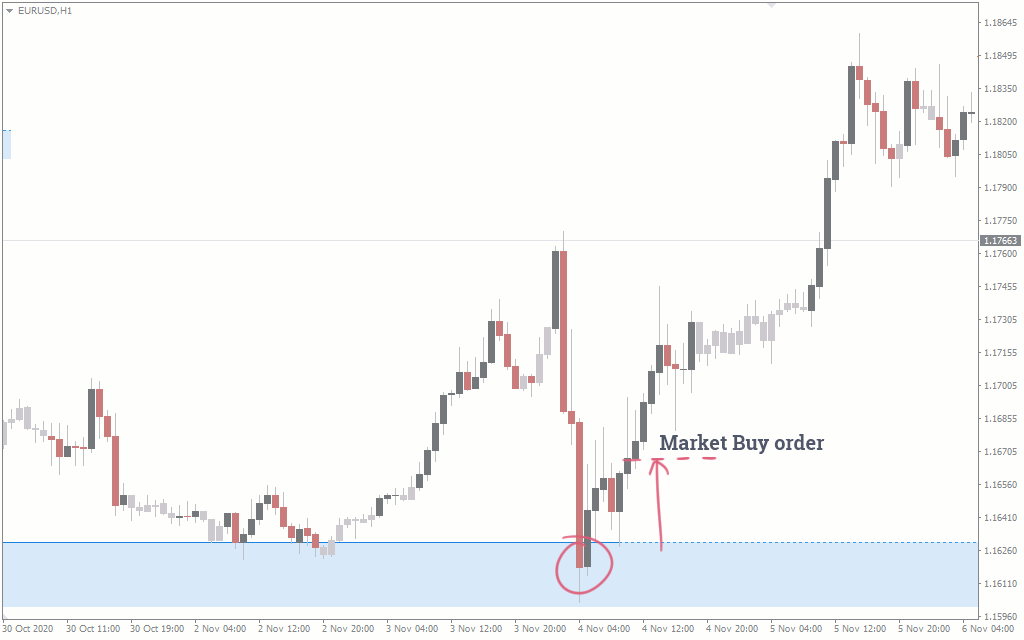

Консервативные трейдеры ждут сигнала, подтверждающего, что зона спроса/предложения по-прежнему актуальна, но при этом они наблюдают за движениями цены или ждут повторного тестирования зоны, прежде чем войти в рынок.

Данная стратегия потребует от вас более высокой активности и применения рыночных ордеров для входа в сделки, когда сформируются подходящие условия.

Ниже показан пример более консервативного короткого входа в зоне предложения – на этот раз на часовом графике EUR/USD.

В этом случае цена болталась в зоне предложения, прежде чем повторно протестировать краткосрочную поддержку, выступающую в роли сопротивления, и подтвердить, что продавцы снова доминируют на рынке.

В чем разница между спросом/предложением и поддержкой/сопротивлением на рынке Форекс?

Понятия спроса/предложения и поддержки/сопротивления на Форекс тесно связаны друг с другом, поэтому они весьма схожи.

Все они указывают на ценовые зоны, где можно увидеть реакцию на рынке, и, по сути, являются одними и теми же зонами, которые просто трактуются по-разному.

Прочитайте их различные трактовки ниже и убедитесь в этом сами.

Если вы хотите знать больше о том, почему зоны спроса и предложения трактуются по-разному, прочитайте статью в нашем блоге о том, как определять уровни поддержки и сопротивления.

Кроме того, в нашем блоге мы также рассказывали о многих торговых стратегиях поддержки и сопротивления, которые вы также можете добавить в свой арсенал трейдера.

Заключение

Наконец, важно понять, что торговля на рынке Форекс с помощью спроса и предложения требует принятия самостоятельных решений.

Мы не сомневаемся в том, что методика обучения торговле на основе спроса и предложения является скорее искусством, чем точной наукой. Стратегия механической торговли с четко заданными входами и выходами здесь просто не сработает.

Децентрализованный характер рынка Форекс подразумевает, что никогда нельзя точно сказать, сколько ордеров остается неисполненными на рынке, не говоря уже о том, где именно они находятся.

И все же люди – существа предсказуемые. Если вы будете следовать методикам, которые мы рассмотрели в данной статье, то вы можете не сомневаться, что вы научитесь извлекать выгоду из движений цены на рынке.

Разбираться мне проще всего на примере нашей Московской фондовой биржи. Давайте представим, что мы вошли в большой супермаркет, в котором каждый из рядов полок посвящен определенному типу товаров, также и биржа состоит из разных секций, основные из них – фондовый, срочный, валютный и товарный рынки. В каждой такой секции действуют свои «правила игры».

Поскольку мы говорим в основном о торговле акциями и облигациями, интересовать нас будет именно фондовый рынок.

Фондовый рынок – это рынок анонимных конкурирующих между собой заявок на покупку и продажу.

Если две заявки на покупку и продажу пересекаются по условиям, то есть цене и количеству единиц актива, они осуществляются автоматически – заключается сделка. Для вас этот момент отражен в виде уведомления о совершившейся сделке в приложении брокера. Для рынка такая цена приобретает статус «рыночной».

Тут стоит оговориться, что ваша отдельно взятая сделка далеко не единственная на бирже, потому и «рыночная цена» (стоимость акции, которую вы видите в приложении брокера) будет складываться из:

количества сделок за день

объёма этих сделок (то есть тех сумм, по которым продавцы и покупатели совершали сделки по данному активу в течение дня)

В основном из этих факторов и складывается «официальная» рыночная цена актива на бирже.

На самом деле, вы могли бы торговать ценными бумагами и не на бирже, а просто, например, встретив в баре покупателя на свой актив, ударив по рукам🤝, передав право на актив договором купли-продажи и получив деньги на карточку (разумеется на деле всё не так просто, но суть сохраняется). Это, кстати, называется внебиржевой сделкой.

При таком раскладе могло произойти следующее:

во-вторых, вы могли так напортачить в договоре, что сделка бы не имела юридической силы

Поэтому роль биржи и центрального контрагента действительно велика. Первый и второй пункт выполняются на бирже автоматически по нажатию клика в приложении. Если что-то пошло не так у вашего партнера по сделке, то вы можете об этом и не узнать, так как ЦК берет на себя эти риски.

Третий пункт называется обеспечение ликвидности активов, то есть если вы захотите продать или купить что-то, вы сможете это сделать за пару кликов и по рыночной (читайте справедливой, исходя из соотношения спроса и предложения в данный момент) цене.

На Московской бирже роль центрального контрагента выполняет Национальный клиринговый центр, который на 100% принадлежит ПАО «Московская биржа». Для простоты можно ассоциировать эту компанию с самой Московской биржей, суть от этого не меняется.

Но когда мы торгуем через мобильное приложение брокера вся эта внутренняя кухня от нас скрыта и мы можем об этом не думать👌

Функции биржи разобрали, а теперь дополнительно разберём ещё пару близких к этой теме понятий.

Перед началом торгов за 10 минут открывается возможность оставить заявку на покупку или продажу какого-либо актива. Это мероприятие и называется аукционом открытия или «премаркетом» (от англ. pre-market).

При этом покупатели и продавцы не видят рыночную цену или того, какие заявки сейчас есть в стакане. Поэтому, выставляя заявку, они либо фиксируют цену в ней, ориентируясь на своё ожидание справедливой цены за актив, либо просто соглашаются на будущую рыночную цену (которую не знают).

Кроме того, чтобы исключить возможность в последний момент оставить крупную заявку, чем можно сильно повлиять на цену актива, закрывается аукцион в случайный момент времени в течение последних 30 секунд перед открытием торгов. Выполняться же все сделки начинают уже после открытия торговой сессии.

Это необходимо, чтобы исключить возможность манипулирования ценой, так как в противном случае (если бы торги открывались, и в этот момент все начинали выставлять заявки), преимущество в установлении рыночной цены имел бы тот, кто успел выставить заявку на долю секунды раньше. Иначе говоря, на открытии торгов цену «колбасило» бы так, что сделки бы совершались не по реальной рыночной цене, а по цене сильно отличающейся от неё то вверх, то вниз. А это как раз то, чего биржа пытается избежать, ведь эти колебания определяются просто случайностью, а не какими-либо значимыми причинами.

Таким образом, у всех есть 10 минут, чтобы выставить свои заявки купить что-то по удобной цене, по этим заявкам биржа рассчитывает «справедливую» (т.е. рыночную) цену и открывает торги.

Оказывается, в конце торгов всё тоже не так-то просто🧐 После окончания торговой сессии даётся ещё 10 минут на то, чтобы поучаствовать в аукционе закрытия. Логика проведения его примерно такая же, как и у аукциона открытия. По общему объёму спроса и предложения определяется цена закрытия актива, которую потом будут учитывать аналитики, трейдеры, инвест-фонды и другие заинтересованные участники. Сделки заключаются разом по окончании этих 10 минут.

Что делает тот крупный участник торгов, который узнал эту скрытую от общественности информацию? Разумеется, пытается скорее продать свои акции компаний страны Y. Но из-за того, что у него этих бумаг очень много, после выбрасывания их всех на рынок цена неизбежно начинает снижаться, потому что откуда взяться вдруг большому количеству желающих купить все эти акции по одной цене?

📉Снижение цены начинают замечать другие игроки, кто-то из них тоже узнаёт о санкциях и тоже начинает продавать, другие видят, что происходит что-то непонятное, им не нравится что их акции падают, и они тоже начинают их продавать. Слухи о санкциях начинают просачиваться, и ещё больше участников начинают продавать, ещё больше обрушивая котировки. В конце концов информация становится достоянием общественности, но продали уже не только те, кто осознанно принял это решение, но и многие из тех, кто просто запаниковал.😔

В итоге цена оказалась гораздо ниже какой-то справедливой оценки даже с учётом реального снижения прибылей компаний из страны Y. Иначе говоря, они, конечно, «заслужили» падение цены, но не настолько же!

В такие моменты акции некоторых компаний могут упасть так низко, что акционеры потребуют запуска процедуры банкротства и распродажи активов компании, чтобы покрыть свои убытки😱. А это уже необратимые последствия для компаний и экономики. Всего этого биржа хочет избежать, поэтому она действует следующим образом.

Если в течение 10 минут цена актива меняется на 20%, биржа включает режим так называемого дискретного аукциона и приостанавливает торги на полчаса. Во время дискретного аукциона все заявки на продажу и покупку собираются заново. Ни одной рыночной заявки в течение этих 10 минут не выполняется.

После такого дискретного аукциона цена с большой вероятностью устанавливается на новой отметке, которая будет выше, чем если бы биржа пустила ситуацию на самотёк👌

✅ В течение дня по одной и той же акции дискретный аукцион может проводиться только два раза. При этом дискретный аукцион проводится только по акциям, входящим в состав индекса Московской биржи. В случае с другими акциями торги просто приостанавливаются.🙅♂

✅А ещё, если в течение 10 минут индекс Московской биржи растёт или падает на 15% и более, все торги акциями приостанавливаются на полчаса. В течение дня таких приостановок может быть только две. Если резкое изменение цены происходит в третий раз, торги на Московской бирже останавливаются до конца дня.⛔

Вот такой биржевой ликбез получился у меня сегодня. Если статья показалась вам полезной, не забудьте поставить лайк 😉

Ещё больше материалов для новичков в инвестировании ищите в моём телеграм-канале, буду рад вас там видеть!

Предложение и спрос на Форекс: сущность, взаимодействие, применение в торговле

Рынок любого товара или услуги базируется на спросе, предъявляемом потребителями, и предложении, формируемом продавцами. Форекс – межбанковская система валютообменных операций, также функционирующая по рыночным принципам, – не является исключением.

Любой трейдер должен понимать, что каждая котировка валютной пары, которая появляется на графике онлайн-терминала, представляет собой результат взаимодействия предложения и спроса в рамках соответствующего рынка. Когда спрос покупателей превышает предложение продавцов, курс актива растет. Если предложение продавцов оказывается выше спроса покупателей, стоимость актива снижается. Понимая эти простые правила, инвестор Форекс сможет адекватно оценивать ситуацию на рынке и, как следствие, принимать корректные торговые решения. Прежде всего, спекулянту следует научиться выявлять уровни предложения и спроса на ценовом графике, а также совершать выгодные сделки, руководствуясь информацией о состоянии целевого рынка.

Что такое предложение и спрос на Форекс?

Образование цены товара в системе рынка предопределяется актуальным соотношением предложения и спроса. Постоянно стремясь к равновесию (балансу), данные факторы органично дополняют друг друга – они должны рассматриваться в единой увязке. Состояние целевого рынка, его поведение и тенденции динамики зависят от взаимодействия существующего предложения и действительного спроса. Если на товар (услугу) предъявляется спрос, данный факт свидетельствует о готовности целевых потребителей приобретать его (её). Наличие предложения товара (услуги) говорит о том, что потребность в нем (ней) может быть удовлетворена. Взаимодействие предложения и спроса на Форекс приводит данный рынок к одному из двух состояний, типичных для него:

Для лучшего понимания того, что представляют собой спрос и предложение на Форекс, следует рассмотреть условный пример, упрощенно иллюстрирующий специфику товарно-денежных отношений на типичном рынке. Например, некий продавец предлагает персики. Цена одного килограмма фруктов – 1 (один) USD. Потребители активно покупают товар по указанной цене, что приводит к быстрой реализации первой партии персиков. Вторая партия персиков продается уже по 1,5 USD за килограмм, так как продавец стремится больше заработать на высоком спросе. Фрукты также распродаются, хотя и с меньшей скоростью, потому что некоторая часть покупателей, ранее приобретавших этот товар дешевле, уже не желают платить за него более высокую цену.

Вторая партия также реализована полностью, и продавец решает предложить третью партию персиков, повысив их стоимость до 2 USD за килограмм. Его мотивация – возможность увеличения прибыли, несмотря на более продолжительный период реализации товара. Тем не менее, очередной рост цены негативно сказался на покупательском спросе. Активность потребителей заметно снижается, так как их желание приобретать персики по 2 USD за килограмм уже не столь велико. Между тем, продажи все равно продолжаются, и продавец доволен полученной прибылью, даже если некоторую часть имеющихся фруктов реализовать в установленный срок не удалось.

Принимается решение – повысить цену до 2,5 USD за килограмм. Однако ожидания продавца в этот раз не оправдались. Подавляющее большинство потребителей отказывается приобретать персики по новой цене, так как еще совсем недавно эти же фрукты стоили в 2,5 раза дешевле. Возникает угроза порчи товара, и продавец, желающий минимизировать возможные потери, уменьшает стоимость реализации до 2 USD. Потребитель игнорирует данное предложение, положительной динамики спроса не наблюдается. Продавец в этой ситуации вынужден опустить цену персиков до исходного значения – 1 USD за килограмм, – что приводит к возобновлению покупательской активности.

Графическое отображение вышеизложенного примера будет свидетельствовать о существовании следующих закономерностей в поведении рынка:

Рисунок 2. Закон спроса

Несовпадение интересов покупателей, предъявляющих спрос, и продавцов, формирующих предложение, всегда будет иметь место на рынке любого товара. Данное противоречие между предложением и спросом – рыночными факторами, стремящимися, однако, к взаимному равновесию, – определяет действительную стоимость и необходимое количество товара.

Рисунок 3. Взаимодействие предложения и спроса. Точка равновесия рынка

Курс валютной пары Форекс формируется по аналогичным принципам. Надо отметить, что глобальный межбанковский рынок валютообменных операций является в этом отношении характерным примером. Колоссальные объемы предложения и спроса, существующие в масштабах Форекс, усиливают действие объективных законов рыночного взаимодействия, регулярно осуществляемого между продавцами и покупателями валюты.

Как определить уровень спроса и предложения на ценовом графике

Динамика курса для любого финансового рынка предопределяется уровнями спроса и предложения. Каждая котировка Форекс, которая появляется на экране онлайн-терминала трейдера, является результатом условной договоренности, достигаемой продавцами и покупателями конкретной валюты в определенный момент времени. Инвестор должен безошибочно определять значимые уровни цены, так как именно они позволяют своевременно идентифицировать точки разворота в развитии актуального тренда. По сути, уровень (зона) спроса в условиях Форекс – это ценовой уровень, на котором число инвесторов, желающих купить какую-либо валюту, больше, чем число трейдеров, намеревающихся её продать. Соответственно, уровень (зона) предложения в рамках Форекс – это ценовой уровень, на котором число трейдеров, стремящихся продать конкретную валюту, больше, чем число инвесторов, готовых её приобрести.

Зоны спроса и предложения определяются на ценовом графике Форекс по следующим принципам:

Рисунок 6. Важно установить происхождение стремительной динамики курса

Трейдеру важно знать, как определить зоны спроса и предложения по ценовому графику Форекс. Правила идентификации таких зон (уровней) достаточно просты. Существует несколько способов, позволяющих сделать это, используя средства наглядного отображения рыночных данных.

Выявление значимых ценовых уровней во внутридневной торговле

Внутридневная торговля имеет свою специфику при определении зон предложения и спроса по соответствующему ценовому графику. На рисунке 7 наглядно показано, как определять значимые уровни спроса.

Рисунок 7. Определение зоны спроса при внутридневной торговле

В зоне «А» (рисунок 7) имеет место условное равновесие между предложением рынка и спросом. На этом ценовом уровне можно совершать сделки BUY / SELL для торгуемой валюты. Такое состояние целевого рынка считается устойчивым. Свеча «B» показывает уровень цены, на котором произошел сдвиг рынка в сторону спроса. Есть основания полагать, что на этом ценовом уровне («B») определенные трейдеры, намеревающиеся купить валюту, оказались за актуальными пределами целевого рынка. Таким образом, область «А» можно считать объективной зоной спроса. Область «C» (рисунок 7) иллюстрирует ситуацию повторного тестирования курсом ранее обозначенного уровня спроса.

Рисунок 8. Формирование уровня предложения на Форекс

На рисунке 8 демонстрируется формирование зоны предложения. Логика данного процесса аналогична формированию уровня спроса, описанному выше по рисунку 7. Сдвиг рынка в сторону предложения и повторное тестирование ценой ранее сформированного уровня являются характерными для этой ситуации.

Выявление значимых уровней по стратегии Price Action

Движения курса Форекс во многом предопределяются влиянием человеческого фактора. Чтобы учесть такое влияние, рекомендуется использовать достоверные сведения о количестве совершаемых сделок. Для этого многие трейдеры зачастую пользуются графиком ценовых тиков, который является альтернативой временному графику. График ценовых тиков строится по двум параметрам – курс валютной пары и количество совершаемых сделок (торговых действий). Этот инструмент позволяет анализировать активность участников рынка – продавцов и покупателей – на каждой ценовой отметке.

Рисунок 9. Выявление значимых уровней по Price Action

На рисунке 9 зона «А» является областью рыночного равновесия. Через некоторое время курс покидает этот диапазон – происходит типичный сдвиг в векторе спроса. Таким образом, область спроса (зона «А») становится объективной. Светло-зеленые точки, имеющиеся в диапазоне спроса, указывают на сильные продажи, происходившие во время горизонтального движения рынка. Однако курс все же продемонстрировал восходящий импульс, что было обусловлено сильным спросом в зоне «А». Именно этот спрос и стал причиной столь резкого повышения цены.

Помимо определения значимых зон, трейдер должен оценивать силу выявленных уровней. Для этой цели следует изучать сведения о торговых объемах, зафиксированных на анализируемых уровнях, а также учитывать число приближений курса к этим отметкам. Большой торговый объем указывает на силу выявленных областей. Совершать сделку рекомендуется, когда курс впервые осуществляет повторное тестирование значимой отметки.

Выявление значимых отметок цены посредством индикаторов

Существует специальный индикатор уровней спроса и предложения Форекс. Начинающий инвестор может пользоваться онлайн-инструментом SupplyDemand. Этот индикатор автоматически находит значимые уровни на ценовом графике. Рекомендуется применять стандартные настройки данного приложения. Допускается варьирование цветовой гаммой для наглядного отображения выявленных зон. Значимый уровень удаляется индикатором с графика, когда курс пробивает соответствующую отметку.

Что происходит на этих уровнях и почему они работают?

В чем заключается «магия» значимых уровней Форекс? На отметках спроса влиятельные участники рынка зачастую размещают лимитные приказы BUY, а на отметках предложения – лимитные ордера SELL. На таких уровнях влиятельным игрокам проще выполнить ордер, скомбинировав торговые позиции мелких инвесторов. Когда курс достигает актуальной зоны предложения, срабатывают ордера SELL, выставленные крупными торговцами. Влиятельные трейдеры комбинируют приказы BUY, формируемые мелкими игроками, и выполняют с их помощью свои собственные ордера SELL.

Если вышеупомянутые приказы BUY заканчиваются на рынке, курс вновь снижается. Когда курс повышается до той же отметки, снова происходит выполнение большого количества приказов SELL, сформированных крупными инвесторами, использующими STOP-ордера и BUY-ордера мелких торговцев. Затем курс снова снижается, если приказы противоположной направленности заканчиваются.

Если курс Форекс не меняется существенным образом, открытие крупной позиции становится проблематичным. Влиятельным участникам рынка, маркет-мейкерам, инвестиционным банкам приходится пользоваться встречными ордерами мелких торговцев в подобных случаях.

Как торговать по уровням спроса и предложения?

Торговля по значимым зонам рынка осуществляется на основе уровней support / resistance:

Большое количество соответствующих позиций, выставляемых на значимых отметках, может не просто затормозить трендовую динамику, а развернуть рынок в обратном векторе. Таким образом, инвестору Форекс необходимо заранее прогнозировать, как поведет себя курс при соприкосновении с этими уровнями. Первый вариант – пробитие. Второй вариант – разворот.