Что значит процент годовых по вкладам

Любая финансовая организация является торговцем деньгами. Она покупает их у одних лиц и продает другим с более высокой комиссией.

Такой способ очень удобен, ведь для получения ответа на волнующий вопрос достаточно ввести во встроенный на сайте алгоритм следующие данные:

Калькулятор безошибочно определит сколько денег вы заработали за указанное время, а также предоставит данные о том, когда можно забрать средства вместе с процентами.

Расчет процентов по депозиту калькулятором позволяет сравнить сумму предполагаемого дохода в зависимости от того, будут ли средства накапливаться на счету или перечисляться на отдельный счет.

К сожалению, полученные данные не всегда актуальны и носят лишь справочный характер. Подобная проблема может быть решена посредством широко распространенных в Интернете универсальных калькуляторов, которые производят вычисление без каких-либо сторонних поправок и корректировок. В отличие от официальных сервисов, такие программы отличаются прозрачностью и понятностью расчетов. Однако для использования подобного сервиса клиент должен ввести исчерпывающую информацию об условиях депозита, что не всегда представляется возможным. Кроме того, авторы универсальных сервисов не несут никакой ответственности за корректность вычислений, что вызывает некоторые сомнения в достоверности результатов.

Как рассчитать проценты по вкладу самостоятельно?

Самым надежным способом определить потенциальную прибыльность вклада является ручной расчет. Как и в случае универсальных калькуляторов, прежде, чем рассчитать величину дохода, вкладчик должен подробно изучить условия интересующего банковского предложения.

Важно помнить, что начисляемый на вклад процент бывает:

Для чего вычислять проценты по вкладу?

Вычисление доходности производится по специальным формулам, вид которых зависит от порядка начисления процентов. Не следует забывать, что небольшое изменение какого-либо из параметров вклада может повлечь за собой серьезное изменение прибыльности. Именно поэтому важно каждый раз пересчитывать условия депозита.

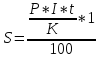

Простой процент начисляется на первоначальную сумму вклада. Это значительно облегчает расчеты, однако крайне негативно сказывается на прибыльности депозита. Расчетная формула имеет вид:

В этом выражении фигурируют следующие параметры:

Величина S и есть искомая доходность по депозиту.

Рассмотрим на примере. Сумма вклада составляет 500 000 р. со ставкой 5,7% сроком на 1 месяц.

Чтобы вычислить доход необходимо умножить сумму на счету на процент годовых и количество дней, после чего делится на 365 (количество дней в году). Получаем: (500 000*0,057*30)/365.Таким образом спустя месяц положенная сумма увеличится на 2342 р. Если банк выплачивает проценты наличными, сумма может оказаться меньше за счет дополнительных комиссий. Чтобы узнать доход от более продолжительного вклада достаточно умножить полученную сумму на количество месяцев.

Как рассчитать годовые проценты по вкладу с капитализацией?

Капитализация начислений является наиболее выгодным вариантом, т.к. начисленные на первоначальную сумму вклада проценты прибавляются к телу депозита и участвуют в последующем накоплении доходности. Обычно банки учитывают данный фактор и предусмотрительно снижают процентные ставки по таким депозитам. Именно поэтому есть смысл рассчитать ежемесячный процент по вкладу даже в том случае, если размер ставки ниже, чем у аналогичных предложений (из-за капитализации такой депозит может оказаться выгоднее). Отметим, что некоторые банки предлагают изменить порядок начисления процентов при пролонгировании вклада.

Зная представленную выше формулу, понять, какой доход принесет капитализированный вклад будет несложно. Разница заключается в том, что проценты накапливаются в течение всего срока вклада и выплачиваются по его окончании все разом.

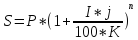

Вычислить доходность вклада с капитализацией можно, последовательно применяя формулу для простого процента каждый раз, когда происходит очередное начисление дополнительного дохода (обычно банки начисляют проценты ежеквартально, т.е. через каждые девяносто дней). Однако при большом сроке вклада подобный подход может быть весьма затруднительным. В таком случае стоит воспользоваться формулой:

где используются дополнительные параметры n (количество операций капитализации) и j (период в днях, по истечении которого производится капитализации).

Расчет дохода за первый месяц будет осуществляться по той же формуле, что и стандартного вклада. Для примера воспользуемся исходными данными из первого случая. В реальности ставка вкладов с капитализацией на порядок выше.

Итак, доход по вкладу за первый месяц составит те же 2342 р. Однако во втором месяце тело вклада увеличивается и составляет уже 502 342 руб. и проценты будут начисляться с этой суммы: (502342*0,057*31)/365 = 2431 К началу третьего месяца тело кредита будет составлять уже 504773 р. Наибольшую выгоду капитализированный вклад приносит при значительной сумме вклада. Банки внимательно к этому относятся и предлагают проценты ставки с учетом выгоды для клиента.

Формула расчетов процентов по вкладу с пополнением

Больше усилий потребуется для расчета прибыли в случае с пополняемыми вкладами.

Например, клиент положил на депозит 100 000 р. под 9% годовых, а спустя месяц пополнил счет еще на 20 000. Общий срок вклада 3 месяца.

За первый месяц его доход составит:

100 000*0,09*30/365 = 740 р.

Во втором месяце сумма вклада будет составлять 100 000 + 20 000 = 120 000, а доход с нее составит 120 000*0,09*60/365 = 1775 р. Таким образом, за 3 месяца клиент заработает 740+1775= 2515 р.

В случае, если депозитные средства могут быть расходованы, формула не меняется, однако делится на периоды до и после внесения или расхода средств.

Острой необходимости в знании и использовании формул для расчета простых и сложных процентов нет, поскольку банки предлагают автоматизированный алгоритм, однако умение в любой момент проверить систему при возникновении сомнений или просто недоверии к финансовой организации, помогут отстоять свои права и не потерять средства.

Как рассчитать проценты по вкладу

Формулы и примеры расчета с капитализацией, пополнением, частичным снятием

Этот материал обновлен 07.09.2021

Банки предлагают разные вклады со своими названиями и условиями. И предложение с самой высокой процентной ставкой может оказаться не самым выгодным — нужно смотреть условия и рассчитывать реальную доходность.

Как понять, что выгоднее: открыть депозит с процентными выплатами в конце срока, но под 5,1% годовых или с ежемесячной капитализацией, но под 5% годовых? Разбираемся.

Какие бывают проценты по вкладам в банке

Проценты бывают двух видов: простые и сложные.

Сложные. Несмотря на название, принцип их прост — они начисляются в течение срока вклада через равные интервалы. Например, ежемесячно или ежеквартально. Проценты начисляются на первоначальную сумму и на проценты от предыдущих периодов — вы получаете проценты на проценты. Это называется капитализацией.

В случае с ежемесячным начислением и вкладом на год вы как будто открываете вклад 12 раз подряд на 1 месяц, причем сумма вклада каждый раз увеличивается на сумму выплаченных за предыдущий месяц процентов.

Годовые проценты

Для сравнения условий вкладов используется годовая доходность. Можно вычислить, например, квартальную ставку, но удобнее сравнивать именно годовую.

Банки в своих предложениях указывают номинальную ставку годовых, которая не учитывает капитализацию, если она есть. В этом случае полезно рассчитать эффективную процентную ставку.

Эффективная процентная ставка позволяет сравнивать вклады с разными условиями: например, по одному вкладу проценты начисляются раз в месяц и капитализируются, а по другому выплачиваются в конце срока. Эффективная ставка позволяет привести эти два вклада к общему знаменателю и понять, какой из них выгоднее.

Вычисление эффективной процентной ставки

Для вычисления эффективной ставки по вкладам используется формула:

Период капитализации — это интервал времени, в конце которого начисляются проценты. У банковского вклада без капитализации проценты начисляются один раз за год в конце срока — значит, П = 1. При ежемесячной капитализации П = 12, при ежеквартальной П = 4, а если проценты начисляются каждый день, П = 365.

Зная эффективную процентную ставку, можно сравнивать банковские продукты с разными схемами начисления процентов.

Расчет простых процентов

Расчет сложных процентов

Вот некоторые банковские опции по депозитам.

Вклады с капитализацией. Как мы уже рассмотрели, вклады с начислением процентов поэтапно внутри срока называются вкладами с капитализацией. Периодичность капитализации может быть разная, обычно — раз в месяц, но бывает ежедневная или раз в квартал. Периодичность указана в договоре: чем чаще — тем быстрее будет увеличиваться сумма на депозите и тем больше банк начислит процентов.

Если банк капитализирует проценты по вкладу — начисляет и добавляет их к сумме депозита, при равных номинальных ставках такой вариант будет выгоднее, чем при начислении процентов в конце срока.

Рассмотрим варианты начисления процентов — от ежедневного до одного раза в квартал. Во всех случаях будем считать, что вы открыли депозит на 100 000 Р под 4,8% годовых на 1 год.

Ежедневная капитализация. Каждый день банк начисляет проценты и добавляет их к сумме вклада.

Упрощенный расчет будет выглядеть так.

Проценты за первый день: 100 000 × 4,8% / 365 = 13,15 Р — эту сумму банк добавит к сумме вклада по истечении первого дня.

С каждым днем сумма, на которую начисляются проценты, будет расти. Соответственно, и процентов каждый месяц будет начисляться больше.

Ежемесячная капитализация. Каждый месяц банк будет начислять проценты и добавлять их к сумме вклада.

Упрощенный расчет будет выглядеть так.

Проценты за первый месяц: 100 000 × 4,8% / 12 = 400 Р — эту сумму банк добавит к сумме вклада по истечении первого месяца.

Ежеквартальная капитализация. Проценты начисляются раз в три месяца. Упрощенный расчет будет выглядеть так.

Проценты за первый квартал: 100 000 × 4,8% / 4 = 1200 Р — эту сумму банк добавит к сумме вклада по истечении первого квартала.

Вклады с пополнением. Если по условиям договора вклад можно пополнять — вносить дополнительные средства, — с момента внесения процент начисляется на общую сумму.

Если вклад с капитализацией, для вычисления эффективной процентной ставки можно отдельно рассчитать периоды до и после пополнения — как будто это два разных депозита. Эффективная ставка у вкладов будет другой из-за изменения длительности. Для каждого вычисляем сумму процентов, складываем, делим на среднюю сумму вложений без учета начисленных процентов и на общую длительность.

Это и есть смысл эффективной ставки: она показывает, под какой процент нужно вложить средний остаток по счету, чтобы получить те же проценты за тот же срок.

Вклады с частичным снятием. Иногда по условиям договора банк разрешает снимать со счета часть средств, которые лежат на депозите. При этом проценты с момента открытия депозита до момента снятия не теряются.

Расчет эффективной ставки с капитализацией можно произвести аналогично вкладу с пополнением.

Калькулятор доходности вкладов

Если примеры расчетов кажутся сложными, посчитайте эффективную процентную ставку по вкладу с помощью нашей эксельки:

Какие вклады облагаются налогом

В 2022 году безналоговый лимит может измениться, так как он зависит от ключевой ставки Центробанка России на 1 января.

Проценты по вкладам.

Эта статья расскажет об основных моментах вклада в банки денежных средств, о процентах по вкладам. На настоящий момент банков насчитывается немало, поэтому выбрать среди них наиболее выгодный и надежный достаточно сложная задача.

Итак, вклад или депозит — сумма денег, переданная банку, чтобы получить доход в виде процентов. Чтобы получить наибольшую прибыль при вкладах нужно рассматривать все банки, где процентная ставка высокая. Чаще всего ее можно получить, когда проводится акция.

Выплаты по вкладам.

Банки принимают сбережения граждан на срок от 1 месяца до 5 лет, при этом срок от 2 до 3 лет считается наиболее выгодным. Проценты по вкладам выплачиваются истечением выбранного промежутка времени, например, если выбрана ставка 8% на 6 месяцев, то выплатят 8% от суммы вклада по истечению 6 месяцев, а не за каждый месяц.

вклад 10000 руб. на 6 месяцев под 8% получим доход — 800 руб. (10000 x 8% = 800 руб.)

вклад 10000 руб. на 6 месяцев под 8% годовых получим доход — 400 руб.

Банки также предлагают ряд специальных опций к вкладам:

Чтобы вклад получился наиболее выгодный, нужно использовать все эти операции.

Ставки по вкладам.

Чтобы прибыль стала наибольшей, в кризис чаще всего используют способ вклада под проценты денег в валюте. Всего существует три вида вклада: рублевый, валютный (доллар, евро и т. д.), мультивалютный (денежные средства в нескольких валютах). При этом есть и минусы, процентные ставки в валюте по сравнению с рублевыми ниже из-за постоянных скачков стоимости рубля по отношению к доллару.

Также, если банк участвует в системе страхования вкладов, то при банкротстве банка физическое лицо полностью или частично получит вложенные средства в максимально короткий срок. В России существует Федеральный закон «о страховании вкладов физических лиц в банках Российской Федерации» вступил в силу 27 декабря 2003 года, из него следует, что при отзыве лицензии банковской деятельности, государство гарантирует физическим лицам возврат до 1400000 руб.

Процентная ставка по вкладам.

Процентная ставка по вкладу — это ставка, которая определяет вознаграждение для вкладчика за размещение его денег в банке. Под процентной ставкой зачастую имеют ввиду годовую процентную ставку, из-за чего, если срок вклада составляет несколько месяцев, для понимания точных цифр выгоды, приходится пересчитывать ставку на конкретное число месяцев.

Важно понимать, что если вы выбрали пополняемый вклад, то у дополнительных взносов процентная ставка может отличаться, в зависимости от того, за сколько времени до окончания вклада происходит его пополнение.

Кроме того, у вкладов до востребования банк может менять величину процентной ставки, чаще всего это бывает в меньшую сторону. В отличии от вкладов до востребования, по срочному вкладу банк не имеет права изменять ставку, не согласовав с вкладчиком.

Также вы должны быть осторожно, выбирая банк для вклада. Если банк предлагает слишком высокие процентные ставки и невероятно выгодные условия, то стоит задуматься, нет ли у банка скрытых проблем, может быть ему грозит банкротство или еще что. В таких ситуациях, когда ставки у банка гораздо выше средних процентов по вкладам в других банках, стоит хорошо обдумать этот вариант и возможно лучше обратиться в другой банк, с более прочной основой.

Для большинства граждан, не имеющих профессиональных навыков в управлении финансами, размещение денег на депозит, самый понятный и доступный способ инвестирования. О том, что деньги, вложенные в банк, приносят дополнительный доход, рядовому обывателю известно уже не одно столетие. Но над тем, что механизм расчета и выплаты процентов может существенно отличаться, многие не задумываются и сейчас.

Как различаются вклады

Чтобы точно понимать разницу между депозитами в отношении расчета процентных ставок, напомним некоторые общие понятия:

Суммой, от которой ведется расчет, всегда бывает первоначальная величина вклада. Но к этой расчетной величине могут добавляться или не добавляться:

Условия размещения депозита могут также разрешать или не разрешать снятие части основной суммы или начисленных процентов.

Из перечисленных условий большинство банковских вкладов можно классифицировать таким образом:

Каждый из перечисленных типов банковского депозита имеет свои особенности расчета процентов. Другие условия банковского депозита на расчет процентов также влияют, но обычно в меньшей степени, и не прямо.

Как рассчитать доходность вклада с простым начислением процентов?

Простое начисление процентов – это расчет годовой процентной ставки только от величины первоначально вложенной суммы.

Самый простой и понятный способ. Расчетные периоды здесь могут различаться: можно начислять проценты раз в год или раз в месяц, но итоговая сумма будет одинаковой.

Рассмотрим это на примере размещения в банке 50 тысяч рублей под 8 процентов годовых, без капитализации, пополнения или досрочного снятия:

Однако обычно начисление процентов происходит ежемесячно. Такой способ дает вкладчику больше уверенности, он знает, что его депозит уже вырос.

Расчет процентов происходит из общей ставки, в зависимости от количества дней в каждом месяце. Применительно к выбранной сумме расчет за январь будет таким:

общая сумма, принадлежащая вкладчику – 50 тысяч 340 рублей.

Для февраля ситуация будет такой:

общая сумма, принадлежащая вкладчику – 50 тысяч 647 рублей.

Расчетная таблица за год будет такой:

Основная сумма вклада, руб.

Начисленные проценты, руб.

Общая сумма вклада, руб.

Видно, что по итогам года вкладчик получит ровно столько, сколько вышло бы при начислении процентов по итогам года. То есть 54 тысячи рублей.

Сейчас большинство банков учитывают интересы вкладчиков и начисляют проценты ежемесячно. При досрочном снятии вклада делается перерасчет исходя из количества дней размещения вклада. Однако так происходит не всегда, условия расчета при разных вариантах снятия лучше уточнять при заключении депозитного договора.

Как рассчитать вклад с капитализацией?

Капитализация – это добавление процентов, начисленных на первоначальную сумму вложения к общей сумме, и дальнейший расчет по той же ставке, но уже от общей суммы.

Выгода капитализации, без точного расчета не очевидна. Рекламные предложения банков обычно делают упор на простые цифры: либо на высокую годовую ставку, либо на сумму приращения капитала. Кстати, последнее – более надежный показатель доходности вложения.

Чтобы выяснить, как работает капитализация, возьмем тот же пример с 50 тысячами рублей и 8%. Снова поместим средства на годовой депозит, но с ежемесячной капитализацией.

Формула расчета процентов по вкладу с капитализацией в первый месяц (январь) останется прежней:

общая сумма, принадлежащая вкладчику – 50 тысяч 340 рублей.

Но для февраля исходные данные и результат поменяются:

общая сумма, принадлежащая вкладчику – 50 тысяч 657 рублей.

Прибавка в 10 рублей покажется небольшой, однако в следующие периоды сумма будет расти:

Основная сумма вклада, руб.

Начисленные проценты, руб.

Общая сумма вклада, руб.

Разница между вариантами с капитализацией и без нее по итогам года составит 261 рубль. Это чуть более половины процента от общей суммы, как если бы вложение было сделано не под 8% годовых, а по ставке в 8,522%. Если рассчитать вклад с капитализацией, на тех же условиях, но на 3 года, то разница с простым начислением составит уже 1 тысячу 903 рубля. И это на 50 тысячах, на 500 результат будет уже 19 тысяч 30 рублей.

«Хорошая прибавка к пенсии» и, что важно, совершенно законная и безопасная.

Эффект подобной капитализации дает возможность пополнения депозита с перерасчетом процентов на новую сумму. Расчет будет подобен приведенному выше, но с применением сумм конкретных пополнений. Еще лучший результат обеспечивает сочетание пополнения вклада и частой капитализации.

Как самостоятельно рассчитать годовые проценты по вкладу?

Для расчета процентов по депозитам обычно пользуются программами-калькуляторами, которых в избытке на финансовых и не финансовых порталах. Банки также имеют на своих сайтах программы расчета процентов по собственным депозитам.

Особенное достоинство онлайн-калькуляторов в том, что они рассчитывают не только «идеальные данные», как мы сделали выше, но реальные банковские продукты в реальных условиях. Там могут учитываться коэффициенты инфляции, налоги на доходы от финансовых вложений и др.

Однако для большей уверенности бывает полезен расчет процентов по депозиту калькулятором и листом бумаги. Это долго, скучно, но обещает понимание процессов. Мысленно пройдя все этапы расчета сложнее сделать ошибку в реальности, появляется навык быстро, интуитивно решать, что верно, а что нет.

Годовой процент по вкладу – каким он бывает и как его правильно рассчитать?

Все вы знаете знаменитую цитату Джона Рокфеллера «деньги должны работать». Именно поэтому выгоднее куда-то вложить свои сбережения, чтобы сохранить их и приумножить. Самый распространенный продукт – это вклад. Несмотря на то, что во вкладах все прозрачно, у кого-то вызывает вопросы понятие «годовой процент по вкладу». В статье подробно разъясним, что это такое, и подскажем, как самостоятельно рассчитать ставку по вкладу.

Какие есть проценты по вкладу?

Большинство банков в рекламных брошюрах или на официальном сайте указывают общую доходность, которую получит клиент. Как она формируется, об этом банк умалчивает или прописывает мелким шрифтом.

Именно поэтому первое, что должен сделать каждый вкладчик – это уточнить у специалиста банка, какой процент они предлагают. При этом исходить нужно из того, что бывают простые и сложные проценты по вкладу.

Сложный вид называют еще «проценты на проценты». В этом случае клиент гарантированно получает большую доходность.

Как рассчитать проценты по вкладу?

Перед тем, как делать расчет необходимо уточнить срок начисления процентов и размер ставки. Информацию можно узнать у специалиста банка по телефону или лично посетив офис.

Как рассчитать проценты по простой ставке?

Чтобы рассчитать проценты используют формулу:

Вместо обозначений следует подставить:

К примеру, вы желаете открыть вклад на полгода и разместить на нем 100 000 р. Банк предлагает 3,4% годовых в 2021 году.

Итого, получаем расчет: (100 000 * 3,4%) * (180 / 365) / 100 = 1 676,71 р.

Как рассчитать проценты по вкладу с пополнением?

Эта формула в основном используется, если ежемесячно начисляются проценты на сумму вклада или происходит пополнение. В этом случае расчет будет производиться по сложной формуле:

S = ((P × I × (t / K)) / 100) + ((P1 × I * (t1 / K)) / 100)

Все что вам остается – это подставить в формулу значения:

Допустим, вы решили открыть пополняемый вклад на сумму 100 000 р. под 3,4% годовых, на срок 180 дней. После 60 дней действия договора счет пополнен на 20 000 р. Итого получаем:

Как рассчитать проценты с капитализацией

Чтобы сформировать расчет ставки, по договору вклада с капитализаций используют формулу:

Все обозначения аналогичные первой (простой) формуле. Единственное отличие, это j – количество дней, в течение которых банк будет производить капитализацию.

К примеру, открывается вклада в 2021 году на 3 месяца: февраль, март и апрель. Сумма по договору – 100 000 р., ставка – 3,4%.

Итого, по итогам месяца на руки банк выплатит 100 931,60 р. Получается, за три месяца проценты по договору банковского вклада с капитализацией составят 931,60 р.

Как рассчитать проценты по вкладу онлайн?

Если вы боитесь допустить ошибку в расчете или не обладаете специальными знаниями, то можно пойти по простому пути. Многие крупные банки позаботились о своих клиентах и разработали онлайн-калькулятор. Рассмотрим, как сделать расчет на примере Сбербанка.

Вам потребуется перейти на официальный сайт банка, выбрать вклады и продукт, который желаете открыть.

В открывшемся окне будет вся информация по вкладу. Ваша задача – немного пролистать страницу и найти калькулятор. В калькуляторе можно выбрать/указать:

Моментально справа рассчитается доход по вкладу, с учетом процентной ставки по договору.

Стоит отметить преимущества СБЕРа, которое есть не у всех. Банк предлагает посмотреть формулу, по которой делается расчет.