Что значит подняли ключевую ставку

Что значит подняли ключевую ставку

Если ставка растет, то ситуация складывается обратная. Повышение ключевой ставки ведет к «замораживанию» экономики: кредиты становится брать слишком дорого, бизнес замедляет свое развитие, снижается потребительский спрос на товары. Однако это стабилизирует раскачавшуюся экономику.

Центробанк утверждает ключевую ставку на регулярных заседаниях раз в 6 недель. Данные по КС открыты и публикуются в пресс-релизе в день заседания в 13:30 по московскому времени. ЦБ утверждает ключевую ставку по двум направлениям.

Первое: значение КС равно минимальному проценту, по которому Центробанк кредитует коммерческие банки. Банки кредитуются у ЦБ, если им нужно срочно рассчитаться с вкладчиками или совершить крупные сделки, а свободных денег нет.

Второе: значение КС равно максимальному проценту, под который ЦБ принимает у коммерческих банков средства на депозиты. Банкам это нужно, чтобы разместить свободные средства под процент: даже при ставке, равной КС, и всего на пару дней процент становится ощутимым, когда речь идет о миллиардах рублей.

При высокой КС брать ипотечные и другие кредиты невыгодно, а вот класть деньги на депозит — наоборот.

Рынок облигаций также растёт на ожиданиях по снижению ставки и снижается на ожиданиях по её повышению. Это работает так. Если ставка равна 7,75%, как сейчас, эмитенты размещают облигации по цене чуть выше КС, например, 9,75%. Как только ставка снижается, скажем, до 6,75%, компании могут занять денег под 8,75%. Котировки уже выпущенных бондов по ставке 9,75% растут, ведь эти бумаги доходнее. И наоборот: если рынок ждет, что ставка вырастет, текущие облигации дешевеют, ведь их скоро заменят более выгодные.

Другими словами, сейчас благоприятный период, чтобы посмотреть в сторону долгового рынка. Вероятно подорожание ранее выпущенных облигаций.

В случае с акциями влияние КС на рынок так же прямое, в первую очередь на дивидендные ценные бумаги. При росте КС цена денег в экономике растет, и инвесторы останутся недовольны старой доходностью своих акций. Значит, компания будет выделять большую часть прибыли на выплаты акционерам, в краткосрочной перспективе её акции подорожают, а после выплаты сильнее просядут.

Однако даже перейдя к рыночной экономике, новая Россия впервые определила понятие КС только 13 сентября 2013 года. До того Центробанк использовал ставку рефинансирования, которая принималась раз в год. Она работала так же, как КС, но еще на ее основе рассчитывались штрафы и пени. Утверждая ставку раз в год, ЦБ почти не мог управлять экономикой. С 1 января 2016 года ставка рефинансирования приведена в соответствие с ключевой ставкой, и на текущий день она также равна 7,75% годовых.

Отличия ставки рефинансирования и ключевой ставки заключаются прежде всего в периоде их действия. Первая – годовой процент, под который ЦБ РФ давал кредиты коммерческим банкам, а менялась она раз в год. КС более динамична, меняется 5–6 раз в год и может оперативно влиять на динамику рубля и интерес к кредитованию.

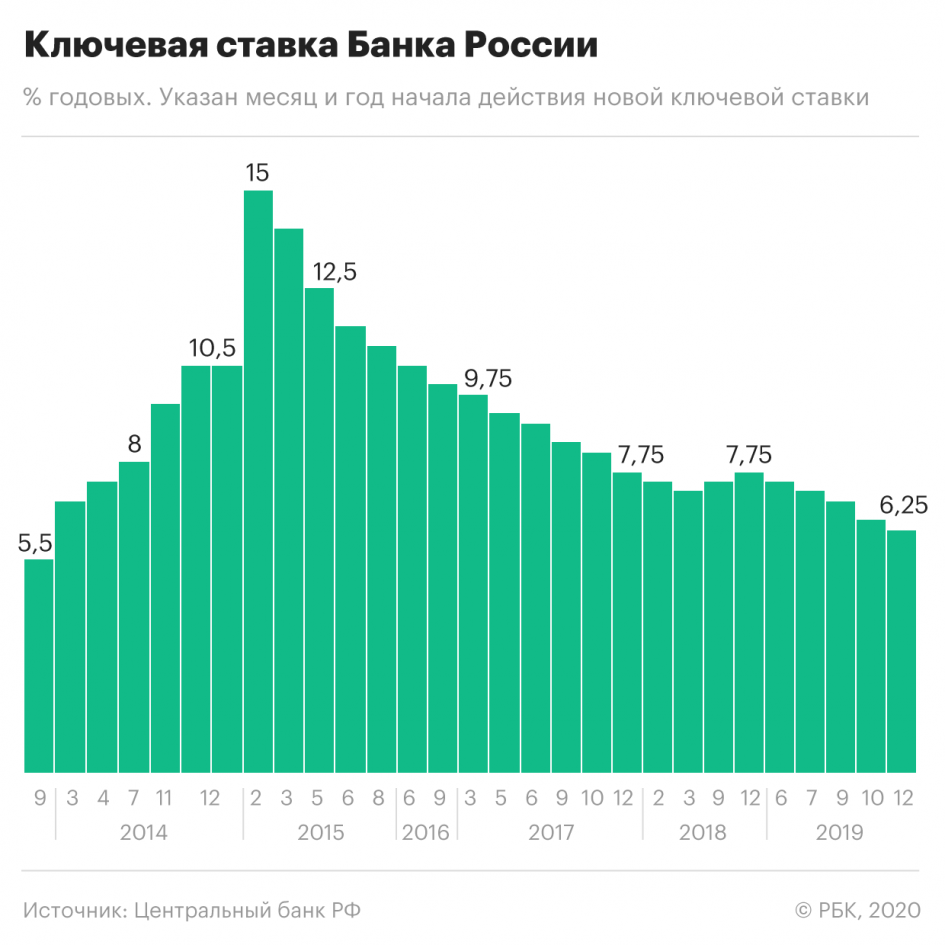

В момент принятия ключевой ставки ее приравняли к 5,5%, но уже в марте 2014 году впервые в истории повысили до 7%. 2014 год вообще отметился ростом ключевой ставки до 17%. Этому способствовала мировая ситуация, когда вокруг России постепенно начали образовываться политическая и экономическая зоны отчуждения, а рубль испытывал невиданную с 90-х турбулентность.

Национальная валюта на протяжении всего года продолжала падать, инфляция расти, манипуляции Центробанка с повышением КС результата не давали. И в декабре 2014 биржи впервые с августа 1998 года зафиксировали «черный вторник», обвальное падение рубля. Только в феврале на фоне стабилизации инфляционной ситуации было решено снизить КС до 15%. С этого времени и до августа 2018 года ключевая ставка продолжала плавное снижение до 7,75%. В течение всего предыдущего года ставка снижалась и повышалась незначительно.

За рубежом понятия ключевой ставки и ставки рефинансирования не разделяют и употребляется один термин — ключевая (базовая) ставка (key rate). В странах со стабильной экономикой key rate очень мала или равна нулю.

Например, в Норвегии ее величина составляет 1,25%, в Канаде — 1%, в Великобритании и того меньше 0,5%, в США — четверть процента. Одну десятую процента составляет ключевая ставка в Японии, а банки Евросоюза кредитуются под одну сотую процента. В Швеции и Швейцарии этот процент равен нулю.

Однако во времена турбулентности, key rate работает по тем же принципам, что и в России. Классическим примером такой борьбы является ситуация на финансовом рынке США в конце 1970-го года. Плавное повышение ставок не помогало американцам остановить инфляцию, а наступивший в начале 1980г. нефтяной кризис спровоцировал её резкий рост до 14%. Ключевая ставка (она же ставка Федрезерва, Центробанка США) была шоково повышена до 15%, потом выросла до 20. Доллар укрепился, и ставка снизилась до 11,5% уже в апреле. В то время как инфляция начала снижаться только в мае. Похожее течение ситуации на своих финансовых рынках в разные годы наблюдали такие страны, как Нигерия, Кения, Чили, Турция.

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ПАО Московская Биржа.

Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

ООО «Компания БКС», лицензия №154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия. 129110, Москва, Проспект Мира, 69, стр. 1, 3 подъезд.

Ключевая ставка простыми словами для новичков в инвестициях

Привет! В прошлой статье я рассказывал о том, чем отличаются инвестиции и трейдинг. Судя по комментариям, читателей больше всего впечатлил раздел про трейдерский сленг, а точнее — абзац про «хомяков».

Сегодня вернёмся к более практической тематике и поговорим о таком важном понятии, как ключевая ставка. Тем более, что в своих постах я уже пару раз упоминал её, но ведь не все новички знают, что это такое. Поехали 🚀

На самом деле, бывает ещё обратная ситуация, когда у банка есть свободные средства, и он может их разместить в ЦБ на депозитном счёте, причём опять же под Х%, не более.

Таким образом, ставки по вкладам в банках зависят от ключевой ставки: чем больше ключевая ставка, тем выше ставки по вкладам в банках. И наоборот.

1. Давайте сразу на примере рубля. Когда рубль падает относительно доллара (и других валют), ЦБ стремится увеличить ключевую ставку, чтобы рубль стало выгоднее положить на депозит (под высокий процент), чем купить за него долларов «пока не поздно».

И то, и другое замедляет экономический рост: компаниям тяжелее создавать продукцию (ведь на это нужны кредиты, а они дорогие) и продавать продукцию (т.к. люди кладут свои деньги на вклады, отказываясь от многих покупок). Кстати, по этой причине в такое время едва ли можно ожидать быстрого роста цен акций большинства российских компаний.☝

3. ЦБ хотел бы снизить ключевую ставку до минимума, чтобы разогнать экономический рост, но при снижении ключевой ставки начинает расти инфляция.

Это явление проще объяснить на двух примерах:

☝ Ещё раз для закрепления: чем выше ключевая ставка, тем ниже инфляция, и наоборот.

И наоборот, когда ключевая ставка идёт вниз, то дорожают старые облигации, а новые становятся менее привлекательными.

После истории с Крымом, некоторые страны ввели экономические санкции против России (фактически стали меньше покупать у России товаров и услуг). Из-за этого инвесторы стали меньше верить в экономический рост России, и начали избавляться от рубля (и покупать что-то более стабильное).

Биржевым спекулянтам, кстати, в начале падения было выгодно буквально брать рубли в кредит, менять их на доллары, ждать немного, когда курс рубля ещё снизится, и покупать назад рубли дешевле (чтобы вернуть кредит с прибылью). Вспоминаем трейдерский сленг из прошлой статьи: медведи зашортили рубль 🐻😅

Так вот, при высокой ключевой ставке такие спекуляции перестают быть выгодными. Рубль опять выгодно положить на депозит под высокий процент, чем покупать доллары по диким ценам.

Итого, ключевая ставка балансирует между низкой инфляцией и стабильным курсом рубля, причём, чем стабильнее экономика, тем ниже может быть ключевая ставка и инфляция, а курс национальной валюты оставаться стабильным.

Напоследок приведу значения ключевых ставок в разных странах:

🤨 Банк Японии —0.1% (да, действительно минус, банк доплачивает за кредит)

Если статья показалась вам полезной, не забудьте поставить лайк 😉

Ещё больше материалов для новичков в инвестировании ищите в моём телеграм-канале, буду рад вас там видеть!

Спасибо! Очень интересно 👍

Инфляция растёт не из-за того что депозиты начинают тратить, а из-за дешевых кредитов. Денег становится больше, а товаров столько же. По сути бедняки с дешевыми кредитами обкрадывают богатеньких толстосумов.

автор, вроде бы, так и пишет: низкая ставка (дешевый кредит) —> рост инфляции.

Низкая ставка — это статичное событие. Напрямую низкая ставка сама по себе ничего не делает с инфляцией. Все эти США, ЕС и Японии тому доказательство. Тут важна именно динамика — процесс снижения ставки.

Например, ставка была 10%, а в течение года её снизили до 5%. Пришли на рынок новые заёмщики и разогнали инфляцию. Ставка теперь держится на 5% ещё 2 года — рынок уравновесился и инфляция замедлилась. Потом ставку снизили за пол года до 3% — опять разогнали инфляцию. Спустя какое-то время инфляция опять замедляется и вернётся в норму.

Это очень легко объясняется.

Допустим, человек не может взять кредит под 10% на телевизор, дорого. Ставка становится 5%, он успевает взять телевизор по примерно старым ценам. Цены начинают расти вверх из-за спроса, но теперь тот же самый человек не сможет взять кредит на телевизор под 5%, т.к. цены выросли сильно и платёж для него опять неподъёмный. Тут то невидимая рука рынка и решает, т.е. резкий рост цен замедляется и приходит в норму.

Товаров тоже больше становится, деньги от продажи идут в бизнес. Так что богатенькие толстосумы тоже своё возьмут от дешевых денег)

особенно дающие кредит

«да не оскудеет рука дающего»

Инфляция растёт не из-за того что депозиты начинают тратить, а из-за дешевых кредитов.

И из-за депозитов тоже. Их же тоже тратят. Те деньги, которые просто лежали мёртвым грузом, начинают тратиться на товары повышая спрос.

Вообще там очень много факторов, которые влияют на инфляцию.

Ключевая ставка Банка России

Ключевая ставка (КС) – один из важнейших инструментов регулирования государственной экономики. Определяет условия операций между Центральным Банком и коммерческими финансовыми организациями.

Если по-простому, это максимальный процент, под который Центробанк принимает депозиты, и одновременно минимальная ставка по кредитам для коммерческих банков.

Для чего нужна ключевая ставка?

Изменение ключевой ставки влияет на многие финансовые процессы. Так ЦБ контролирует темпы экономического роста государства: снижая ставку – стимулирует, повышая – сдерживает.

На что влияет ключевая ставка?

С термином «ключевая ставка» знаком практически каждый – даже если вы совсем не интересуетесь экономикой, то наверняка слышали по телевидению, на радио или от знакомых. Но важнее разобраться, как изменения ставки отражаются на нашей жизни.

Проценты по вкладам и кредитам

КС определяет стоимость, по которой коммерческие банки покупают денежные средства у Центробанка.

Выдавать займы под меньший процент невыгодно и даже убыточно для кредитных организаций (особенно без подключения сопутствующих услуг). А чтобы получить прибыль, ставка банка должна быть выше финансового коэффициента Банка России.

От ключевой ставки зависят условия, которые кредиторы предлагают клиентам.

По депозитам ситуация обратная. Коммерческие банки размещают деньги клиентов в ЦБ. Вполне логично, что проценты по вкладам без дополнительных бонусов всегда меньше ключевой ставки.

Инфляция

Повышение КС приводит к ухудшению условий кредитования. Как это влияет на потенциальных заемщиков?

Декабрь 2018 года. Накануне праздников Мария решила сделать себе подарок на накопленные деньги – личный автомобиль. На покупку не хватало 300 тысяч рублей, поэтому она стала изучать детали оформления кредита в одном из крупных федеральных банков.

Вечером за ужином Мария рассказала мужу, что не только отказалась от кредита, но и открыла вклад на накопленные 600 тысяч. Идея делить машину с женой еще полтора года не обрадовала его. Но, узнав, что Мария оформила вклад под 7,5% годовых (без всяких допуслуг), тот похвалил супругу за правильный выбор.

Дело в том, что 17 декабря 2018 года ставка регулятора выросла до 7,75%. Многие коммерческие банки стали привлекать больше вкладчиков, улучшив условия по депозитам.

Банку нужно время, чтобы оценить ситуацию и изменить условия по депозитам. Поэтому лучшее время для открытия вклада – примерно через неделю после повышения ключевой ставки. Так вы зафиксируете высокую доходность на выбранный срок.

Чем выше переплата по кредиту, тем ниже падает покупательский спрос на товары. Как это связано с ключевой ставкой?

В экономике все процессы взаимосвязаны. Уменьшение спроса замедляет рост цен и, как следствие, снижает инфляцию. Это неплохо, но когда предложение превышает интерес к товарам, компании вынуждены сокращать производство – это может негативно отразиться на экономике страны в краткосрочной перспективе (банкротство предприятий, безработица и т. д.).

Курсы валют

Курс рубля неразрывно связан с размером главного показателя ЦБ. Рост временно замедляет экономическую активность населения, но приятное последствие для экономики страны в оздоровлении национальной валюты.

Повышение доходности рублевых активов делает российскую валюту более привлекательной для зарубежных инвесторов. Рост спроса приводит к увеличению стоимости рубля по отношению к иностранной валюте.

Налогообложение физических лиц

С 1 января 2021 года в России начал действовать новый налог с процентов по вкладам от 1 млн рублей (совокупно). Налогом 13% теперь облагают суммарный доход по вкладам, полученный за год, за исключением необлагаемого процентного дохода. Здесь тоже не обошлось без участия главного показателя Банка РФ.

Необлагаемая налогом сумма рассчитывается как 1 миллион, помноженный на КС в начале налогового периода (на 1 января 2021 года – 4,25%):

1 000 000 х 4,25% = 42 500 (рублей).

Если совокупный доход по вашим вкладам составит, например, 80 тысяч рублей, в 2021 году нужно будет заплатить налог 4 875 рублей (13% х (80 000 – 42 500)).

При КС 6,5% сумма меньше:

13% х (80 000 – (1 000 000 х 6,5%)) = 1 950 рублей.

Чем выше КС, тем меньше сумма НДФЛ с процентов по вкладам.

Котировки облигаций

Облигация – это ценная бумага, по которой покупатель одалживает деньги эмитенту (продавцу) под определенный процент. То есть это тот же кредит, только в качестве кредитора выступаете вы.

Изменение КС оказывает серьезное влияние на фондовый рынок – на цену облигаций и их доходность.

Рассмотрим на примере:

В марте 2021 года Сергей приобрел годовую облигацию за 100% стоимости с доходностью 7% годовых.

Ключевая ставка на момент покупки – 4,5%.

То есть доходность превышала показатель ЦБ на 2,5% – этого достаточно для получения ощутимой прибыли сверх инфляции.

26 июля 2021 года Банк России повысил финансовый коэффициент до 6,5%, теперь разница составляет всего 0,5%. Сергея это не устраивает, он планирует продать эту облигацию и открыть банковский вклад.

Продавать облигацию придётся по сниженной цене, иначе в текущих условиях она вряд ли заинтересует инвесторов. Доходность, напротив, возрастает на 1% от изменения стоимости, поделенной на срок погашения облигации (в данном случае – 1 год).

Повышение КС приводит к снижению цен и незначительному росту доходности ранее выпущенных облигаций. Однако выгоднее покупать новые облигации, ведь эмитенты выпускают их под более высокий процент, чтобы сделать привлекательными для инвесторов на фоне выросших ставок по вкладам.

Как принимается решение об изменении ключевой ставки?

Ключевая ставка введена в эксплуатацию в сентябре 2013 года, и с тех пор менялась более тридцати раз. Это неудивительно, ведь Совет директоров Банка России пересматривает величину этого показателя восемь раз в год.

Регулятор постоянно следит за экономической ситуацией в стране, оценивает множество факторов, чтобы спрогнозировать рост цен. Если намечается тенденция к отклонению инфляции от цели 4%, на заседании могут вынести постановление об изменении КС.

Решение принимается в несколько этапов:

За месяц до заседания аналитики прорабатывают различные варианты развития экономики на фоне текущей ситуации в стране и мире.

Через две недели эксперты еще раз оценивают информацию и согласовывают составленные прогнозы.

Последние семь дней объявляются «неделей тишины». В течение этого времени представители Банка России не дают никаких комментариев, которые хоть как-то могут отразиться на поведении участников рынка.

В назначенную дату Совет директоров принимает одно из важнейших решений для нашей экономики. В тот же день публикуют пресс-релиз с прогнозами и комментариями.

Причины снижения ключевой ставки

23 июля 2021 года регулятор повысил ключевую ставку на 1%. Подробно о причинах и прогнозируемых изменениях читайте на сайте Банка России.

Ключевая ставка может снижаться, если:

Нет однозначного ответа на вопрос, что лучше – увеличение или снижение основного финансового коэффициента страны. Это зависит от конкретной ситуации и целей, которые преследует экономика.

Ключевая цель – поддерживать показатель роста цен на стабильно низком уровне. Однако нужно пространство для дальнейшего стимулирования экономики, поэтому задача ЦБ – сохранять оптимальное значение основных финансовых коэффициентов.

Можно ли получить кредит по ключевой ставке?

Банк России кредитует коммерческие банки, не взаимодействуя с населением напрямую. Чтобы компенсировать риски невозврата выданных средств, покрывать операционные расходы и получать прибыль, финансовые организации выдают кредиты под более высокие проценты, чем ЦБ.

Но в некоторых банках есть продукты, которые позволяют использовать заемные средства без переплаты при соблюдении определенных условий. Например, карта «Халва» от Совкомбанка.

Ключевые ставки в других странах

Ставки Центральных банков в других странах зависят от тех же факторов, что и в России, и влияют на те же сферы жизни и бизнеса.

Но отдельного внимания заслуживает отрицательная ключевая ставка (в Японии, США, Южной Корее, некоторых европейских государствах). Центробанк выдает коммерческим банкам деньги, чтобы они кредитовали население. Отсюда выгодные условия по займам и высокий спрос на недвижимость, так как вкладывать деньги в ликвидные товары гораздо выгоднее, чем открывать вклады под низкий процент.

Ключевая ставка — важный показатель в экономике государства, который в разной мере влияет на жизнь каждого из нас. Разобравшись в этих процессах, вы сможете использовать изменения основного финансового показателя в своих интересах.

Как частному инвестору реагировать на изменение процентной ставки ЦБ

Базовая процентная ставка — что это такое?

Базовая (или ключевая) процентная ставка — это минимальный процент, под который Банк России (он же Центробанк, или ЦБ) выдает кредиты коммерческим банкам. Получив кредит у ЦБ, коммерческие банки дают кредиты компаниям и обычным потребителям уже под собственный процент, который чуть выше процента ЦБ.

Зачем ЦБ меняет ставку?

Ключевая ставка — это один из инструментов, который позволяет Центробанку контролировать курс рубля и влиять на экономику в стране.

Низкая ставка означает, что деньги стоят дешево. В результате компании и население активнее берут кредиты, бизнес, а с ним и экономика, развиваются. Негативным эффектом такой политики может стать рост инфляции — деньги стоят дешево, поэтому их становится много. В этой ситуации ЦБ повышает процентную ставку. Покупательная способность населения и темпы развития экономики проседают, но зато инфляция оказывается под контролем.

При низкой ставке растет привлекательность спекулирования, поэтому банки активно скупают иностранную валюту. Это приводит к снижению курса рубля, которого на рынке становится много. В ответ ЦБ тоже может повысить ставку. Тогда торговля валютой становится менее выгодной, спекулянты выкупают рубли с рынка и курс стабилизируется.

Какая связь между ставкой и фондовым рынком?

На стоимость акций ключевая ставка тоже влияет, и может даже существенно. Если ставка снижается, то деньги дешевеют и их становится больше, инвесторы охотнее вкладывают их в рисковые активы — то есть в акции. Кроме того, при снижении ставки растет разница между доходностью облигаций и акций — доходность последних становится выше. Это тоже подстегивает спрос и помогает котировкам расти. Изменение процентной ставки не влияет на бумаги отдельной компании, но оказывает влияние на рынок акций в целом.

Что будет на ближайшем заседании ЦБ?

Опрошенные РБК Quote аналитики прогнозируют, что на ближайшем заседании Центробанк с большой долей вероятности откажется от снижения процентной ставки и оставит ее в силе — на уровне 6,25% годовых.

Связано это в первую очередь со вспышкой коронавируса, полагает эксперт долгового рынка «Иволга Капитала» Илья Григорьев: «Если до проявления ситуации снижение ставки было под вопросом из-за нестабильности на сырьевых рынках и продолжавшихся эффектов предыдущих снижений ставок, то сейчас давление на монетарную ситуацию происходит еще сильнее. ЦБ, вероятнее всего, пока возьмет паузу для оценки эффектов происходящего на мировых рынках до апреля».

С этим согласен руководитель отдела аналитических исследований Высшей школы управления финансами Михаил Коган. По его словам, если ЦБ все же снизит ставку, это станет потрясением для рубля.

«И большинство опрошенных аналитиков, и диспозиция на денежном рынке предполагают отсутствие изменений, — пояснил Коган. — Банк России на текущий момент не обладает всей полнотой информации о том, как будет развиваться эпидемия нового коронавируса, насколько сократится потребление энергоносителей и как долго будет продолжаться бегство от риска на мировых финансовых рынках, против которого сохранение высокой с учетом инфляции ключевой ставки может служить компенсаторным механизмом».

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Основной инструмент денежно-кредитной политики центрального банка страны. Это процентная ставка, которая определяет минимальную стоимость денег в стране, влияет на ставки кредитов, депозитов, размер купона торгуемых облигаций. Центробанк воздействует на инфляцию и валютные курсы, изменяя ключевую ставку. Например, если ключевая ставка повышается, то кредиты и депозиты становятся дороже, а инфляция сдерживается. Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.