Что означают уровни фибоначчи в трейдинге

Уровни Фибоначчи и их применение в трейдинге

Здравствуйте, дорогие друзья! Когда речь заходит о последовательности Фибоначчи, то ее называют едва ли не основой мироздания. Она встречается практически везде, начиная со строения раковины моллюска и заканчивая геометрией спиралевидных галактик. Сегодня не будем распылять внимание на изучение истории и научных фактов, связанных с последовательностью Фибо, а сконцентрируемся на том, как применять уровни Фибоначчи в трейдинге. Этот инструмент построен на соотношениях, выведенных из базовой прогрессии Фибо, и может стать основой прибыльной торговой стратегии.

Что такое уровни Фибоначчи

Фибо уровни – инструмент, позволяющий определить окончание коррекционного движения и целевые уровни при продолжении тренда (расширения Фибоначчи). Положение каждого уровня рассчитывается на основе ключевых соотношений последовательности Фибо.

Прогрессия или последовательность Фибоначчи – ряд чисел, в котором каждый следующий член равен сумме двух предыдущих. Выглядит прогрессия так – 1, 1, 2, 3, 5, 8, 13, 21 и так до бесконечности. Уже с 5-6 члена прогрессии выводятся ключевые соотношения:

Эти числа позволяют определить коррекционные Фибо уровни, причем выделяют группу основных и второстепенных линий:

Как это работает в техническом анализе

Теханализ предполагает прогнозирование поведения торгового инструмента на основе анализа котировок. Считается, что цена уже учитывает все фундаментальные факторы.

Помимо Фибо расширений и уровней используются каналы, веер, спираль, временные зоны, дуги Фибоначчи. Но самыми популярными стали именно линии, они используются и для определения точек окончания коррекции, и для выявления зон фиксации прибыли.

Сетка уровней Фибоначчи работает на любом типе активов (акции, валютные пары, криптовалюты, товарный рынок). Что касается причин их отработки, то свою роль играет самоисполняющийся прогноз. Если большое число трейдеров использует одну и ту же методику, то она начинает работать. Возможно, сказывается принцип «золотого сечения», его находят в природе, музыке. Не исключено, что эта закономерность влияет и на торговлю.

Есть и скептики. Например, Адам Граймс изучал эффективность уровней на фондовом рынке и Форекс. Его исследования показывают, что отдельные линии не особо важны, а роль играет скорее зона 40%-80%. Объяснить его результат можно тем, что не вводились дополнительные правила для идентификации движений, к которым применялись Фибо линии. Примеры реальных трейдеров доказывают, что этот инструмент работает только в умелых руках.

Выгодная торговля в AMarkets

Как строить сетку Фибоначчи на графике

Этот инструмент интегрирован во все десктопные и веб-терминалы. Для примера разберем правила работы на живом графике от TradingView и в МетаТрейдере4.

Работа с живым графиком

В TradingView Фибо уровни находятся в отдельном меню «Инструменты Ганна и Фибоначчи». Также их можно вызвать сочетанием Alt+F.

На графике выбирается явно выраженное восходящее/нисходящее движение. На него растягиваются Фибо уровни. Построение всегда выполняется так, чтобы нулевой уровень находился на правом экстремуме, а 100% – на левом. То есть на бычьем движении линии строятся снизу-вверх, а на медвежьем – наоборот.

На восходящем движении линия 100% окажется на нижнем экстремуме, а 0 – на верхнем. Автоматически рассчитывается положение промежуточных уровней, на которых высока вероятность окончания коррекции (в скобках отмечена цена).

Двойным щелчком на Фибо уровнях открывается меню настроек, в нем:

При приближении графика к линии отслеживается поведение цены. Разворотный сигнал с высокой долей вероятности указывает на продолжение трендового движения.

Фибо уровни в MetaTrader 4

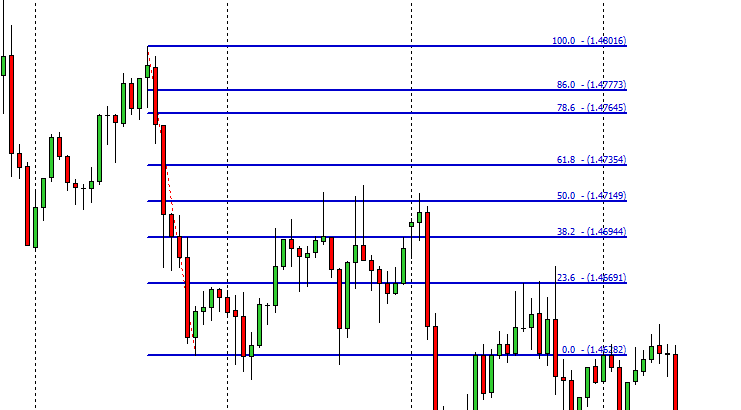

Принцип тот же, что и в живом графике – выбирается явно выраженное движение и слева направо растягиваются линии.

Чтобы попасть в меню с настройками, двойным щелчком мыши выделяются Фибо уровни, добавленные на график, затем правой кнопкой – контекстное меню. В нём выбирается пункт «Свойства Fibo». Перечень настроек примерно тот же, что и на TradingView:

Функционал Fibo levels на живом графике и в МТ4 один и тот же. TradingView выделяется лишь большим количеством визуальных настроек, на ценность инструмента это не влияет.

Начните торговать с AMarkets

Как выбирать движения для построения Fibo levels

На графике любого актива постоянно формируются волны разной длины и высоты. Для новичков бывает сложно определить движения, на которые можно растянуть Fibo levels. Есть несколько способов определения таких волн:

Полностью избавиться от субъективизма при построении Фибо уровней невозможно. Рекомендую учитывать явно выраженные, уверенные, безоткатные движения и применять этот инструмент к ним.

Также при построениях может быть несколько равноценных вариантов. Например, после достижения максимума в районе 1,3005 пара GBPUSD начинает двигаться в горизонтальном коридоре, постепенно снижаясь. После формирования локального экстремума развивается импульсное нисходящее движение.

В этой ситуации можно выполнить построения и только по импульсу, и по всему нисходящему движению. Оба варианта работают.

Fibo levels лучше работают на трендовых инструментах. Тем из вас, кто планирует работать на Форексе, рекомендую прочесть пост про основные валютные пары. В нём подробнее разбираются особенности основных финансовых инструментов.

Как определить конец движения

С помощью этого инструмента можно определить и окончание коррекции, и зоны, в которых вероятнее всего завершится основное движение. На этом остановимся подробнее.

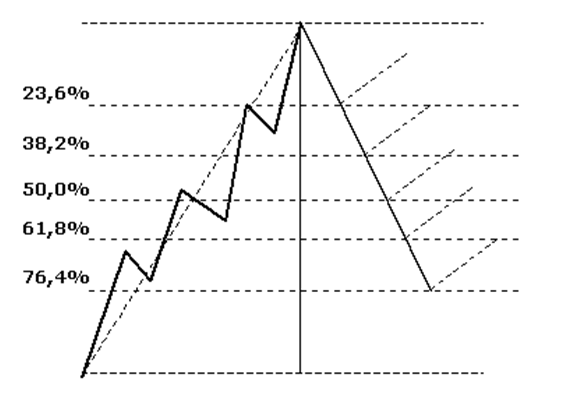

Определение окончания коррекционного движения

Fibo levels используются для поиска окончания коррекции. Трейдер исходит из того, что основное движение не прервётся, и пытается найти точку, из которой продолжится рост или падение графика. Приоритетными считаются линии коррекции 38,2%, 50,0% и 61,8%. Откат до 23,6% незначителен, а до 78,6% – слишком глубокий.

Загонять себя в рамки, ограничивая точку окончания коррекции конкретным уровнем, нет смысла. Логичнее рассматривать диапазон, в котором с высокой долей вероятности завершится откатное движение. В качестве его границ принимают уровни 38,2% и 61,8%, учитывая исследования Граймса, этот диапазон можно расширить до 38,2% – 78,6%.

Простыми словами – не обязательно ждать отбоя от Фибо уровня с точностью до пункта. Разворот может сформироваться с небольшим забросом за линию или с недоходом до нее. Нет 100%-ной гарантии, что после касания, например, уровня коррекции 38,2% откат закончится, и продолжится тренд.

Открыть форекс счет в AMarkets

Определение целевых уровней с помощью Фибо линий

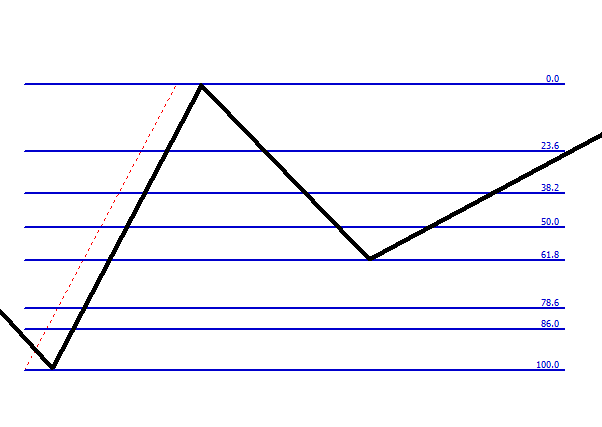

Есть 2 способа определения целей по продолжающемуся движению:

При использовании Fibo levels правила их построения меняются зеркально. При определении окончания коррекции разметка делается так, чтобы в правой части был 0. Для выявления целевых зон Фибо уровни строятся наоборот – 0 смещается влево. При продолжении основного движения целевыми считаются линии 161,8% и 261,8%, здесь можно фиксировать прибыль.

Расширения Фибо строятся по 2 коррекционным и 1 трендовому экстремуму. На растущем рынке:

На графике автоматически строится 3 линии – 61,8%, 100,0% и 161,8%, их положение отсчитывается от точки №3. Чтобы определить, где будет находиться линия 61,8%, нужно от т. 3 отложить в сторону предполагаемого движения расстояние в пунктах, равное 61,8% от длины отрезка 1-2. Линии, на которых написаны цифры 100,0% и 161,8% рассчитываются по той же методике.

В торговле можно применять оба метода. Они дают разное положение целевых уровней, так что внимательно следите за поведением цены.

Торговая стратегия на уровнях Фибоначчи

Разберем построение простейшей системы с использованием Fibo levels. Придется последовательно решить несколько задач:

Разберем одну из возможных сделок:

Это готовая стратегия, общий принцип подходит для всех волатильных активов, включая акции, золото, инструменты товарного рынка. Если вы только начали знакомство с миром трейдинга, рекомендую пройти ликбез “что такое волатильность” и разобраться с остальной терминологией.

Как повысить эффективность работы

Для повышения эффективности Фибо уровней рекомендую:

Эти правила – своего рода техника безопасности. Можете проигнорировать их, но это приведет к ухудшению КПД Fibo levels.

Где открывать счет для торговли на Форекс

Это один из самых популярных вопросов среди новичков. Опираясь на собственный опыт, могу посоветовать АМаркетс.

Как правильно пользоваться коррекцией по Фибоначчи

Одним из важных инструментов технического анализа являются технические уровни. Это определенное значение цены, которое при приближении к нему курса будет препятствием для дальнейшего продвижения. Графически это выглядит как область, куда цена подошла, а далее цена на графике откатила, потом подошла еще раз и снова не смогла преодолеть сопротивление. Таких возвратов может быть несколько, и чем их больше, тем сильнее уровень.

Различают уровни поддержки и сопротивления. Поддержка находится в нижней части ценового диапазона, она не дает курсу обвалиться дальше вниз, а сопротивление препятствует продвижению цены вверх. Для текущего значения всегда есть уровни поддержки и сопротивления. Главное правило – цена от уровня скорее оттолкнется, чем уровень будет пробит.

Пробитие уровня возможно, по-этому будьте осторожны: оно обычно происходит на каком-то сильном импульсе, например, выход важных новостей, и тогда цена вылетает за уровень на большое количество пунктов. На этом основаны техники на пробой, но они считаются достаточно агрессивными.

Уровни коррекции Фибоначчи при движении цены тоже оказывают сопротивление или поддержку, но это уже частично компьютерный индикатор. В его раскладку заложена определенная зависимость, которая была выведена еще задолго до появления Форекса.

История создания

Леонардо Фибоначчи (12-13 века) – итальянский математик, который открыл ряд натуральных чисел, находящихся между собой в определенной зависимости. Смысл зависимости Фибоначчи – каждое последующее число равно сумме двух предыдущих. Начинается ряд с нуля, и продолжать его можно до бесконечности: 0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144, 188…

Сам же Фибоначчи изначально разрабатывал свою зависимость для нахождения формулы размножения кроликов.

Также между собой числа Фибо связаны и «золотой пропорцией». Это коэффициент 0,618. Начиная с 4 члена, каждое предыдущее число меньше последующего в 0,618 раз. Если любой член ряда Фибо разделить не на следующее число, а на число через один, то получим соотношение, приближенное к 0,382. А если возьмем третий член ряда после исходного, то соотношение между ними будет приблизительно 0,236.

Математик не открыл эту пропорцию, он только напомнил ее человечеству, ведь эти зависимости знали и использовали еще древние греки при строительстве Парфенона, египтяне для своих знаменитых пирамид.

Именно приближенность ряда Фибоначчи к «золотому сечению» обусловила создание на его основе набора инструментов для анализа и прогнозирования динамики рынка: веерные линии, дуги, уровни коррекции и временные периоды Фибоначчи.

Чаще всего используют 5 уровней коррекции. Между ними тоже наблюдается «золотая пропорция». Если мы уровень 61,8 умножим на 0,618, то получим уровень 38,2. В сумме они дают 100%. Уровни 23,6 и 76,4 тоже в сумме составляют 100%. Но сам я пользуюсь уровнем 78.6, получается он извлечением корня из 0.618.

Ключевые уровни – 38,2%, 50%, 61,8%, они будут оказывать наибольшее сопротивление и поддержку при изменениях курса.

Значения коррекции Фибоначчи: определение и схемы

Уровни коррекции Фибоначчи были адаптированы для трейдинга на бирже в соответствии с трудами Леонардо Фибоначчи – это известный итальянский математик, который вывел уникальный ряд чисел, которые впоследствии стали носить его имя. Он написал три великих работы. Благодаря одной из этих книг Европа узнала о индо-арабской системе чисел, которая не вписывалась в принятые рамки. Фибоначчи стал толчком для многих математиков и физиков.

Числа Фибоначчи – это числовая последовательность, в которой следующее число равняется суме двух предыдущих.

Числа Фибоначчи:

1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144, 188 (далее до бесконечности).

Основной особенностью этих чисел является постоянная связь между элементами ряда. Любопытных взаимосвязей множество.

Так, основными свойствами этой последовательности являются:

Числа Фибоначчи принято считать математическим обоснованием «золотого сечения»: если отрезок разделить с помощью коэффициента 0,618, то соотношения отрезков сохранятся.

На фондовых площадках принято считать, что коррекция в большинстве случаев останавливается на числах Фибоначчи. Поэтому они так популярны в техническом анализе.

Когда происходит коррекция, рынок или разворачивается на уровнях Фибоначчи или демонстрирует отскок. Уровни Фибоначчи при этом — 23,6, 38,2, 50, 61,8, 76,4. Последний практически никогда не используется.

Чтобы построить уровни коррекции Фибоначчи нужно от минимальной точки трендового движения до максимальной провести линию, на которой нужно отметить уровни Фибоначчи 23,6%, 38,2%, 50%, 61,8% и 76,4%. По теории это и есть уровни самых вероятных коррекций тенденции.

Некоторые трейдеры проводят через эти уровни дополнительные горизонтальные линии. В результате получается «веер Фибоначчи». Эти проведенные линии принято считать линиями поддержки и сопротивления.

Существует два основных способа применения:

Для определения глубины коррекции.

Для определения возможных ценовых уровней при продолжении движения, после завершения коррекции.

Все остальное, модификации и наработки, например как у меня. По глубине коррекции, с помощью дополнительных уровней, я определяю цели. При достижении целей, цена, как правило, откатывает.

Но обо всем по порядку

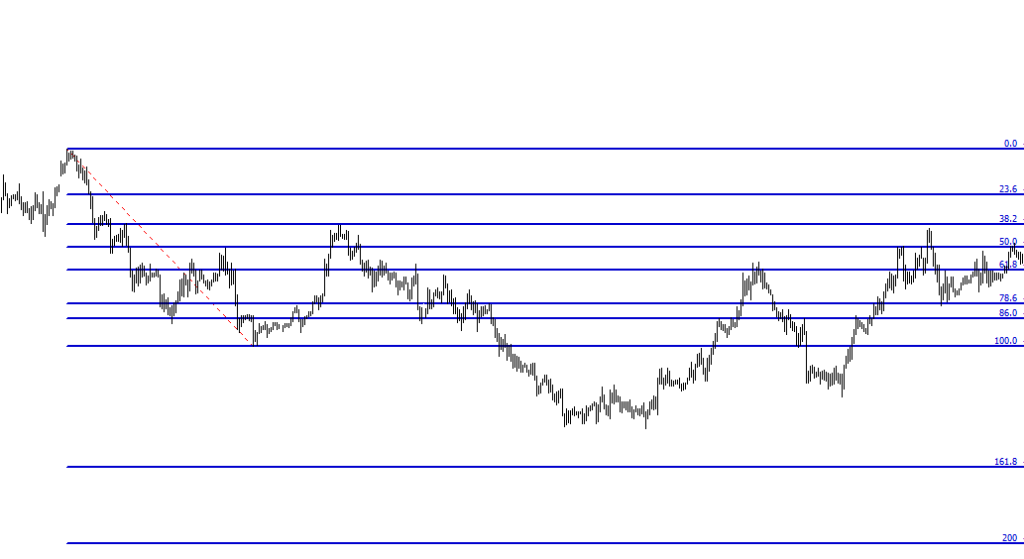

Основными уровнями в стандартной линейке являются уровни 23,6%, 38,2%, 50,0%, 61,8%. Но только три последних являются ключевыми уровнями и оказывают наибольшее сопротивление и поддержку при изменениях курса цены. Но с большей популяризацией дополнительныхуровней, таких как 76,4% или 78,6%, 86.0%, я бы не стал называть выше указанные уровни ключевыми. Да, они по-прежнему оказывают наибольшее влияние, но и маркет-мейкеры тоже «хитрят» и стали играть на прорыв 3 основных уровней.

Если начинается коррекция, то откат может быть на треть тенденции (38,2%), может быть наполовину (50%), на две трети (61,8%) во многих источниках это указывается как максимальный размер коррекции. Но по моим наблюдениям максимальный размер – это уровень 86,0%. Если цена откатывает больше, чем на 86,0 % – это уже не коррекция, а разворот движения в другую сторону. Это из личных наблюдений, говорить о чистой математике здесь бесполезно.

Определить точку завершения коррекции, очень сложно, я бы сказал практически невозможно. Коррекция выполняет свою задачу (приводит рынок в относительное равновесие) либо за счет глубины, либо за счет продолжительности. Заранее определить каким способом, это будет происходить, не возможно, а ведь от этого зависит определение цели. Так что, если цена не остановилась на одном из уровней, то, вероятно, дойдет до следующего.

Поговорим, о том, как необходимо все же правильно использовать и строить линейку Фибоначчи.

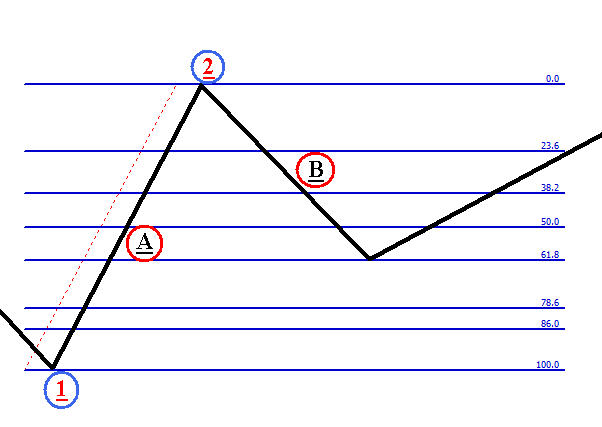

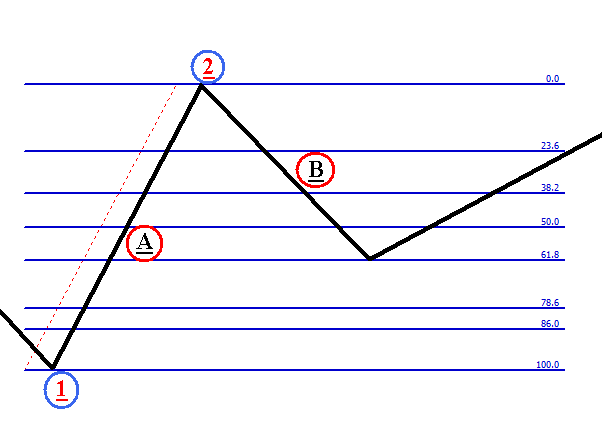

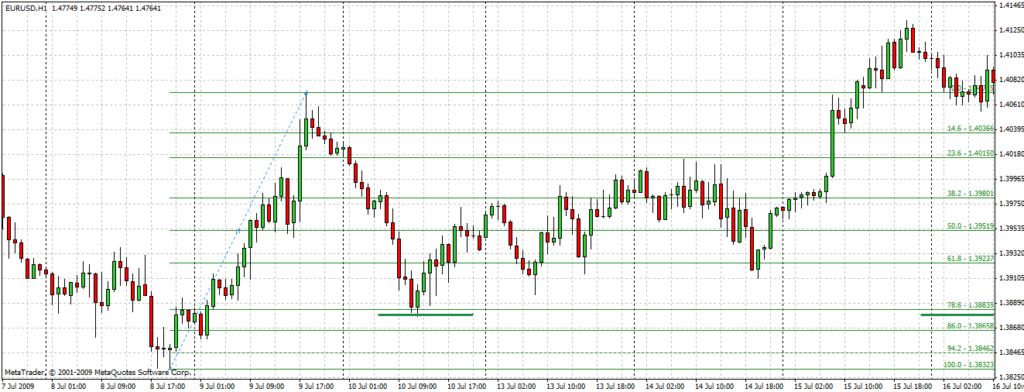

Линейка раскладывается между двумя ключевыми точками, на рисунке точки (1) и (2).

Как правило, за ключевые точки берутся локальные экстремумы, т.е. high и low за какой то период, к примеру, внутри дня. Я для этого включил отображение разделителей периодов. Но, бывают моменты, когда один экстремум находится в прошлом периоде, а второй в действующем. Это допускается.

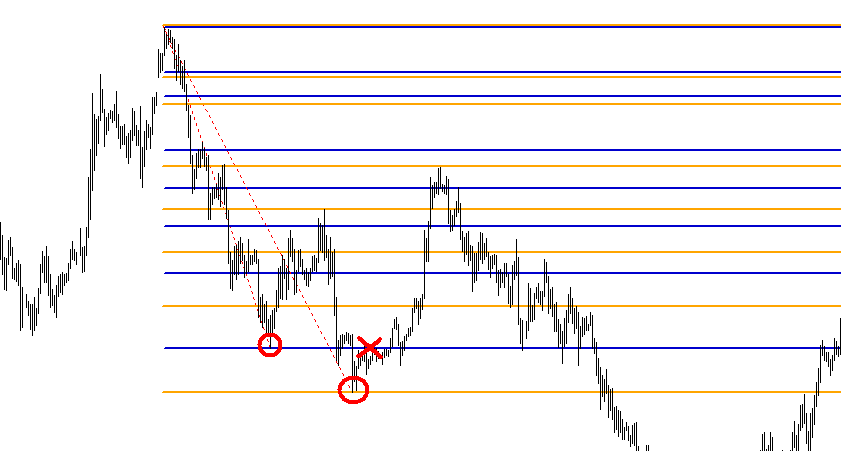

Если цена выходит за уровни 0% и 100%, то для Фибо нужно искать другие ключевые точки.

На рисунке, я пометил крестиком, что построение синей линейки Фибо, неверно. Строить лучше так, как построена оранжевая на рисунке. Будет надежнее

Ниже еще один пример:

Но будьте внимательны, очень часто при таких ситуациях, происходит смена направления движения.

Если нам необходимо измерить глубину коррекции к волне (А), то используем предыдущую тенденцию, потому что движение сейчас – это коррекция к тому, что было раньше. Т.е если сейчас курс идет вниз (В), то раскладывать фибо мы будем по предыдущему восходящему движению и наоборот. Всегда работаем от прошлого к будущему.

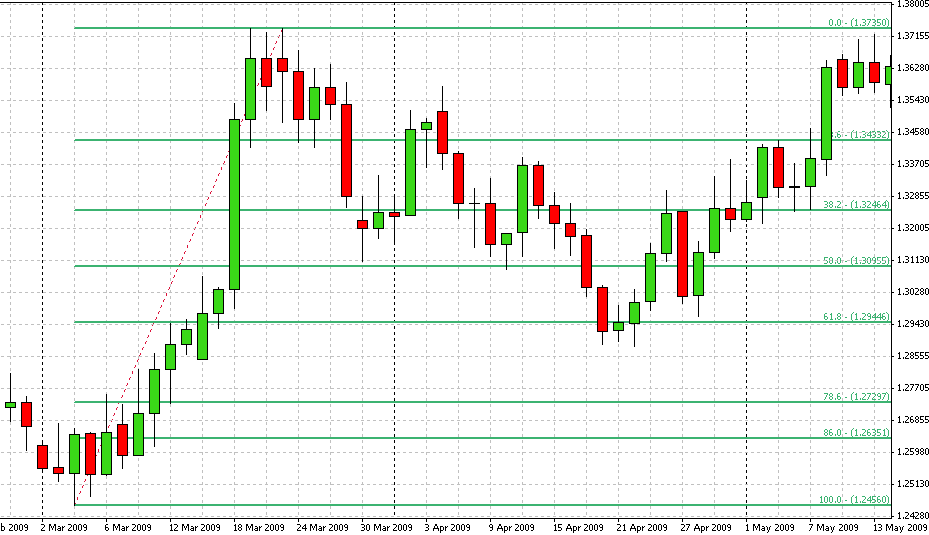

Раскладываем линейку так, чтобы уровень 0% находился в точке (2), точка завершения движения и начала коррекции, а уровень 100% в точке (1), точка начала движения, и тогда уровни будут располагаться по возрастающей. (Если Вы используете только три ключевых уровня 38,2; 50,0; 61,8, то принципиальной разницы не будет, как вы разложите линейку).

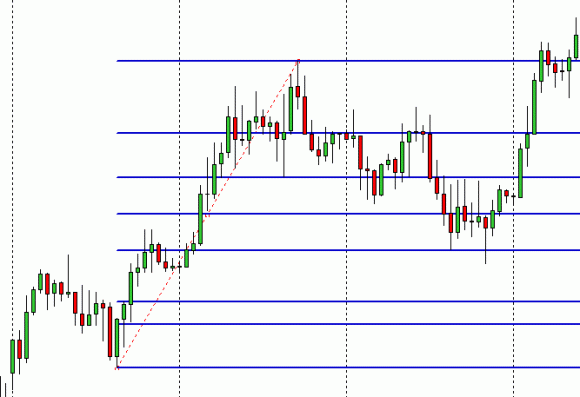

Строить можно на любых ТФ (таймфреймах, временных периодах). Все будет зависеть от того, какой ТФ у вас является рабочим. Например, для 15-ти минутных движений разложить уровни в таймфрейме 30 минут или 1 час. Если же Вы работаете с движениями, происходящими в часах, то фибо можно поставить на 4-х часах или днях, т.е. в периодах, которые по любому охватят нужное нам движение.

Использование Фибо в торговле

Техника на отбой

При движении курса может не сформироваться никакого четкого тренда, может не быть технических фигур, но уровни есть всегда. И Вы должны понимать где необходимо выйти из сделки.

Уровни коррекции Фибо в этом смысле очень удобны в использовании. Во-первых, они показывают области сопротивления и поддержки, во-вторых, возможный размер коррекции. При этом на них распространяются все правила уровней.

Если вы видите, что цена подходит к уровню, то высока вероятность разворота, так как цене легче откатить, чем пытаться преодолеть какое-то препятствие. Соответственно, вы можете планировать уже следующую сделку после отскока курса от уровня. При этом в чем большем таймфрейме построена эта линейка, тем более сильное сопротивление уровни будут оказывать.

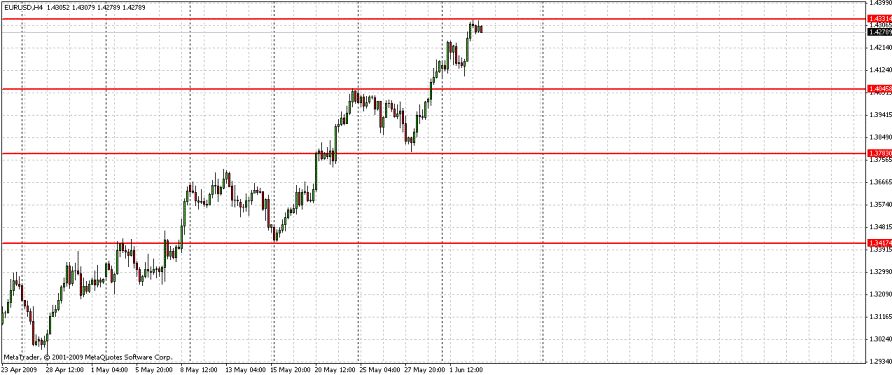

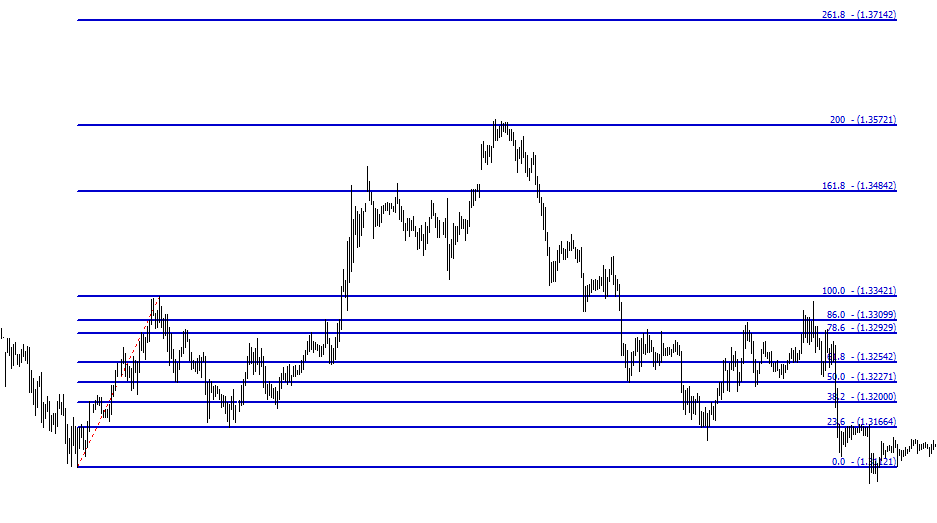

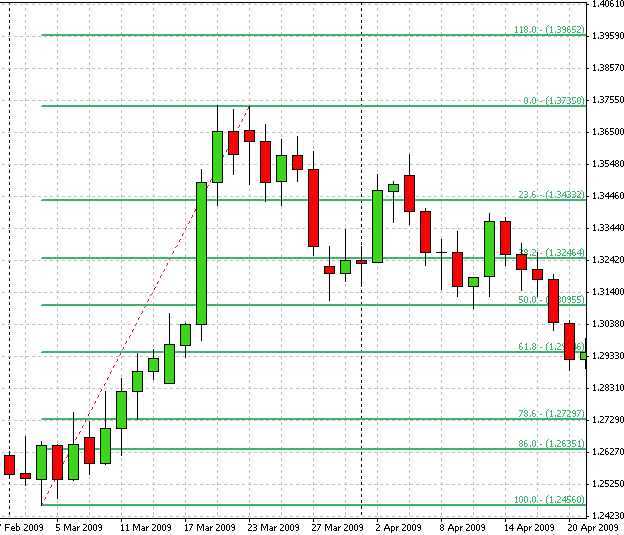

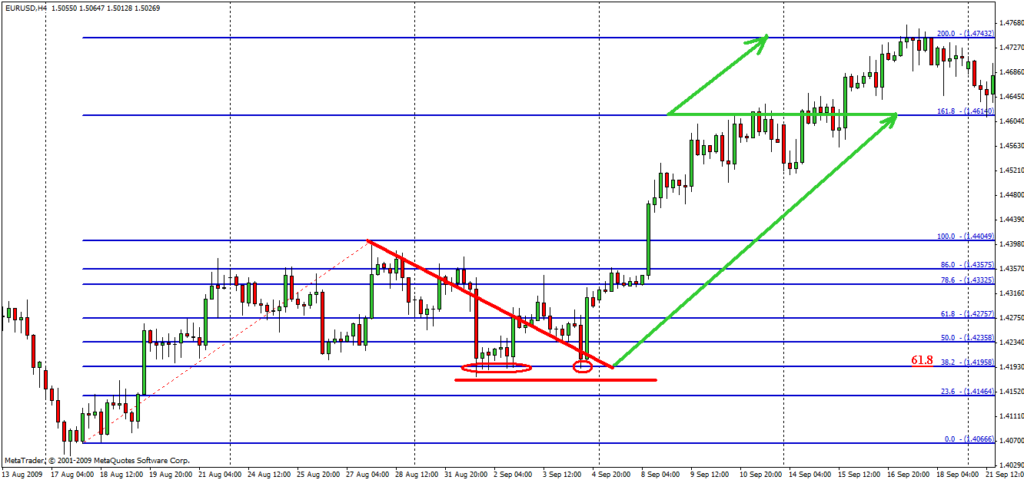

Предлагаю рассмотреть это на текущей (на момент написания статьи) ситуации по евродоллару. Для построения Фибо мы используем сильную восходящую тенденцию, которая образовалась в начале марта. Вторая ключевая точка стоит на историческом максимуме, за которым начался откат, что естественно после такого стремительного движения. Зная, что коррекция может быть больше, чем на треть движения, мы можем прогнозировать, что падение еще может продолжаться приблизительно до значения 1,3245, так как до этого движение цены ничего не сдерживает.

Далее, когда цена подойдет к уровню 38,2 (а это один из самых сильных), по классическим правилам теханализа с большей вероятностью курс оттолкнется и развернется вверх. Можно планировать сделку на покупку, и фиксировать прибыль перед уровнем 23,6, где-то в значении 1,3420-1,3430. Мы не закладываем в цель количество пунктов до самого уровня, потому что это все-таки исторический экстремум. Это общее правило для всех сделок – не рассчитывать в Тейк Профит тенденцию на все 100%, а брать на 70-80%, потому что рынок непредсказуем, и угадать его до пункта невозможно. Если мы поставим на покупку от уровня 38,2, то наша прибыль составит около 120-150 пунктов. То же самое и по поводу остальных уровней, но Вы должны понимать, что такая техника, с очень большим риском. Т.к. курс цены не всегда отбивается от каждого уровня, а при сильном импульсе проскакивает уровень до следующего.

Техника на пробой

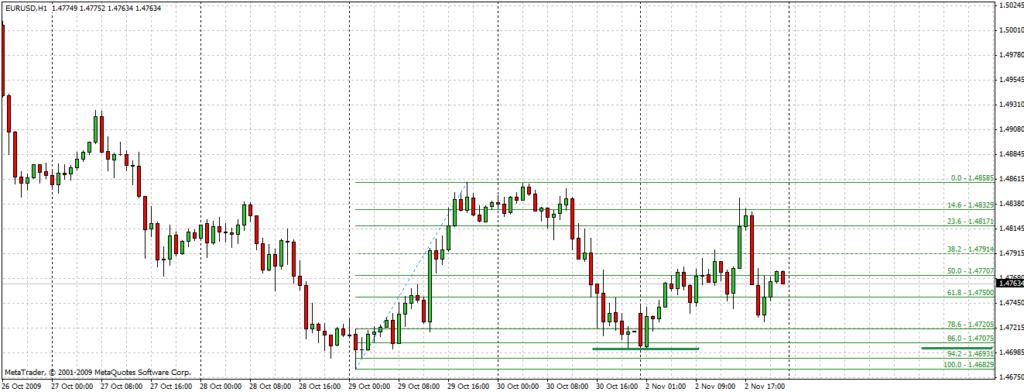

Основное правило при работе с уровнями Фибо – работать в сторону пробоя. Хотя сам я работаю немного по-другому, я обычно вхожу в рынок после завершения коррекции, т.к. немного модифицированная мною линейка уже дает определять цели.

Итак, если уровень 38,2% будет пробит, и курс обвалится ниже, то, конечно, будем продавать. И тогда цель будет уже возле 50%, в значении 1,3100. Нужно учитывать и ситуацию «ложного» пробоя, т.е. когда цена вроде бы опускается ниже уровня, но потом идет возврат, и пробития как такового нет. Пробоем считается ситуация, когда новая свеча полностью открылась и закрылась за ключевым уровнем. Если за уровень вышел только шип, то здесь на пробой мы не работаем (смотрите свечу от 8 апреля).

Поэтому сделки мы открываем, если цена опускается ниже предыдущих шипов, в нашем примере это ниже 1,3157 (цена, которая находится за уровнем 38,2 и за шипом, который на этот уровень пробивался 9 апреля). В этом случае прибыль может составить порядка 50-60 пунктов. В данном примере сделку можно было начать и раньше,

Определение возможных ценовых уровней

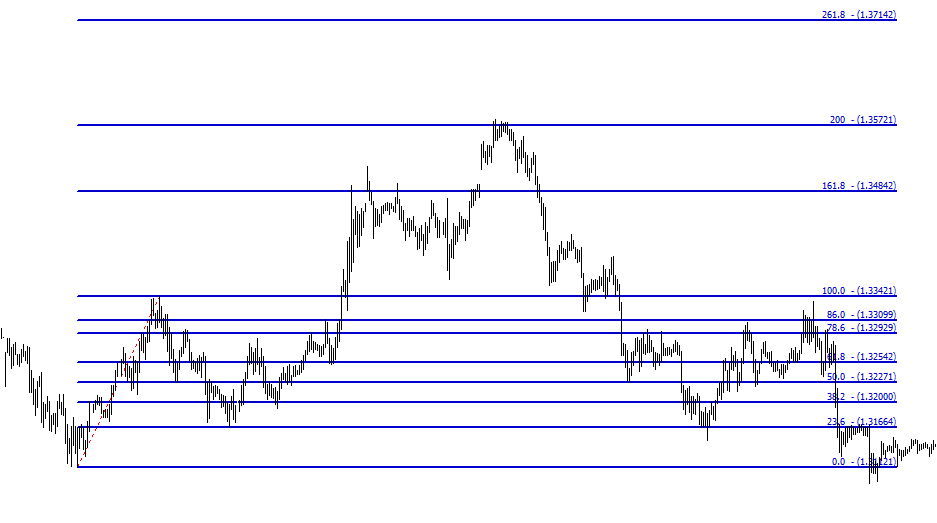

Третий метод интереснее. Как я писал в начале, линейку фибо также применяют для определения возможных ценовых уровней при продолжении движения, после завершения коррекции. Как это работает?

В первую очередь, для этого линейку раскладывают наоборот. Т.е. уровень 0 не в точке завершения движения, а наоборот, в точке его начала.

И тогда в работу включаются дополнительные уровни 161,8%, 261,8%, 423,0% часто добавляют уровень 200,0%.

Эти уровни, дают возможные цели, если существующая тенденция сохранится. Вы видите, как на рисунке, курс цены, после того как завершил корректироваться, продолжил восходящее движение и достиг сначала уровня 161,8%, а затем и 200,0%. Но, увы, это бывает не всегда. Не зря, все таки, называют, возможные ценовые уровни.

Этот метод хорошо сочетать с техникой на отбой от уровней фибо. Но, Вы также должны понимать, что, пытаясь войти на каждом уровне на отбой, Вы также рискуете, если не знаете, на каком уровне завершится коррекция.

Как это можно использовать. Ждете подтверждения, что коррекция завершилась и входите либо на отбой на самом уровне, либо уже после того, как видно, что коррекция действительно закончилась, и по целевым уровням выставляете тейк-профит и ждете. Главное не забывайте перемещать стоп-лосс в безубыток.

Дополнительные уровни

Читая форумы, постоянно вижу, что большинство трейдеров использует лишь основные уровни – 38.2%, 50% и 61.8% линейки фибо. Поэтому хочу поделиться своими наблюдениями…. Я в торговле использую не только основные уровни, но и дополнительные, такие как 78.6%, 86% и 94.2%.

Что они дают?

Итак, дополнительные уровни, так же указывают на уровень завершения коррекции, и, как правило это далеко не самые слабые уровни, как считают многие, присваивая основным уровням силу по нарастанию.

Об этих мало используемых уровнях мало написано, но они упоминаются в работах Гартли и Пессавенто…. И довольно успешно работают…

Но, как говорят многие, и я в том числе, торговать необходимо по тренду, ловить коррекции дело неблагодарное. Большинство трейдеров видя, что цена пробила 62 уровень фибо, думают, что коррекция переросла в новое движение. И поэтому не входят в рынок, либо открываются по направлению пробоя. Но цена, дойдя до дополнительных уровней, начинает консолидироваться либо совершает обратный прыжок и уходит по направлению предыдущего движения. Это касаемо 78.6% и 86% уровней.

А 94.2% уровень я использую как уровень, который говорит, что уже точно не коррекция…Итак.

Все уровни фибо, можно использовать как точки входа. Можно входить от каждого уровня, но это не безопасно, увеличивается возможность получения убытка. Поэтому, используйте линейку фибо, как дополнение к своей торговой тактике, и если на каком либо уровне фибо есть еще и дополнительные индикаторы – средние скользящие, пивот поинты, то такие входы будут более безопасными. И определяйте цели по своей ТС.