Что отражает прибыль как экономическая категория

ПРИБЫЛЬ КАК ЭКОНОМИЧЕСКАЯ КАТЕГОРИЯ. ВИДЫ ПРИБЫЛИ

Как экономическая категория прибыльпредприятия отражает чистый доход, созданный в сфере материального производства. На уровне предприятия чистый доход принимает форму прибыли.

Прибыль как экономическая категория выполняет определенные функции.

Прибыльхарактеризует экономический эффект, полученный в результате деятельности предприятия. Наличие прибыли на предприятии означает, что его доходы превышают все расходы, связанные с его деятельностью.

Прибыль обладает стимулирующей функцией, одновременно являясь финансовым результатом и основным элементом финансовых ресурсов предприятия. Доля чистой прибыли, оставшаяся в распоряжении предприятия после уплаты налогов и других обязательных платежей, должна быть достаточной для финансирования расширения производственной деятельности, научно-технического и социального развития предприятия, материального поощрения работников.

Прибыль является одним из источников формирования бюджетов разных уровней.

ВИДЫ ПРИБЫЛИ

Различают прибыль бухгалтерскую и чистую экономическую прибыль.

Бухгалтерская прибыль определяется на основании данных бухгалтерского учета и представляет собой разницу между доходами от различных видов деятельности и внешними издержками.

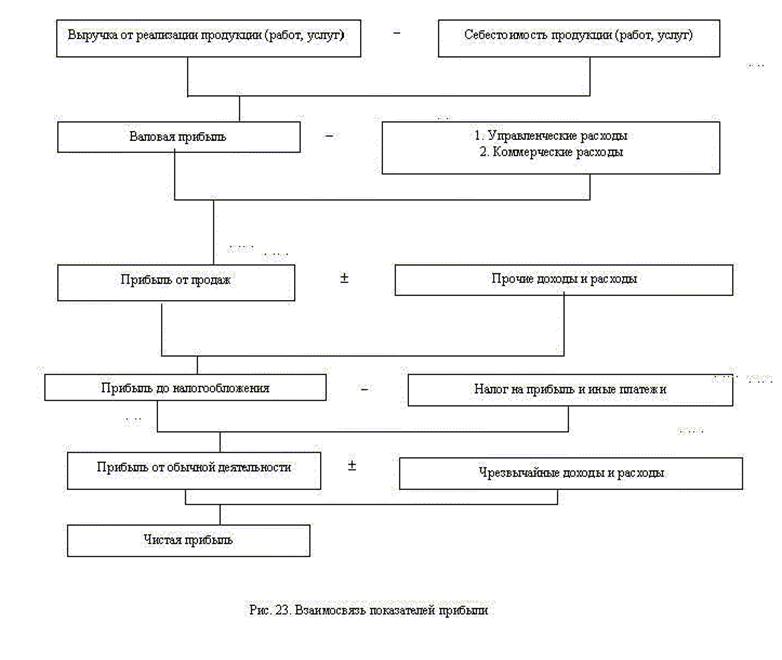

В настоящее время в бухгалтерском учете выделяют пять видов (этапов расчета) прибыли:

1) валовая прибыль (убыток),

2) прибыль (убыток) от продаж,

3) прибыль (убыток) до налогообложения,

4) прибыль (убыток) от обычной деятельности,

5) чистая прибыль (нераспределённая прибыль (убыток) отчётного периода).

Валовая прибыль определяется как разница между выручкой от продажи товаров, продукции, работ, услуг (за минусом НДС, акцизов и аналогичных обязательных платежей) и себестоимостью проданных товаров, продукции, работ и услуг.

Выручку от реализации товаров, продукции, работ и услуг называют доходами от обычных видов деятельности. Затраты на производство товаров, продукции, работ и услуг считают расходами по обычным видам деятельности.

Валовую прибыль рассчитывают по формуле:

где ВР – выручка от реализации;

С – себестоимостью проданных товаров, продукции, работ и услуг.

Прибыль (убыток) от продаж представляет собой валовую прибыль за вычетом управленческих и коммерческих расходов:

где Ру– расходы на управление; Рк – коммерческие расходы.

Прибыль (убыток) до налогообложения – это прибыль от продаж с учетом прочих доходов и расходов, которые подразделяются на операционные и внереализационные:

где Содр – операционные доходы и расходы; Свдр – внереализационные доходы и расходы.

В число операционных доходов включают поступления, связанные с предоставлением за плату во временное пользование активов организации; поступления, связанные с предоставлением за плату прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности; поступления, связанные с участием в уставных капиталах других организаций (включая проценты и иные доходы по ценным бумагам); поступления от продажи основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), продукции, товаров; проценты, полученные за предоставление в пользование денежных средств организации, а также проценты за использование банком денежных средств, находящихся на счете организации в этом банке.

Операционные расходы – это расходы, связанные с предоставлением за плату во временное пользование (временное владение и пользование) активов организации; расходы, связанные с предоставлением за плату прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности; расходы, связанные с участием в уставных капиталах других организаций; проценты, уплачиваемые организацией за предоставление ей в пользование денежных средств (кредитов, займов); расходы, связанные с продажей, выбытием и прочим списанием основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), товаров, продукции; расходы, связанные с оплатой услуг, оказываемых кредитными организациями.

Внереализационными доходами являются штрафы, пени, неустойки за нарушение условий договоров; активы, полученные безвозмездно, в том числе по договору дарения; поступления в возмещение причиненных организации убытков; прибыль прошлых лет, выявленная в отчетном году; суммы кредиторской и депонентской задолженности, по которым истек срок исковой давности; курсовые разницы; сумма дооценки активов (за исключением необоротных активов).

К внереализационным расходам относят штрафы, пени, неустойки за нарушение условий договоров; возмещение причиненных организацией убытков; убытки прошлых лет, признанные в отчетном году; суммы дебиторской задолженности, по которой истек срок исковой давности, других долгов, нереальных для взыскания; курсовые разницы; сумма уценки активов (за исключением необоротных активов).

Прибыль (убыток) от обычной деятельности может быть получена вычитанием из прибыли до налогообложения суммы налога на прибыль и иных аналогичных обязательных платежей (суммы штрафных санкций, подлежащих уплате в бюджет и государственные внебюджетные фонды):

где Н– сумма налогов.

Чистая прибыль– это прибыль от обычной деятельности с учетом чрезвычайных доходов и расходов (рис. 23):

где Чдр – чрезвычайные доходы и расходы.

Чрезвычайными доходами считаются поступления, возникающие как последствия чрезвычайных обстоятельств хозяйственной деятельности (стихийного бедствия, пожара, аварии, национализации и т. п.). К ним относятся страховое возмещение, стоимость материальных ценностей, остающихся от списания непригодных к восстановлению и дальнейшему использованию активов, и т. п.

В составе чрезвычайных расходов отражаются расходы, возникающие как последствия чрезвычайных обстоятельств хозяйственной деятельности (стихийного бедствия, пожара, аварии, национализации имущества и т. п.).

Прибыль

Прибыль – эта та самая вишенка на торте, ради которой мы открываем свой бизнес и вкладываем в него силы, эмоции, знания и деньги. Разумеется, каждый предприниматель желает получить солидный процент от своих вложений. Но многие путают понятия «прибыль», «выручка», «доход». Поэтому в статье будем разбираться, в чём разница между этими значениями.

Что такое прибыль

Прибыль – это разница между полученной выручкой и расходами на её получение (коммунальные услуги, аренда помещения, закупка сырья и т. п).

Её можно рассчитать по формуле:

Прибыль = Доходы – Расходы

Виды прибыли

Получать прибыль можно различными путями, например:

При подсчёте баланса также используется понятие «финансовый результат», который представляет собой общие средства минус все операционные расходы.

Другие виды прибыли

В конечном итоге прибыль может быть:

Прибыль может быть получена разными путями, например, это вложение средств на выгодных условиях или доходы от работы с финансами. Также прибыль является продуктом производства и сбыта продукции, результатом инвестирования и вложений в ценные бумаги.

По периодичности поступления прибыль бывает:

Существует несколько основных видов прибыли, которые используются в расчётах, их рассмотрим подробнее.

Зачем и как считать прибыль

Подсчёт прибыли необходим для того, чтобы понимать, в каком направлении развивается бизнес. Некоторые компании зарабатывают достаточное количество денег, но у них не хватает средств на развитие и масштабирование бизнеса.

Расчёты помогают понять рентабельность компании, но нужно считать их разными методами:

Расчёт прибыли поможет понять, где теряет компания и на чём зарабатывает. Например, если валовая прибыль в норме, но падает маржинальная, значит нужно пересмотреть косвенные расходы.

Если же прибыль в целом находится не на высоте, значит, нужно пересмотреть его полностью, модернизировать или попросту закрыть, не дожидаясь банкротства.

Функции полученной прибыли

Основной функцией прибыли является отражение экономической деятельности компании в денежном эквиваленте.

Есть и иные функции:

Прибыль – это показатель уровня качества, популярности и успешности продаж продукции. Полученная прибыль должна идти на масштабирование, улучшение условий труда, поощрение работников и владельцев бизнеса.

Прибыль до и после налогов

Исходя из вышесказанного, можно сделать вывод, что прибыль – основной показатель успешности компании. Это разница между доходами и расходами предприятия. Выручка или доход компании не бывают нулевыми или отрицательными, а прибыль бывает. В этом случае, предприятие работает себе в убыток.

Всю выручку, кроме себестоимости производства, отражает показатель «Валовая прибыль». Выручка после вычета налогов – это «Чистая прибыль». Если чистая прибыль нулевая или отрицательная, значит, с компанией нужно что-то делать.

Интересные факты о прибыли

В Японии умеют считать прибыль. Поэтому если сотрудник находит возможность перейти на «удалёнку» и работать из дома, то работодатель повышает ему зарплату. Он выделяет эту сумму из прибыли, которая появляется вследствие экономии на аренде офиса и оснащении рабочего места.

Покупать готовый бизнес выгоднее, чем начинать с нуля. Кажется, что дороже? На самом деле, вы платите за опыт и ошибки бывшего владельца. Их сложно просчитать экономически, но они очевидны. В ином случае, вам придётся «набивать шишки самостоятельно» и платить за это своим временем, здоровьем и, конечно, прибылью.

Напоследок приведём один интересный расчёт. Если 1 грамм золота положить в банк по 4% годовых (проценты при этом должны быть в золоте) и постоянно реинвестировать прибыль в течение двух тысяч лет, то получится кусок золота, по размерам превышающий размер нашей планеты.

Разница выручки и прибыли

Выручка – это получение средств за выполненные обязательства. После того, как компания получила выручку и выполнила обязательства, она может использовать эти деньги. Сначала из выручки выплачиваются зарплаты работников, стоимость аренды, кредиты и прочие расходы. Всё что осталось, после вычета расходов, называется прибылью. Также есть разница между прибылью до налогообложения и после него.

Говорят, что прибыльный бизнес не продают, так ли это? Стоит ли покупать, если это действительно прибыльный бизнес?

Не так. Могут продавать и прибыльный бизнес, когда хотят вложиться в нечто новое или просто уйти с рынка. Также продают и убыточный бизнес. Более того, прибыльный бизнес может через несколько месяцев прогореть, а убыточный за несколько месяцев можно вытянуть, если есть знания и опыт. Руководствоваться при покупке бизнеса стоит не этим, а только расчётами. Если сами не можете просчитать все детали, то лучше нанять бизнес-консультанта.

Хочу купить нежилую недвижимость в кредит? Выгодно ли это?

Нежилые помещения – это ликвидный актив, который можно выгодно сдавать в аренду. Перед тем, как взять кредит, нужно просчитать сумму переплат с учётом процентов. Если вы сможете эту недвижимость продать дороже и получить прибыль, то смело берите. Кредит можно погашать за счёт арендных платежей.

Можно ли покупать доллары, чтобы получить прибыль?

Можно вкладываться в доллары, но лучше покупать их не через обменник, а через биржу. Там комиссия намного меньше. Не стоит покупать доллары на все деньги, лучше хранить часть сбережений в рублях и часть в долларах. Долларовые накопления можно положить на счёт в банк под проценты, чтобы получить ещё больше прибыли.

Прибыль в бизнесе: какие виды бывают и как рассчитать

Содержание статьи

Предприниматель работает для извлечения прибыли. Но при финансовом учете важно рассчитывать несколько видов прибыли, чтобы понимать, насколько эффективно действует бизнес. Рассказываем, как это все посчитать и почему от этого бизнесу будет лучше.

Что такое прибыль

Прибыль — это разница между тем, что заработал бизнес и всеми издержками. При этом считаются доходы и расходы по всем видам деятельности. По сути, это самое главное в бизнесе. Ради прибыли предприниматели и начинают свое дело.

Давайте разберем на примере. Киоск продает шаурму. Каждый день продажа еды и напитков приносит примерно 15 тысяч рублей. За 31 день в кассе заведения оказалось 465 000 рублей. Но у киоска есть расходы на продукты, аренду, зарплату работников, коммунальные платежи и налоги. Например, на это уходит 370 тысяч рублей. Значит прибыль заведения 95 тысяч рублей в месяц.

Чем прибыль отличается от выручки

Предприниматели в малом и среднем бизнесе довольно часто путают выручку и прибыль.

Основатель магазина хенд-мейда «Плюшкин-Вилль» Борис Зак считает, что это связано с тем, что у предпринимателей не всегда есть соответствующие знания:

«Человек с экономическим образованием вряд ли способен спутать выручку и прибыль. Но в предприниматели не всегда идут экономисты. А данные по выручке выглядят красивее, чем по прибыли. Обратите внимание на рекламу франшиз: там часто пишут, какой доход (то есть выручку) будет получать франчайзи, умалчивая о размерах прибыли, потому что так франшиза выглядит более привлекательной в глазах начинающих предпринимателей»

Выручка — это заработанные деньги компании за выполненные обязательства. И тут нужно сделать акцент именно на выполнении обязательств.

Смотрите, предприниматель продает древесину для деревообрабатывающих предприятий. Заказчики покупают товар по предоплате, но пока не было отгрузки товара, деньги не принадлежат продавцу. Они могут лежать на расчетном счете, но станут выручкой для учета в момент, когда покупатели получат древесину и отразят это в документации.

В этот момент деньги станут принадлежать компании. Но станут ли они прибылью? Нет. Потому что у компании есть и другие обязательства: зарплаты, ЖКХ, налоги, затраты на заготовку дерева. Эти расходы вычитаются из выручки, и получается прибыль.

То есть выручка появляется, когда компания выполнит обязательства перед контрагентами, а прибыль — это выручка за минусом собственных расходов.

Каждому предпринимателю нужно обязательно разделять эти термины. Слишком много случаев, когда поступает выручка, и собственники пускают ее на свои расходы, а потом не остается денег для закрытия обязательств.

Старший преподаватель экономического факультета РУДН Елена Егорычева уверена, что разобраться в этих понятиях способен каждый предприниматель:

«Можно смело утверждать, что заполнив самостоятельно один раз Форму №2 «Отчета о финансовых результатах» или просто изучив его внимательно на протяжении нескольких отчетных периодов, любой руководитель компании будет четко понимать разницу, более того, будет знать, как формируется валовая прибыль его компании, прибыль от продаж, прибыль до налогообложения и сама чистая прибыль. Больше затруднений для предпринимателя, бизнес которого не только сводится к купле и последующей перепродаже товаров, составляют правильное исчисление себестоимости, так как не любой бизнесмен со стажем сможет грамотно обосновать решение, какие расходы относить на себестоимость, а что относить на управленческие расходы. В связи с этим часто возникают проблемы завышения цены, это делает товар или услугу неконкурентоспособной на рынке, либо, наоборот, занижения цены, что приводит к убыткам компании»

Бухгалтерская и экономическая прибыль

Эти показатели смотрят для определения финансового состояния бизнеса на определенном этапе. Например, когда инвесторы или покупатели хотят оценить выгодность бизнеса.

Бухгалтерская прибыль – это доходы минус расходы по всем видам деятельности.

Экономическая прибыль – это доходы минус расходы, но в расходы включают и все неявные издержки.

Давайте разберемся чуть подробнее. В показатели бухгалтерской прибыли включают все явные затраты: зарплаты, коммунальные расходы, затраты на оборудование и материалы, банковские и налоговые платежи.

А при расчете экономической прибыли вычитают и неявные расходы. Например, деревообрабатывающий цех принадлежит предпринимателю, но его можно сдавать и в аренду. А это значит, что есть неявные денежные потери, то есть возможная недополученная прибыль от аренды.

Этот вид прибыли рассчитывают, чтобы понять, насколько эффективна основная деятельность. Поэтому экономическую прибыль также можно рассчитать по формуле:

Экономическая прибыль = Бухгалтерская прибыль – внутренние(неявные) затраты.

Если показатели экономической прибыли выше, то предпринимательской деятельностью заниматься не выгодно.

Директор онлайн-бухгалтерии Небо Артем Туровец считает, что бухгалтерская прибыль нужна для целей учета:

«Во-первых, эта прибыль больше нужна для учета. Для ее определения используют стандартный подход, который не меняется. Во-вторых, обычно этот показатель применяют, когда надо сравнить компанию с другими. Например, инвестор хочет купить бизнес. Он знает показатели похожего бизнеса и хочет убедиться, что они совпадают с цифрами предприятия, которое хочет купить. Он берет значения бухгалтерской прибыли для сравнения. Потому что они подсчитаны по одинаковым стандартам. А экономическая прибыль используется для принятия управленческих решений»

Маржинальная прибыль

Этот вид прибыли помогает предпринимателям понять, как развивается бизнес от месяца к месяцу. Маржинальность считают по формуле:

Маржинальная прибыль = Выручка – Переменные расходы.

В переменные расходы включают зарплаты менеджеров по продажам или закупку сырья. То есть показатели, которые регулярно меняются. Например, продали больше товаров, и менеджеры получили больше денег в качестве зарплаты. Или компания по обжарке кофе в мае закупала сырье по одной цене, а в августе стоимость изменилась из-за кризиса в Бразилии. Расходы поменялись, а следом меняется маржинальная прибыль.

Лучше регулярно смотреть, как меняется этот вид прибыли. Например, в мае кофейная компания продала продуктов на 700 тысяч рублей, а переменные расходы были 400 тысяч. Если в августе выручка осталась в районе 700 тысяч, а переменные расходы увеличились до 600 тысяч, то это повод пересмотреть бизнес-процессы. Возможно, стоит увеличить цены на товары.

С помощью маржинальной прибыли рассчитывают рентабельность бизнеса по формуле:

Рентабельность = Маржинальная прибыль : на Выручку.

Давайте снова вернемся к кофейной компании. В мае маржинальная прибыль составила 300 тысяч рублей. Разделим это число на 700 000 и получим рентабельность 0,43 или 43%.

В августе маржинальная прибыль составила 100 000 рублей. Разделим на 700 000 и получим 0.14 или 14%, то есть видим падение рентабельности.

Полезно следить за показателями рентабельности каждый месяц. Если значения падают, то лучше принять меры для изменения ситуации. Например, сократить издержки. В блоге ПланФакта есть полезная статья, которая поможет грамотно это сделать.

Пример того, как это отражается в ПланФакте в отчете с маржинальной прибылью:

Валовая прибыль

С помощью валовой прибыли определяют целесообразность продажи или производства отдельных товаров или услуг. Для этого используют формулу:

Валовая прибыль = Выручка от продажи – Себестоимость.

Главное, что в этом случае считают прямые затраты, связанные с этим товаром. Например, себестоимость шаурмы 80 рублей, а клиентам продают за 180 рублей. Валовая прибыль равна 100 рублей.

Этот показатель помогает предпринимателям рассматривать бизнес по отдельным направлениям. В перспективе станет понятно, какие направления выгодно развивать, а от каких проще отказаться.

Операционная прибыль

Этот показатель используют, чтоб понять, насколько компания успешно ведет дела по основной деятельности. Для расчета применяют формулу:

Операционная прибыль = Выручка – Расходы по основной деятельности.

Расходы по основной деятельности = Прямые + Косвенные(Переменные) + Постоянные.

Кроме этого, используют и другую формулу:

Операционная прибыль = Маржинальная прибыль – Постоянные расходы.

Например, у деревообрабатывающего цеха маржинальная прибыль 4 000 000 рублей. а расходы 3 600 000 рублей. Значит, операционная прибыль составляет 400 тысяч рублей. Если в течении полугода или года показатели падают, то бизнес теряет рентабельность.

Пример отчета о прибыли из сервиса ПланФакт:

Чистая прибыль

Это главный финансовый показатель компании. Расчет выглядит так:

Чистая прибыль = Выручка компании – (Расходы по основной деятельности + Прочие доходы + Прочие расходы + Амортизация + Проценты по кредитам + Налог на прибыль(доходы).

Обратите внимание, что нужно вычесть все затраты: постоянные, переменные, налоги и амортизацию. Итоговый результат показывает, насколько успешен бизнес в целом.

Например, показатели ларька с шаурмой за месяц выглядят так:

Чистая прибыль = 465 000 – (100 000 + 150 000 + 50 000 + 20 000 + 5000) = 140 000 рублей.

Эти деньги можно потратить на свои нужды или инвестировать в развитие бизнеса.

Зачем считать разные виды прибыли и как ее анализировать

Все это делается для управленческих решений. Подсчет прибыли показывает, как на самом деле работает бизнес. Ведь иногда кажется, что компания зарабатывает достаточно денег, но их не хватает на масштабирование, развитие и запуск новых направлений.

Борис Зак уверен, что без таких расчетов не понять, насколько хорошо развивается бизнес:

«В видах прибыли необходимо разбираться, чтобы понимать эффективность ведения бизнеса и сколько реально зарабатывает предприниматель. Например, валовая прибыль показывает, пройдена ли точка безубыточности компании. И ее размеры могут быть впечатляющими. Но чистая прибыль при этом может оставаться близкой к нулю. Из этого следует вывод, что точка безубыточности пройдена, но зарабатывать компания еще не начала»

Расчеты прибыли помогают понять рентабельность бизнеса. Для этого нужно анализировать цифры несколькими методами.

Горизонтальный анализ (по времени)

Для этого прибыль сравнивают с определенными периодами. Например, март, апрель, май 2020 года с аналогичным периодом 2021 года. Цифры помогут понять, развивается бизнес или нет. В 2020 году на это время пришлась первая волна Covid-19, и многие заведения общепита были закрыты. И если анализ показывает, что у киоска с шаурмой в 2021 году показатели прибыли больше, значит бизнес развивается, не стоит на месте.

При этом анализе можно вовремя заметить падение выручки и принять решения, чтобы улучшить показатели или хотя бы подтянуть к показателям прошлого периода.

Вертикальный анализ (структурный)

Этот подход анализирует структуру выручки, сколько уходит на налоги, косвенные затраты, себестоимость, постоянные расходы и кредитные платежи. Например, чистая прибыль деревообрабатывающей компании в апреле 2021 года была 4 миллиона рублей или 12% от выручки.

В мае чистая прибыль стала 5 миллионов, но чистая прибыль составила 7% от выручки. Значит придется разбираться, почему просела прибыль. Возможно, поставщики увеличили цены из-за того, что в лесах распутица, и трудно вывозить древесину. Тогда в следующем периоде чистая прибыль должна подрасти. Но может компания продала больше материалов с низкой валовой прибылью, и следует пересмотреть бизнес-процессы.

Конкурентный анализ

Показатели бизнеса полезно сравнивать с показателями конкурентов. Для этого обычно используют результаты операционной прибыли. Как узнать цифры конкурентов? Некоторые предприниматели используют инсайдерскую информацию. Например, сотрудник конкурента не подписывал договор о неразглашении информации, а после увольнения рассказал о показателях на новой работе.

Есть финансовые консультанты, которые помогают с бизнес-планами и финансовыми моделями. Если у них десятки клиентов, то они знают показатели по направлениям бизнеса. Раскрывать значения конкурентов они не станут, но подскажут к каким цифрам необходимо стремиться.

Если нет возможности получить данные этими способами, то используйте статистику Росстата. Они ежегодно считают средние показатели по отраслям. Эти цифры помогут сориентироваться в показателям и понять, как себя чувствует компания в сравнении с другими участниками рынка.

Артем Туровец считает, что показатели прибыли показывают эффективность руководителя:

«Расчет прибыли помогает понять, где теряет или зарабатывает бизнес. Если валовая прибыль в порядке, а маржинальная нет, то самое время разобраться с косвенными расходами. Например, сократить зарплату директору или сократить неэффективных сотрудников. А если прибыль в целом не устраивает, то нужно полностью разобрать бизнес и, возможно, закрыть его»

На самом деле неумение считать прибыль может привести к плачевным результатам. Есть реальный случай, когда предприниматель решил открыть производство древесных пеллет на базе леспромхоза. Он арендовал цех и оборудование, а потом получил тендер на поставку продукции в детский оздоровительный лагерь. К сожалению, собственник не умел правильно считать деньги и банально перепутал выручку и прибыль. Платежи от тендера он потратил на покупку автомобиля и недвижимость. Когда пришло время платить по обязательствам, то у компании не было денег на зарплату и покупку сырья. История печально закончилась тем, что за предпринимателем ходят судебные приставы и пытаются взыскать долги.

Должен ли предприниматель самостоятельно во всем этом разбираться

Здесь нет однозначного ответа, но лучше, чтобы предприниматель понимал, как складываются финансовые показатели бизнеса. Хотя бы для того, чтобы в будущем его не могли обманывать сотрудники или сторонние специалисты. Борис Зак уверен, что на начальных этапах лучше во все вникать самостоятельно:

«На базовом уровне предприниматель должен понимать, что такое выручка, что такое прибыль, какой она бывает и как ее рассчитать. Это необходимо для подготовки бизнес-плана, чтобы уже на этом этапе понять, при каких условиях бизнес-проект будет выгодным. По мере роста бизнеса лучше нанять финансиста, который будет следить за этими показателями, чтобы владелец бизнеса мог сосредоточиться на стратегических вопросах»

Эксперт по франчайзингу Евгений Талдыкин думает, что опытные предприниматели разбираются в этих показателях, но на определенных этапах понадобятся эксперты:

«Честно говоря, не встречал предпринимателей, которые не разбираются в видах прибыли. Когда клиенты хотят запустить франшизу, то у них уже есть управленческий и финансовый опыт. Его хватает, чтобы расписать так называемый бизнес-план на салфетке. А вот уже дальше лучше привлекать экономиста, который сделает подробную финансовую модель и детально считает маржинальность и рентабельность. В целом, расчет прибыли дает трезвую оценку бизнесу: выгодный он или нет»

Елена Егорычева уверена, что в крупном бизнесе у предпринимателей другие задачи, и за финансовые показатели отвечают отдельные специалисты:

«На самом деле, человеку, который генерирует предпринимательские идеи, управляет людьми, развивает свой бизнес и масштабирует его, разбираться в видах прибылей и особенностях их формирования нет необходимости и даже потребности. Это компетенции его главного бухгалтера или финансового директора»

Получается, что для развития бизнеса нужно вовремя принимать управленческие решения. Это поможет сделать расчет разных видов прибыли. Если бизнес небольшой, то это реально сделать самостоятельно. Когда показатели вырастут, то лучше нанять отдельных специалистов.