Что относится к спот рынку акции фьючерсы

Что такое спотовый рынок и как на нем торговать?

Осторожно! Много текста.

Спотовая торговля подразумевает непосредственную покупку и продажу финансовых инструментов и активов, таких как криптовалюты, форекс, акции и облигации. Доставка актива, как правило, происходит немедленно. Спотовая торговля осуществляется на спотовых рынках, которые являются либо биржевыми, либо внебиржевыми (торговля напрямую между трейдерами). При торговле на спотовых рынках используются только те активы, которыми вы владеете – без кредитного плеча или маржи.

Централизованные биржи для спотовой торговли следят за соблюдением нормативных требований, безопасностью, активами клиентов (предоставляют кастодиальный сервис) и другими факторами, тем самым облегчая трейдинг.Взамен биржи берут комиссии за транзакции. Децентрализованные биржи предоставляют аналогичные услуги, но с помощью смарт-контрактов на блокчейне.

Введение

Спотовые рынки существуют для разных классов активов, включая криптовалюты, акции, товары, форекс и облигации. Скорее всего, вы лучше знакомы со спотовыми рынками и спотовой торговлей, чем думаете. Некоторые из наиболее популярных рынков, такие как NASDAQ и NYSE (Нью-Йоркская фондовая биржа), являются спотовыми.

Что такое спотовый рынок?

Спотовый рынок – это публичный финансовый рынок, на котором активы торгуются сразу же. Покупатель покупает у продавца актив за фиат или другой актив. Обычно доставка происходит немедленно, но она зависит от торгуемого актива.

Спотовые рынки также известны как рынки с уплатой наличными, поскольку трейдеры производят платежи авансом. Существуют разные формы спотовых рынков, и торговлю на них обычно упрощают третьи стороны, известные как биржи. Кроме того, можно напрямую торговать с другими трейдерами посредством внебиржевых (OTC) сделок. Далее мы рассмотрим это подробнее.

Что такое спотовая торговля?

Биржи и внебиржевая торговля

Спотовая торговля не ограничена каким-либо конкретным местом. Несмотря на то, что большинство людей занимаются спотовой торговлей на биржах, можно также торговать напрямую с другими трейдерами без участия третьей стороны. Как мы уже говорили, эти продажи и покупки известны как внебиржевые сделки. Каждый спотовый рынок имеет свои отличия.

Централизованные биржи

Децентрализованные биржи

Внебиржевая торговля

С другой стороны, существует внебиржевая торговля (over-the-counter или off-exchange). В этом случае торговля финансовыми активами и ценными бумагами осуществляется напрямую между брокерами, трейдерами и дилерами. Спотовая торговля на внебиржевом рынке задействует различные способы связи для организации сделок, включая телефоны и обмен мгновенными сообщениями.

Обратите внимание: даже ликвидные активы, такие как BTC, могут испытывать проскальзывание, если ордера слишком велики. Таким образом, крупные ордера на BTC также сопряжены с большей выгодой при внебиржевых сделках.

В чем разница между спотовым и фьючерсным рынками?

Мы уже говорили о том, что на спотовых рынках заключаются мгновенные сделки с почти мгновенной доставкой. Напротив, на фьючерсном рынке контракты оплачиваются позднее. Покупатель и продавец соглашаются обменять определенное количество товаров по заранее определенной цене в будущем. В случаях когда контракт истекает в дату расчета, покупатель и продавец обычно рассчитываются наличными, а не поставляют актив.

В чем разница между спотовой и фьючерсной торговлей?

Как начать спотовую торговлю на Binance

Теперь вы увидите классический торговый интерфейс, который содержит несколько интересных разделов.

Преимущества и недостатки спотовых рынков

Каждый вид торговли и стратегии, с которыми вы сталкиваетесь, имеет свои преимущества и недостатки. Понимание этого поможет вам снизить риски и торговать более уверенно. Спот-торговля – одна из самых простых, но у нее также есть сильные и слабые стороны.

Достоинства спотовых рынков

Недостатки спотовых рынков

1. В зависимости от того, чем вы торгуете, спотовые рынки могут оставить вам активы, которые неудобно держать. Наверное, лучшим примером являются товары. Если вы купите сырую нефть на спотовом рынке, вам придется принять физическую доставку актива. В случае с криптовалютами хранение токенов и монет накладывает на вас ответственность за их безопасность. Торгуя фьючерсными деривативами, вы также можете получить доступ к этим активам, но рассчитаться наличными.

2. Необходимость в стабильности для некоторых активов, отдельных лиц и компаний. Например, компании, желающей работать за границей, необходим доступ к иностранной валюте на валютном рынке. Если она будет полагаться на спотовый рынок, планирование расходов и доходов будет крайне неустойчивым.

3. Потенциальная прибыль от спотовой торговли намного меньше, чем от фьючерсной и маржинальной. На фьючерсном и маржинальном рынках вы можете использовать то же количество капитала для торговли более крупными позициями.

Что такое спот: понятие, виды сделок и варианты применения в инвестициях

А вы знали, что когда покупали на рынке морковку, арбуз или еще какой-нибудь товар, то совершали спотовую сделку? Если нет, то теперь знаете. А инвестиционная деятельность тоже в основном проходит на рынке, на котором торгуются разные активы. В статье разберем, что такое спот, где можно встретить такой вид сделок и чем он отличается от других финансовых операций.

Понятия спот-сделки и спотовой цены

Спот (спот-сделка, спотовая сделка) – это сделка по купле-продаже активов (ценные бумаги, валюта, драгоценные металлы и пр.), расчеты и поставка которых осуществляется не позднее 2-х дней с момента заключения спотового контракта.

Самый простой пример, не считая примера про морковку в начале статьи, это покупка валюты. Напомню, что есть несколько способов приобрести обычному человеку доллары или евро:

По сути все 3 способа являются спотовыми сделками. Вы отдаете продавцу свои рубли и получаете валюту. В первых двух случаях это произойдет моментально, в третьем – на следующий день или через 2 дня (зависит от вида сделки, о которых поговорим чуть ниже).

Цена, по которой спотовая сделка заключается, называется спотовой. Она отражает текущую ситуацию и служит ориентиром для заключения других видов сделок, например, на срочном рынке. Условия сделки (вида актива, цена, объем поставки, срок – сегодня, завтра или через 2 дня) фиксируются на момент заключения спотового контракта и не меняются.

Срочный рынок – это часть финансового рынка, на котором заключаются сделки по купле-продаже фьючерсов и опционов. Название символизирует не высокую скорость проведения операций, а конкретный срок, к которому производится поставка базового актива. При этом, сначала оплачивается лишь часть стоимости (гарантийное обязательство), а оставшиеся деньги вносятся в момент закрытия сделки. Срок поставки, в отличии от спотового рынка, может быть равен нескольким месяцам.

Не путайте спотовую торговлю со своповой. Названия созвучные. Но своп – это обменная операция с активами, срок обмена может быть сколь угодно долгим, по договоренности сторон и условия сделки могут меняться.

Виды спотовых сделок

На бирже в зависимости от времени завершения операции выделяют следующие виды спотовых сделок:

Во всех трех видах дни учитываются рабочие. Например, если вы покупаете актив на бирже в пятницу по сделке TOM, то окончательные расчеты будут проведены в понедельник.

Особенности торговли на спотовом рынке

Цена в каждом виде спотового контракта незначительно отличается. Самая низкая – TOD, самая высокая – SPT. Чем больше времени до срока платежа, тем выше спотовая цена. И наоборот. Разница в цене будет на размер ключевой ставки Центробанка, которую определяют за 1 или 2 дня:

По этой же причине цена фьючерса будет выше спотовой, потому что срок уже исчисляется не одним или двумя днями. Для каждого вида актива биржа устанавливает свой режим торгов. Например, для ОФЗ – Т+1, для акций – Т+2. Сделка TOM на следующий день превращается в TOD, а SPT сначала в TOM, а потом в TOD.

Механизм установления цены важен при торговле, например, валютой. Там можно выбирать между TOD и TOM. Допустим, покупаем доллары, выгоднее будет цена TOD. А при продаже выгоднее уже TOM. Разница в сотые доли, но при операциях с большими суммами выгода может быть существенной.

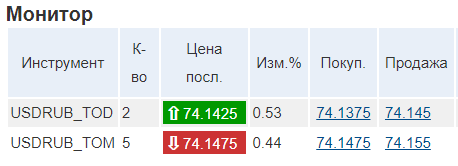

Например, брокер ВТБ дает вот такие котировки по покупке и продаже долларов США на момент написания статьи:

Где применяются спот-сделки

Спот-сделки работают на всех видах рынков: фондовом, валютном и товарном. Рассмотрим особенности их проведения на каждом и с разными видами активов.

Фондовый рынок

Фондовый рынок Московской биржи включает в себя 2 секции – рынок акций и паев, долговой рынок.

На первом торгуются акции российских и иностранных эмитентов, депозитарные расписки, паи ПИФов, акции ETF. Вид спотового контракта или режим торгов для всех перечисленных активов – Т+2. Такой большой срок объясняется, что необходимо сделать запись в депозитарии о смене владельца ценных бумаг и внести инвестора в реестр акционеров.

Механизм покупки такой:

Последний пункт необходимо учитывать при получении дивидендов. Задача инвестора – попасть в реестр акционеров до даты дивидендной отсечки (фиксирования списка акционеров). Если он купит бумаги за день до отсечки, то дивидендов не получит, потому что не будет считаться владельцем акций.

Вторая секция фондового рынка представлена ОФЗ, корпоративными и муниципальными облигациями, еврооблигациями, ипотечными ценными бумагами. Виды спота разные:

Механизм покупки абсолютно такой же, как и для акций. Только владельцем инвестор станет либо в тот же день, либо через 1 или 2 дня.

Валютный рынок

Частично про валютный рынок Мосбиржи мы уже в статье поговорили. Разница с фондовым в том, что вид спот-сделки можно выбирать, TOD или TOM. Следовательно, заключать для себя более выгодный контракт на покупку и продажу валюты. А сам механизм покупки ничем от ценных бумаг не отличается.

В трейдинге огромным спотовым рынком является FOREX. Он дает круглосуточный доступ к торгам разными валютными парами с высокой ликвидностью. При этом, не обязательна физическая поставка валюты, трейдер получает право распоряжаться деньгами. Из-за этого операции упрощаются и совершаются за несколько секунд.

Товарный рынок

Товарный рынок – место, где торгуют разными товарами: нефтью, зерном, мясом, сахаром, металлом и многим другим. Спотовые контракты на реальную поставку сырья, материалов, продуктов питания заключаются, в основном, между юридическими лицами на десятки и сотни миллионов рублей.

На рынке драгоценных металлов Мосбиржи рядовой инвестор может торговать физическими слитками драгоценных металлов, золотом и серебром. Тикер спотового контракта на золото GLDRUB_TOM, серебро – SLVRUB_TOM.

Такая возможность появилась недавно. В декабре 2019 г. в закон “О рынке ценных бумаг” были внесены изменения, и брокеры теперь могут участвовать в спотовых торгах и для своих клиентов покупать и продавать слитки. Минимальный объем золота – 10 г, серебра – 100 г. Инвестору не обязательно иметь статус квалифицированного инвестора.

Не обязательно получать на руки физический слиток драгоценного металла, тем более, что он выдается только весом 1 кг или 11 – 13 кг. Он будет храниться в специальном хранилище, а у инвестора отражаться на металлическом счете в виде рублей. Но если хочется получить реальный кусок металла, то и это можно сделать. Имейте в виду, что ликвидность его при изъятии из хранилища снижается, необходимо заплатить НДС 20 % и продумать варианты хранения, охраны и пр.

Заключение

Если вы инвестор или трейдер, то уже являетесь участником спотового рынка. Информация в статье дана для общего понимания механизма функционирования такого рода сделок и повышения инвестиционной грамотности новичка на бирже. Какие-то нюансы, описанные выше, помогут вам совершать операции купли-продажи с большей выгодой для себя.

Что такое спотовая торговля на бирже, её принципы и риски

Термин «спотовая сделка» происходит от английского слова spot, которое буквально переводится «на месте». Давайте разбираться, что такое спот-сделка и в чем ее особенности. Это пригодится начинающим трейдерам и сделает инвестиционную деятельность в целом понятнее и проще.

Что такое спот-сделка?

Спот-контракт (спот-сделка) – форма сделок, расчет по которым проводится в короткое время, в течение 1–2 дней. Это полный аналог наличной, или кассовой сделки. На валютном рынке Московской биржи такие сделки не занимают больше трех дней. Стоимость, по сумме которой закрывается контракт, называется спот-ценой. В отличие от условий срочного рынка, актив для спот-сделки должен быть в наличии. Суть сделки проста: получил товар – заплатил деньги. Проще говоря, это текущая стоимость товара на рынке.

Спотовая цена

Спотовые цены являются индикатором ситуации на торговой площадке. На эти цены ориентируются не только участники спот-сделок, но и участники срочных контрактов. Используется при расчете немедленно, в момент совершения сделки. Если говорить коротко, это текущая рыночная цена товара или актива.

Используется спотовая цена в следующих случаях:

Расчеты по форвардным и фьючерсным контрактам происходят спустя время. Цена используется спотовая, хотя сами сделки такими не являются.

Виды спот-сделок

Подобные сделки на бирже хоть и предусматривают мгновенный платеж, все же различаются по видам в зависимости от времени платежа. Все спотовые сделки разделены на три крупных группы:

При любом типе спотовой сделки в расчет берутся лишь рабочие дни. Это означает, что сделка, совершенная в пятницу по типу TOM, может быть оплачена в понедельник.

Пример спотовой торговли

С экономической точки зрения лучше приобретать ближайший контракт, то есть TOD. В таком случае, стоимость будет дешевле, хоть и очень незначительно, а сам контракт закроется быстрее. Приходит сделка на покупку 5 лотов USD TOD. Затем проводится поставка, и после этого валютой можно пользоваться по своему усмотрению.

Справка: разница стоимости контрактов TOD, TOM и SPT формируется из размера ключевой ставки, разделенной на количество дней в году. Соответственно, контракт, заключенный как TOD, будет самым дешевым.

Отличие спотового от свопового рынков

Основное отличие данных рынков – в сроках поставок при заключении сделок. Спотовые сделки оплачиваются в течение 1–2 дней, а при своповых сделках сроки оговариваются и могут составлять до года. Своп может проводиться на тех же или измененных условиях. Это своеобразный обмен активами на определенный срок. Чаще всего со свопом трейдеры сталкиваются на валютном рынке. Расчет и списание свопа происходит в 00:00 по терминальному времени следующего рабочего дня. Свопы бывают: акционные, процентные, с драгоценными металлами, а также кредитно-дефолтные. Сделки со свопами имеют одно преимущество – они позволяют свести риск к минимуму.

Преимущества и недостатки спотовой торговли

Как и у любого финансового инструмента трейдера, у спотовых контрактов есть свои преимущества и недостатки. К очевидным плюсам спот-контрактов относят:

Но есть и минусы, о которых знают все опытные трейдеры и обязательно их учитывают:

Спотовый рынок – это рынок реальных сделок. Расчеты по заключенным контрактам здесь осуществляются практически сразу, для сторон это означает, что у них должны быть в наличии продаваемые активы и средства для их приобретения.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Словарь

Что такое фьючерс и чем он отличается от других инструментов

Фьючерс — это разновидность производного (иногда говорят «вторичного») финансового инструмента. По сути, фьючерсом называется договор покупки или продажи некоего первичного инструмента с отложенным исполнением обязательств. В качестве первичного или базисного инструмента могут выступать ценная бумага, валюта, сырье.

Фьючерс — это биржевой товар. Цена на фьючерс варьируется в зависимости от ситуации на рынке. Остальные параметры актива являются типовыми. Это срок поставки, количество товара в лоте, его качество или марка. Таким образом, покупатель и продавец фьючерса принимают на себя обязательства по исполнению контракта в оговоренный срок. Стоимость самого актива к этому времени на рынке может измениться, но это уже не может повлиять на условия сделки.

В официальном документе фьючерса должны быть утверждены:

Фьючерс — это отдельный биржевой товар. Стоимость фьючерса не всегда равна цене его актива. На цену фьючерса, кроме цены базового актива, влияют различные прогнозы и риски изменений предмета договора.

Соотношение цены базового актива на спот-рынке и цены этого актива во фьючерсе может быть либо положительным, либо отрицательным:

Гарантийное обеспечение (ГО)

Фьючерсы торгуются с обязательным обеспечением сделки. Обычно это изменяемый в зависимости от цены депозит в размере 2–10% от стоимости актива фьючерса. Гарантийное обеспечение является страховкой, которую требует биржа. Причем предоставляют обеспечение обе стороны сделки.

Биржа блокирует эту сумму на счету трейдеров как своего рода залог, обеспечивающий сделку. Более того, заблокированная сумма продавца увеличивается в случае, если фьючерс вырос в цене, и уменьшается в случае снижения стоимости фьючерса соответственно. Поэтому если по фьючерсу у продавца заблокирована ₽1 тыс., через неделю биржа может дополнительно заблокировать, например, еще ₽200, если рыночная цена выросла. Для покупателя ситуация противоположная — его гарантийное обеспечение увеличивается при снижении цены. По истечении контракта производятся окончательные расчеты с учетом суммы гарантийного обеспечения.

Таким образом, получается, что при заключении сделки никакой оплаты не происходит, две стороны заключают договор, биржа блокирует на их счетах средства до исполнения контракта. Если сторона сохранит фьючерс до даты его закрытия, уже тогда ему придется исполнить контракт — поставить актив, перечислить деньги или произвести окончательный перерасчет.

Если один из участников сделки откажется от исполнения условий, биржа будет вынуждена исполнить его обязательства самостоятельно. При этом часть гарантийного обеспечения она оставит себе, а нарушителю предъявит имущественные претензии. Такая ситуация возможна только с фьючерсами, по которым обязательна реальная поставка активов. Для фьючерсов, которые предусматривают только взаимозачет (расчетные фьючерсы), отказ в принципе невозможен, а возможные убытки биржи покрываются гарантийным обеспечением.

Именно благодаря гарантийному обеспечению инвесторы часто выбирают трейдинг фьючерсами, используя его, по сути, как «плечо», ведь для заключения сделки требуется иметь всего лишь до 10% стоимости базового актива.

Какие бывают фьючерсы

Контракты делятся на два типа в зависимости от характера исполнения обязательств.

Поставочный фьючерс подразумевает, что в основе контракта находится актив, который необходимо отгрузить и оплатить по окончании договора. То есть если фьючерс подразумевает поставку 1 тыс. баррелей нефти к определенному сроку, такой тип контракта будет называться поставочным.

Расчетный фьючерс может заключаться на любые активы, в том числе индексы, процентные ставки, что угодно, чего нельзя отгрузить и потрогать. В таком случае по окончании контракта происходит перерасчет прибыли и убытков. Нематериальный характер фьючерса позволяет использовать его для страхования рисков на фондовом рынке.

К примеру, если инвестор предполагает, что его пакет акций в ближайшее время упадет в цене, он может продать фьючерс на такой же пакет акций по текущей цене. В случае если его опасения оправдаются, он не окажется в убытке. Прибыль, полученная от снижения цены фьючерса, компенсирует убыток от падения цены акций.Такие схемы называются хеджированием рисков. Иногда инвестор даже может на этом заработать прибыль.

Чем отличается фьючерс от форварда

Можно сказать, что фьючерс является более строгим частным случаем форварда, который, в свою очередь, представляет собой отложенный контракт с оговоренными обязательствами по нему. У фьючерса есть ряд принципиальных отличий:

Чем отличается фьючерс от опциона

Еще один похожий на фьючерс инструмент — опцион. Но если фьючерс является отложенным контрактом на поставку базового актива, то опцион дает покупателю только право, но не обязательство заключить контракт в будущем.

Принципиальное отличие заключается в обязательствах между продавцом и покупателем. Если при торговле фьючерсами у обеих сторон равные права и обязательства, которые они должны исполнить по окончании контракта, то в случае опциона продавец обязан исполнить условия, а покупатель может в итоге не воспользоваться купленным правом на заключение сделки.

Еще одно отличие в том, что сам по себе опцион имеет свою цену, которая, по сути, является премией продавцу, даже если в итоге сделка, лежащая в основе опциона, не состоится. Фьючерсы же не имеют дополнительной стоимости.

Как торговать фьючерсами

Фьючерсами могут торговать как профессиональные участники рынка, так и частные инвесторы, обратившись к брокеру. Выделяют несколько стратегий в торговле фьючерсами, они зависят от целей, которые преследует трейдер.

Фьючерсы могут помочь застраховать владельца актива от неблагоприятного изменения цены на него, поскольку фиксируют цену и не требуют сразу оплаты полной суммы сделки. Причем хеджирование используется не только с ценными бумагами, но и реальными активами, такими как поставка сырья, или валютными парами, например евро — рубль или доллар — рубль.

Пример. Компания выплачивает обязательства по кредитам в евро, при этом доход у компании в рублях. Чтобы застраховать себя от падения курса рубля, компания может купить фьючерсы на евро по курсу на начало года на всю сумму своих кредитных платежей на год вперед. В таком случае в конце года, если курс рубля в действительности упадет (а евро, соответственно, подорожает), компания получит прибыль от реализации фьючерсов, которая покроет убыток, связанный с конвертацией рубля в евро для оплаты кредита.

Эта стратегия торговли фьючерсами заключается в совершении разнонаправленных сделок с фьючерсами таким образом, чтобы получалась прибыль на разнице в цене покупки и продажи. Арбитраж может заключаться как в совершении сделок в разное время, так и на разных площадках.

Пример. Инвестор купил фьючерсы на акции, которые спустя какое-то время выросли в цене. После продажи фьючерсов он получил выгоду.

Пример. Инвестор при наличии разницы цен заключает сделку на покупку майского фьючерса нефти WTI в Лондоне и продажу майского контракта в Нью-Йорке.

Пример. Инвестор может купить апрельский фьючерс на золото и продать более дорогой на июнь. Такая операция имеет выгоду, если разница в цене покрывает ожидаемые колебания цен фьючерса, способные увеличивать размер гарантийного обеспечения.

Следует отметить, что любые спекулятивные стратегии должны учитывать стоимость комиссий брокера и биржи, которые могут нивелировать желаемую прибыль.

Фьючерсы — что это простыми словами и как ими торговать

Когда актив нужен не сейчас, а через некоторое время, и покупатель понимает, что цена может вырасти, он может договориться о будущей покупке с продавцом. Если цена упадёт, актив придётся купить, и тогда продавец получит прибыль. В этом суть фьючерсного контракта.

Что такое фьючерс

Если простыми словами объяснять, что такое фьючерсы на бирже, или фьючерсный контракт, то это производная ценная бумага, договор о том, что в будущем две стороны совершат сделку купли-продажи ценных бумаг. В договоре прописываются сроки и цены, по которым будут торговаться ценные бумаги.

Большинство сделок по купле-продаже фьючерсов представляют собой биржевую спекуляцию, основанную на прогнозах изменений цен. Если ожидается рост, трейдеры покупают фьючерсы, при прогнозируемом падении — продают.

Как это работает

Фьючерс может становиться дешевле или дороже, и выгода трейдера состоит в том, чтобы купить по низкой стоимости, а продать по высокой. Принцип покупки и продажи спекулятивных инструментов — такой же, как и при торговле другими биржевыми активами. Прибыль, полученную в виде разницы, называют profit (профит). На этой разнице зарабатывают трейдеры.

Пример, как работают фьючерсы: сейчас одна акция «Газпрома» стоит 364 рубля, и участники торгов заключают фьючерсный контракт о том, что через 2 месяца продавец продаст базовый актив (акции) по 364 рубля. Не имеет значения, вырастут или упадут рыночные котировки за это время. Если цена акций изменится, одна из сторон останется с прибылью, вторая получит убыток.

При исполнении контракта возможны три варианта:

Биржа гарантирует, что фьючерсная сделка будет исполнена. В качестве обеспечения исполнения обязательств участники вкладывают сумму, которая замораживается на счёте. Эти деньги называют страховым депозитом или гарантийным обеспечением (ГО). Для каждого фьючерса биржа рассчитывает размер гарантийного обеспечения отдельно.

Тот, кто торгует фьючерсами, держит на счетах в несколько раз больше денег, чем нужно для обеспечения гарантийных обязательств. Это нужно, чтобы избежать принудительного закрытия сделок по рыночной цене, если на счёте клиента окажется недостаточно денег для страхового депозита.

Фьючерсный контракт, виды

Есть два вида фьючерсных контрактов: поставочный и беспоставочный (расчётный).

Поставочные

Поставочный контракт подразумевает, что в установленную дату (дату поставок) продавец должен продать, а покупатель приобрести определённое количество товара. Расчёт ведётся по цене, которая была зафиксирована в последнюю дату торгов. Если на дату исполнения поставочных фьючерсов у продавца не оказалось товара, биржа выставляет штраф.

Расчётные

В отличие от поставочного, расчётный фьючерс не предполагает реальную поставку базового актива. Расчёт производится в деньгах: одна сторона выплачивает другой разницу между ценой актива на момент заключения контракта и той, которая зафиксирована на дату истечения.

Примеры расчётных фьючерсов: на индекс RTS и на курс доллар-рубль (Si). Расчёты по этим контрактам ведутся в денежном эквиваленте, поставки физических товаров не предусмотрены.

Есть две основные цели заключения беспоставочных контрактов: спекуляции и хеджирование. Во втором случае заключают сделку на одном рынке для того, чтобы игнорировать потери от изменения цены противоположной позиции на другом рынке.

Как торговать, ликбез для начинающих

В России покупка и продажа фьючерсных контрактов происходит на Московской бирже. Инвестор или биржевой спекулянт должен иметь на счёте от 10 до 20% стоимости фьючерса. Сумму гарантийного обеспечения необходимо внести банковским переводом. На зарубежных биржах достаточно внести от 0,2 до 1% стоимости контракта.

Самый популярный торговый инструмент в России — биржевой индекс RTS. Торговля происходит через посредников — лицензированных брокеров. Совершать сделки, не имея много средства на счёте, позволяет кредитное плечо, но в этом случае покупка и продажа контрактов сопряжены с рисками.

Как заработать на фьючерсах:

Что нужно учитывать при торговле

Для успешной деятельности на рынке фьючерсов нужно учитывать следующее:

Фундаментальный анализ

Цель фундаментального анализа — с максимально возможной достоверностью определить реальную стоимость фьючерсов или других активов. При проведении такого анализа за основу берут производственные, финансовые, экономические показатели и оценивают привлекательность инструмента с точки зрения инвестиций в него.

Технический анализ

При техническом анализе основываются на графиках. Используются графики с разными интервалами времени. Подход основан на том, чтобы на основе предыдущих колебаний цен определить, как будет изменяться стоимость базового актива в будущем. Для определения расчётных цен есть несколько методов.

Вариационная маржа по фьючерсам

Вариационная маржа — это разница в цене между ценой актива по контракту и текущей, зафиксированной биржей в момент остановки торгов. Торги останавливаются дважды в день. Сумма списывается со счёта или поступает на счёт, в зависимости от того, подорожали активы или подешевели.

Пример: покупатель приобрёл 100 акций по 500 руб. за штуку. Сумма заключённого контракта составила 50 000 руб., гарантийное обеспечение — 5 000 руб.

Днём биржа зафиксировала цену в 490 руб. за акцию. Со счёта списали разницу, которая составила 1 000 руб., при этом средства, заблокированные в качестве гарантийного обеспечения, остаются нетронутыми. К вечеру акции стали стоить 502 руб. за штуку. На счёт поступает 200 руб.

Преимущества стратегии

Торговля фьючерсами имеет несколько преимуществ по сравнению с покупкой и поставкой базовых активов:

Для торговли на бирже могут использоваться разные типы торговых стратегий.

Фьючерсы на Московской бирже

На Московской бирже фондовая секция фьючерсов представлена следующими видами контрактов: на акции, на фондовые индексы, на волатильность российского рынка.

На акции

Базовый актив — акции российских компаний. Эмитенты представлены во всех значимых отраслях отечественной экономики, включая металлургию, связь, энергетику, нефтедобычу. Список ценных бумаг, на покупку и продажу которых могут заключаться фьючерсные контракты, постоянно расширяется. Фьючерсы на акции торгуются на Московской бирже много лет.

На индексы

Производные финансовые инструменты дают широкие возможности как для крупных, так и для мелких игроков. Можно начать торговлю, имея небольшой объём средств. Целью покупки и продажи контрактов на индексы может быть игра на повышении и понижении котировок и хеджирование рисков. Инструменты представлены фьючерсами на биржевые индексы РТС, МосБиржи, голубых фишек.

На волатильность

Базовый актив фьючерса — волатильность российского рынка. Она рассчитывается по 2 сериям опционов: ближайшей и следующей за ней. Предусмотрено ежемесячное исполнение контракта в дату экспирации (завершения обращения фьючерсов).

Теоретически при торговле фьючерсами нужно договариваться о цене и дате. В реальности это не требуется: дату определяет биржа, а рыночную стоимость устанавливает рынок. Гарант отвечает за исполнение обязательств, и все детали контракта чётко определены.

Популярные фьючерсные товары

При составлении портфеля стоит выбирать самые популярные товары, которые относятся к разным группам. У каждого есть специфика, и не всегда они показывают положительную доходность. Виды биржевых товаров:

Для спекуляций больше подходят товары с сезонными колебаниями цен, а для торговли с минимальным риском — те, стоимость которых не зависит от времени года.

Пример из практики

Бывают периоды, когда на валютном рынке наблюдаются колебания. Сейчас такая ситуация складывается с курсами валют. Пример: через некоторое время должна поступить выручка в долларах, но из-за нестабильности курса существует большой риск убытков. Для хеджирования рисков, обусловленных предстоящими колебаниями курса, можно продать один или несколько контрактов с такой датой исполнения, чтобы она совпадала с датой поступления средств. Это позволит зафиксировать текущий курс. При получении денег позиция закроется.

Важное условие: в такой ситуации покупка валютных фьючерсов имеет смысл, если удовлетворяет текущий курс.

Подводим итоги

Фьючерсные контракты — инструмент для участников срочного рынка, и начинающим инвесторам он не подойдёт. Контракт подразумевает реальную покупку и обязателен к исполнению обеими сторонами сделки. Торговля расчётными фьючерсами предполагает расчёты в деньгах, без покупки базового актива, поставочными — с поставкой актива продавцом. Чтобы купить фьючерс, нужно иметь на балансе сумму ГО. Если средств на счёте меньше, нужно пополнить его банковским переводом или продать имеющийся контракт.

Расчёт по производным финансовым инструментам происходит ежедневно в момент закрытия сессии. Основной (вечерний) клиринг реализуется в период с 18:45 до 19:00 по Мск, промежуточный (дневной) — с 14:00 до 14:05.