Что относится к денежным потокам учреждения

Что относится к денежным потокам учреждения

II. Классификация денежных потоков

7. Денежные потоки организации подразделяются на денежные потоки от текущих, инвестиционных и финансовых операций.

8. Денежные потоки организации классифицируются в зависимости от характера операций, с которыми они связаны, а также от того, каким образом информация о них используется для принятия решений пользователями бухгалтерской отчетности организации.

9. Денежные потоки организации от операций, связанных с осуществлением обычной деятельности организации, приносящей выручку, классифицируются как денежные потоки от текущих операций. Денежные потоки от текущих операций, как правило, связаны с формированием прибыли (убытка) организации от продаж.

Информация о денежных потоках от текущих операций показывает пользователям бухгалтерской отчетности организации уровень обеспеченности организации денежными средствами, достаточными для погашения кредитов, поддержания деятельности организации на уровне существующих объемов производства, выплаты дивидендов и новых инвестиций без привлечения внешних источников финансирования. Информация о составе денежных потоков от текущих операций в предыдущих периодах в сочетании с другой информацией, представляемой в бухгалтерской отчетности организации, обеспечивает основу для прогнозирования будущих денежных потоков от текущих операций.

Примерами денежных потоков от текущих операций являются:

а) поступления от продажи покупателям (заказчикам) продукции и товаров, выполнения работ, оказания услуг;

б) поступления арендных платежей, роялти, комиссионных и иных аналогичных платежей;

в) платежи поставщикам (подрядчикам) за сырье, материалы, работы, услуги;

г) оплата труда работников организации, а также платежи в их пользу третьим лицам;

д) платежи налога на прибыль организаций (за исключением случаев, когда налог на прибыль организаций непосредственно связан с денежными потоками от инвестиционных или финансовых операций);

ж) поступление процентов по дебиторской задолженности покупателей (заказчиков);

з) денежные потоки по финансовым вложениям, приобретаемым с целью их перепродажи в краткосрочной перспективе (как правило, в течение трех месяцев).

10. Денежные потоки организации от операций, связанных с приобретением, созданием или выбытием внеоборотных активов организации, классифицируются как денежные потоки от инвестиционных операций.

Информация о денежных потоках от инвестиционных операций показывает пользователям бухгалтерской отчетности организации уровень затрат организации, осуществленных для приобретения или создания внеоборотных активов, обеспечивающих денежные поступления в будущем.

Примерами денежных потоков от инвестиционных операций являются:

а) платежи поставщикам (подрядчикам) и работникам организации в связи с приобретением, созданием, модернизацией, реконструкцией и подготовкой к использованию внеоборотных активов, в том числе затраты на научно-исследовательские, опытно-конструкторские и технологические работы;

б) уплата процентов по долговым обязательствам, включаемым в стоимость инвестиционных активов в соответствии с ПБУ 15/2008;

в) поступления от продажи внеоборотных активов;

г) платежи в связи с приобретением акций (долей участия) в других организациях, за исключением финансовых вложений, приобретаемых с целью перепродажи в краткосрочной перспективе;

д) поступления от продажи акций (долей участия) в других организациях, за исключением финансовых вложений, приобретенных с целью перепродажи в краткосрочной перспективе;

е) предоставление займов другим лицам;

ж) возврат займов, предоставленных другим лицам;

з) платежи в связи с приобретением долговых ценных бумаг (прав требования денежных средств к другим лицам), за исключением финансовых вложений, приобретаемых с целью перепродажи в краткосрочной перспективе;

и) поступления от продажи долговых ценных бумаг (прав требования денежных средств к другим лицам), за исключением финансовых вложений, приобретенных с целью перепродажи в краткосрочной перспективе;

к) дивиденды и аналогичные поступления от долевого участия в других организациях;

л) поступления процентов по долговым финансовым вложениям, за исключением приобретенных с целью перепродажи в краткосрочной перспективе.

11. Денежные потоки организации от операций, связанных с привлечением организацией финансирования на долговой или долевой основе, приводящих к изменению величины и структуры капитала и заемных средств организации, классифицируются как денежные потоки от финансовых операций.

Информация о денежных потоках от финансовых операций обеспечивает основу для прогнозирования требований кредиторов и акционеров (участников) в отношении будущих денежных потоков организации, а также будущих потребностей организации в привлечении долгового и долевого финансирования.

Примерами денежных потоков от финансовых операций организации являются:

а) денежные вклады собственников (участников), поступления от выпуска акций, увеличения долей участия;

б) платежи собственникам (участникам) в связи с выкупом у них акций (долей участия) организации или их выходом из состава участников;

в) уплата дивидендов и иных платежей по распределению прибыли в пользу собственников (участников);

г) поступления от выпуска облигаций, векселей и других долговых ценных бумаг;

д) платежи в связи с погашением (выкупом) векселей и других долговых ценных бумаг;

е) получение кредитов и займов от других лиц;

ж) возврат кредитов и займов, полученных от других лиц.

13. Платежи и поступления от одной операции могут относиться к разным видам денежных потоков. Например, уплата процентов является денежным потоком от текущих операций, а возврат основной суммы долга является денежным потоком от финансовых операций. При погашении кредита в денежной форме обе указанные части могут выплачиваться одной суммой. В этом случае организация делит единую сумму на соответствующие части с последующей раздельной классификацией денежных потоков и раздельным отражением их в отчете о движении денежных средств.

Что относится к денежным потокам учреждения

Что относить к денежным потокам от разных типов операций

Согласно стандарту денежные потоки представляют собой поступления и выбытия денежных средств и их эквивалентов. Денежные потоки делят по типам операций.

К денежным потокам от текущих операций относят следующие поступления и выбытия.

— доходы от использования имущества, находящегося в государственной и муниципальной собственности, в том числе доходы по договорам аренды, доходы от имущества, переданного в управление, проценты и дивиденды;

— доходы от оказания (выполнения) платных услуг (работ), в том числе субсидии на выполнение государственного (муниципального) задания;

— доходы от выбытия готовой продукции, биологической продукции и товаров;

— доходы в виде компенсации затрат отчетного периода;

— доходы от уплаты административных платежей и штрафов, сборов, применения санкций, возмещения ущерба, других форм принудительного изъятия;

— доходы в виде целевых субсидий и грантов из бюджетов бюджетной системы;

— доходы в виде пожертвований и безвозмездных поступлений из бюджетов бюджетной системы, от наднациональных организаций, правительств иностранных государств и международных финансовых организаций;

— доходы в виде прочих грантов, пожертвований и безвозмездных поступлений;

— иные доходы, связанные с реализацией учреждением возложенных на него полномочий или функций, не относящиеся к поступлениям от инвестиционных и финансовых операций

— Расходы на оплату труда и начисления на выплаты по оплате труда;

— расходы на приобретение работ, услуг, за исключением расходов, относящихся к инвестиционным операциям;

— расходы на приобретение товаров и материальных запасов, за исключением расходов, относящихся к инвестиционным операциям;

— расходы на обслуживание долговых обязательств (уплату процентов по заемным средствам);

— расходы в виде целевых субсидий и грантов государственным (муниципальным) организациям;

— расходы в виде безвозмездных перечислений другим бюджетам бюджетной системы, наднациональным и международным организациям;

— расходы на выплату пенсий, пособий по социальному страхованию, социальному обеспечению и социальной помощи, пенсионному социальному и медицинскому страхованию;

— расходы на уплату налогов и сборов, исполнение иных обязательств по платежам в бюджет;

— расходы на осуществление выплат физическим лицам, в том числе на выплату стипендий, премий, грантов, компенсаций;

— расходы на осуществление выплат, связанных с возмещением убытков и вреда;

— иные расходы, связанные с реализацией учреждением возложенных на него полномочий или функций, не относящиеся к выбытиям по инвестиционным и финансовым операциям

Обратите внимание, что денежные потоки, которые исходя из экономического содержания не могут быть однозначно квалифицированы, признают денежными потоками от текущих операций.

В стандарте также определено, что будут включать денежные потоки от инвестиционных операций.

— От реализации основных средств, нематериальных активов, непроизведенных активов, биологических активов и материальных запасов, за исключением готовой продукции, биологической продукции и товаров;

— от возврата сумм основного долга по предоставленным заимствованиям;

— по операциям с иными активами, которые не относятся к текущим и финансовым операциям

— На приобретение основных средств, нематериальных активов, непроизведенных активов, биологических активов и материальных запасов, предназначенных для создания (увеличения стоимости) основных средств и создания нематериальных активов;

— по предоставлению заимствований;

— по операциям с иными активами, которые не относятся к текущим и финансовым операциям

После вступления в силу ФСБУ «Финансовые инструменты» в составе денежных потоков от инвестиционных операций также будут учитывать поступления и выбытия по операциям с производными финансовыми инструментами.

К денежным потокам от совершения финансовых операций относят:

— поступления в виде заимствований, в том числе путем размещения государственных (муниципальных) ценных бумаг;

— выбытия на погашение сумм основного долга, в том числе путем погашения государственных (муниципальных) ценных бумаг.

Классификация денежных потоков

Классификация денежных потоков

Денежные потоки учреждения указываются в отчете о движении денежных средств с подразделением на денежные потоки от текущих, инвестиционных и финансовых операций.

| Классификация денежных потоков по операциям |

В составе денежных потоков от совершения текущих операций отражаются следующие поступления и выбытия.

1) налоговые доходы;

2) доходы от использования имущества, «находящегося в государственной и муниципальной собственности, в том числе полученные доходы по договорам аренды, доходы от имущества, переданного в управление, проценты и дивиденды;

3) доходы от оказания (выполнения) платных услуг (работ), в том числе субсидии на выполнение государственного (муниципального) задания;

4) доходы от выбытия готовой продукции, биологической продукции и товаров;

5) доходы в виде компенсации затрат отчетного периода;

6) доходы от уплаты административных платежей и штрафов, сборов, применения санкций, возмещения ущерба, других форм принудительного изъятия;

7) доходы в виде целевых субсидий и грантов из бюджетов бюджетной системы;

8) доходы в виде пожертвований и безвозмездных поступлений из бюджетов бюджетной системы, от наднациональных организаций, правительств иностранных государств и международных финансовых организаций;

9) доходы в виде прочих грантов, пожертвований и безвозмездных поступлений;

10) иные доходы, связанные с реализацией учреждением возложенных на него полномочий или функций, не относящиеся к поступлениям от инвестиционных и финансовых операций

1) расходы на оплату труда и начисления на выплаты по оплате труда;

2) расходы на приобретение работ, услуг, за исключением расходов, относящихся к инвестиционным операциям;

3) расходы на приобретение товаров и материальных запасов, за исключением расходов, относящихся к инвестиционным операциям;

4) расходы на обслуживание долговых обязательств (уплату процентов по заемным средствам);

5) расходы в виде целевых субсидий и грантов государственным (муниципальным) организациям;

6) расходы в виде безвозмездных перечислений другим бюджетам бюджетной системы, наднациональным и международным организациям;

7) расходы на выплату пенсий, пособий по социальному страхованию, социальному обеспечению и социальной помощи, пенсионному социальному и медицинскому страхованию;

8) расходы на уплату налогов и сборов, исполнение иных обязательств по платежам в бюджет;

9) расходы на осуществление выплат физическим лицам, в том числе на выплату стипендий, премий, грантов, компенсаций;

10) расходы на осуществление выплат, связанных с возмещением убытков и вреда;

12) иные расходы, связанные с реализацией учреждением возложенных на него полномочий или функций, не относящиеся к выбытиям по инвестиционным и финансовым операциям

Обратите внимание! Денежные потоки, которые исходя из экономического содержания не могут быть однозначно квалифицированы в соответствии с требованиями Стандарта «Отчет о движении денежных средств», признаются денежными потоками от текущих операций.

По инвестиционным операциям в составе поступлений и выбытий указываются следующие операции с денежными средствами (их эквивалентами).

1) поступления от реализации основных средств, нематериальных активов, непроизведенных активов, биологических активов и материальных запасов, за исключением готовой продукции, биологической продукции и товаров;

2) поступления от возврата сумм основного долга по предоставленным заимствованиям;

3) поступления по операциям с иными активами, которые не относятся к текущим и финансовым операциям

1) выбытия на приобретение основных средств, нематериальных активов, непроизведенных активов, биологических активов и материальных запасов, предназначенных для создания (увеличения стоимости) основных средств и создания нематериальных активов;

2) выбытия по предоставлению заимствований;

3) выбытия по операциям с иными активами, которые не относятся к текущим и финансовым операциям

К сведению. После вступления в силу Федерального стандарта бухгалтерского учета для организаций государственного сектора «Финансовые инструменты» в составе денежных потоков от инвестиционных операций также будут учитываться поступления и выбытия по операциям с производными финансовыми инструментами.

К денежным потокам от совершения финансовых операций относятся:

— поступления в виде заимствований, в том числе путем размещения государственных (муниципальных) ценных бумаг;

— выбытия на погашение сумм основного долга, в том числе путем погашения государственных (муниципальных) ценных бумаг.

Актуальная версия заинтересовавшего Вас документа доступна только в коммерческой версии системы ГАРАНТ. Вы можете подать заявку на получение полного доступа к системе бесплатно на 3 дня.

Если вы являетесь пользователем интернет-версии системы ГАРАНТ, вы можете открыть этот документ прямо сейчас или запросить по Горячей линии в системе.

Откуда приходят и куда уходят деньги предприятия

Основные задачи анализа денежных потоков — выявление причин недостатка либо избытка денег на предприятии и определение источников их поступлений и направлений использования. С его помощью можно контролировать платежеспособность и находить объяснение расхождениям между финансовым результатом деятельности предприятия и сальдо денежных потоков. В большинстве случаев анализ денежных потоков предприятия рассматривается в разрезе трех видов деятельности: основной, инвестиционной и финансовой.

Основные задачи анализа денежных потоков — выявление причин недостатка либо избытка денег на предприятии и определение источников их поступлений и направлений использования. Для проведения анализа денежных потоков ведется «Отчет о движении денежных средств», который входит в состав официально утвержденной бухгалтерской отчетности. С помощью этого документа можно контролировать текущую платежеспособность, управлять денежными потоками и находить объяснение расхождениям между финансовым результатом деятельности предприятия и сальдо денежных потоков.

Анализ денежных потоков предприятия поможет получить ответы на перечисленные ниже вопросы:

1. Денежные потоки по основной деятельности предприятия

Большинство налогов рассчитываются от денежной выручки от реализациитоварно-материальных ценностей (выполненных работ, оказанных услуг). Если выручка от реализации не доминирует в приходном денежном потоке, то следует задуматься о том, какой же вид деятельности предприятия следует считать основным.

В большинстве случаев следующим по важности источником поступления денежных средств является погашение дебиторской задолженности в денежной форме. Это неудивительно, ведь суммы после погашения этой задолженности превращаются в выручку от реализации.

Еще один источник поступления денежных средств по основному виду деятельности — это авансы (предварительная оплата), полученные от покупателей и заказчиков за товарно-материальные ценности (выполненные работы, оказанные услуги).

Какие же расходные денежные потоки по основной деятельности бывают на предприятии?

Главное направление расходования денежных средств любой организации — этооплата поставщикам и подрядчикам приобретенных у них товарно-материальных ценностей (работ, услуг). Производство в принципе невозможно без сырья и материалов. То же самое касается торговли: чтобы что-то продать, нужно вначале это что-то купить. Предприятия, выполняющие работы и оказывающие услуги, приобретают у поставщиков оборудование, расходные материалы, инструмент и т. д.

Следующее по важности направление расходования денежных средств по основной деятельности — это выплата заработной платы работникам предприятия. Здесь тоже все понятно: без трудовых ресурсов невозможно осуществление какой-либо деятельности, как и без сырья, материалов, покупных изделий и товаров, получения услуг со стороны и др.

Серьезное место в структуре расходования денежных средств занимают платежи в бюджет и внебюджетные фонды. Часть из них напрямую зависит от суммы начисленной заработной платы (речь идет о платежах, размеры которых рассчитываются от фонда оплаты труда).

Если предприятие пользуется кредитами, то одним из расходных денежных потоков является уплата процентов за пользование этими средствами. Расходы по данному пункту сравнительно легко планировать: суммы процентов, которые предприятие периодически должно уплачивать, обычно рассчитываются заранее, при оформлении кредита или сразу после этого.

Еще одно направление расходования денежных средств, которое относится к основной деятельности предприятия— это отчисления на социальную сферу(выплаты больничных, декретных и т. п.)

2. Денежные потоки по инвестиционной деятельности предприятия

Главный приходный денежный поток по данному виду деятельности — это поступления от реализации основных средств и нематериальных активов. Хотя в большинстве случаев такие операции осуществляются редко, поступление по ним денежных средств бывает довольно значительным.

Следующий по важности и масштабности приходный денежный поток — этодивиденды, проценты и прочие доходы от долгосрочных финансовых вложений предприятия (внереализационные доходы).

Возврат основных сумм финансовых вложений (не дивидендов и процентов) также является приходным денежным потоком по инвестиционному виду деятельности. Например, если предприятие разместило денежные средства на депозитном счете в банке, то проценты по этому вкладу относятся к приходному денежному потоку (то есть к внереализационным доходам). Возврат суммы вклада по истечении срока действия договора — это уже денежный поток, относящийся к возврату финансовых вложений.

Теперь рассмотрим расходные денежные потоки, относящиеся к инвестиционному виду деятельности предприятия.

В первую очередь здесь следует отметить такое направление расходования, какприобретение основных средств и нематериальных активов. Наличие основных средств (оборудования, зданий и сооружений, устройств и механизмов, транспортных средств, станков, оргтехники ит. д.) на производственном предприятии является обязательным условием для его функционирования. Что касается нематериальных активов, то для осуществления различных видов деятельности необходимы специальные разрешения (лицензии), авторские права, права на пользование земельными ресурсами и т. д. Все это относится к нематериальным активам, которые приобретаются за деньги.

Мощным расходным денежным потоком предприятия являются капитальные вложения. Они представляют собой совокупность затрат на воспроизводство основных фондов, их модернизацию, реконструкцию, техническое перевооружение, приобретение оборудования и транспортных средств и др. Состав и структура капитальных вложений во многом зависят от специфики конкретного предприятия.

Еще одним расходным денежным потоком предприятия могут быть финансовые инвестиции. К ним относятся покупка акций, облигаций и иных ценных бумаг, а также вложения в уставные капиталы других предприятий (это позволяет предприятию стать полным либо частичным собственником другого субъекта хозяйствования). Кроме того, финансовыми вложениями являются займы, предоставленные сторонним организациям.

3. Денежные потоки по финансовой деятельности предприятия

Главный приходный денежный поток предприятия по финансовой деятельности — кредиты и займы (краткосрочные либо долгосрочные). Привлеченные денежные средства могут быть получены в банках и иных финансово-кредитных организациях, а также предоставлены другими субъектами хозяйствования. Кредитование предприятия часто бывает целевым, когда деньги привлекаются для реализации конкретных проектов.

Целевое финансирование является еще одним приходным денежным потоком по финансовой деятельности предприятия и в большинстве случаев предоставляется производственным предприятиям.

Если предприятие имеет собственные акции, то поступления от эмиссии этих акций также являются приходным денежным потоком по финансовой деятельности.

Что касается расходных денежных потоков по финансовой деятельности, то главное место здесь занимает возврат полученных ранее кредитов и займов. Если на предприятии должным образом поставлены процессы финансового планирования, то даже столь солидный отток денежных средств проходит практически безболезненно.

Выплаты дивидендов от полученной прибыли также относятся к расходным денежным потокам по финансовой деятельности предприятия и производятся регулярно, но, как правило, с большими перерывами (например, раз в квартал или раз в год).

4. Ликвидный денежный поток предприятия

Если предприятие обращается в банк либо иное финансово-кредитное учреждение за кредитом, то при оценке его платежеспособности ликвидный денежный поток предприятия является одним из основных показателей, на основании которых делается вывод о финансовом состоянии кредитополучателя.

Ликвидный денежный поток предприятия рассчитывается за определенный период времени (отчетный период) по формуле:

где ЛДП — ликвидный денежный поток;

КрКон — сумма всех привлеченных средств предприятия (краткосрочных и долгосрочных кредитов, займов и т. д.) на конец отчетного периода;

ДСКон — сумма денежных средств предприятия наконец отчетного периода;

КрНач — сумма всех привлеченных средств предприятия (краткосрочных и долгосрочных кредитов, займов и т. д.) на начало отчетного периода;

ДСНач — сумма денежных средств предприятия на начало отчетного периода.

Финансовым службам предприятия рекомендуется рассчитывать ликвидный денежный поток по окончании каждого отчетного периода. Это позволит держать руку на пульсе событий и своевременно реагировать на те либо иные изменения финансового состояния предприятия.

УСПЕЙТЕ ДО НГ!

Самый посещаемый курс «Клерка» про управленческий учет проходят уже более 100 ваших коллег. Успейте записаться на курс по старой цене 2021 года. Потом – дороже. Оплатите сейчас, учитесь в 2022 году в удобном потоке.

Что такое денежный поток

Ежеквартально все компании публикуют свою отчётность. На неё пристально смотрят инвесторы, которые зачастую руководствуются изменением динамики различных показателей отчетов в принятии решений о денежных вложениях. Причём компании, чьи акции торгуются на бирже, публикуют отчетность по МСФО (международным стандартам финансовой отчетности), которая предполагает наличие балансового отчёта, отчёта о прибылях/убытках, отчёта о движении денежных средств и о движении акционерного капитала. Естественно, более перспективной для получения прибыли и вложений будет компания, деятельность которой способна в большей мере генерировать денежные средства.

Чтобы понимать, как в компании используются деньги, стоит обращать внимание на отчёт о движении денежных средств и такую величину, как денежный поток. О том, что относится к денежным потокам и как они рассчитываются, расскажет наша сегодняшняя статья.

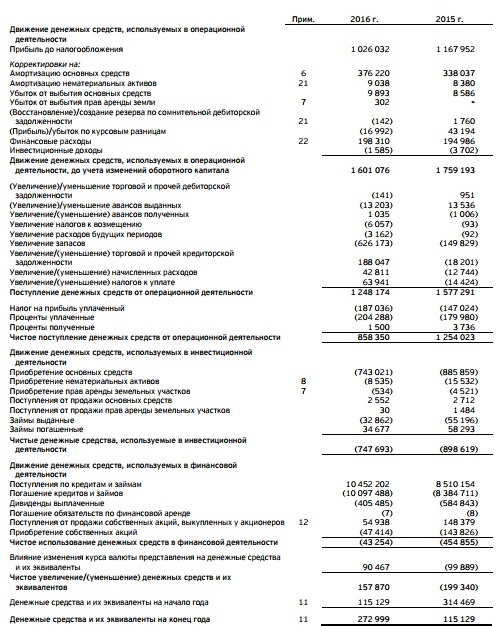

Отчёт о движении денежных средств

Содержание данного отчёта утверждено Приказом Министерства финансов Российской Федерации от 02.07.2010 № 66н (в редакции Приказа Минфина РФ от 05.10.2011 № 124н). Данный отчёт показывает источники получения компанией денежных средств и направления их расходования. Отчёт содержит в своей структуре три группы направления денежных движений: от операционной, инвестиционной и финансовой деятельностей компании.

Что касается операционной деятельности компании, то эта группа данных отчёта показывает движение денежных средств от основной деятельности, куда входит расчёт с поставщиками, оплата труда, а также денежные средства, полученные за реализацию товаров и услуг и прочее. Движение денежных средств от инвестиционной деятельности показывает их направления в реализации более долгих процессов, таких как приобретение и продажа основных средств, прочих долгосрочных активов, а также прочие доходы от ранее сделанных инвестиций. На практике инвестиционная деятельность часто бывает расходной графой, так как компании требуются средства на стратегическое развитие. Основной направленностью финансовой деятельности компании является получение прибыли от управления временно свободными денежными средствами, которые компания может как привлекать, так и вкладывать.

Что показывает денежный поток компании

Из отчёта о движении денежных средств инвесторы делают выводы о денежных потоках (Cash Flow) от указанных видов деятельности, которые показывают, какая сумма от определённого вида деятельности осталась в итоге в компании за отчётный период. Соответственно, разделяют операционный денежный поток, денежный поток от инвестиционной деятельности и денежный поток от финансовой деятельности. Причём данные потоки могут быть как положительными (приносить деньги в компанию), так и отрицательными (представлять из себя затратные статьи).

Если посмотреть представленную отчётность «Магнита», то видно, что денежный поток от операционной (Cash Flow from Operation (CFO)) деятельности составил 858 350 тыс. долл. США. Денежный поток от инвестиционной деятельности (или Cash Flow from Investing (CFI)) составил747 693 тыс. долл. США, а денежный поток от финансовой деятельности (или Cash Flow from Financial (CFF)) составил −43 254 тыс. долл. США.

Исходя из представленных чисел, можно вычислить показатель чистого денежного потока компании (Net Cash Flow (NCF)), который будет равен сумме трех ранее описанных денежных потоков: операционного, инвестиционного и финансового. То есть в нашем случае — равного 858 350 + (-747 693) + (-43 254), что составит 67 403 тыс. долл. США.

Выделяют также свободный денежный поток компании (или Free Cash Flow (FCF)), причём его наиболее используемая инвесторами вариация называется «свободный денежный поток фирмы» (или Free Cash Flow Firm (FCFF)) и используется для оценки привлекательности компании инвесторами с точки зрения генерируемых свободных денежных средств.

Как определить свободный денежный поток компании? FCFF вычисляется как разность между NCF (67 403 тыс. долл. США) и CapEx (Capital Expenditure — капитальными затратами). Величина CapEx определяется из отчёта о движении денежных средств как сумма значений граф отчёта об инвестиционной деятельности «Приобретение основных средств» — 743 021 тыс. долл. США и «Приобретение нематериальных активов» — 8 535 тыс. долл. США. CapEx «Магнита» равен 751 556 тыс. долл. США. Соответственно, FCFF равен разности представленных показателей 67 403 тыс. долл. США — 751 556 тыс. долл. США, что составляет −684 153 тыс. долл. США.

Правильное понимание того, что входит в денежный поток компании, является основой для принятия решения о целесообразности осуществления инвестиций в ту или иную компанию. Но, как и любой другой показатель фундаментального анализа, денежный поток целесообразно рассматривать как в комплексе с другими показателями фундаментального анализа, так и сравнивая денежные потоки других компаний внутри отрасли, причём за несколько отчётных периодов.