Что не относится к доходам бюджета семьи

Как правильно вести семейный бюджет

Семейная жизнь — это не только приятные моменты, но и трудности, которые возникают время от времени. Особенно если молодая пара только недавно столкнулась с самостоятельным бытом, и ей еще сложно эффективно распоряжаться деньгами. Ситуации, когда зарплата исчезает за несколько дней, очень распространены, и справиться с ними поможет финансовая грамотность. Умение рационально планировать расходы, учитывать траты и контролировать покупки станет настоящим спасением для тех, кто не знает, куда уходят деньги, как вести семейный бюджет и зачем это нужно. Мы подготовили несколько советов о том, как найти гармонию в отношениях с деньгами.

Содержание статьи

Каким бывает семейный бюджет

Выделяют три основных вида:

Определить, какой тип удобнее и оптимальнее для Вас, — тоже часть финансовой грамотности. Вы можете попробовать разные варианты и посмотреть, что будет устраивать всех членов семьи. Возможно, Вы даже скомбинируете разные типы. Каждая семья уникальна, равно как и распределение средств.

Кто отвечает за бюджет

Все люди разные, и обязанности в семейном кругу распределяются по-своему в каждом случае. Но иметь представление о финансовом планировании стоит обоим супругам: так легче договариваться и понимать друг друга. Если два человека совместно пытаются оптимизировать расходы, то у них это получится лучше, чем у одного.

Начинаем вести семейный бюджет

Если ранее Вы никогда не сталкивались с необходимостью ведения бюджета, то начать может быть сложно. Не пугайтесь: главное — превратить это в полезную привычку, и вскоре Вы сами заметите, что денег уходит все меньше, а средств после зарплаты остаётся все больше. Обсудите планы друг с другом, составьте приблизительную таблицу доходов и расходов на определенный срок. Она будет корректироваться в следующие несколько месяцев, так что не надо бояться ошибок. После составления плана доходов и расходов старайтесь придерживаться выбранной стратегии. Планировать лучше вместе: одному человеку может быть сложно учесть все траты, а взгляд со стороны всегда даст дополнительные детали.

Как вести бюджет грамотно и эффективно

Учитывайте доходы и расходы. Этот пункт — первый и главный, его можно назвать основой финансового планирования. Важно отслеживать, на что уходят деньги, каким образом Вы ими распоряжаетесь. Учет позволит понять, сколько Вы расходуете на ведение быта и обязательные платежи, а какие суммы уходят на необязательные статьи расходов, что из этого можно оптимизировать. Чтобы учитывать все, можно пользоваться специальными программами, мобильными приложениями, таблицей в Excel, либо считать по старинке — на бумаге.

Планируйте расходы. Важен не только учет, но и контроль. Прикинув, сколько денег у Вас уходит в месяц, Вы можете начать корректировать эту сумму, увеличивать и уменьшать в зависимости от потребностей и желаний. Составьте план на месяц в соответствии со своим привычным образом жизни и придерживайтесь его: даже если сначала не получится, в будущем это поможет Вам лучше понимать, за счёт чего можно сэкономить.

Расставляйте приоритеты. Правильно распоряжаться расходами — значит в первую очередь учитывать важные траты, без которых не получится комфортно жить. Это коммунальные платежи, оплата продуктов и транспорта, другие обязательные пункты. Если у Вас есть какие-либо обязательства перед банками, их приоритет должен быть максимально высоким, на уровне коммунальных платежей. Если Вы будете в срок платить по кредитам, то сможете избежать лишних трат, связанных с просрочкой и штрафами. Только после оплаты обязательных пунктов и формирования бюджета на них стоит задумываться о необязательных расходах.

Оптимизируйте траты. Многие думают, что экономить — значит просто тратить меньше. Это не совсем так. Иногда погоня за слишком дешевыми товарами, наоборот, может увеличить расходы. Чтобы сэкономить, подходите к покупкам с умом и обращайте внимание на качество, сопутствующие траты и отзывы. Например, иногда лучше купить чуть более дорогую модель стиральной машинки, зато надежную и с гарантией. А можно подождать акции и приобрести ее со значительной скидкой. Умение учитывать такие моменты и есть финансовая грамотность, основа разумного ведения бюджета.

Откладывайте деньги. Это проще, чем Вы думаете: если вести бюджет рационально и экономно, в конце месяца высвободится определенная сумма, которую можно отложить на крупную покупку или просто положить на накопительный счет. Поначалу суммы могут быть маленькими, но даже 5 % от зарплаты в месяц — это уже накопления. В будущем, когда доход увеличится, а финансовое планирование войдёт в привычку, копить тоже станет легче.

Ищите выгодные предложения. Если уметь грамотно распоряжаться финансами, помочь сэкономить может даже кредитная карта. Часто банки предлагают карточки с расширенным кэшбеком и долгим грейс-периодом, то есть сроком, в течение которого вернуть деньги можно без процентов. Если отслеживать такие предложения, внимательно читать условия и пользоваться ими в нужное время, можно потратить даже меньше, чем при использовании обычной дебетовой карты. Главное здесь — ответственность и внимательность, причем со стороны всех членов семьи.

Не затягивайте решение проблем. К сожалению, ситуации бывают разные, и иногда безоблачную жизнь омрачают с виду мелкие сложности. Порой их решение требует денег, и в таких случаях лучше справиться с неприятностью сразу, чем ждать, пока маленькая проблема перерастет в большую. Не затягивайте лечение болезней, починку техники и платежи по кредитам. Так Вы сможете избежать куда более серьезных расходов, которые появятся, если запустить проблему.

Инвестируйте. Освободившиеся средства Вы можете положить на накопительный счет, вложить в ценные бумаги, которые принесут доход. Для того, чтобы начать инвестировать, можете обратится в крупный системообразующий банк, который предлагает такие услуги.

Включайте детей в планирование. Эксперты советуют еще со школьного возраста приучать детей рационально относиться к деньгам, обучать их финансовой грамотности и разумной экономии. Попробуйте — это пойдет на пользу и Вам, и Вашим детям. Исследования показывают — если в игровой форме обучать ребенка финансовым азам с детства, в будущем он будет рациональнее распоряжаться деньгами. Чтобы донести эти важные мысли, обратите внимание на книги «Пес по имени MoneY» Бодо Шефера и «Дети и деньги» Адама Хо, мультфильмы «Азбука денег тетушки Совы» и «Азбука финансовой грамотности для детей» от «Смешариков».

Почему нужно контролировать семейный бюджет

Финансовая грамотность поможет и тем, кто хочет научиться экономить, и тем, кто желает понимать, на что уходят деньги. Грамотное ведение семейного бюджета позволяет:

Даже если поначалу будет сложно, не переживайте: когда привычка сформируется, Вы сами заметите, насколько легче и удобнее стало распоряжаться финансами.

Программы для ведения бюджета

Возможно, кому-то удобнее по старинке записывать доходы и расходы в обычную тетрадь. Но сегодня, в цифровой век, Вы можете серьезно упростить и ускорить этот процесс. Существует огромное количество специальных программ и приложений для смартфонов (Handy Money, CoinKeeper, Monefy), которые помогут:

Серьезно помогают и современные банковские приложения. В них сразу отображаются все Ваши покупки с той или иной карты: есть возможность отследить, на что уходят деньги, и оптимизировать расходы. А можно создать общий счет, на котором будет храниться часть дохода, уходящая на нужды семьи. Каждый участник сможет видеть расходы по такому счету и перечислять на него средства. Это очень удобный и наглядный способ отслеживать важные траты.

О чем не стоит забывать

Помните: основная цель финансовой грамотности не в том, чтобы сэкономить как можно больше денег, а в том, чтобы достичь баланса между потребностями и возможностями, между доходами и расходами. Это инструмент, который при рациональном применении поможет Вам меньше тратить и больше зарабатывать, следовательно, легче позволять себе крупные покупки и меньше пользоваться кредитами. Вести бюджет эффективно — значит делать свою жизнь более комфортной и интересной, и не попадать в сложные финансовые ситуации. А лучше всего, если финансовой грамотности научатся все члены семьи: это поможет Вам понимать друг друга и никогда не ссориться из-за денежных вопросов.

Если у Вас возникли вопросы, то мы готовы предложить анонимную консультацию. Воспользуйтесь услугой анонимный звонок и просто начните диалог с оператором. Доверительные отношения между оператором ЭОС и клиентом — залог успешного разрешения финансовых проблем.

Как работает анонимный звонок?

Позвоните на номер анонимной линии ЭОС

8 800 775 02 04

с 8:00 до 20:00 мск

Задайте все интересующие Вас вопросы

Получите консультацию оператора

Анонимная горячая линия.

Проконсультируйтесь по вопросам погашения задолженности в компании ЭОС, не раскрывая личных данных.

Ваша финансовая грамотность: от простого к сложному

Сезон отпусков позади, а значит, пора прибраться в своем собственном кошельке и начать вести учёт собственных финансов, если раньше вы об этом не задумались.

Как вы знаете, средства или бюджет каждого человека либо отдельно взятой семьи можно разделить на три основные категории: доходы, расходы и сбережения. Хорошо ли вы их различаете? Давайте разберёмся.

Что такое доходы и расходы

К доходам относятся все положительные финансовые потоки, например, заработная плата (по основному месту работы, по совместительству), премиальные (в том числе по итогам работы за год), проценты от вкладов и инвестиций, доход от сдачи имущества в аренду и другие виды доходов.

Расходы — это все отрицательные финансовые потоки, которые можно классифицировать по разным признакам.

2. По времени возникновения:

3. По необходимости:

Следует отметить, что эта классификация очень вольная, а значит, её не стоит принимать за единственно верную, поскольку каждый может определять и учитывать свои расходы так, как ему удобно. Например, коммунальные расходы являются регулярными, ежемесячными и обязательными, а расходы на билеты в кино или театр будут скорее разовыми и добровольными.

Бюджет и его разновидности

Самое главное, чтобы все доходы и расходы чётко и систематически учитывались — это позволит проследить, как формируется бюджет (особенно если учёт ведётся несколько месяцев), а также сформировать накопления и поставить финансовые цели на будущее.

При формировании бюджета возможны три ситуации:

Стоит стремиться именно к третьей модели, но если ваши расходы больше доходов, то необходимо сначала их уравнять.

В этом вам поможет постоянный и систематический учёт своих денег, для чего подойдёт любая таблица, сделанная на компьютере или обычном листе бумаги. В одной графе учитывайте все источники своих доходов, а в другой — все источники своих расходов. Самое главное — делать это регулярно, лучше всего — каждый день.

Способы учёта собственных средств

Необходимо одновременно учитывать как доходы, так и расходы, причём самый лучший вариант — когда учитываются все возможные источники и направления.

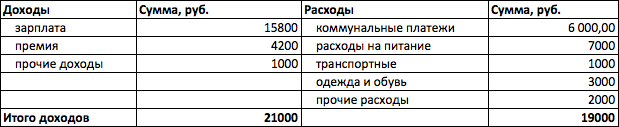

Вы можете вести простейшую таблицу, состоящую из двух больших граф (доходы, расходы), куда будете заносить все фактически полученные и потраченные деньги.

Из этого примера видно, что доходы превышают расходы на 2 000,00 руб. Эти деньги можно потратить на незапланированную покупку, отложить на следующий месяц или вложить, например, на депозит в банке. Но при этом не видно, на что именно были потрачены деньги, какой был дополнительный доход, насколько эти суммы отличаются от запланированных.

Поэтому рекомендуется добавить суммовые столбцы «План» и «Факт», а также более подробно расписать статьи доходов и расходов.

Например, к дополнительным доходам может относиться работа по совместительству или разовому договору, продажа вещей (например, детская одежда, из которой ребёнок уже вырос), выигрыши в лотереях или конкурсах, денежные подарки. Многие забывают учитывать эти суммы либо считают их несущественными. Именно такие случаи могут исказить собственное представление о положении личных финансов. Направления расходования рекомендуется описывать максимально подробно. Например, к коммунальным платежам относится оплата воды, тепла, электроэнергии, связь может подразделяться на домашнюю, мобильную и интернет, транспортные услуги могут включать как расходы на собственный автомобиль, так и стоимость состоявшихся поездок на общественном транспорте, и так далее.

Рекомендации по ведению и планированию бюджета

Составьте такую таблицу прямо сейчас, причём неважно, в каком формате — можно нарисовать ее от руки на листе А4, составить таблицу в обычной тетради в клеточку или электронную таблицу в MS Excel — вы сами поймете, какой вариант для вас наиболее удобен и какие статьи следует добавить.

Чем подробнее вы составите такую таблицу, тем легче вам будет проанализировать свое финансовое положение: вы сможете увидеть, насколько больше или меньше вы потратили по сравнению с запланированными суммами, скорректировать план на следующий месяц, а при ведении такого учета ежемесячно — найти возможность сократить те или иные статьи расходов.

Запомните: нам нужно стремиться к профициту бюджета, когда доходы превышают расходы.

Без минимальной суммы, платы за обслуживание и скрытых комиссий

проект «Открытие Инвестиции»

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Как вести семейный бюджет: вместе или раздельно?

Все молодожены верят в то, что впереди долгая и счастливая семейная жизнь. Но далеко не у всех эта мечта сбывается. 30% разводов происходят из-за денежных конфликтов. Секретами семейного финансового благополучия с РБК Quote поделился финансовый советник Игорь Файнман.

Игорь Файнман — финансовый консультант, эксперт в области инвестиций и управления частным капиталом, квалифицированный инвестор на российских и мировых финансовых площадках, автор проекта «Файнманомика».

Большинство семей ведет семейный бюджет хаотично, что не позволяет достигать финансовых целей и совокупного богатства. Между тем научиться правильно распоряжаться деньгами — реально, если есть понимание и определена стратегия ведения семейного бюджета. Таких стратегий всего три: общая, раздельная и смешанная. Главное — правильный выбор стратегии.

Общий бюджет — самый популярный в России. Все деньги кладем в одну тумбочку и на все расходы из нее же и берем. Что осталось в тумбочке на конец месяца — убираем в личный капитал семьи и формируем пенсионный доход.

Плюсы: он простой и прозрачный. Можно вместе копить и формировать фонды.

Минусы тоже есть: по опыту можно сказать, что он плохо приживается в семьях, где у жены и мужа большая разница в доходах.

Этот вид бюджета — самый распространенный в Европе и США. Такой бюджет позволяет сохранить финансовую независимость и не отчитываться перед своей половиной о доходах.

Плюс: отсутствие споров и конфликтов из-за денег.

Минусы: сложная реализация общих семейных целей и отсутствие информации об активах в случае форс-мажорных обстоятельств. Обычно такая форма бюджета рекомендуется парам, в которых оба члена семьи хорошо зарабатывают и стремятся к самореализации.

Смешанный бюджет — самый разумный и сбалансированный. Он практически убирает минусы и оставляет плюсы первых двух стратегий. С одной стороны, есть общие финансовые цели, а с другой — полная финансовая независимость обоих супругов. Планирование осуществляется вместе в начале года, а коррекция — уже исходя из жизненных обстоятельств. Все крупные затраты берет на себя глава семьи (отпуск, ремонт авто и квартиры, оплата образования детей), а вторая половина отвечает за текущие расходы (продукты, косметика и личные нужды).

Смешанный бюджет — это про бюджет моей семьи. Именно так мы живем уже более пяти лет, и эффект налицо: все довольны, конфликтов нет и семейный капитал растет как на дрожжах. Бюджет планируем на год и ежемесячно корректируем в зависимости от обстоятельств. Все крупные затраты на мне (коммунальные платежи, расходы на отпуск и авто), а моя жена взяла на себя ежедневные траты (продукты и личные нужды).

Очень рекомендую молодым семьям подписывать брачный договор

Эта тема болезненная, особенно, в России. Помним, что, по статистике, в России 53% браков заканчиваются разводами. За 13 лет работы я видел много сложных ситуаций и с ответственностью могу сказать, что пары, у которых был брачный договор, развод и раздел имущества переживали менее болезненно. Ведь китайская мудрость гласит: живя в мире, не забывай о войне.

Как подойти к подготовке и регистрации брачного договора?

Сначала нужно сесть за круглый стол и обо всем договориться. После этого вы можете воспользоваться услугами юриста или нотариуса и зафиксировать все договоренности. И уже в самом конце заверить нотариально три оригинала (два — участникам договора и один — для нотариуса).

Все имущество, приобретенное до брака, останется за вами. А вот все, что вы покупаете после штампа в паспорте, нужно обсуждать. Особенно болезненные вопросы — кто платит ипотеку и как быть с детьми. Садитесь и заранее договаривайтесь. Это — отличный способ наладить коммуникации между мужем и женой. Если не хотите делить имущество, зафиксируйте: кому достанется квартира, а кому — деньги. Если вкладываете неравномерно — учтите свои доли.

А теперь — самое важное: практика показывает, что брачный договор порой цементирует отношения даже сильнее общих детей. Так что задумайтесь об этом, взвесьте все за и против — и примите правильное решение.

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Виды доходов семьи. Состав совокупного дохода. Бюджет семьи

Зарплата

Предпринимательство

Что это значит? Доходы, которые вы получаете в качестве индивидуального предпринимателя, будут учитываться в семейном бюджете. И неважно, самостоятельно ли вы работаете, или у вас есть наемные рабочие. Бюджет семьи будет формироваться с учетом прибыли от предпринимательской деятельности. Причем всех членов семьи.

Бизнес

Помимо этого, немаловажным моментом является ведение собственного бизнеса. Если он приносит вам какой-то доход, то и эти деньги будут «уходить» в копилочку семейного бюджета. Даже в том случае, когда вы не планируете распределять его на семейные расходы. На законодательном уровне совокупный доход семьи будет учитывать прибыль, полученную от ведения бизнеса.

Никаких исключений быть не может. Такие правила установлены в России. Правда, данный вид прибыли не слишком часто встречается. Куда чаще можно столкнуться с предпринимательством и простой заработной платой. На этом денежные средства, поступающие в семью, не заканчиваются. Какие еще существуют семейные доходы?

Стипендии

Кроме того, существуют стипендии за разнообразные заслуги перед учебными заведениями. Они тоже будут засчитываться в бюджет семьи. Так что данный пункт нужно учитывать. Ведь если встает вопрос о переходе в статус малоимущей ячейки общества, в таком случае придется исчислять совокупный доход. И он учитывает все возможные источники прибыли. В противном случае вы можете не быть признаны малоимущими.

Помощь

Правда, данные источники доходов семьи встречаются не так уж и часто. Но и они имеют место в современном мире. Обычно подобная помощь оказывается не молодым семьям, а уже пожилым родителям.

Подарки

В России часто в качестве презентов дарят деньги. Полученные средства, если честно, будут считаться частью семейного бюджета. Только вот в совокупном доходе они не учитываются. Подарки не являются основным источником прибыли, хотя обычно встречаются в каждой семьей, пусть и в умеренных количествах.

Реализация имущества

Общие доходы семьи включают в себя еще один довольно интересный пункт. Очень часто у тех или иных членов конкретной ячейки общества есть дополнительная, так сказать, «лишняя» собственность. Разумеется, из нее стараются извлечь прибыль в том или ином размере.

Доходы от сдачи имущества в аренду, а также от реализации оной тоже являются доходом семьи. Иногда именно этот вариант рассматривается в качестве основного источника прибыли. Не очень часто, но такой расклад имеет место.

К слову, учитываться будет любая реализация имущества в семье, независимо от совместного проживания ее членов. То есть если супруги живут раздельно, но при этом кто-то из них получает прибыль от имущества, она будет засчитываться в семейный совокупный доход. Так что если вы планируете признать себя малоимущими, этот пункт придется учесть. Ведь в некоторых случаях именно этот вариант развития событий помогает обеспечить семью необходимым количеством денежных средств для проживания.

Пособия

Помимо всего прочего, имеют место быть разнообразные пособия, выплачиваемые государством. Они тоже засчитываются в семейный бюджет. Какими могут быть пособия? Их в России очень много. И все они выплачиваются при тех или иных обстоятельствах.

Например, есть пособие малоимущим семьям. Она будет предоставлена гражданам, только если их совокупный доход (без данной выплаты) окажется меньше прожиточного минимума. Тогда органы социальной защиты населения начнут перечислять определенную сумму денежных средств ежемесячно каждой семье, признанной малоимущей.

Часто встречается пособие по безработице. Получают его трудоспособные и безработные граждане, которые встали на учет на биржу труда, а также не нашли до сих пор места для трудоустройства.

Пенсии

Но и на этом наш сегодняшний список не заканчивается. Пособие малоимущим семьям (и не только им) выплачивается государством в качестве поддержки. Только это не единственная помощь. Помимо всего прочего, доход семьи включается в себя. пенсии.

Неважно, о каких именно выплатах идет речь. Любая пенсия (по возрасту, инвалидности и так далее) будет учитываться в совокупном доходе ячейки общества. Не обязательно быть пенсионером для того, чтобы получать данную государственную поддержку. Этот вариант тоже довольно часто встречается на практике. Оформление пенсий обычно не приносит неудобств. А размер выплат не слишком высокий. Так что не стоит надеяться, что данная помощь от государства сможет полностью обеспечить малоимущие семьи. Доход такой ячейки общества, даже с государственной помощью, как правило, остается на невысоком уровне.

Алименты

Довольно часто алименты назначаются в фиксированном размере. Но иногда граждане могут договориться «мирно» о соответствующих выплатах. Алименты на детей и супругов платятся как в браке, так и после развода. Достаточно просто обратиться в суд с соответствующим заявлением. На родителей алименты тоже изымаются обычно в фиксированном размере. Но только на практике их официально очень редко назначают. Дети самостоятельно поддерживают материально своих родителей.

Наследство

Основные доходы семьи, как мы уже с вами выяснили, разнообразны. И далеко не все пункты встречаются в списке у каждой «ячейки общества». Тем не менее, есть один вариант, который будет учитываться в совокупном доходе семьи. Речь идет о наследстве.

Как бы странно это ни звучало, но если вам кто-то оставляет наследство или оформляет дарственную, то это засчитывается в качестве семейного источника прибыли. И не важно, на какого именно члена произошло оформление. Факт остается фактом. Обычно наследство переходит в реализацию имущества и становится регулярным источником семейного дохода.

Подработки

Вот такие источники доходов семьи имеют место в России. Помимо уже перечисленных вариантов, также можно включить сюда деньги, полученные от продажи личных вещей, продукции приусадебных хозяйств, а также проценты по вкладам в банках.