Что мы знаем о пенсии

Что мы знаем о пенсии

Важно понимать, что ваша пенсия не должна быть только государственной, потому что в этом случае почти наверняка выход на покой для вас станет моментом резкого снижения жизненного уровня. Пенсия — это все, что человек отложил на свои преклонные годы: складывал купюры под матрасом, инвестировал в ценные бумаги или отчислял часть зарплаты на депозит.

С 2002 года государственная пенсия состоит из трех частей: фиксированной выплаты (сейчас она чуть больше 4 000 рублей, ее ежегодно индексирует государство), страховой и накопительной частей. Обе формируются из взносов, которые работодатель отчисляет в пенсионный фонд. Если вы индивидуальный предприниматель, вы делаете такие отчисления за себя. Куда идут эти деньги?

У будущих пенсионеров есть два варианта. Первый — сделать так, чтобы отчисления шли в счет и страховой, и накопительной пенсии. Второй вариант предполагает, что все взносы — 22% от зарплаты — пойдут в счет одной лишь страховой пенсии, той, которая переводится в баллы.

У этой стратегии есть минусы: во-первых, не стоит хранить все яйца в одной корзине. Если копить на пенсию и в виде баллов, и в виде обычных денег, есть шанс получить в итоге больше. Кроме того, неизвестно, насколько актуальна еще будет формула расчета баллов в 2050 году. При этом вы никак не можете повлиять на то, как быстро копятся баллы, а вот накопительную пенсию можно передавать от одного управляющего к другому в надежде, что он заработает для вас больше. Наконец, накопительную часть можно передать в наследство, а страховую — нет.

Для многих поезд уже ушел: если вы старше 23 лет, работаете больше 5 лет и еще не заявили, что хотите сохранить накопительную пенсию, делать это поздно. Если вы младше и у вас меньше стаж, шанс есть. Если же вы успели, заявление уже написано, можно перекладывать деньги из ВЭБа в НПФ или УК и обратно. Есть нюанс: переводить накопления лучше не чаще, чем раз в пять лет. В противном случае вы потеряете инвестиционный доход за последний год.

Вот схема, которая поможет разобраться, что вы можете сделать с накопительной пенсией:

НПФ. Фонд нужно выбирать по двум основным критериям: он должен входить в систему гарантирования (если НПФ обанкротится, вам вернут всю сумму накоплений) и иметь высокую доходность. Можно ориентироваться также на рейтинг надежности НПФ, который составляет RAEX. С первым правилом все понятно, а вот второе — гораздо менее однозначное. Доходность фонда (ищите ее в рэнкинге Investfunds) может сильно отличаться от года к году, и это совершенно нормально: пенсионные накопления — долгосрочные. Так что нет смысла гнаться за сиюминутной прибылью, нужно терпеливо ждать и быть готовым к тому, что иногда по итогам года вы ничего не заработаете. При этом потерять то, что перечислил работодатель, невозможно: если НПФ инвестировал совсем уж неудачно, он обязан компенсировать потери.

Есть и другая проблема: закон обязывает фонды инвестировать деньги через управляющие компании, которые берут комиссию за свои услуги. Поэтому когда НПФ рассказывают о результатах за год, неизвестно, говорят ли они о «чистой» доходности, уже с учетом комиссии, или «грязной», из которой эту комиссию еще предстоит вычесть.

Пенсия

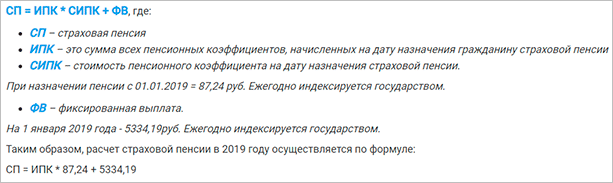

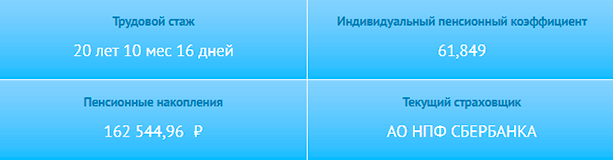

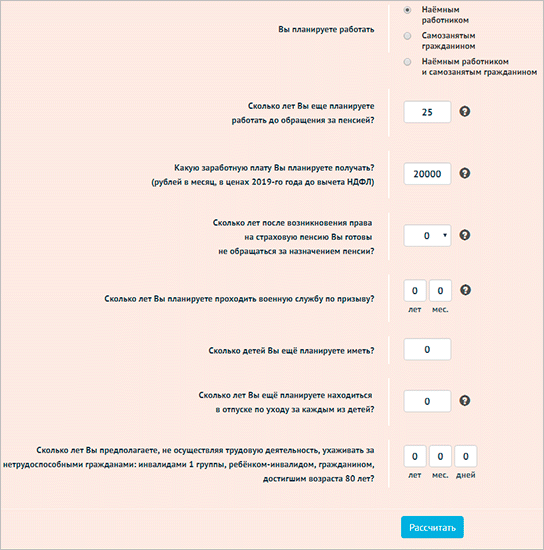

Пенсия – это ежемесячное денежное пособие, выплачиваемое государством гражданам, которые имеют на нее право. Пенсию делят на две части: накопительная и страховая. Накопительная часть действует по принципу вклада денежных средств в банк, то есть она формируется исходя из суммы всех отчислений в пенсионный фонд за весь стаж работы. Расчет страховой части основывается на сумме взносов в фонд за весь стаж работы. Ежемесячно работодатель перечисляет 20% от заработка сотрудника в пенсионный фонд, и они распределяются на базовую, страховую и накопительную части: 6%, 8% и 6% соответственно. Произвести расчет причитающегося пособия с учетом коэффициентов и текущих отчислений можно на сайте «Пенсия Маркет».

В качестве правового обеспечения выступают соответствующие законы, принятые на федеральном уровне. Для того чтобы получить выплаты требуется удостоверение личности и трудовая книжка для подтверждения стажа. При ее утере можно сделать запросы на места работы, а также в фонд социальной защиты: по паспортным данным можно найти нужные данные обо всех переводах в течение трудового стажа.

Виды пенсионного обеспечения

Есть три типа пенсий:

Если соблюдены те или иные условия пенсия выплачивается в трех случая:

Страховая пенсия – это наиболее распространенный вид пособия, основывающийся на выплатах, которые делает работодатель на каждого работника. То есть с каждого официально трудоустроенного работника ежемесячно делаются отчисления в пенсионный фонд. Кроме того, важно, чтобы работник имел не менее пяти лет страхового стажа.

Социальная пенсия – пособие, выплачиваемое по минимальному тарифу лицам, не имеющим достаточного страхового стажа, детям, потерявшим одного или двух родителей, детям-инвалидам, гражданам с ограниченными возможностями, лицам из малочисленных народов Севера по достижении ими пенсионного возраста. С 1 апреля 2020 года данный вид обеспечения в среднем равен 8 600 рублей, что на 4% больше, чем в прошлом году. То есть в мае 2020 года пенсионеры получат больше, чем в прошлом месяце. Ее величина основывается на размере бюджета прожиточного минимума и ежегодно индексируется, учитывая уровень инфляции. Те, кто не имеет достаточного официального трудового стажа, получает минимум пособия, в то время как, например, дети с ограниченными возможностями могут рассчитывать на 14 500 рублей; районный коэффициент также играет роль при начислении пособия.

Пенсия по государственному обеспечению выплачивается тем, кто задействован на федеральной гражданской службе (военные, космонавты и т.п.). В рамках данной категории существует понятие как «пенсия за выслугу лет». Коэффициент ее больше, и на нее могут рассчитывать федеральные госслужащие со стажем работы более 15 лет, а также военнослужащие, космонавты и сотрудники летно-испытательного состава с выслугой 25 и 20 лет для мужчин и женщин соответственно.

Пенсия по государственному обеспечению финансируется из госбюджета, в то время как страховая пенсия перечисляется за счет регулярных взносов официально трудоустроенного населения. Во втором случае из-за дисбаланса между пенсионерами и людьми трудоспособного возраста существует вероятность, что в скором времени будет трудно выплачивать страховую пенсию. Ввиду такой вероятности многие государства мира пересматривают пенсионный возраст, и настаивают на его увеличении. Так, существует еще один выход из положения: стимулировать людей пенсионного возраста работать дольше и не спешить получать пособие.

Пенсионная реформа в России в 2016 году

Из-за некоторых трудностей, в том числе демографической проблемы старения населения, в 2016 году государство приступило к реализации реформы, которая должна существенно улучшить ситуацию по стране, и это хорошие новости для трудящегося населения. Новая система теперь будет учитывать не зарплату, а так называемые «пенсионные баллы», которые имеют индексируемый денежный эквивалент. Начисление баллов имеет комплексную систему, на которую влияют:

Для тех, кто начал свою трудовую деятельность до 2015 года сумма будет пересчитана, и если она окажется меньше, чем та, что была по старой системе, пенсионное пособие будет начисляться по большей сумме. Также новая система актуальна для граждан, которые будут получать социальное обеспечение, а также тех людей пенсионного возраста, которые официально работали хотя бы день.

Неактуальной новая система является для инвалидов первой группы, граждан старше 80-ти лет и лиц, осуществляющих трудовую деятельность на Крайнем севере. Для данных категорий граждан предусмотрена особая система.

Вне зависимости от того к какой категории относится гражданин, его пенсия уменьшена не будет. Однако при этом, работающим пенсионерам стоит учитывать, что они будут получать пенсию, если их доход составляет менее 83 000 рублей, но она не будет подвергнута индексации в 2021 году. Такая новость может оказаться не самой приятной, но при этом гражданин может существенно повлиять на размер пособие, которое он будет получать при прекращении труда. Пенсионное страхование учитывает каждый лишний год, который отработал трудящийся сверх своего пенсионного возраста при помощи коэффициентов, которые суммируются с общим коэффициентом. К тому же пенсионные баллы продолжат начисляться. Таким образом правительство рассчитывает не повышать пенсионный возраст по крайней мере в ближайшие годы.

Динамика роста пенсий

Согласно цифрам, в 2013 году сократился разрыв между пенсиями в России и Западных странах до 2-4 раз, в то время как до 2000 года разница была во все 50 раз. Исходя из этого, можно резюмировать, что пенсионная система в России сделала огромный скачок вверх, и если бы не кризисная ситуация, реальные выплаты были бы еще больше.