Гтд бухгалтерия что это

Гтд бухгалтерия что это

Сегодня на уроке мы научимся читать и понимать ГТД на реальном примере, занесём её данные в 1С:Бухгалтерия 8.3 (редакция 3.0), а также возьмём в зачёт, уплаченный на таможне НДС.

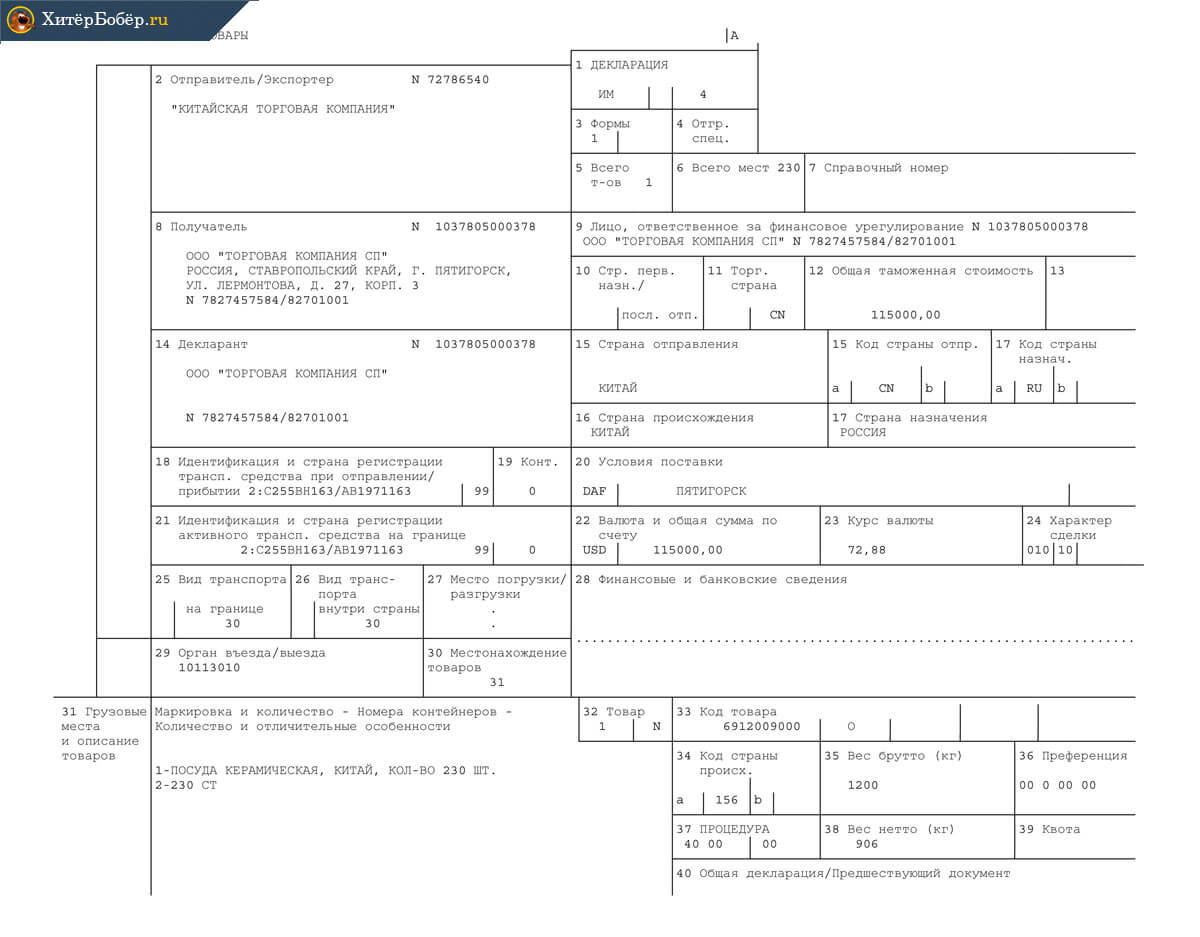

Наша ГТД для примера

Итак, перед нами 2 листа реальной ГТД (основной и добавочный). Я лишь очистил в них конфиденциальную информацию, которая для учебных целей нам ни к чему.

Можете открыть их на отдельной странице, а лучше распечатайте и положите прямо перед собой.

Учимся читать ГТД

Разбор ГТД будем делать на основании правил его заполнения, которые можно почитать, например, вот здесь.

Наша декларация состоит из 2 листов: основного и добавочного. Такое бывает, когда декларируется ввоз двух и более товаров, ведь на основном листе можно расположить информацию только об одном товаре.

Разбираем основной лист

Шапка основного листа

Обращаем внимание на правый верхний угол основного листа ГТД:

ИМ в графе №1 означает, что перед нами декларация на импорт товаров.

Номер декларации 10702020/060513/0013422 состоит из 3 частей:

В графе №3 мы видим, что перед нами первая (основной лист) форма из двух (основной лист + добавочный лист).

Всего декларируется 3 товара, которые занимают 3 места.

Спускаемся чуть ниже:

Здесь мы видим, что общая таможенная стоимость всех 3 товаров составляет: 505 850 рублей и 58 копеек.

Товар прибыл к нам из республики Корея.

Здесь же указана валюта, в которой производятся расчеты (USD), а также таможенная стоимость в этой валюте (16 295$) по курсу на дату ГТД (6 мая 2013 года). Курс валюты указан здесь же: 31.0433 рубля.

Проверим: 16 295 * 31.0433 = 505 850.58. Получилась таможенная стоимость в рублях.

Товар #1 (экскаватор)

Спускаемся ещё ниже по основному листу влево:

Вот он наш первый товар, который указан на основном листе ГТД. Очевидно, оставшиеся два задекларированы на добавочном листе.

Название товара: «Эксковатор гидравлический«, он занимает 1 место.

Перемещаемся от названия товара вправо:

Номер товара 1 из 3.

Цена экскаватора составляет 15 800 USD, что в пересчете на рубли (по курсу 31.0433) образует таможенную стоимость 490 484 рублей и 14 копеек.

Налоги и сборы с экскаватора

Спускаемся вниз документа:

Таможенный сбор (код 1010) со всех товаров (в качестве основы начисления указана таможенная стоимость в целом по ГТД) составил 2 000 рублей.

Пошлина (код 2010) на экскаватор (основа начисления его таможенная стоимость) составила 5% или 24 524 рубля и 21 копейку.

НДС (код 5010) на экскаватор (основой начисления явилась сумма его таможенной стоимости 490 484.14 и размер пошлины 24 524.21) составил 18% или 92 701 рубль и 50 копеек.

Ещё раз обращаю ваше внимание на то, что пошлину мы начисляем на таможенную стоимость товара, а НДС на (таможенную стоимость + размер пошлины).

Разбираем добавочный лист

Шапка добавочного листа

Переходим ко второму (добавочному) листу декларации.

Обращаем внимание на правый верхний угол добавочного листа:

Номер и вид декларации полностью совпадают с значениями на основном листе.

В графе№3 видим, что перед нами вторая форма (добавочный лист) из 2 (основной и добавочный листы).

Товар #2 (молот)

Спускаемся ниже к товарам, задекларированым на добавочном листе:

Перед нами товар «Молот гидравлический«, который занимает 1 место.

Прежде всего видим, что перед нами 2 товар из 3.

Цена молота составляет 345 (USD), что в пересчете на рубли по курсу (31.0433) составляет 10 709 рублей и 94 копейки (таможенная стоимость).

Товар #3 (запчасти)

Второй товар на добавочном листе (третий по ГТД в целом): «Части полноповоротного гидравлического одноковшового эксковатора«.

Перед нами третий товар из 3.

Цена запчастей 150 (USD), что в пересчете на рубли по курсу (31.0433) составляет 4 656 рублей и 50 копеек (таможенная стоимость).

Налоги и сборы с молота и запчастей

Переходим вниз добавочного листа (графа №47, исчисление платежей):

Пошлина (код 2010) на молот (основа начисления его таможенная стоимость 10 709 рублей и 94 копейки) составила 5% или 535 рублей и 50 копеек.

НДС (код 5010) на молот (основа начисления его таможенная стоимость плюс пошлина) составил 18% или 2 024 рубля и 18 копеек.

НДС (код 5010) на запчасти (основа начисления их таможенная стоимость 4 656 рублей и 50 копеек) составил 18% или 838 рублей и 17 копеек.

Подводим итоги

Таможенный сбор составил 2 000 рублей со всех товаров.

| Товар | Цена | Пошлина | НДС |

|---|---|---|---|

| Экскаватор | 490 484.14 руб. (15 800$) | 24 524.21 руб. (5%) | 92 701.50 руб. (18%) |

| Молот | 10 709.94 руб. (345$) | 535.50 руб. (5%) | 2 024.18 руб. (18%) |

| Запчасти | 4 656.50 руб. (150$) | 838.17 руб. (18%) | |

| Итого | 505 850.58 руб. (16295$) | 25 059.71 руб. | 95 563.85 руб. |

Заносим в 1С

Настраиваем функциональность

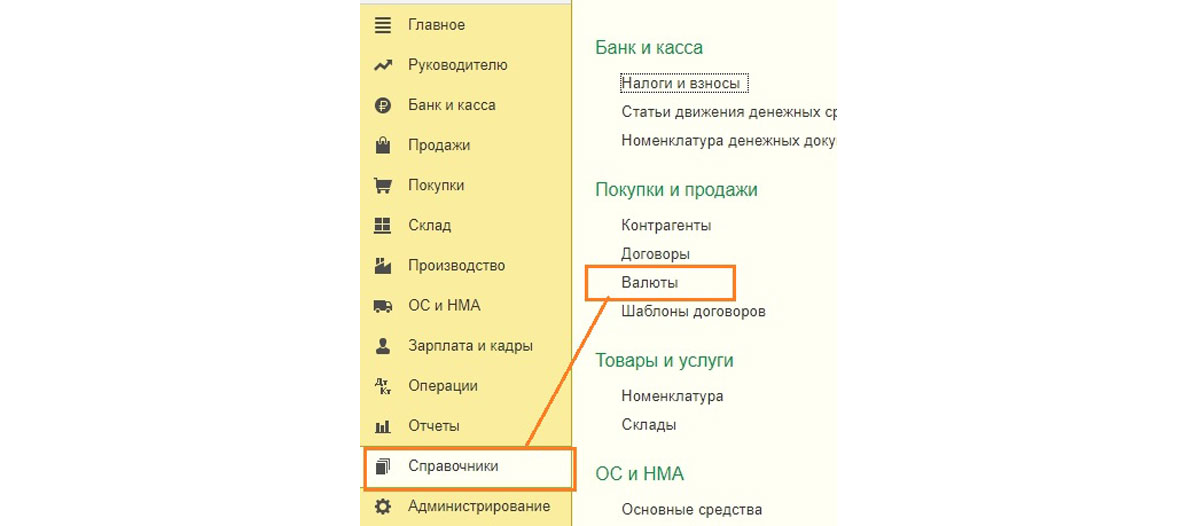

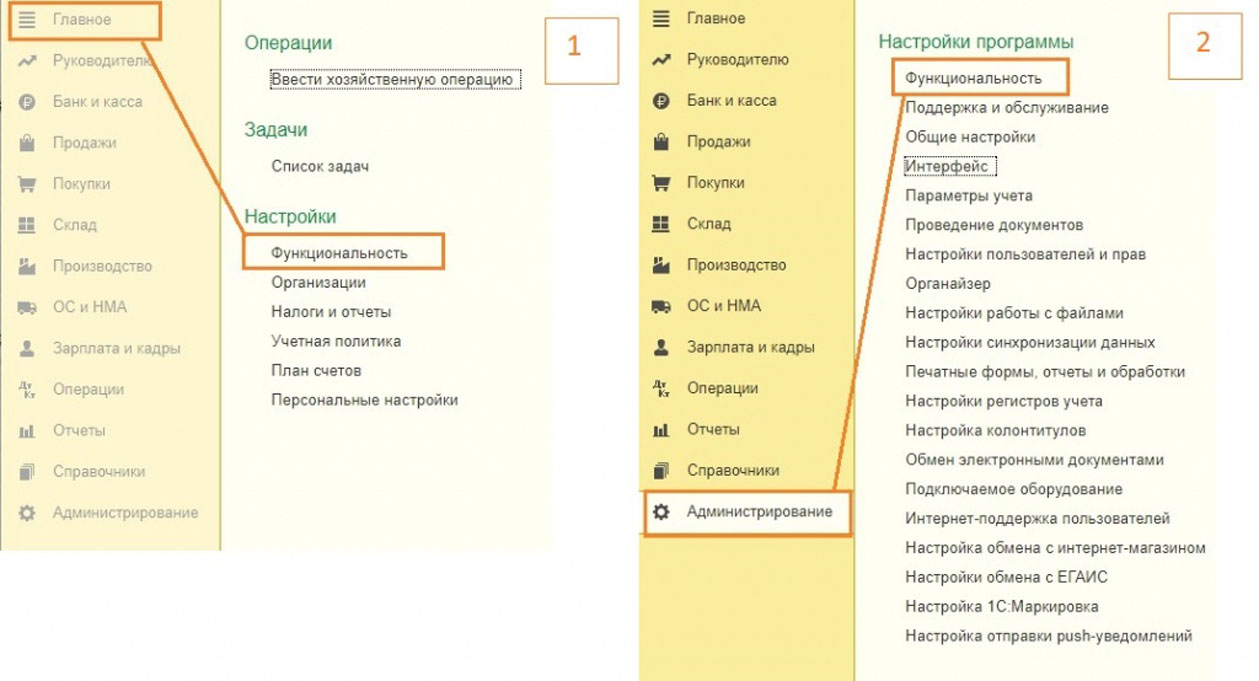

Прежде всего заходим в раздел «Главное» пункт «Функциональность»:

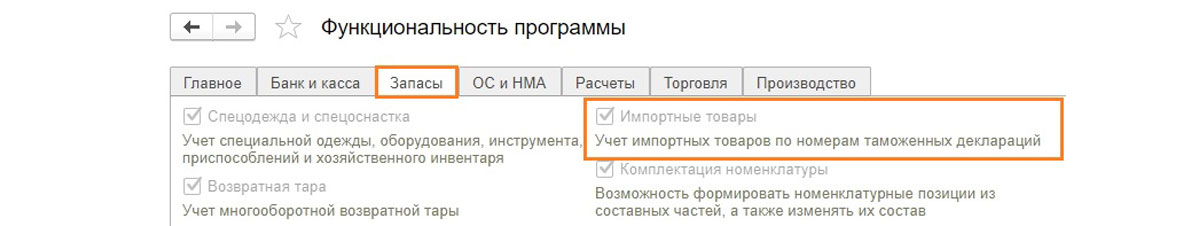

Здесь на закладке «Запасы» должен быть отмечен пункт «Импортные товары»:

Заносим поступление товаров

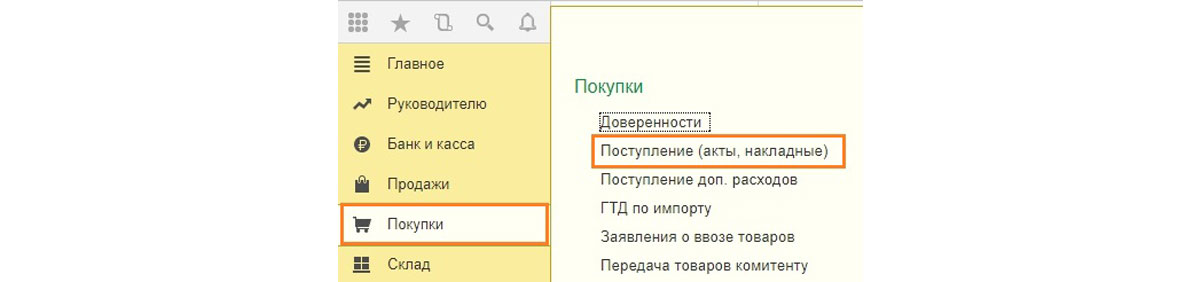

Заходим в раздел «Покупки» пункт «Поступление (акты, накладные)»:

Создаём новый документ:

В качестве поставщика сейчас выберем произвольного контрагента для упрощения задачи:

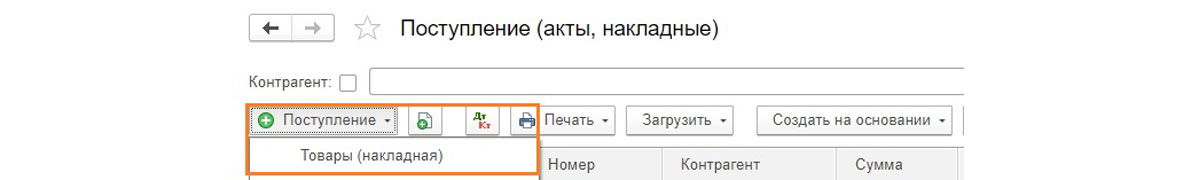

Расчеты с поставщиком ведутся в долларах, поэтому в договоре с мы указали валюту расчётов USD:

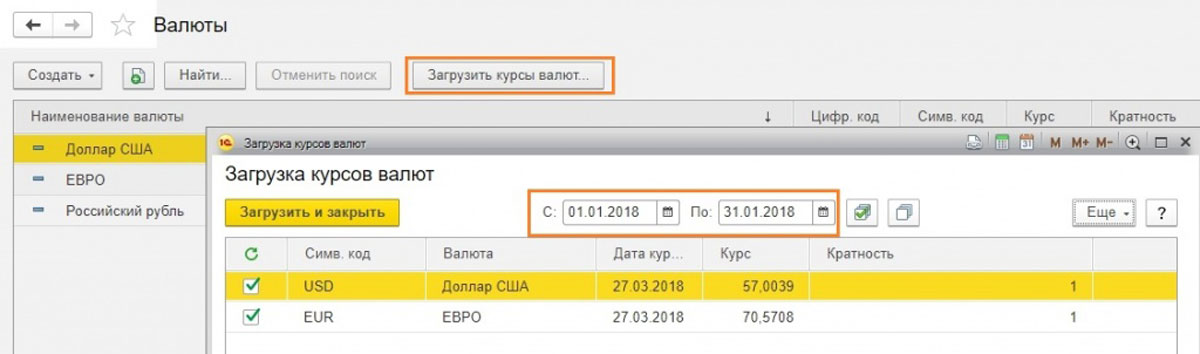

А значит и все цены в документе заполняем в долларах. При проведении документа они будут пересчитаны в рубли по курсу на 6 мая 2013 года (загрузите курсы валют за этот период, если ещё не сделали этого):

Обратите внимание, что мы везде указали ставку «Без НДС». Этот налог будет рассчитан и указан нами позже в ГТД.

Теперь проматываем табличную часть вправо и заполняем Номер ГТД и страну происхождения товара. Это можно сделать вручную для каждой строчки или для всех сразу при помощи кнопки «Изменить» над табличной частью.

В качестве номера ГТД указываем (создаём новый элемент) 10702020/060513/0013422, страна происхождения республика Корея:

Заносим ГТД

Ещё раз заходим в документ поступления и создаем на его основании «ГТД по импорту»:

Закладку «Главное» заполняем вот так:

Дату (06.05.2013) и номер ГТД (10702020/060513/0013422) берём из декларации.

Здесь же указываем таможню и договор для взаиморасчетов с ней (депозит).

Таможенный сбор составил 2000 рублей, штрафов нет.

Переходим к закладке «Разделы ГТД»:

Грузовая таможенная декларация может иметь несколько разделов, в которые группируются товары с одинаковым порядком расчета таможенных платежей.

За третий товар пошлина не указана и мы могли бы вынести его в отдельный раздел.

Но мы поступим немного по-другому.

В начале укажем общий процент пошлины и НДС:

Эти ставки автоматически посчитались для общей таможенной стоимости, а затем пропорционально распределятся по 3 товарам:

Всё верно (см. нашу итоговую табличку по ГТД), за исключением третьего товара. Вручную откорректируем его данные:

В итоге получится вот так:

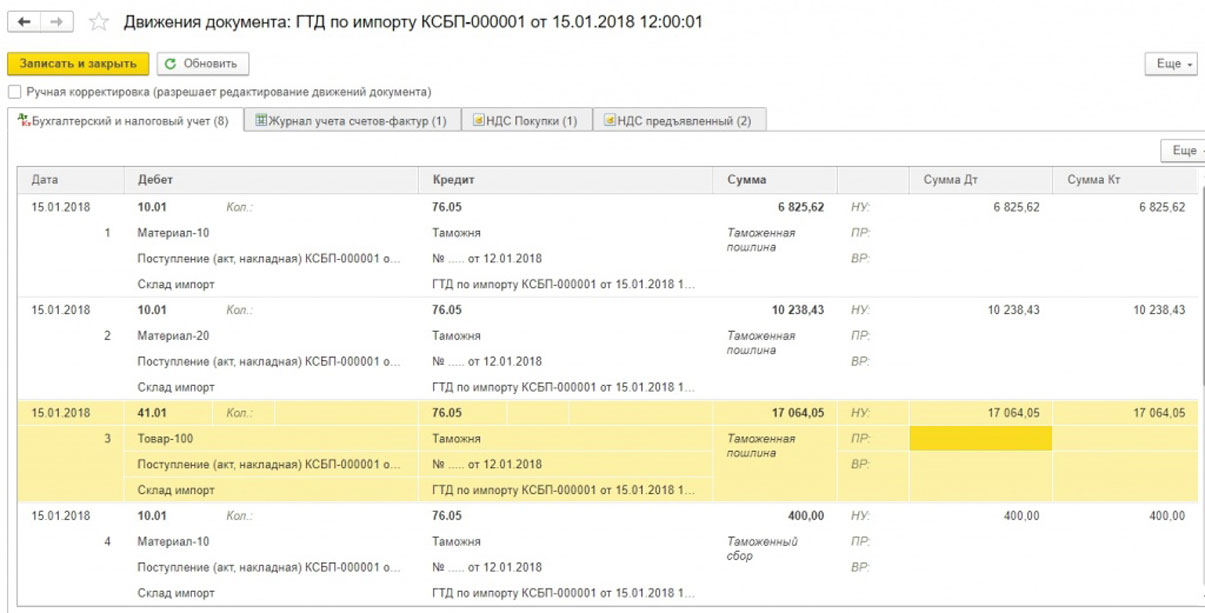

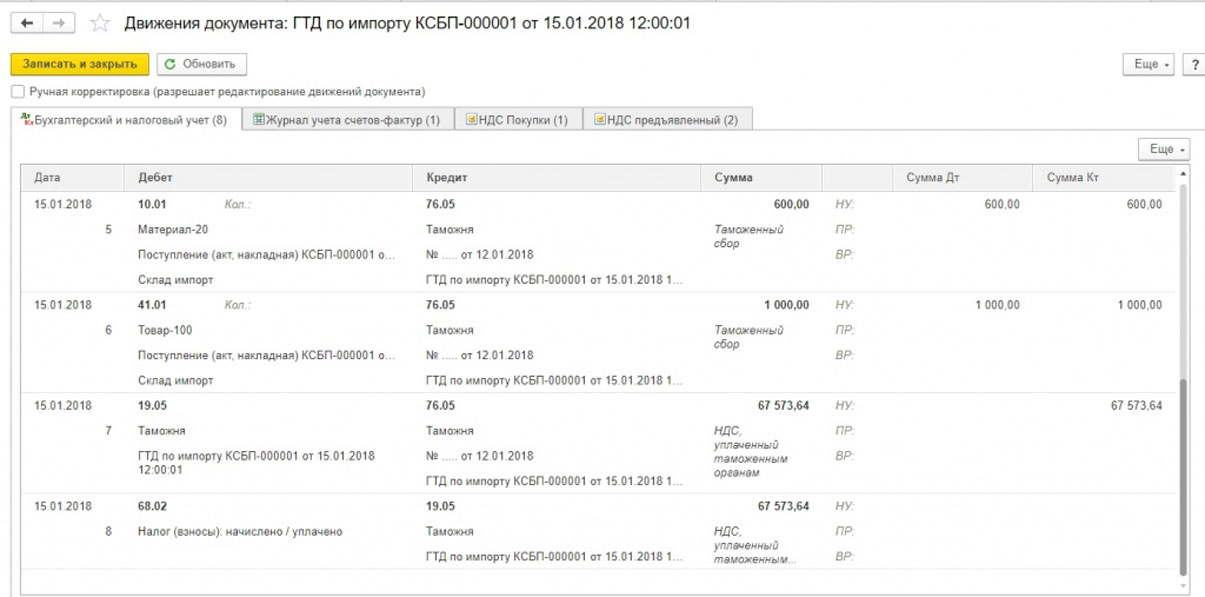

Видим, что таможенный сбор и таможенные пошлины распределились по себестоимости товаров, а входящий НДС ушёл в дебет 19.05.

Берем НДС в зачет

Заходим в помощник по учету НДС за 2 квартал 2013 года:

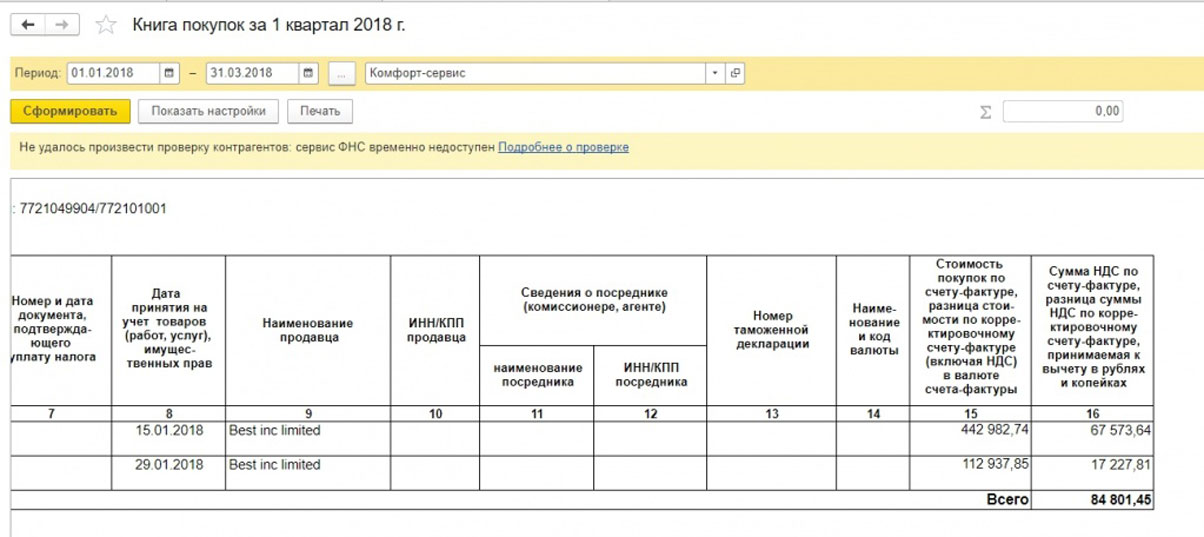

Открываем «Формирование записей книги покупок»:

В открывшемся документе нажимаем кнопку «Заполнить документ», подхватился ГТД:

Проводим его и после этого открываем книгу покупок за 2 квартал 2016 года:

С уважением, Владимир Милькин (преподаватель школы 1С программистов и разработчик обновлятора).

| Подписывайтесь и получайте новые статьи и обработки на почту (не чаще 1 раза в неделю). |

Вступайте в мою группу ВКонтакте, Одноклассниках, Facebook или Google+ — самые последние обработки, исправления ошибок в 1С, всё выкладываю там в первую очередь.

Как помочь сайту: расскажите (кнопки поделиться ниже) о нём своим друзьям и коллегам. Сделайте это один раз и вы внесете существенный вклад в развитие сайта. На сайте нет рекламы, но чем больше людей им пользуются, тем больше сил у меня для его поддержки.

Нажмите одну из кнопок, чтобы поделиться:

ГТД по импорту в 1С Бухгалтерия 8.3

Следующая информация позволит узнать о порядке оприходования ввозимой продукции в «1С:Бухгалтерия 8.3».

Что такое номер ГТД в 1С?

Покупка ввозимой продукции регулируется такими законодательными актами, как:

Кроме того, бухгалтер должен знать терминологию Инкотермс 2010, представляющую собой свод правил и терминов, которые используются в торговле на международном рынке.

Бланк ГДТ был принят в результате решения комиссии Таможенного союза № 257 от 20 мая 2010 года. Далее мы рассмотрим показатели некоторых граф, на которые в первую очередь должен обратить внимание специалист.

Декларация включает в себя основной и дополнительный листы. Основной лист включает в себя информацию об одном продукте и общие сведения по всей декларации. Если продуктов больше одного, то переходят к заполнению дополнительных листов. На одном таком листе можно указать информацию о трёх продуктах.

Номер декларации образуется из трёх групп цифр, записанных через «слеш». Первая группа означает таможенный код, вторая указывает на дату, когда была подана декларация, а третья –номер декларации по порядку.

Как правильно разнести ГТД в 1С 8.3?

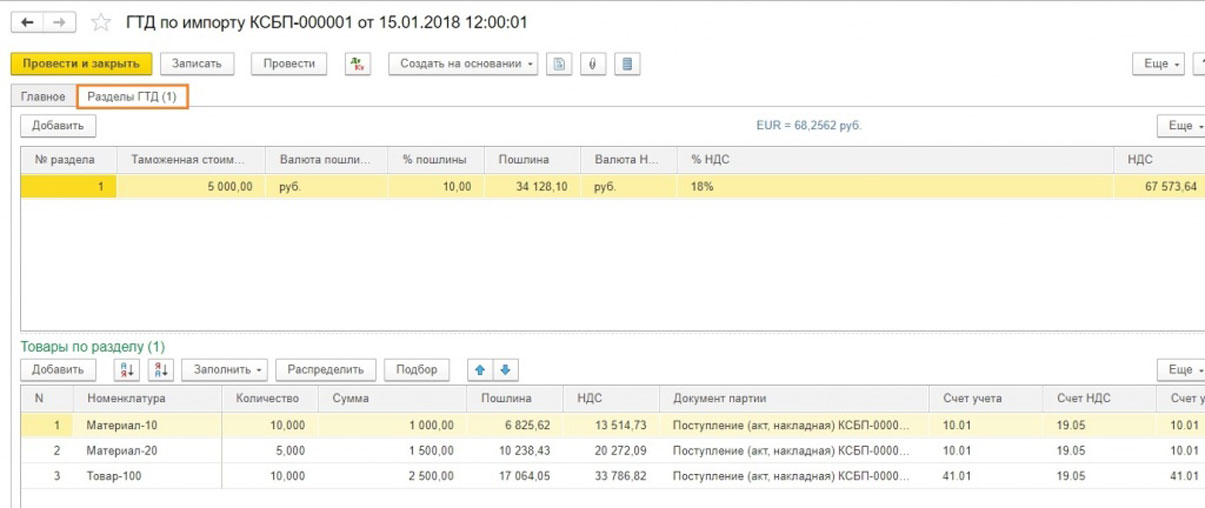

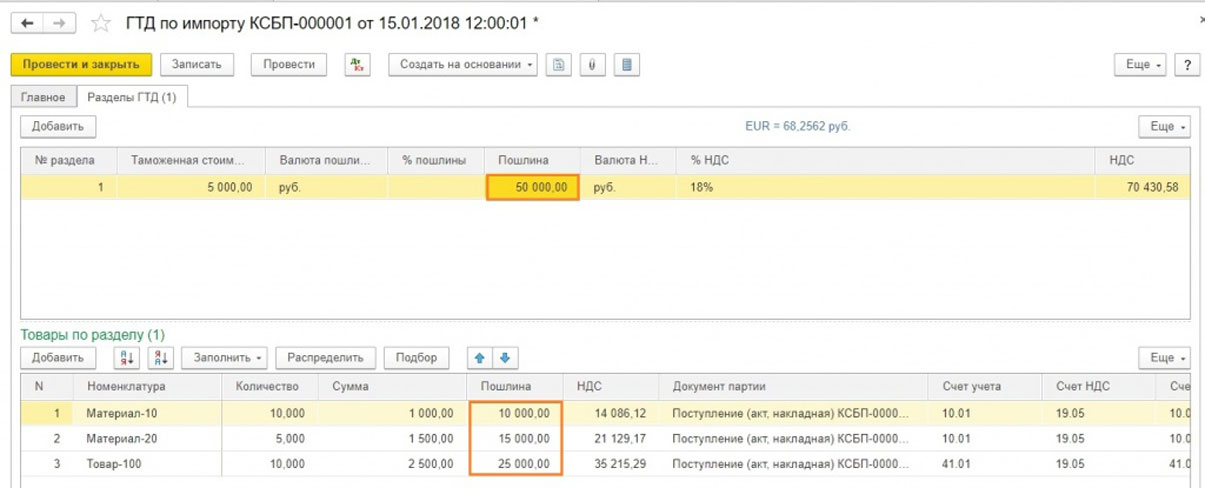

Например, мы импортируем продукцию из Польши. Курс евро в день подачи декларации равен 68,2562, таможенная стоимость по декларации – 341281,00 рубль, а сумма таможенного сбора – 2000 рублей.

Размер таможенной пошлины составляет 10% от таможенной стоимости по декларации (т.е. 34128,10 рублей), она распределяется между всеми позициями номенклатуры.

Сумма НДС находится по следующей формуле: (цена продукта + таможенная пошлина + акциз) х ставка НДС (10% или 18%). В случае, если продукция не облагается акцизом, его принимают равным нулю. В нашем случае размер НДС будет равен: (341281,00 + 34128,10) х 18% = = 375 409,10 х 18% = 67573,64 рубля.

Для заполнения ГТД по ввозимым в страну товарам в 1С необходимо будет сделать некоторые настройки в части функциональности программы и в справочниках.

Для работы с зарубежными поставщиками применяются счета 60.21 и 60.22, суммы на которых отражаются в валюте.

При оприходовании поступления на сч.10 (41, 15) осуществляется пересчёт стоимости в рублях.

Помимо суммового учёта, на счетах бухгалтерского учёта применяется забалансовый счёт ГТД с целью учёта продукции в разрезе различных номеров деклараций.

Таможенные расчёты указываются на счёте 76.5.

Далее приведён алгоритм приобретения компанией (плательщиком НДС) товара с ГДТ на общем режиме.

Для правильного перевода валюты в рубли их требуется загрузить на курсы.

В справочнике, кликнув на «Загрузить курсы валют…», отобразится форма, где следует выбрать временной интервал.

Настроим любые отчеты, даже если их нет в 1С

Сделаем отчеты в разрезе любых данных в 1С. Исправим ошибки в отчетах, чтобы данные тянулись правильно. Настроим автоматическую отправку на почту.

Как провести ГТД в 1С 8.3?

Проведём проверку настроек программы и справочников с целью оприходования продукции по ГТД в 1С.

На вкладке «Запасы» должны быть выбраны «Импортные товары».

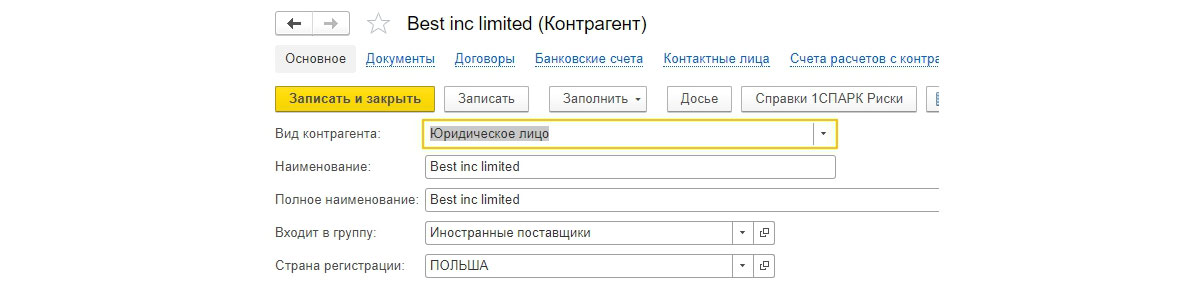

Что касается справочников, то в справочнике контрагентов необходимо завести зарубежного поставщика. Страну регистрации выбираем из выпадающего списка доступных стран.

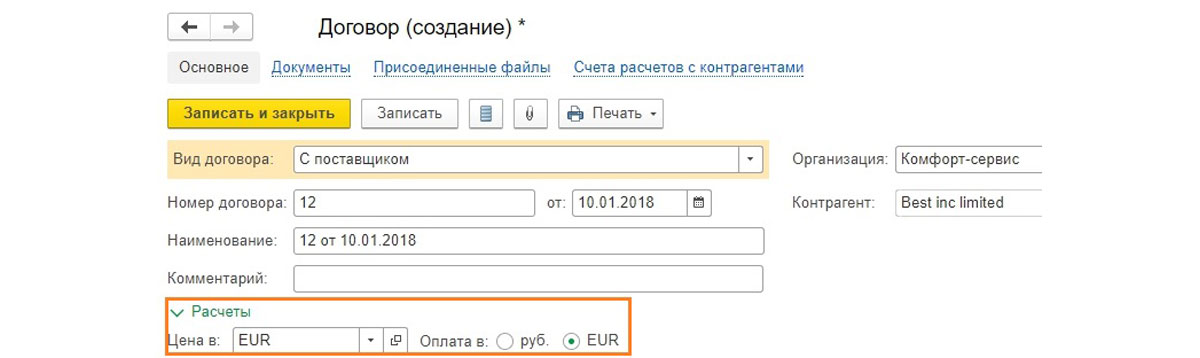

По данному поставщику в разделе «Договор» нужно указать расчёты в валюте договора, при расчёте с ним рублями следует выбрать признак «Оплата» в рублях и, соответственно, применять для оплаты расчётный счёт в рублях.

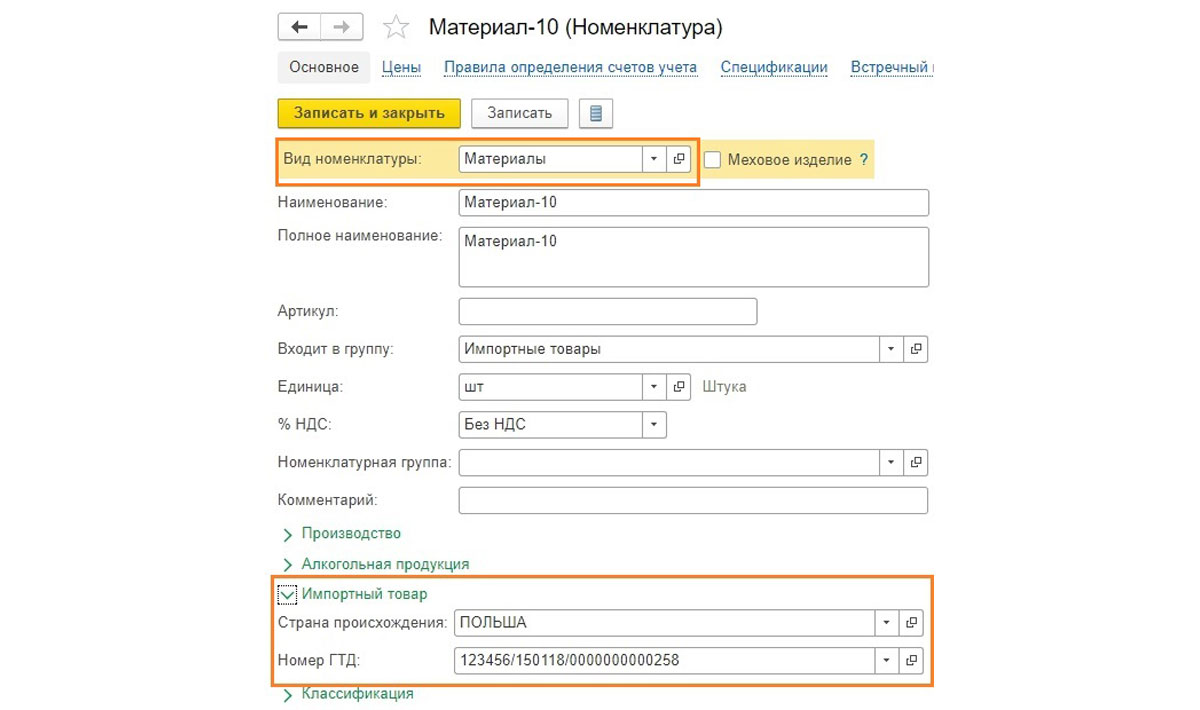

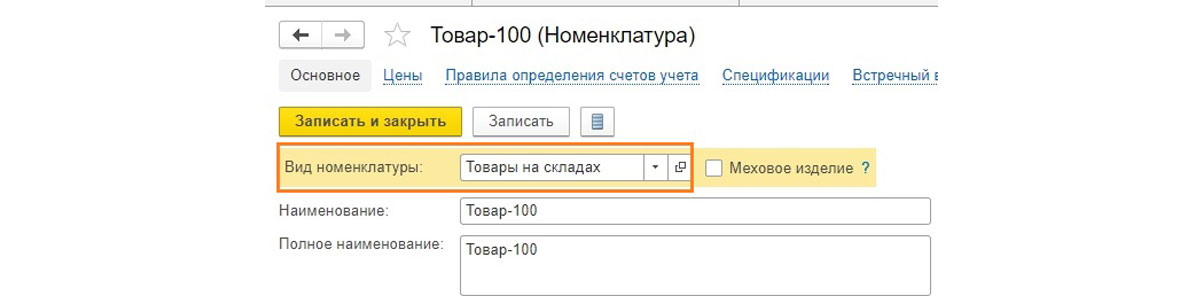

Для оприходования материалов и товаров нужно создать их в справочнике с соответствующим видом номенклатуры. Эти данные заполнятся автоматическим образом во время заполнения документов поступления в случае указания в справочнике номера ГДТ и страны регистрации. В том случае, если в планах имеется постоянное поступление по ГТД какой-либо продукции по различным номерам таможенных деклараций, то эту строку можно оставить незаполненной.

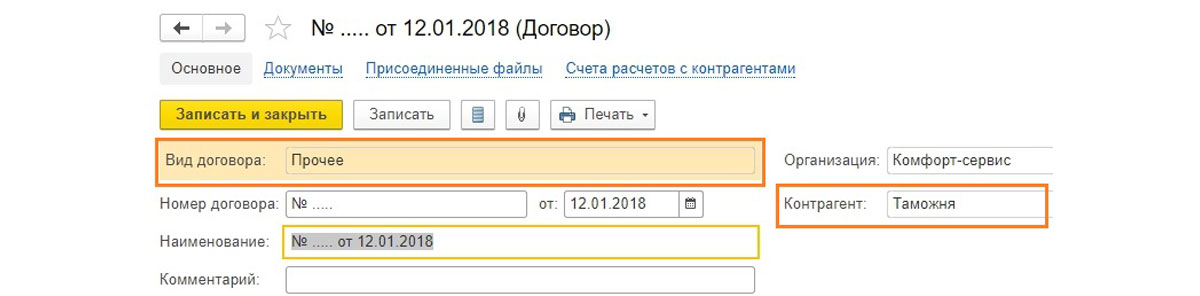

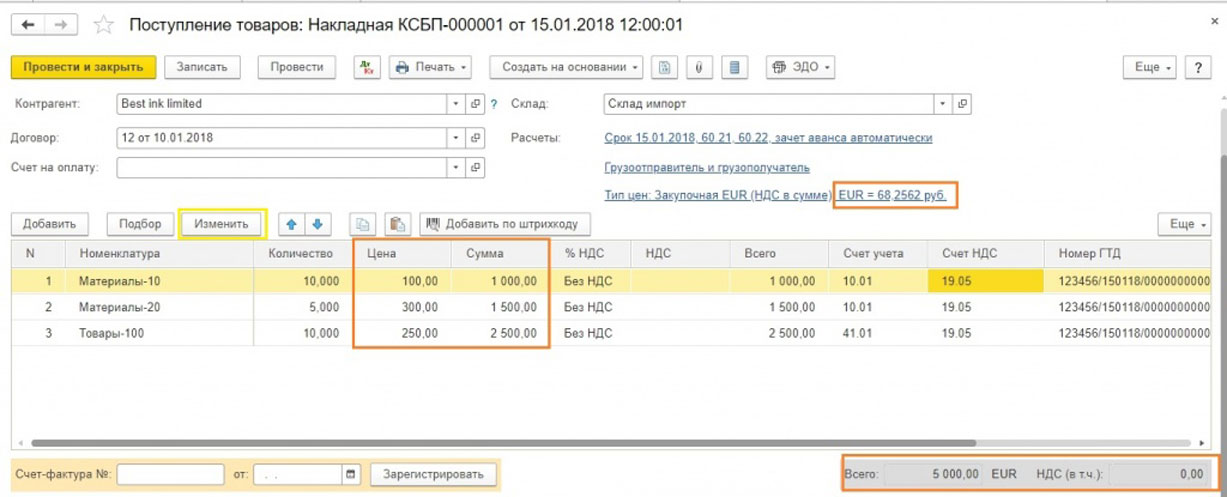

Между контрагентами необходимо завести таможню, на которую будет доставляться продукция. В качестве вида договора нужно выбрать «Прочие», а не «Поставщик», поскольку расчёты осуществляются через счёт 76.5.

Отображение зарубежных поставок в 1С начинается с момента оприходования товарной номенклатуры. Меню: Покупки – Поступления.

Добавляем накладную по товару.

Цены указываются в валюте договора (в случае рассматриваемого примера – это евро), НДС указывать не нужно. С помощью кнопки «Изменить» можно исправить любой реквизит одновременно по всем позициям документа.

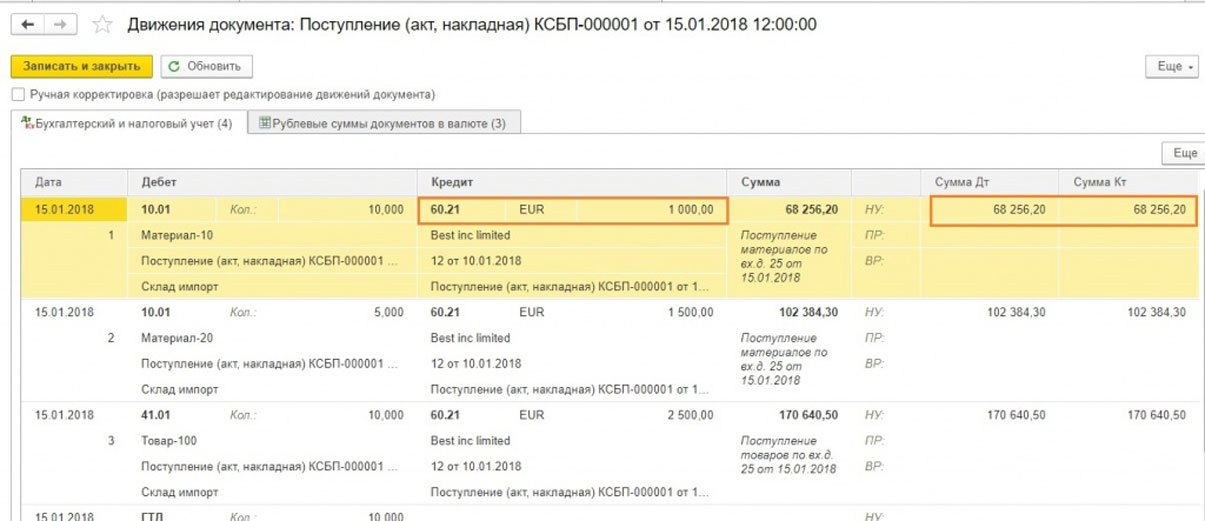

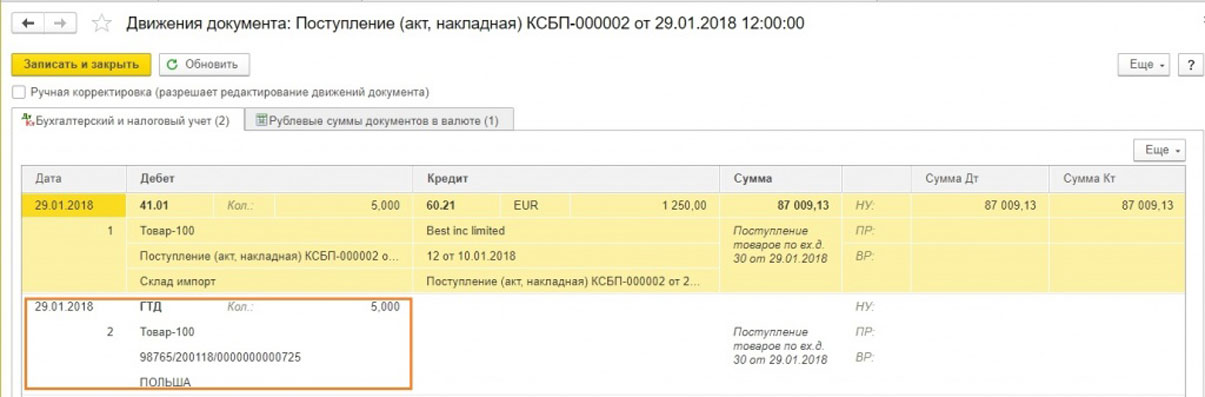

Если обратим внимание на проводки, то цены в евро автоматическим образом перевелись в валюту учёта (в случае нашего примера – это рубли).

По номенклатурной группе «Товары» появилась информация по забалансовому счёту ГТД. Что касается номенклатуры «Материалы», то здесь движения в разрезе ГТД не указываются.

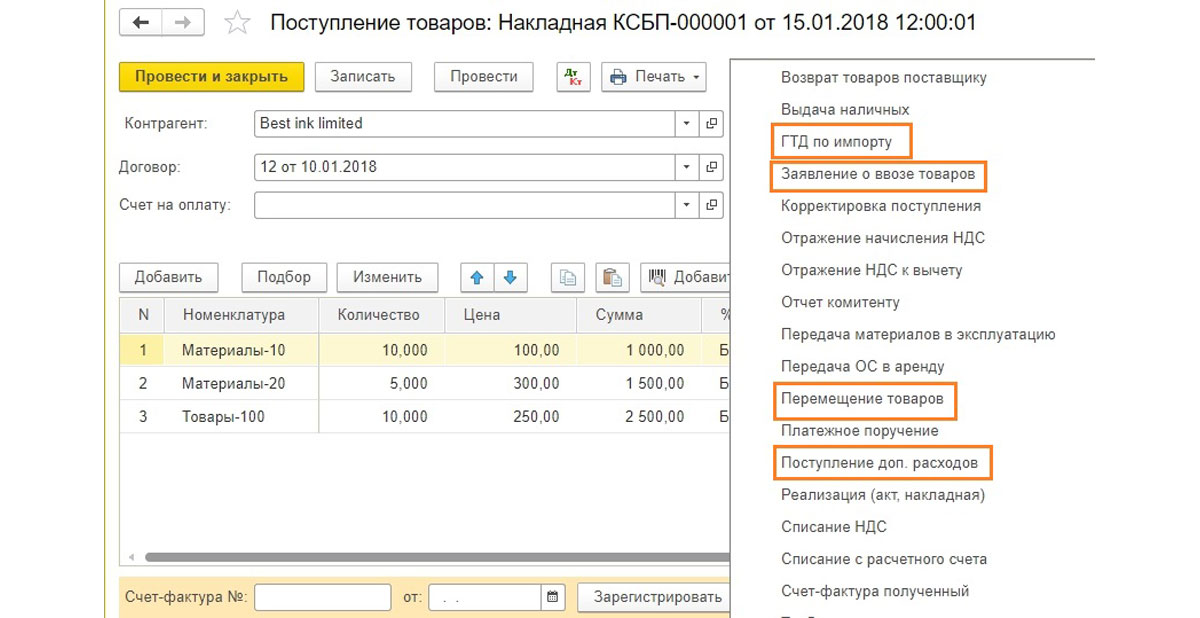

На основании поступления товаров можно сформировать несколько документов, которые будут связаны с поступлением ввозимых товаров.

Для примера создадим ГТД по импорту. Если товары поставляются из стран, входящих в Евразийский экономический союз, то нужно заполнить «Заявление о ввозе товаров». Перемещение товаров можно использовать, к примеру, в случае перевода товаров со склада таможни на склад предприятия. С документом, отражающим дополнительные расходы, всё и так понятно.

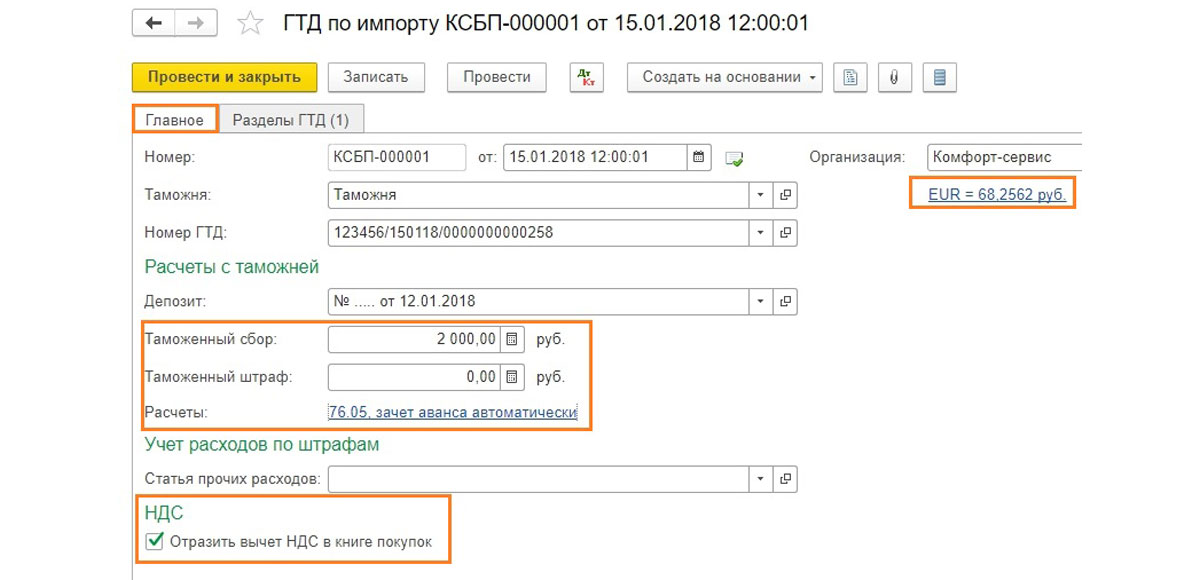

При создании ГТД в разделе «Главное» отражают суммы Таможенного сбора и Таможенного штрафа (если имеются). Кроме того, здесь можно указать настройку по НДС, поставив галочку в строке «Отразить вычет НДС в книге покупок». Для расчёта с таможней необходимо указать счёт 76.05. В этом разделе также можно увидеть курс евро.

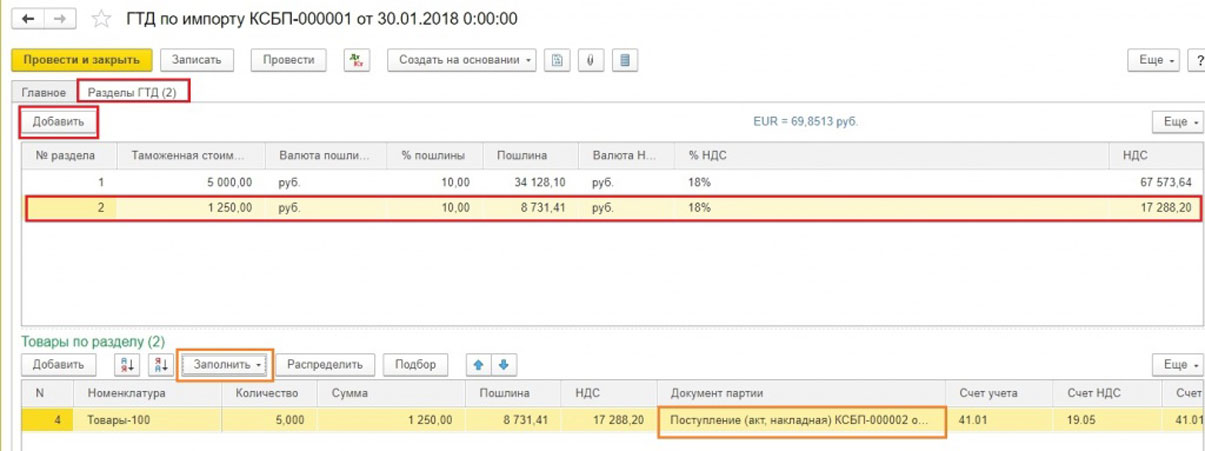

Во вкладке «Разделы ГТД» отражается размер таможенной стоимости (в валюте) и переносятся сведения по товарной номенклатуре. После установления процента по пошлине итоговое значение пошлины и НДС отобразится в рублях и распределится по товарному разделу автоматическим образом.

Проводки по ГТД формируются на размеры таможенных пошлин, сборов, НДС и штрафов (если таковые имеются).

При расчёте пошлины могут применяться и другие алгоритмы. Это, например, может быть пошлина, указанная одной суммой, которая распределится по всем товарным позициям. Если нужно исправить распределение сумм между товарами, то это можно сделать самим в разделе «Пошлина».

При необходимости повышения стоимости товаров на другие суммы следует воспользоваться вкладкой «Поступление дополнительных расходов» (Меню: «Покупки» – «Поступление дополнительных расходов»).

Отразим в 1С ещё одну зарубежную поставку с иным номером ГДТ.

Можем создать книгу покупок, в которой отобразятся размеры НДС.

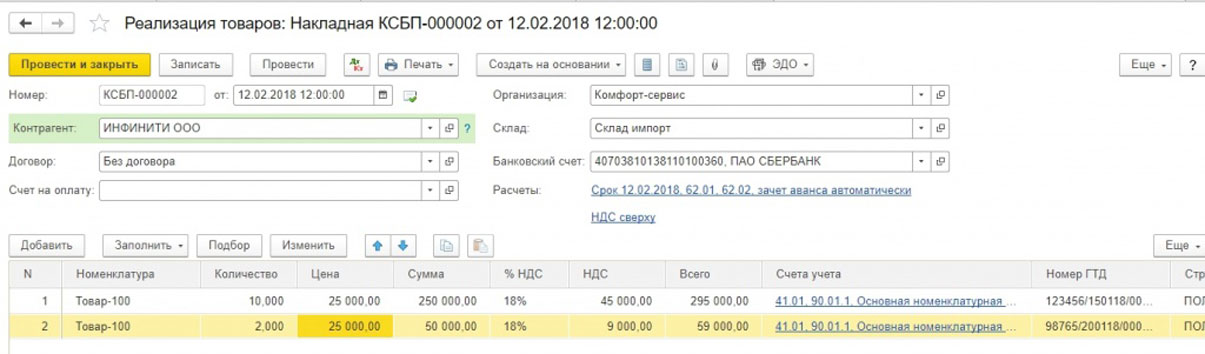

При дальнейшей продаже товаров компания обязана указывать верный номер ГТД.

Рассмотрим реализацию товаров, имеющих разный номер ГДТ. По первой поставке приход равен 10 шт., по второй – 5 шт. Клиенту отгружаем 12 шт. При заполнении документа продажи отобразить товар необходимо будет двумя строками, не забыв отразить ставку НДС.

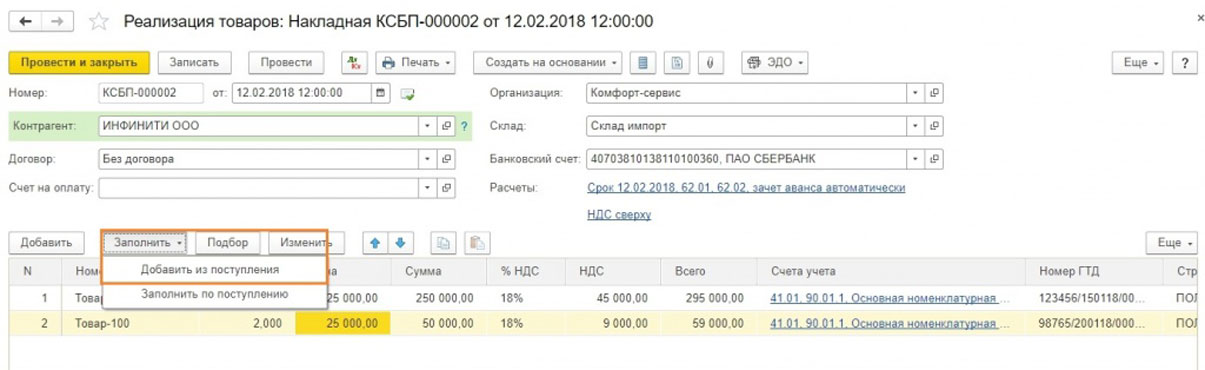

Для облегчения ввода можно воспользоваться командой «Заполнить» – «Добавить из поступления». Наименование товара и сведения ГДТ в таком случае заполнятся автоматическим образом.

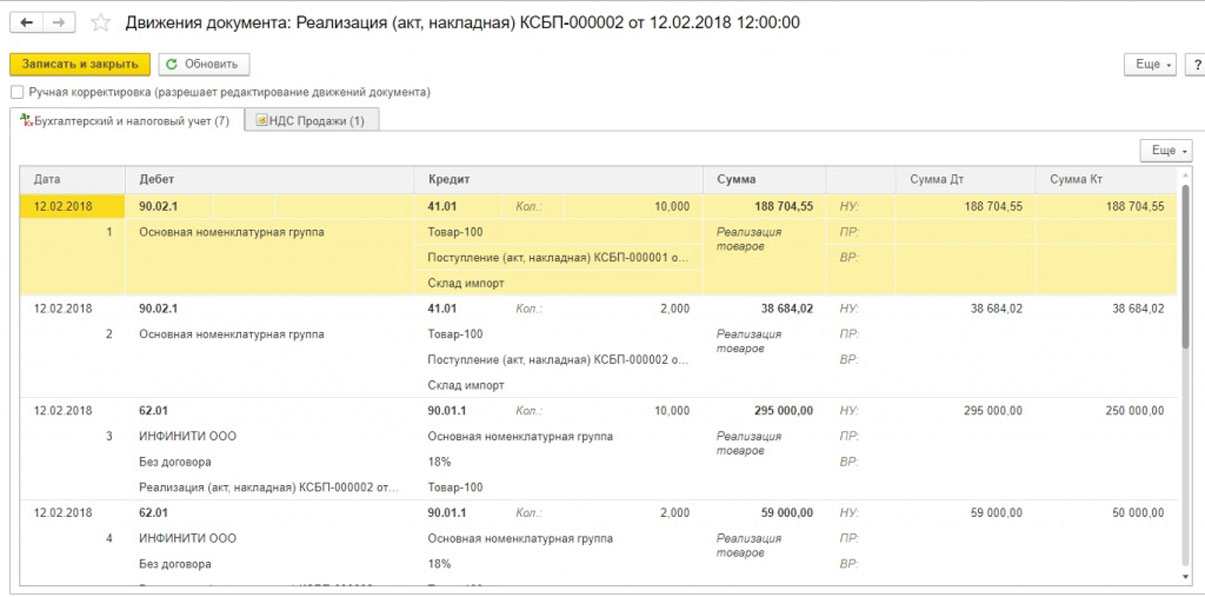

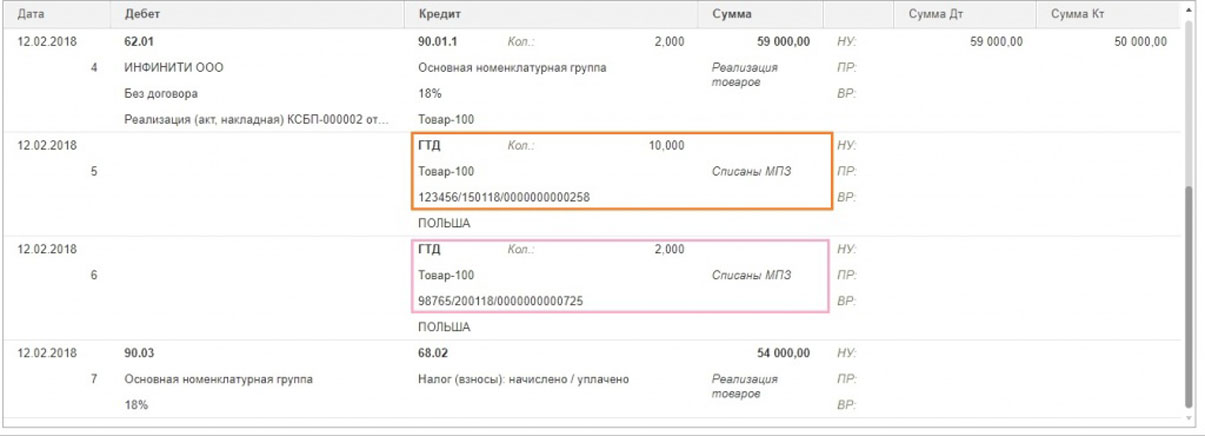

Рассмотрим проводки по проведённому документу.

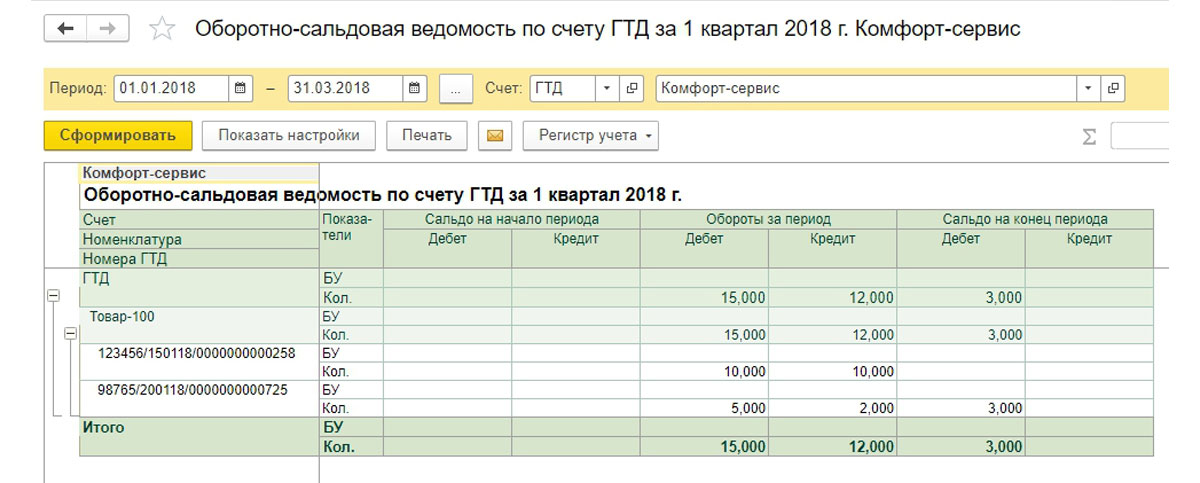

Более детальное движение ввозимых товаров можно рассмотреть через оборотно-сальдовую ведомость по счёту ГТД.

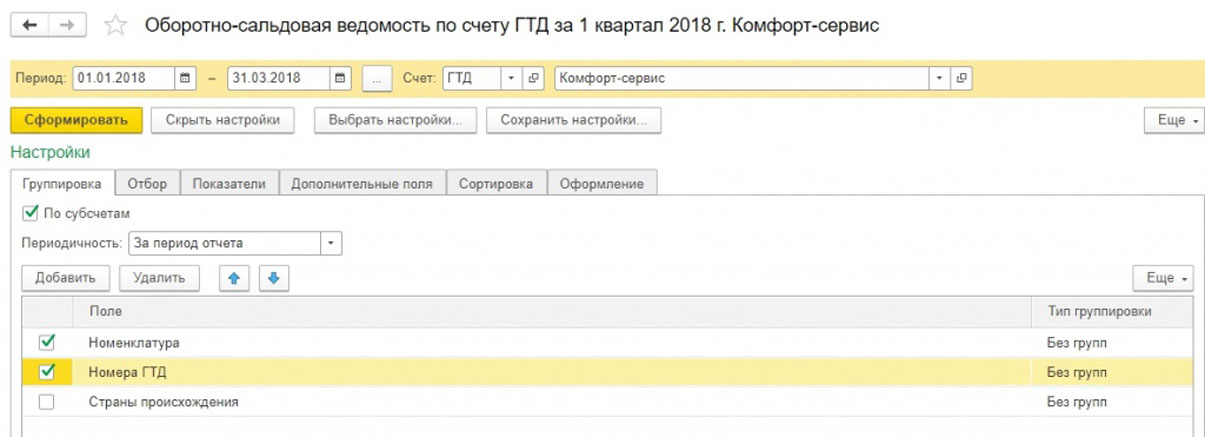

В настройках необходимо отметить соответствующие показатели.

Дополнительно рассмотрим некоторые возможности при оформлении ГТД.

Формирование таможенной декларации может проходить, основываясь на несколько документов по поступлению материальных ценностей. В части «Товары» можно добавить иной документ поступления, выбрав его из имеющихся во вкладке «Заполнить». Также табличная часть «Разделы ГТД» даёт возможность добавлять новые разделы.

Таким образом, возможности 1С:Бухгалтерия в рамках настроек позволяют установить порядок оприходования зарубежной продукции, соответствующий законодательству и потребностям компании, самими пользователями без консультаций специалистов 1С 8.3.

Остались вопросы или нужна помощь с настройками 1С? Закажите консультацию наших специалистов!

Как расшифровывается ГТД и что это такое

Для пересечения таможенной границы РФ каждый товар должен иметь сопроводительную документацию. До вступления России в Таможенный союз таким документом была грузовая таможенная декларация (ГТД). С 20.05.2010 года Решением Комиссии ТС № 257 грузы, ввозимые на таможенную территорию, оформляются декларацией на товары (ДТ).

Как правильно оформить, для чего нужна ДТ и кому она не требуется – читайте далее.

Что такое декларация на товар

Это обязательный документ, сопровождающий экспорт или импорт сырья и готовых изделий на территории Таможенного Союза (ТС) и за его пределами. Любое предприятие, занятое внешнеэкономической деятельностью, знакомо с декларацией на товары. Перемещение грузов через таможенную границу без надлежащего оформления подлежит административной и уголовной ответственности.

Что это такое и зачем нужно

Декларация на товар (ДТ) содержит всю информацию о ввозимом или вывозимом грузе: физические параметры, количество, стоимость, способ транспортировки, наименование страны-производителя. Документ позволяет определить размер пошлины и законность пересечения грузом государственной границы РФ.

Как расшифровывается

ДТ – это декларация на товар.

Вид документа и правила его оформления введены Решением Комиссии Таможенного союза от 20.05.2010 года № 257 «О форме декларации на товары и порядке ее заполнения».

Какие сведения содержит

В документе отражены реквизиты отправителя и получателя груза, в том числе фактический и юридический адреса, а также данные контрагента, если к моменту начала отгрузки промежуточные данные о транспорте, которым будет доставляться груз, неизвестны отправителю.

Основная часть документа включает:

Недостоверные сведения, указанные в декларации на товары, влекут арест груза на таможенной границе и возбуждение уголовного дела в отношении отправителя.

Виды ДТ

Подать документ можно в электронном или печатном виде. В последнем случае он оформляется, если:

Транспорт для международных перевозок, помещенный под таможенные процедуры, сопровождается декларацией на товары в письменном виде.

Формы:

Не все таможенные пункты РФ принимают декларацию в электронном виде. По этой причине сопровождение груза распечатанным документом будет нелишним.

ДТ на двигатель

Документ оформляется на все ввозимые на территорию грузы, в том числе на автомобильные двигатели. Правильно оформленная декларация потребуется для перерегистрации документов на машину в случае замены мотора. Помимо этого документа, понадобятся сведения о продавце и договор купли-продажи.

Важно. Если в документах на машину указан один двигатель, а фактически установлен другой, ГИБДД не поставит такое транспортное средство на учет. Поэтому при покупке автомобиля обязательно сверяйте номер двигателя фактический с тем, что указан в ПТС.

При расхождении требуйте у продавца документы (декларацию на товары и договор купли-продажи). Если продавец не готов передать вам эту документацию, лучше поискать другую машину.

ДТ на автомобиль

Машина, ввозимая из-за рубежа или вывозимая из РФ в качестве товара, подлежит обязательному декларированию, если ее стоимость составляет больше 5 000 долларов. Если нет оформленного документа на ввозимый автомобиль, его не удастся поставить на учет.

Физическое лицо, которое ввозит автомобиль для себя, заполняет ДТ и приходный ордер. Оба документа потребуют сотрудники службы регистрации транспортных средств ГИБДД.

Покупая машину в салоне или у иного юридического лица, собственник получает на руки ПТС и заверенную копию ДТ.

Важно! Необходимо сверить данные декларации, ПТС и фактический VIN-номер автомобиля. При расхождении в сведениях транспортное средство не будет подлежать регистрации на территории РФ.

Как правильно следует заполнять эту разновидность таможенной документации

Основной лист декларации (форма 1) содержит информацию только об одном товаре в количестве не более 999 единиц.

Добавочное приложение (форма 2) может включать информацию о трех разновидностях груза.

Основные графы, подлежащие заполнению в декларации:

Последующие графы подразумевают сведения о грузе, условиях его транспортирования, уплаченных налогах и сборах.

Важно! Первый лист ДТ содержит 54 графы, из которых 7, 43, С и D заполняет сотрудник таможни остальные – отправитель груза.

Образец заполнения

Декларация на товары содержит либо один основной лист, либо основной с дополнениями. Всего четыре формы. Так выглядит первый лист ДТ:

Скачать примеры заполнения декларации можно по ссылкам:

Первый лист декларации на товары. Форма 1

Добавочный лист к ДТ. Форма 2

Декларация на товары. Форма 3

Добавочный лист к ДТ. Форма 4

Основные требования к оформлению

ДТ оформляется только на официально утвержденном бланке печатными буквами, без помарок.

Требования к оформлению:

Декларация на вывозимые товары содержит графу с кодами таможенных постов. Ее не заполняют, если груз не облагается таможенной пошлиной или он находится вне поста контроля.

Какие документы подаются вместе с ДТ

Пакет сопроводительных документов включает:

При передаче электронной копии ДТ процесс оформления значительно сокращается. При этом сроком окончания таможенной процедуры становится дата присвоения документу регистрационного номера.

Как формируется номер декларации

Регистрационный номер ДТ состоит из 21 цифры, первые 8 из которых – код таможенного органа в соответствии с классификатором Таможенного союза, следующие 6 – дата регистрации декларации в формате дд.мм.гг (две последние цифры), последние 7 – порядковый номер ДТ в соответствии с журналом регистрации таможенного органа.

Например, 05100011/12.02.20/0001234. Этот номер означает, что 12 февраля 2020 года ДТ по счету 1234 с начала года зарегистрирована на 11 таможенном посту Республики Армения.

Когда декларацию можно не заполнять

Ряд законодательно предусмотренных ситуаций не требует заполнения ДТ.

Это возможно в трех случаях:

Такие условия периодически могут пересматриваться, поэтому лучше при ввозе/вывозе груза актуализировать информацию на сайте Федеральной таможенной службы РФ.

Заключение

Оформление декларации на товары – обязательная процедура почти для всех грузов, перемещаемых через государственную границу РФ. Ее заполнение не представляет особых трудностей, но стоит иметь ввиду, что от полноты и достоверности сведений, указанных в декларации, зависит не только размер пошлины, но и сама возможность ввезти или вывезти товар. ДТ на двигатель и автомобиль необходимы для регистрации ТС в РЭО ГИБДД, поскольку подтверждает законное нахождение мотора и машины на территории РФ.

Товары стоимостью меньше 100 евро, входящие в список исключений или приобретаемые для личного пользования, не подлежат сопровождению ДТ. Однако государство периодически пересматривает максимальную сумму и список в зависимости от экономической ситуации. По этой причине перед отправкой или получением груза рекомендуем ознакомиться с актуальной ситуацией на сайте ФТС РФ.

Предприниматель, маркетолог, автор и владелец сайта «ХитёрБобёр.ru» (до 2019 г.)

Закончил социально-психологический и лингвистический факультет Северо-Кавказского социального института в Ставрополе. Создал и с нуля развил портал о бизнесе и личной эффективности «ХитёрБобёр.ru».

Бизнес-консультант, который профессионально занимается продвижением сайтов и контент-маркетингом. Проводит семинары от Министерства экономического развития Северного Кавказа на темы интернет-рекламы.

Лауреат конкурса «Молодой предприниматель России-2016» (номинация «Открытие года»), молодежного форума Северного Кавказа «Машук-2011”.