Что значит усреднение акций

Что значит усредняться в акциях

Стратегия усреднения акций широко используется опытными инвесторами и известна многим начинающим трейдерам. Тем не менее ее эффективность часто вызывает споры. Чтобы разобраться, когда и как следует применять эту методику, сначала необходимо понять, в чем заключается ее суть и преимущества и с какими рисками она связана.

Стратегия усреднения

Стратегия усреднения заключается в приобретении или продаже ценных бумаг. При этом не следует обращать внимания на уровень цен. Это позволит улучшить среднюю стоимость акций и получить прибыль при длительном инвестировании. На коротких промежутках времени с помощью усреднения можно получить небольшой доход или избежать убытков.

Внимание! Важно понимать, что под усреднением акций при инвестировании подразумевается применение данной стратегии с учетом падения и роста рынка.

Усреднение на падающем и растущем рынке

Чаще всего стратегия усреднения применяется на падающем рынке. Таким образом инвестору удается достичь следующих результатов:

Внимание! Данная стратегия работает не во всех случаях. Ее применение в период роста рынка не снизит, а повысит среднюю стоимость актива. В результате этого упадет показатель доходности акций.

Как работает – примеры

Допустим, инвестор владеет 10 акциями Apple, цена которых на 9 апреля 2021 года, по данным биржи NASDAQ, установлена на уровне 130 долларов за одну штуку. Предположим, что в дальнейшем стоимость актива упадет до 100 долларов. Если инвестор, применяя стратегию усреднения, примет решение приобрести еще 10 таких же акций, он станет владельцем 20 ценных бумаг. Стоимость каждого актива составит уже не 130, а 115 долларов:

(130 × 10) + (100 × 10) / 20 = 115 (долл.)

Даже если стоимость акций после падения восстановится наполовину, а именно, на 11,5 % (всего цена упала на 23 %), инвестору уже на данном этапе удастся достичь точки безубыточности. Не применяя стратегию усреднения, он понесет убыток. Если цене актива через некоторое время удастся достичь своих прежних показателей, владелец получит прибыль.

Допустим, другой инвестор приобретет данные акции уже после их падения, в период, когда их стоимость составит 100 долларов за штуку. Предположим, что в дальнейшем произойдет рост цены актива: 100 → 110 → 120 → 130 долларов. Регулярно приобретая акции по указанным ценам, инвестор станет владельцем ценных бумаг со средней стоимостью 114 долларов.

Когда цена достигнет 140 долларов за акцию, доходность вложений будет равна 23 %. Если бы инвестор приобрел все акции по 100 долларов, доходность активов достигла бы 40 %.

Кто применяет стратегию усреднения

Стратегия усреднения может применяться начинающими инвесторам, которые не имеют достаточного опыта, чтобы правильно выбрать момент покупки акций. Данный метод подходит также трейдерам, которые не владеют своими эмоциями и часто при совершении операций с активами руководствуются ими, а не трезвым расчетом.

Если начинающий инвестор не имеет достаточного капитала для формирования портфеля и откладывает для этой цели определенную сумму из своей зарплаты, усреднение произойдет естественным образом. Несмотря на то, что это не целенаправленное применение стратегии, а просто регулярное инвестирование, эффект будет аналогичен усреднению. Стоит учитывать, что при долгосрочных вложениях в период роста рынка данный метод приведет к увеличению средней цены активов. В период снижения рынка целесообразно регулярно покупать акции, усредняя их стоимость.

Если начинающий инвестор имеет достаточный капитал для вложений, лучше приобрести пакет ценных бумаг сразу. Для регулярных инвестиций в дальнейшем можно использовать суммы получаемых дивидендов или купона. Данные выплаты имеют определенную периодичность, поэтому с помощью их вложения в акции также удастся достичь эффекта усреднения.

Внимание! Если инвестор опасается вкладывать все свои сбережения, чтобы избежать неблагоприятных последствий при падении рынка, рекомендуется разбить весь капитал на равные части и инвестировать постепенно.

Какие риски несет метод усреднения

Метод усреднения сопряжен со следующими рисками:

Стратегия усреднения вызывает много споров. Тем не менее она часто бывает полезной, особенно для начинающих инвесторов. Но рано или поздно возникает необходимость выбора между усреднением уже имеющихся активов и приобретением новых привлекательных позиций. В этом случае рекомендуется ориентироваться на степень диверсификации вложений. Если портфель не покрывает ключевые отрасли и секторы экономики, лучше принять решение в пользу его расширения. Если вложения уже надежно диверсифицированы, можно выбрать стратегию усреднения.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Что такое стратегия усреднения на фондовом рынке.

Усреднение – это инвестиционная стратегия, которая предполагает покупку большего количества акций при снижении их цены. Это снижает среднюю стоимость одной акции. Это также известно, как усреднение на падающем рынке.

Например, предположим, что вы покупаете 100 акций по 50 рублей за акцию на общую сумму 5000 руб. Затем цена упадет до 40 руб. за акцию. Затем вы покупаете еще 100 акций по 40 руб. за акцию на общую сумму 4000 руб. Теперь вы владеете 200 акциями и в общей сложности потратили 9000 руб. Средняя цена за акцию, которой вы владеете, сейчас вместо 50 рублей, составляет 45 руб.

Если цена восстановится до 60 рублей за акцию, то усреднение будет эффективной стратегией для получения прибыли от ваших инвестиций. Однако, если акции продолжают падать в цене, вы можете потерять деньги. В этот момент вам, возможно, придется решить, стоит ли дальше покупать упавшие активы или фиксировать убыток.

Вот что следует учитывать, если вы думаете об усреднении своих инвестиций на фондовом рынке.

Является ли усреднение эффективной стратегией?

Простой и понятный ответ на этот вопрос – это зависит от обстоятельств. Профессионалы в области инвестиций обычно расходятся во мнениях относительно эффективности уменьшения среднего значения.

Инвесторы, которые придерживаются долгосрочного подхода к инвестированию, склонны отдавать предпочтение именно к стратегии на усреднение позиции на падающем рынке.

Это нелегкая стратегия – идете против тренда. Идти против того, что делает большинство, и покупать акции, когда другие продают, иногда может оказаться прибыльным. Но это также может означать, что вы упускаете из виду риски, которые побуждают других продавать.

Но если вы инвестируете в компанию, а не просто в акции, то вы можете лучше понять, является ли падение цены акции временным или признаком проблемы, исходя из прошлых результатов и текущего состояния данной компании.

Если вы действительно верите в компанию, то усреднение позиции может иметь смысл, если вы хотите увеличить свои доли в компании. Накопление большего количества акций по более низкой цене имеет смысл, если вы планируете хранить их в течение длительного периода времени.

Возможно, избежать проблемы выбора отдельный ценных бумаг, и инвестировать в индексный фонд на широкий рынок, такой как, например Индекс Мосбиржи или S&P 500. Инвесторы, кто на падающем рынке в марте 2020 года усредняли свои позиции по этим фондам, сегодня имеют значительный доход.

Когда неоправданно усредняться по акциям.

Инвесторы, которые делают краткосрочные инвестиции и вкладывают деньги просто в акции, а не в компании, обычно не одобряют усреднение цены на падающем рынке. Они ищут сигналы на покупку и продажу, основываясь на ряде индикаторов, которые следуют за тенденциями, а не против них.

Если ваша цель состоит в том, чтобы заработать на сделке, и у вас нет реального интереса к базовой компании, кроме того, как на нее могут повлиять рынок, новости или экономические изменения, то снижение среднего значения, вероятно, не является правильной стратегией для вас. В большинстве случаев это происходит потому, что вы недостаточно знаете об основной компании, чтобы определить, является ли падение цены временным или отражением серьезной проблемы.

Типичный образ действий при инвестировании в акции (в отличие от компании) и краткосрочном инвестировании – это сократить свои убытки на определенную сумму.

Эта сумма может быть разной для каждого инвестора и зависит от вашей терпимости к риску.

Например, вы можете стремиться ограничить свои убытки до 5% или, может быть, 10% от ваших инвестиций. Поэтому, если у вас было 100 акций по цене в среднем 100 руб. за акцию, вы можете ограничить свои потери 10% и продать, когда цена акции упадет до 90 руб. Это известно, как стратегия выхода с целевой прибылью или убытком.

А кто вы, инвестор или трейдер – узнайте в чем отличие.

Усреднение. Как и где его использовать в инвестициях

Усреднение – это стратегия, при которой минимизируются риски при торговле на бирже. Из этой статьи вы узнаете, как строится эта стратегия и почему она очень важна при инвестировании и торговле на фондовом рынке.

Метод усреднения

Давайте рассмотрим все по порядку. Имеем график цены акции какой-либо компании. Проанализировав компанию, мы решили купить1 акцию по цене 200 рублей.

Но вдруг случился форс-мажор, и цена акции этой компании начала падать и упала до уровня 100 рублей за акцию.

Получается, мы то купили за 200 руб, а сейчас цена акции 100 рублей. То есть наш убыток теоретически составляет 100 рублей. Что делать в этом случае? Если мы продадим прямо сейчас эту акцию, то зафиксируем убыток в 100 рублей. Но ведь нам нужна прибыль, а не убыток! Мы ведь пришли на фондовый рынок за прибылью!

Так почему бы нам… не купить еще одну акцию по 100 рублей? Ведь часто бывает так, что хорошие компании всегда растут в цене и рано или поздно ситуация исправится. То есть в этом случае цена акции все равно рано или поздно должна вырасти.

Хорошо, так и сделаем: возьмем еще одну акцию по цене 100 рублей.

Итого, у нас в портфеле 2 акции. Одну акцию мы взяли по 200 рублей, а еще одну – по 100 рублей.

Вдруг цена акции и вправду пошла в рост и дошла до уровня 150 рублей.

Но теперь самое интересное. Когда акция будет торговаться снова на уровне 200 рублей, ты мы выйдем в +100 рублей.

Да, бывают также случаи, когда цена акции все равно идет против нас. В этом случае можно снова открыть позицию, но с таким же объемом. То есть в нашем случае 1 акция.

Да, наш убыток может составить еще больше, но мы должны твердо знать, что цена вот-вот должна развернуться.

Как узнать, когда открывать вторую и последующие позиции для усреднения?

Существует множество методов усреднения. Давайте же рассмотрим самые популярные стратегии усреднения.

Усреднение во времени

На мой взгляд – это самая лучшая и простая стратегия усреднения. Весь ее смысл заключается в том, чтобы покупать просевшие акции через равный промежуток времени, например, каждый месяц в одинаковом объеме. Эта стратегия усреднения по времени уже заложена в стратегии пассивного инвестирования Ленивый инвестор. На мой взгляд – это самая лучшая стратегия пассивного инвестирования.

Усреднение от уровня поддержки

Этот метод усреднения уже чуток сложнее. Для того, чтобы в нем разобраться, вы должны четко уметь находить и строить уровни поддержки и сопротивления. Здесь все как обычно. Чем старше таймфрейм, тем сильнее уровни поддержки и сопротивления, поэтому, значимый уровень поддержки и сопротивления лучше искать на дневном таймфрейме, ну максимум на четырех часовом (Н4).

Давайте разберем небольшой пример.

Допустим, мы купили нашу акцию по 200 рублей, как в примере выше.

Вдруг цена пошла не в нашу пользу, но не стоит паниковать!

Ищем на дневном или четырехчасовом графике сильный уровень поддержки. К примеру, наш уровень поддержки – это уровень в 50 рублей за акцию.

Вблизи этого уровня мы ставим или отложенный ордер на покупку или ждем, когда цена будем находится рядом с этим уровнем и покупаем акцию в том же объеме, в котором мы покупали в первый раз.

Если компания сильная, то ее цена акции рано или поздно все равно пойдет вверх. Это просто вопрос времени. В нашем случае при цене в 200 рублей мы бы уже заработали 150 рублей.

А теперь подумайте вот над чем, что если мы бы не открыли позицию усреднения? Мы бы так и сидели с голой жопой, пока цена акции не придет к своим значениям в 200 рублей. Было бы потрачено много времени и нервов, пока цена не пришла бы к своим первостепенным значениям. Поэтому, важно уметь правильно анализировать акции.

Когда нельзя усредняться?

Новички в инвестировании совершают порой очень много ошибок. Для того, чтобы не наступать на грабли и не набивать шишки, ниже приведены мои наставления.

Не ловите падающие ножи

Во времена кризиса некоторые акции компаний летят вниз со скоростью света. Здесь возникает сильный соблазн усредниться и купить дешевеющие акции. Все бы хорошо, но вот никто не знает, когда остановится падение. Акции какой-либо компании могут падать годами. Здесь главное найти сильные уровни поддержки и сопротивления, оценить по теханализу, где может произойти разворот тренда, а также изучить фундаментальные показатели компании. И самое главное – не паниковать!

Нужно оценить ситуацию трезво и уже потом усредняться не на всю котлету, а порциями. То есть использовать усреднение во времени. Ни один инвестор и трейдер в мире не смогут нащупать ценовое дно и купить именно там на всю котлету.

Поэтому, также не стоит никогда верить в экстрасенсов и предсказателей. Ведь если бы они знали, где будет дно, то могли бы кредитнуться на большую сумму и увеличить свой депозит в разы за очень короткий промежуток времени.

Яркий пример падающего ножа – это цена акций компании Магнит. Всего за один год акции упали в цене почти в 3 раза!

Инвесторы-паникеры усреднялись бы на каждой свече, и в итоге исчерпали бы весь свой депозит. А цена бы все падала и падала…

Поэтому, если видите сильное падение – проведите исторические уровни поддержки и уже усредняйтесь на них. Здесь на примере все тот же график цена акций Магнита. Таймфрейм: одна свеча – один месяц.

В этой ситуации я бы усреднился сначала от первого уровня поддержки, а если бы цена пробила его, что и произошло, я бы уже докупался на втором уровне поддержки. Как вы видите далее, именно от него цена и отскочила. В настоящее время акции Магнита в моем портфеле показывают плюс. Поэтому, уровни в теханализе работали и будут работать всегда.

Плохой фундаментал компании

Если компания показывает из квартала в квартал и из года в год плохие показатели, то стоит задуматься, надо ли усреднять такую компанию? Думаю, мои читатели – умные инвесторы, и они никогда не будут брать различный шлак, типа компаний какого-нибудь десятого эшелона. Берите всегда голубые фишки и дивидендных аристократов и научитесь уже читать фундаментальные показатели компании.

Недавняя история с акциями Мечел тому доказательство. Ни с того ни с сего акции компании скаканули резко вверх то ли на слухах, то ли ее тупо разгоняли спекулянты. Так и никто не мог ничего толком объяснить. В результате акции компании стремительно выросли более чем на 70% за 10 дней. Хомяки-инвесторы, естественно, кинулись ее покупать по завышенным ценам.

Но случилось то, что и должно было случиться. Хомяков опять поимели крупные умные инвесторы. Они распродали все свои акции Мечел по хорошей цене на самых пиках. Потом все это дело уже поздно поняли инвесторы-хомяки и распродали свои остатки акций, естественно, с убытком.

Но если бы эти начинающие инвесторы могли бы хоть одним глазком глянуть на фундаментальные показатели компании, они бы ни за что не купили эти акции. Почему? Давайте разберемся.

Из года в год чистая прибыль компании Мечел была все меньше и меньше.

Последние квартальные отчеты были прям “тихий ужас”. Взлет акций произошел в начале января 2020 года. Можно увидеть на гистограмме, что последние два квартала уходящего года прибыль была отрицательной, то есть компания уже была убыточной.

Я уже не говорю о долгах компании, где долг превышает все активы компании почти в два раза!

Так стоило ли вообще покупать Мечел изначально? Да конечно нет! А по ценам, которые брали хомяки-инвесторы и подавно!

Если у вас нет кэша

Кэш – это свободные деньги. У вас всегда должна быть подушка безопасности на брокерском счете в размере 20-25% в разной валюте и в коротких облигациях. Это железное правило. Все профессиональные инвесторы так или иначе имеют запас наличности, чтобы докупать неожиданные глубокие просадки и потом на этом заработать еще больше, при восстановлении справедливой цены компании.

Если у вас нет свободных денег, то не стоит занимать их или брать в долг у брокера. Всегда торгуйте только на свои деньги и никогда не берите в долг. Хотя, в самом начале инвестирования можно взять небольшую сумму для того, чтобы понять, как работает фондовый рынок, но не более того!

Нет свободной наличности? Увы, придется ждать, когда цена возвратится на прежний уровень, чтобы выйти хотя бы в ноль. А это потеря времени, которое уже никогда не вернешь. Поэтому, всегда имейте свободные деньги на брокерском счету в размере 20-25% от депозита в разных валютах поровну, и в коротких надежных облигациях, чтобы усредниться при так называемых “распродажах” на рынке.

Стратегия усреднения позиций на фондовом рынке: что такое и как работает алгоритм на конкретных примерах

А вы ловили “дно” в 2020 году? В течение всего этого коронавирусного года эксперты наперебой советовали покупать просевшие акции, потому что они достигли “дна”. Но потом было и второе “дно”, и третье. Кто-то расстраивался, что всю наличность истратил на первое, кто-то до сих пор ждет еще большей просадки. Неуверенности в эпоху волатильности можно избежать, если использовать определенный алгоритм покупки активов.

В статье рассмотрим, что такое стратегия усреднения позиций на фондовом рынке и как ее правильно использовать для максимального эффекта.

Что такое и как работает стратегия усреднения

Стратегия усреднения – это определенный торговый алгоритм покупки ценных бумаг или валюты, который позволяет в результате усреднить цену, т. е. не истратить все деньги на максимуме котировок и не ждать их минимума месяцами.

Для классического механизма усреднения возможны несколько вариантов:

Вот почему профессиональные инвесторы, которые пережили не один экономический кризис, всегда к нему готовятся. Копят деньги на депозите, в облигациях, фондах денежного рынка, чтобы в нужный момент распаковать свою кубышку и закупиться интересными бумагами на падении котировок.

Отличная возможность была в 2020 г., когда с марта начался обвал на фондовом рынке. Попытки угадать “дно” не у всех были удачными, но стратегия усреднения все равно помогла неплохо заработать. В такие моменты опытные люди делают состояния, а новички в ужасе распродают активы, желая спасти хоть что-нибудь.

В трейдинге часто используют стратегию мартингейла, которая пришла из игры в рулетку. По ней игрок после каждого проигрыша удваивает ставку. И так до тех пор, пока не отыграет позиции. Для инвесторов-новичков трейдинг – это такая же игра в рулетку, которая грозит полной потерей капитала и разочарованием в инвестициях.

Стратегия усреднения стоимости по методу Эдлсона

Кроме классической стратегии усреднения инвесторы успешно применяют метод Эдлсона. Суть его в следующем:

Метод Эдлсона дает лучший результат по сравнению с классической схемой и схемой единовременной покупки ценных бумаг на всю сумму.

Примеры усреднения позиции

Пример 1. Рассмотрим условный пример. Вы купили 100 акций по 100 ₽ за штуку. Через месяц еще 100, но уже по 95 ₽ за штуку, потом еще раз по 90, 85 и 80 ₽ за каждую акцию. Средняя цена для вашего портфеля составит:

(100*100 + 100*95 + 100*90 + 100*85 + 100*80) / 500 = 90 ₽/шт.

Допустим, что через какое-то время котировки начали расти. При цене акции в 90 ₽ вы уже вышли в ноль, при достижении 100 руб. будете иметь 11 % прибыли. А тот инвестор, кто сразу на все деньги купил активы по 100 ₽, только выйдет из просадки в ноль.

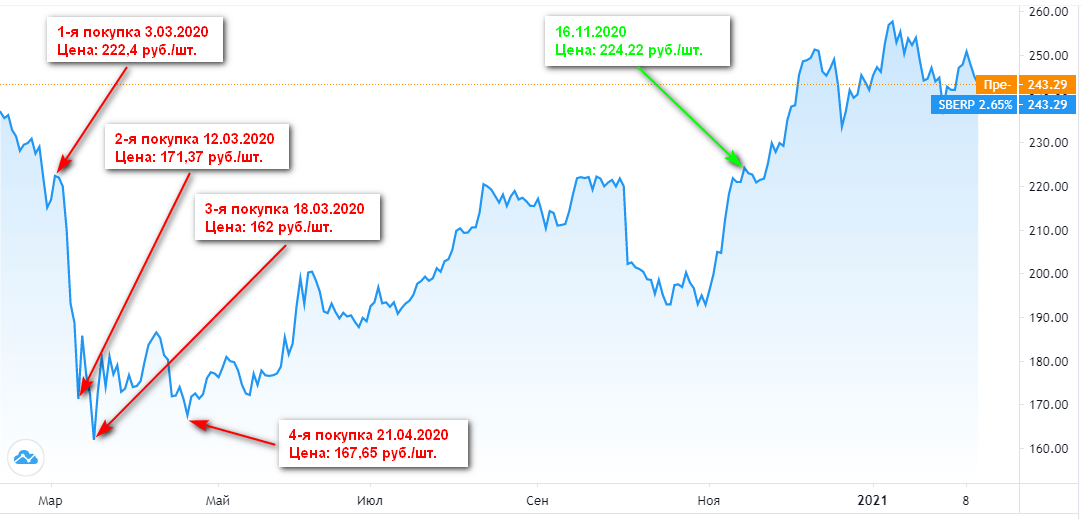

Пример 2. А теперь пример на реальном активе. Возьмем привилегированные акции Сбербанка (SBERP) и рассмотрим период с марта до конца 2020 г. Начался обвал на фондовом рынке практически по всем эмитентам. Первую покупку на 1 000 штук мы совершили 3.03.2020 по 220,4 ₽, вторую – 12.03.2020 по 171,37 ₽, третью – 18.03.2020 по 162 ₽, четвертую – 21.04.2020 по 167,65 ₽.

Средняя цена = 1 000 * (220,4 + 171,37 + 162 + 167,65) / 4 000 = 180,35 ₽/шт.

Далее начался рост котировок. 16.11.2020 мы достигли первоначальной цены покупки и даже чуть ее превысили – 224,22 ₽/шт. Наша прибыль составила:

(224,22 – 180,35) * 4 000 = 175 480 ₽ или 24,32 % за 8,5 месяцев.

Совсем неплохо. Однако на практике все выглядит не так радужно. Сложно понять, когда падение уже остановилось и начался подъем, который на деле может оказаться кратковременной корректировкой. Именно поэтому постоянно применять стратегию усреднения при покупке ценных бумаг нельзя. Советы по ее эффективному применению рассмотрим чуть позже.

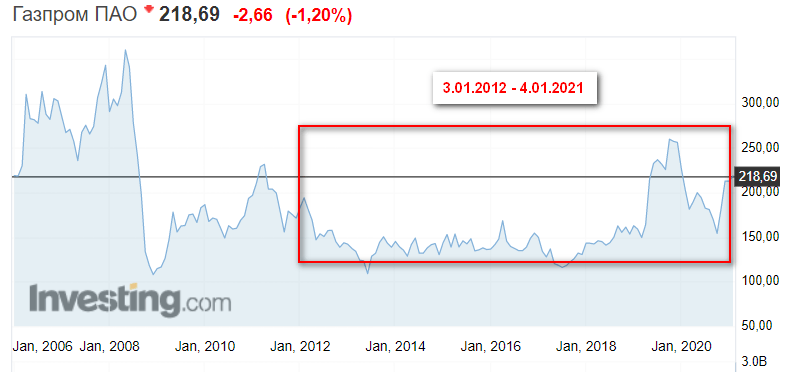

Пример 3. Начинающие инвесторы любят покупать акции Газпрома. Не очень доходная бумага, которая за 10 лет выросла примерно на 20 %. Сравним между собой покупку активов за один раз в начале 10-летнего срока и стратегию усреднения, т. е. приобретение одинакового количества бумаг ежегодно.

Вариант 1. В начале 2012 г. мы купили 1 000 бумаг по цене 177,5 ₽/шт. За 10 лет котировка выросла до 212,71 ₽/шт. Наша прибыль составила: (212,71 – 177,5) * 1 000 = 35 210 ₽ или 19,84 %.

Вариант 2. В начале каждого года покупаем по 100 штук в течение 10 лет. Стратегия усреднила цену до 164,76 ₽. Прибыль составила: (212,71 – 164,76) * 1 000 = 47 950 ₽ или 29,1 %. То есть выше первого варианта почти на 10 %.

| Период, год | Цена, ₽ | Средняя цена в портфеле, ₽ |

| 2012 | 177,5 | 177,5 |

| 2013 | 147,9 | 162,7 |

| 2014 | 135,47 | 153,62 |

| 2015 | 133,95 | 148,71 |

| 2016 | 134,91 | 145,95 |

| 2017 | 157,7 | 147,91 |

| 2018 | 132,2 | 145,66 |

| 2019 | 156,28 | 146,99 |

| 2020 | 259 | 159,43 |

| 2021 | 212,71 | 164,76 |

Пример 4. Снижение средней цены покупки увеличивает дивидендную доходность. Допустим, эмитент объявил дивиденд в размере 50 ₽. Были сделаны 3 покупки:

Теперь рассмотрим вариант, когда мы увеличиваем количество покупаемых акций:

Преимущества и недостатки

Стратегия усреднения – это не панацея от убытков. Она может вывести портфель как в плюс, так и в минус.

Советы по использованию стратегии усреднения

Любая стратегия эффективна тогда, когда она применяется с умом. Бездумная покупка акций на снижении котировок может привести к вложению денег в слабую компанию, которая никогда не оправится от своих проблем и покинет биржу в результате делистинга.

Несколько советов по грамотному использованию стратегии усреднения:

Заключение

Залог эффективности стратегии усреднения в регулярности, долгосрочности и фундаментальном анализе. На мой взгляд, именно эти три кита позволят даже инвестору-новичку заработать на фондовом рынке значительно больше процентов на депозитах. Что думаете о таком подходе к инвестированию?