Что значит укрепление доллара

Что влияет на курс доллара и почему за ним следят во всем мире

Во многих странах ежедневно следят за курсом американской валюты, отслеживают новости от ФРС (“Центробанка” Соединенных Штатов), ругают свою экономику за сильную зависимость от доллара, надеются и одновременно боятся, что это когда-то закончится. Почему так происходит? Попробуем разобраться, что влияет на курс доллара в мире и России, откуда такой интерес к иностранной валюте со стороны других государств.

Почему американская валюта интересует другие страны

Так уж сложилось, что американский доллар сегодня – это мировая резервная валюта. Это означает, что центральные банки других стран приобретают его для пополнения государственных резервов, цена большинства товаров и услуг, которыми государства обмениваются между собой, также выражена в долларах. Такие международные экономические показатели, как ВВП, объемы экспорта и импорта, размер инвестиций и другие, по которым страны сравниваются друг с другом, тоже рассчитывают в американской валюте.

Становление доллара в качестве мировой валюты не произошло случайно. Вот несколько факторов, которые к этому привели:

И сейчас ни одна страна мира не заинтересована в крахе доллара США. Вслед за ним рухнут экономики государств, зависящих от американской валюты, обесценятся золотовалютные резервы и частные накопления. Потому все, начиная от рядового гражданина до высокого чиновника, следят за тем, что происходит с мировой резервной валютой.

Ситуация на мировом валютном рынке уже начала меняться. Но такие глобальные изменения не происходят за один или два года. Нужно время, чтобы появилась и окрепла другая или другие валюты, развивалась торговля в национальных валютах и повышалась доля других стран в мировом ВВП.

Что такое валютный курс и как он устанавливается

Деньги в экономике – это товар, а товар имеет свою цену. Цена валюты – это курс.

Валютный курс – это соотношение между валютами, т. е. сколько денежных единиц одной страны можно купить за одну денежную единицу другой.

Эмитентом доллара США является Федеральная резервная система (ФРС). Она не подчиняется правительству, является независимой, действует, конечно, в интересах своей страны. Но за решениями ФРС следят экономисты и инвесторы всего мира, потому что от них во многом зависит стабильность на мировом рынке.

Доллар – свободно конвертируемая валюта. Его курс устанавливается на основе спроса и предложения, на которые оказывают влияние две стороны мирового валютного рынка:

Факторы влияния на курс доллара в мире

На курс американской валюты оказывает влияние множество внутренних и внешних факторов. Наиболее значимые из них мы рассмотрим далее в статье.

Внутренние

Внутренние факторы, влияющие на курс доллара, связаны с экономической и политической жизнью США. Давайте рассмотрим основные из них.

В США, как и в любой другой стране мира, этот показатель служит индикатором развития экономики. Растет – хорошо, падает – плохо.

Обозначается аббревиатурой PPI, не учитывает услуги, включает в расчет стоимость рабочей силы и сырья для производства товаров. Является индикатором инфляции. Влияет на курс аналогично CPI.

Это соотношение экспорта и импорта. Чем выше экспорт, тем благополучнее дела в экономике. Такое соотношение поддерживает доллар.

За этим показателем особенно следили и следят в период пандемии 2020 и 2021 годов. Ежемесячно публикуются данные о количестве поданных заявок на получение пособия по безработице. Чем больше безработных, тем слабее американская валюта.

Внешние

Курс доллара США зависит и от внешних факторов.

Что влияет на курс доллара к рублю

Политика Банка России

Ежедневно, кроме выходных, Банк России устанавливает официальный курс рубля к иностранным валютам, в том числе и к доллару США. Делается это на основе рыночных котировок на валютной бирже, на которые влияют спрос и предложение. Банк России проводит курсовую политику в режиме плавающего курса рубля, т. е. позволяет тому изменяться под воздействием рыночных факторов.

Главная задача регулятора – поддержание финансовой стабильности. Если у курса рубля наблюдается динамика, которая может привести к девальвации, повышенному спросу на иностранную валюту, долларизации депозитов и ухудшению финансовой устойчивости банков и предприятий, то Банк России проводит следующие меры по стабилизации:

Рыночное влияние

Кроме политики ЦБ, курс доллара к рублю меняется под воздействием следующих рыночных факторов:

Почему курс доллара к рублю чаще растет, чем падает

Мы привыкли считать, что доллар всегда растет по отношению к рублю. Это не совсем так. Иногда наблюдается и обратная ситуация. Но следует признать, что периодов ослабления рубля больше, чем укрепления. Разберемся, с чем связан рост американской валюты по отношению к нашему “деревянному”:

С 15 января 2021 г. Банк России возобновил покупку долларов США на бирже на сумму 106,3 млрд рублей для пополнения резервов. Ожидают, что это приведет к очередному ослаблению рубля, который укрепился до 74 руб. Экономисты подсчитали, что ранее от девальвации на каждый рубль правительство получало до 180 млрд руб. дохода.

Заключение

Укрепление доллара будет иметь далеко идущие последствия для всех рынков

Специально для Investing.com

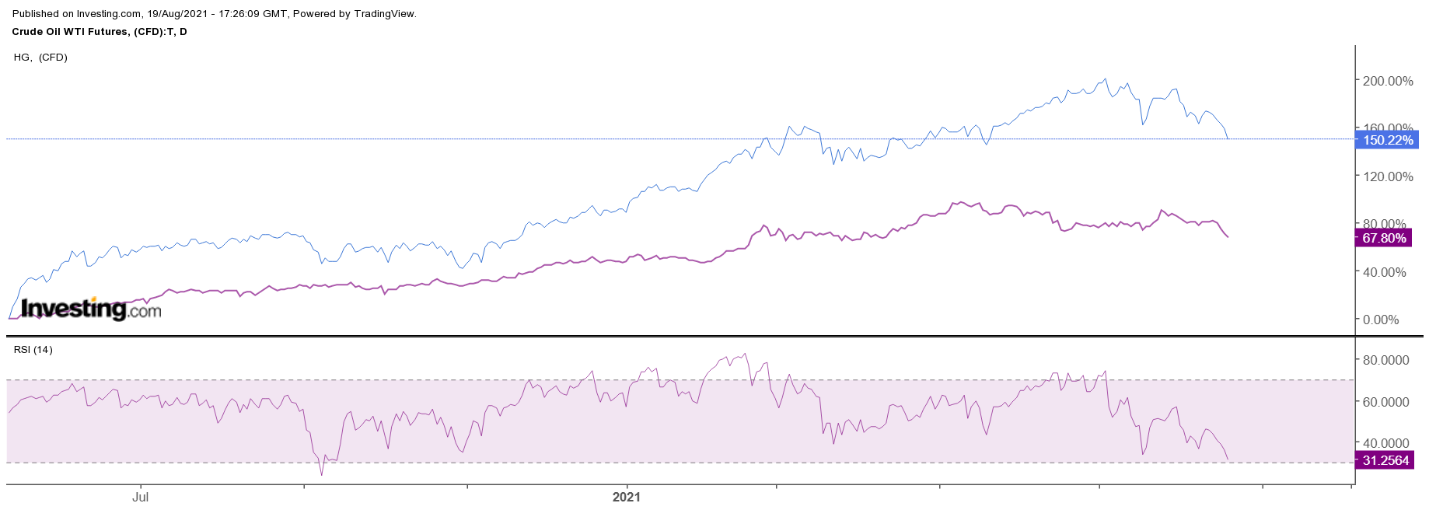

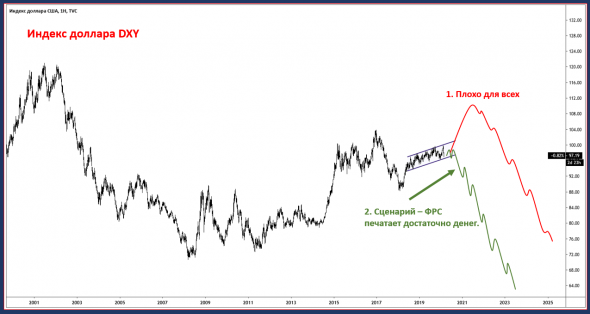

Индекс доллара неуклонно повышается на протяжении нескольких недель. Рост американской валюты, вероятно, продолжится с учетом того, что протоколы последнего заседания ФРС указывают на скорое начало сворачивания количественного смягчения. Индекс доллара находится в процессе пробоя ключевого уровня сопротивления, и, как только этот прорыв состоится, у индикатора появится пространство для дальнейшего значительного роста. Это, вероятно, окажет понижательное давление на сырьевые товары и международные рынки.

Дополнительным источником поддержки для американской валюты стало увеличение спредов между доходностями облигаций США и других стран. При том, что ставки в США выше, чем в других странах, спрос на доллары будет оставаться высоким, поскольку иностранные покупатели американских бондов будут продавать местные валюты для покупки трежерис в долларах.

Впереди — мощный «бычий» пробой

Все это подогревает ралли американской валюты и создает «бычью» техническую формацию, известную как «двойное дно». Паттерн появился при формировании дна в январе 2021 года и затем в мае 2021 года. Для подтверждения двойного дна и пробоя выше паттерна индексу доллара необходимо подняться выше сопротивления в районе 93,50. Такой поворот событий, вероятно, послужит толчком для ралли в сторону 94,60, однако со временем нельзя исключать и рост к 98.

Отражающий импульс индекс относительной силы (RSI) имеет очень «бычье» значение. Индикатор находится в явном восходящем тренде, указывая на положительный импульс по индексу доллара. Долгосрочный тренд по RSI тоже восходящий, а значит, ралли доллара, вероятно, не ограничится краткосрочным периодом.

Негативные последствия

Укрепление доллара также, вероятно, создаст неприятности для развивающихся рынков и стран-экспортеров, поскольку будет сопровождаться инфляционным давлением, повысив стоимость товаров и услуг и замедлив экономический рост на этих рынках. Именно укреплением американской валюты, пожалуй, можно объяснить расхождение в динамике между международными и американскими рынками, наблюдаемое в последние недели.

Например, биржевой фонд iShares MSCI ACWI ex U.S. ETF (NASDAQ: ACWX ) с начала июня потерял более 6%. Между тем, фонды iShares MSCI Taiwan ETF (NYSE: EWT ) и iShares MSCI South Korea ETF (NYSE: EWY ) снизились примерно на 7,5% и 13% соответственно.

Как раз то, что нужно ФРС

Последствия пробоя вверх по индексу доллара и его дальнейшего ралли могут оказаться куда более масштабными, создав серьезные трудности для различных секторов финансовых рынков. Учитывая существенный рост S&P 500 и весь тот урон, который может причинить ему доллар, даже фондовый рынок, возможно, не сможет защититься от этого влияния в долгосрочной перспективе.

Что такое укрепление рубля

Содержание статьи

Про укрепление рубля можно говорить, когда он становится сильнее по отношению к доллару или евро при проведении очередных торгов на Международном валютном фонде. Такая ситуация носит двоякий характер. С одной стороны, позволяет снизить инфляционные процессы, с другой- может негативно повлиять на экономику страны в перспективе.

Почему происходит укрепление рубля?

Существует несколько основных причин, по которым происходит укрепление национальной валюты. Одной из них является прогноз дефицита на рынке нефти. Странами-экспортерами было подписано соглашение о сокращении добычи нефти, что позволяет удерживать определенную цену на такое сырье.

Вторым моментом, позволяющим укрепить рубль, являются мирные соглашения. Инвесторы не решаются взаимодействовать с теми странами, где существует опасность больших конфликтов с другими государствами. По этой причине произошло ослабление рубля на фоне введенных Америкой санкций.

Важным аспектом являются и налоги. Серьезные производители и торговые компании зарабатывают на экспорте, получая выручку в валюте. После этого они обменивают ее на рубли для расчета с налоговой и другими некоммерческими фондами. Это положительно сказывается на укреплении рубля.

Кроме этого, курс зависит от ставок, установленных ЦБ. Чем выше процент, тем выше курс местных денег. Обычно ставки равных темпам роста цен в том или ином государстве.

Некоторые особенности укрепления рубля

Экономисты говорят о том, что для бизнеса и для населения полезным является стабильный курс национальной валюты. Ее рост ослабляет конкурентоспособность российских производств на мировом рынке, снижает доходы экспортеров. Особенно это заметно в ситуации, когда рубль увеличивается в цене, а стоимость экспортируемых энергоресурсов остается на прежнем уровне.

Существует и другое мнение: для большинства жителей России сильная нац. валюта станет предпосылкой для снижения стоимости импортных товаров и удешевления отечественных аналогов. Благодаря этому возможно повышение доступности сырья и продукции, ввезенных из иностранных государств.

Принудительное ослабление и укрепление

Сильно на рубль влияют действия Банка России, особенности проводимых операций с золотовалютными резервами. Если в стране возникает необходимость быстрой и эффективной стабилизации курса:

Но такой вариант используется крайне редко, поскольку является радикальным.

Более простым способов повлиять на укрепление рубля или его ослабление являются валютные инвестиции. В этом случае Банк России выходит на рынок, начинает активно закупать доллары в резервы. Благодаря этому происходит решение сразу двух задач:

Из-за специфики российского бюджета слабая национальная валюта может быть выгодной. Большинство доходов и расходов формируется в разных валютах. Государство получает прибыль на экспортных продажах. Покупатели при этом рассчитываются в долларах, но большинство расходов осуществляется в рублях. Получается, что чем более обесценена национальная валюта, тем больше можно получить во внутреннее обращение. Чем меньше денег в казне, тем больше шансов, что расходы на социальные нужды будут урезаны. Поэтому эксперты считают, что укрепление рубля не всегда хорошо для экономики государства. Большинство специалистов считают, что причины стабилизации часто носят временный характер. Такая ситуация при дефицитном бюджете не приносит пользы.

Таким образом, укрепление рубля зависит от того, в каком отношении относятся популярные валютные пары, сколько стоит нефть, какой есть прирост валовой продукции. При необходимости окрепнуть национальным деньгам позволяет ЦБ РФ, он же может сделать так, чтобы произошло его ослабление.

Сильный доллар. Последствия.

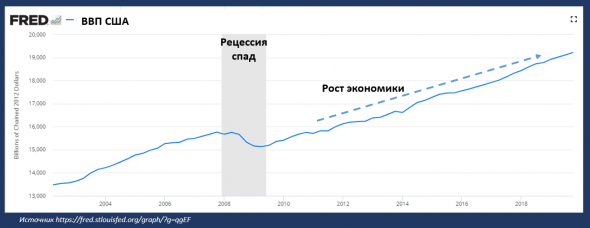

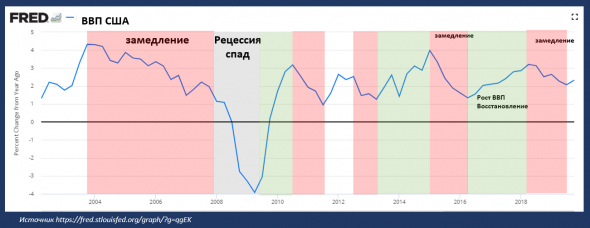

Тем, кто следит за общим экономическим фоном, давно не секрет, что в экономике идет сокращение производства, потребления, снижение доходов и инвестиций, и это отражает ВВП.

Но, если мы посмотрим на график, то мы видим! «Рост ВВП» и «спад».

А самого замедления не наблюдаем! Тут нужно разделять, что спад – это нулевой рост ВВП, переходящий в отрицательную оценку, товаров и услуг (Различные экономические школы по-разному описывают рецессию, спад), а замедление, это положительный рост ВВП, но ниже прошлых оценок ВВП, чаще, «замедление ВВП» оценивают в процентном соотношение к прошлому периоду. (график ниже)

Красные зоны на графике выше, это и есть замедление, а зеленые зоны восстановления.

Важно: Это график показывает конечную оценку всей экономики и по нему, никто не анализирует будущее.

Вообще политики, экономисты, очень часто ссылаются на данные ВВП страны и предлагают решения, которые будут способствовать благосостоянию их граждан, включая рост прибыли SP 500 для США. Но сила доллара США также очень важна не только для США, но и для глобальной экономики в целом. Доллар является основной мировой резервной валютой – международным средством обмена, и главным средством сбережения для большинства стран, хотя большинство стран используют свои собственные валюты, внутри страны.

«Доллар» для мира, важен тем, что почти вся нефть в мире оценивается долларах. Например, если Япония или Перу покупает нефть у Саудовской Аравии, она не платит своей валютой, она покупает нефть за доллары США. То же самое верно и для многих других товаров.

Проблемой всей этой системы, является то, что многие страны и корпорации заимствуют средства в долларах, хотя основная часть их доходов, идет в местной валюте, при этом кредитор этих долларов, является не учреждение США, а иностранный банк. На этом создается валютный риск для заемщика, так как есть несоответствие между валютой выручки и валютой долга.

Они делают это потому, что заемщик может получить более низкие процентные ставки, занимая деньги в долларах, а не в местной валюте, таким образом, принимая на себя валютный риск. Делая это, заемщик в основном замыкает доллар на себе. Если доллар укрепляется, им больно, потому что их долги растут по сравнению с доходами в местной валюте. Если доллар ослабевает, они получают премию, потому что их долги падают по сравнению с доходами в местной валюте.

Существует много переменных, которые могут повлиять на силу валюты. Сальдо торгового баланса, как правило, является основой для укрепления валюты в долгосрочной перспективе, а вот процентные ставки, сильно влияют баланс спроса / предложения на коротких периодах времени.

Сейчас: доллар является глобальной резервной валютой, а значит, чем больше долларовых долговых обязательств в мире, тем больше спрос на доллары, потому что этим заемщикам, нужны доллары для обслуживания долларовых долгов. Это также повышает стоимость доллара и наносит ущерб долларовым заемщикам. Другими словами, этот пузырь имеет все признаки сжатия.

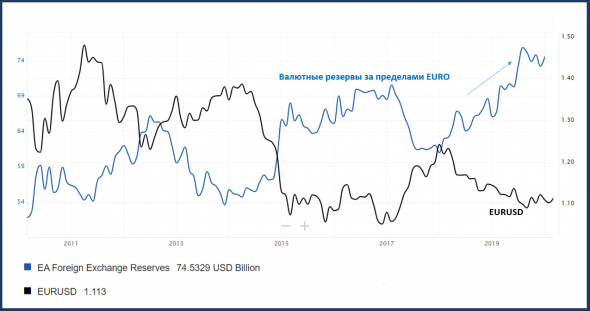

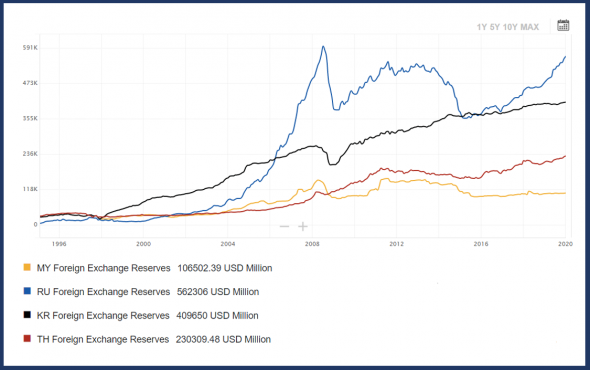

Нам важно понять, как действуют в этой ситуации развивающиеся страны? Правильное их действие – это накопление валютных резервов, за пределами страны в форме долларов. Так они уходят от риска. Глядя на все это, мы видим, что к долгам, у них появляются и активы, выраженные в долларах, которые могут быть использованы для поддержки их долларовых обязательств, если это будет необходимо.

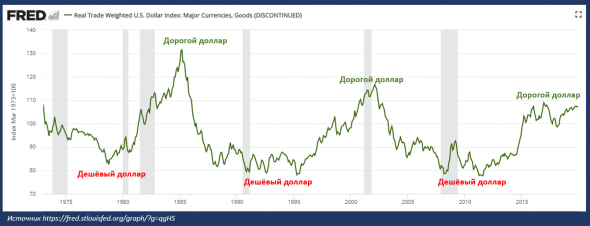

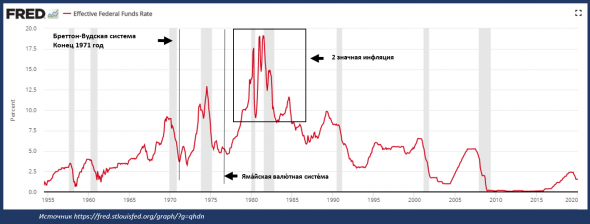

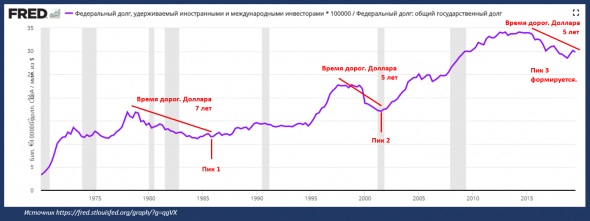

История даёт ответ: в 1971 году начался уход от «Золотого стандарта», тогда стали формироваться «мировые резервы» МВФ, и в 1976 году вступила в силу «Ямайская валютная система» с этого периода, у доллара было три основных цикла слабости и силы, и когда доллар был силен, происходило сжатие долларовой наличности, что приводило к финансовым кризисам и препятствовало росту ВВП до тех пор, пока не решался этот вопрос.Исторически страны, которые имели наименьшее количество валютных резервов были подвержены наибольшему риску доллара, «кризис» в этих странах наступал в цикле укрепления доллара, в то время другие страны, которые имели наибольшие резервы или наименьший уровень риска, получали возможность пережить суматоху.

Рассмотрим 1980-х год.

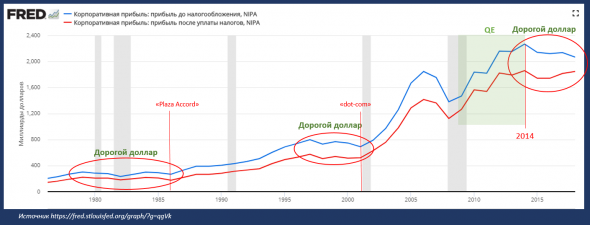

Первый и самый большой всплеск доллара произошел в середине 1980-х годов. С 1980-85 годов, доллар США столкнулся с серьезной девальвацией и инфляцией, поэтому председатель ФРС Пол Волкер поднял процентные ставки до двузначных отметок, чтобы стабилизировать доллар и снизить инфляцию. Это сделало реальную процентную ставку по доллару довольно высокой и, таким образом, сделало ее довольно сильной в 1980-х годах. Только соглашение «Plaza Accord» 22 сентября 1985 года между правительствами Франции, Западной Германии, Японии, США и Соединенного Королевства, поставило точку в рецессии, путем девальвации доллара.

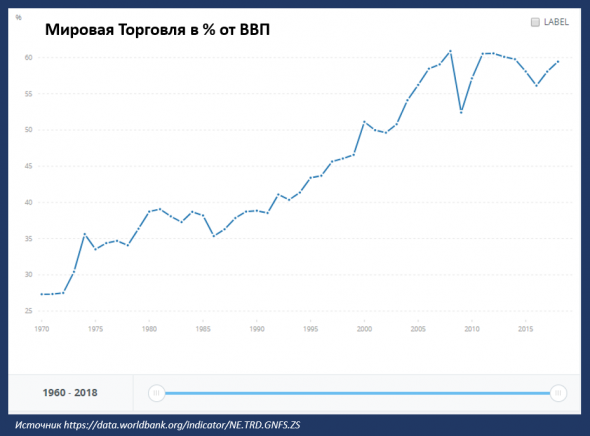

В конце 1979-х, рынки очень сильно качало, то инфляция, то дефляция, но причина по которой ФРС смогла так резко поднять процентные ставки, а доллар стал настолько сильным, заключалась в том, что в мировой системе, особенно в системе США, было меньше долгов по отношению к ВВП. Правительство США и американские компании могли справиться с более высокими процентными ставками по своим долгам, потому что их общий уровень долга был очень низким по сравнению с уровнем их доходов. Кроме того, доля мировой торговли США, в процентах составляла 40% от мирового ВВП, а позже, эти показатели выросли до 60%. Таким образом, мы видим, что страны с маленькими долгами, были менее зависимы от дорого доллара.

График ниже показывает, как глобальная торговля расширилась и ВВП стран стала больше зависим, от мировой торговли.

Знаете, я бы хотел, показать вам, какая была мировая доходность, в период скачка доллара в 1981-85 году, но тогда, таких индексов не существовало. Таким образом, скачок доллара в 80-х, был обусловлен исключительно развитыми рынками: США, некоторые страны Европа, и Япония.

Дорогой доллар: цикл 1990-х-2000-х годов

Carry trade, был очень популярен среди инвесторов. (Carry trade — стратегия получения прибыли на валютном рынке за счёт разной величины процентных ставок. Термин не имеет общепринятого перевода на русский язык.)

В конце 2014 года Соединенные Штаты завершили третий раунд количественного смягчения «QE3» и перешли к ужесточению денежно-кредитной политики, курс доллара взлетел, что стало третьим всплеском в современной финансовой истории. В итоге ФРС начало ужесточать экономику путем поднятия процентных ставок, когда остальной весь мир продолжил осуществлять мягкую кредитно-денежную политику.

В 2018 году сильный доллар сломал валюту Аргентины и Турции и привел страны к рецессии, это похоже на то, что произошло с развивающимися рынками в конце 1990-х годов. Аргентина и Турция имели большую сумму долларовых долгов по сравнению с их ВВП и очень низкие валютные резервы. Долги Аргентины в долларах в основном являются суверенными (правительство Аргентины должно другим странам), в то время как долги Турции должны турецкими корпорациями.

Помните, страны, которые были в эпицентре валютного кризиса в конце 1990-х годов, это Таиланд, Южная Корея, Малайзия, Россия. (график выше) Они явно извлекли урок из второго всплеска доллара, так как сегодня, они создают огромные валютные резервы, которые послужат им защитой от финсового краха.

Почему каждый раз хуже.

Каждый скачек доллара, за последние 50 лет, наносил ущерб мировой финансовой системе все больше и больше, чем предыдущий скачок, и это всегда заканчивалось плановой коррекции, либо интервенциям в ослаблении доллара.

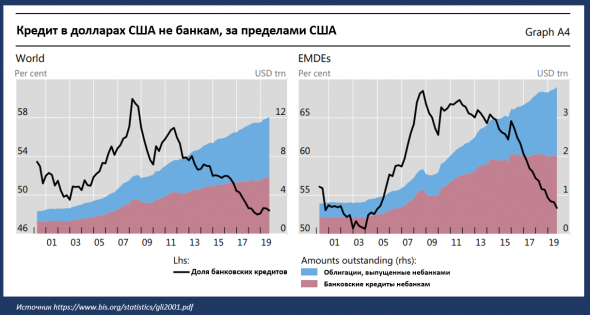

Вот график BIS – долларового долга за пределами США (бордовые и синие области). Левая сторона показывает общую задолженность в мире, а правая показывает долги развивающихся стран.

Этот огромный объем долга, означает сегодня одно, что существует тонна спроса на доллары, так как этот долг нужно обслуживать. Эта постоянная заявка, обеспечивает высокий спрос на доллары, которая сжимает ликвидность и повышает стоимость доллара, что оказывает большее давление на страны с высоким долговым долгом, другими словами, в экономике происходит сжатие. Не хочу пугать вас, но экономика США сама создала 3 скачек доллара, который сегодня еще не закончился, но по объёму он больше, чем в двух предыдущих сжатия.

Сильный доллар, в настоящее время, сдерживает рост экономики США, а также сдерживает и внешнюю экономику на текущих уровнях. Индекс MSCI Emerging Market как раз и показывает.

Долг, в триллионы долларов, может быть уничтожен предстоящей рецессией. Вопрос как? а это уже другая тема.

Я ранил себя сам.

Третий скачка доллара, нанес ущерб самим Соединенным Штатам больше, чем в предыдущие два раза, так как США были менее уязвимы перед сильным долларом, а другие страны были менее защищены от него. В 1980-х доллар стал настолько сильным, что для его ослабления потребовалось запланированное международное соглашение. В 1990-х годах несколько стран с формирующимся рынком разорились первыми, а Соединенные Штаты пострадали лишь незначительно. На этот раз, США в большей степени подвержены негативным последствиям, своего собственного сильного доллара, а большинство стран с формирующимся рынком, имеют лучшие валютные резервы для защиты от негатива.

В последние десятилетия S & P 500 получает более 40% своих доходов из международных источников, а более сильный доллар означает, что, когда эти иностранные доходы переводятся обратно в доллары, то это приводит к меньшему количеству долларов в системе.

За последние несколько лет общий доход корпораций США практически не изменился. (график ниже это подтверждает) Как только доллар укрепился в конце 2014 года, прибыль корпораций вошла в 5 летний спад.

Этот спад, корпоративной прибыли, тесно связан с дорогим долларом, в 1980-1985 годах, когда потребовалось соглашение «Plaza Accord» и 1996-2003 года. Получается, что дорогой доллар исторически вреден для роста прибыли корпораций США, а этот третий скачок, ничем не отличается от 2 предыдущих.

Последний всплеск корпоративной стагнации, был немного замаскирован, высокими оценками акций, сокращением корпоративного налога Трампа, который обеспечил увеличение прибыль, после уплаты налогов, Бай-бэк или обратный выкуп, выкупал огромную долю своих акций в истории, тем самым увеличивал свою прибыль на акцию, несмотря на то, что сырьевой операционный доход, не сильно изменился.

Обратный выкуп или Бай-бэк (в большинстве случаев выкуп акций компанией считается показателем избытка наличных средств у компании, однако нередко является вынужденной мерой, направленной против падения рыночной стоимости компании. В результате этой операции увеличивается чистая прибыль на акцию, что влечет за собой рост доверия к фирме среди инвесторов и позитивно сказывается на курсовых показателях. Обратный выкуп акций для их последующего аннулирования позволяет избежать размытия капитала предприятия вследствие эмиссии новых ценных бумаг.)

Несмотря на то, что сильный доллар дает американским потребителям больше возможностей для покупки импорта, он делает американские товары и услуги более дорогими и, следовательно, менее конкурентоспособными на экспортном рынке. По сути, это помогает некоторым группам жить не по средствам, но это негативно сказывается на рабочей силе рабочего класса.

Кроме того, Соединенные Штаты в настоящее время имеют более высокое отношение государственного долга к ВВП, чем когда-либо в истории, после Второй мировой войны.

Во время пика доллара 1985 года долг США по отношению к ВВП составлял около 40%.Во время пика доллара 2002 года долг США по отношению к ВВП составлял около 55%.В 2020 году у США более 105% долга к ВВП.

В отличие от большинства развитых стран, правительство Соединенных Штатов сильно зависит от того, как иностранцы одалживают ему деньги, покупая его казначейские обязательства. В настоящее время иностранцы держат в долгах США 6,7 трлн долларов.

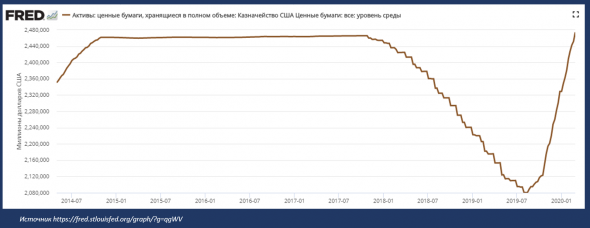

Тем не менее, с начала 2015 года, иностранцы покупают очень мало государственного долга США по сравнению с тем, что они привыкли брать.

Статистика: Правительство США увеличило уровень своего долга на 4,6 трлн долларов с 2015 по 2019 год, но иностранцы купили только 700 млрд долларов, и почти все это были частные инвесторы.

Правило: Иностранные центральные банки в основном накапливают валютные резервы (то есть покупают казначейские векселя и облигации) в условиях слабого доллара, а не сильного доллара, как сейчас. В условиях сильной долларовой политики они полагаются на свои казначейские резервы, чтобы защитить свою валюту и, при необходимости, обслуживать свои долларовые долги.

На графике ниже, показана общая доля от долга США, удерживаемого иностранными держателями, показатель равен = 30%

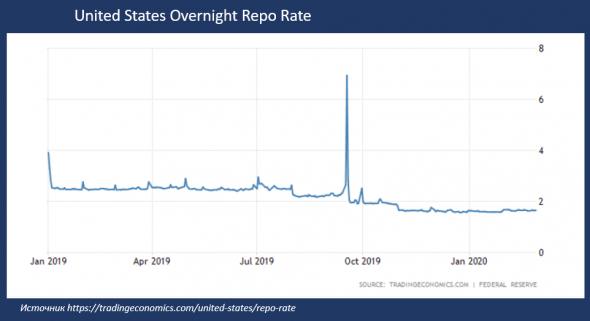

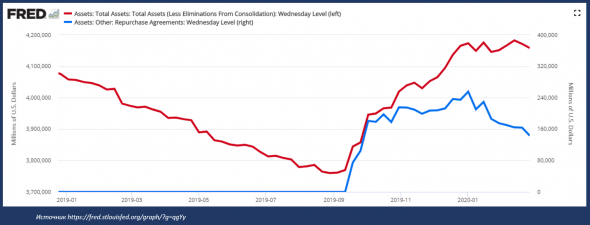

Крупный государственный долг США и ее дефицит, в сочетании с отсутствием иностранцев, покупающих эти казначейские облигации в течение последних пяти лет, в конечном итоге способствовали резкому росту ставок по кредитам овернайт в сентябре 2019 года («скачок Репо») когда процентные ставки резко выросли, ФРС пришлось вмешаться.

Теперь немного математики: с 1 квартала 2015 года, было создано и продано, новых казначейских обязательствах США на 4,6 триллионов долларов США, из которых 3,9 триллиона долларов США было профинансировано из внутренних источников, это означает, что 3,9 триллиона долларов США, было изъято из финансовой системы США, а это, очень большая потеря ликвидности в долларах.

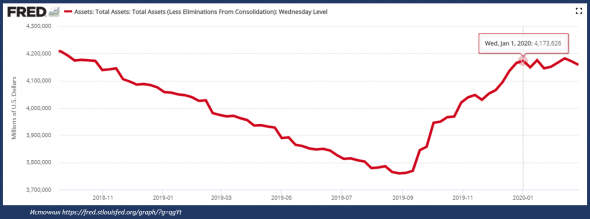

После однодневного дефицита ликвидности, на рынке Репо, (график выше) Федеральный резерв США, начал расширять денежную базу для заимствования и покупки части избыточного предложения казначейских обязательств. С тех пор ФРС является основным покупателем казначейских обязательств США. Таким образом, вместо того, чтобы высасывать существующие доллары из системы, как это было в 2018–2019 годах, ФРС стало создавать новые доллары, путём выпущенных новых казначейских обязательств. Вновь созданные доллары, способствуют уменьшение дефицита ликвидности.

После краха Аргентины и Турции, Соединенные Штаты по иронии судьбы, являются страной, которая «СЛОМАНА» в сильной долларовой среде, и ФРС начала монетизировать свой государственный долг из-за острой нехватки долларов. К счастью для Соединенных Штатов, они могут печатать свои собственные долларовые обязательства, поэтому их проблема, более управляема, чем страны с долларовыми обязательствами, которые не могут печатать доллары.

Парадокс Триффина или дилеммы Триффина – (найдете его в интернете) указал на противоречие, которое возникает в валютных резервах, если используется валюта только одного государства.

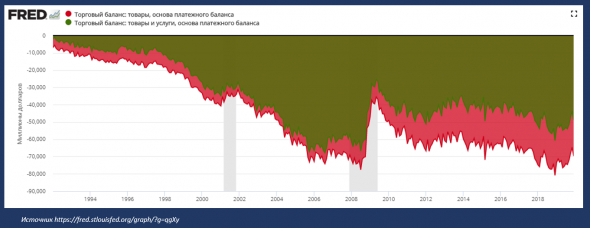

Для того, чтобы обеспечить центральные банки других стран необходимым количеством долларов для формирования национальных валютных резервов, необходимо, чтобы в США постоянно наблюдался дефицит платёжного баланса. Но дефицит платёжного баланса подрывает доверие к доллару и снижает его ценность в качестве резервного актива, поэтому для укрепления доверия требуется профицит платёжного баланса.

Если резервная валюта страны, не снабжает мир большим количеством своей валюты, тогда мир просто не может использовать эту валюту для международной торговли.

Согласно теории, отрицательно сальдо торгового баланса США, наносит ущерб экономике США, получается, что США импортируют товаров больше, чем экспортируют, при этом нужно экспортировать много долларов, чтобы восполнить разницу сальдо торгового баланса. Этот постоянный торговый дефицит может длиться долго, но не вечно, а это означает, что статус глобальной резервной валюты по своей природе является временным. Глобальная резервная страна пользуется этой привилегией в течение длительного времени, но в конечном итоге ей наносится ущерб, за счет дорого доллара.

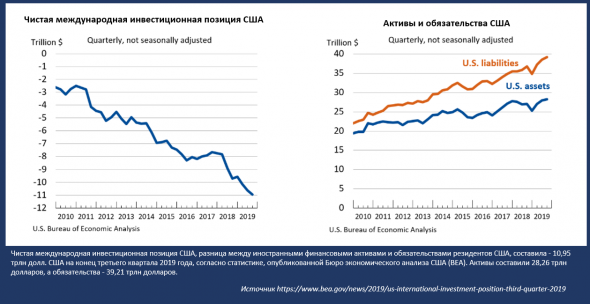

Сегодня международная инвестиционная позиция составляет 50% ВВП США, что означает, что иностранцы владеют гораздо большим количеством Американских активов, чем Америка владеет их активами. В частности, иностранцы владеют американскими активами на 39 триллионов долларов, в то время Американцы владеют ихними на 28 триллионов долларов. Чистая международная инвестиционная позиция США минус 13 триллионов.

Когда будет окончание, 3 пика доллара?

Первый прогноз подразумевает, что что доллар будет продолжать укрепляться до тех пор, пока не разрушит всю мировую финансовую систему, что в итоге, страны сами потребуют нового международного соглашения для его ослабления.

Этот результат является правдоподобным, но эта точка зрения недооценивает возможности ФРС, ведь сейчас они переходят, от жесткой денежно-кредитной политики, к мягкой.

Соединенные Штаты имеют большой «торговый дефицит», значительный «дефицит счета текущих операций», значительный «дефицит бюджета» и крайне негативную «международную инвестиционную позицию». Валюта доллар, вероятно сегодня, была бы ниже, чем там, где она сейчас, если бы не постоянный международный спрос на доллары для обслуживания большого количества долларовых долгов. Когда для этих долгов имеется достаточное количество долларов, естественное направление доллара «вниз».

Исходя из этих цифр, третий скачек доллар, закончится, когда Федеральный резерв расширит свою денежную базу на триллионы долларов для финансирования дефицита правительства США в течение следующих нескольких лет, из-за отсутствия достаточного количества иностранных и частных скупок этого долга. Если это будет выполнено в достаточном масштабе, это ослабит дефицит глобальной долларовой ликвидности. Есть несколько разных путей и сроков, которые могут возникнуть между сейчас и потом, и это процесс более чем просто событие. Центральные банки также могут выполнять валютные свопы или другие соглашения по мере необходимости, если они скоординируют свои действия.

Федеральный долг США увеличивается более чем на 1 триллион долларов в год, и этот дефицит, вероятно, возрастет до 1,5 триллионов долларов или, возможно, более 2 триллионов долларов в год, если США столкнутся с рецессией, в зависимости от серьезности. Любая сумма этого нового долга, которая не куплена иностранными и частными инвесторами, должна быть превращена в деньги Федеральным резервом, что означает увеличение предложения долларов.

Иностранцы, сегодня владеют активами США в размере 39 триллионов долларов и имеют долги в долларах, на сумму 13 триллионов долларов, хотя владельцы активов и должники зачастую не являются одними и теми же регионами например, Швейцария является крупным активом, держатель с профицитом, а Турция – большой должник с дефицитом. Между тем, в США наблюдается ежегодный дефицит бюджета, который составляет более 1 триллиона долларов США.

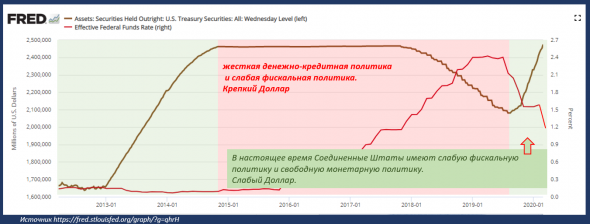

Давайте подведем итоги. В течение пяти лет, с конца 2014 года до конца 2019 года Соединенные Штаты вели жесткую денежно-кредитную политику и слабую фискальную политику. Жесткая денежно-кредитная политика означала, что они держали баланс на одном уровне и даже сокращали его, сохраняя при этом более высокие процентные ставки, чем в большинстве других развитых стран. Свободная налогово-бюджетная политика означала, что у них был большой дефицит государственного бюджета, что является экономическим стимулом. Такое сочетание жесткой денежно-кредитной политики и слабой фискальной политики, является рецептом для сильной валюты, пока эта связь существует, доллар будет крепнуть.

Однако жесткая денежно-кредитная политика США в сентябре «сломалась» из-за резкого роста «Репо» и Федеральный резерв прекратил свою 5-летнюю политику ужесточения и начал увеличивать свой баланс. (я показывал график выше) с этого периода я не раз говорил, что это начало медвежьего рынка для доллара, предполагая, что мы сейчас находимся на вершине. В настоящее время Соединенные Штаты имеют слабую фискальную политику и свободную монетарную политику.

Индекс доллара DXY действительно быстро упал с конца сентября по декабрь, но с тех пор быстро восстановился из-за недавней слабости евро и иены.

С другой стороны, гораздо более широкий торгово-взвешенный индекс доллара находился в медвежьем тренде со своего пика сентября, и даже выстроил структуру с серией более низких максимумов и более низких минимумов, но сильный отскок получил в Январе-Феврале.

С сентября по декабрь 2019 года Федеральная резервная система быстро расширяла свой баланс, сочетая кредитование «Репо» и прямые покупки гос. Облигаций США. В декабре они преодолели дефицит ликвидности, предоставив рынку дополнительную ликвидность. Однако с начала января 2020 года по настоящее время ФРС продолжала покупать гос. Облигаций США, но сократила кредитование «Репо» поэтому баланс ФРС был скорее боковым, чем растущим. Этот сдвиг в сторону бокового движения в начале января совпал с дном в индексе доллара, и с тех пор доллар резко вырос. Другими словами, Федеральная резервная система, отпустив курс, получила эффект ужесточения при прочих равных в сторону дефицита доллара.

Спрос на рынке «Репо» есть, мы видим как баланс ФРС с 240 млрд. упал до 143 млрд. Данные на 26 февраля.

Если иностранцы не начнут снова покупать больше казначейских облигаций США, то ФРС будет самостоятельно монетизировать растущий дефицит правительства США в 2020 году, что очень вероятно, а значит ФРС продолжит свою программу по вливанию созданию денег в систему, это будет отражать балансе ФРС, а если он растёт, это означает, что предложение доллара становится более обильным, у доллара появляется еще один значительный шанс ослабиться.

Моя теория звучит так, источником финансирования эмиссии казначейских облигаций, лежит целиком и полностью на плечах ФРС. А значит они в конечном итоге должны ослабить доллар и ослабить глобальный дефицит ликвидности. Иначе, пострадает ВВП США.

Красная линия может возникнуть, если частные европейские и японские инвесторы купят казначейские облигации без хеджирования в условиях существующего риска, что приведет к отсрочке необходимости увеличения монетизации долга США со стороны Федерального резерва. В любом случае, я ожидаю, снижения курса доллара в долгосрочной перспективе, и мне больше нравится сценарий номер два.

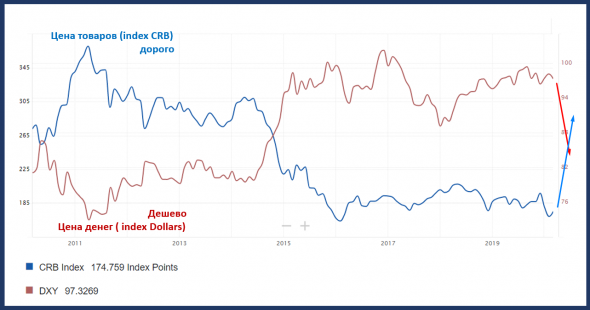

Ключевым показателем, является направление баланса Федеральной резервной системы, Если мировой спрос на казначейские обязательства станет недостаточным для покрытия ежегодного дефицита правительства США и растущего дефицита, в размере чуть более 1 триллиона долларов США, ФРС будет вынуждена восполнить эту разницу, существенно расширив денежную базу США и предоставив тонну долларовой ликвидности. С этим рынки должны ощутить, когда дорогие деньги и дешёвые товары пойдут в обратном направлении, дорогие товары и дешёвые доллары.

«Инвестиционная сделка — это когда после тщательного анализа экономических показателей, вы получаете адекватную отдачу, и называете это безопасным принципом. Сделки не отвечающие этим требованиям, являются спекулятивной игрой.»