Что значит цифровые деньги

Цифровой рубль: зачем он запускается и как будет работать

Что такое цифровой рубль

Цифровой рубль — третья форма денег, которая может быть запущена в России наряду с наличными и безналичными денежными средствами. Эмитентом крипторублей будет сам ЦБ.

Новая форма денег будет выпускаться в виде цифрового кода и храниться на электронных кошельках в Банке России — в отличие от безналичных денег, которые лежат на счетах в коммерческих банках.

Банк России начал обсуждать возможность появления в России цифрового рубля в конце 2020 года, когда выпустил консультационный доклад для общественных обсуждений с участниками финансового и платежного рынков. В частности, в нем ЦБ объяснял необходимость внедрения цифрового рубля следующими причинами:

Подробностей того, как именно будет реализована технология, еще нет. Прототип платформы цифрового рубля начнет создаваться в декабре 2021 года. Тестирование самого проекта намечено на 2022 год, тогда же будет начата работа над изменениями в законодательстве, необходимыми для запуска цифрового рубля. По итогам тестирования будет сформирована дорожная карта внедрения платформы цифрового рубля.

Как будет работать цифровой рубль

Формат работы цифрового рубля Банк России определил в апреле 2021 года.

Преимущества и недостатки цифрового рубля

«Цифровой рубль может быть использован для тех же целей, что и традиционный: переводы, оплата товаров, а также как надежный способ сохранения денежных средств», — объясняет РБК Трендам представитель Промсвязьбанка.

Плюсы

Минус

Влияние на банковский бизнес

Введение цифрового рубля может сократить комиссионные доходы банков от расчетных/транзакционных операций физических лиц и от оказания услуг корпоративным клиентам по обработке наличной выручки, считает Тарасов из РСХБ.

Если модель банка не строится на обслуживании бюджетников, а сам банк конкурирует за счет сервиса, программ лояльностей и спектра инструментов, то у такого банка может появиться больше возможностей для развития и заработка, если ЦБ предложит банкам интересные условия по организации снятия наличных или проведению операций по цифровым кошелькам, считает представитель МКБ. Он добавил, что сам Банк России хоть и будет являться оператором платформы цифрового рубля, но не обладает собственной инфраструктурой в виде экварийнга, банкоматов или терминалов.

Среди банковских издержек также возможен отток клиентских средств с текущих банковских счетов в цифровой рубль, что повлияет на ликвидность банков и приведет к удорожанию средств, привлеченных от физических лиц, добавляет Тарасов. На это обращал внимание и ЦБ: «Пытаясь избежать излишнего перетока высоколиквидных пассивов в цифровой рубль и сохранить возможность заработать на таких пассивах, банки вынуждены будут поднять ставки по остаткам на таких счетах (зарплатных, расчетных, текущих)».

Есть ли шансы на успех проекта

Востребованность цифрового рубля будет зависеть от путей и способов его введения, рассуждает Тарасов: «Например, если средства по госзаказу будут предоставляться в цифровом виде, а также выплачиваться зарплата бюджетников и социальные трансферты, то он может очень быстро войти в ежедневное использование и завоевать популярность».

Также популярность цифрового рубля будет во многом зависеть от предпочтений и привычек клиентов, которые могут сильно варьироваться по секторам, регионам и социальным группам, добавляет Тарасов.

Потребители в России используют не один платежный инструмент, а корзину, где есть и наличные, и карты, и СБП, и платежи через смартфон, говорит Кривошея. Поэтому нет оснований полагать, что цифровой рубль единолично разрушит эту тенденцию — скорее всего, он станет еще одним инструментом в такой корзине.

Согласно опросам Центра исследования финансовых технологий «Сколково»-РЭШ, около половины россиян проявляют интерес к использованию цифрового рубля. Резкое «нет» сказали только 22%. «Это не значит, что все эти люди действительно будут пользоваться цифровым рублем, когда он будет доступен, но, в целом, россияне настроены оптимистично. Основная причина востребованности: привычка к инновациям. Помимо этого, россияне часто следуют одной из трех стратегий: поиску безопасности, удобства и скорости или финансовых выгод из-за безналичных платежей. Можно ожидать, что эти же стратегии и факторы будут актуальны и в цифровом рубле», — считает Кривошея.

Международный опыт

«Варианты использования цифровых валют изучают около 80% центральных банков, а 40% уже тестируют концепции цифровых валют, при этом список стран и кейсов постоянно пополняется», — говорит РБК Трендам гендиректор «Ассоциации ФинТех» Татьяна Жаркова. «ФРС США намерена выпустить консультационный документ по цифровому доллару, ЦБ Казахстана запускает общественные консультации по выпуску цифрового тенге на основе опубликованного банком отчета, регулятор Израиля запустил публичные консультации по поводу потенциального выпуска цифрового шекеля», — привела примеры Жаркова.

Ряд стран уже перешел от исследований и консультаций к технологическим разработкам:

Запуск ЦВЦБ (цифровых валюты центральных банков) — один из главных трендов на рынке финансовых услуг 2021 года и пока он подкрепляется, скорее, интересом к цифровому суверенитету и нацелен на внутренние платежи, нежели на международные расчеты. Кривошея подчеркивает, что интеграция ЦВЦБ между собой — второстепенный фактор для большинства проектов. Однако существует ряд инициатив, нацеленных именно на международные расчеты, например, между Банком Японии и Европейским центральным банком (проект Stella). Такие интеграции запускаются для цифровизации международной торговли и финансовых потоков между странами.

Цифровые деньги: определение, примеры, плюсы и минусы. Электронные деньги, электронный кошелек

Многие современные пользователи слышали термин «цифровые деньги». Но только не всем понятно, что это такое. Но знать об этом нужно. Ведь цифровые технологии являются неотъемлемой частью жизни современного человека. И электронные деньги встречаются на практике все чаще и чаще. Но что это такое? И как можно пользоваться этими объектами?

Терминология

Говоря простым языком, электронными деньгами называют денежные потоки, хранящиеся в так называемых электронных кошельках. Можно сказать, что так описывается валюта, которая имеет оборот не в виде наличных, а в электронных платежных системах.

Недостатки

Какими плюсами и минусами обладают цифровые деньги? Начнем с недостатков. Ведь о них должен знать каждый юзер. А заодно развеем и некоторые мифы.

К минусам цифровых денег принято относить:

Минусы электронных денег мы изучили. Но и преимуществ у них достаточно. Ведь сегодня пользователи все больше и больше работают с подобной интерпретацией средств.

Положительные стороны

Итак, к плюсам цифровых денег относят:

Как уже можно было заметить, плюсов у изучаемых составляющих очень много. Но что еще необходимо знать юзерам? Как работать с электронными деньгами и кошельками?

Примеры цифровых средств

Важно понимать, что электронные деньги бывают разными. И все они позволяют работать с различными валютами. Поэтому не совсем понятно, в чем различаются цифровые средства. Принято классифицировать их по системам хранения.

Рассмотрим самые распространенные типы. Примеры цифровых денег:

Это далеко не все типы электронных средств. Но с перечисленными вариантами пользователи работают чаще всего.

Размытость понятия

Определение цифровых денег расплывчато. С одной стороны, мы выяснили, что это такое. С другой, некоторые люди уверяют, что любые безналичные операции являются действиями с электронными средствами. Так ли это на самом деле?

И да, и нет. Ведь многие банки предлагают интернет-банкинг. В этом случае средства будут храниться на открытом заранее счете, а управление осуществляется за счет компьютерных технологий. Поэтому не всегда удается понять, что такое цифровые средства.

Но как мы уже говорили, все же обычно таким термином описывают деньги, хранящиеся на электронном кошельке. Именно с этой интерпретацией мы будем работать далее.

О кошельках и их использовании

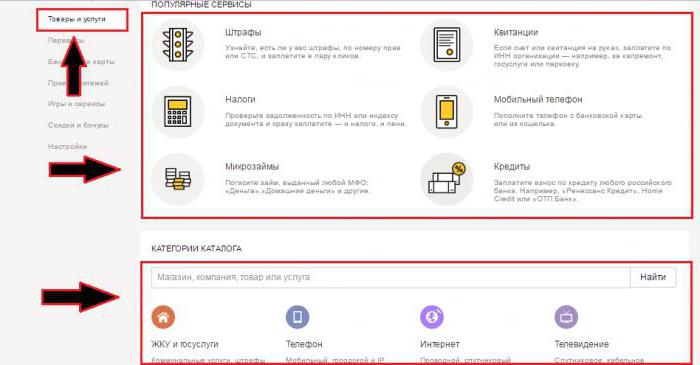

Электронные кошельки, как и деньги, разнообразны. Чаще всего люди работают с системами «ВебМани», «Яндекс. Деньги», «Киви», «ПейПал». Как можно пользоваться кошельком того или иного типа?

В основной функционал хранилища цифровых (электронных) денег входит:

Почти как обычный кошелек с деньгами! Разница заключается в том, что наличные в этом случае не фигурируют. Только безналичный расчет.

При определенных обстоятельствах пользователь может обналичить цифровые средства. Например, путем осуществления денежного перевода по системе Contact.

Типы кошельков

Важно также понимать, что современные электронные кошельки стараются защитить по максимуму. Для этого платежные системы вводят разнообразные ограничения и несколько видов аккаунтов.

Среди них чаще всего выделяют:

В первом случае никаких сведений о себе гражданин не предоставляет. Такие кошельки сильно ограничены по лимиту средств хранения на счете, по операциям и по суммам, которые можно снимать со счета в день/неделю/месяц. Формальные аттестаты (профили) требуют от юзера загрузки паспортных данных и указания личной информации. Это наиболее распространенный вариант развития событий. Кошелек имеет большие лимиты, но с него сняты еще не все ограничения.

Подтвержденные аккаунты позволяют работать со всеми опциями того или иного кошелька. При этом ограничения будут минимальными. Обычно приходится подтверждать свою личность в центре обслуживания платежной системы (например, в салонах связи «Евросеть»). Такие аттестаты используются ИП.

О носителях

Как мы уже говорили, раньше электронные денежные средства было очень проблематично использовать. Но теперь эта проблема устранена во многих платежных системах. Дело все в том, что цифровые деньги могут храниться на разных носителях.

Возможны следующие варианты развития событий:

В обязательном порядке при открытии электронного кошелька пользователю выдается специальный счет (по типу банковского). Это и есть хранилище денег.

Многие сервисы типа «Яндекс. Денег» позволяют изготавливать специальные банковские карты, привязанные к электронному счету. При подобных обстоятельствах все деньги на кошельке сразу оказываются на карточке. Это очень удобно! Благодаря этой особенности цифровые средства теперь почти ничем не отличаются от денег, которые хранятся на банковской карте обычного банка.

Начало работы

Как начать работу с электронным кошельком и с цифровыми деньгами? Достаточно зарегистрироваться в той или иной платежной системе.

Например, можно сделать так:

Вот и все. Теперь у пользователя будет кошелек «ВебМани». Юзер увидит свой счет, который позволит работать с цифровыми средствами. В «Личном кабинете» можно загрузить сканы паспорта и получить формальный аттестат.

Виртуальная карта

Карта «ВебМани» может быть оформлена только после того, как пользователь избавится от анонимного профиля. Подразумевается виртуальный «пластик».

Чтобы заказать его, нужно:

Готово! Теперь можно пользоваться виртуальной картой. Никаких затруднений эта задача не вызывает.

Заключение

В современном мире будущее цифровых денег точно не определено. Но с уверенностью можно говорить о том, что большинство стран стараются внедрить подобные средства и ввести законы, позволяющие контролировать соответствующие финансы. Электронные платежные сервисы с каждым годом совершенствуются.

Уже сейчас между банковской картой и пластиком, привязанным к электронному кошельку, почти нет никакой разницы. А значит, цифровые средства пользуются спросом. Они заменяют наличность. Работать с такими деньгами сплошное удовольствие!

Цифровой рубль. Как это будет и в чем подвох

В октябре этого года ЦБ РФ впервые заговорил о введении в России в ближайшем будущем нового вида денег – цифрового рубля. Необходимость такого новшества регулятор объяснил тем, что «у общества сформировался запрос на новые, передовые способы платежей в связи с цифровизацией экономики и развитием финансовых технологий».

Понятно, что цифровые технологии развиваются и требуют нововведений. Но все ли так просто, как кажется с первого взгляда, и есть ли подводные камни во введении цифрового рубля?

Что такое цифровой рубль?

В размещенном на сайте ЦБ докладе для общественных консультаций под названием «Цифровой рубль» новое для всех нас понятие характеризуется следующим образом:

«Цифровой рубль будет представлять собой цифровую форму национальной валюты и обладать всеми необходимыми свойствами для выполнения функций денег. Эмиссию цифрового рубля будет осуществлять Банк России. Цифровой рубль станет дополнительной формой денег, обращаясь наряду с наличными и безналичными рублями. Для введения цифрового рубля необходимо создание дополнительной платежной инфраструктуры, что будет способствовать дальнейшему развитию и дополнительному повышению устойчивости платежной системы России», – говорится в докладе ЦБ.

Цифровой рубль очень похож на криптовалюту, так как будет представлять собой цифровой код и будет храниться в специальном электронном кошельке. Но есть и существенные отличия. Криптовалюта не имеет единого эмитента и не обладает достаточными гарантиями защиты прав пользователя. В случае с цифровым рублем эмитентом выступит ЦБ, он же будет выступать гарантом безопасности расчетов.

Но, наверно, самое важное отличие цифрового рубля от криптовалюты — это то, что транзакции не будут анонимными, для их совершения будет необходима идентификация, и все данные о движении каждого цифрового рубля будут храниться на платформе ЦБ.

Для оплаты цифровыми рублями в отличие от безналичных денег не понадобится открывать банковский счет. Кроме того, ЦБ обещает, что расплачиваться цифровым рублем можно будет как онлайн, так и офлайн, то есть без Интернета.

«Наличные деньги выпускаются в виде банкнот, каждая из которых имеет уникальный номер, безналичные деньги существуют в виде записей на счетах в коммерческих банках, а цифровой рубль будет иметь форму уникального цифрового кода, который будет храниться на специальном электронном кошельке. Передача цифрового рубля от одного пользователя к другому будет происходить в виде перемещения цифрового кода с одного электронного кошелька на другой», – поясняет ЦБ РФ.

Новая форма рубля будет выпускаться Банком России на основе блокчейн-технологии, подразумевающей гораздо более высокий уровень контроля, прозрачности и защиты.

А как с цифровым рублем в других странах?

Цифровые деньги пока не получили широкого распространения в мире, но отношение центральных банков мира к цифровым деньгам всего за несколько последних лет прошло путь от неприятия самой идеи до пилотных проектов национальной цифровой валюты.

«Если в 2017 г. интерес к изучению потенциала цифровых денег в той или иной степени проявляли два из каждых трех центральных банков, опрошенных Банком международных расчетов (Bank for International Settlements, BIS), то к началу 2020 г. в работу над CBDC – от изучения вопроса до реализации пилотного проекта – были вовлечены 80%, или четыре из каждых пяти центральных банков в странах, на совокупную долю которых приходится три четверти мирового населения и 90% глобальной экономики», – сообщает издательство «Эконс» (Подробнее ➤).

В 2020 г. некоторые страны уже начали проводить эксперименты с цифровой национальной валютой, в том числе Китай, Южная Корея, Швеция. Например, в Китае в цифровых юанях проведены первые платежи по коммунальным счетам и за другие услуги на пока что скромную сумму чуть более 300 млн долларов.

В начале октября 2020 года Европейский ЦБ сообщил о выпуске цифрового евро. Также обсуждают возможность выпуска цифровой валюты центробанки Англии и США.

В чем подвох цифрового рубля?

На мой взгляд, намерение ввести цифровой рубль является продолжением политики нашего государства по усилению возможности контролировать все наши доходы и расходы. Ведь с введением цифрового рубля власть получит беспрецедентные инструменты контроля.

Главным преимуществом цифрового рубля будет удобство по отслеживанию транзакций. Например, сейчас следить за наличными платежами почти невозможно. Безналичные транзакции отследить гораздо проще, но все равно для этого требуется привлечение к сотрудничеству банков, которые, по сути, должны нарушать банковскую тайну.

Цифровой рубль отслеживать будет гораздо удобнее, так как вся информация о транзакциях и лицах, их совершивших, будет записываться и храниться в базе ЦБ. Скорее всего, для налоговых и прочих госорганов введут прямой доступ к этим данным. Так что государству будет легко отследить доходы и расходы как бизнеса, так и физлиц, и выявить те операции, с которых не были уплачены налоги.

«Введение цифрового рубля — это де-факто признание ЦБ и Минфином эффективности блокчейн-платформы. Правда, использовать это будут вряд ли ради общего блага и удобства, как изначально планировалось создателями криптовалют, скорее ради более жесткого контроля над доходами и расходами граждан и бизнеса. Кстати, на цифровой рубль не предусмотрено начисление процентов. Поэтому, возможно, текущие щедрые программы кэшбека и процента на остаток по банковским картам тоже со временем будут упразднены», — считает президент Русско-Азиатского союза промышленников и предпринимателей (РАСПП) Виталий Манкевич.

Дорогие читатели, мне очень важно ваше мнение по поводу прочитанной публикации.

Если публикация вам понравилась, прошу поддержать ее и поставить лайк, если не понравилась – дизлайк.

Цифровой рубль

Цифровизация экономики и развитие финансовых технологий формируют запрос общества на новые, передовые способы платежей.

Появление у граждан и бизнеса новых финансовых возможностей, соответствующих потребностям цифрового мира, повышает конкурентоспособность всей экономики в целом. Поэтому Банк России, в чьи цели входит развитие национальной платежной системы, изучает возможности выпуска цифровой валюты центрального банка (ЦВЦБ, central bank digital currency, CBDC) — цифрового рубля.

Что такое цифровой рубль?

Цифровой рубль — дополнительная форма российской национальной валюты, которая будет эмитироваться Банком России в цифровом виде. Цифровой рубль сочетает в себе свойства наличных и безналичных рублей.

Как и безналичные деньги, цифровой рубль делает возможными дистанционные платежи и расчеты онлайн. С другой стороны, как и наличные, цифровой рубль может использоваться в офлайн-режиме — при отсутствии доступа к Интернету.

Цифровой рубль станет доступен всем субъектам экономики — гражданам, бизнесу, участникам финансового рынка, государству. Подобно наличным и безналичным рублям, цифровой рубль будет выполнять все три функции денег: средство платежа, мера стоимости и средство сбережения. Все три формы российского рубля будут абсолютно равноценными: как сейчас 1 рубль наличными эквивалентен 1 безналичному рублю, так и 1 цифровой рубль будет эквивалентен каждому из них.

Почему нужен цифровой рубль?

Цифровой рубль сможет сделать платежи еще быстрее, проще и безопаснее. Развитие цифровых платежей, равный доступ к цифровому рублю для всех экономических агентов приведут к снижению стоимости платежных услуг, денежных переводов и к росту конкуренции среди финансовых организаций. Это послужит стимулом для инноваций как в сфере розничных платежей, так и в других сферах и поддержит развитие цифровой экономики. А уменьшение зависимости пользователей от отдельных провайдеров повысит устойчивость финансовой системы страны.

Какие еще преимущества у цифрового рубля?

В последние годы растет использование безналичных денег. Цифровой рубль может стать новым удобным дополнительным средством расчета как для покупателей, так и для продавцов, в том числе на отдаленных, малонаселенных и труднодоступных территориях, где доступ к финансовой инфраструктуре ограничен. Благодаря цифровому рублю возрастет охват населения финансовыми услугами, которые станут доступнее, что в итоге улучшит качество жизни людей.

Национальная цифровая валюта также ограничит риск перераспределения средств в иностранные цифровые валюты, способствуя макроэкономической и финансовой стабильности.

Как могут быть устроены транзакции с цифровым рублем?

Для граждан операции с цифровым рублем могут быть аналогичны использованию электронных кошельков, платежных или мобильных приложений. Транзакции с цифровым рублем будут проводиться как в онлайн-, так и в офлайн-режиме. Для операций в режиме офлайн, без доступа к сетям связи, пользователи смогут предварительно зарезервировать определенную сумму цифровых рублей в своем электронном кошельке, подобно тому, как сейчас они берут с собой наличные, когда едут в места, где могут не приниматься платежные карты. А в режиме онлайн операции могут совершаться аналогично безналичным расчетам.

Заменит ли цифровой рубль наличные?

Нет. Цифровой рубль рассматривается не в качестве замены наличным или безналичным рублям, а как дополнение к этим привычным и удобным формам денег.

Для чего и как можно будет использовать цифровые рубли?

Точно так же, как и наличные и безналичные рубли, цифровой рубль можно будет использовать для оплаты товаров и услуг, проведения платежей организациям и государству, денежных переводов, оплаты сделок с финансовыми инструментами, а также с цифровыми финансовыми активами.

Пополнять свои средства в цифровом рубле возможно за счет средств с банковского счета или карты, а также за счет наличных. Каждую форму рублей (наличную, безналичную, цифровую) можно будет переводить в любую другую.

Почему цифровой рубль – это не «криптовалюта»?

«Криптовалюты» кардинально отличаются от денег центрального банка. У «криптовалют» отсутствует единый эмитент, а также гарантии защиты прав потребителей, их стоимость подвержена серьезным колебаниям. В большинстве стран их нельзя использовать для оплаты товаров и услуг, и, как правило, они не имеют единого института, который обеспечивал бы сохранность таких средств.

Цифровой рубль является обязательством центрального банка, реализуется посредством цифровых технологий и не имеет никакого отношения к «криптовалютам». Это фиатная валюта, то есть валюта, устойчивость функционирования которой обеспечивается государством в лице центрального банка.

Когда появится цифровой рубль?

Банк России еще не принял решение о выпуске цифрового рубля. В консультативном докладе «Цифровой рубль» представлены возможные варианты и способы реализации такого решения, а также необходимые функциональные требования. Учитывая, что введение цифрового рубля станет значимым событием для экономики и общества, Банк России считает принципиально важным обсудить ключевые аспекты, преимущества, возможные риски, этапы и сроки реализации этого проекта с финансовым сектором, экспертным сообществом, а также со всеми заинтересованными лицами.

Убийца банков на пороге. Что нам готовит цифровой рубль?

Цифровой рубль – проект будущего, обсуждения которого идут не меньше года. Однако до сих пор мало кто понимает суть инициативы. Что такое цифровой рубль, как он будет внедряться и действительно ли задумка сделает ненужным банковский спекулятивный капитал. Разбираемся в эфире программы «Без цензуры».

Прототип цифрового рубля Центробанк выпустит в начале 2022 года. Разработку поправок в восемь федеральных законов и пять кодексов для его внедрения в экономику страны Госдума начнёт уже в январе. По словам главы ЦБ Эльвиры Набиуллиной, весь следующий год регулятор будет тестировать цифровую национальную валюту и после этого примет решение о её выпуске.

По мнению ряда экспертов, введение цифрового рубля лишит финансовые организации возможности получать рекордную сверхприбыль за счёт наращивания потребительского кредитования и введения высоких комиссий. Возможно, банки станут вообще ненужными организациями.

Цифровой рубль – история долгоиграющая

Тему в программе «Без цезуры» ведущий Никита Комаров обсудил с экспертом Академии управления финансами и инвестициями Алексеем Кричевским.

Никита Комаров: Цифровой рубль – тема важная. Но что это такое? Криптовалюта? Чем этот рубль будет отличаться от безналичных платежей?

Алексей Кричевский: Главное отличие, которое я сейчас вижу, это тотальный контроль за хождением этой валюты, тогда как за движением наличных денег установить контроль практически невозможно. Проще сделать это с безналом, чему способствует ФЗ №115, но и в этом случае установить контроль достаточно проблематично.

Цифровая валюта – это прямой инструмент контроля, который вводится не только у нас. Например, он уже работает в Китае. Там это настолько интегрированная история, что любой человек может получить цифровой юань как платёжное средство в условном автомате.

– Зачем человеку получать именно цифровой юань, в то время как он может просто закинуть деньги себе на карту, снять с карты и так далее. Может, правительство как-то стимулирует его использование?

– Если мы говорим про Китай, то там никого стимулировать не надо. Там всё очень просто: партия сказала надо, они берут и делают.

А вот у нас эта история будет долгоиграющей. Полноценное внедрение цифрового рубля ожидается к 2030 году в рамках Стратегии экономической безопасности на период до 2030 года. В пилотном проекте, который начнётся со следующего года, примут участие 12 наиболее крупных и значимых банков.

Как это будет двигаться дальше? Будем смотреть. Пока понятно, что это хайповая тема, на которой будут спекулировать все. А реальные механизмы сейчас изучают на уровне регуляторов. Этим активно занимаются и Центробанк, и ФРС, и МВФ – все они изучают цифровые валюты в виде резерва, то есть в качестве замены евро, доллару и так далее.

– Значит, со следующего года начинается тест. Какие цели ставятся?

– Как это будет происходить, пока, думаю, не знает ни зампредседателя ЦБ Ольга Скоробогатова, которая непосредственно работает над этой историей, ни глава ЦБ Эльвира Набиуллина. Дело в том, что горизонт внедрения слишком большой – восемь лет, до 2030 года.

Конечно, за это время всё можно оттестировать, и получится какой-то действительно идеальный механизм. Но восемь лет – это слишком большой горизонт. По крайней мере у Центробанка, я думаю, есть задачи поважнее, чем цифровая валюта.

– У нас очень часто откладывается реализация разных проектов, особенно технологичных, таких как цифровой рубль. Видите ли вы здесь угрозу? Ведь пока мы будем внедрять, другие страны уже перейдут на свои цифровые национальные валюты и извлекут из этого дивиденды.

– Тут никакой абсолютно угрозы нет, откуда ей взяться?

Серьёзным драйвером роста экономики цифровой рубль не станет

– Ну вот тот же Китай активно внедряет цифровой юань, то есть он уже имеет преимущество перед нами в скорости. Цифровой юань как-то будет способствовать упрочению контроля за финансовыми потоками, и китайская экономика получит дополнительные драйвер роста. А у нас не будет этого дополнительного драйвера, если цифровую валюту будут внедрять на протяжении восьми лет.

– Я бы не сказал, что это какой-то серьёзный драйвер роста. Да и Китай необходимо рассматривать отдельно от всех демократических стран. Это абсолютно отдельная история. Кроме того, в Китае все расчёты давно проводятся через юани, они никоим образом не зависят ни от доллара, ни от других валют. Даже расчёты между Россией и Китаем, и то происходят в юанях. Никакого существенного преимущества это не даёт, учитывая, что сейчас происходит с китайской экономикой, с рынком недвижимости, который готов вот-вот лопнуть.

– Но если очевидных преимуществ это не даёт, почему тогда все за эту тему так ухватились и стараются быстрее её внедрить?

– Дело в тотальном контроле за денежными средствами, за их движением как внутри стран, так и на внешних рынках.

– А не поможет ли цифровой рубль побороть коррупцию в нашей стране, если все финансовые и денежные потоки будут контролироваться?

– Вариант крайне маловероятный: при любом раскладе это сможет ограничить хождение налички и безнала. Но какую-то долю рынка определённо отнимет.

У нас сейчас 75% платежей проходят в безнале, оборот – порядка 30 миллионов рублей. Но здесь свою роль сыграла пандемия. Цифровой рубль отнимет какую-то долю рынка и у налички, и у безнала. Но при существующих коррупционных схемах, у нас если и используют безналичные переводы, то делают это крайне аккуратно. И далеко не факт, что эти операции проводятся под юрисдикцией России. Кроме того, у таких людей огромная любовь к наличке.

– По расчётам центра макроэкономического анализа и краткосрочного прогнозирования, 32% граждан готовы использовать цифровой рубль. Это немалая часть населения.

– Достаточно большая. Понятно, что при любом раскладе на цифровой рубль переведут бюджетников.

Сама по себе эта идея в целом неплохая – цифровизация, прогресс, инновация и так далее. Но и минусов у неё достаточно, по крайней мере на текущий момент. Во-первых, это создание инфраструктуры – под эту историю нужно подтягивать платёжные терминалы. Пока непонятно, как будут функционировать кошельки у граждан.

– Насколько я понимаю, Центробанк будет единственным центром по эмиссии цифрового рубля, а коммерческие банки станут посредниками? И кошельки гражданам тоже будет открывать Центробанк.

– Да, всё будет примерно так.

– Получается, что Банк России таким образом чуть ли не монополизирует эту тему, преуменьшая значение коммерческого сектора, коммерческих банков?

– Так и есть. И мы видим, что именно так происходит везде, это просто централизация контроля над денежными потоками.

– А как это скажется на коммерческом банковском секторе? Согласно расчётам, до 9 триллионов рублей уйдут из банков в цифровой рубль, то есть банки лишатся ликвидности, их роль значительно снизится.

– Конечно, снизится. Но не надо забывать о том, что вся эта история полноценно внедрится в 2030 году, какое-то время уйдёт на проработку механизмов и на то, чтобы люди ко всему этому привыкли. У нас, к примеру, безналичные платежи внедрялись довольно долго – люди не очень любят инновации.

– Зато сейчас мы в мире чуть ли не лидеры по безналичным транзакциям – 75% платежей совершается безналично.

– И, судя по замерам ряда консалтинговых компаний, лидировать будем ещё в течение 10 лет.

Коммерческие банки окажутся в непростой ситуации

– Сейчас коммерческие банки задаются вопросом: а что нам делать в такой ситуации? Запускается цифровой рубль, с наших счетов деньги утекают туда, а как нам кредитовать население, как отвечать по своим обязательствам, кто восполнит ликвидность?

– Клиенты, которые у банков останутся. Но и они постепенно станут переходить на цифровой рубль. Что касается ликвидности, сегодня банки, по крайней мере крупнейшие, уже не просто финансовые организации, принимающие вклады и выдающие кредиты. У нас сейчас уже брокерских счетов открыто 25 миллионов. Понятно, что среди них активных, по которым проходят какие-то сделки, намного меньше.

Тем не менее 25 миллионов брокерских счетов открыто. А кто их открывал? Люди, и они платят за эти счета определённую комиссию – за обслуживание счетов и за операции с ценными бумагами, если они проводятся. Людей не просто так стали активно привлекать на этот рынок. То есть это – рычаг для определённой компенсации прибыли.

Ещё один момент: неспроста появился вброс о том, что у нас крайне мало закредитованное население в смысле ипотечных кредитов. То есть кредиты будут выдаваться и дальше, другой вопрос – в каком объёме. С такими ставками, как сейчас, долго это продолжаться не может, и прибыль 2021 года, которую получат коммерческие банки, будет рекордной на ближайшие несколько лет.

– То есть можно сказать, что цифровой рубль и внедрение этих инноваций стимулирует банки на строительство экосистем, чтобы получать прибыль не из традиционной банковской деятельности, которая, как многие считают, постепенно уже уходит в историю. Именно поэтому практически все топовые банки сейчас ринулись строить экосистему.

– При любом раскладе выпадающая прибыль будет как-то компенсироваться, и конечно – за счёт клиентов. Будет ли это экосистема или внезапный взлёт комиссии за обслуживание, или ещё какие-то истории, которые станут внедрять банки. Будет ли это какая-то скупка инновационных активов – большой вопрос.

– А может Центробанк предоставить ликвидность банкам, просто напечатав деньги? Или в нашей стране это нереально?

– Но тем самым будет обвален рубль, потому что появится слишком много денежной массы.

– Год назад у нас монетизация экономики была 52,4%, сейчас уже 48,7% к ВВП. Для сравнения, в Германии этот показатель составляет 70-80%, в США до кризиса было 90%, сейчас они напечатали около 5 триллионов долларов, то есть монетизация превысила 100%. В Китае уже под 300% зашкаливает. Может быть, Набиуллина как раз и сушит нашу экономику, изымает ликвидность, чтобы потом её внезапно влить? Мы её ругаем, а она готовится к цифровизации страны.

– Она наверняка хочет как лучше. Но когда мы говорим о США, Европе – то это развитые страны. Китай бы я оставил за скобками. Но в той же Европе сейчас столько долговой нагрузки, что она вполне может лопнуть – ЕЦБ до сих пор свой печатный станок ещё не остановил. А когда он его остановит, весь европейский рынок может полететь вниз.

Если говорить о США, то не совсем понятно, что там с ФРС. Они объявили, что начинают сворачивать свою программу. Но история может скорректироваться из-за рынка труда и пандемии.

В любом случае, США и Европа – это развитые страны. И если у нас начнут печатать деньги в количестве, необходимом банкам, у нас рубль так или иначе улетит глубоко вниз.

– Давайте возьмём ту же цифру в 9 триллионов рублей, которая выпадет из банков в цифровой рубль до 2024 года во время теста. Это примерно 7-8% ВВП. То есть сейчас мы имеем монетизацию в 48,7%, а будет 55-57%. Примерно такая же денежная масса у нас была до кризиса.

– Это очень грубая оценка. Когда у такой огромной коммерческой структуры, как банковский сектор, выпадают доходы, они, естественно, будут их завышать, утверждая, что потеряют намного больше, чем будет на самом деле.

В любом случае, надо всё равно дождаться момента, когда всё, о чём мы говорим, начнёт реализовываться. Полноценное внедрение этой системы ожидается в 2030 году. А как у нас будут обстоять дела даже в 2024 году, сейчас неизвестно. Особенно учитывая грядущие политические события, интеграцию с Белоруссией. Да и ценник на нефть и газ не может быть высоким вечно.

Я бы не стал акцентировать внимание на том, что банки лишатся почему-то такого огромного количества как денег, так и прибыли. Они при любом раскладе найдут, как это компенсировать.

Напомним, программа «Без цензуры» выходит на «Первом русском» дважды в неделю – по понедельникам и пятницам в 16:00. Не пропустите!