Что значит тип карты

Пластиковые карты и их виды

Пластиковые карты — это специальный банковский продукт, используемый для безналичных расчетов за товары и услуги, снятия денег с имеющегося счета, а также перевода средств на сам счет. Обслуживание карты в каждом конкретном случае обеспечивает банк-эмитент — организация, выпустившая вашу карту.

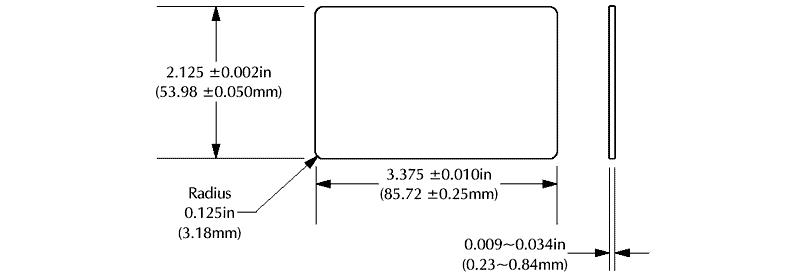

Стандартный размер пластиковой карты имеет следующий вид:

Более подробно на схеме банковской карты, составленной в соответствии с международными стандартами:

В большинстве пластиковых карт используется стандартный 16-тизначный номер:

Платёжные системы банковских карт

Каждую выпущенную банками карту обслуживает определенная платежная система. В мире их две наиболее популярных: Visa и MasterCard. Сравнение двух этих систем мы представили в виде таблицы:

В нашей стране карты данного типа, выпускаемые различными банками, практически не имеют существенных отличий. Однако же нужно помнить об особенностях обслуживания таких карт, если вы отправляетесь в заграничную поездку, и там будет рассчитываться платежными средствами определенной системы. Здесь ответ на вопрос какую карту выбрать, всегда нужно давать исходя из основной валюты страны, а также объема операций, которые вы планируете совершать.

Кредитные и дебетовые карты

Большинство карт, которые есть в обороте российских клиентов крупных и мелких банков относятся к подвиду дебетовая карта. Особенности ее заключаются в том, что ее владелец может оплачивать товары, услуги, снимая лишь имеющиеся средства на карт-счете, но не более чем он положил на него или получил в виде переводов.

Кредитная карта позволяет владельцу использовать банковские счета при оплате, подключая кредитный лимит. Представляет собой он определенное количество средств, которые необходимо погасить в установленные банком сроки. На такой кредит также начисляется процент за обслуживание. Объемы, в которых могут быть выданы лимиты кредитных карт, определяются внутренней политикой банка, статусом держателя карты, его кредитной историей, и могут варьироваться. Такой тип карты является более распространенным в Штатах.

Виды банковских карт

Что такое банковская карта? Это современный платежный инструмент, без которого нельзя представить финансовую систему. Небольшой кусок пластика с чипом, магнитной полосой и инициалами владельца как ключ обеспечивает доступ к счету. С её помощью можно снимать наличные, пополнять счет, делать переводы, платить за услуги, контролировать баланс, копить деньги и преумножать сбережения.

Типы банковских карт

Существует масса критериев и признаков, по которым можно классифицировать карты банков:

Кредитные и дебетовые карты

Дебетовая карта – это счет для хранения собственных денежных средств: получения зарплаты, пополнения с целью совершения расчетов, накоплений. Дебетовый счет не может иметь отрицательного остатка (за исключением услуги овердрафт).

Кредитная карта даёт доступ к деньгам банка, ограниченных определённым лимитом: это счет, который может иметь минусовой баланс. Кредитка имеет возобновляемый лимит: оформив её однажды, вам не придется в течение 3-5 лет задумываться о том, где срочно взять деньги. Банки привлекают клиентов дополнительными приятностями в форме льготного периода, кэшбэка, начисления процентов на положительный остаток.

Любая карта имеет свой тариф обслуживания, который зависит от перечня подключенных услуг, типа счета и банка эмитента. Согласно тарифу, клиент платит банку за обслуживание карты – от 0 до 15000 рублей в год. Бесплатное обслуживание характерно дебетовым картам низшего класса и карточкам, выпущенным по специальным тарифам. Самую высокую цену придется заплатить за карту премиум-сегмента, напичканную страховками и дополнительными услугами.

Тариф и Ко-брендинг

Отдельные тарифы и карты, выпущенные совместно с другой компанией, получили особое распространение и популярность. Например, бесплатная «Социальная» от Сбербанка или как её ещё называют «карта с ромашками» есть практически у каждого: на неё оформляются детские пособия, пенсии, компенсации, стипендии.

Те, кто копят на отпуск и довольно часто совершают авиаперелеты, останавливают выбор на картах с бонусной программой накопления миль от знаменитых авиакомпаний: например, Аэрофлот.

Многие также пользуются картами, которые одновременно выполняют функцию бонусной и дебетовой: например, Тинькофф Алиэкспресс, М-видео Бонус от Альфа банка, карта Малина и пр.

Тип платежной системы

Подавляющее большинство банковских карт использует расчеты через процессинговые центры Виза или Мастеркард. Однако, в России с недавнего времени появилась собственная платежная система МИР, призванная заменить зарубежные аналоги.

Если вы планируете пользоваться картой только на территории Росси, не имеет значения, какой платежной системе отдать предпочтение. Разницу вы почувствуете только при расчетах в странах с другой валютой.

Класс карты

От класса карты также зависит максимальный суточный лимит на операции и снятие наличных. Не удивляйтесь, если вы не сможете снять через банкомат большую сумму с Маэстро или Электрон: для таких карточек суточный лимит ограничен суммой 15-50 тысяч.

Тип защиты и содержания информации

Данные клиента записываются на встроенный чип или магнитную полосу. Карта может иметь одновременно оба ресурса. Чип лучше защищает информацию: если магнитной полосой вы просто проводите по терминалу, чтобы оплатить покупку, то при использовании чипованной карты нужно будет ввести пин код.

Карты нового поколения оснащены технологией PayPass– «оплата в одно касание».

Персонализация

Привычно видеть на карте своё имя и фамилию в латинской транскрипции – это свидетельство именной карты. Но нередко встречаются пустые карты с надписью Nonameили Cartholder: это специально выпущенный пластик к счету клиента – такие карты придуманы для того. Чтобы клиент смог моментально воспользоваться банковскими услугами. Как правило, безымянная карта выдается на период, пока банк выпускает полноценный пластик.

Материальный носитель

Не обязательно иметь в руках кусок пластика, чтобы совершать расчеты. Если вы преимущественно покупаете в интернете – вам подойдет виртуальная карта. Чаще всего, её открывают для того, чтобы обезопасить денежные средства на основной карте и не светить её данные в непроверенных интернет магазинах.

Банк эмитент

Для пользователей привычнее различать карты по наименованию банка, который её выпустила: «Сбербанковская», «Альфабанковская», «ВТБшная» и т.п. Название банка никак не характеризует карточку, но тем не менее в народе используется и такой тип классификации.

Дебетовые банковские карты — виды, типы и классы

Дебетовые карты — банковский инструмент для проведения платежей. Позволяет оплачивать товары и услуги в любых точках, где установлены терминалы, проводить оплату через интернет. Используя банковскую карточку, можно снимать и вносить наличные, переводить деньги, контролировать движение денежных средств.

Виды банковской карты по платежной системе

Основные виды дебетовых карт можно классифицировать по типу платежной системы. На российском рынке превалируют Visa и MasterCard. Это международные банковские системы, позволяющие проводить финансовые операции на территории РФ и за рубежом. Активно развивается российская платежная система МИР. Предлагаем рассмотреть подробнее каждый тип популярных платежных систем.

Американская компания создана в 1958 году. Сегодня картами Visa можно оплатить покупки более чем в 200 странах. Внедряет инновационные решения, обеспечивает надежный процесс проведения электронных платежей. В России зарегистрирована в 2012 году, в 2019 году заняла более 39% рынка банковских карт РФ. Расчетный центр — ВТБ.

MasterCard

Международная платежная система запущена в 1966 году. Штаб-квартира в США. На российский рынок вошла в 2012 году. Расчетный центр — Сбербанк. Оказывает финансовые услуги более чем в 210 странах. Выпуском дебетовой карты компания не занимается, только обеспечивает технологический процесс проведения финансовых операций.

American Express

Американская компания оказывает финансовые услуги с 1850 года. Штаб-квартира в Нью-Йорке. Выпускает кредитные и дебетовые карты, дорожные чеки. Выбрать удобный платежный инструмент и оформить онлайн можно на сайте American Express. Для получения дополнительных бонусов держателя пластика приглашают зарегистрироваться в программе лояльности.

Maestro

Многонациональный сервис по дебетовым картам компании MasterCard запущен в 1990 году в США. Карту можно привязать к текущему счету. Относится к одним из наиболее доступных продуктов.

Создана в декабре 2015 года. Уже выпущено более 100 миллионов банковских карт, действующих во всех регионах Российской Федерации и в 12 странах мира. Карты МИР выпускает 158 банков. Для бесконтактной оплаты создано мобильное приложение Mir Pay. Действуют собственные программы лояльности для владельцев пластиковых карточек, совмещенные с банковскими. В результате клиенты получают повышенные бонусы. Расчетной валютой является рубль.

Класс дебетовых карт – уровни престижности

От вида дебетовых карт зависит уровень банковского обслуживания, дополнительные сервисы, льготы и бонусы для клиентов. Чем выше класс банковской карты, тем больше возможностей получает владелец.

Электронные

Эта дебетовая карта относится к бюджетному варианту. Обслуживание бесплатное, заказывается дистанционно. Оформление электронных неименных дебетовых карт осуществляется в течение нескольких минут в банковском отделении, через мобильное приложение или интернет-банк. Например, в Сбербанк онлайн наиболее популярны Visa — цифровые карты, получить которые могут клиенты банка в течение пары минут.

Классические (Стандартные)

Классическую дебетовую карту можно использовать для проведения стандартных финансовых операций — оплата, перевод, внесение и снятие наличных. Карты такого типа выдаются клиентам с 14 лет. Часто банки предлагают оформить дополнительные карты для детей с 7 лет, привязав к родительскому счету. Классической картой можно оплачивать покупки всех видов, включая интернет.

Золотые (Gold)

Золотой дебетовой картой подчеркивается высокий статус владельца. Стоимость обслуживания по карте такого вида значительно выше, чем классического. Но они предоставляют владельцу ряд скидок и бонусов. Например, льготные условия при получении кредита, выделенная линия клиентской поддержки, услуги консьерж-службы.

Платиновые (Platinum)

Вместе с дебетовой картой владелец получает повышенный уровень банковского обслуживания и ряд привилегий, включая начисление бонусов. Пластик предоставляет возможность обслуживания на специальной телефонной линии, пополнение без комиссий, выбор валюты счета, личного менеджера и увеличенные лимиты снятия наличных.

Премиум (Black)

Данный вид дебетового пластика относится к наиболее престижным категориям. Обычно выпуск карт лимитирован. Возможно подключение овердрафта.

Классификация по назначению

Карта может быть кредитной или дебетовой, в зависимости от того, кому принадлежат средства — банку или владельцу пластика. Дебетовая карта обеспечивает доступ к собственным средствам клиента, находящимся на его счету. По кредитным картам ситуация другая. Банк предоставляет доступ к своим деньгам в рамках кредитных лимитов. Далее дебетовый пластик классифицируется по назначению. Рассмотрим несколько основных видов.

Пенсионные

Банки предоставляют пенсионерам возможность оформить дебетовые карты с выгодными условиями обслуживания. Дебетовый пластик не требует ежемесячной оплаты, основные финансовые операции проводятся бесплатно, дополнительно пенсионеры получают льготы. Например, Сбербанк предлагает начисление процентов на остаток, а Почта Банк – покупку медикаментов со скидкой. Выпуска дополнительных карт к пенсионным нет.

Социальные

Социальную дебетовую карту банки предлагают оформить с целью получения выплат из бюджета, пособий. В настоящее время социальные пластиковые средства открываются только в платежной системе МИР. Выпуск именных пластиковых карточек осуществляется для всех категорий населения без комиссии. Социальный пластик с бесплатным обслуживанием и снятием наличных без комиссии в рамках установленного лимита.

Зарплатные

Зарплатными картами называются пластик, на который поступает заработная плата. Обычно они выпускаются в рамках зарплатного проекта. Сегодня владельцы пластика имеют возможность пользоваться любой дебетовой картой в качестве зарплатной, подав заявление в бухгалтерию. На зарплатных дебетовых карточках могут храниться любые сбережения, а не только средства, отправленные работодателем. Именной пластик может использоваться для покупок онлайн и в реальных точках продаж.

Кампусные

Популярным видом комбинированного платежного средства является кампусная карта. На неё студентам начисляется стипендия, карта также является пропуском в общежитие и университет, подходит для оплаты покупок, выполняет другие функции.

По наличию выгодных преимуществ

Каждая банковская карта имеет свои преимущества. Одна позволяет получать дополнительный доход, другая – обеспечивает льготное обслуживание.

Стоимость обслуживания

Карты могут быть с бесплатным обслуживанием или с ежемесячной оплатой. Есть пластик с годовым обслуживанием, когда оплата берется один раз в год. Зачастую для получения доступа к бесплатному банковскому обслуживанию клиент должен выполнить ряд условий. Например, хранить на дебетовых картах неснижаемый остаток.

Процент на остаток

На именной пластик может начисляться процент на остаток. Его уровень зависит от типа продукта и условий, действующих в настоящий момент.

Овердрафт

Если пластики выпускают с овердрафтом, клиент имеет возможность снять сумму больше, чем та, которая хранится на его счете. Овердрафт является дополнительной опцией. Оформляют дебетовые карты в таком виде обычно для постоянных и надежных клиентов.

Кэшбэк

По дебетовым картам владельцы могут получать дополнительный доход в виде кэшбэка. Размер начисляемых процентов может доходить до 30%. Зависит от конкретного банка и программы лояльности.

Бонусы

Оформление классических банковских карт с программой лояльности позволяет клиентам получать бонусы. Например, скидки при покупке авиабилетов, бронировании отелей, выдачу наличных с повышенным лимитом.

По физическим свойствам

Банки предлагают два вида платежных инструментов — пластиковые и виртуальные карточки. Они отличаются носителем, условиями использования, стоимостью оформления. Виртуальные продукты создаются бесплатно.

Пластиковые

К этому виду относятся карты на материальном носителе. Для выпуска пластиковых карточек клиент оформляет заявление. Реквизиты, данные о владельце, название банка и логотип национальной или международных платежных систем наносят на пластик.

Виртуальные

Электронные платежные инструменты являются аналогом обычной карты. Они не имеют физического носителя. Все реквизиты хранятся в личном кабинете клиента и мобильном приложении.

Технические особенности

По техническим особенностям пластик делится на чиповый и магнитный.

Чиповые

Чиповые варианты пластика оснащены микропроцессором. Имеют высокий уровень защиты и расширенный функционал. Чип практически не подвержен механическому повреждению, что увеличивает срок службы карт.

Магнитные

На пластик наносится магнитная полоса — носитель информации, где хранятся данные владельца, счета. Технология не позволяет обеспечить высокий уровень безопасности, поэтому чаще применяется на неименных картах.

Как выбрать дебетовую карту

При выборе платежного банковского продукта рекомендуется найти банк, с которым вам будет комфортно. Затем посмотреть, какие варианты карт он предлагает. Учтите удобство платежной системы, начисление кэшбэка, процентов на остаток, стоимость выпуска и годового обслуживания, валюту карты, комиссию за внесение, снятие наличных, переводы.

Виды банковских карт и их особенности

Банковская карта — это платежный инструмент, позволяющий оплачивать покупки в онлайн и офлайн магазинах, снимать наличные, пополнять свой счет в банке, переводить деньги друзьям и совершать другие виды операций с деньгами.

Первые банковские карты привычного нам вида появились в США в середине XX века и имели ограниченный функционал — изначально ими можно было только расплатиться в кредит в одной из ресторанных сетей. Сейчас карты позволяют оплачивать покупки в кредит, копить бонусы, получать кэшбек, поэтому выбрать одну бывает непросто. Рассказываем о самых распространенных видах банковских карт и об особенностях каждого из них.

Основные виды банковских карт

Хотя общепринятой классификации платежных карт не существует, при желании их можно разделить на три основные группы:

Тип средств на счете

По типу средств карты делятся на дебетовые, кредитные, овердрафтные и предоплаченные. Основное различие в том, кому принадлежат средства на счете: банку или самому владельцу карты.

Дебетовые карты

Такие карты привязаны к счету их владельца, то есть они дают доступ только к вашим собственным деньгам, которые вы заранее разместили на своем счете. С помощью дебетовой карты можно оплачивать покупки и совершать любые операции с деньгами — но только в пределах остатка средств на счете. К примеру, если на карте хранится 5 000 рублей, то оплатить покупку стоимостью 5 100 рублей уже не получится, потому что на счете будет недостаточно средств.

Особенности дебетовых карт:

Стандартные зарплатные и пенсионные карты обычно относятся именно к дебетовым картам, поэтому сейчас этот вид карт распространен больше всего.

Кредитные карты

В отличие от дебетовой, кредитная карта дает вам доступ не к вашим собственным деньгам, а к деньгам банка. По сути, пользуясь кредиткой, вы занимаете у банка некоторое количество денег, а затем в оговоренный срок возвращаете их с процентами. Этот вид карты может быть удобен для оплаты покупок, но при этом быть совершенно невыгодным для обналичивания, потому что многие банки берут отдельную комиссию за снятие наличных с кредитки и устанавливают высокие ставки за наличный расчет. Поэтому при оформлении кредитки нужно тщательно изучать предлагаемые банком условия, чтобы пользоваться ею было максимально выгодно для вас.

Особенности кредитных карт:

Овердрафтные карты

Карты с овердрафтом представляют собой нечто среднее между кредитными и дебетовыми. Обычно на овердрафтной карте хранятся те деньги, которые вы заранее внесли на счет. Но если вдруг вам понадобится потратить больше, чем есть у вас на остатке, вы сможете это сделать в рамках овердрафта — то есть суммы, которую ваш банк готов вам занять без предварительного согласования. К примеру, если у вас на карте есть 5 тысяч рублей, а банк предоставил вам овердрафт в 10 тысяч рублей, то вы можете купить на 15 тысяч рублей, а затем просто вернуть банку занятые у него деньги с процентами или без.

По сути, овердрафт — это небольшой кредит, который можно получить мгновенно и не делая дополнительных запросов в банк.

Однако у овердрафтных карт есть свои особенности, которые отличают их и от дебетовых, и от кредиток:

Предоплаченные карты

Предоплаченная карта в целом работает по тому же принципу, что и дебетовая: ею можно оплачивать любые товары и услуги в рамках имеющейся на ней суммы. Главное ее отличие от классических карт в том, что она не привязана ни к какому счету. Благодаря этому ее получение занимает минимум времени и почти не требует тщательной идентификации клиента. После оформления вы можете положить на нее некоторое количество денег — обычно это до 15 тысяч для неименной карты и до 60 тысяч для именной. Такой вид карт можно пополнять и в дальнейшем, однако у большинства банков есть строгие лимиты как на пополнение, так и в целом на объем покупок по карте.

Платежные системы

Банковские карты также различаются по типу платежной системы, в рамках которой они выпущены. Эти системы делятся на международные и локальные.

Международные платежные системы

Наиболее крупными международными платежными системами сейчас являются Visa и Mastercard. Они работают с банками из разных стран, поэтому банковскими картами таких систем можно пользоваться не только в России, но и за рубежом. Кроме того, к таким картам можно привязать сразу несколько счетов в разной валюте и переключаться между ними при необходимости, например, в путешествиях.

Локальные системы

Локальные системы обычно работают на ограниченной территории — например, только в пределах одной страны. Такова недавно появившаяся в России национальная платежная система МИР. Подобные системы обычно бывают полностью автономными — то есть они никак не зависят от работы зарубежных платежных систем.

Дополнительные параметры

Кроме всего перечисленного, карты могут различаться по многим другим параметрам: наличию дополнительных преимуществ, времени выпуска и так далее.

Принцип защиты данных

Данные на банковской карте могут быть защищены разными способами. Не так давно большинство карт снабжали магнитной лентой: чтобы оплатить покупку с их помощью, нужно было провести картой через считыватель платежного терминала. Затем ленты были заменены более надежными микрочипами, которые требовали набирать при любой операции с деньгами. Сейчас же в дополнение к чипам многие банки устанавливают на свои карты системы бесконтактной оплаты PayPass или PayWave, которые позволяют безопасно оплачивать покупки в одно касание.

Время выпуска

Срок выпуска карты зависит от того, с именем карта или без. Неименные карты — инстанты — выпускаются в срок до 10 минут, а именные с эмбосингом Фамилии и Имени держателя — до 2 недель. Райффайзенбанк предлагает оформить карту прямо на сайте банка. Для получения карты нужно заполнить и согласовать условия доставки — и курьер привезет карту в удобное вам место. В случае оформления кредитной банковской карты согласование заявки также проходит онлайн и занимает всего несколько минут.

Банковская карта

Какие бывают банковские карты и что надо сделать, чтобы их получить

Банковская карта — это пластиковая карта, с которой вы можете распоряжаться своим счетом в банке. Получить карту можно в любом банке, который работает с физическими лицами.

Карты бывают трех видов:

Все банковские карты похожи друг на друга: они одного размера, с защитной магнитной полосой или чипом. На лицевой стороне есть номер из 16 цифр, срок действия, имя и фамилия владельца. На обратной стороне — место для подписи владельца и код безопасности.

Виды банковских карт

В России выпускают три вида карт: «Визу», «Mастеркард» и «Мир». У всех них есть своя защищенная платежная система.

Карты «Виза» и «Maстеркард» принадлежат международным платежным системам. Отличаются друг от друга тем, что для «Визы» основная расчетная валюта — доллар, а у «Мaстеркарда» может быть и доллар и евро. В России обе карты поддерживают рубли.

Например, если у вас на карте рубли, а вам нужно что-то купить за доллары, то «Виза» сконвертирует рубль в доллары один раз, а «Мастеркард» сначала переведет в евро, а потом в доллар.

Карта «Мир» принадлежит национальной платежной системе. Ее запустили в России как альтернативу «Визе» и «Мастеркарду». «Миром» можно рассчитываться в любых странах, но выпускают такие карты только в российских банках.

Как сделать перевод со счета карты?

У всех карт есть банковский счет. Ваша карта — это удобный доступ к счету. Вы можете пополнять счет и снимать с него деньги, оплачивать покупки в магазине и интернете, снимать деньги в банкомате.

Если нужно отдать 250 рублей коллеге за обед, то удобно перевести деньги с карты на карту. Чтобы отправить деньги, нужно знать только номер карты. Деньги коллега получит моментально.

Чтобы не платить хозяину съемной квартиры каждый месяц наличными, можно переводить деньги по реквизитам счета. Перевод хозяин получит в тот же день, или в течении недели — зависит от банка.

Если вы отправляете родителям деньги переводом по почте в другой город, то удобнее сделать дополнительную карту к вашему счету. Счет у основной и дополнительной карты будет один, но вы можете поставить лимит расходов.

Как оформить банковскую карту?

Прежде чем оформить карту, определитесь, какая вам нужна: дебетовая или кредитная. Посмотрите предложения на сайтах банков, узнайте сколько стоит обслуживание, какие есть условия. На агрегаторах «Банки.ру» и «Сравни.ру» удобно сравнить карты разных банков.

У многих банков можно заказать карту прямо на сайте. Заполните заявку и дождитесь звонка. Когда карта будет готова, курьер ее вам привезет.

Удобства и недостатки использования

У банковских карт есть как удобства, так и недостатки.

К недостаткам можно отнести лимиты на выдачу наличных, сложности с чаевыми и безопасностью покупок в интернете.

Лимит выдачи наличных — максимальная сумма, которую вы можете снять с карты в установленный период. Обычно в договоре прописано какой это лимит: дневной или разовый.

В некоторых странах принято оставлять чаевые наличными. Если в кафе или ресторане нет оплаты по карте или не предусмотрен отдельный чек или строка в чеке на чаевые, придется запастись наличными.

При покупках в интернете будьте осторожны: лучше заведите дополнительную карту для операций в сети. Установите на нее лимит и храните маленькие суммы только для оплаты покупок.

Удобство карт в универсальности использования. Вы можете носить с собой любые суммы; у вас не будет проблем на таможне, как бывает, когда везете много наличных; можно оплачивать товары и услуги во всем мире; пополнять карту и снимать наличные в банкоматах и банковскими переводами.

Если вы отправляетесь в путешествие по Европе или США, откройте счет в евро или долларах к карте или отдельную валютную карту. Так вы будете оплачивать покупки и услуги в валюте страны и не терять на конвертации.

Если вам нужно перевезти крупную сумму из страны в страну, лучше держать деньги на карте. Законодательства многих стран ограничивают или контролируют ввоз и вывоз крупных сумм, а банковские карты на таможне не проверяют.

Если вы откроете карту международных платежных систем «Мастеркард» или «Виза», сможете оплачивать покупки, пополнять карту и снимать наличные в большинстве стран мира.

Как получить кредит на банковскую карту?

Если вы будете искать в интернете, как получить кредит, то скорее всего увидите ссылки на микрозаймы и микрокредиты. Эти деньги получить легко, но небезопасно, потому что выдает их не банк, а микрокредитная организация. У вас могут быть большие проценты за просроченные платежи, скрытые комиссии и злые коллекторы. Не ведитесь на легкие деньги.

Чтобы получить кредитку, подайте заявку онлайн или в отделении банка. Банк изучит вашу кредитную историю, посмотрит сколько вы зарабатываете, как выплачиваете ипотеку или кредит на машину. На основе этих данных предложит столько денег, сколько будет удобно платить каждый месяц, или откажут в кредите.

А чем овердрафт отличается от кредита?

Овердрафт — это краткосрочный кредит на дебетовой карте. Вы можете потратить больше, чем есть, если одолжите деньги у банка. Деньги в овердрафте можно брать сколько угодно раз, если не превышать лимит.

Овердрафт бывает разрешенный и технический.

Технический овердрафт — это когда вы потратили все деньги на карте и ушли в минус. Такое бывает, если на счете пусто, а банк списал деньги за обслуживание карты или если задержалась обработка платежа. Когда вы уходите в минус, любые деньги, поступившие на счет, идут на погашение овердрафта.

Разрешенный овердрафт вы подключаете себе, согласившись с условиями банка, включая возможные штрафы и последствия за нарушения этих условий. Овердрафт на карту можно заказать самому, или банк может предложить эту услугу.

Если овердрафт подключат, остаток на счете изменится: к нему прибавится одобренная сумма. Вы можете пользоваться деньгами в счет овердрафта сразу после того, как закончатся собственные. Можно снимать их в банкомате или оплачивать покупки картой.

Как пополнить карту?

Пополнить карту можно четырьмя способами:

Если у вас небольшая сумма денег, пополняйте в банкомате, с карты на карту или в точках пополнения. Банковский перевод удобен, когда нужно перевести большую сумму денег.

Виды мошенничества с банковскими картами?

Чаще всего мошенники крадут реквизиты карты или полностью делают ее копию.

Чтобы украсть деньги, мошеннику нужны номер карты, срок действия, код безопасности и код из смс. Для покупки в некоторых интернет-магазинах достаточно знать номер карты и срок действия. Если на телефон придет смс-код с подтверждением покупки, которую вы не делали, значит ваши данные есть у мошенников.

Данные карты могут украсть в банкомате, если мошенники оборудовали его считывающими устройствами. В банкомате может быть накладная клавиатура, скрытая камера и самодельный считыватель магнитной ленты карты. Если вы воспользуетесь таким банкоматом, то через некоторое время с вашего счета могут снимать деньги картой-подделкой.

Чтобы обезопасить свой счет от мошенников, не давайте карту в руки незнакомым людям, а еще лучше — закажите в банке дополнительную карту. На обеих картах можно поставить лимиты на траты в месяц: платить в кафе и магазинах с дополнительной, а основную держать для крупных покупок.