Что значит текущий счет в втб

Расчетный и текущий счет — что это, разница

В том, чтобы завести банковский счет, сегодня заинтересован каждый человек. Действующий аккаунт открывает доступ к многообразию безналичных операций — хранению и накоплению капитала, платежам за товары и услуги, переводам средств, обслуживанию пластиковых карт. Однако потенциальному клиенту легко растеряться: российские банки предлагают открывать аккаунты различных типов, в том числе расчетные и текущие счета. Разберемся, чем они отличаются и для какой деятельности подходят.

Что такое текущий счет

Текущий счет — это банковский аккаунт, который служит для учета денежных операций населения. Состоит из двадцати цифр, образующих уникальный номер учетной записи каждого держателя. Типичным примером аккаунта служат счета «до востребования» или сберегательные книжки.

В практическом смысле, открытие текущего счета физическому лицу позволяет:

Важный нюанс. Финучреждения и контролирующие органы запрещают заводить текущий счет для бизнеса и предпринимательства. Если его владельца уличат в коммерческом использовании аккаунта, банк аннулирует договор на расчетно-кассовое обслуживание.

Что такое расчетный счет

Чтобы сопровождать торговые отношения, банки открывают для корпоративных клиентов отдельный тип аккаунтов — расчетные счета. Это учетные записи с двадцатизначными номерами, которые позволяют:

Формально закон не обязывает организации и ИП заводить расчетный счет. Однако на практике открытие аккаунта необходимо: без учетной записи в банке компания или предприниматель могут совершать безналичные платежи на сумму не более 100 тыс. рублей.

Отметим, что в ведении счетов заинтересованы не только клиенты. Благодаря банковским аккаунтам налоговые и судебные органы осуществляют контроль над российским бизнесом. Это дает юрлицам и ИП определенные преференции:

Чем отличается расчетный счет от текущего

Обозначив особенности текущих и расчетных счетов, попробуем сравнить их по ключевым параметрам:

Учетная запись, используемая банком для учета денежных операций физлиц

Разновидность банковского аккаунта, открываемого для коммерческой деятельности

Юридические лица и частные предприниматели

Транзакции между гражданином и юрлицом, необязательно в торговых целях

Расчеты между контрагентами в рамках торговых отношений

По требованию клиента

Необходимо для полноценных расчетов

В большинстве банков комиссия не взимается

Стоимость расчетно-кассового обслуживания зависит от тарифа

Очевидно, что рассматриваемые аккаунты схожи. И расчетный, и текущий счет открывают для проведения безналичных операций и хранения средств. Это находит отражение в официальных записях реквизитов, где оба типа аккаунтов записывают как «расчетный счет». Разграничение между ними делают работники банка — для собственного удобства и удобства клиентов.

В практическом смысле различие расчетных и текущих счетов касается их назначения. Для коммерческой деятельности предприниматели и организации открывают расчетные аккаунты, а для обыденных операций предусмотрен текущий счет. При этом граждане сами решают, нужен ли им текущий счет. Бизнес же ограничен сильнее: без расчетного аккаунта невозможны активные расчеты и большой объем финансовых поступлений.

Указанные отличия определяют стоимость за РКО:

Таким образом, расчетный и текущий счет являются различными понятиями, что отражено в банковских правилах и российском законодательстве. Окончательно разобравшись с назначением аккаунтов, потенциальный клиент может сделать правильный выбор в пользу той или иной услуги.

Что Такое Текущий Счет в ВТБ Для Чего он Нужен

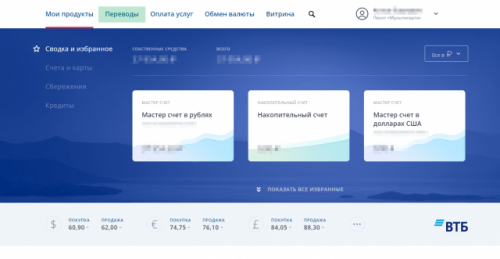

Мастер счет в банке ВТБ является обязательным компонентом договора комплексного банковского обслуживания. Этот счет предназначен для осуществления нескольких видов банковских услуг по упрощенной схеме и предоставляет его владельцу возможность проводить большее количество банковских операций самостоятельно.

Что значит мастер счет в банке ВТБ?

Заявка на кредит наличными на нашем сайте Заполнить

Клиенту банка предлагается подписать договор комплексного обслуживания в следующих случаях:

В этом случае основным элементом комплексного обслуживания становится мастер счет, который будет в обязательном порядке участвовать в движении денежных средств. Помимо мастер-счета в рамках комплексного обслуживания клиент банка получит:

Накопительный счет может открываться в трех видах валюты – рубли, евро или доллары. У клиента банка есть возможность за отдельную плату открыть вклад и на четвертый вид валюты (юани или фунты стерлингов, например).

Платежные операции совершаются только в одном виде валюты. На остаток средств на накопительном счете начисляются проценты по прогрессивной ставке, чем дольше деньги лежат на счете – тем выше процент.

Мастер счет в рублях

Для основного счета клиент может выбрать только один вид валюты (рубль, доллар или евро). Как правило, большинство останавливает свой выбор на рублевом счете, потому что так удобнее вести расчеты и делать платежи.

Стоит отметить, что сегодня законодательство охраняет отечественную валюту. Многие другие денежные единицы как бы ограничены в возможностях на территории РФ.

Кроме того, сам ВТБ24 поддерживает гос. политику в данном плане. Поэтому мастер счета открываются по умолчанию в рублях, в основном своем виде.

Мастер счет в долларах в ВТБ

Тем, кто часто выезжает за границу, имеет дело с заграничными контрагентами или ведет свой бизнес в другой стране, удобнее будет использовать доллары или евро в качестве основной валюты счета и вести расчеты в долларах или евро.

Чтобы пополнять долларовый мастер счет, надо заранее предоставить реквизиты. В остальном же, никаких ограничений нет. Так как по закону сами счета одинаковые в основных правах.

Но могут быть внутренние сдерживания, связанные с особенностями финансовой политики, указанными выше.

Преимущества мастер счета

Самым главным преимуществом ведения отдельного основного счета для клиента ВТБ банка является безопасность средств находящихся на нем.

Мастер счет служит промежуточным звеном при движении денежных средств со счета на счет, что обеспечивает большую их сохранность.

Если кредитная карта клиента утеряна или украдена, мошенникам удастся воспользоваться только теми средствами, которые находятся на карте в текущий момент времени. Средства мастер- или накопительного счета останутся в безопасности.

Данный инструмент — это ключ к возможностям банка, замена работы операциониста. С его помощью через интернет можно:

Все эти действия клиент банка может совершать в любой удобный для него момент времени на своем домашнем компьютере или ноутбуке.

Немного о бонусах

В рамках комплексного обслуживания можно стать участником бонусной программы банка ВТБ, используя дебетовую или кредитную карту.

У банка ВТБ24 одна из самых выгодных бонусных программ среди российских аналогов. Количество бонусов зависит от денежного оборота по карте и начинается от 5000 рублей (с этой же суммы начинается бесплатное обслуживание кредитной или дебетовой мультикарты банка).

Максимальное количество бонусов получает клиент, денежный оборот карты которого превосходит 75 000.

Бонусы могут быть следующими:

В целом, комплексное обслуживание в банке облегчает клиенту ведение финансовых дел, и наличие мастер счета несет в себе гораздо больше плюсов, чем минусов.

В качестве бонуса, вы можете прямо сейчас:

Расчетный и текущий счет: в чем разница между ними и как их отличить но номерам

Из статьи вы узнаете, чем отличается расчетный счет от текущего. Разберемся, какой из них предназначен для ведения бизнеса, а какой можно использовать только для личных покупок. Рассмотрим, как определить текущий и расчетный счет по их номерам.

Что такое текущий и расчетный счет

Практически у каждого из нас есть текущий счет (т/с). Его можно привязать к пластиковой карте банка и совершать покупки в безналичной форме. Казалось бы, зачем предпринимателю заводить второй — расчетный (р/с)? Давайте разбираться.

Т/с предназначен для оплаты личных покупок физическими лицами, для начисления заработной платы или пенсии. Им мы пользуемся каждый день.

Р/с принадлежит юридическому лицу или ИП, и используемый им в предпринимательских целях (расчет с поставщиками и клиентами, оплата налогов, совершение страховых выплат и другое).

Оба счета могут быть привязаны к банковской карте. Это позволит использовать их для совершения личных покупок. Таким образом, т/с и р/с предназначены для безналичной формы расчета физическими и юридическими лицами, соответственно. В чем же тогда их различия?

В чем разница между расчетным и текущим счетом

Как можно заметить из определений, т/с предназначается для физических лиц, а р/с — для юридических. Давайте более подробно разберем понятия текущего и расчетного счета, чтобы понять, в чем их отличие.

ИП — физическое лицо, но использовать т/с в предпринимательских целях оно не может, ведь он предназначен только для оплаты личных покупок. В предпринимательской деятельности его использовать нельзя.

Другие отличия расчетного от текущего счета приведены в таблице.

| Характеристика | Текущий | Расчетный |

| Начисление процентов на остаток | Возможно | Отсутствует (бывает редко) |

| Взаимозаменяемость | Невозможно использовать как р/с, осуществлять переводы/получать средства с р/с | Можно использовать как т/с. Например, совершать покупки в магазине (для целей бизнеса) |

| Назначение | Использование исключительно в личных целях физическими лицами | Использование в предпринимательской деятельности, а также в личных целях физическими и юридическими лицами (например, при выводе прибыли в качестве собственного дохода) |

Теперь вы точно знаете, какой из них нужен для физических и юридических лиц (текущий или расчетный) и в чем разница между ними. Осталось разобраться, как понять, какой перед вами счет в зависимости от комбинации цифр, из которых он состоит.

Как узнать — текущий счет или расчетный

Скорее всего, у вас уже есть какой-то банковский счет. Прежде чем заводить новый, необходимо выяснить, какой именно у вас уже открыт. Сделать это можно по его номеру.

Комбинация из цифр составляется по определенным правилам и имеет следующую структуру: ААА. ВВ. ССС.D.XXZZ.PР. М.NNNN. Нам нужны только первые три цифры («ААА»), они и определяют владельца р/с или т/с.

Состав «ААА» может быть следующей:

Таким образом, р/с будет начинаться с комбинации «407», а т/с — с «408». Это позволит определить, с какого из них вам пришла оплата.

Текущий счет вместо карточного…

Когда счета, открытые в Санкт-Петербургском «Промстройбанке» переводили в ВТБ24, отказаться мне помешал только не до конца выплаченный кредит. Со временем я его выплатила, а карту не закрывала. И за год общения с этим банком я пришла к глубокому убеждению, что нормальный человек в здравом уме НИКОГДА по доброй воле не вступит в длительные отношения с этой. структурой.

1. У питерских операционистов ВТБ24 я попросила реквизиты, по которым можно было бы перечислить деньги на мою карточку, а эти. умные и сведущие девушки. выдали мне реквизиты так называемого текущего счета (это выяснилось через 2 года, когда мне понадобился счет для перечисления денег), по которому деньги я могу снять только в питерском отделении лично и который не имеет отношения к моей карточке.

2. Когда я устроилась на работу в Москве, мне наконец-то понадобились реквизиты карточки, на которую можно было бы перечислить мне деньги. Но умные операционистки ВТБ24 не предупредили меня, что за своими кровными мне придется ехать в Питер, в случае чего. Поэтому об этом я узнала спустя 3 (три) недели, когда уже отчаялась увидеть свою зарплату, которая ушла в ВТБ24 и исчезла, так и не дойдя до карточки. И для того, чтобы узнать об этом, мне пришлось написать жалобу в головном офисе ВТБ24 в Москве. Через 3 дня мне позвонила барышня, проверила мои паспортные данные по телефону и рассказала, что в наш век высоких технологий перевести деньги на мой карточный счет в том же банке никак нельзя, так что мне придется лично сделать это либо оформить доверенность на кого-то из родственников в Питере, чтобы они получили деньги и отправили мне.

3.Ехать возможности не было, я написала доверенность и отправила поездом маме, чтобы она могла получить деньги за меня. Она на следующее утро получила доверенность и с утра пошла с ней в банк, потому что у меня уже осталось в кармане 200 рублей, и те я одолжила. И ТОЛЬКО В ЭТОТ МОМЕНТ выяснилось, что «специалистам» банка требуется 3 (!) дня для проверки доверенности с моей подписью, образец которой есть в моих документах, хранящихся в банке. ПОЧЕМУ МЕНЯ НЕ ПРЕДУПРЕДИЛА ОБ ЭТОМ ОПЕРАЦИОНИСТКА, КОТОРАЯ МНЕ ЗВОНИЛА?! ОНА ТОЖЕ НЕ ЗНАЕТ?! ИЛИ ЕЙ, КАК И ВСЕМ В ВТБ24, ПЛЕВАТЬ НА КЛИЕНТА?!

Таким образом, я уже почти месяц не могу получить свои деньги, которые прокручиваются в ВТБ24, позволяя его хозяевам жировать и снимать рекламные ролики с участием знаменитостей. ЭТО МОИ ДЕНЬГИ, КОТОРЫХ Я ЖДУ УЖЕ ПОЧТИ МЕСЯЦ! Как я живу все это время, лучше не думать.

Мастер счет от ВТБ

Что такое мастер счет ВТБ

Мы уже привыкли, что при оформлении любого банковского продукта для нас открываются все доступные функции банка.

У нас появляется личный кабинет, нам предлагают различные карты, кредиты и вклады.

Банк ВТБ предлагает широкий спектр услуг, в том числе и своих дочерних организаций: ВТБ Страхование, ВТБ Капитал и так далее.

Получить доступ ко всем услугам сразу — не получится. Клиент должен не только заключить договор комплексного обслуживания, но и открыть специальный мастер счет.

Можно сказать, что мастер счет — это основной счет клиента банка ВТБ. Только с его помощью вы сможете полноценно использовать дистанционные сервисы, а так же оформлять услуги дочерних компаний ВТБ.

Чем отличается мастер счет от текущего счета? Почему его открытие является обязательным условием для всех клиентов банка? Какие услуги недоступны для клиентов, не имеющих мастер счет?

Мастер счет — это специальные (основные) счета в трех валютах.

Давайте попробуем разобраться и ответить на эти вопросы вместе.

Итак, если вы имеете, допустим, дебетовую карту банка ВТБ, но не заключали договор комплексного обслуживания (и, соответственно, не имеете мастер счета), вы сможете выполнять все привычные операции, в том числе и в режиме онлайн.

Вы сможете пополнять текущий счет карты, снимать денежные средства, переводить их, оплачивать услуги ЖКХ и так далее. Базовый пакет будет доступен вам полностью.

Вам будут недоступны такие услуги, как покупка/продажа и обмен валюты, оформление страховых продуктов и так далее.

Открыв мастер счет, вы получаете возможность использовать все услуги и сервисы банка ВТБ, а так же его дочерних предприятий.

Основное преимущество мастер счета — возможность выбора основной валюты. Вы можете открыть счет как в рублях, так и в долларах, евро.

Возможности, которые становятся доступными при открытии мастер счета:

Мастер счет открывается для всех клиентов на бесплатной основе. Вы не платите за обслуживание.

ВТБ мастер счет условия

Основное и единственное условие для открытия мастер счета — быть действующим клиентов банка ВТБ и заключить договор комплексного обслуживания.

Договор комплексного обслуживания подразумевает предоставление клиенту всех доступных сервисов, в том числе и онлайн, по предусмотренным тарифам и пакетам услуг.

Открытие и обслуживание мастер-счета является полностью бесплатным.

Открытие мастер счета производится автоматический при оформлении следующих услуг или продуктов:

Наличие мастер счета является обязательным для тех клиентов, которые собираются совершать (принимать или отправлять) межбанковские переводы.

Какие преимущества дает мастер счет:

Можно сказать, что мастер счет — это ваш основной счет в банке ВТБ. Все карточные и иные счета будут отдельными, но напрямую привязанными к данному.

Пополнить мастер счет вы можете самыми различными способами:

Наличие мастер счета — это ваша возможность обойти массу ограничений от банка ВТБ. Такие клиенты ценятся, ведь договор комплексного обслуживания — гарантия, что вы являетесь полноценным клиентом финансовой организации.

Открытие мастер счета не является обязательным условием, но его отсутствие ограничивает вас в возможных операциях.

Обратите внимание, что проценты по вкладу, а так же выплаты после его закрытия зачисляются только на мастер счет! CashBack по Мультикарте так же переводится на ваш мастер счет!

Что значит мастер счет в ВТБ

Основной вопрос о назначении и необходимости данного счета мы рассмотрели. Давайте попробуем разобрать те, которые чаще всего возникают у рядовых клиентов банка ВТБ.

Когда вы подписываете договор комплексного обслуживания, банк автоматический открывает вам три текущих счета: в рублях, долларах, а так же евро.

Получать переводы или пополнять счета вы можете сразу же. Достаточно только реквизитов. Выпуск карт не является обязательным условием, а лишь облегчает процедуру оборота денежных средств.

Снять денежные средства с мастер счета вы можете в любой момент. Ранее специалистами выдавались специальные не именные карты ВТБ, которые были привязаны к данному счету.

Внесения и снятие денежных средств с мастер счета производится классическими способами.

Сейчас вы можете снять свои средства через кассу банка, либо вывести на любую из своих карт. Никаких ограничений в движении средств между мастер счетом и другими вашими счетами — нет.

Мастер счет стал обязательным из соображения безопасности. Он является неким промежуточным звеном между вашими счетами.

Предположим, что мошенники получили доступ к вашей пластиковой карте. При самом плохом исходе, они смогут похитить только те средства, которые размещены на ее счету. До мастер счета добраться они не сумеют.

Если вы потеряли свою пластиковую карту, не переживайте. Экстренно переведите сумму на мастер счет и заблокируйте ее.

Возникает достаточно много споров относительно необходимости данного мастер счета. Кто-то не видит в нем пользы, а кто-то наоборот доволен удобством, двумя счетами в иностранной валютой и дополнительной безопасностью.

Если вы желаете стать клиентом банка ВТБ, то помните, что договор комплексного обслуживания автоматический предусматривает открытие данных счетов.

Что такое «Мастер счет» ВТБ 24 и зачем он нужен

Что собой представляет данная услуга? Это ключевой счет, который является основным и открывается для новых клиентов в соответствии со всеми правилами финансовой политики. Если рассматривать функциональную сторону, то это комплект 3 счетов: в рублях, евро и долларах.

Открывается такой счет в рамках комплексного обслуживания. Для этого заключается договор – документ, регламентирующий взаимоотношения клиентов и финансовой структуры.

В некоторых случаях, как правило, для постоянных клиентов, карты выдаются и без заключения предварительного соглашения:

Что такое «Мастер счет» ВТБ 24 и зачем он нужен? Для чего пользоваться данной опцией, если можно открыть обычный счет и использовать его по назначению? Все дело обстоит в том, что без него у пользователей имеются определенные ограничения в предоставляемом обслуживании. Такие клиенты могут выполнять удаленно только самые простые финансовые операции, например прием денежного перевода или же пополнение наличными и т. п. осуществить покупку ОМС или валюты в данном случае невозможно.

При подключении данного сервиса пользователи финансовой организации получают возможность использовать дистанционное банковское обслуживание посредством глобальной сети. Для этого можно зарегистрироваться в личном кабинете на официальном сайте компании через ПК или же скачать мобильное приложение.

Основные преимущества

«Мастер счет» в ВТБ 24 для физических лиц тарифы, которого различны, имеет целый ряд выраженных преимуществ:

После того, как услуга будет активирована, к ней в обязательном порядке подключается тариф «Базовый» при желании владелец может воспользоваться более выгодным предложением. Для этого нужно связаться со специалистом финансовой структуры и обсудить условия. Обратите внимание, что для того чтобы подключить более выгодный тарифный план, клиент должен соответствовать определенным требованиям.

После подключения на руки выдаются все необходимые реквизиты в различных валютах, что исключат вероятность возникновения технических сложностей в процессе совершения финансовых процедур. Активация осуществляется в день выдачи документов.

«Мастер счет» ВТБ 24 как пользоваться

Чем отличается «Мастер счет» от текущего в ВТБ 24? Тем, что предоставляет следующие возможности:

Пополнение текущего мастер-счета

Как пополнить «Мастер счет» в ВТБ 24 для физических лиц? Для осуществления денежного перевода следует выполнить следующие действия:

Комплексный сервис

Посредством виртуальной системы, в которой находится личный кабинет, пользователь получает неограниченные возможности. Горизонты расширяются благодаря комплексному подходу к обслуживанию.

Бесплатно-открытый мастер-счет не несет никаких затрат на обслуживание. Как снять свой капитал в евро, рублях или долларах? Достаточно посетить соответствующее отделение банка или же воспользоваться банкоматом.

Для получения дополнительной информации обратитесь к сотруднику банка по телефону или онлайн. На официальном сайте финансового учреждения имеется подробное описание возможностей клиента при использовании того или иного банковского продукта.

Заключение

Хотите получать безграничные возможности при использовании личных счетов? Мастер-счет от ВТБ24 – универсальный продукт, посредством которого клиенты могут совершать все внутренние манипуляции самостоятельно. Интерфейс личного кабинета разработан таким образом, что каждый пользователь может беспрепятственно совершать финансовые процедуры, получать информацию по счетам, переводить деньги и просматривать личный баланс.

Пользователи могут рассчитывать на получение займов и кредитов на более выгодных условиях, чем обычные. Отзывы пользователей о данной системе преимущественно положительные.

Клиенты финансовой организации получают дополнительные привилегии и возможности, что большинству из них приходится по душе. Доплачивать за дополнительный сервис не нужно.