Что значит ставка зафиксирована в сбербанке по кредиту

Как выбрать кредит и не пожалеть

Таня купила квартиру и захотела её отремонтировать. Она решила взять взаймы у банка миллион рублей, и одно из предложений привлекло низкой ставкой. Девушка обрадовалась возможности сэкономить, заключила договор, но кредит оказался намного дороже: из-за «зашитой» в него необоснованно дорогой страховки и различных комиссий.

Что может скрываться за низкой ставкой

Обязательная страховка

Есть банки, которые рассчитывают для клиента стоимость кредита по минимальной ставке, до последнего скрывая «сюрприз»: только при оформлении вы узнаёте, что ставка действует при условии покупки дорогостоящего страхового полиса. В итоге выгода от низкой ставки сводится на нет: иногда её стоимость доходит до 20% от суммы займа.

Сбербанк так не делает: при расчёте условий кредита мы показываем реальную ставку, а на этапе оформления кредита предлагаем недорогую страховку, но никогда не делаем её обязательным условием.

Комиссии

Иногда банки берут с заёмщиков комиссии — например, за оформление или досрочное погашение кредита. Но банк не имеет права отказывать в досрочном погашении или начислять комиссию. Это нарушает права потребителей.

В СберБанке нет скрытых комиссий или платежей. Если понадобится погасить кредит досрочно частично или полностью, поменять дату платежа или добавить счёт списания, то платить за это не придётся. Даже в офис банка идти не нужно — достаточно открыть СберБанк Онлайн.

Увеличение процентной ставки

Бывают кредиты, по которым по-настоящему низкая ставка действует только какое-то ограниченное время, например, в первый год, а затем становится выше. Если невнимательно прочитать условия договора, такое изменение может стать неприятным сюрпризом.

А почему вы предлагаете страховку?

Потому что наша страховка — это полезный сервис, который выручает в трудных ситуациях. Если заёмщик теряет работу или серьёзно заболевает, страховая компания помогает ему выплатить свои обязательства перед банком, и они не переходят на родственников.

На что обращать внимание при выборе кредита

Полная стоимость кредита — главное, на что вы должны обратить внимание в кредитном договоре

Ежемесячный платёж

Банк одобрил кредит, вы подписали документы, начали делать ремонт и потихоньку возвращать долг. Легче выплачивать 20 000 ₽ в месяц, чем 80 000 ₽, поэтому при выборе кредита в первую очередь стоит обращать внимание именно на размер ежемесячного платежа. Он помогает оценить нагрузку на ваш семейный бюджет.

Обычно на страницах кредитов есть калькуляторы — обязательно посчитайте, какой примерный ежемесячный платёж вы будете выплачивать. Хорошо, если все ваши выплаты по кредитам не превышают 30% дохода, и при этом есть финансовая подушка. Если выплаты доходят до 50%, то появляется серьёзный риск не справиться с платежами.

В СберБанке ежемесячный платеж списывается автоматически с карты, на которую выдавали кредит. Для этого её достаточно пополнить в дату платежа или заранее. О предстоящем платеже мы обязательно напомним за несколько дней.

Срок кредита

От долга хочется избавиться поскорее. Кажется, что лучше взять его на меньший срок и погасить быстрее. Но тут действует простое правило: чем меньше срок, тем меньше переплата, но и больше ежемесячный платёж. Постарайтесь найти баланс между этими параметрами.

Потребительские кредиты в Сбербанке: условия и проценты

В линейке потребительских кредитов Сбербанка для физических лиц в 2020 году имеются несколько продуктов, но основной и массовый один — классический наличный кредит. После обращения в банк заемщик получает наличные средства и тратит их на свое усмотрение.

Специалист Бробанк.ру изучил кредиты Сбербанка физическим лицам в 2020 году. Что предлагает самый крупный банк страны, кто сможет получить ссуду на самых выгодных условиях, а кого ждут повышенные проценты. Самые актуальные программы банка и полные условиях их выдачи.

Кредит №1. Нецелевой потребительский

Это самый востребованный кредитный продукт Сбербанка, его активно оформляют зарплатные клиенты и те, кто обращается в этот банк впервые. Граждан привлекают низкие процентные ставки, большие суммы выдачи и возможность тратить деньги как угодно.

Основные характеристики программы:

На ставках стоит остановиться более подробно. Хоть кредиты Сбербанка в 2020 году и можно получить под выгодные 12,9% годовых, на практике этот процент доступен только зарплатным клиентам, которые оформляют более 1 млн. рублей. В остальных же случаях ставки будут иными:

Важно! Точная ставка будет известная только по итогу рассмотрения заявки. Новым клиентам обычно устанавливаются самые высокие проценты по программе.

Что нужно для получения потребительского кредита Сбербанка

Требования к заемщику:

Оформление кредита

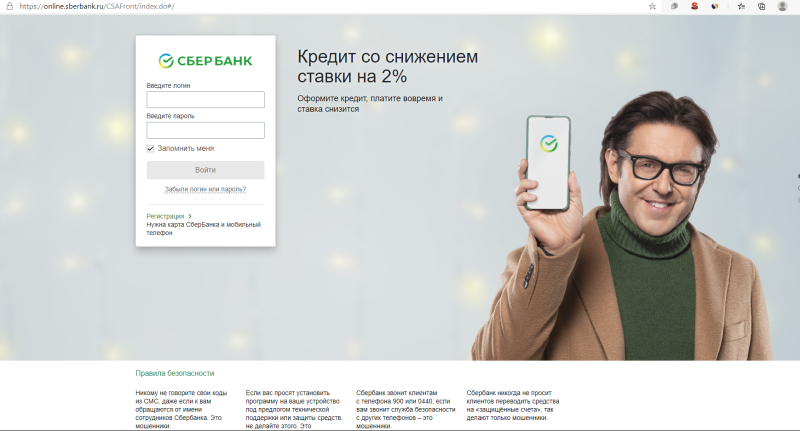

Подать заявку на кредит наличными можно через Сбербанк Онлайн, но это актуально только для действующих клиентов банка. Если доступа к интернет-банкингу нет, процесс оформления потребительского кредита Сбербанка в 2020 году будет стандартным:

Если банк принимает положительное решение, он приглашает заявителя вновь посетить офис, где будет подписан кредитный договор. Деньги выдаются не наличными, а перечисляются на карту Сбербанка: если ее у заемщика нет, происходит выпуск платежного средства.

Кредит №2. Потребительский под залог недвижимости

Раньше среди программ с обеспечением был и кредит с поручительством, но в 2020 году такой потребительской программы в Сбербанке больше нет. Если гражданину нужно получить большую сумму на самых выгодных условиях, он может оформить кредит под залог недвижимости. Это все так же будет наличная ссуда, средства от выдачи которой заемщик тратит на свое усмотрение.

Основные характеристики программы:

Важно! При рассмотрении заявки на такой кредит Сбербанк в любом случае оценивает платежеспособность заявителя. Так что, если доход невелик, на большую сумму рассчитывать не стоит.

Что нужно для получения кредита

По условиям программы нужен залог недвижимости. Это может быть квартира, дом, гараж, земля. Имущество должно находиться в полной собственности заявителя и быть юридическим чистым. С полными критериями к предметам залога можно ознакомиться в банке. В целом они сводятся к тому, что объект должен находиться в хорошем состоянии.

Требования к заемщику:

Порядок оформления

Для начала нужно обратиться в Сбербанк и выяснить, одобрит ли он сделку. Заявитель собирает первичный пакет документов, приносит справки и ждет решение. Если заявка предварительно одобряется, тогда уже он собирает документы на недвижимость. В процессе обязательно делается оценка имущества, банк поможет выбрать аккредитованного оценщика.

Банк проверяет объект. Если он юридически чист и соответствует всем заявленным критериям, выдача потребительского кредита одобряется окончательно. Гражданин подписывает документы, страхует закладываемую недвижимость, после сделка регистрируется в Росреестре. В завершении происходит выдача денег переводом на карту Сбербанка.

Кредит №3. Покупки в кредит

Новый потребительский кредит Сбербанка для физических лиц, который появился в 2020 году. Теперь и этот главный банк страны решил занять свою нишу в сфере товарного POS-кредитования. Пока что услуга доступна только для действующих клиентов, подключенных к Сбербанк Онлайн и имеющих действующую дебетовую карту этого же банка.

Для оформления потребительского кредита на покупку товара нужно зайти на сайт партнера Сбербанка (пока что их не много, но постепенно перечень будет серьезно расширяться), выбрать товар, положить его в корзину и нажать на кнопку «Купить в кредит».

Далее покупатель переадресовывается в Сбербанк Онлайн, где и происходит подача заявки на выдачу потребительского кредита. Решение озвучивается в течение дня. Если оно положительное, деньги зачисляются на дебетовую карту, которой после покупатель расплачивается в магазине.

Выводы

Условия и проценты потребительского кредита Сбербанка в 2020 году серьезно изменились. Из линейки «ушла» программа с привлечением поручителя, теперь и без него граждане могут получать до 3-5 млн. рублей (раньше было до 1,5 млн.). Кроме того, действующие клиенты банка теперь могут оформляться дистанционные товарные кредиты, процентная ставка по которым не начисляется (проценты уплачивает магазин-партнер, делая скидку на товар).

Кредитная карта Сбербанк: процентная ставка

Сегодня кредитная карта Сбербанк – это выгодный платежный инструмент для оплаты покупок за счет банка тогда, когда собственных средств не хватает. Однако потраченные средства нужно вернуть с процентами, что пугает заемщиков. В этой статье мы рассмотрим ставки по кредиткам и научимся рассчитывать суммы переплат по ним.

Пластиковые карты Сбербанка особенно востребованы у россиян. Дело не только в том, что это – привычный и проверенный банк для большинства населения. Многообразие продуктов делает СБРФ первой опцией для тех, кто заинтересован в банковских продуктах: ипотека, потребительские кредиты, зарплатные проекты, дебетовые программы для молодежи, и – разнообразные кредитки. Именно они и станут предметом сегодняшнего разговора.

Как формируется процентная ставка?

Перед оформлением кредитки нужно твердо уяснить – указанной в рекламе процентной ставки вы не получите. Как правило, указывается либо какой-то диапазон с минимальной и максимальной суммой для конкретного продукта, либо минимальный порог. Например, если в рекламе вы видите кредитку MasterCard со ставкой от 23,5% до 27,5% годовых, значит, для каждого клиента будет установлен тариф в этом диапазоне – например, 24,3%.

И тут встает вопрос – как эта сумма формируется? Почему нельзя получить сразу минимальную ставку, которую указывают в рекламе? Дело в том, что величина процентов зависит от разных факторов. К ним относятся:

Меньший процент могут получить также и активные клиенты Сбербанка. Например, для тех, кто уже активно пользуется кредитной картой СБРФ, организация может предложить более выгодные условия – сниженные тарифы, больший лимит и т. д.

Виды кредитных карт

Клиенты главного российского банка пользуются несколькими видами кредиток. Среди них:

Как узнать свою процентную ставку?

Процент по кредитной карте устанавливается самим банком для каждого клиента, исходя из разных факторов – платежеспособности, КИ и т. д.

Есть несколько способов узнать назначенные вам проценты. Самый простой – заглянуть в договор, составленный при оформлении карты. В нем подробно расписана вся информация по продукту – льготный срок, процент от потраченной суммы для минимального платежа и, естественно, размер ставки.

Нет возможности найти договор? Есть и другие способы:

Зная ставку, вы можете рассчитать свой ежемесячный платеж. Как? Расскажем далее.

Формула расчета процентов

Зная указанную в договоре ставку, вы можете рассчитать количество денег, которые вам необходимо вернуть банку. Для этого также потребуется знать точную сумму затрат, совершенных по карте – ее можно посмотреть в личном кабинете (на сайте или в приложении) или запросив выписку в банке или банкомате.

Рассмотрим пример. Вы пользуетесь кредитной картой Сбербанка со ставкой 26% годовых. Вы приобрели товар 10 дней назад на сумму 15 тыс. рублей. Проценты в год рассчитываются по формуле: СП = (СЗ * % / 365) * ДЗ. В ней:

Как это выглядит на практике?

Различают два вида платежей. Минимальный – это сумма, которую потребуется внести за месяц использования карты, даже если вы не можете полностью вернуть деньги. Как правило, его устанавливает банк, и во многих он составляет всего 5% от потраченных денег. Этим платежом вы подтверждаете, что помните про долг и собираетесь его выплатить. Иногда минимальный платеж устанавливается в виде конкретной суммы.

Основной платеж по кредитке – то есть проценты, — рассчитывается на основе годовой ставки после истечения льготного периода. Они насчитываются на потраченную из установленного лимита сумму. Здесь действует указанная выше формула: (15 000 * 26/100)/365*10 = 106,8 рублей.

Если у вас кредитка с льготным периодом, то проценты по ней будут начисляться после окончания этого периода – в разных банках он может составлять от 30 до 100 дней, а значит расчет по ним ведется со дня окончания бесплатного использования средств.

Дополнительные платежи

Стоит учесть и такой параметр, как дополнительные платежи. Они могут взиматься за снятие наличных с кредитки (этого делать, кстати, не рекомендуется – как раз из-за комиссий), за платные СМС-оповещения и/или годовое обслуживание (как правило, эта сумма взимается каждый месяц). Так, если стоимость обслуживания – 900 рублей в год, то в месяц банк будет снимать по 75 рублей, которые и добавляются к обязательному платежу.

Но на дополнительных платежах можно сэкономить – например, пользуясь бесплатным мобильным предложением банка для проверки операций по карте или оформив пластик с бесплатным обслуживанием.

Выгодна ли кредитная карта Сбербанк? На этот вопрос сложно ответить однозначно. Однако можно научиться пользоваться ей с умом. Для этого не нужно быть сотрудником банка: достаточно знать свою процентную ставку и то, как рассчитывается ваш ежемесячный платеж. Так вы гда не останетесь должны банку и не переплатите по процентам.

Что такое фиксированная процентная ставка по кредиту или ипотеке?

Рекламные предложения банков, которые предлагают взять потребительский кредит, ипотеку или автозайм, обязательно включают информацию о процентной ставке – ведь именно ее размер является главным аргументом в пользу того, чтобы выбрать именно данный займ. И потенциальные заемщики даже как-то не задумываются о том, что это за ставка – фиксированная или плавающая. Да и банки по умолчанию предлагают кредит по фиксированной ставке. Однако, что такое фиксированная ставка?

Что такое фиксированная процентная ставка?

Приведем простой пример. Вы взяли 100 000 рублей сроком на 5 лет под 20 % в год. Это значит, что в год вы будете выплачивать банку 20 тысяч рублей от основного долга (так называемого тела кредита) + 20 % от 100 000 рублей, то есть, еще 20 тысяч рублей процентов. Простой подсчет позволяет понять, что за 5 лет пользования кредитом вы отдадите банку ровно в два раза больше, чем взяли – 200 000 рублей.

Размеры ежемесячных платежей (если выбран аннуитетный способ погашения займа) тоже легко рассчитать. 40 000 р. (тело кредита плюс проценты) делим на 12 месяцев, и получаем 3 333 рубля в месяц. Фиксированная процентная ставка – это когда и сумма ежемесячных платежей, и процент за пользование кредитом легко поддаются вычислению, поскольку ставка зафиксирована на конкретной цифре и не подлежит пересмотру, за исключением отдельных случаев, которые не касаются большинства заемщиков.

Кредиты по фиксированной ставке

Какой бы кредит вы ни оформляли, кредит наличными или ипотеку, вас будет интересовать вопрос о том, как сэкономить. Какая процентная ставка выгоднее, плавающая или фиксированная?

Главный плюс последней – в ее предсказуемости. Человек еще на этапе оформления займа знает, какими будут его платежи, сколько составит итоговая переплата и через какое время он, согласно графику, рассчитается с банком.

Кредит с фиксированной процентной ставкой предполагает регулярное начисление процентов в установленной форме. А если, к примеру, вы запросили реструктуризацию, и вам были предоставлены кредитные каникулы, то в течение этого времени вы будете платить только процент за пользование кредитом, тело кредита будет оставаться неизменным.

Ипотека по фиксированной ставке

Статичный вариант наиболее выгоден в условиях рыночной экономики в России. Хотя сэкономить не удастся, вы сможете точно рассчитать свои силы. Плавающая ставка по ипотеке как долгосрочному займу очень рискованна для заемщиков. Сэкономить пару-тройку процентных пунктов помогает ставка плавающая ипотечная – ипотека фиксированной ставкой такого предложить не может. Но – только на первоначальном этапе. Как показатель поведет себя в дальнейшем, никто вам не скажет, поскольку эти данные плохо поддаются прогнозированию. Кредитор, выдающий потеку под плавающую ставку, ничего не теряет. Ведь он к изменяющейся переменной в формуле расчета присоединяет неизменный параметр – свою чистую прибыль. Зато заемщику есть что терять. И в долгосрочной перспективе ставка может вырасти даже вдвое, загнав заемщика в кредитную кабалу.

Особенности

В фиксированную ставку банк уже включил все свои риски. Поэтому обычно он ее не меняет. Но в договоре могут быть прописаны условия изменения. Если под таким договором стоит ваша подпись, это означает, что вы согласились с его условиями, и опротестовать его положения в дальнейшем будет сложно.

Понятие фиксированной ставки применяется не только в отношении кредитов, но и отношении других банковских продуктов. Например:

Депозит с фиксированной ставкой. Это такой банковский вклад, который вы совершаете на определенный период времени. Условия могут быть разными. Под относительно высокий процент можно сделать вклад при условии, что вы не будете снимать с него проценты и забирать его полностью или частично в течение оговоренного периода. Если соглашение нарушить, все проценты сгорят.

Облигации с фиксированной процентной ставкой – по ним выплачивается доход, который равен заранее установленному проценту, не подлежащему изменению.

Смежное понятие – дюрация облигации. Говоря очень упрощенным языком, это окупаемость облигаций. То есть период, за который потраченные на них деньги вернутся к вам.

Как изменяется и рассчитывается

Само название фиксированной ставки говорит о том, что она должна оставаться неизменной либо на весь период пользования займом, либо на конкретный период.

Возможность изменения должна быть зафиксирована в кредитном договоре. Банк не может изменить ее в одностороннем порядке – ему для этого необходимо заручиться поддержкой клиента. К примеру, если речь идет о рефинансировании кредита или его реструктуризации, то ставка может быть уменьшена при условии, что к действующему кредитному договору заключено дополнительное соглашение.

Что касается расчета, то банки устанавливают данный показатель в зависимости от ставки рефинансирования ЦБ. Поскольку именно данное учреждение выдает основные массы денег банкам страны, то процент, под который оно это делает, является отправной точкой для формирования ставки по кредитам для клиентов банков. К примеру, ставка рефинансирования (она же – ключевая) равна 10 %. В этом случае для конечных клиентов – физических лиц она примерно равна 13 % и выше, в зависимости от типа займа.

Какая ставка в Сбербанке

Если вы берете потребительский кредит, вас, в первую очередь интересует переплата, которую вы за него отдадите.

По умолчанию, кредит в Сбербанке предлагается по фиксированной ставке. Именно данный вариант демонстрируют его рекламные предложения.

В Газете.ру сообщалось о том, что Сбербанк собирается сделать плавающие ставки для ипотечных кредитов и кредитных карт. Но пока такие продукты не появились.

Плюсы и минусы

Основной плюс неизменной процентной ставки – ее прогнозируемость и предсказуемость. Заемщик может сразу, еще на стадии оформления займа, посчитать, каким будет ежемесячный платеж и итоговая переплата. Если у вас в договоре прописано, что ставка фиксированная, значит, ставка по кредиту будет оставаться неизменной до самого момента его погашения.

Основной минус данного варианта – такая ставка изначально выше, чем плавающая. И, если международные индексы, инфляция или ключевая ставка ЦБ в будущем даже и понизятся, заемщик ничего не выиграет. Переплата не уменьшится (что могло бы произойти с плавающей).

Банки ничего не теряют ни в первом, ни во втором случае. Хотя считается, что именно с плавающей ставкой все риски ложатся на плечи заемщика, фиксированный вариант тоже формируется банком с таким расчетом, чтобы минимизировать собственные риски. Поэтому изначально фиксированная ставка выше плавающей.

В чем отличия от плавающей процентной ставки

Фиксированная и плавающая процентная ставка формируются банками по-разному. Первая включает в себя изменяющуюся и фиксированную величину, поэтому со временем размеры процентов по кредиту могут как уменьшиться, так и вырасти. Вторая неизменна на протяжение всего срока действия кредитного договора.

Сэкономить можно только на плавающей. Но с ней же возрастают риски, так как изменяющаяся величина может измениться в любую сторону, в зависимости от тенденции в мировой и российской экономике. Прогнозированию эти тенденции поддаются плохо, поэтому угадать, выиграете вы в итоге или проиграете, невозможно.

Фиксированная не будет отличаться особой экономичностью (плавающая на этапе оформления займа обычно ниже на несколько процентных пунктов), зато она же не испытает резкого увеличения, что повлечет повышение финансовой нагрузки на заемщика, увеличение срока выплаты кредита или рост переплаты.

Так же можете оставить свой отзыв ниже в комментарии или задать вопрос

Рассчитать выгоду от рефинансирования ипотеки или кредита

Кредитный калькулятор

Зачем нужен кредитный калькулятор

Оценить финансовые возможности

Если вам нужны деньги на крупную покупку, ремонт, путешествие или любую другую цель, первым делом оцените свои финансовые возможности с помощью кредитного калькулятора.

Узнать условия по кредиту

Калькулятор помогает быстро рассчитать основные условия по кредиту: ставку и сумму ежемесячного платежа. Для этого нужно указать нужную сумму в рублях и срок, на который вы хотите взять кредит.

Рассчитать ставку по кредиту

Ставка по кредиту — это годовой процент за использование заёмных денег. От ставки напрямую зависит размер переплаты.

Результаты расчёта на калькуляторе всегда предварительные: точную ставку и сумму кредита банк сможет назвать только после того, как вы подадите заявку. Банк оценивает каждого заёмщика индивидуально — для этого он изучает кредитную историю и кредитный рейтинг того, кто подал заявку на кредит.

Как узнать, одобрит ли мне банк кредит

Вы можете с достаточно высокой долей вероятности узнать заранее, одобрит ли банк для вас кредит, на какую сумму и по какой ставке, а также примерный размер ежемесячного платежа. Просто рассчитайте свой кредитный потенциал в СберБанк Онлайн — это бесплатный и быстрый сервис: результат вы узнаете за 2 минуты.

Что влияет на проценты и другие условия по кредиту

Вероятность одобрения кредита и условия по нему зависят от кредитного рейтинга, который отражает вашу платёжеспособность и добросовестность как заёмщика. Чем выше кредитный рейтинг, тем выше шансы получить кредит, тем больше возможная сумма и ниже ставка.

Любой желающий может узнать свой кредитный рейтинг и кредитную историю — для этого нужно заказать кредитный отчёт.

Кто может подать заявку на кредит

Общие требования к заёмщикам

Если получаете зарплату

на карту СберБанка

Если не получаете зарплату

на карту СберБанка