Что значит стакан на бирже тинькофф

Что такое биржевой стакан?

Слово «стакан» относится к биржевому сленгу, общепринятое название — очередь заявок. В терминале QUIK она выглядит следующим образом.

На зелёном фоне — заявки на покупку, на красном — на продажу. Соответственно, если вам нужно купить акции, то необходимо ориентироваться на цены предложений на продажу. Если хотите продать — на цены предложений на покупку. В столбцах «Покупка» и «Продажа» указывается объём в лотах, который доступен по данной цене. Если взять в качестве примера стакан, изображённый на рисунке, то можно было бы купить 356 лотов акций «Московской биржи» по 99,79 руб. за штуку. Продать можно было бы 212 лотов по 99,77 руб. за акцию (далее цены указываются за акцию, а не за полный лот). Количество акций в одном лоте бывает разным. Один лот акций «Московской биржи» равен десяти акциям. Необязательно подбирать объём вашей заявки под встречное предложение. Например, если нужно купить 5 000 лотов «Московской биржи», то необязательно подавать несколько заявок, например 356 лотов по 99,79; 1 097 лотов по 99,80 и т.д. Можно сразу отправить ордер на покупку 5 000 лотов по 100 руб., тогда будут «съедены» все встречные предложения по цене ниже указанной, пока не будет полностью исполнена ваша заявка. Как вариант, поставить заявку на покупку с ценой ниже встречного предложения и ждать исполнения. Например, можно поставить ордер на 1 000 лотов по цене 99,78.

Всё о торговых терминалах и работе с ними

Поскольку объём вашей заявки не должен обязательно совпадать с объёмом встречного предложения, то можно «откусывать» от встречной заявки. Продолжая пример со стаканом «МосБиржи», можно купить десять лотов по 99,79. После того как ваша заявка удовлетворится, объём встречного предложения уменьшится на десять лотов, т.е. в стакане будет на продажу 356 лотов по 99,79.

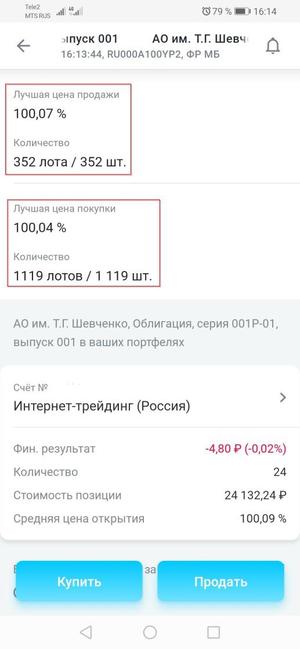

Если вы работаете с небольшими суммами на ликвидных инструментах, то представление информации в виде биржевого стакана может быть излишним. В некоторых случаях можно ограничиться информацией о лучших предложениях на покупку и продажу с указанием соответствующего объёма.

Однако ситуации бывают разные. Иногда нужно видеть все встречные заявки, чтобы спланировать свою сделку.

Все ценные бумаги, упоминаемые в статье, приведены исключительно для примера и не являются инвестиционной рекомендацией.

Без минимальной суммы, платы за обслуживание и скрытых комиссий

проект «Открытие Инвестиции»

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Как работать в терминале Тинькофф Инвестиций

Терминал Тинькофф Инвестиций теперь доступен клиентам на трех тарифах: «Инвестор», «Трейдер» и «Премиум».

Терминал подойдет вам, если:

вы привыкли торговать с компьютера, а не в мобильном приложении;

вам важно видеть свечи, стаканы, инструменты теханализа.

Рассказываем, какие в нем есть полезные виджеты и как в нем работать. Мы описали не все виджеты, а только часть. Про остальные можно прочитать в мануале во вкладке «Справка» в самом терминале.

Терминал не нужно устанавливать к себе на компьютер и дополнительно регистрировать у брокера. Работать в нем можно с любого компьютера или планшета и на любой операционной системе: он находится в личном кабинете на сайте Tinkoff.ru.

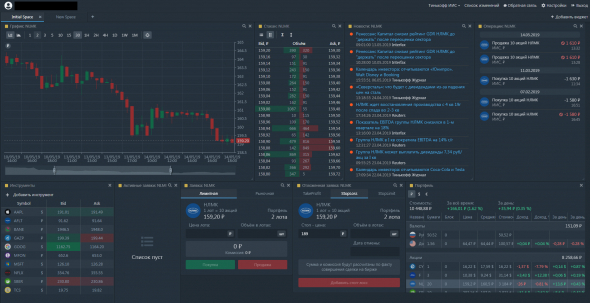

Терминал состоит из 13 виджетов — отдельных блоков, в каждом из которых отображаем конкретную информацию. Например, в виджете «Стакан» — котировки актива, а в «Новостях» — только новости. Все виджеты можно привязать к одной группе, чтобы информация в виджете обновлялась в зависимости от выбранного актива.

Он полностью бесплатный — не нужно платить ни единожды, ни при подключении, ни абонентскую плату. Через терминал можно торговать с брокерского счета или ИИС.

Чтобы в одном окне видеть все: графики, стакан, список бумаг и другие инструменты.

В приложении Тинькофф Инвестиций для этого нужно переключаться между вкладками, а в терминале можно настроить нужные виджеты в одном месте:

Терминал открывается в шести вкладках браузера — например, чтобы смотреть за несколькими отраслями одновременно. Внутри терминала можно открывать множество вкладок, перемещать, переименовывать их и в каждой настраивать свой пул виджетов.

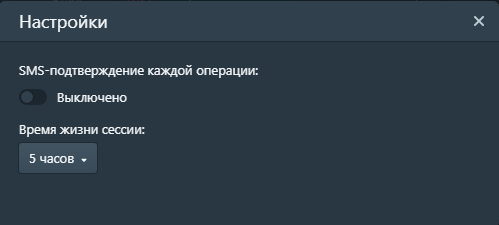

В настройках несколько ползунков. Здесь можно настроить отображение чата — чтобы писать в поддержку из терминала. Раньше для этого надо было выходить в личный кабинет или писать из приложения.

Можно отключить подтверждение сделок по СМС, чтобы не терять время. Подтверждение кодом из СМС нельзя отключить для сделок на сумму более 1 000 000 рублей или 20 000 долларов/евро.

Еще одной полезной функцией является время жизни сессии. Для безопасности данных личный кабинет разлогинивается через десять минут. Если вы намерены работать долго и при этом не сидеть постоянно за компьютером, то можно выставить максимальный параметр — пять часов. Он продлевает время работы личного кабинета.

Не оставляйте личный кабинет в открытом виде — чтобы никто не смог завладеть вашими данными, особенно если вы работаете не из дома.

Изначально график показывал лишь базовый набор инструментов: котировки, линейное и свечное отображение графика и время. Так как через нас торгуют не только долгосрочные инвесторы и сторонники фундаментального анализа, мы добавили линейку и первые индикаторы для технического анализа:

В этом виджете настраивается список активов и параметры торговой сессии через значок шестеренки. Отсюда же можно выставить лимитную или рыночную заявку через правую кнопку мыши:

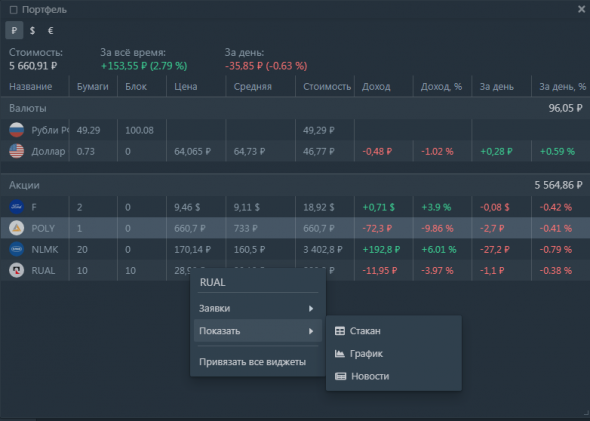

В портфеле отображаются все инструменты инвестора: валюта, акции, облигации и ETF — и они разделены по блокам. Через шестеренку можно подобрать параметры, которые нужны для оценки портфеля:

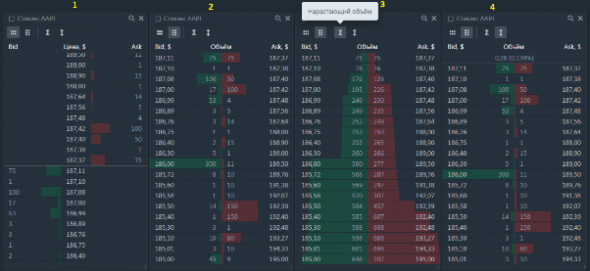

Стакан можно настроить под себя: сделать классическим по центру, компактным или с нарастающим объемом. Еще можно выставлять заявку по интересующей цене из стакана.

Это работает так: вы выбираете цену из колонки Bid или Ask, нажимаете на нее — и сразу же открывается виджет с заявкой:

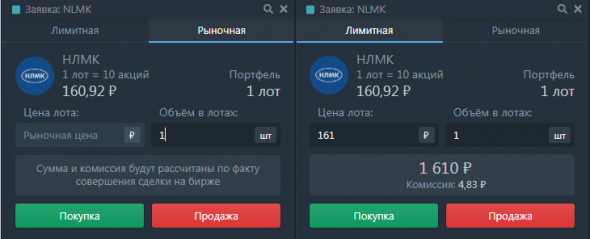

По умолчанию в виджете первая вкладка лимитная, чтобы осталось подставить нужное количество лотов. Продать и купить актив можно и по рыночной цене — для этого нужно перейти во вторую вкладку с названием «Рыночная».

В виджете «Заявка» видно, сколько можно купить или продать активов с помощью маржинальной торговли.

Пишите в комментариях, как нам сделать терминал еще лучше — команда разработчиков прочитает все идеи.

Оставьте заявку на сайте Tinkoff.ru и инвестируйте вместе с сервисом Тинькофф Инвестиций.

А он также, как и мобильное приложение, отключается в момент сильного взлета/падения акции? 😂

Вы обращались с такой ситуацией в поддержку?

Я обращался, извинились и обещали пофиксить, а вчера опять доллар не смог купить)

Хорошо бы расширить резюме по ошибкам

Шел апрель 2020 года. Приложение всё ещё виснет при больших скачках.

Вчера потерял порядка 150$ из-за того что терминал отказался продавать акцию в момент падения, выдавал ошибку, даже после перезагрузки. В техподдержку обращался уже по похожему поводу. Что мне там на это ответят нового? «Извините, скоро поправим».

Разумеется, и не только я. У вас всегда один и тот же ответ: «технические проблемы», которые возникают в моменты резких взлетов/падений акций.

«»Пишите в комментариях, как нам сделать терминал еще лучше — команда разработчиков прочитает все идеи.»»

Да без проблем. Только вот идею будут вместе с мобильным приложением.

Мы передали коллегам из ответственного подразделения ваши пожелания. И приносим извинения за инциденты — мы стараемся исправить их как можно скорее.

👍 Да они там опухнут делать такие навороты. Такое нужно делать сразу, если позиционируешь себя как профи. А они снова велосипед изобретают😍

Инструменты для рисования добавьте, хотя бы линии чтобы можно было рисовать

Ага все так здорово, прям великолепно.

Но вот список обращений моих только вчера за вечер..

И такие списки я почти каждый вечер собираю. Отвратительная работа операторов в чате и куча ошибок в терминале и приложении.

И это я еще не начинал писать полноценный отзыв на этом портале и портале банки.ру

Блог компании Тинькофф Инвестиции | Рассказываем, как работает терминал Тинькофф Инвестиций

Привет! В этом посте мы расскажем, что умеет наш терминал и как в нем торговать.

Зачем нужен терминал Тинькофф

Чтобы в одном окне видеть все: графики, стакан, список бумаг и другие инструменты.

В терминале мы сделали так, чтобы опытные инвесторы увидели знакомые инструменты, для новичков он был интуитивно понятен, а в целом — чтобы был простым в использовании и с полезным набором функций.

Во-первых, терминал находится в личном кабинете — ничего не нужно устанавливать на компьютер и дополнительно регистрировать у брокера. Вы можете торговать с любого компьютера или планшета и на любой операционной системе. Чтобы открыть терминал, зайдите в личный кабинет на Tinkoff.ru по логину и паролю, далее — в раздел «Инвестиции» и выберите вкладку «Терминал». Одновременно терминал можно открыть в шести вкладках браузера — например, чтобы следить за разными отраслями рынка.

Во-вторых, вы можете отслеживать доходность и стоимость актива с момента покупки, а портфель и историю сделок — за весь период. В некоторых терминалах доходность и стоимость актива или портфеля, а также историю сделок можно смотреть только за текущий торговый день. Стоимость портфеля можно привести в долларах или евро — по биржевому ласт-прайсу.

В-третьих, данные по котировкам обновляются так же быстро, как и в других популярных торговых терминалах.

В-четвертых, этот терминал можно сделать лучше: напишите нам, что, на ваш взгляд, нам нужно доработать или добавить, изменить или убрать, чтобы работать было удобнее. Это можно сделать не выходя из терминала или в комментариях к посту, мы передадим команде разработчиков ваши идеи.

Сколько стоит

Терминал Тинькофф Инвестиций бесплатный — не нужно платить ни единожды, ни при подключении, ни абонентскую плату. Через терминал вы можете торговать с брокерского счета и ИИС, если хотя бы на одном из счетов у вас подключен тариф «Трейдер» или «Премиум».

Виджеты

В терминале есть виджеты — это отдельные блоки, в которых мы отображаем конкретную информацию. Например, в виджете «Стакан» отображаем котировки актива, а в «Новостях» — только новости.

В терминале 9 виджетов. Поставить виджет можно в любом месте экрана:

Чтобы информация в виджете обновлялась в зависимости от выбранного актива, можно привязать виджеты к одной группе. Выбрать группу можно по клику на квадрат в верхнем левом углу виджета.

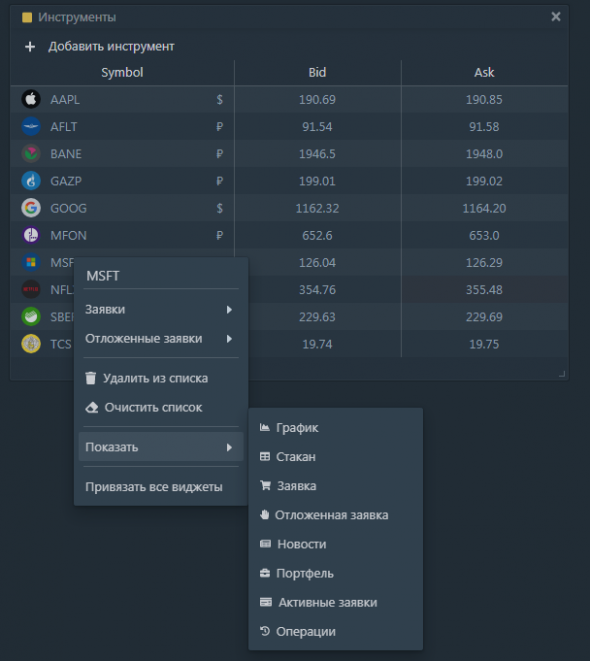

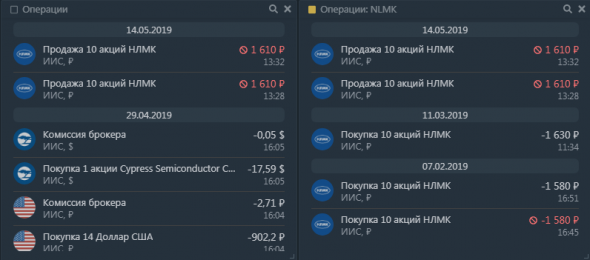

Чтобы привязать все виджеты к одной группе, в виджетах «Инструменты» или «Портфель» кликните правой кнопкой мыши и нажмите «Привязать все виджеты». У нас на скриншоте все виджеты желтой группы привязаны к акции NLMK.

Если нужно одновременно следить за несколькими активами, откройте вкладки в терминале с помощью плюса вверху и настройте свой набор виджетов в каждой из них. Вкладки можно перемещать и переименовывать.

Инструменты.

В этом виджете можно одновременно отслеживать котировки по нескольким валютам и бумагам.

Когда откроете терминал в первый раз, вы увидите в этом виджете список случайных ценных бумаг и валют — добавить новые и удалить ненужные можно правой кнопкой мыши:

График. Выбирайте линейный или свечной тип графика и временной интервал — его можно регулировать одной кнопкой. На скриншоте:

1 — тикер бумаги;

2 — переключатель между свечным и линейный графиком;

3 — валюта, в которой торгуется бумага;

4 — группа, к которой вы привязали виджет;

5 — временной интервал;

6 — цена последней сделки;

7, 8 — кнопка и панель периода. Вы можете настроить период и передвигать его в пределах графика;

9 — поиск актива;

10 — котировки по активу.

Стакан. В этом виджете можно выбрать один из четырех видов стакана:

1 — классический;

2 — с отображением объема;

3 — с отображением объема бумаг от меньшего к большему;

4 — спред между ценами «бид» и «аск».

Заявки

В виджете «Заявка» можно выставить рыночную или лимитную заявки:

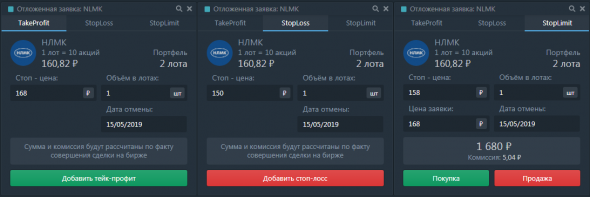

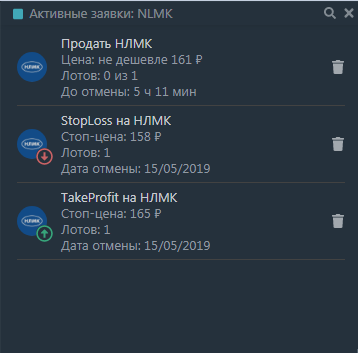

В виджете «Отложенная заявка» можно выставить тейк-профит, стоп-лосс, или стоп-лимит:

В виджете «Активные заявки» можно посмотреть активные заявки по всем бумагам и отменить их:

Портфель. Тут можно проверить стоимость позиции, среднюю цену одного лота и информацию о том, сколько денег или бумаг заблокировано в портфеле для исполнения заявок. Продать актив, оставить лимитную заявку, стоп-лосс или тейк-профит тоже можно в этом виджете — для этого нажмите правой кнопкой мыши на актив:

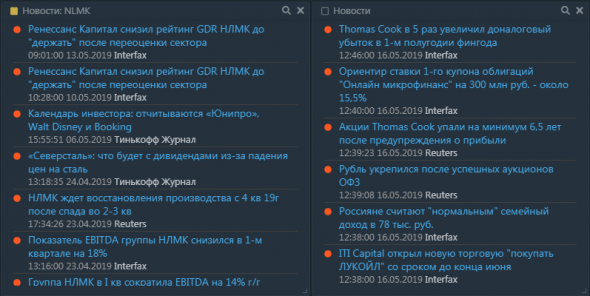

Новости. Можно настроить ленту для отдельной компании — для этого через поиск найдите нужную. Чтобы читать все новости — нажмите на квадрат и выберите Remove:

Операции. Все операции по текущему активному счету. Можно настроить по одному активу через поиск:

Что еще можно

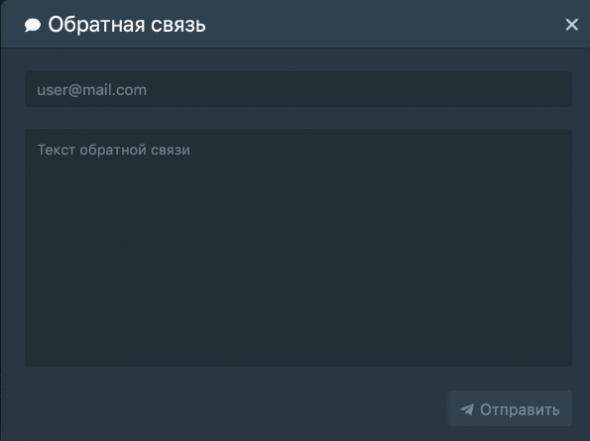

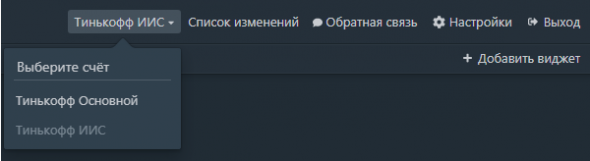

В верхней панели терминала можно выбрать счет, с которого хотите торговать, оставить обратную связь, отключить подтверждения по СМС и добавить виджеты.

Выбор счета

Если у вас есть и брокерский счет и ИИС, вы можете переключаться между ними в этом меню:

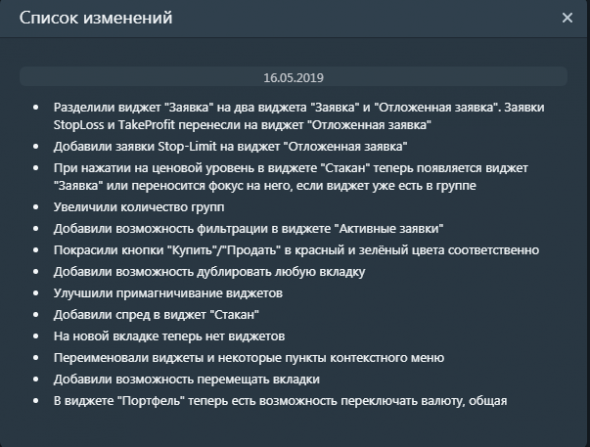

Список изменений

Пишем, что и когда изменили в терминале:

Настройки

Здесь можно отключить подтверждение сделок по СМС. Подтверждение кодом нельзя отключить для вывода денег на карту и сделок размером более 300 000 рублей или 5000 долларов или евро. Еще можно настроить время сессии, чтобы вы не логинились каждый раз, когда не пользуетесь терминалом:

Обратная связь

Присылайте свои вопросы, комментарии и идеи, как мы можем сделать терминал Тинькофф Инвестиций удобнее:

Мы уже работаем над индикаторами, заявками и сделками на графике, параметрами и объемами торгов, объемами торгов на графике и торговлей с плечом, в том числе и торговлей в шорт. Об этом тоже напишем в этом блоге.

О чем могут рассказать биржевой стакан и лента сделок

Биржевой стакан и лента сделок, пожалуй, самые недооцененные инструменты анализа акций среди массового инвестора.

На просторах интернета полно информации об анализе графиков цены и самых экзотических технических индикаторах. Чуть менее распространен анализ объемов торгов, по причине отсутствия такового у форекс-брокеров, активно популяризирующих биржевую торговлю. Не сложно найти неплохой учебник по инвестированию и фундаментальному анализу. Но вот, что касается использования ленты сделок и биржевого стакана, здесь русскоязычные ресурсы ограничиваются разъяснением терминов «бид», «аск» и спред, на чем весь анализ этих инструментов, по сути, и заканчивается. Есть неплохие видеоматериалы, но они преимущественно описывают ситуации на рынке США, где ECN и «дарк-пулы» вносят свои коррективы в механику торгов. Данная статья призвана хоть немного, но ликвидировать этот пробел и рассказать о том, как и зачем эти инструменты могут быть использованы на российском рынке обычным частным инвестором.

Стакан, лента, «офферы» и «принты»

Биржевой стакан (level 2 на американском рынке) – это список лимитных заявок на рынке в текущий момент. Как правило, заявки на продажу расположены сверху и выделены красным цветом – еще их называют «аски»(от англ. ask – спрос). Заявки на покупку выделены зеленым, расположены снизу и называются «биды» (от англ. bid – предложение). И те, и другие еще называют «офферами» (offers).

Иногда «офферами» называют только заявки на продажу

Цифра рядом с ценой обозначает количество лотов (или контрактов на срочном рынке), которое можно купить/продать по этой цене. Если вы хотите купить, например, 100 лотов, то вы можете купить 15 лотов по цене 74,84 и все остальное по 74,85. Если продать, то весь объем можно реализовать по 74,8. Если эти цены вас не устраивают, тогда вы размещаете лимитную заявку по интересующей цене, она появляется в стакане, и вы ждете, пока найдется участник торгов, который её исполнит.

Глубина стакана

Стакан характеризуется глубиной. Глубина стакана «20Х20» обозначает, что в окне будут отображаться заявки по 20-ти лучшим ценам на продажу и 20-ти лучшим ценам на покупку». Как правило, большинство брокеров предоставляют именно такую глубину стакана. Если у вас отображается меньше, просто попробуйте подключиться к другому серверу в QUIK. Глубину, большую чем 20х20 можно получить в индивидуальном порядке, как правило, она требуется на рынке фьючерсов.

Альтернативный вид стакана, который можно изменить в настройках

Лента сделок

В ленте сделок отображаются все сделки, которые проходят по выбранным биржевым инструментам. Для эффективного использования одну таблицу лучше настраивать на один инструмент. Для наглядности удобно выделять сделки на покупку и продажу разными цветами.

Каждая строчка в ленте называется «принт» и обозначает сделку по конкретной цене. Цифра рядом с ценой обозначает количество купленных/проданных лотов (или контрактов на срочном рынке).

Таким образом, биржевой стакан дает нам информацию о лимитных заявках на рынке, а лента – о том, на какие объемы были заключены сделки по различным ценам.

Подробнее о том, как настроить ленту и стакан можно прочитать в инструкции к QUIK или найти видео на просторах интернета. Давайте теперь разберемся, что же можно увидеть с помощью этих инструментов

Спред, ликвидность и активность торгов

Ликвидность биржевого инструмента – это возможность быстро купить или продать актив по цене, близкой к рыночной. Нет проблем продать или купить 1 лот. Многие акции позволяют быстро совершить сделку с 1000 лотов. Но когда вы работаете с объемом в 10 000 все становится чуть сложнее.

Первое, на что стоит обратить внимание, это количество заявок и их плотность в стакане. Как правило, для одного инструмента плотность заявок примерно одинакова для одной и той же фазы рынка. По тому, насколько плотно расположены заявки, сколько их и какая средняя величина спреда, можно быстро оценить ликвидность, величину проскальзывания рыночной или стоп-заявки и какой объем можно быстро набрать не «размазывая» позицию по ценам. Для примера можно открыть и поставить рядом для сравнения стаканы акций Сбербанк-ао и Сбербанк-ап.

Хорошо видно, что покупка 5000 акций ао и 5000 акций ап совершенно разные вещи. (Для АО в одном лоте 10 акций, для ап – 100). Если в первом случае можно просто купить по рынку, или даже поставить лимитный ордер на 226,32 и быть спокойным за его исполнение, то в случае с привилегированными акциями ситуация становится сложнее. При покупке по рынку сразу теряется 20 пунктов на спред, и вдобавок средняя цена покупки окажется еще выше за счет низкого предложения. Если же поставить лимитную заявку на 50 лотов, нет гарантии, что она будет исполнена в полном объеме и не придется потом «догонять» растущую цену.

Также можно сразу оценить целесообразность выставления автоматического стоп-лосса. Если в Сбербанк-ао проскальзывание может ограничиться 15-20 пунктами, то для Cбербанк–ап это может сулить куда-более весомые потери.

Для удобства, можно зайти в настройки стакана и поставить галочку «разреженный стакан» Тогда пробелы между ценами и спред будут отображаться нагляднее.

Пример разреженного и обычного стакана акций ММК

Сразу стоит отметить тот факт, что не всегда авторы тех заявок, которые стоят в стакане хотят их исполнить. Довольно часто при появлении активных сделок по рынку часть заявок снимают. Особенно часто это встречается на малоликвидных акциях, вроде RSTI, NLMK, RASP и др., где за счет больших пробелов в цене «кормятся» скальперы и торговые роботы, активно переставляющие свои заявки. Оценить, какие заявки действительно исполнили, а какие просто сняли, можно только по ленте сделок.

Также по ленте можно оценить активность торгов. Количество «принтов» в секунду и объемы сделок дадут понимание, насколько активно торгуется инструмент и с какой скоростью могут двигаться котировки. Для среднесрочных сделок этот нюанс может быть полезен при входе и выходе из позиции, например, когда нужно оценить истинность пробоя или насколько сильна реакция рынка на новость. В общем случае стоит учитывать следующие моменты:

Частота «принтов», их объем и направленность. Быстрый разбор «офферов» крупными заявками в одном направлении указывает на сильное давление участников на котировки. Понятие «быстрый» относительно и определяется путем наблюдения за конкретным инструментом. Также можно ориентироваться на шкалу времени в ленте, если частота небольшая. В течение дня активность торгов, как правило ниже с 13 до 16 часов по МСК.

Сужение спреда «офферами». Если активный разбор «асков» сопровождается сужением спреда со стороны «бидов», по которым сделки проходят редко, это признак силы покупателей. Еще лучше, если среди «бидов» начнут появляться крупные заявки. Если такое случается в момент пробоя уровня, можно считать это еще одним подтверждающим сигналом его истинности. Тоже справедливо и для движений вниз.

Во время выхода важных новостей, активность очень высокая. Для неё характерен очень высокий спред и частые разнонаправленные сделки, особенно на инструментах с невысокой ликвидностью. В такие моменты ориентироваться на ленту и стакан в QUIK очень сложно. Просто нужно понимать, что рынок волатилен, риск высокий и исходя из этого корректировать свою торговлю.

Участники торгов

Прежде, чем искать более конкретные сигналы в стакане, стоит разобраться, чьи действия можно там увидеть. На рынке действует большое количество самых разнообразных участников, которых условно можно разделить на следующие категории:

Высокочастотные роботы (HFT)

Скорость исполнения сделок может составлять микросекунды, так что вряд ли удастся разглядеть их, используя обычный QUIK. Тем не менее, их сделки отображаются в ленте и могут нести полезную информацию. По сути, это те же торговые алгоритмы, но использующие существенное преимущество в скорости.

Скальперы

Скальперы торгуют на коротких движениях внутри дня, заключая большое количество сделок. Простейший скальпинг предполагает паразитирование на более крупных заявках и взятие прибыли на движениях, вызванных стоп-лоссами других игроков. Примеры популярных скальперских стратегий:

Сделки внутри спреда – скальпер выставляет лучший «бид» на покупку, а потом сразу выставляет лучший «аск» на продажу. При удачно подобранном моменте и достаточной ширине спреда удается сделать быструю сделку с небольшой прибылью, окупающей комиссию.

Сделки от крупного «оффера» – при появлении крупной заявки в стакане, часто её не могут удовлетворить сразу. Цена убегает от неё, движимая закрытием позиций и входящими в сделку скальперами, рассчитывающими заработать на этом отскоке.

Маркетмейкеры и торговые алгоритмы

Имеются в виду не те «страшные маркетмейкеры», которые «кукловодят рынок» и которыми пугают на форумах сторонники теорий заговоров. Институт маркетмейкинга создан для поддержания ликвидности на рынке. Эти участники торгов удерживают спред, чтобы он чересчур не расширялся, а также покупают, когда все продают и продают, когда все покупают. Их цель – стать для вас другой стороной сделки, когда ликвидности недостаточно. Такая деятельность выгодна эмитенту и бирже, чтобы поддерживать ликвидность не самых популярных инструментов. Для самого маркетмейкера такая торговля связана с определенными рисками, поэтому маркетмейкеры используют специальные торговые алгоритмы с выставлением двусторонних котировок, а биржа предоставляет льготные условия по комиссиям, позволяющие маркетмейкеру отбивать расходы и зарабатывать прибыль.

Как и для любого разработчика торгового алгоритма, маркетмейкеру важно, чтобы его суть оставалась недоступна широкому кругу трейдеров. Однако отдельные моменты можно разглядеть в стакане. В частности, можно обращать внимание на одинаковые «офферы».

Помимо маркетмейкеров на рынке действует большое количество других торговых алгоритмов, реализующих различные стратегии. Они могут провоцировать ложные пробои и другие обманные маневры на коротких временных промежутках, поэтому стоит проявлять бдительность.

Частные инвесторы и профессиональные трейдеры

Условно можно назвать их «толпой». Участники торгов, действующие по своим стратегиям на различных временных интервалах, которые во время сильных движений могут поддаваться эмоциям и вести себя предсказуемо (чем профессиональнее участник, тем в меньшей степени это проявляется). Они являются «топливом» которое заставляет цену двигаться. Их активность и предпочтения можно оценить по частоте и объему сделок, переставлению «бидов» и «асков», расширению и сужению спреда.

Крупные игроки и инвестиционные фонды.

Самая интересная категория игроков. Имея большой объем денег, такие игроки могут существенно сместить баланс спроса и предложения. Чем крупнее оперируемые игроком суммы – тем более существенное и долгосрочное влияние оказывают на рынок его действия. Основная задача использования стакана и ленты – определение присутствия таких игроков, попытка понять их намерения и насколько им это удается. Такой навык еще называют чтением ленты.

Чтение ленты – непростой процесс, для овладения которым необходимы либо качественные видеоматериалы с комментариями, либо знающий человек, который покажет вам пальцем куда нужно смотреть. И конечно же – много практики. Тем не менее, есть ряд простых формаций, которые можно наблюдать и без особой подготовки.

На что смотреть в стакане

Крупные «офферы»

При чтении ленты важно отслеживать в стакане крупные заявки, которые больше среднестатистических. В зависимости от торгового инструмента, крупными можно считать разные величины. В основном, для акций второго эшелона можно смело ориентироваться на значения больше 10 000 лотов. Для Сбербанка, Газпрома и ВТБ это цифры более 40 000.

Крупный «оффер» нужно рассматривать в контексте его появления. Стоит обращать на него внимание в следующих случаях:

Крупная заявка стоит на внутридневных максимумах/минимумах

После хорошего направленного движения игрокам необходимо зафиксировать прибыль. Крупная заявка может показать цену, где основная масса игроков собирается закрывать позицию, и вероятен разворот.

Крупная заявка появилась внезапно после боковика

Иногда на фоне невысокой активности появляется крупный «оффер» вблизи от лучших цен. Стоит учитывать, в контексте каких движений он появился и как рынок отреагировал на его появление.

Крупная заявка стоит на уровне

Крупная заявка на уровне может служить двум целям – набрать позицию и показать намерение удержать уровень. Её присутствие говорит о том, что уровень может удерживаться и на него можно ориентироваться при торговле. При торговле отскока от такого уровня можно существенно сократить стоп-лосс, устанавливая его сразу за крупной заявкой. При торговле пробоев можно ориентироваться на частоту принтов по «офферу» и его остаток. На ликвидных инструментах иногда допустимо открывать сделку на пробой выставляя автоматическую стоп-заявку сразу за «оффер».

Если же на уровне ничего особенного не наблюдается, с большой долей вероятности можно ожидать «запиливания» уровня.

Айсберг-заявки

У такой заявки есть видимая и скрытая части. Например, по цене 100,00 стоит 200 лотов на продажу. Это видимая часть. Как только эти 200 лотов откупают заявка обновляется и так до тех пор, пока весь объем не выкупят. Таким образом маскируются крупные «офферы», чтобы цена не «убегала» от них. Айсберг-заявки, поддерживаемые Мосбиржей, допускают минимальное соотношение видимой и скрытой части 1:100. Однако, участники торгов могут использовать свои собственные алгоритмы для организации айсберг-заявки, параметры по которым могут отличаться. В стакане их можно увидеть, когда по небольшому «офферу» проходит много «принтов», суммарный объем по которым превосходит «оффер» в разы.

Buy-hunt / Sell-hunt

Торговые алгоритмы, альтернатива айсберг-заявкам. Алгоритм buy-hunt скупает все предложение по определенной цене и ниже неё. Аналогичным образом sell-hunt продает по всем доступным «бидам» выше определенной цены. Эти алгоритмы пишутся самими участниками торгов. Таким образом может набираться позиция или удерживаться нужный уровень.

Повторяющиеся «принты»

Особо крупным игрокам, когда они не могут совершить сделку на внебиржевом рынке, приходится прибегать к различным ухищрениям, чтобы набрать позицию в стакане, и при этом не обнаружить себя. Одним из таких ухищрений является запуск алгоритма, который покупает/продает по рынку определенное количество лотов через некоторые промежутки времени. Это могут быть одинаковые объемы через равные промежутки времени, либо чередующиеся (например, 15,16 и 17 по очереди) через случайные промежутки времени (например, в пределах 5-15 секунд).

Флиппинг (Flipping)

Еще одним алгоритмом набора позиции может быть постановка лимитных ордеров с одной стороны рынка, для того, чтобы данная сторона рынка выглядела сильной, пока идёт набор позиции с другой стороны рынка. Это может быть реализовано, например, с помощью крупного «аска» сверху и «айсберг-бида» снизу. Когда айсберг будет исполнен, крупный «аск» сверху убирается и снизу ставится крупный «бид». Те, кто изначально вставал в короткую позицию, начинают откупать свои сделки, толкая цену вверх.

Заключение.

Стакан и лента – незаменимые инструменты для внутридневной торговли и свинг-трейдинга. Для средне- и долгосрочной торговли они не так эффективны, но понимание происходящего в стакане поможет лучше оценить ситуацию на рынке и выбирать точки входа с более удачным соотношением риск/прибыль. Вариантов развития событий в стакане может быть огромное количество. Наблюдая и запоминая существующие закономерности, можно овладеть навыком использования этих инструментов на уровне, достаточном для качественного повышения эффективности своей торговли. А начать можно с наблюдения примеров, изложенных в этой статье.

Галактионов Игорь

БКС Экспресс