Что значит сервисный сбор в билете

Часто задаваемые вопросы

Только с помощью банковской карты ПС «Мир», Visa, Visa Electron, MasterCard, Maestro. Других способов оплаты не предусмотрено.

Безопасность процедуры оплаты обеспечивается применением средств шифрования трафика (SSL).

На принятие решения об оплате заказа и ввод реквизитов банковской карты отводится 12 минут. В случае превышения установленного времени заказ аннулируется.

В первую очередь зайдите в раздел «М ои заказы » и убедитесь, что заказ действительно не был сформирован.

Если это так – рекомендуем оформить заказ повторно. Заблокированные за неоформленный заказ денежные средства будут возвращены на вашу карту в течение суток.

В случае возникновения спорных вопросов по списанию денежных средств при оплате электронных билетов необходимо обратиться в банк, держателем карты которого вы являетесь (телефон указан на обратной стороне вашей карты). ВТБ (ПАО) является банком-эквайером (предоставляет услугу по проведению операций, совершаемых с использованием платежных карт), тел. 8 (800) 100-24-24.

Нет. На сайте РЖД производится только оформление электронных билетов с одновременной оплатой.

Нет! На сайте РЖД можно купить билеты по той же цене, что и в кассах, без дополнительных наценок и сборов.

Федеральным законом от 30 ноября 2016 г. № 401-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации» внесено изменение в ст. 164 Налогового кодекса Российской Федерации, согласно которому услуги по перевозке пассажиров и багажа железнодорожным транспортом общего пользования во внутригосударственном сообщении подлежат налогообложению НДС по ставке 0 процентов.

Исходя из указанной нормы ставка НДС 0 процентов применяется только к услуге по перевозке пассажира (т.е. по билетной и плацкартной составляющим стоимости проездного документа), а все дополнительные сборы, включая стоимость сервисных услуг (пользование постельными принадлежностями и питание) подлежат налогообложению НДС по ставке 20 процентов.

На проездных документах, оформляемых при перевозке пассажиров железнодорожным транспортом дальнего следования, сумма НДС отражена в разрезе ставок НДС:

звонок бесплатный для всех регионов РФ

по всему миру, оплата в соответствии с тарифами вашего оператора связи

для вопросов, связанных с электронными билетами

Железные дороги в вашем телефоне

Мы используем cookie-файлы для улучшения пользовательского опыта и сбора статистики. Для получения дополнительной информации вы можете ознакомиться с нашей Политикой использования cookie-файлов.

Сервисный сбор

Обращаем Ваше внимание на то, что стоимость билетов, продаваемых на нашем сайте, включает в себя сервисный сбор в размере от 0% до 10% от номинала билета. Сумма сервисного сбора является вознаграждением компании — продавца за бронирование/ реализацию Вашего заказа. Сумма сервисного сбора при возврате либо обмене билетов, как в случае возврата по инициативе покупателя, так и в случае отмены, замены или переноса мероприятия возврату не подлежит, в связи тем, что услуги по бронированию, оформлению и реализации билетов оказаны надлежащим образом и в полном объеме, и соответствующий договор оказания услуг прекращает свое действие.

Билеты, предлагаемые на нашем сайте, распространяются от имени и в интересах Организации, ответственной за проведение мероприятия и в соответствии с действующим законодательством РФ.

За что взимается сервисный сбор? Вы получаете возможность приобрести билеты на любые интересующие Вас мероприятия в единой базе — нет необходимости посещать различные кассы и площадки. Вы можете забронировать понравившиеся места и выкупить билеты на мероприятие в течение часа с момента бронирования. В случае отмены, замены или переноса мероприятия мы обязательно оповестим Вас об этом и при необходимости вернём деньги, либо предложим билеты на другое мероприятие.

Сервисный сбор при отмене и переносе мероприятия не возвращается.

Информация:

Все материалы с сайта, в том числе фотоматериалы, являются собственностью авторов. Перепечатка материалов возможна, только при наличии предварительного согласования с авторами материалов и наличии в используемых материалах прямых ссылок на наш сайт.

ИП Селезнев Игорь Владимирович. | ОГРН / ИНН: 320237500309438 / 701405423439

Телефон: 8 (999) 800 33 39

Почта: support@show-kassa.ru

Все права защищены ©Copyright 2017 | Разработка и продвижение сайтов WEB STUDIO FRUIT

Все, что бухгалтеру надо знать про учет электронных билетов на поезд и самолет

Электронные билеты

При покупке электронного железнодорожного билета пассажиру выдается контрольный купон, являющийся выпиской из автоматизированной системы управления пассажирскими перевозками на железнодорожном транспорте. Этот купон (подчеркнем, именно купон, являющийся частью электронного билета) в соответствии с п. 2 Приказа № 322 признается документом строгой отчетности, то есть БСО.

При приобретении электронного авиабилета оформляется и выдается пассажиру маршрутная квитанция – выписка из автоматизированной информационной системы оформления воздушных перевозок, признаваемая документом строгой отчетности в силу п. 2 Приказа № 134. А при регистрации на рейс пассажир получает еще посадочный талон, который подтверждает сам факт перевозки. В нем указываются инициалы и фамилия пассажира, номер рейса, дата отправления, время окончания посадки на рейс, номер выхода на посадку и номер посадочного места на борту воздушного судна (п. 84 Приказа Минтранса России от 28.06.2007 № 82).

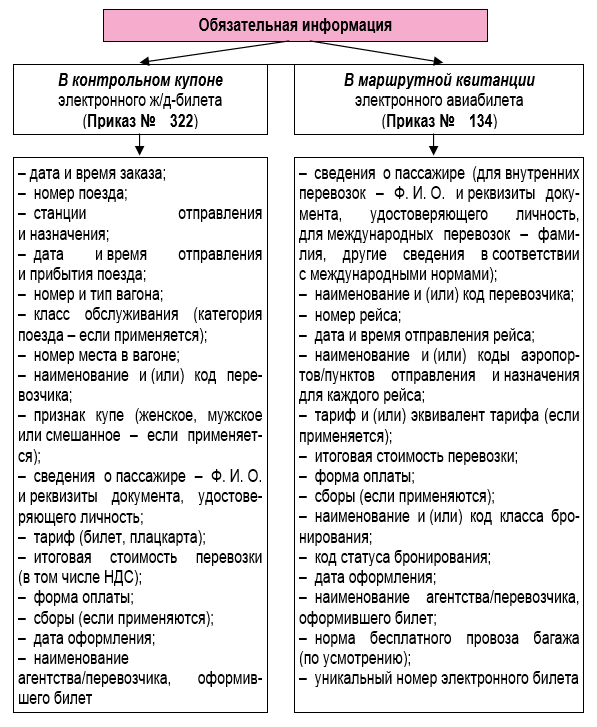

В связи с тем, что оба документа – и контрольный купон, и маршрутная квитанция – признаются БСО, в каждом из них должна содержаться обязательная информация. Какая именно – показано на схеме.

Чтобы правильно отразить стоимость электронных билетов в налоговом учете, бухгалтеру необходимо знать некоторые нюансы, связанные с данными проездными документами. Начнем с признания затрат на их покупку в составе налоговых расходов.

Налог на прибыль

Но достаточно ли указанных документов для обоснования расходов на проезд? Для ответа на этот вопрос обратимся к разъяснениям официального органа. В Письме от 06.06.2017 № 03‑03‑06/1/35214 чиновники Минфина пояснили, что для подтверждения расходов на покупку авиабилета в электронной форме необходимы и маршрутная квитанция, и посадочный талон. Причем посадочный талон (в том числе полученный при регистрации на рейс через Интернет) должен содержать реквизиты, подтверждающие факт потребления подотчетным лицом услуги воздушной перевозки. Таким подтверждением, как правило, является штамп о досмотре.

Иными словами, даже если сотрудник купил билет и зарегистрировался на рейс через Интернет, на распечатанном посадочном талоне должен стоять штамп «Досмотрено».

Если же штампа о досмотре на распечатанном электронном посадочном талоне нет, то факт осуществления перелета подотчетным лицом, по мнению финансистов, можно подтвердить иным способом, например, справкой о перелете, выданной авиаперевозчиком или его представителем (см. также письма от 09.01.2017 № 03‑03‑06/1/80056, от 19.06.2015 № 03‑03‑07/35548). Указанная справка для обоснования расходов понадобится и в том случае, если командированное лицо утратит посадочный талон (см. письма Минфина России от 07.06.2013 № 03‑03‑07/21187, от 18.05.2015 № 03‑03‑06/2/28296).

Разумеется, в маршрутной квитанции тоже должны быть все обязательные реквизиты. Если в ней, к примеру, не указана стоимость перевозки, такая квитанция не может являться основанием для признания расходов (см. Письмо Минфина России от 26.09.2012 № 03‑07‑11/398).

Обратите внимание. Если авиабилет приобретен в бездокументарной форме (электронный билет), то оправдательными документами, подтверждающими расходы на приобретение авиабилета для целей налогообложения, по мнению Минфина, являются сформированная автоматизированной информационной системой оформления воздушных перевозок маршрутная квитанция электронного документа (авиабилета) на бумажном носителе, в которой указана стоимость перелета, и посадочный талон, подтверждающий перелет подотчетного лица по указанному в электронном авиабилете маршруту.

Аналогичный подход применяется для обоснования расходов на покупку электронных железнодорожных билетов. В частности, документом, подтверждающим для целей налогообложения прибыли расходы на их приобретение, является контрольный купон (см. письма Минфина России от 07.06.2013 № 03‑03‑07/21187, от 14.04.2014 № 03‑03‑07/16777). Дополнительных документов, подтверждающих оплату билета, в том числе выписки, подтверждающей оплату банковской картой, не требуется (см. письма Минфина России от 15.10.2014 № 03‑03‑07/51936, от 25.08.2014 № 03‑03‑07/42273). Помимо контрольного купона, транспортные расходы можно подтвердить (при необходимости) посадочным талоном. В нем содержится необходимая информация о состоявшейся поездке (время отправления, стоимость проезда и др.). Следовательно, при помощи этого талона организация может обосновать расходы на проезд командированного работника в поезде (Письмо Минфина России от 14.04.2014 № 03‑03‑07/16777).

Вычет НДС

– на основании счетов-фактур, выставленных продавцами при приобретении налогоплательщиком товаров (работ, услуг), имущественных прав;

– либо на основании иных документов в случаях, предусмотренных п. 3, 6 – 8 ст. 171 НК РФ.

Словом, наличие счета-фактуры не является обязательным условием для принятия к вычету НДС по расходам на проезд. Вместе с тем в налоговых нормах прямо не назван иной документ (альтернатива счету-фактуре), который может стать основанием для применения налогового вычета.

Однако в п. 18 Правил ведения книги покупок [1] сказано, что при приобретении услуг по перевозке командированных работников в книге покупок регистрируются либо счета-фактуры, либо заполненные в установленном порядке бланки строгой отчетности (их копии). При этом НДС в документе должен быть показан отдельной строкой. А раз так, оформленный на командированного сотрудника бланк строгой отчетности (например, маршрутная квитанция или контрольный купон), в котором выделена сумма НДС, является основанием для применения вычета по данному налогу. Это следует из Письма ФНС России от 09.01.2017 № СД-4-3/2@.

Таким образом, «входной» НДС может быть принят к вычету, если в маршрутной квитанции авиабилета или в контрольном купоне электронного железнодорожного билета сумма налога будет выделена (см. также письма Минфина России от 26.02.2016 № 03‑07‑11/11033, от 30.01.2015 № 03‑07‑11/3522, от 30.07.2014 № 03‑07‑11/37594).

Обратите внимание. Указание в маршрут/квитанции электронного авиа-билета и в контрольном купоне электронного железнодорожного билета идентификационного номера перевозчика или агентства, оформившего этот билет, не предусмотрено. Поэтому при регистрации электронных билетов в книгу покупок вместо ИНН/КПП продавца нужно ставить прочерк (см. Письмо Минфина России от 28.05.2015 № 03-07-11/30876).

Но если к проездному документу был выставлен счет-фактура (пусть даже агентом перевозчика или субагентом), то налогоплательщик вправе на его основании принять к вычету НДС, хотя сумма налога в электронном билете не показана отдельной строкой (см. Постановление ФАС ВСО от 27.11.2012 по делу № А19-5831/2012). И это справедливо, поскольку в силу п. 18 Правил ведения книги покупок основанием для налогового вычета в равной степени могут служить и счет-фактура, и бланк строгой отчетности. Одновременное указание налога в обоих документах не требуется.

СРОЧНО!

Успейте разобраться в ФСБУ 5/2019 «Запасы», пока вас не оштрафовали. Самый простой способ – короткий, но полный курс повышения квалификации от гуру бухгалтерского учета Сергея Верещагина

Комиссии агентств на обмен/возврат билетов

Комиссия за покупку авиабилетов через сервис Авиасейлс для бизнеса не взимается. В случае обмена/возврата билета авиакомпания вправе удержать штраф и дополнительные сборы, согласно тарифа. Кроме того, за совершение данных операций каждое агентство удерживает сервисный сбор.

Представленные цены являются ориентировочными, фактические цены могут отличаться из-за типа билета, авиакомпании, направления или изменения условий обслуживания агентства. Вы можете узнать точную стоимость по конкретному заказу или билету у наших специалистов.

SuperKassa

Заявки обрабатываются с 9:00 до 21:00 по московскому времени.

MegoTravel

Заявки обрабатываются с 9:00 до 23:00 по московскому времени.

Аэротур

Сервисный сбор за процедуру обмена/возврата билета составляет 300 рублей за каждый билет.

Заявки обрабатываются с 9:00 до 21:00 по московскому времени.

Tickets

Сервисный сбор за процедуру обмена/возврата билета составляет 450 рублей за каждый билет.

Заявки принимаются круглосуточно.

ЖД-билеты

Сервисный сбор за процедуру возврата билета составляет 60 рублей за каждый билет.

Заявки принимаются круглосуточно.

Похожие статьи

Авиабилеты для детей

Особенности покупки авиабилетов на детей разных возрастов.

Как справиться с боязнью полётов

Даём несколько советов, как расслабиться на борту самолёта и побороть боязнь летать.

Выбор места в самолёте

Разбираем, в какой части самолёта удобнее сидеть и как решить, какое место выбрать.

Что значит сервисный сбор в билете

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Можно ли возместить сотруднику федерального бюджетного учреждения расходы на сервисный сбор за приобретение проездных документов? На какую подстатью КОСГУ отнести расходы?

Рассмотрев вопрос, мы пришли к следующему выводу:

Возмещение работнику бюджетного учреждения иных расходов, связанных со служебной командировкой (сервисного сбора за приобретение проездных документов), отражается с применением подстатьи 226 «Прочие работы, услуги» КОСГУ.

Возмещение иных связанных со служебными командировками расходов (при условии, что они произведены работником с разрешения или с ведома работодателя) возможно осуществить за счет экономии средств, сложившейся в процессе исполнения Плана ФХД.

Обоснование вывода:

В соответствии со ст. 168 Трудового кодекса РФ в случае направления в служебную командировку работодатель обязан возмещать работнику:

— расходы по проезду;

— расходы по найму жилого помещения;

— дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные);

— иные расходы, произведенные работником с разрешения или ведома работодателя.

Ст. 168 ТК РФ предусматривает возмещение работнику при его направлении в служебную командировку иных расходов, произведенных работником с ведома работодателя, в соответствии с коллективным договором или локальным актом работодателя. Следует отметить, что для федеральных государственных учреждений в соответствии со ст. 168 ТК РФ порядок и размеры возмещения расходов, связанных со служебными командировками, определяются нормативными правовыми актами Правительства РФ. Возмещение иных связанных со служебными командировками расходов (при условии, что они произведены работником с разрешения или с ведома работодателя) за счет экономии средств, сложившейся в процессе исполнения плана финансово-хозяйственной деятельности, предусмотрено п. 3 постановления Правительства РФ от 02.10.2002 N 729 «О размерах возмещения расходов, связанных со служебными командировками на территории Российской Федерации, работникам, заключившим трудовой договор о работе в федеральных государственных органах, работникам государственных внебюджетных фондов Российской Федерации, федеральных государственных учреждений». Возмещение иных расходов, связанных с командировками, также предусмотрено п.п. 11, 24 Положения об особенностях направления работников в служебные командировки, утвержденного постановлением Правительства РФ от 13.10.2008 N 749.

В связи с тем, что сумма сервисного сбора не включена в провозную плату, указанную в приобретенном билете, затраты работника на оказанные посреднические услуги по приобретению билетов, подтвержденные кассовым чеком, могут быть компенсированы в числе иных расходов, связанных с командировкой, произведенных работником с разрешения или ведома работодателя.

Возмещение персоналу расходов по проезду к месту служебной командировки и обратно к месту постоянной работы транспортом общего пользования, а также иных расходов, связанных со служебными командировками, произведенных работником с разрешения или ведома работодателя в соответствии с коллективным договором или локальным актом работодателя, относятся на КОСГУ 226 «Прочие работы, услуги» (п. 10.2.6 Порядка N 209н).

Рекомендуем также ознакомиться со следующими материалами:

— Вопрос: Подотчетное лицо, отчитываясь о командировке, представляет на возмещение расходов по проезду электронный авиабилет (маршрутная квитанция) и кассовый чек. Цена билета и цена в кассовом чеке отличаются за счет сервисного сбора. Отдельная квитанция на сервисный сбор не представляется, имеется информация о ней в кассовом чеке. Включать ли сумму сервисного сбора в транспортные расходы? (ответ службы Правового консалтинга ГАРАНТ, ноябрь 2019 г.)

— Вопрос: При возвращении из командировки сотрудник представил электронный авиабилет, где была указана сумма по билету плюс сервисный сбор OZON.travel. Данный сервисный сбор не является частью стоимости билета. Должна ли организация оплатить данный сбор? В каких случаях организация обязана оплачивать сотрудникам данный сервисный сбор? (ответ службы Правового консалтинга ГАРАНТ, октябрь 2019 г.)

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Старовойтова Елена

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

советник государственной гражданской службы РФ 2 класса Шершнева Анна

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

© ООО «НПП «ГАРАНТ-СЕРВИС», 2021. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО «НПП «ГАРАНТ-СЕРВИС». Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО «НПП «ГАРАНТ-СЕРВИС», 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

(1).jpg)