Что значит санация банка

Финансовое оздоровление

Финансовое оздоровление банка (встречаются также иные названия данной процедуры, например — предупреждение банкротства банка или санация банка) — это комплекс мер, направленных на улучшение финансового положения кредитной организации, которые позволяют избежать ее банкротства.

Санация банка проводится, прежде всего, в интересах кредиторов и вкладчиков — в процессе финансового оздоровления банки обслуживают клиентов в том же режиме, что до начала санации, за исключением случаев, когда банку введен мораторий.

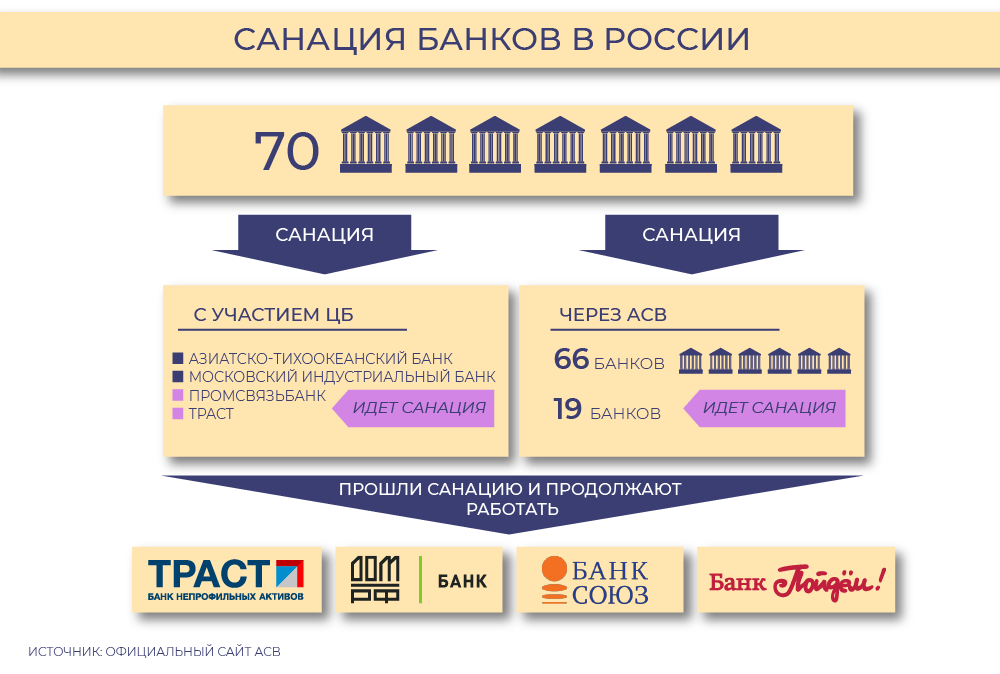

Меры по предупреждению банкротства банков могут осуществляться или собственниками банков самостоятельно, или с участием Банка России, или с участием государственной корпорации «Агентство по страхованию вкладов» (далее — ГК «АСВ»). При принятии решения о целесообразности начала санации банка с участием Банка России или ГК «АСВ» учитывается его системная/региональная значимость, а также значимость банка на уровне отдельных сегментов финансового рынка и возможные последствия в случае принятия Банком России решения об отзыве лицензии у банка. Далее можно найти более подробные материалы об оздоровлении банков с участием Банка России или ГК «АСВ».

Участие Банка России в финансовом оздоровлении банка

В 2017 году был внедрен механизм финансового оздоровления с участием Банка России, который предусматривает оказание Банком России финансовой помощи кредитной организации, в том числе посредством приобретения акций (долей в уставном капитале), предоставления кредитов, размещения депозитов за счет денежных средств, составляющих Фонд консолидации банковского сектора, имущество которого обособлено от имущества Банка России.

От имени Банка России мероприятия по финансовому оздоровлению банков осуществляет специально созданное ООО «Управляющая компания Фонда консолидации банковского сектора» (далее — ООО «УК ФКБС»). По окончании финансового оздоровления банка предполагается продажа акций (долей в уставном капитале), принадлежащих Банку России, новому инвестору.

Внедрение данного механизма финансового оздоровления направлено на:

Основные положения механизма представлены в презентации:

Санация банка: что это такое

Обновлено: 14.05.2020

Неправильное построение бизнес-процессов может привести к банкротству кредитной организации. Главный регулятор, в лице ЦБ РФ, предотвращает крах банка посредством ряда инструментов. Что такое банковская санация, и когда она применяется, подробно расскажет портал Бробанк.ру.

Что значит санация банка

Термин «санация» произошел от латинского слова «sanatio», что означает — лечение. В экономике это понятие объединяет ряд мер по финансовому оздоровлению предприятия.

Банковская санация — комплекс мер и процедур по предотвращению банкротства кредитной организации. Другими словами, это финансовая и организационная помощь банку, который находится на грани разорения.

Санация помогает кредитной организации выйти из кризиса, рассчитаться по обязательствам, наладить организационные процессы, решить проблемы текущего характера, мешающие нормальной деятельности. По сути, это ключевая процедура, призванная спасти кредитную организацию от окончательного разорения.

Санирование преследует одну цель — восстановление платежеспособности кредитной организации. У каждого банка есть большое количество финансовых обязательств: перед инвесторами, кредиторами, акционерами, вкладчиками.

По этим обязательствам необходимо платить. Если банк находится на пороге банкротства, возникает финансовая дыра, — объем задолженности превышает объем прибыли. Если не произвести санацию предприятия, оно станет банкротом.

Какой орган проводит санацию банка

Решение принимает Центральный Банк Российской Федерации. За техническую сторону отвечает Агентство по страхованию вкладов. Если ЦБ РФ принял соответствующее решение, то АСВ, в рамках санации банка:

После принятия решения о санировании банка, устанавливается сумма денежных средств, достаточных для его финансового оздоровления. При этом может действовать смешанная форма: деньги от АСВ + вложения инвесторов. Санация банка — это, в первую очередь, финансовая помощь со стороны государства или бизнеса.

В российской практике в процессе участвуют кредитные организации, которые берут на санацию банки, столкнувшиеся с финансовыми или организационными трудностями. Сам ЦБ РФ имеет право выступать в роли инвестора через Фонд консолидации банковского сектора (ФКБС). Самый примечательный пример — приобретение 99% акций ФК Открытие в 2017 году.

Когда производится санация

Санация — не обязательная процедура. Она производится только в том случае, если кредитная организация представляет какую-либо значимость для российского банковского сектора.

Чаще всего комплекс мер предпринимается по отношению к системообразующим банкам. Критериев для принятия соответствующего решения несколько. Санация может иметь место, если кредитная организация:

Этих критериев недостаточно, чтобы АСВ приняло решение о проведении санации кредитной организации. Перед выделением банку средств или перед привлечением инвесторов, проводится анализ уместности подобных мер. То есть должна иметься уверенность в том, что санация благоприятно скажется на положении предприятия.

Стадии санации банка

Как только кредитная организация показывает признаки нестабильности, ее «дело» поступает на рассмотрение в ЦБ РФ. В первую очередь рассматриваются причины нестабильности, а уже потом ставится вопрос об оказании банку финансовой помощи. Процесс состоит из примерно следующих стадий:

Помимо финансовой составляющей, важную роль играет и кадровая помощь кредитной организации. Выделенными деньгами необходимо правильно воспользоваться: рассчитаться по обязательствам, вложиться в новые проекты, заключить полезные партнерские отношения.

И для этого, как правило, привлекаются специалисты, умеющие наладить все эти процессы. В большинстве случаев у банка полностью или частично меняется руководство и звено топ-менеджмента.

Сколько времени длится

Четких сроков — нет. Санирование — длительный процесс, который по времени может занимать 1-2 года или более длительный срок. Банк постепенно выбирается из финансовой ямы, на что требуется время. Есть примеры, когда банк санировали в течение 10 лет. Все зависит от того, как быстро организация рассчитается по полученным средствам.

Сколько именно потребуется времени для финансового оздоровления — заранее сказать сложно. Все зависит от того, в каком положении находится банк. В одних случаях санация производится быстрее, в других — занимает более длительный период.

Как санация сказывается на положении заемщиков и вкладчиков

Для физических и юридических лиц, по большому счету, ничего не меняется. Дело в том, что финансовое оздоровление практически никак не влияет на работу банка. Большинство отделений продолжает работать, выплаты по вкладам производятся в штатном режиме.

Кредитные заемщики не должны прекращать платить по своим обязательствам. Где-то могут измениться реквизиты, а в отдельных случаях заемщикам предлагается пересмотреть технические условия кредитного договора. Но в целом все остается по-прежнему. На этой стадии банк в стандартном порядке выдает кредиты.

Данные о санировании банка вывешиваются в общий доступ. На официальном сайте ЦБ РФ размещается информация о том, что определенный банк находится на стадии финансового оздоровления. Делается это для соблюдения принципа открытости банковской деятельности.

В противном случае, вкладчики и заемщики не заметили бы никаких изменений. В большей степени санация сказывается на руководстве, у которого банк изымается из прав собственности. Это правило не является безусловным — состав руководства может претерпеть изменения, либо остаться прежним.

Это хорошо или плохо

Для самой кредитной организации санация несет только плюсы. Практика показывает, что после финансового оздоровления банки существенно меняют направление своей деятельности, одновременно повышая обороты капитала.

При этом структура банка также может претерпеть изменения. Из наиболее ярких примеров: Банк Москвы, в отношении которого проводилась санация, впоследствии вошел в группу ВТБ. Результат — появление абсолютно нового банка под названием ВТБ-Банк Москвы.

В данном случае ВТБ выступил в роли инвестора, вложив деньги в финансовое оздоровление Банка Москвы. Слияние двух организаций послужило в каком-то роде дивидендами, которые причитались инвестору.

Санирование банка при отзыве лицензии

При несоответствии политики кредитной организации установленным в РФ стандартам она рискует лишиться лицензии на осуществление банковской деятельности. Если банк находится на пороге отзыва лицензии, то независимо от оснований отзыва ЦБ РФ может принять решение о проведении санации.

Для этого необязательно, чтобы банк находился на грани банкротства. Потенциального отзыва банковской лицензии будет тоже вполне достаточно. Санация при отзыве лицензии встречается в основном среди коммерческих банков. И в этом случае кредитная организация должна представлять какую-либо ценность для банковского сектора страны.

Кого тут полечить? Что такое санация банка

Санация банка – это процедура, от которой выигрывают и клиенты, и те, кто ее проводит: они получают большие средства на приведение в порядок дел другого предприятия. Инициаторы процесса: Центробанк РФ, другие кредитные учреждения, реже – собственники.

Иногда компании – участники процедуры получают приоритетное право выкупить акции санируемого учреждения. «Лечение» финансовой организации позволяет избежать отзыва лицензии, панических настроений у клиентов и сохранить баланс сил на рынке.

Что такое санация

Санация означает совокупность мер, направленных на восстановление полноценной работы финансовой организации, способности вовремя выполнять обязательства. Эти меры защищают клиентов учреждения – тех, кто положил деньги на вклады, а также кредиторов, выдавших средства для осуществления коммерческой деятельности банка. То есть если предприятие находится под управлением временной администрации, вкладчики могут и не заметить разницы в его работе.

Когда проверки учреждения показывают неплатежеспособность организации, или – реже – по просьбе учредителей Центробанк инициирует санацию. Есть более радикальный путь – отзыв лицензии.

Значение латинского понятия sanatio – лечение, указывает на цель процесса – помощь банку для улучшения качества работы. Учреждение после «оздоровительных» процедур налаживает бизнес-процессы, избавляется от лишних филиалов, оптимизирует работу с персоналом и начинает платить по обязательствам. Все это позволяет избежать закрытия или поглощения другой, более крупной компанией.

Признаки проблем у банка

Банк в процессе работы кредитует и кредитуется, у него накапливаются обязательства перед вкладчиками, клиентами, инвесторами и кредиторами. Когда предприятие функционирует нормально, оно платит по ним вовремя, а вот задержки платежей – признак нехватки средств, недостаточного объема прибыли. Это одна из причин, по которым ЦБ может вмешаться в работу компании.

Согласно закону ФЗ-127, объективные причины для введения антикризисного управления и выдачи займа для оплаты долгов финансовой организации такие:

Кто проводит санацию банка

Инициатором выступает Центробанк РФ, сопровождение осуществляет Агентство по страхованию вкладов.

В самом процессе спасения АСВ не принимает участие.

Первый шаг – определение суммы, необходимой для реструктуризации долгов и оптимизации бизнес-процессов внутри организации. Традиционно средства выделяют АСВ и бизнесмены или другие организации банковского сектора.

Согласно статье 1 ФЗ №84 от 01.05.2017 г., работу с несостоятельными предприятиями Банк России может передать Фонду консолидации банковского сектора, чьи задачи – вкладывать выделенные средства и продумывать пути выведения из кризиса несостоятельные кредитные учреждения. Компании назначают временное руководство, оно администрирует работу учреждения, попавшего под надзор ЦБ. Центробанк выступает в качестве инвестора через ФКБС: так, в 2017 г. он приобрел 99% акций ФГ «Открытие». Также в процессе участвуют другие кредитные учреждения.

Задача антикризисной администрации в лице ФКБС и других кредитных компаний – обнаружить, почему расходы превышают доходы, что не так устроено в работе компании, и ликвидировать проблему. Если сторонние организации не найдут, где были допущены нарушения, то владельцы проблемного предприятия сохранят четверть активов, 3/4 отойдут после завершения процедуры к ФКБС.

Одна из процедур работы с неплатежеспособными организациями – списание средств со счетов топ-менеджеров, возврат ими премий и бонусов, чтобы частично покрыть расходы ЦБ. Эту процедуру прошли «Открытие», Бинбанк, Промсвязьбанк, Азиатско-Тихоокеанский, Московский Индустриальный банки.

Центробанк также применяет существовавший ранее механизм, участниками которого являются АСВ и другие организации.

Что дает санирование

Одно из направлений работы кредитного учреждения – взять деньги у вкладчика и выгодно вложить, приумножить капитал клиента и разницу оставить себе. Другое – выдавать деньги заемщикам под процент.

Кажется, все это очень прибыльно, но финансовая сфера – высокорисковая. Финансовые организации используют собственные средства, чтобы закрыть кредитные обязательства, их не всегда хватает. А это значит движение в направлении отзыва лицензии и потери денег вкладчиков. Если налицо все признаки кризиса, Банк России приостанавливает действие лицензии, начинает процедуру санации, которая приводит либо к нормализации работы финансовой организации, либо к отзыву лицензии и закрытию компании.

Санирование необходимо для:

Почему лечат не все банки

Вмешательство в работу предприятия и помощь ему в случае потери платежеспособности – дорогостоящий и сложный процесс. Государство выделяет значительное финансирование, высококвалифицированных специалистов, поэтому помощь предлагают не всем.

Условия и сроки проведения санации

По каким критериям отбирают финансовые учреждения, которые не закроют сразу, а проинспектируют и вложат деньги на покрытие долгов и реструктуризацию?

Это должны быть кредитные организации, которые:

Сроки проведения процедуры не ограничены, но довольно продолжительны – 1–2 года и более. Известны случаи, когда процесс занимал более 10 лет, пока организация не рассчитается с долгами, включая деньги, выданные на государством на преодоление кризиса.

Санация признается успешной, если поставленные задачи по обновлению структуры выполнены, предприятие уверенно работает, избавилось от лишних подразделений, часть работы перевело в онлайн и рассчиталось по кредитам, выданным на решение финансовых проблем и обновление. А если предпринятые меры не помогают, то банкротства не избежать.

Как санация сказывается на положении заемщиков и вкладчиков

Вмешательство Центробанка меняет работу компании на всех уровнях, но на выплатах вкладчикам это не скажется: они будут получать проценты в срок, и деньги им вернут по требованию. Учреждение даже продолжит кредитовать клиентов.

Получатели персональных, корпоративных кредитов продолжают платить ежемесячные взносы, только надо внимательно следить за данными организациями – на этапе смены администрации реквизиты меняются. В отдельных случаях меняются условия кредита, чаще технические детали.

Например, у банка «Советский» отозвали лицензию, а его долги гражданам передали другим финансовым организациям на неизменных условиях.

Наибольшую прибыль от процедуры получают крупные компании, которые проводят реструктуризацию деятельности неплатежеспособных коллег, получают финансирование от Центробанка под минимальный процент, используют активы вверенных им учреждений, расширяют аудиторию благодаря клиентам санируемой организации.

Также от санирования выигрывает государство: оно имеет преимущественное право выкупа акций компаний, признанных неблагополучными, как это произошло с «Открытием».

Информацию о том, какие предприятия проходят процедуру санации, Центробанк выкладывает в открытый доступ, соблюдая требования прозрачности кредитной деятельности.

Санация — хорошо это или плохо

Удачные процедуры – большая редкость, как отмечают эксперты.

Хороший пример: Бинбанк получил помощь ЦБ по инициативе одного из собственников, Михаила Шишханова. Компанию удалось спасти, вложив 57 млн рублей и присоединив реорганизованную компанию без долгов к БГ «Открытие». Благодаря своевременному вмешательству банковская сфера избежала разрастания кризисных явлений.

Еще один позитивный пример – работа по реструктуризации Уралсиба. Компания досрочно рассчиталась с долгом в 14 млрд рублей, которые ей выдало АСВ под 6% в 2015 году. Процесс инициировало физлицо, что большая редкость, – предприниматель Владимир Коган. АСВ выделило ему 91 млрд рублей, дополнительно он получил контроль над долей компании в размере 81%. Наследники Когана обязаны вернуть средства АСВ до 2029 года.

А вот после процедуры оздоровления Инвестторгбанка, который по плану должен был стать прибыльным с 2020 года, Транскапиталбанк запросил пролонгацию кредита через пять лет после начала процедуры. По расчетам, к этому времени предприятие должно было рассчитаться по долгам с АСВ. Из плюсов – помощь этой финансовой организации позволила сохранить более 80 млрд руб., вложенных клиентами.

Еще один пример, когда процедура реорганизации не пошла на пользу, – Балтийский банк был поглощен Альфа-Банком. Вклады спасены, средства вернутся в казну, но компания уже не будет существовать как самостоятельная бизнес-единица.

Отметим, что полная смена собственников и менеджмента – необязательное условие, хотя часто именно так и происходит.

Понятно, что предупреждение кризисных явлений в работе компании лучше санации, которая грозит переходом предприятия в руки другого собственника или потере самостоятельности. Но вкладчикам государство гарантирует возврат средств и накопленных процентов.

Финансовое оздоровление кредитных организаций

Финансовое оздоровление кредитных организаций

Финансовое оздоровление банка (встречаются также иные названия данной процедуры, например — предупреждение банкротства банка или санация банка) — это комплекс мер, направленных на улучшение финансового положения кредитной организации, которые позволяют избежать ее банкротства. Санация банка проводится, прежде всего, в интересах кредиторов и вкладчиков — в процессе финансового оздоровления банки обслуживают клиентов в том же режиме, что до начала санации, за исключением случаев, когда банку введен мораторий.

Меры по предупреждению банкротства банков могут осуществляться или собственниками банков самостоятельно, или с участием Банка России, или с участием государственной корпорации «Агентство по страхованию вкладов» (далее — ГК «АСВ»). При принятии решения о целесообразности начала санации банка с участием Банка России или ГК «АСВ» учитывается его системная/региональная значимость, а также значимость банка на уровне отдельных сегментов финансового рынка и возможные последствия в случае принятия Банком России решения об отзыве лицензии у банка. Далее можно найти более подробные материалы об оздоровлении банков с участием Банка России или ГК «АСВ».

Участие Банка России в финансовом оздоровлении банка

В 2017 году был внедрен механизм финансового оздоровления с участием Банка России, который предусматривает оказание Банком России финансовой помощи кредитной организации, в том числе посредством приобретения акций (долей в уставном капитале), предоставления кредитов, размещения депозитов за счет денежных средств, составляющих Фонд консолидации банковского сектора, имущество которого обособлено от имущества Банка России.

От имени Банка России мероприятия по финансовому оздоровлению банков осуществляет специально созданное ООО «Управляющая компания Фонда консолидации банковского сектора» (далее — ООО «УК ФКБС»). По окончании финансового оздоровления банка предполагается продажа акций (долей в уставном капитале), принадлежащих Банку России, новому инвестору.

Внедрение данного механизма финансового оздоровления направлено на:

Основные положения механизма представлены в презентации:

Участие ГК «АСВ» в финансовом оздоровлении банка («кредитный» механизм)

Данный механизм применяется с 2008 года и представляет собой комплекс различных мер, в зависимости от ситуации в банке. В большинстве случаев для оздоровления банка ГК «АСВ» привлекает инвестора (им может быть другой банк или лицо, не являющееся кредитной организацией), который выкупает акции (долю в уставном капитале) в объеме, достаточном для получения контроля над санируемым банком, после этого ГК «АСВ», при необходимости, может оказать банку финансовую поддержку в виде займа по ставке, ниже рыночной, чтобы за счет разницы этой ставки и ставки размещения полученных средств у банка сложился доход, достаточный для решения проблем, которые могли привести к его банкротству.

Санация банков: кто от нее страдает и выигрывает

Когда и почему начинают санацию

На практике банкам, чтобы успешно пройти проверки Центробанка, выгоднее обслуживать (рефинансировать) токсичные кредиты своими же деньгами, создавая видимость возвратности этих займов, рассказывает партнер Romanov & Partners Law Firm Romanov & Partners Law Firm Федеральный рейтинг. группа Уголовное право Профайл компании × Матвей Протасов. По его словам, скрывать невозвратность кредита от регулятора «дешевле», чем признать его таковым и искать деньги на допрезервы с перспективой потерять лицензию.

Если бы банк показал в своем балансе реальные потери в 2008 году, ЦБ лишил бы нас лицензии, так писал в письме своим партнерам экс-глава «Траста» Илья Юров. В результате таких манипуляций при внешне благополучной отчетности в кредитной организации возникает «дыра» из группы новых невозвратных займов. Когда на их погашение заканчиваются деньги, то банк начинает рушиться.

«Дыры» могут возникать и по другим причинам: если из банка выводятся деньги и фальсифицируется стоимость его реальных активов. У того же Росинтербанка вместо указанных по бумагам 100 млрд руб. капитал составил всего 3 млрд руб. А у Мособлбанка топ-менеджеры в отчетности кредитной организации не отразили депозиты на сумму 76 млрд руб.

Когда кредитная организация оказывается в сложном финансовом положении, то у регулятора есть два основных сценария, что с ним делать. Первый из них – отозвать лицензию. А второй – санировать банк.

— В течение полугода банк не платит кредиторам;

— В течение трех дней не проходят платежи через этот банк, так как на его корреспондентских счетах нет средств;

— Нарушены нормативы ЦБ по уровню капитала банка и ликвидности его активов;

— Размер капитала банка упал до уровня, который ниже установленного учредительными документами кредитной организации.

Источник: ст. 4 № ФЗ-40.

Выбор между отзывом лицензии и санацией банка очень субъективный. В законе нет критериев для выбора. Под свою «опеку» Банк России, как правило, берет крупные банки с большим пулом кредиторов и вкладчиков. Санация позволяет банку продолжить обслуживание клиентов и исполнение своих обязательств перед вкладчиками.

Но на практике содержание и корректность такого решения непрозрачны, в том числе для судебного контроля, уверяет эксперт: «Недаром многие дела, связанные с санацией и банкротством банков, строятся на не слишком успешных попытках истребования документов, которые лежат в основе санации». В таких условиях целесообразность санации той или иной кредитной организации поддерживается только авторитетом ЦБ в качестве регулятора, считает юрист.

Отзыв лицензий у системно значимых банков несет риск катастрофических социально-экономических последствий. «Открытие», Бинбанк, Промсвязьбанк – «дыры» в их балансах составляли десятки миллиардов рублей, но отзыв у них лицензии повлек бы панику среди населения и кризис неплатежей бизнеса. Поэтому единственным выходом из ситуации стала санация.

Кто и как отвечает за «финансовое оздоровление»

На протяжении почти десяти лет за санации отвечало исключительно Агентство по страхованию вкладов, которое чаще всего привлекало в эту процедуру банки-инвесторы. Те сначала получали контроль над кредитной организацией, которую собирались спасать, для чего выкупали долю в ее уставном капитале. А потом получали льготные займы через АСВ у Центробанка на санацию. Деньги обычно выдавались на 10–15 лет под 0,51% годовых.

Эффективность этой схемы оказалась низкой, рассуждает Жук. Дело в том, что одни банки после санации все равно закрывались или присоединялись к инвесторам, а оздоровление других затягивалось на долгие годы. Так, на спасение Балтинвестбанка за пять лет АСВ выделило более 30 млрд руб. Но и этих денег не хватило – в начале прошлого года его санатор Абсолют-банк попросил у ЦБ еще 5 млрд и увеличение срока санации с 10 до 18 лет.

Глядя на подобные неудачные примеры, Банк России четыре года назад придумал новый механизм оздоровления кредитных организаций со своим непосредственным участием. Инвесторы иногда злоупотребляют кредитной схемой, обосновывала необходимость введения новой модели председатель Банка России Эльвира Набиуллина. По ее словам, в некоторых случаях санаторы используют баланс спасаемых банков для размещения плохих долгов, а полученные на оздоровление средства направляют на свои собственные проекты.

Новая система предполагает, что санацию проводит специально созданный Фонд консолидации банковского сектора (ФКБС): регулятор через него докапитализирует кредитные организации и становится их контролирующим акционером.

Если эта временная администрация не выявит так называемую «дыру» (превышение обязательств над активами) в капитале санируемого банка, его текущие собственники сохранят в нем 25%, остальные акции после завершения оздоровления переходят к ФКБС. В рамках санации средства на счетах топ-менеджмента оздоровляемых банков в обязательном порядке списываются, чтобы покрыть расходы ЦБ. Также от бывших руководителей кредитной организации требуют вернуть ранее полученные премии.

С 2017 года таким образом оздоровление проходили банковские группы «Открытия», Бинбанка, Промсвязьбанка, Азиатско-Тихоокеанского банка и Московского индустриального банка. При этом до сих пор работает прежний механизм санации с участием АСВ и других банков. За последние четыре года ЦБ применял ее дважды – для организаций, работающих в Крыму. В августе 2017-го на санацию по старой схеме перешел Генбанк, его оздоровлением занимается Собинбанк, «дочка» банка «Россия». В январе 2019-го ЦБ объявил о санации Севастопольского морского банка, выбрав в качестве инвестора крымский РНКБ.

Кому из российских банков санация пошла на пользу

Примеров успешных санаций очень мало. Среди них Арбузов выделяет Бинбанк, который стали оздоравливать по просьбе самих владельцев кредитной организации в 2017 году. Основной его собственник Микаил Шишханов пояснил, что «не рассчитал бизнес-силы». В итоге банк докапитализировали на 57 млрд руб., а спустя два года присоединили к ФК «Открытие». В той ситуации ЦБ очень быстро и вовремя отреагировал, считает Арбузов: «Это спасло как сам Бинбанк, так и банковскую отрасль от нарастания проблем».

Другой более позитивный пример – «Уралсиб», который полгода назад досрочно выплатил 14 млрд руб., полученные на санацию от АСВ в 2015-м под 6% годовых. Случай этой кредитной организации нетипичен для банковского рынка, уверяет Жук. В отличие от стандартных схем санации с банком-инвестором, тут в этой роли выступило физлицо – бизнесмен Владимир Коган. Коммерсант получил на восстановление финансовой устойчивости банка кредиты от АСВ на 91 млрд руб., а также 81% долю в банке. В 2019-м году предприниматель умер, но санацию продолжили вести его наследники. Сейчас им осталось вернуть АСВ 77 млрд руб., которые они планируют выплатить до 2029 года.

На пользу санация пошла и Инвестторгбанку, который по плану должен стать прибыльным с 2020 года. Оздоровление этой кредитной организации позволило сохранить средства вкладчиков на сумму более 80 млрд руб.

Итоги санации и потери акционеров

Негативных последствий от санации хватает. Одним из них является фактическая консолидация банков в собственности у государства через ФКБС или АСВ, замечает Арбузов.

При этом особенно сильно страдают собственники таких кредитных организаций – как мажоритарные, так и миноритарные акционеры. Если первые обычно знают о наличии в банке реальных финансовых проблем и готовы к такому развитию событий, то вторые могут рассчитывать лишь на официальную отчетность банка, которая даже в предбанкротном состоянии часто отражает «нарисованную» прибыль, предупреждает Архипов.

Дополнительные риски есть у топ-менеджеров таких кредитных организаций. По ходу санации с них начинают требовать возместить убытки от неэффективного управления. В последние годы подобные иски получили все «бывшие владельцы» банков, которые ЦБ забрал на финансовое оздоровление: Алексей и Дмитрий Ананьевы, Вадим Беляев, Андрей Вдовин и другие. Общая сумма требований регулятора к банкирам превысила триллион рублей.

Некоторые подобные судебные процессы уже успели состояться. Так, Центробанк взыскал 198 млрд руб. с контролирующих лиц Московского индустриального банка (дело № А40-14903/2020). ЦБ отсудил эту сумму как убытки, потому что из Минбанка выводились деньги. В ответчиках – 19 бывших руководителей организации, которая сейчас проходит санацию. В их числе – экс-член совета директоров Абубакар Арсамаков и его сын Адам. Семья Арсамаковых до санации контролировала 12,42% Минбанка. Суд арестовал имущество топ-менеджеров в качестве обеспечительной меры. Если такое решение устоит в вышестоящих инстанциях, то бенефициары других санируемых банков явно получат еще немало подобных исков на колоссальные суммы, опасается Архипов.

В «закрытом режиме» из-за соблюдения банковской тайны прошел процесс по иску ЦБ к бывшим бенефициарам ФК «Открытие» (дело № А40-170390/2019). С четырех человек взыскали 290 млрд руб. солидарно, то есть по 72,5 млрд руб. с каждого.

Пытаться оспорить решение о санации тоже бесполезно. Акционеры «Балтийского банка» в 2015 году попробовали обжаловать правомерность введения этой процедуры (дело № А40-169963/2014). Они не согласились с тем, что ЦБ издал приказ, согласно которому уставный капитал санируемого банка превратился в 1 руб. Позже регулятор выпустил 66,4 млн обыкновенных именных акций, которые почти полностью выкупил санатор – Альфа-банк. В результате допэмиссии доли бывших владельцев Балтийского банка Олега Шигаева и Андрея Исаева сократились до 0,000005%, и они потеряли контроль над кредитной организацией. АСГМ признал такие действия Банка России правомерными.

С похожими сложностями столкнулись и акционеры Мособлбанка, который находится на оздоровлении уже седьмой год. Его санатором выступает СМП-банк, который летом прошлого года решил в принудительном порядке выкупить акции миноритариев Мособлбанка. Эти ценные бумаги в 2019–2020 годах торговались на бирже в диапазоне 2–3,5 руб. за штуку. Но независимые оценщики из ООО «Мастер-Диалог» установили цену выкупа одной акции на сумму меньше одной копейки. Эксперты сделали это, опираясь на формально отрицательный баланс банка: минус 87 млрд руб.

Сам Немов уверен, что это ненормально, когда санируемый банк (предприятие, которое по определению будет иметь отрицательные финансовые показатели) оценивается просто путем сравнения долгов и прибыли.

Чтобы не повторилась ситуация Мособлбанка, необходимо разработать методику проведения независимой оценки для подобных случаев, полагает юрист. По его мнению, в такой бумаге нужно указать на обязанность исследовать стоимость бренда, проверять возвратность выданных кредитов, учитывать сроки возврата имеющихся долговых обязательств и прочее. Акционеры в случае принудительного выкупа акций имеют право на справедливую компенсацию за выкупаемые акции, резюмирует Немов.

Так кто выигрывает от санации?

На обычных вкладчиков санация негативно никак не влияет: их продолжают обслуживать, деньги выплачиваются. Все обязательства банка перед вкладчиками в этой ситуации остаются неизменными, подчеркивает Архипов. Для клиентов такое развитие событий с финансово неблагополучным банком – позитивный сценарий. Пример банка «Советский» показывает, что даже в случае отзыва лицензии у санируемого банка его обязательства перед гражданами безболезненно передадут другой кредитной организации, которая продолжит исполнять их на тех же условиях.

Главными бенефициарами этого процесса обычно становятся крупные игроки банковского сектора, которые берут себе на санацию банки: они получают льготные кредиты от ЦБ, распоряжаются активами финансово неблагополучных организаций и увеличивают пул своих клиентов. А еще больше выигрывают власти: благодаря санации «Открытия» крупнейший российский частный банк стал государственным.