Что значит ппа в недвижимости

ППА – это передача права пользования арендуемой коммерческой недвижимостью третьему лицу, и это бывает крайне разумным вариантом обращения с недвижимостью. Раскладываем по полочкам.

Арендатор, больше не желающий оплачивать аренду помещения, может заручиться письменным соглашением его собственника и переуступить такое право другому физлицу (организации-юрлицу). Если возможность перенайма была обозначена в документах изначально, разрешение владельца не требуется.

Процедура аналогична сделке купли-продажи, но предметом соглашения здесь выступает не сама недвижимость, а права владения и пользования. Последние становятся самостоятельным объектом, с которым можно совершать юридические сделки.

Переуступка прав аренды офисов, торговых павильонов, складских/производственных цехов – привычная практика, используемая современным бизнес-сообществом Москвы. При этом если предыдущий съёмщик арендовал площадь на льготных условиях, нынешний также может воспользоваться ими. Это выгодно для развивающихся организаций-предприятий, а также начинающих предпринимателей, желающих открыть торговую точку, офис, собственное производство в престижном месте, но пока ограниченных малым бюджетом.

Особый интерес представляет перенайм государственного (муниципального) недвижимого имущества. Ставка здесь обычно намного ниже, чем в случае с помещениями, сдаваемыми частными владельцами.

Главные особенности

ППА: что это такое? Этот вопрос часто задают бизнесмены, которые выбирают доступную по цене нежилую недвижимость, рассматривая разные варианты. Кратко перечислим нюансы процедуры.

Отличия перенайма от субаренды

Субаренда:

Оформление

Договор, заключаемый в произвольной форме, содержит следующую информацию.

Законодательные нормы и правила ППА подробно разъяснены в 615-й статье Гражданского кодекса Российской Федерации.

Узнайте также о правильной классификации офисных площадей, чтобы разбираться лучше.

Понравилась статья? Поделитесь, пожалуйста, с друзьями!

Как арендатору рассчитать стоимость ППА и обязательства по аренде согласно ФСБУ 25/2018

Если арендатор не имеет права на упрощенный учет аренды, то в соответствии с ФСБУ 25/2018 он обязан принять к учету объект аренды как право пользования активом и одновременно признать обязательство по аренде. Разберемся, как их рассчитывать.

Новые объекты учета у арендатора

Арендатор на дату предоставления предмета аренды одновременно признает в бухучете два объекта: обязательство и актив (п. 10 ФСБУ 25/2018).

Обязательство – это стоимостная оценка обязательства по аренде. После принятия к учету величина обязательства по аренде увеличивается на начисляемые проценты и уменьшаются на уплаченные арендные платежи.

При отражении в бухучете этих новых объектов нужно сделать проводки:

Дебет 08 Кредит 76

— отражено арендное обязательство по первоначальной оценке;

Дебет 91 Кредит 76

— списаны проценты по арендному платежу;

Дебет 01 Кредит 08

— учтено право пользования активом (ППА);

Дебет 02 Кредит 01

— начислена амортизация ППА.

Как рассчитать величину обязательство по аренде

Величина обязательства по аренде – это кредиторская задолженность арендатора по уплате арендных платежей в будущем. Она определяется в порядке, установленном пунктом 14 ФСБУ 25/2018.

Обязательство по аренде оценивается как сумма приведенной стоимости будущих арендных платежей на дату получения предмета аренды (лизинга).

Теоретически дисконтирование осуществляется с применением ставки, при использовании которой приведенная стоимость будущих арендных платежей и негарантированной ликвидационной стоимости предмета аренды становится равной справедливой стоимости переданного объекта. Согласитесь, формулировка непростая.

Негарантированная ликвидационная стоимость — это предполагаемая справедливая стоимость предмета аренды, которую он будет иметь к концу срока аренды, за вычетом сумм, подлежащих получению в связи с гарантиями выкупа по окончании срока аренды (п. 15 ФСБУ 25/2018).

На практике для расчета приведенной стоимости обязательства применяют ставку, по которой арендатор мог бы привлечь заемные средства на срок, сопоставимый с периодом аренды.

Как правило, расчет приведенной стоимости будущих арендных платежей и их суммы осуществляется с помощью функций Exel.

По окончании срока аренды и арендное обязательство, начисленное в учете арендатора, будет погашено, и будут выполнены все его обязательства перед арендодателем по договору аренды.

Как оценивать ППА

В учете ППА определяется по его фактической стоимости и состоит из (п. 13 ФСБУ 25/2018):

Проще говоря, берем первоначальное обязательство по аренде, корректируем его на величину денег, которые к моменту передачи предмета уже уплачены, добавляем расходы, которые уже понесли или можем понести в будущем в связи с этим предметом. Получаем ППА для признания.

Фактическая стоимость ППА отражается в активе баланса на отдельном субсчете, открываемом к счету 01.

Стоимость ППА погашается через амортизационные отчисления (п. 17 ФСБУ 25/2018). Исключение составляют случаи, когда активы не подлежат амортизации.

Срок полезного использования ППА не может быть более срока аренды, если не установлено, что к арендатору переходит право собственности. То есть если договором не предусмотрен выкуп имущества, то срок полезного использования устанавливается равным сроку аренды.

Амортизация исчисляется со второго месяца аренды, то есть с месяца, следующего за месяцем принятия к учету ППА.

Если договором установлен выкуп права собственности переданного имущества, то амортизация рассчитывается с учетом срока полезного использования переданного объекта.

электронное издание

100 БУХГАЛТЕРСКИХ ВОПРОСОВ И ОТВЕТОВ ЭКСПЕРТОВ

Полезное издание с вопросами ваших коллег и подробными ответами

наших экспертов. Не совершайте чужих ошибок в своей работе!

Свежий выпуск издания доступен подписчикам бератора бесплатно.

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Я купил компанию с правом арендовать помещение у города

Роман Афанасьев с партнерами открывают медицинские центры со стоматологиями и процедурными кабинетами. В поиске помещения для одного из них он наткнулся на объявления на «Авито», в которых предлагают покупку компании вместе с правом аренды городского имущества. Сначала решил, что это мошенничество, но решил разобраться, как все устроено.

Зачем снимать помещение у города и как это сделать

Если арендовать помещение у города, точнее, у Департамента городского имущества, цена действительно будет ниже, чем на рынке*. Для этого нужно выиграть торги. Приятный бонус заключается в том, что по истечении нескольких лет аренды можно выкупить это помещение на условиях нулевой ставки. По сути, придется заплатить кадастровую стоимость + плюс процент от нее — примерно 10-30%. (Правда, чаще всего стоимость сначала завышают, и ее надо снижать через суд, но тут не об этом).

* Пример: Объект в аренду от города у метро Войковская в стартовой цене аукциона стоит 12 215 руб. в год за квадратный метр, а аналогичное предложение на «Циане» — 22 500 руб.

Второй вариант — тот самый, на который я наткнулся — купить компанию, которая уже выиграла подобные торги. Есть те, для кого это целый бизнес — получить недвижимость по аукциону и потом быстренько перепродать свою ООО «Ромашка» с переуступкой права аренды (ППА). Сама компания, владельцем которой ты становишься, не имеет никакой ценности. Собственно, мы купили такую «Ромашку», хотя поначалу было много сомнений насчет сделки.

Как принять участие в торгах самостоятельно

Татьяна Петренко, руководитель благотворительного проекта Pro Bono Russia, управляющий партнер Legal Lab Pro:

Участвовать в торгах могут и юридические, и физические лица. Они бывают очные, заочные и уведомительные — когда заявку на участие с предлагаемой суммой отсылают «Почтой России» или на электронный адрес.

Электронные проводятся на электронных площадках, например, на РТС-тендер. Условия участия, процент депозита (может быть от 5% до 30% от суммы годовой аренды или стоимости объекта) и шаг торгов указывают в документации к лоту. Из документов обычно нужны правоустанавливающие и уставные документы компании, свидетельство о регистрации и реквизиты, приказ о назначении руководителя или доверенность на право представлять юрлицо на аукционе для конкретного гражданина.

1. Выбираем лот на сайте investmoscow.ru или на torgi.gov.ru.

2. Проверяем объект и изучаем конкурсную документацию. Надо проверить не только юридическую чистоту объекта, но и оценить, подходит ли он под задачи бизнеса, например, под получение лицензии (для стоматологии, школы, алкогольного магазина ).

3. Изучаем техническое описание помещения — план БТИ (Бюро технической инвентаризации). Лучше еще посмотреть помещение вживую — поехать и задать интересующие вопросы собственнику или его уполномоченному представителю.

Если вы выиграли, заключаете договор и подписываете акт приемки-передачи объекта, перед этим (например, в течение трех рабочих дней) вносите полную сумму аренды за 12 месяцев. Если вы нарушаете срок или не вносите деньги в полном объеме, право заключить договор с собственником переходит участнику торгов, занявшему второе место.

Важно: Деньги, внесенные в качестве депозита, замораживаются до окончания торгов. В этом кроются определенные риски — про них в конце статьи. Вывести их вы не сможете до определения победителя.

Почему мы выбрали покупку компании, а не участие в торгах

Мы выбрали второй вариант, потому что не хотели разбираться с участием в торгах (да и можно и попросту не выиграть), собирать бумаги, вносить депозит. Мы все пересчитали и поняли, что покупка выгоднее и проще. Сейчас мы платим цену за аренду вдвое меньше рыночной. Но тут каждый решает сам.

Еще надо понимать, что к помещениям под медицинский центр есть свои требования. Например, оно не может располагаться в подвальном помещении; в кабинетах, где принимают врачи, должен быть естественный свет; нужны зоны для врачей и пациентов, мокрые точки и так далее. В одном из помещений, которое мы смотрели, уже раньше была стоматология, что сразу решило ряд проблем.

Но были и свои нюансы. По договору с ДГИ, компания, которая арендует помещение, должна заключить договор по электричеству и договор с коммунальщиками — то есть с Мосэнерго и с ГБУ «Жилищник». Бывшие владельцы компании не успели или не хотели это сделать, и нам пришлось заниматься волокитой с электриками.

Сейчас могу сказать, что это повод попросить у продавца скидку, — около 150 тыс. руб. без учета технического оснащения, которое, возможно, нужно будет дополнительно сделать. Кроме того, наш продавец не успел заплатить за пять месяцев аренды, и эта обязанность перешла на нас.

В принципе, о том, как торговаться с фирмами, которые выигрывают торги, можно написать отдельную статью. Например, ООО «Ромашка» выигрывает аукцион и сначала продается подороже. Со временем она падает в цене, потому что владельцы платят ежемесячную аренду и это становится им невыгодным. Если помещение стоит месяцев пять, значит, за него при арендной стоимости в 100 тыс. рублей заплатили уже полмиллиона. Если право аренды на такое помещение продают за 700 тыс. руб., считай, что сумма сделки была тысяч двести. Может получиться, что ты вообще ничего не потеряешь, если будешь покупать компанию у этих людей.

Что проверить перед покупкой компании

Что касается непосредственно покупки, то перед ней помимо обычных в таком случае проверок — что у компании с бухгалтерий, налогами и обязательствами, доверенности представителя (т.к. сделку вел он), мы проверяли две вещи:

Для этого достаточно посмотреть выписку из ЕГРН. Она делается через сайт Росреестра. Надо ввести кадастровый номер помещения, и тебе (любому человеку) выдается бумага, что на это помещение с такой-то по такую-то дату наложено обременение в пользу ООО «Ромашка». Если оно наложено, значит, ООО «Ромашка» действительно является арендатором.

Еще надо проверить в Арбитражном суде по месту нахождения объекта или в суде по юридическому адресу фирмы-арендатора, нет ли судебных дел о расторжении договора аренды помещения по вине фирмы, а также не взыскиваются ли долги в пользу города за нарушение сроков выплат арендной платы.

Данные о задолженности можно узнать из справки о взаиморасчетах или так называемом акте сверки по договору аренды с городом.

2) Проверить, какие виды деятельности можно осуществлять в помещении согласно договору аренды.

Это нужно, чтобы понять, подходит ли это помещение под тот вид деятельности, который ты планируешь. Если вы хотите не только получить лицензию, но и сделать перепланировку, это отдельный этап с БТИ, а оно может не согласовать перепланировку. План БТИ прикреплен к конкурсной документации и договору аренды, его надо изучить заранее и получить консультацию в БТИ о законности будущей перепланировки.

Татьяна Петренко, руководитель благотворительного проекта Pro Bono Russia, управляющий партнер Legal Lab Pro:

В целом есть два варианта, как получить право аренды без участия в торгах:

Юристы в один голос говорили, что нас обманут

Мы много советовались с юристами, и все в один голос говорили, что все будет ужасно и у нас заберут помещение, если мы не заставим владельцев выполнить все обязательства по договору. Но мы решили, что в реальном мире все не так, как в идеальном мире юристов.

Кроме того, как я понял, Департамент городского имущества не заберет помещение назад так просто — сначала будут претензионные письма. Это медленная организация.

Был один волнительный момент, когда мне позвонили по телефону:

— Вы генеральный директор такого-то ООО?

— Налоговая инспекция, старший инспектор. Можете прийти к нам завтра?

— Не хотите приезжать? Ладно, я так и запишу.

Я подумал, что влип. Позвонил юристу, который сказал мне, что это конец. Я начитался страшных статей о том, как вести себя на допросе в налоговой.

В итоге у меня спросили, каким видом деятельности я планирую заниматься, попросили показать договор аренды и отпустили. Просто хотели посмотреть, что я настоящий и что есть договор. Встреча не продлилась и минуты. От нее зависело одобрение смены юридического адреса купленной компании.

Покупка или аренда?

Но все равно аренда у ДГИ — это риск. Если наше дело не пойдет, мы не сможем быстро все свернуть и съехать, ведь на нас есть обязательства плюс мы заплатили за аренду на несколько месяцев вперед. Нам придется или быстро придумывать новый бизнес, или продавать компанию с помещением. Поэтому, на мой взгляд, вариант с арендой имущества от ДГИ (неважно, через торги или через покупку ООО) подходит тем, кто уверен в своем бизнесе.

С другой стороны, такая аренда лучше, чем покупка, потому что есть время присмотреться к помещению, понять, подходит оно или нет. И в перспективе купить его.

Плюс мы получили предсказуемость, потому что часто бывает так, что у арендодателя наклевывается более успешный предприниматель и начинаются проблемы. Мы сталкивались с этим на других объектах. Приходит хозяин и говорит: «Мы повышаем арендную ставку в два раза». Он понимает, что арендатору невыгодно уходить в другое место, что он уже сделал ремонт.

Сейчас мы находимся на стадии получения лицензии, получили санэпидемиологическое заключение — это промежуточный этап. Нужно, в том числе, подготовить помещение по санпинам.

Риски, про которые мы рассказываем ниже

Татьяна Петренко, руководитель благотворительного проекта Pro Bono Russia, управляющий партнер Legal Lab Pro:

На мой взгляд, для новичка покупка компании с ППА лучше, чем торги, по нескольким причинам:

1. Оспорить результаты торгов может каждый участник. Тогда ваши деньги будут заморожены до конца разбирательств и вы не сможете пользоваться недвижимостью. Если вы инвестор, у вас есть свободные средства, и вы можете подождать, торги — ваш вариант. Если же у вас ограниченный бюджет — я бы рекомендовала форму готового помещения, аренды или покупки конкретного объекта вне аукционов.

2. Передать третьему лицу право аренды в случае торгов, например, нельзя, а в случае покупки компании — можно посредством перепродажи.

Мой посыл — не надо бояться государства

Ты всегда находишься в состоянии между «тебя все хотят обмануть» и «все супер, все классно, тебе создают отличные условия». Мне кажется, слишком много людей переживают на этот счет. Считается, что с государством работать не очень хорошо, потому что государство не платит. Когда платишь ты — какая разница.

Мне не нравится идея, что государство все время хочет нас обмануть и что с ним нельзя сотрудничать. У них есть свои проблемы, и решая их, они могут задеть тысячу бизнесов. Но это не значит, что государство патологически хочет нас всех загубить.

ФСБУ 25/2018: учет аренды в «1С:Бухгалтерии 8»

Приказом Минфина России от 16.10.2018 № 208н утвержден Федеральный стандарт бухгалтерского учета ФСБУ 25/2018 «Бухгалтерский учет аренды». ФСБУ 25/2018 обязателен к применению начиная с бухгалтерской (финансовой) отчетности за 2022 год. По желанию организация может применять новый стандарт досрочно. Эксперты 1С рассказывают, как в «1С:Бухгалтерии 8» редакции 3.0 поддерживается бухгалтерский учет аренды по новым правилам.

Что изменилось в учете арендатора

Аренда, в том числе финансовая аренда (лизинг), регулируется главой 34 ГК РФ. Чем отличаются аренда и лизинг с точки зрения гражданского законодательства см. в статье «Аренда и лизинг: понятия и различия».

Лизинг, помимо Гражданского кодекса, регулируется Федеральным законом от 29.10.1998 № 164-ФЗ «О финансовой аренде (лизинге)», а также рядом статей в главах 21, 25, 26.2 НК РФ. При этом для аренды особенностей учета доходов и расходов в Налоговом кодексе не установлено.

До недавнего времени таких особенностей не было и в бухгалтерском учете. Арендатор просто отражал в учете регулярные расходы на аренду – и все. В «1С:Бухгалтерии 8» редакции 3.0 такие расходы учитывались стандартным документом поступления услуг (Поступление (акты, накладные, УПД) с видом операции Услуги). Далее такой порядок будем называть простой схемой учета аренды (простой арендой).

Учет лизинговых операций всегда был сложнее. Если по договору лизинга предмет лизинга учитывался на балансе у лизингополучателя, то в программе требовалось выполнить последовательность действий с помощью документов:

Поступление в лизинг;

Принятие к учету ОС;

Услуги лизинга – для отражения регулярных (как правило, ежемесячных) лизинговых платежей;

ежемесячные регламентные операции, входящие в обработку Закрытие месяца: Амортизация и износ основных средств и Признание в НУ лизинговых платежей;

Выкуп предметов лизинга – если такой выкуп предусмотрен договором.

Далее такой порядок будем называть сложной схемой учета аренды (сложной арендой).

Новые правила учета арендованного имущества по ФСБУ 25/2018

Начиная с бухгалтерской (финансовой) отчетности за 2022 год аренду необходимо учитывать по правилам Федерального стандарта бухгалтерского учета ФСБУ 25/2018 «Бухгалтерский учет аренды» (утв. приказом Минфина России от 16.10.2018 № 208н). По желанию организация может применять указанный стандарт ранее указанного срока. Положения ФСБУ 25/2018 в большей степени соответствуют МСФО (IFRS) 16 «Аренда» (введен в действие на территории РФ приказом Минфина России от 11.06.2016 № 111н, далее – МСФО 16).

Рассмотрим ключевые изменения для арендатора.

Теперь арендатор должен признавать арендованное имущество как право пользования активом (ППА) (п. 10 ФСБУ 25/2018). Иными словами, в бухгалтерском учете и отчетности предметы аренды отражаются аналогично собственным активам (как правило, предмет аренды по характеру использования относится к основным средствам). Причем такой порядок применяется вне зависимости от условий договора, согласно которым предмет аренды (лизинга) может учитываться на балансе арендодателя или арендатора (п. 2 ФСБУ 25/2018). Как и стоимость собственных основных средств, стоимость ППА погашается через амортизацию (п. 17 ФСБУ 25/2018).

Одновременно с активом следует признавать обязательство по аренде, которое первоначально определяется как сумма будущих арендных платежей за весь срок договора аренды. Раньше похожий порядок учета был только для лизинга.

По общему правилу будущие арендные платежи оцениваются по приведенной стоимости, то есть путем дисконтирования их номинальных величин (п. 14 ФСБУ 25/2018). По сути это означает, что сумма будущих арендных платежей состоит из двух частей: из приведенной стоимости арендных платежей и процентов по аренде. Каждая из этих частей учитывается обособленно.

После признания обязательство по аренде увеличивается на величину начисляемых процентов и уменьшается на величину фактически уплаченных арендных платежей (п. 18 ФСБУ 25/2018). Начисленные проценты отражаются у арендатора в расходах либо включаются в стоимость инвестиционного актива (п. 20 ФСБУ 25/2018).

Указанные изменения сближают российский бухгалтерский учет с МСФО.

ФСБУ 25/2018 предусматривает для арендатора ряд упрощений (п. 11 ФСБУ 25/2018). Так, право пользования активом и обязательство по аренде можно не признавать:

по договорам со сроком аренды до года;

по договору на аренду предмета, рыночная стоимость которого не превышает 300 000 руб., и при этом арендатор может получать экономические выгоды от предмета аренды преимущественно независимо от других активов;

по всем договорам аренды – если арендатор относится к экономическим субъектам, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность (далее – организации с упрощенным учетом).

В этих случаях порядок учета аренды будет соответствовать простой схеме учета аренды, то есть сводиться к отражению в учете регулярных расходов на аренду.

Обратите внимание, что указанные выше упрощения не распространяются (п. 12 ФСБУ 25/2018):

на договоры, предусматривающие выкуп предмета аренды (как правило, это договоры лизинга);

на предметы аренды, которые предполагается предоставлять в субаренду.

Если право пользования активом признавать требуется, то оно оценивается по фактической стоимости, которая включает в себя (п. 13 ФСБУ 25/2018):

величину первоначальной оценки обязательства по аренде;

арендные платежи, осуществленные на дату предоставления предмета аренды или до такой даты;

дополнительные затраты арендатора, связанные с поступлением предмета аренды и приведением его в состояние, пригодное для использования в запланированных целях;

величину оценочного обязательства (например, по демонтажу, по перемещению предмета аренды, по восстановлению окружающей среды и пр.), если возникновение такого обязательства у арендатора обусловлено получением предмета аренды.

Арендатор с упрощенным учетом может рассчитывать фактическую стоимость ППА без дополнительных затрат и без оценочных обязательств. В этом случае дополнительные затраты и оценочные обязательства признаются расходами периода, в котором были понесены.

Также при упрощенном учете можно не применять дисконтирование, то есть обязательство по аренде первоначально можно оценивать как сумму номинальных величин будущих арендных платежей (п. 14 ФСБУ 25/2018). Забегая вперед, отметим, что дисконтирование поддерживается только в «1С:Бухгалтерии 8 КОРП» начиная с версии 3.0.93.

Фактическая стоимость права пользования активом и величина обязательства по аренде могут пересматриваться при изменении (п. 21 ФСБУ 25/2018):

условий договора аренды;

намерения продлевать или сокращать срок аренды;

величины арендных платежей.

При изменении величины обязательства по аренде пересматривается ставка дисконтирования (п.п. 15, 22 ФСБУ 25/2018).

Поскольку порядок учета арендованного имущества в бухгалтерском и налоговом учете различается, это может привести к возникновению временных разниц и признанию отложенного налога согласно ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» (утв. приказом Минфина России от 19.11.2002 № 114н). О вариантах применения ПБУ 18/02 в «1С:Бухгалтерии 8» см. статью «Варианты применения ПБУ 18/02 в «1С:Бухгалтерии 8» с 2020 года».

О новых правилах бухгалтерского учета основных средств, в том числе о порядке учета арендованного имущества, см. статьи профессора М.Л. Пятова (СПбГУ): «Изменения в правилах бухгалтерского учета основных средств (часть 1)», «Изменения в правилах бухгалтерского учета основных средств, часть 2».

ФСБУ 25/2018: схемы учета в «1С:Бухгалтерии 8»

Положения ФСБУ 25/2018 для арендатора в «1С:Бухгалтерии 8» поддерживаются начиная с версии 3.0.93.

Если в более ранних версиях программы арендованное имущество можно было учитывать только по простой схеме, то теперь с началом применения ФСБУ 25/2018 – как по простой, так и по сложной схеме. При этом учет имущества, полученного в лизинг, ведется только по сложной схеме.

Чтобы привести схемы учета аренды к единообразию, для отражения регулярных (как правило, ежемесячных) арендных платежей в документе Поступление (акты, накладные, УПД) добавлен новый вид операции – Услуги аренды. Этот вид операции доступен всем пользователям программы.

Если применяется простая схема учета, то в поле Способ учета документа поступления с видом операции Услуги аренды следует выбрать значение Расходы (простая аренда). В этом случае в поле Счета учета указываются счет и аналитика затрат по аренде, а при проведении формируются проводки, как и прежде:

Дебет 26 (44) Кредит 76 (60)

— на сумму арендного платежа без учета НДС;

Дебет 19.04 Кредит 76 (60)

Проводки для сложной аренды рассмотрим позднее.

Схема учета лизинговых операций у лизингополучателя незначительно изменилась. Некоторые документы обновились, документ Принятие к учету ОС стал необязательным, появилось два новых документа: Начисление процентных расходов и Изменение условий лизинга. Таким образом, учет имущества, полученного в лизинг, сейчас представляет собой последовательность действий, выполняемых с помощью документов:

Поступление в лизинг. Это обновленный документ, который теперь позволяет сразу же принять к учету предмет лизинга, если не требуется отражать дополнительные затраты, связанные с поступлением предмета лизинга, и если пользователя устраивают параметры амортизации, установленные в документе по умолчанию;

Принятие к учету ОС. Этот документ теперь используется только при необходимости;

Услуги лизинга (ежемесячно);

ежемесячные регламентные операции Амортизация и износ основных средств и Признание в НУ арендных платежей. В «1С:Бухгалтерии 8 КОРП» добавляется еще одна новая регламентная операция Начисление процентных расходов;

Изменение условий лизинга – новый документ. Он используется, когда требуется пересмотреть фактическую стоимость ППА и величину обязательства по аренде. В «1С:Бухгалтерии 8 КОРП» также можно пересмотреть ставку дисконтирования и/или график платежей;

Выкуп предметов лизинга – если выкуп предусматривается договором.

Сложная схема учета аренды по ФСБУ 25/2018 построена на использовании новых документов, которые аналогичны документам, применяемым в лизинговой схеме:

Поступление в аренду. Этот документ позволяет сразу же принять к учету предмет аренды, если не требуется отражать дополнительные затраты, связанные с его поступлением, и если используется линейный способ начисления амортизации;

Принятие к учету ОС – используется при необходимости;

Поступление (акты, накладные, УПД) с видом операции Услуги аренды (ежемесячно);

ежемесячные регламентные операции Амортизация и износ основных средств и Признание в НУ арендных платежей. В «1С:Бухгалтерии 8 КОРП» добавляется еще одна регламентная операция Начисление процентных расходов;

Изменение условий аренды.

Таким образом, для лизинга и аренды, учитываемой по сложной схеме, используется ряд общих документов, некоторые из которых – с разными видами операций (см. таблицу 1).

Таблица 1. Общие документы для лизинга и сложной аренды

Виды операций

для лизинга

Виды операций

для сложной аренды

Поступление в аренду (лизинг)

Поступление в лизинг

Поступление в аренду

Изменение условий аренды (лизинга)

Изменение условий лизинга

Изменение условий аренды

Амортизация и износ основных средств;

Признание в НУ арендных платежей;

Начисление процентных расходов (только в «1С:Бухгалтерии 8 КОРП»)

А для простой и сложной аренды используется общий документ Поступление (акты, накладные, УПД) с видом операции Услуги аренды.

ФСБУ 25/2018: изменения в Плане счетов «1С:Бухгалтерии 8»

ППА отражаются в бухгалтерском балансе в составе основных средств в качестве самостоятельной статьи или вместе с собственными основными средствами (п. 47 МСФО 16, рекомендация БМЦ от 05.10.2018 № Р-92/2018-КпР «Право пользования активом» ).

Для учета прав пользования активами Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций (утв. приказом Минфина РФ от 31.10.2000 № 94н) отдельного синтетического счета не предусмотрено.

До применения ФСБУ 25/2018 в программе для обобщения информации об арендованном имуществе (предмете лизинга) использовались счета учета:

01.03 «Арендованное имущество»;

01.К «Корректировка стоимости арендованного имущества»;

02.03 «Амортизация арендованного имущества».

Указанные счета учета в полной мере подходят не только для схемы учета лизинга, но и для схемы учета сложной аренды, поэтому никаких новых счетов для внеоборотных активов в программе создавать не потребовалось. Только теперь в бухгалтерском учете эти счета применяются для обобщения информации о ППА, а не об арендованном (лизинговом) имуществе. Для целей налогового учета назначение счетов не поменялось.

Для аналитического учета ППА используется субконто Основные средства. Каждый инвентарный объект ППА – элемент справочника Основные средства.

Для обобщения информации о расчетах по договорам аренды в программе предназначен счет учета 76.07 «Расчеты по аренде». Прежде этот счет использовался только в лизинговой схеме, но теперь он вполне подходит и для учета сложной аренды. К счету 76.07 открыты субсчета:

76.07.1 «Арендные обязательства»;

76.07.2 «Задолженность по арендным платежам» (ранее этот счет назывался «Задолженность по лизинговым платежам»). Налоговый учет поддерживается только для этого субсчета;

76.07.5 «Проценты по аренде». Это новый субсчет, который задействуется для учета процентных расходов в «1С:Бухгалтерии 8 КОРП» начиная с версии 3.0.93;

76.07.9 «НДС по арендным обязательствам».

Лизинговые операции в программе поддерживались в том числе и по договорам в валюте, и условных единицах (у.е.). Для обобщения информации о расчетах по договорам аренды в валюте и у.е. используются счета учета 76.27 «Расчеты по аренде (в валюте)» и 76.37 «Расчеты по аренде (в у.е.)». Теперь эти счета включены также в схему учета сложной аренды. К счетам 76.27 и 76.37 открыты новые субсчета для учета процентных расходов в «1С:Бухгалтерии 8 КОРП»:

76.27.5 «Проценты по аренде (в валюте);

76.37.5 «Проценты по аренде (в у.е.).

ФСБУ 25/2018: настройки программы

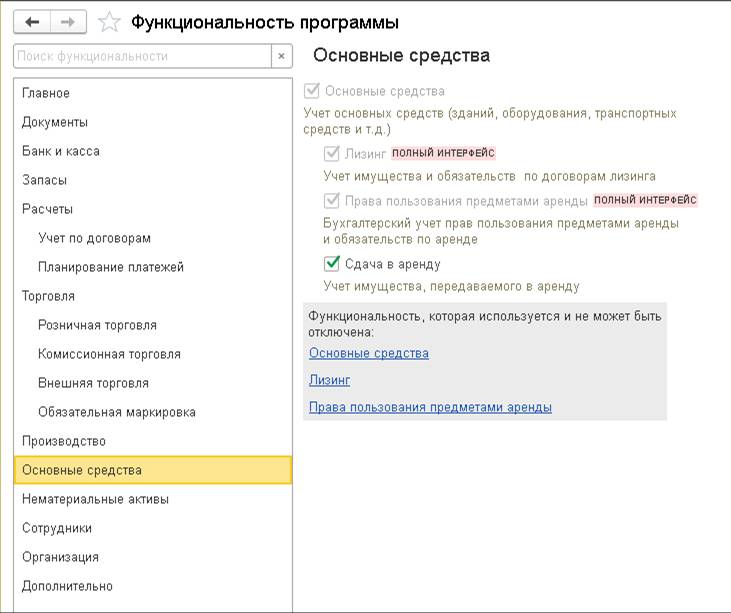

Возможности учета аренды по простой схеме в программе всегда доступны. Учет лизинга и аренды по сложной схеме потребуется включить в настройках функциональности (раздел Главное – Функциональность). Для этого следует перейти на закладку Основные средства и установить соответствующие флаги (рис. 1):

Лизинг – для включения схемы учета лизинга;

Права пользования предметами аренды – для включения схемы учета сложной аренды.

Рис. 1. Настройки функциональности для применения ФСБУ 25/2018

После выполнения указанных настроек в разделе программы ОС и НМА становятся доступны операции:

Поступление в аренду;

Поступление в лизинг;

Изменение условий аренды;

Изменение условий лизинга;

Выкуп предметов лизинга.

Дисконтирование доступно в «1С:Бухгалтерии 8 КОРП», если в настройках функциональности на закладке Дополнительно установлен флаг Расширенный функционал.

Пример учета аренды по сложной схеме

Рассмотрим порядок учета сложной аренды в программе (в статье в описании примеров не рассматриваются банковские операции, зачет авансов, операции учета НДС и расчет отложенного налога).

Пример 1

Поскольку арендатор не вправе применять упрощенные способы учета, ему потребуется вести учет аренды по сложной схеме с применением дисконтирования. Напомним, что учет сложной аренды поддерживается во всех версиях программы, но дисконтирование (расчет приведенной стоимости) и заполнение графика платежей – только в «1С:Бухгалтерии 8 КОРП».

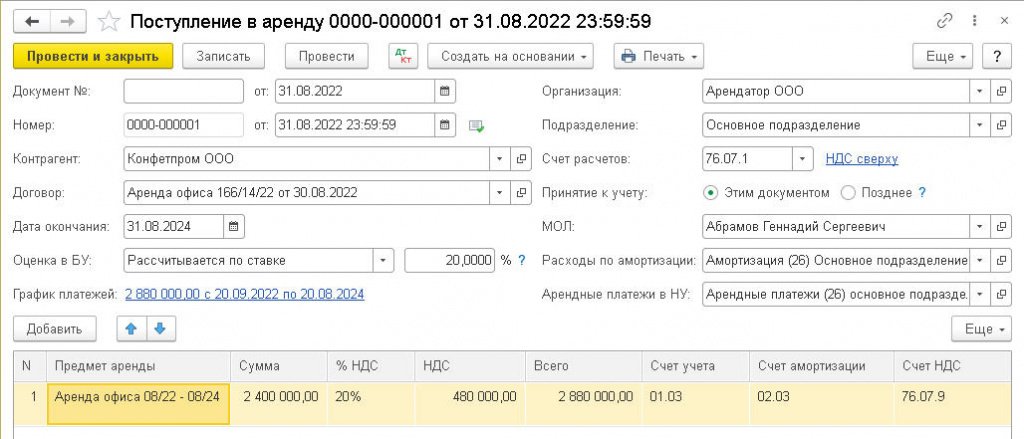

Создадим документ Поступление в аренду и заполним его, как на рисунке 2.

Рис. 2. Поступление в аренду

По условиям Примера 1 арендатор не понес никаких дополнительных затрат, связанных с предметом аренды, поэтому переключатель Принятие к учету следует установить в положение Этим документом (документ Принятие к учету ОС нам не понадобится).

В табличной части документа в поле Предмет аренды указываем новое ППА, предварительно добавив его в справочник Основные средства.

В поле Сумма указываем величину номинального обязательства по аренде – общую сумму платежей по договору без НДС (2 400 тыс. руб.). Счета учета устанавливаются по умолчанию.

Для указания способа оценки приведенной стоимости обязательства по аренде в «1С:Бухгалтерии 8 КОРП» предназначена группа реквизитов Оценка в БУ. Приведенная стоимость может определяться по-разному, в том числе с применением ставки дисконтирования.

Пока процедура расчета приведенной стоимости еще не является привычной в практике российского бухгалтерского учета, и поэтому вызывает много вопросов, в том числе, как определить ставку дисконтирования.

Согласно пункту 15 ФСБУ 25/2018, дисконтирование производится с применением ставки, при использовании которой приведенная стоимость будущих арендных платежей и негарантированной ликвидационной стоимости предмета аренды становится равна справедливой стоимости предмета аренды. Если фактическая ставка дисконтирования не может быть определена, то в качестве ставки дисконтирования может применяться процентная ставка, под которую арендатор привлекает или может привлечь заемные средства на срок, сопоставимый со сроком аренды.

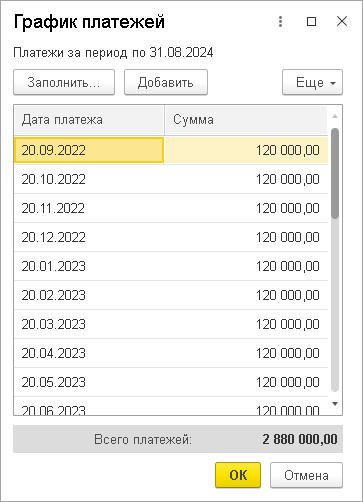

Предположим, в Примере 1 приведенная стоимость оценивается по ставке дисконтирования 20% годовых. Для расчета приведенной стоимости и процентных расходов необходимо заполнить график платежей. Перейдем по соответствующей гиперссылке в форму График платежей. График платежей можно заполнить вручную по кнопке Добавить, указав дату платежа и сумму.

Как правило, договором аренды предусматриваются повторяющиеся через равный промежуток времени платежи в одинаковой сумме (аннуитеты). В этом случае график платежей можно заполнить автоматически сразу за весь период. По условиям Примера 1 в договоре аренды предусмотрены аннуитетные платежи в размере 120 тыс. руб. в месяц не позднее 20 числа каждого месяца начиная с сентября 2022 года. Нажимаем кнопку Заполнить, указываем дату первого платежа (дата окончания договора подставляется из шапки документа поступления), сумму аннуитета (120 тыс. руб.) и еще раз нажимаем Заполнить. График платежей заполнен (рис. 3).

Рис. 3. График платежей

При заполнении графика платежей следует обращать внимание на итоговую сумму, указанную в строке Всего платежей. Эта сумма должна быть равна сумме документа Поступление в аренду, иначе программа укажет на ошибку и не проведет документ.

Из документа Поступление в аренду по кнопке Печать доступна Справка-расчет начисления процентных расходов, которая иллюстрирует порядок расчета обязательства и оценки предмета аренды, а также общую сумму процентных расходов (рис. 4).

Рис. 4. Справка-расчет начисления процентных расходов

Величина начисляемых процентов определяется как произведение обязательства по аренде на начало периода и процентной ставки. Проценты начисляются на дату арендного платежа и на конец месяца (п. 19 ФСБУ 25/2018).

В соответствии с выполненным расчетом общая сумма будущих арендных платежей (2 400 тыс. руб.) разделяется на две части (здесь и далее рассчитанные суммы округляются до тысяч рублей для упрощения восприятия расчетов и сумм проводок):

на приведенную стоимость обязательства (2 006 тыс. руб.);

на сумму процентов по аренде (394 тыс. руб.).

Поскольку по условиям Примера 1 авансовые платежи не предусматривались, то фактическая стоимость ППА соответствует первоначальной оценке обязательства (2 006 тыс. руб.).

Проанализируем проводки, сформированные при проведении документа Поступление в аренду (см. таблицу 2).

Таблица 2. Проводки при поступлении в аренду