Что значит повысить ключевую ставку в банке

Что будет с кредитами и вкладами после повышения ключевой ставки ЦБ

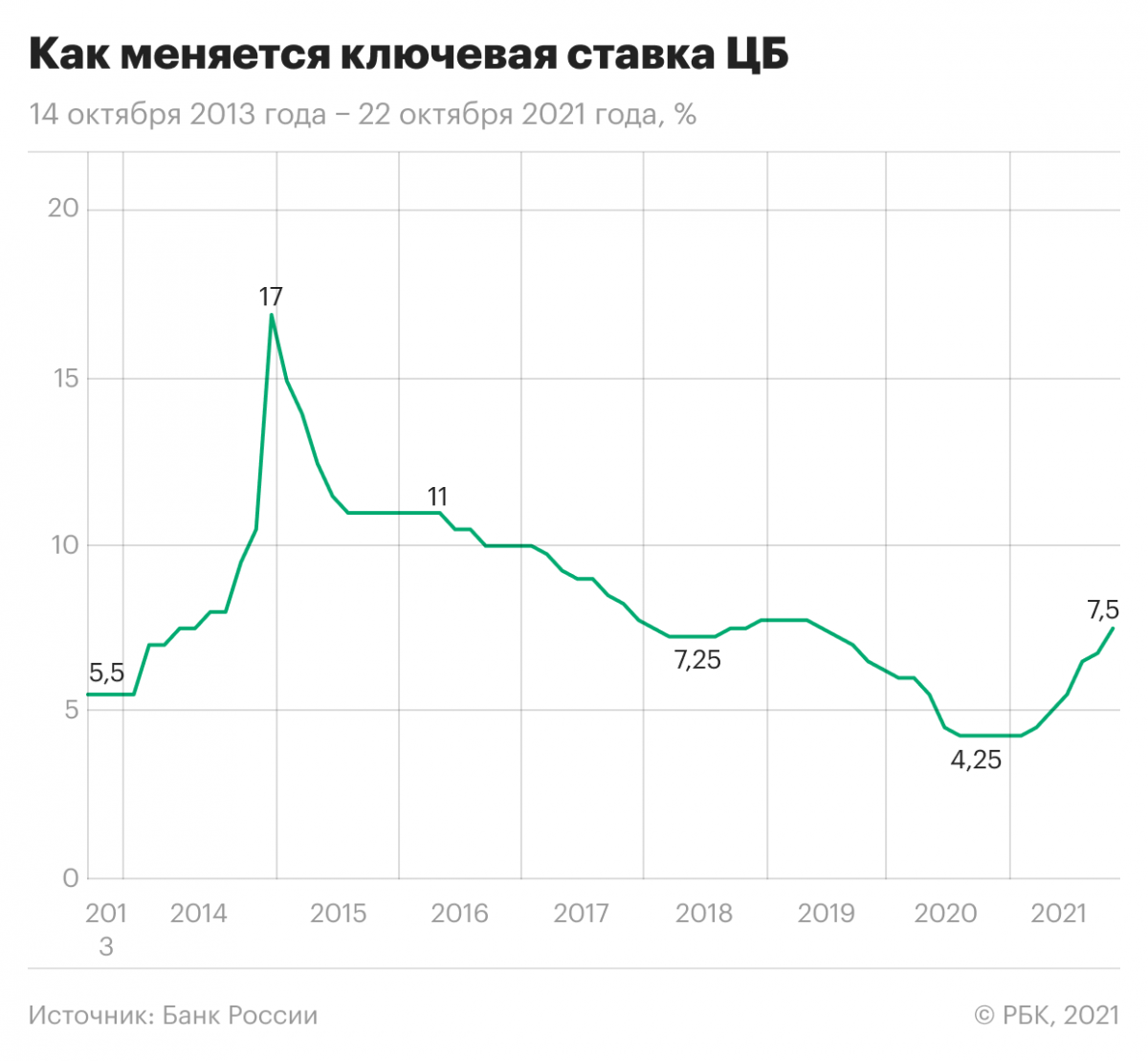

Совет директоров Банка России неожиданно поднял ключевую ставку на 75 базисных пунктов — до 7,5%. Никто не ожидал такого решения от ЦБ. Эксперты, опрошенные Refinitiv, предполагали, что ставку поднимут на 25 или 50 пунктов.

«Текущее повышение — самое неожиданное для всех участников рынка, поскольку после предыдущего пересмотра ключевой ставки казалось, что период повышения на этом закончится», — сказал «РБК Инвестиции » Андрей Спиваков, управляющий директор по кредитным розничным продуктам Райффайзенбанка.

В Банке России объяснили свое решение тем, что инфляция оказалась выше ожиданий, и по итогам года она может составить 7,4-7,9%. Таким образом ЦБ хочет снизить инфляцию. По данным Росстата, уже к середине сентября она достигла 7,78%. Регулятор не исключает, что в дальнейшем продолжит повышать ставку. Следующее заседание пройдет 17 декабря.

Как ставка ЦБ влияет на кредиты и вклады?

Ключевая ставка — это минимальный процент, под который Банк России выдает кредиты коммерческим банкам. Обычно, когда ставка падает, то постепенно снижается и размер процентов по кредитам в коммерческих банках, но также меньше становятся проценты по депозитам. Когда она повышается, то происходит обратная ситуация, так как выдавать займы под меньший процент невыгодно и даже убыточно для кредитных организаций. Чтобы банк получил прибыль, его ставки по кредитам должны быть выше ставки ЦБ.

В 2020 году Банк России снижал ключевую ставку, и она достигла исторического минимума в 4,25%. Однако в этом году регулятор перешел к ужесточению денежно-кредитной политики — с марта ставка выросла на 325 базисных пунктов.

В России с марта по август средневзвешенная ставка по кредитам в рублях колебалась от 10,1% до 10,79% — это ставка по займам на срок более года. По данным ЦБ, самыми высокими они были в июле и августе — 10,75% и 10,79% соответственно. В июле регулятор повысил ключевую ставку на 100 базисных пунктов до 6,5% годовых. Это стало самым резким повышением с декабря 2014 года, когда Банк России повысил ставку с 10,5% до 17% из-за девальвационных и инфляционных рисков.

«Продолжается увеличение кредитных и депозитных ставок вслед за повышением ключевой ставки в марте — сентябре», — отметил ЦБ. По данным регулятора, максимальная процентная ставка по рублевым вкладам десяти крупнейших банков с конца марта выросла на 1,96 процентных пункта — с 4,57% до 6,53%.

Что еще влияет на ставки по кредитам?

Инфляция также влияет на проценты по кредитам. В сентябре глава ЦБ Эльвира Набиуллина говорила, что в истории много примеров, когда долгое сохранение мягкой денежно-кредитной политики и запаздывание с выходом из антикризисных мер приводило к большому росту инфляции.

«И неважно, держит ли центральный банк мягкую ставку, — если инфляция высокая, ставки по кредитам растут. Все это происходило ровно потому, что ставка ЦБ была неоправданно низкой, избыточно стимулирующей», — отмечала она.

В пресс-службе банка «Открытие» отметили, что помимо ставок на проценты по кредитам также влияют ситуация на рынке и уровень риска по конкретному клиентскому сегменту.

Повышение ключевой ставки слабо скажется на процентах по кредитам, считает Максим Петроневич, старший экономист аналитического управления «Открытие Research». По его словам, динамику ставок по наименее рискованным категориям кредитов и для самых надежных заемщиков будут определять ставки облигаций федерального займа (ОФЗ). Текущий уровень трехлетней доходности ОФЗ — 7,5-7,6%.

Банки не будут спешить с повышением процентов по займам

В пресс-службе банка «Открытие» отметили, что в политике по ставкам ориентируются на макроэкономические показатели и конкурентную среду. В кредитной организации будут следить за рынком и действовать в соответствии с ситуацией. Так же поступят и в банке «Уралсиб».

В пресс-службе ВТБ сообщили, что тоже будут следить за дальнейшими изменениями и постараются обеспечить наиболее приемлемые условия кредитования. «Мы понимаем, что спрос на розничные кредиты вырастет в преддверии «высокого сезона» ноября-декабря. Надеемся, что в следующем году общая ситуация стабилизируется, и у регулятора не будет необходимости столь резко ужесточать кредитно-денежную политику», — говорится в ответе пресс-службы.

Аналогичной стратегии придерживаются в Райффайзенбанке и Промсвязьбанке. «ПСБ в ближайшее время не планирует корректировать ставки по кредитам физлицам и бизнесу. Мы будем отслеживать ситуацию на рынке и при необходимости скорректируем условия», — рассказали в пресс-службе.

В ПСБ отметили, что по уже полученным кредитам условия, в том числе ставка, не меняются. В банке «Уралсиб» тоже сообщили, что по оформленным договорам, как правило, ставки остаются неизменными.

Что будет с процентами по вкладам?

Максим Петроневич полагает, что рост ключевой ставки не приведет к росту ставок по депозитам, как и в случае с кредитами. «Их размер в настоящий момент в большей степени определяется ставкой ОФЗ, а текущий уровень трехлетней доходности ОФЗ предполагает наличие потенциала для дополнительного роста ставок на 10-20 базисных пунктов по сравнению с текущим уровнем максимальной депозитной ставки — 6,44%», — сказал он.

Начальник управления «Сбережения» ВТБ Максим Степочкин считает иначе. По его мнению, решение увеличить размер ключевой ставки приведет к новому раунду повышения ставок на рынке классических сбережений. «Мы ожидаем пропорционального роста средневзвешенных ставок как по вкладам, так и по накопительным счетам», — говорит он.

В пресс-службе ПСБ рассказали, что планируют повышать ставки по депозитам. В частности, из-за рыночной ситуации и начала «высокого сезона» на рынке вкладов. В Райффайзенбанке, Совкомбанке и ряде других организаций также планируют повышать проценты по вкладам — примерно на 0,2-1 процентный пункт.

«Рост ставок по вкладам и накопительным счетам создаст дополнительное давление на рынок инвестиций физлиц. Однако, по нашим ожиданиям, этот рынок вырастет за год почти на 30%, что существенно превысит рост портфеля классических сбережений», — полагает Степочкин.

Анализ событий, «распаковка» компаний, портфели топ-фондов — в нашем YouTube-канале

Что такое ключевая ставка

Где применяется и зачем нужна

Ключевая ставка — это один из главных инструментов денежно-кредитной политики государства.

С точки зрения коммерческих банков, ключевая ставка — это стоимость денег. ЦБ дает деньги в долг коммерческим банкам минимум под процент ключевой ставки и принимает деньги на хранение максимум под процент ключевой ставки. На январь 2021 года ключевая ставка ЦБ равна 4,25% годовых. В марте 2021 года — после двух лет последовательного снижения ключевой ставки с 7,75 до 4,25% — ЦБ повысил ключевую ставку до 4,5% годовых.

Ключевую ставку устанавливает совет директоров Банка России. Заседания проводятся восемь раз в год по заранее определенному графику. Заседания бывают опорные и промежуточные. Опорные заседания проводятся раз в квартал, после них ЦБ публикует доклад о кредитно-денежной политике.

С помощью ключевой ставки ЦБ таргетирует инфляцию. Таргетирование — это поддержание определенного уровня инфляции, оптимального для экономики страны. ЦБ считает, что инфляция в 2019—2022 годах должна быть около 4%. Это значит, что потребительские цены за год должны вырасти в среднем на 4%, но у разных товаров и услуг рост цен может отличаться.

Стабильно низкая инфляция защищает сбережения людей от обесценивания, поддерживает определенный уровень жизни и позволяет планировать долгосрочные расходы. Компании могут брать больше кредитов на развитие бизнеса и увеличивать инвестиции.

Отличие ключевой ставки от ставки рефинансирования. С 1 января 2016 года ставка рефинансирования и ключевая ставка совпадают. До 1 января 2016 года с помощью ставки рефинансирования обозначали стоимость заемных средств, которые ЦБ дает коммерческим банкам.

История изменения ключевой ставки. На сайте ЦБ доступны данные по ключевой ставке с 2013 года. Максимальное изменение ключевой ставки произошло 16 декабря 2014 года: она выросла сразу на 6,5 процентного пункта. Так ЦБ отреагировал на резкое падение рубля.

Никакого отношения к таргетированию инфляции ключевая ставка в 17% не имела. ЦБ резко сделал деньги дороже для коммерческих банков, чтобы они не смогли брать дешевые рубли у ЦБ, покупать дорожающую валюту и ослаблять курс рубля. В период с 2016 по 2019 годы ЦБ не менял ключевую ставку более чем на 0,5 процентного пункта за одно заседание. Но 22 июня 2020 года ЦБ опустил ключевую ставку сразу на 1 процентный пункт: с 5,5 до 4,5%.

Что такое ключевая ставка и для чего она нужна

На сегодняшний день по данным ЦБ РФ ключевая ставка составляет 7,5%

У Правительства есть несколько финансовых инструментов для влияния на банковскую политику. Чтобы влиять на экономику страны, нужно учитывать факторы, помогающие воздействовать на уровень ставок по кредитно-депозитным процентам, складывающимся в стране в результате рыночной экономики.

Центральный банк РФ устанавливает процентную ставку, по которой он намерен осуществлять кредитование коммерческих банковских структур. Именно она называется ключевой ставкой.

Рассмотрим, какое она имеет значение, по каким принципам устанавливается, на что влияет и чем отличается от сходных понятий, таких, как ставка рефинансирования.

Вопрос: Можно ли взыскать проценты за пользование чужими денежными средствами (по ст. 395 ГК РФ), исчисленные исходя из ключевой ставки Банка России, а не по ставке рефинансирования?

Посмотреть ответ

Ключевая ставка – кредитно-депозитный инструмент

Цетробанк Российской Федерации утверждает ключевую процентную ставку по двум направлениям:

СПРАВКА! Ставка называется ключевой из-за ее ведущей роли при установлении тех процентов, которые банки назначат на любые кредитные операции. Она напрямую оказывает влияние на банковские фонды и, как следствие, на уровень инфляции в стране.

Упрощенно можно определить ключевую ставку как «оптовую стоимость», по которой банки как бы приобретают кредиты у ЦБ, а затем распределяют их уже по «розничной стоимости». Естественно, чем ниже цена в «оптовой закупке», тем доступнее она будет и «в розницу», то есть банки могут установить меньший кредитный процент.

История российской ключевой ставки

До сентября 2013 года такого понятия, как «ключевая ставка» в российской экономической системе не применялось.

Те же данные, но теперь в наглядной сводной таблице:

| Период | Ключевая ставка (%) | Нормативный документ |

|---|---|---|

| 25.10.2021 — сегодня | 7,50 | Информация Банка России от 22.10.2021 |

| 13.09.2021 — 24.10.2021 | 6,75 | Информация Банка России от 10.09.2021 |

| 26.07.2021 — 12.09.2021 | 6,50 | Информация Банка России от 23.07.2021 |

| 15.06.2021 — 25.07.2021 | 5,50 | Информация Банка России от 11.06.2021 |

| 26.04.2021 — 14.06.2021 | 5,00 | Информация Банка России от 23.04.2021 |

| 22.03.2021 — 25.04.2021 | 4,50 | Информация Банка России от 19.03.2021 |

| 27.07.2020 — 21.03.2021 | 4,25 | Информация Банка России от 24.07.2020 |

| 22.06.2020 — 26.07.2020 | 4,50 | Информация Банка России от 19.06.2020 |

| 27.04.2020 — 21.06.2020 | 5,50 | Информация Банка России от 24.04.2020 |

| 10.02.2020 — 26.04.2020 | 6,00 | Информация Банка России от 07.02.2020 |

| 16.12.2019 — 09.02.2020 | 6,25 | Информация Банка России от 13.12.2019 |

| 28.10.2019 — 15.12.2019 | 6,50 | Информация Банка России от 25.10.2019 |

| 09.09.2019 — 27.10.2019 | 7,00 | Информация Банка России от 06.09.2019 |

| 29.07.2019 — 08.09.2019 | 7,25 | Информация Банка России от 26.07.2019 |

| 17.06.2019 — 28.07.2019 | 7,50 | Информация Банка России от 14.06.2019 |

| 17.12.2018 — 16.06.2019 | 7,75 | Информация Банка России от 14.12.2018 |

| 17.09.2018 — 16.12.2018 | 7,50 | Информация Банка России от 14.09.2018 |

| 26.03.2018 — 16.09.2018 | 7,25 | Информация Банка России от 23.03.2018 |

| 12.02.2018 — 25.03.2018 | 7,50 | Информация Банка России от 09.02.2018 |

| 18.12.2017 — 11.02.2018 | 7,75 | Информация Банка России от 15.12.2017 |

| 30.10.2017 — 17.12.2017 | 8,25 | Информация Банка России от 27.10.2017 |

| 18.09.2017 — 29.10.2017 | 8,50 | Информация Банка России от 15.09.2017 |

| 19.06.2017 — 17.09.2017 | 9,00 | Информация Банка России от 16.06.2017 |

| 02.05.2017 — 18.06.2017 | 9,25 | Информация Банка России от 28.04.2017 |

| 27.03.2017 — 01.05.2017 | 9,75 | Информация Банка России от 24.03.2017 |

| 19.09.2016 — 26.03.2017 | 10,00 | Информация Банка России от 16.09.2016 |

| 14.06.2016 — 18.09.2016 | 10,50 | Информация Банка России от 10.06.2016 |

| 03.08.2015 — 13.06.2016 | 11,00 | Информация Банка России от 31.07.2015 |

| 16.06.2015 — 02.08.2015 | 11,50 | Информация Банка России от 15.06.2015 |

| 05.05.2015 — 15.06.2015 | 12,50 | Информация Банка России от 30.04.2015 |

| 16.03.2015 — 04.05.2015 | 14,00 | Информация Банка России от 13.03.2015 |

| 02.02.2015 — 15.03.2015 | 15,00 | Информация Банка России от 30.01.2015 |

| 16.12.2014 — 01.02.2015 | 17,00 | Информация Банка России от 16.12.2014 |

| 12.12.2014 — 15.12.2014 | 10,50 | Информация Банка России от 11.12.2014 |

| 05.11.2014 — 11.12.2014 | 9,50 | Информация Банка России от 31.10.2014 |

| 28.07.2014 — 04.11.2014 | 8,00 | Информация Банка России от 25.07.2014 |

| 28.04.2014 — 27.07.2014 | 7,50 | Информация Банка России от 25.04.2014 |

| 03.03.2014 — 27.04.2014 | 7,00 | Информация Банка России от 03.03.2014 |

| 13.09.2013 — 02.03.2014 | 5,50 | Информация Банка России от 13.09.2013 |

ОБРАТИТЕ ВНИМАНИЕ! По уровню колебаний ключевой ставки легко сделать выбор о степени стабильности национальной валюты.

Чем ниже, тем лучше

Снижение ключевой ставки отражает «здоровье» экономики в стране.

По сниженным ставкам коммерческие банки имеют возможность брать большее количество кредитов у Центробанка, а значит, более широко и доступно кредитовать малый и средний бизнес.

Бизнесмены производят больше товаров и услуг, которые потребитель охотно покупает, потому что предложение достаточно обширно, а значит, цены на них приемлемы. Это оздоравливает экономику и позитивно отражается на благосостоянии граждан в целом.

Повышение ключевой ставки – это как рост температуры у больного, говорит о некоем экономическом кризисе. Кредиты становится брать слишком дорого. А это значит, что негде брать средства на развитие бизнеса. Происходит «замораживание» экономики.

Зачем Правительство повышает ключевую ставку?

Если повышение процентной ставки негативно сказывается на экономике, зачем же тогда его вообще практиковать?

Повышение ключевой ставки — вынужденная временная мера, призванная сдержать инфляционные процессы, прежде всего, падение национальной валюты.

Высокая ключевая ставка делает невыгодными валютные спекуляции коммерческих банков, которые весьма процветают при сниженном кредитном проценте. Искушение взять кредит по низкой ставке и закупить на эти средства иностранную валюту слишком велико, и при низкой кредитной ставке все коммерческие банки начинают злоупотреблять этой операцией. А это приводит к падению рубля.

Поэтому Правительство и оперирует уровнем ключевой ставки, чтобы сбалансировать этот процесс на приемлемом экономическом уровне.

Не путайте ключевую ставку и ставку рефинансирования

Это другой экономический инструмент, также направленный на кредитование коммерческих банков, но имеющий несколько другой изначальный смысл. В отличие от ключевой, она долгое время носила справочный характер и не могла служить индикатором кредитной политики государства.

Применяется с 1992 года, сменив несколько официальных наименований:

Ставка рефинансирования – тот процент, который ЦБ использует при предоставлении кредита другим банковским структурам. Ее не привязывали к фактическим ставкам по тем или иным банковским операциям. Применение, в отличие от ключевой, ограничивалось такими сферами:

ВАЖНАЯ ИНФОРМАЦИЯ! С 1 января 2016 года ставка рефинансирования приведена в соответствие с ключевой ставкой, и на текущий день она также равна 7,5% годовых.

История изменения ставки рефинансирования

| Период | Ставка рефинансирования (%) | Нормативный документ |

|---|---|---|

| 14.09.2012 — 31.12.2015 | 8,25 | Указание Банка России от 13.09.2012 N 2873-у |

| 26.12.2011 — 13.09.2012 | 8 | Указание Банка России от 23.12.2011 N 2758-У |

| 03.05.2011 — 25.12.2011 | 8,25 | Указание Банка России от 29.04.2011 N 2618-У |

| 28.02.2011 — 02.05.2011 | 8 | Указание Банка России от 25.02.2011 N 2583-У |

| 01.06.2010 — 27.02.2011 | 7,75 | Указание Банка России от 31.05.2010 N 2450-У |

| 30.04.2010 — 31.05.2010 | 8 | Указание Банка России от 29.04.2010 N 2439-У |

| 29.03.2010 — 29.04.2010 | 8,25 | Указание Банка России от 26.03.2010 N 2415-У |

| 24.02.2010 — 28.03.2010 | 8,5 | Указание Банка России от 19.02.2010 N 2399-У |

| 28.12.2009 — 23.02.2010 | 8,75 | Указание Банка России от 25.12.2009 N 2369-У |

| 25.11.2009 — 27.12.2009 | 9 | Указание Банка России от 24.11.2009 N 2336-У |

| 30.10.2009 — 24.11.2009 | 9,5 | Указание Банка России от 29.10.2009 N 2313-У |

| 30.09.2009 — 29.10.2009 | 10 | Указание Банка России от 29.09.2009 N 2299-У |

| 15.09.2009 — 29.09.2009 | 10,5 | Указание Банка России от 14.09.2009 N 2287-У |

| 10.08.2009 — 14.09.2009 | 10,75 | Указание Банка России от 07.08.2009 N 2270-У |

| 13.07.2009 — 09.08.2009 | 11 | Указание Банка России от 10.07.2009 N 2259-У |

| 05.06.2009 — 12.07.2009 | 11,5 | Указание Банка России от 04.06.2009 N 2247-У |

| 14.05.2009 — 04.06.2009 | 12 | Указание Банка России от 13.05.2009 N 2230-У |

| 24.04.2009 — 13.05.2009 | 12,5 | Указание Банка России от 23.04.2009 N 2222-У |

| 01.12.2008 — 23.04.2009 | 13 | Указание Банка России от 28.11.2008 N 2135-У |

| 12.11.2008 — 30.11.2008 | 12 | Указание Банка России от 11.11.2008 N 2123-У |

| 14.07.2008 — 11.11.2008 | 11 | Указание Банка России от 11.07.2008 N 2037-У |

| 10.06.2008 — 13.07.2008 | 10,75 | Указание Банка России от 09.06.2008 N 2022-У |

| 29.04.2008 — 09.06.2008 | 10,5 | Указание Банка России от 28.04.2008 N 1997-У |

| 04.02.2008 — 28.04.2008 | 10,25 | Указание Банка России от 01.02.2008 N 1975-У |

| 19.06.2007 — 03.02.2008 | 10 | Телеграмма Банка России от 18.06.2007 N 1839-У |

| 29.01.2007 — 18.06.2007 | 10,5 | Телеграмма Банка России от 26.01.2007 N 1788-У |

| 23.10.2006 — 28.01.2007 | 11 | Телеграмма Банка России от 20.10.2006 N 1734-У |

| 26.06.2006 — 22.10.2006 | 11,5 | Телеграмма Банка России от 23.06.2006 N 1696-У |

| 26.12.2005 — 25.06.2006 | 12 | Телеграмма Банка России от 23.12.2005 N 1643-У |

| 15.06.2004 — 25.12.2005 | 13 | Телеграмма Банка России от 11.06.2004 N 1443-У |

| 15.01.2004 — 14.06.2004 | 14 | Телеграмма Банка России от 14.01.2004 N 1372-У |

| 21.06.2003 — 14.01.2004 | 16 | Телеграмма Банка России от 20.06.2003 N 1296-У |

| 17.02.2003 — 20.06.2003 | 18 | Телеграмма Банка России от 14.02.2003 N 1250-У |

| 07.08.2002 — 16.02.2003 | 21 | Телеграмма Банка России от 06.08.2002 N 1185-У |

| 09.04.2002 — 06.08.2002 | 23 | Телеграмма Банка России от 08.04.2002 N 1133-У |

| 04.11.2000 — 08.04.2002 | 25 | Телеграмма Банка России от 03.11.2000 N 855-У |

| 10.07.2000 — 03.11.2000 | 28 | Телеграмма Банка России от 07.07.2000 N 818-У |

| 21.03.2000 — 09.07.2000 | 33 | Телеграмма Банка России от 20.03.2000 N 757-У |

| 07.03.2000 — 20.03.2000 | 38 | Телеграмма Банка России от 06.03.2000 N 753-У |

| 24.01.2000 — 06.03.2000 | 45 | Телеграмма Банка России от 21.01.2000 N 734-У |

| 10.06.1999 — 23.01.2000 | 55 | Телеграмма Банка России от 09.06.99 N 574-У |

| 24.07.1998 — 09.06.1999 | 60 | Телеграмма Банка России от 24.07.98 N 298-У |

| 29.06.1998 — 23.07.1998 | 80 | Телеграмма Банка России от 26.06.98 N 268-У |

| 05.06.1998 — 28.06.1998 | 60 | Телеграмма Банка России от 04.06.98 N 252-У |

| 27.05.1998 — 04.06.1998 | 150 | Телеграмма Банка России от 27.05.98 N 241-У |

| 19.05.1998 — 26.05.1998 | 50 | Телеграмма Банка России от 18.05.98 N 234-У |

| 16.03.1998 — 18.05.1998 | 30 | Телеграмма Банка России от 13.03.98 N 185-У |

| 02.03.1998 — 15.03.1998 | 36 | Телеграмма Банка России от 27.02.98 N 181-У |

| 17.02.1998 — 01.03.1998 | 39 | Телеграмма Банка России от 16.02.98 N 170-У |

| 02.02.1998 — 16.02.1998 | 42 | Телеграмма Банка России от 30.01.98 N 154-У |

| 11.11.1997 — 01.02.1998 | 28 | Телеграмма Банка России от 10.11.97 N 13-У |

| 06.10.1997 — 10.11.1997 | 21 | Телеграмма Банка России от 01.10.97 N 83-97 |

| 16.06.1997 — 05.10.1997 | 24 | Телеграмма Банка России от 13.06.97 N 55-97 |

| 28.04.1997 — 15.06.1997 | 36 | Телеграмма Банка России от 24.04.97 N 38-97 |

| 10.02.1997 — 27.04.1997 | 42 | Телеграмма Банка России от 07.02.97 N 9-97 |

| 02.12.1996 — 09.02.1997 | 48 | Телеграмма Банка России от 29.11.96 N 142-96 |

| 21.10.1996 — 01.12.1996 | 60 | Телеграмма Банка России от 18.10.96 N 129-96 |

| 19.08.1996 — 20.10.1996 | 80 | Телеграмма Банка России от 16.08.96 N 109-96 |

| 24.07.1996 — 18.08.1996 | 110 | Телеграмма Банка России от 23.07.96 N 107-96 |

| 10.02.1996 — 23.07.1996 | 120 | Телеграмма Банка России от 09.02.96 N 18-96 |

| 01.12.1995 — 09.02.1996 | 160 | Телеграмма Банка России от 29.11.95 N 131-95 |

| 24.10.1995 — 30.11.1995 | 170 | Телеграмма Банка России от 23.10.95 N 111-95 |

| 19.06.1995 — 23.10.1995 | 180 | Телеграмма Банка России от 16.06.95 N 75-95 |

| 16.05.1995 — 18.06.1995 | 195 | Телеграмма Банка России от 15.05.95 N 64-95 |

| 06.01.1995 — 15.05.1995 | 200 | Телеграмма Банка России от 05.01.95 N 3-95 |

| 17.11.1994 — 05.01.1995 | 180 | Телеграмма Банка России от 16.11.94 N 199-94 |

| 12.10.1994 — 16.11.1994 | 170 | Телеграмма Банка России от 11.10.94 N 192-94 |

| 23.08.1994 — 11.10.1994 | 130 | Телеграмма Банка России от 22.08.94 N 165-94 |

| 01.08.1994 — 22.08.1994 | 150 | Телеграмма Банка России от 29.07.94 N 156-94 |

| 30.06.1994 — 31.07.1994 | 155 | Телеграмма Банка России от 29.06.94 N 144-94 |

| 22.06.1994 — 29.06.1994 | 170 | Телеграмма Банка России от 21.06.94 N 137-94 |

| 02.06.1994 — 21.06.1994 | 185 | Телеграмма Банка России от 01.06.94 N 128-94 |

| 17.05.1994 — 01.06.1994 | 200 | Телеграмма Банка России от 16.05.94 N 121-94 |

| 29.04.1994 — 16.05.1994 | 205 | Телеграмма Банка России от 28.04.94 N 115-94 |

| 15.10.1993 — 28.04.1994 | 210 | Телеграмма Банка России от 14.10.93 N 213-93 |

| 23.09.1993 — 14.10.1993 | 180 | Телеграмма Банка России от 22.09.93 N 200-93 |

| 15.07.1993 — 22.09.1993 | 170 | Телеграмма Банка России от 14.07.93 N 123-93 |

| 29.06.1993 — 14.07.1993 | 140 | Телеграмма Банка России от 28.06.93 N 111-93 |

| 22.06.1993 — 28.06.1993 | 120 | Телеграмма Банка России от 21.06.93 N 106-93 |

| 02.06.1993 — 21.06.1993 | 110 | Телеграмма Банка России от 01.06.93 N 91-93 |

| 30.03.1993 — 01.06.1993 | 100 | Телеграмма Банка России от 29.03.93 N 52-93 |

| 23.05.1992 — 29.03.1993 | 80 | Телеграмма Банка России от 22.05.92 N 01-156 |

| 10.04.1992 — 22.05.1992 | 50 | Телеграмма Банка России от 10.04.92 N 84-92 |

| 01.01.1992 — 09.04.1992 | 20 | Телеграмма Банка России от 29.12.91 N 216-91 |

Кстати, узнать сумму пени по ставке рефинансирования вам поможет наш специальный калькулятор расчета пени

Ключевая ставка в других странах

В странах со стабильно развитой экономикой ключевая ставка очень мала или же вообще является нулевой. Например, в Норвегии ее величина – 1,25%, в Канаде – 1%, всего 0,5% она составляет в Великобритании, четверть процента – В США. Одну десятую процента составляет ключевая ставка в Японии, а банки Евросоюза кредитуются под одну сотую процента. В Швеции и Швейцарии этот процент равен 0.