Что значит понижение ключевой ставки

ЦБ РФ понизил ставку до 4,5%. Что это значит для инвесторов

Совет директоров Банка России понизил ключевую ставку на 1% — до 4,5% годовых, говорится в сообщении регулятора. Такого решения от ЦБ ждали более половины экспертов, ранее опрошенных Reuters. Еще десять человек предполагали, что ставку снизят до 5%.

О том, что российский Центробанк готов понизить ставку сразу на 1%, ранее не раз сообщала глава Банка России Эльвира Набиуллина, указывая на слишком низкую инфляцию. Сейчас рост цен в России составляет всего 3%, что значительно меньше целевого уровня ЦБ в 4%.

В последний раз к настолько резкому снижению регулятор прибегал в 2015 году. Но тогда такое решение было принято в других условиях — после резкого повышения ставки до 17% в декабре 2014 года на фоне скачка курса доллара. Сейчас же ставку понизили до исторического минимального уровня.

Почему ЦБ понизил ставку

Свое решение по ставке ЦБ объяснил тем, что замедление инфляции оказалась более быстрым, чем ожидал регулятор, что вызвано более продолжительным жестким карантином, чем предполагалось в апреле, обратил внимание аналитик ИК «Фридом Финанс» Валерий Емельянов.

«Дезинфляционные факторы действуют сильнее, чем ожидалось, в связи с большей длительностью ограничительных мер в России и в мире. Влияние краткосрочных проинфляционных факторов в основном исчерпано. Риски для финансовой стабильности, связанные с ситуацией на глобальных финансовых рынках, уменьшились. Инфляционные ожидания населения и бизнеса снизились», — говорится в пресс-релизе российского Центробанка.

«В этих условиях существует риск значимого отклонения инфляции вниз от цели 4% в 2021 году. Принятое решение по ключевой ставке направлено на ограничение этого риска и удержание инфляции вблизи 4%», — пояснил ЦБ.

Кроме того, регулятор считает, что долговой и денежный рынки практически полностью восстановились. Это произошло благодаря увеличению спроса глобальных игроков на рублевые активы, росту инвестиционной активности в мире и восстановлению цен на нефть. И наконец, деловая активность в России по-прежнему подавлена, а безработица находится на высоком уровне. Это требует мер стимулирования.

«Все три фактора мы считаем действительно значимыми. Снижение ставки более чем обосновано», — заключил Емельянов.

Как повлияет изменение ставки на рынки и экономику

По мнению эксперта, это также привлечет иностранных инвесторов. При ставке в 4,5% реальная процентная ставка останется на положительной территории и будет варьироваться от 1,5% (если ориентироваться на текущий уровень инфляции) до 0,5% (если ориентироваться на целевой показатель инфляции Банка России).

«На фоне альтернатив в других странах это по-прежнему интересно для вложений с точки зрения международных инвесторов. Поэтому я не ожидаю какого-то негатива в этом смысле ни для рынка ОФЗ, ни для курса национальной валюты», — сказал Потапов.

Все это позитивно повлияет на динамику акций, считает начальник управления торговых операций на российском фондовом рынке ИК «Фридом Финанс» Георгий Ващенко. Правда, рост, по его мнению, предполагается ограниченным, так как в среднесрочной перспективе российский рынок больше будет зависеть от внешнего фона — нефти и мировых площадок.

Выиграет экономика. Руководитель аналитического департамента AMarkets Артем Деев объясняет это так: «Снижение ставки в целом стимулирует потребительский спрос, так как снижаются ставки в банках на кредитные продукты (ипотека, автомобильные займы, потребительские кредиты). Таким образом, деньги населения не лежат под подушкой, а попадают в экономику. Чувствуя спрос у населения, предприятия наращивают выпуск продукции, а это в конечном счете сказывается на росте экономики».

Рубль не отреагирует. Котировки российской валюты не изменились после того, как стало известно решение по ставке. 19 июня по состоянию на 15:33 мск курс рубля рос на 0,82% — до ₽69,29.

Следующее заседание ЦБ по ставке пройдет 24 июля. Эксперты ожидают, что Центробанк понизит ставку еще на 0,5% и на этом завершит цикл снижения.

«Чтобы инфляция вернулась к долгосрочному ориентиру, равному 4%, ЦБ может снизить ставку еще на 0,5%, до 4% к концу года. Даже если это приведет к умеренному усилению оттока капитала и окажет давление на рубль. На этом цикл смягчения денежно-кредитной политики будет большей частью завершен», — уверены в «Уралсибе».

«Замедление годовых темпов инфляции в середине 2021 года до уровня ниже 3% потенциально создает возможность для еще одного снижения. Но мы полагаем, что ЦБ постарается этого избежать», — заключили аналитики банка.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Изменение курса акций или валют в сторону, обратную основной тенденции рыночных цен. Например, рост котировок после недельного снижения цены на акцию. Коррекция вызывается исполнением стоп-ордеров, после чего возобновляется движение котировок согласно основному рыночному тренду.

ЦБ понизил ключевую ставку до 5,5%. Что это значит для инвестора

Совет директоров Банка России понизил ключевую ставку на 0,5 п.п. — до 5,5% годовых, говорится в сообщении регулятора. Такого решения от ЦБ ждали 25 из 30 экспертов, ранее опрошенных Reuters. Остальные предполагали, что снижение составит 0,25 п.п.

О том, что на заседании будет рассматриваться возможность смягчения денежно-кредитной политики, еще неделю назад отмечала глава ЦБ Эльвира Набиуллина. По ее словам, в пользу снижения ставки говорила низкая инфляция — 2,9% против целевого уровня 4%.

«Ситуация кардинально изменилась с момента заседания в марте. Для борьбы с пандемией коронавируса существенные ограничительные меры введены и в мире, и в России, что негативно отражается на экономической активности. Это создает значительное и продолжительное дезинфляционное влияние на динамику цен со стороны совокупного спроса, что компенсирует эффекты временных проинфляционных факторов, в том числе связанных с падением цены на нефть», — говорится в документе.

По оценке регулятора, ущерб от нерабочего апреля может обернуться потерями 1–2% ВВП. Так что более мягкие финансовые условия станут еще одной стимулирующей мерой вдобавок к антикризисному пакету, принятому ранее правительством РФ, считает аналитик группы компаний «Финам» Сергей Дроздов.

При развитии ситуации в соответствии с базовым прогнозом ЦБ допускает возможность снижения ставки на ближайших заседаниях. Следующее заседание Совета директоров Банка России, на котором будет рассматриваться вопрос об уровне ключевой ставки, запланировано на 19 июня 2020 года.

Как решение Банка России повлияет на рубль

Аналитик группы компаний «Финам» Сергей Дроздов полагает, что поскольку рубль уже укрепился в ожидании снижения ставки, то по факту он может потерять часть завоеванных позиций. Но большинство экспертов, опрошенных РБК Quote, уверены, что снижение ставки, скорее, позитивно отразится на российской валюте.

«Смягчение политики регулятора обычно приводит к ослаблению национальной валюты. Однако изменение ставки на 25–50 базисных пункта не лишит рубль его высокой положительной доходности по сравнению с отрицательными доходностями в евро и долларе», — считает ведущий аналитик компании «Открытие Брокер» Андрей Кочетков.

По мнению эксперта инвестиционной компании «Фридом Финанс» Георгия Ващенко, есть риск того, что спекулянты смогут попытаться устроить атаку на рубль, за счет чего курс российской валюты будет снижаться. «Но риск этот, на мой взгляд, в большей степени гипотетический», — говорит он.

«Курс рубля сейчас в большей степени реагирует на новости о пандемии и на цены на нефть. Тем не менее снижение ключевой ставки может способствовать ограниченному укреплению рубля против доллара и евро, — полагает ведущий аналитик УК «Альфа-Капитал» Дарья Желаннова. — Во-первых, это покажет, что у ЦБ в приоритете поддержка экономики, и во-вторых, создаст ожидания дальнейшего снижения ставки, что позитивно скажется на отношении к рублевым активам».

Как снижение ставки повлияет на фондовый рынок

В отличие от коллег Сергей Дроздов из «Финама» полагает, что на фондовом рынке игроки приступят к фиксации быстрой прибыли. И далее динамику отечественных активов будет определять текущая конъюнктура на глобальных финансовых и сырьевых рынках.

Что произойдет на рынке облигаций

«Бизнес и население страдают от кредитного бремени, необходимо удешевлять стоимость заимствований, чтобы экономика могла быстрее выйти из кризиса», — прокомментировал сложившуюся ситуацию Георгий Ващенко.

Ключевая процентная ставка — это минимальная процентная ставка, по которой Центральный банк России предоставляет кредиты коммерческим банкам.

«Снижение (ставки) в текущих условиях оправданно: экономика — особенно малый и средний бизнес и сектор услуг — задыхаются от ограничительных мер. Единственная надежда, что они смогут как-то дотянуть до окончания карантина — это заемные средства», — считает аналитик «Алор Брокера» Алексей Антонов.

Он полагает, что на заемные деньги смогут возникнуть стартапы, новые мини-бизнесы, как бы фантастически это ни звучало. Они могут, используя новые форматы взаимодействия с клиентами и сотрудниками, быть рентабельными и генерировать прибыль, удовлетворять потребительский спрос и платить налоги.

Как правило, понижение ставки с небольшой задержкой транслируется в общие условия кредитования банков. Соответственно, мы можем ожидать дальнейшее смягчение условий займа денег для бизнеса и потребителей. Это также актуально в свете решения государства снизить ипотечные ставки до 6% с компенсацией банкам выбывающих доходов, спрогнозировал Андрей Кочетков.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Макроэкономический термин, обозначающий значительное снижение экономической активности. Главный показатель рецессии – снижение ВВП два квартала подряд. Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Основной инструмент денежно-кредитной политики центрального банка страны. Это процентная ставка, которая определяет минимальную стоимость денег в стране, влияет на ставки кредитов, депозитов, размер купона торгуемых облигаций. Центробанк воздействует на инфляцию и валютные курсы, изменяя ключевую ставку. Например, если ключевая ставка повышается, то кредиты и депозиты становятся дороже, а инфляция сдерживается. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Стратегия, при которой участник торгов занимает средства под процент ниже планируемой инвестиции. Чаще всего стратегию применяют в торговле валютой, конвертируя активы с низкой доходностью в высокодоходные. Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Фондовый рынок — это место, где происходит торговля акциями, облигациями, валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие, как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование. Подробнее

Что такое ключевая ставка

Где применяется и зачем нужна

Ключевая ставка — это один из главных инструментов денежно-кредитной политики государства.

С точки зрения коммерческих банков, ключевая ставка — это стоимость денег. ЦБ дает деньги в долг коммерческим банкам минимум под процент ключевой ставки и принимает деньги на хранение максимум под процент ключевой ставки. На январь 2021 года ключевая ставка ЦБ равна 4,25% годовых. В марте 2021 года — после двух лет последовательного снижения ключевой ставки с 7,75 до 4,25% — ЦБ повысил ключевую ставку до 4,5% годовых.

Ключевую ставку устанавливает совет директоров Банка России. Заседания проводятся восемь раз в год по заранее определенному графику. Заседания бывают опорные и промежуточные. Опорные заседания проводятся раз в квартал, после них ЦБ публикует доклад о кредитно-денежной политике.

С помощью ключевой ставки ЦБ таргетирует инфляцию. Таргетирование — это поддержание определенного уровня инфляции, оптимального для экономики страны. ЦБ считает, что инфляция в 2019—2022 годах должна быть около 4%. Это значит, что потребительские цены за год должны вырасти в среднем на 4%, но у разных товаров и услуг рост цен может отличаться.

Стабильно низкая инфляция защищает сбережения людей от обесценивания, поддерживает определенный уровень жизни и позволяет планировать долгосрочные расходы. Компании могут брать больше кредитов на развитие бизнеса и увеличивать инвестиции.

Отличие ключевой ставки от ставки рефинансирования. С 1 января 2016 года ставка рефинансирования и ключевая ставка совпадают. До 1 января 2016 года с помощью ставки рефинансирования обозначали стоимость заемных средств, которые ЦБ дает коммерческим банкам.

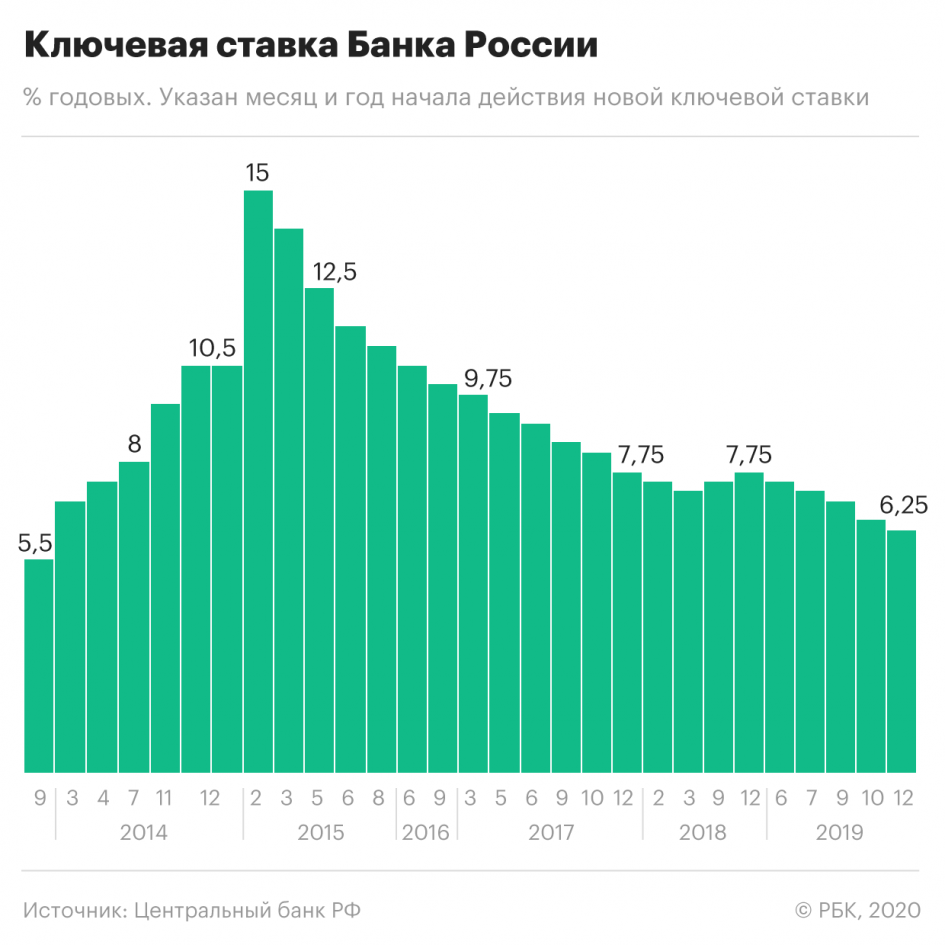

История изменения ключевой ставки. На сайте ЦБ доступны данные по ключевой ставке с 2013 года. Максимальное изменение ключевой ставки произошло 16 декабря 2014 года: она выросла сразу на 6,5 процентного пункта. Так ЦБ отреагировал на резкое падение рубля.

Никакого отношения к таргетированию инфляции ключевая ставка в 17% не имела. ЦБ резко сделал деньги дороже для коммерческих банков, чтобы они не смогли брать дешевые рубли у ЦБ, покупать дорожающую валюту и ослаблять курс рубля. В период с 2016 по 2019 годы ЦБ не менял ключевую ставку более чем на 0,5 процентного пункта за одно заседание. Но 22 июня 2020 года ЦБ опустил ключевую ставку сразу на 1 процентный пункт: с 5,5 до 4,5%.

Как частному инвестору реагировать на изменение процентной ставки ЦБ

Базовая процентная ставка — что это такое?

Базовая (или ключевая) процентная ставка — это минимальный процент, под который Банк России (он же Центробанк, или ЦБ) выдает кредиты коммерческим банкам. Получив кредит у ЦБ, коммерческие банки дают кредиты компаниям и обычным потребителям уже под собственный процент, который чуть выше процента ЦБ.

Зачем ЦБ меняет ставку?

Ключевая ставка — это один из инструментов, который позволяет Центробанку контролировать курс рубля и влиять на экономику в стране.

Низкая ставка означает, что деньги стоят дешево. В результате компании и население активнее берут кредиты, бизнес, а с ним и экономика, развиваются. Негативным эффектом такой политики может стать рост инфляции — деньги стоят дешево, поэтому их становится много. В этой ситуации ЦБ повышает процентную ставку. Покупательная способность населения и темпы развития экономики проседают, но зато инфляция оказывается под контролем.

При низкой ставке растет привлекательность спекулирования, поэтому банки активно скупают иностранную валюту. Это приводит к снижению курса рубля, которого на рынке становится много. В ответ ЦБ тоже может повысить ставку. Тогда торговля валютой становится менее выгодной, спекулянты выкупают рубли с рынка и курс стабилизируется.

Какая связь между ставкой и фондовым рынком?

На стоимость акций ключевая ставка тоже влияет, и может даже существенно. Если ставка снижается, то деньги дешевеют и их становится больше, инвесторы охотнее вкладывают их в рисковые активы — то есть в акции. Кроме того, при снижении ставки растет разница между доходностью облигаций и акций — доходность последних становится выше. Это тоже подстегивает спрос и помогает котировкам расти. Изменение процентной ставки не влияет на бумаги отдельной компании, но оказывает влияние на рынок акций в целом.

Что будет на ближайшем заседании ЦБ?

Опрошенные РБК Quote аналитики прогнозируют, что на ближайшем заседании Центробанк с большой долей вероятности откажется от снижения процентной ставки и оставит ее в силе — на уровне 6,25% годовых.

Связано это в первую очередь со вспышкой коронавируса, полагает эксперт долгового рынка «Иволга Капитала» Илья Григорьев: «Если до проявления ситуации снижение ставки было под вопросом из-за нестабильности на сырьевых рынках и продолжавшихся эффектов предыдущих снижений ставок, то сейчас давление на монетарную ситуацию происходит еще сильнее. ЦБ, вероятнее всего, пока возьмет паузу для оценки эффектов происходящего на мировых рынках до апреля».

С этим согласен руководитель отдела аналитических исследований Высшей школы управления финансами Михаил Коган. По его словам, если ЦБ все же снизит ставку, это станет потрясением для рубля.

«И большинство опрошенных аналитиков, и диспозиция на денежном рынке предполагают отсутствие изменений, — пояснил Коган. — Банк России на текущий момент не обладает всей полнотой информации о том, как будет развиваться эпидемия нового коронавируса, насколько сократится потребление энергоносителей и как долго будет продолжаться бегство от риска на мировых финансовых рынках, против которого сохранение высокой с учетом инфляции ключевой ставки может служить компенсаторным механизмом».

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Основной инструмент денежно-кредитной политики центрального банка страны. Это процентная ставка, которая определяет минимальную стоимость денег в стране, влияет на ставки кредитов, депозитов, размер купона торгуемых облигаций. Центробанк воздействует на инфляцию и валютные курсы, изменяя ключевую ставку. Например, если ключевая ставка повышается, то кредиты и депозиты становятся дороже, а инфляция сдерживается. Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Зачем следить за ключевой ставкой

Новости о том, что Банк России понизил, повысил или сохранил на текущем уровне ключевую ставку, моментально становятся самыми цитируемыми в интернете. Все потому, что ключевая ставка влияет на все отрасли экономики, финансовый рынок и наши личные финансы в том числе. Рассказываем простыми словами, что это за показатель и зачем следить за его изменениями, даже если вы не экономист.

Что такое ключевая ставка

Ключевая ставка — главный инструмент денежно-кредитной политики регулятора финансового сектора страны, Банка России (ЦБ РФ). От ключевой ставки зависит стоимость денег в банковской системе.

Как это работает. Поскольку Центральный Банк выступает в роли кредитора и заемщика последней инстанции, параметры его операций определяют общий уровень ставок в банковской системе страны. Ключевая ставка, в свою очередь, является реперной точкой, от которой рассчитываются параметры операций: по кредитным — обычно ставка выше ключевой (добавляется некоторая премия), по депозитным — чуть ниже (с учетом небольшого дисконта).

По рыночным ставкам банки кредитуют друг друга и размещают друг у друга избыточную ликвидность (свободные денежные средства, которые банк не размещает на рынке из-за рисков невозврата). Обычно они находятся внутри диапазона ставок ЦБ, именно вблизи ключевой ставки.

Возможность разместить избыточную ликвидность в ЦБ — это важный механизм для банков, так как на значительных суммах даже небольшой процент по депозитным операциям позволяет снизить возможные потери, если бы эти средства просто оставались на счетах банка под 0%.

В экстремальных случаях, как это происходит в Европе, Европейский Центральный Банк, например, не платит, а взимает процент за размещение у него на счетах избыточной ликвидности, что в свою очередь стимулирует банки покупать облигации и выдавать кредиты.

Ключевая ставка — показатель, от которого зависит стоимость денег в стране для всех участников экономического процесса.

Когда ключевая ставка меняется — снижается или, наоборот, повышается — в ту же сторону часто корректируются и банковские ставки.

Соотношение ключевой ставки и средних ставок по депозитам и кредитам (в рублях) за 2020 – начало 2021 гг.

| Период | Ключевая ставка | Средняя максимальная ставка по депозитам в рублях за период(10 крупнейших по объему вкладов физлиц банков) | Среднее значение по средневзвешенным процентным ставкам по кредитам, предоставленным физлицам за период (учитывались как кредиты сроком до 1 г., так и свыше 1 г.) |

|---|---|---|---|

| 01.01 — 10.02.2020 | 6,25% | 5,765% | 13,51% |

| 10.02 — 27.04.2020 | 6,0% | 5,317% | 13,216% |

| 27.04 — 22.06.2020 | 5,5% | 5,125% | 12,83% |

| 22.06 — 27.07.2020 | 4,5% | 4,587% (выше ключевой) | 12,24% |

| 27.07.2020 — 22.03.2021 | 4,25% | 4,456% (выше ключевой) | 12,026% |

| Период | 01.01 — 10.02.2020 |

| Ключевая ставка | 6,25% |

| Средняя максимальная ставка по депозитам в рублях за период(10 крупнейших по объему вкладов физлиц банков) | 5,765% |

| Среднее значение по средневзвешенным процентным ставкам по кредитам, предоставленным физлицам за период (учитывались как кредиты сроком до 1 г., так и свыше 1 г.) | 13,51% |

| Период | 10.02 — 27.04.2020 |

| Ключевая ставка | 6,0% |

| Средняя максимальная ставка по депозитам в рублях за период(10 крупнейших по объему вкладов физлиц банков) | 5,317% |

| Среднее значение по средневзвешенным процентным ставкам по кредитам, предоставленным физлицам за период (учитывались как кредиты сроком до 1 г., так и свыше 1 г.) | 13,216% |

| Период | 27.04 — 22.06.2020 |

| Ключевая ставка | 5,5% |

| Средняя максимальная ставка по депозитам в рублях за период(10 крупнейших по объему вкладов физлиц банков) | 5,125% |

| Среднее значение по средневзвешенным процентным ставкам по кредитам, предоставленным физлицам за период (учитывались как кредиты сроком до 1 г., так и свыше 1 г.) | 12,83% |

| Период | 22.06 — 27.07.2020 |

| Ключевая ставка | 4,5% |

| Средняя максимальная ставка по депозитам в рублях за период(10 крупнейших по объему вкладов физлиц банков) | 4,587% (выше ключевой) |

| Среднее значение по средневзвешенным процентным ставкам по кредитам, предоставленным физлицам за период (учитывались как кредиты сроком до 1 г., так и свыше 1 г.) | 12,24% |

| Период | 27.07.2020 — 22.03.2021 |

| Ключевая ставка | 4,25% |

| Средняя максимальная ставка по депозитам в рублях за период(10 крупнейших по объему вкладов физлиц банков) | 4,456% (выше ключевой) |

| Среднее значение по средневзвешенным процентным ставкам по кредитам, предоставленным физлицам за период (учитывались как кредиты сроком до 1 г., так и свыше 1 г.) | 12,026% |

Как узнать текущий уровень ключевой ставки

На сайте Банка России. По ссылке представлено не только текущее значение, но и все предыдущие в ретроспективе — с 2013 года, когда появилось само понятие ключевой ставки.

Зачем ЦБ понижает или повышает ключевую ставку

Ключевая ставка — инструмент политики Банка России, который позволяет влиять на инфляцию, или процесс обесценивания денег. Таким способом ЦБ осуществляет политику таргетирования инфляции, то есть удерживает ее в приемлемых для финансовой системы страны диапазонах.

Целевой ориентир инфляции на 2020 год был на уровне 4%. Но в реальности показатель превысил ожидаемое значение и составил 4,91%.

Когда ключевая ставка понижается, снижается и стоимость денег для банков. Поэтому кредиты для компаний и физических лиц дешевеют, а депозиты показывают меньшую доходность. Сберегать средства на вкладах становится не выгодно. Поток средств, поступающих на банковские депозиты, сокращается. А выдачи кредитов, чаще всего, наоборот, нарастают.

Высвободившиеся, то есть не отправленные на вклады и полученные в качестве кредитов, деньги население начинает более активно тратить, а также инвестировать в фондовый рынок. Это и есть стимулирование совокупного спроса.

Однако за счет роста спроса начинают расти и цены. Поскольку предложение от спроса немного отстает (просто потому что быстро нарастить производство и удовлетворить увеличившийся спрос порой невозможно), производитель будет повышать цены. Растут цены — происходит процесс инфляции.

Простыми словами: инфляция приводит к тому, что за одну и ту же сумму денег потребитель может купить меньше товаров и услуг, чем ранее.

С помощью довольно сложных моделей ЦБ определяет нейтральный уровень ключевой ставки — такой уровень, при котором экономика находится на исторической траектории роста, занятость близка к полной, а инфляция держится вблизи целевого уровня. Нейтральный уровень ставки определяется множеством макроэкономических переменных: от демографии до производительности труда и структуры экономики. Принимая во внимание уровень нейтральной ставки, ЦБ определяет монетарную политику как стимулирующую, то есть когда ключевая ставка установлена ниже нейтрального уровня, или сдерживающую, если она выше. Избыточно низкая ключевая ставка, как и избыточно высокая, — признак стрессовой ситуации в экономике. Слишком низкая ставка способна экономику «перегреть», что чревато высокой инфляцией и образованием «пузырей» на рынках. Слишком высокая ставка, наоборот, может сильно ограничить экономический рост.

Если ключевая ставка повышается, стоимость денег растет. Чем дороже банкам обходятся привлеченные средства, тем дороже они становятся для бизнеса и населения. Кредиты дорожают, соответственно, спрос на заемные деньги падает. Зато усиливается сбережение — депозиты становятся более привлекательными, дают больше заработать. Потребители меньше тратят, спрос сокращается, у производителей снижаются объемы продаж. При сохранении цен на прежних уровнях бизнес рискует разориться. Чтобы поддержать спрос, компании могут снижать цены на свою продукцию. Таким образом, инфляция замедляется. Однако эта схема не работает напрямую, особенно в условиях высокой концентрации рынка и большого количества монополий.

Для Банка России важно соблюдать разумный баланс с учетом максимально возможного количества факторов, прогнозируя последствия. Поддержание темпов роста инфляции в приемлемых рамках является одной из задач, которые ставит перед собой финансовый регулятор.

Как движение ключевой ставки отражается на экономике в целом

Если говорить совсем просто, то повышение ключевой ставки ведет к ограничению экономического роста, а понижение — наоборот, к его ускорению. Но это так работает только теоретически, а на практике все не столь линейно.

Снижение ключевой ставки в целом работает на рост экономики. Чем дешевле участникам экономического процесса достаются деньги, тем большее количество проектов может найти финансирование, растет бизнес, сокращается безработица и так далее.

Как часто может меняться ключевая ставка

Совет директоров Банка России принимает решения по ключевой ставке восемь раз в год: на четырех опорных заседаниях и четырех промежуточных. Даты этих заседаний публикуются на сайте ЦБ.

Не обязательно, что каждый раз ключевая ставка будет меняться. Совет директоров может принять решение о том, чтобы оставить ее на текущем уровне. Так, с 27 июля 2020 года до 21 марта 2021 года действовало значение 4,25% годовых. С 22 марта вступило в силу решение о повышении ключевой ставки на 25 б.п., до 4,5% годовых — впервые с 2018 года. 23 апреля Банк России повысил показатель еще на 50 б.п., до 5,0%. Это значение будет действительно до тех пор, пока Банк России не решит его изменить в ту или иную сторону.

Почему инвестору важно знать об изменениях ключевой ставки

Ключевая ставка — показатель, влияющий на все стороны экономического процесса в стране. В том числе на фондовый и валютный рынки, что важно для инвесторов.

Рынок акций

Повышение ставки — в целом негативный фактор для рынка акций.

При низкой ставке много «дешевых» денег, что позволяет активнее вкладывать их в более рискованные активы. Спрос на акции повышается, котировки растут. Недорогие кредиты для эмитентов — дополнительный источник средств на развитие бизнеса. Когда инвестиционные программы приносят свои плоды, компания растет, увеличивается доверие инвесторов к ее акциям.

При росте ключевой ставки происходит обратный процесс. Сказывается также и то, что дорожающие деньги делают для компаний менее доступными новые кредиты и повышают стоимость обслуживания существующих. Это влияет на прибыль — она закономерным образом снижается. Ну а размер прибыли косвенно влияет и на котировки акций компании, и напрямую на решения по размеру дивидендов.

Рынок облигаций

При повышении ключевой ставки выгоднее становится покупать свежие выпуски облигаций, так как доходность по ним выше, чем по старым. Дело в том, что правила игры на долговом рынке очень похожи на те, что действуют при банковском кредитовании. Деньги дорожают — компании привлекают средства на менее выгодных для себя условиях, то есть выпускают облигации с более высоким купоном. Параллельно дешевеют уже существующие выпуски: за счет этого сближается доходность старых и новых выпусков.

При снижении ключевой ставки все более старые выпуски, напротив, будут привлекательнее для инвесторов, чем новые. Поэтому стоимость их будет расти, пока, опять же, доходность старых и новых выпусков не уравновесится.

То же будет справедливо для паев паевых инвестиционных фондов с облигациями в портфеле.

Инвестиционный портфель можно защитить от рисков, связанных с изменениями ключевой ставки. При прогнозах на ее повышение целесообразно приобретать облигации с плавающим купоном, привязанным к ключевой ставке. Если она будет увеличиваться, будет расти и доходность бумаг, а значит, и прибыльность портфеля. При прогнозах на понижение имеет смысл покупать долгосрочные бонды с постоянным купоном, так как они в этом случае показывают больший рост цены.

Валютный рынок

Когда ключевая ставка понижается, на рынке становится больше национальной валюты. Спрос на рубль снижается, соответственно, он теряет в стоимости. Причем не только на внутреннем рынке (это последствия инфляции), но и по отношению к другим валютам. Это происходит из-за того, что иностранным инвесторам становятся невыгодны доходности по активам в рублях (депозиты, ценные бумаги). Они перекладываются в другие, более доходные инструменты: продают рублевые активы (рубль дешевеет из-за высокого предложения) и покупают, например, долларовые (доллар дорожает к рублю).

При повышении ключевой ставки может происходить обратное. Рублевые активы становятся более привлекательными. Иностранцы скупают рубли, вкладываются в российские облигации и депозиты, валюты становится больше, спрос на нее снижается, а на рубль, напротив, растет. Таким образом, рубль укрепляется по отношению к другим валютам, например, доллару.

При повышении ключевой ставки укрепляется курс национальной валюты. При понижении – наоборот.

Иногда центральные банки вынуждены резко повышать ключевую ставку ради того, чтобы сдержать обвал национальной валюты. Так произошло недавно в Турции. 18 марта Центральный банк Турции повысил ключевую ставку сразу на 200 б.п., до 19% годовых, чтобы замедлить стремительное снижение лиры.

16 декабря 2014 года Банк России принял беспрецедентное решение о повышении ключевой ставки сразу на 6.5 п.п., до 17% годовых. Это было срочной мерой спасения финансовой системы в условиях резкого обвала курса рубля. Вслед за ключевой резко подскочили депозитные ставки. Так, вклады с доходностью в 19—20% годовых предлагали даже некоторые крупные банки (в обычной ситуации такие высокие ставки — удел небольших и не самых качественных банков, которым больше нечем привлечь вкладчиков). Тем, кто успел тогда вложиться в депозиты по максимуму, удалось хорошо заработать.

Короче

Ключевая ставка влияет буквально на все, что происходит в экономике. Следить за ее движениями необходимо, так как состояние ваших личных финансов, вероятность принятия правильных инвестиционных решений также зависит от этого показателя.