Что значит переплата в налоговом кабинете распорядиться

«Распорядиться переплатой» в личном кабинете налогоплательщика что это такое?

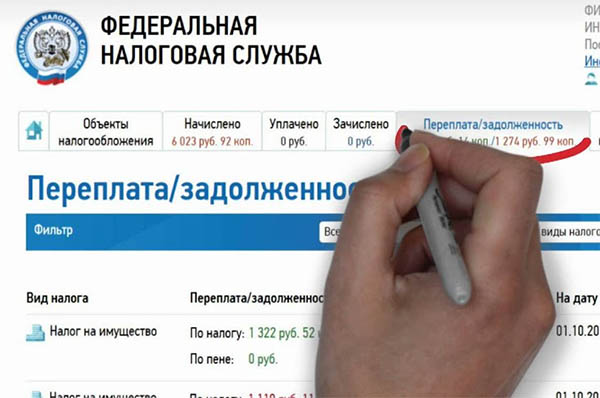

В некоторых случаях пользователи видят уведомление в личном кабинете на сайте ФНС: «Распорядиться переплатой» в личном кабинете налогоплательщика. Что это значит и действительно ли у вас появились лишние средства – читайте в этой статье.

Что означает «Распорядиться переплатой»?

В личном кабинете на сайте ФНС в статусах отображается уведомление о переплате. Но, к сожалению, это далеко не всегда то, что пользователи хотят понимать под переплатой, как излишней суммы от оплаты налога. Довольно часто это просто означает то, что платёжный баланс положительный.

Рекомендуется в первую очередь чётко уяснить, откуда взялась переплата, источник этой информации. И только после этого можно принимать решения, как поступать со средствами.

Такого термина, как «Переплата» нет даже в НК РФ. Понятно, что это уведомление «Распорядиться переплатой» появляется из-за специфического алгоритма интерактивной системы. Например, пользователь заплатил налог удалённо и в его личном кабинете появился статус о переплате. Он мог возникнуть по причине того, что деньги ещё не перечислены на баланс онлайн-службы. И отображаются, как положительный баланс на счету налогоплательщика.

Хотя термина не существует, но налогоплательщик формально может подать просьбу о возврате оплаченных средств свыше налоговой задолженности. Но перед этим необходимо официально получить подтверждение о том, что такие излишки средств действительно существуют. И это не специфика обработки онлайн-платежей веб-порталом ФНС. Обратиться с заявлением на возврат переплаты можно лично в налоговый орган. Или оставить заявку в поддержке на сайте ФНС. Стоит учитывать, что наличие положительного баланса не является подтверждением переплаты.

Как вернуть переплату по налогу

Для получения переплаты на свой баланс или банковский счёт ФНС, необходимо составить заявление в орган ФНС. Оно состоит из трёх бланков, из которых точно придётся заполнять два. В первом и втором листе нужно указать банковские реквизиты и заполнить общую форму. Третий необходим в том случае, если не указан в заявлении ИНН. На титульном листе располагаются данные пользователя – ФИО, и прочая информация по погашенной задолженности.

Чтобы получить возврат и распорядиться переплатой налогоплательщика в личном кабинете, достаточно одного составленного заявления. В заявке также нужно указать полную сумму задолженности. Поэтому предварительно её стоит вычесть или узнать в ЛК.

В особых случаях потребуется два заявления:

Бланк для заполнения заявления можно получить в отделении ФНС. Здесь же можно получить подробную инструкцию о тонкостях заполнения.

Как заполнять заявку на возврат переплаты

Форма заполнения заявления произвольная. Это означает, что вы можете сами найти в Интернете печатный бланк и заполнить его вручную или в редакторе на компьютере.

Чтобы получить банковские реквизиты, откройте личный кабинет банка. И найдите информацию о карте. Здесь будут нужные данные.

Распоряжение средствами переплаты

Можно попытаться вернуть средства удалённо через свой личный кабинет на сайте ФНС.

Когда переплата будет подтверждена, плательщик сможет использовать её на своё усмотрение. Их можно перевести на свой баланс для оплаты налоговой задолженности в будущем.

Видеоинструкция

Как распорядиться в личном кабинете переплатой по задолженности налогоплательщика – смотрите в видео.

Как вернуть переплату по налогам

И когда переплату могут не вернуть

Если владеете квартирой, земельным участком или гаражом — словом, любым имуществом, налоговая каждый год присылает вам квитанции и просит заплатить налоги. Есть и другие налоги, например НДФЛ.

Но бывает, что возникает переплата — если случайно заплатили дважды или позже предоставили документы о льготах и сумму пересчитали. Расскажу, можно ли эти деньги вернуть и какие есть ограничения.

Что такое переплата

Переплата по налогам официально называется суммой излишне уплаченного налога. Это остаток средств на вашем счете в налоговой после того, как вы заплатили налог, то есть, словами налоговой, погасили налоговую задолженность.

Почему появляются переплаты по налогам

Переплата может возникнуть по разным причинам. Например, если налоговая по ошибке начислила налог за чужое имущество, а вы уже оплатили квитанцию. Или вы могли поздно узнать о причитающейся льготе — пенсионеры, например, не платят налог на часть имущества, — подаете заявление на льготу и просите пересчитать налог с момента появления права на эту льготу. В обоих случаях после перерасчета появится переплата.

Когда продаете подаренную квартиру, где даритель — дальний родственник или просто знакомый, можно неправильно рассчитать облагаемую налогом сумму: вычесть можно не 1 млн рублей, а больше, если уже заплатили налог на эту сумму в момент дарения. Другой вариант: подарил близкий родственник, а вы сразу заплатили налог, хотя подарки от близких родственников не облагаются налогом.

НДФЛ могут переплатить бывшие нерезиденты. Если к концу года окажется, что сотрудник более полугода был нерезидентом, а работодатель не смог вернуть всю переплату, нужно подавать декларацию.

Есть и более простые случаи переплаты. При уплате налогов онлайн с банковской карты сумма списывается копейка в копейку и переплаты не будет. А если для этого использовать терминал с приемом наличных, уплатить 135 Р без сдачи не получится. Поэтому придется заплатить минимум 150 Р двумя купюрами. Иногда у терминала есть «сдача» — остаток платежа переводится на счет мобильного телефона, но не всегда есть такая опция.

Еще одна причина — опечатка при вводе. Некоторые системы просят ввести сумму вручную или предлагают ее скорректировать, чтобы уплатить больше или меньше. Если случайно ввести не ту цифру, сумма изменится и может возникнуть переплата.

Иногда одни и те же налоги уплачивают дважды. Такое может произойти, если два интернет-банка одновременно настроены на автоматическую уплату налогов. Или муж с женой случайно каждый сам по себе оплатили одну и ту же квитанцию онлайн или через терминал. Двойной оплаты точно не будет, если делать это в отделении банка через операциониста. В этом случае на платежке будет информация об уплате — и повторно оплатить ту же квитанцию не получится.

Как узнать о переплате

По закону налоговая должна сообщить о переплате в течение 10 дней с момента, как ее обнаружит. Но закон не уточняет, как именно это нужно сделать. На практике переплату можно увидеть в личном кабинете налогоплательщика — там данные обновляются быстрее, чем дойдет бумажное письмо.

Что лучше: возврат или зачет

Обнаруженную переплату можно вернуть или зачесть в счет уплаты налогов в будущем.

Зачесть переплату по налогу имеет смысл, если сумма переплаты небольшая или если ее обнаружили поздно и близится новый срок уплаты налогов. Когда получите налоговое уведомление за следующий год, перед уплатой из суммы начисленного налога вычтите размер переплаты.

Сейчас действует ограничение: переплату можно направить только на погашение налога соответствующего вида. Например, переплату по транспортному налогу нельзя направить в счет уплаты налога за квартиру.

Изменение правил учета переплаты

С 1 октября 2020 года переплатой можно распоряжаться для уплаты любых налогов и пеней.

Вернуть переплату по налогу целесообразно, если сумма существенная и выгоднее будет держать эти деньги на своем счете. Есть есть задолженность по налогам, сборам и пеням, сначала нужно погасить долг, например за счет этой же переплаты, а потом оформить на остаток возврат.

Сколько денег можно вернуть

Можно вернуть всю сумму переплаты за вычетом других задолженностей по этому налогу и пеням. Если за один автомобиль в собственности переплатили, а по второму есть долг, сначала нужно погасить долг, а потом вернуть переплату. За счет переплаты можно погасить долг и по другому налогу и после этого вернуть остаток переплаты. Например, если есть долг по земельному налогу и переплата по налогу на имущество физических лиц.

Ограничений по суммам нет. С 1 октября будет иначе: за счет переплаты можно будет погасить долг по другому налогу и только после этого возвращать остаток переплаты.

Как вернуть переплату

Процесс возврата переплаты и подаваемые документы зависят от причины, по которой переплата возникла.

Куда обращаться. С заявлением о возврате переплаты нужно обратиться в налоговый орган по месту учета налогоплательщика. Даже если переплата возникла по налогу, уплаченному в другом регионе, ехать туда не нужно.

Порядок обращения. Заявление на возврат переплаты подается лично, заказным письмом или онлайн в личном кабинете налогоплательщика. Расскажу обо всех способах.

Образец заявления для зачета и возврата при подаче онлайн через личный кабинет формируется автоматически. Вы можете также скачать бланк заявления и заполнить его самостоятельно.

Скачать шаблон заявления о возврате суммы излишне уплаченного налогаPDF, 679 КБ

Для самостоятельного заполнения нужно знать ИНН, код налоговой и реквизиты банковского счета для получения возврата: БИК, наименование банка и расчетный счет. Счет должен принадлежать заявителю — налоговая перечисляет возврат только самому налогоплательщику.

Список документов при подаче заявления на возврат зависит от причины переплаты. Если вы вовремя не подали заявление на льготу, нужно приложить подтверждающие льготу документы. Если переплата связана с возвратом налога на доходы физических лиц — НДФЛ, нужно приложить документы, которые дают право на вычет, например договор покупки квартиры.

Когда налоговой уже известно о переплате — заплатили больше или налоговая сама нашла ошибку — достаточно заявления на возврат и реквизитов для перечисления денег.

Для возврата переплаты из-за ошибки в поданной декларации нужно подать уточненную декларацию с исправленной ошибкой и заявление на возврат или зачет.

К заявлению о возврате излишне уплаченной суммы государственной пошлины приложите документы об уплате: их сканы или электронные версии чеков или платежных поручений из интернет-банка.

Сроки

Для возврата переплаты есть регламент.

В какой срок нужно обратиться за возвратом переплаты. Переплату можно вернуть, если со дня уплаты прошло не более трех лет. Если за три года не успеете обратиться, налоговая спишет переплату.

Когда налоговая вернет переплату. После подачи заявления о возврате или зачете переплаты у налогового органа есть 10 дней для рассмотрения. После принятия решения налоговая в течение пяти дней должна уведомить заявителя о принятом решении, а в случае возврата — вернуть переплату в течение месяца.

Если налоговая не перечисляет переплату вовремя, за каждый день сверх срока на сумму возврата начисляются проценты по ставке, равной ключевой ставке ЦБ на момент просрочки. Если налоговая вернула деньги позднее и без процентов, отправьте обращение в свободной форме через личный кабинет или обратитесь с исковым заявлением в суд. Для расчетов есть специальный калькулятор.

Что может пойти не так

Не любое заявление о возврате или зачете налоговая может рассмотреть положительно. Например, переплату не вернут, если предоставлены неверные реквизиты банковского счета для возврата или владелец счета — другой человек.

Что такое невозвратная переплата. Переплата считается невозвратной, если прошло три года с момента уплаты этого налога или есть долги по налогу, которые можно покрыть переплатой. В 2021 году бесполезно писать заявление на возврат переплаты, которая появилась в 2017 году.

По истечении трех лет налоговая может списать переплату — ни вернуть, ни зачесть ее уже не получится.

Что делать, если налог списался ошибочно. В этом случае также поможет заявление в налоговый орган. Укажите основания, на которых вы считаете списание налога ошибочным, и дождитесь решения. Если результат вас не устроит — обращайтесь в суд.

Что делать, если налоговая не хочет делать возврат. Если при подаче заявления с документами вы получили отказ на возврат — подайте жалобу в управление ФНС по вашему региону. Это можно сделать лично в налоговом органе или через кабинет налогоплательщика на сайте. В случае отказа налогоплательщик может подать исковое заявление в суд.

Как не переплачивать

Налоги можно уплачивать через личный кабинет на сайте, через интернет-банк или мобильный банк — тогда спишется точная сумма. Перед уплатой проверьте содержание налогового уведомления: все объекты должны принадлежать вам, льготы должны быть учтены.

была переплата 3р. 84коп. по транспортному налогу. Каждый год писал заявления на возврат, по прошествии трёх лет наконец отписались, что мол срок вышел. (((

У меня была неприятная переплата при закрытии ИП. Неприятная, потому что я переплатила на авансовых платежах, а потом взяла и закрыла ИП. Мне посчитали закрывающие налоги, но перезачесть переплату было нельзя (разные коды). Я заплатила еще раз и заказала камеральную проверку онлайн. Проверка длилась, наверно, почти полгода. Дело сдвинулось только, когда мне надоело ждать и я позвонила в налоговую.

Потом все прошло очень быстро, проверка магически завершилась в тот же день и подтвердила переплату. Деньги я получила через 10 дней. Заморачиваться с процентами мне было лень, сами они, конечно, вернули только сумму переплаты.

Справедливости ради, в налоговой на телефоне работают милейшие люди, мне даже сказали про неустойку. Ужасно не хотелось контактировать с людьми, но совершенно онлайн вернуть деньги не вышло, может, не повезло, или система была еще не очень в то время

TLDR

2014год подмосковная налоговая(кажется 5020), платил выставленную заведомо ошибочно сумму просто чтобы не создавать задолженность. Возврат и процесс урегулирования очень позитивные, прямо плюсик в карму инспектору которая занималось. Неделя +-.

2017-18-19 возврат вычетов которые тоже переплата. Просрочки от 2 месяцев и больше. Хорошо если по декларации поданной в январе возврат будет в августе. Московская налоговая(7743 если я правильно вспомнил).

Подробности в отдельном комментарии.

Переплата по налогам в личном кабинете ИП

Читатель Игорь спрашивает:

Зашел недавно в личный кабинет ИП на сайте налоговой, а там висит переплата: двадцать тысяч с копейками. Я вроде лишнего не платил, но переплата есть. Рядом с суммой переплаты одна кнопка — «зачесть», не знаю, стоит ли на нее нажимать и куда эти деньги зачтутся, да и кажется, что есть какой-то подвох. Помогите разобраться.

В личном кабинете переплата не настоящая

Игорь, переплата есть не только у вас. Ее можно увидеть в личных кабинетах на сайте налоговой у других ИП и организаций:

Но эта переплата ненастоящая. Дело в том, что налоговая под заголовком «Переплата» показывает авансовые платежи. Работает это так:

ИП или организация в течение года платит налоги или взносы авансом;

налоговая записывает, сколько заплатили, но в личном кабинете показывает эту сумму не в разделе «Авансовые платежи» — такого раздела нет, — а в колонке «Переплата»;

ИП или организация сдает декларацию за предыдущий год;

налоговая сверяет сумму авансовых платежей с суммой из декларации и закрывает год;

переплата, которая на самом деле не переплата, а авансовые платежи, исчезает из личного кабинета.

Путаницы бы не было, если бы в личном кабинете налоговая использовала заголовок «Авансовые платежи» или «Вы уже заплатили».

Лучше не нажимать кнопку «Зачесть»

Под суммой переплаты в личном кабинете есть кнопка «Зачесть»:

Если ее нажать, деньги не придут на счет, но в личном кабинете всё будет выглядеть так, будто нет ни долгов, ни переплаты. Но на самом деле могут быть долги, и ИП их не увидит. Поэтому кнопку «Зачесть» лучше не нажимать.

Узнать реальную переплату можно из выписки

Бывает реальная переплата, например, если случайно напечатали в платежке два ноля в конце вместо одного и заплатили больше, чем нужно. Узнать, есть ли такая переплата, можно из выписки или акта о расчетах с налоговой.

Если пользуетесь онлайн-бухгалтерией, выписку можно заказать через банк. А чтобы получить выписку в личном кабинете ИП или организации, нужно с главной страницы перейти в раздел «Справки, выписки»:

Затем выбрать выписку, акт сверки расчетов или справку о состоянии расчетов:

Проще всего анализировать платежи по справке о состоянии расчетов. По ней можно увидеть, что сумма, которая в личном кабинете из нашего примера показывается как переплата, — это страховые взносы:

Реальную переплату можно вернуть только в конце расчетного периода после сдачи декларации. Например, если переплатили в 2020 году, переплату можно будет получить назад в апреле-июне 2021 года. Для этого нужно написать заявление в налоговую, получить ответ, а потом — деньги.

Но, если есть долги, налоговая деньги не вернет: сначала надо будет зачесть переплату в счет долга, а потом уже подавать заявление на возврат.

Подробнее о том, как вернуть переплату, мы рассказывали в другой статье.

Как вернуть деньги из налоговой, если заплатили лишнее

Бесплатный зарплатный проект в Модульбанке

Зарплата на любые карты в 1 клик и без комиссии

Как предпринимателю вернуть переплату из налоговой

У любого предпринимателя может возникнуть переплата по налогам и взносам, а он об этом даже не узнает. В статье — как найти и вернуть деньги.

Виктория Губина

Эксперт по налогам

Бывает, что у ИП или компании возникает переплата по налогам, сумма может быть существенной. Налоговая не возвращает деньги автоматически — сначала предприниматель должен доказать переплату и написать заявление для ее возвращения.

Как возникает переплата по налогам

Переплата может возникнуть по любым видам платежей в бюджет— налогам или страховым взносам. Это может произойти того, что изменились правила расчета, предприниматель ошибся в реквизитах при проведении платежа, ИП или компания переехали в другой регион с пониженной налоговой ставкой, налоговая по ошибке дважды списала налог или предприниматель не знал о положенной льготе.

Изменились правила расчета налогов или взносов. Бывает, что по новому закону изменяется порядок расчетов или снижаются налоговые ставки. Предприниматель может об этом не знать и продолжать платить в бюджет по старым правилам — больше, чем нужно.

ФНС изменила правила расчета дополнительных страховых взносов для ИП на УСН «Доходы минус расходы»: раньше считали процент от валового дохода, а теперь от прибыли. Рассмотрим сразу на примере. Представим, что годовой доход ИП — 3 500 000 ₽, расходы — 2 000 000 ₽.

| Как считали раньше | Как надо считать по новым правилам | |

|---|---|---|

| Доход ИП, с которого считается взнос | 3 500 000 ₽ | 3 500 000 − 2 000 000 = 1 500 000 ₽ |

| Величина взноса | 1% × (3 500 000 − 300 000) = 32 000 ₽ в год | 1% × (1 500 000 − 300 000) = 12 000 ₽ в год |

Таким образом, если предприниматель не знал о новой системе расчета, он каждый год переплачивал 20 000 ₽.

ИП или компания ошиблись в реквизитах при уплате налогов. Если отправить платеж по неправильным реквизитам, по одному налогу может быть переплата, а по другому — долг.

Бухгалтер оформлял платежи в налоговую и перепутал коды классификации доходов — КБК: вместо номера 182 1 05 06000 01 1000 110 он случайно вписал 182 1 01 02010 01 1000 110. этого деньги ушли не в счет налога ИП, а в счет НДФЛ — налога на доходы физлиц. Но НДФЛ клиент раньше заплатил уже сам, поэтому по нему образовалась переплата. А вот налог ИП так и остался неуплаченным.

ИП или компания переехали в регион с пониженной налоговой ставкой. Бывает, что по одному и тому же виду деятельности в разных регионах разные налоговые ставки. Если предприниматель жил в одном регионе, а потом переехал — у него может возникнуть переплата.

ИП работал на упрощенке в Петербурге и платил 6% с доходов. В третьем квартале года переехал жить в Крым и сменил прописку — ставка стала 4%. ИП не знал о пониженной ставке и заплатил налогов больше, чем нужно.

Налоговые инспекторы по ошибке дважды взыскали налог. Это происходит при одностороннем списании налога, штрафа или пеней с расчетного счета. Например, налогоплательщик уже перечислил налоги, но деньги до налоговой инспекции еще не дошли, а ФНС списывает суммы автоматически. Получается, что один и тот же налог уплачен два раза.

Предприниматель не воспользовался льготами. Применять льготы и вычеты — право налогоплательщика, а не требование, поэтому в таких случаях налоговая не будет искать переплату сама. Но ее может найти предприниматель и вернуть деньги.

ИП на УСН «Доходы» не знал, что можно законно уменьшить налог на сумму страховых взносов, и заплатил в бюджет и то и другое: 169 126 ₽ + 40 874 ₽. Он подал заявление о перерасчете, и налоговая согласилась, что образовалась переплата.

Не все излишки денег будут считаться переплатой:

В этих двух случаях деньги вернуть не получится.

Как узнать о переплате

О переплате можно узнать тремя способами:

Дальше подробно про каждую ситуацию.

О переплате сообщает налоговая

Налоговая может обнаружить только некоторые виды переплат:

Если есть изменения в законах или по ошибке списалась двойная сумма налогов — такую переплату инспектор увидит.

Если предприниматель или компания не используют положенные льготы или вычеты и этого переплачивают в бюджет — налоговая вряд ли об этом сообщит.

Налоговая проверяет состояние расчетов с бюджетом в двух случаях:

Переплата будет видна в личном кабинете налогоплательщика или в справке о состоянии счетов, которую можно скачать в этом же кабинете.

В справке о состоянии счетов переплата отображается в графе «Состояние расчетов по налогу».

Предприниматель самостоятельно обнаружил переплату

Чтобы найти переплату самостоятельно, следует посчитать сумму, которую нужно заплатить налоговой, и проверить, сколько денег реально заплатили. Разница между этими суммами и будет переплатой.

Возьмем пример про новый расчет страховых взносов для ИП на УСН «Доходы минус расходы», который рассматривали выше.

Посчитать сумму, которую надо заплатить. ИП заработал за год 3 500 000 ₽ и потратил 2 000 000 ₽. По старым правилам расчета предприниматель должен заплатить 1% с валового дохода — 32 000 ₽. По новым правилам расчета он должен заплатить 1% с обычного дохода — 12 000 ₽.

Проверить, сколько реально заплатили. Для этого нужно получить выписку о расчетах — в личном кабинете налогоплательщика или в налоговой. Сумма, которую перевел предприниматель, будет в графе «Кредит».

Если предприниматель заплатил 32 000 ₽, а нужно было 12 000 ₽, то в графе «Переплата по виду платежа» будет стоять сумма 20 000 ₽ без знака минус. Это и есть переплата.

О переплате узнал бухгалтер

Бухгалтер может обнаружить переплату так же, как ИП или владелец компании: узнать о новом законе или увидеть переплату в личном кабинете налогоплательщика. А еще бухгалтер может найти ошибки в ведении учета, которых образовалась переплата, неочевидная для налоговой.

Онлайн-школа работала с бухгалтером на аутсорсе, а потом подключила бухгалтерское обслуживание в Тинькофф Бизнесе. Бухгалтер проанализировала декларацию школы за прошлый год и выяснила, что предприниматель заплатил налоги дважды. Бухгалтер смогла доказать переплату и вернуть школе 1,3 млн рублей.

Когда можно вернуть переплату

Подать заявление на возврат переплаты можно в течение трех лет со дня уплаты суммы. Считается дата поступления денег в бюджет.

Если переплату нашла налоговая, три года будут считаться с момента получения уведомления почтой или в кабинете налогоплательщика.

Если предприниматель обнаружил переплату только через три года после перечисления денег в бюджет, он вообще может не вернуть деньги.

Этапы возврата переплаты

Чтобы вернуть деньги, сначала нужно доказать налоговой, что переплата есть. Процесс состоит из четырех этапов:

Чаще всего процесс возврата занимает до нескольких месяцев. Представим на схеме сроки каждого этапа, а дальше подробно разберем каждый из них.

Процесс возврата переплаты может занимать до года

Написать заявление на перерасчет

Заявление нужно писать, только если вы обнаружили переплату самостоятельно и она не отражена в выписке или в кабинете налогоплательщика. Если налоговая сама подтвердила переплату — можно пропустить этот и следующие два шага и сразу писать заявление о возврате.

Заявление на перерасчет составляется в свободной форме, в нем обязательно нужно указать:

Подать заявление на перерасчет можно в любой момент.

Подождать, пока налоговая проведет проверку

Когда ИП или компания подали заявление на перерасчет, налоговая начинает проверку. В течение 30 дней она дает ответ по переплате.

Вариантов может быть два: ФНС подтвердит переплату или, наоборот, не обнаружит.

При отрицательном решении причины обычно не указывают. В таком случае бизнес может все перепроверить и подать заявление на перерасчет еще раз.

При положительном решении переходим к следующему этапу

Выбрать способ возврата переплаты

Если налоговая подтвердила переплату, деньги все равно автоматически не вернутся на счет. Нужно выбрать способ возврата переплаты:

Если у бизнеса есть долги перед бюджетом, сперва налоговая погасит их, а уже потом позволит распоряжаться остатком переплаты.

Написать заявление на возврат

Вернуть страховые взносы можно в любое время.

Вернуть переплату по налогам можно только после проверки. Если подать заявление раньше окончания проверки, налоговая может его отклонить. На разных системах налогообложения заявление на переплату подают в разное время:

| Система налогообложения | Когда подавать заявление |

|---|---|

| ОСН, УСН, ЕСХН | Не раньше чем через 3 месяца после подачи декларации |

| Патент | Не раньше чем через 10 дней после досрочного расторжения патента |

Когда налоговая получит заявление на возврат, она отправит распоряжение в казначейство, и деньги придут на счет бизнеса в течение двух месяцев.

Что делать, если три года на возврат уже прошли

Если вы обнаружили переплату, когда трехлетний срок уже истек, по заявлению в налоговую деньги вернуть не получится. Но можно обратиться в суд. Есть вероятность, что суд согласится с тем, что вы не могли узнать о переплате раньше, и обяжет налоговую выплатить вам деньги.

Суду важен не сам факт переплаты, а причина, по которой предприниматель не знал, почему переплатил налоги, и не пытался сделать возврат раньше. Если причина и доказательства весомые — шансы вернуть переплату высокие.

Бухгалтерское обслуживание от Тинькофф

Бухгалтер на удаленке без отпусков и выходных

Сейчас читают

Как подготовить и провести презентацию

Чтобы провести качественную презентацию для инвестора, сотрудников, клиента или на большую аудиторию, нужно правильно подготовиться и помнить о правилах борьбы со стрессом.

Как заработать на елках на Новый год

Продавать новогодние елки — один из самых прибыльных сезонных бизнесов. Узнали у реальных предпринимателей, как заработать на продаже елок

Какие нужны документы на помещение для открытия кафе

Собрали список документов и подробную инструкцию, как получить каждый из них

Рассылка для бизнеса

Получайте первыми приглашения на вебинары, анонсы курсов и подборки статей, которые помогут сделать бизнес сильнее

© 2006—2021, АО «Тинькофф Банк», Лицензия ЦБ РФ № 2673 — Команда проекта

Тинькофф Бизнес защищает персональные данные пользователей и обрабатывает Cookies только для персонализации сервисов. Запретить обработку Cookies можно в настройках Вашего браузера. Пожалуйста, ознакомьтесь с Условиями обработки персональных данных и Cookies.

Чтобы скачать чек-лист,

подпишитесь на рассылку о бизнесе

После подписки вам откроется страница для скачивания