Что значит отрицательная доходность по облигации

Что значит отрицательная доходность по облигации

Это долговые ценные бумаги. Покупатель облигации фактически кредитует того, кто ее выпустил. Выпускают облигации государство и крупные компании.

Получая ваши деньги «в долг», эмитент обязуется:

1) вернуть займ к определенному сроку,

2) регулярно платить вам за пользование этими средствами.

Исполнение обязательств напрямую зависит от надежности эмитента – проще говоря, не станет ли он банкротом. Самыми надежными считаются облигации, выпущенные государством.

Каждая облигация выпускается на определенный срок (3, 5, 10 и т.д. лет). Когда наступит дата погашения – эмитент полностью вернет вам номинал облигации. Если вы хотите вернуть деньги раньше, облигацию можно продать другому инвестору.

Как и большинство ценных бумаг, облигации обращаются на фондовом рынке. Чтобы получить к нему доступ, нужно открыть счет у брокера. Порог входа на рынок облигаций – около 1000 рублей (именно столько стоит 1 бумага).

Облигации федерального займа (ОФЗ) – государственные долговые бумаги. Их выпускает Минфин, а ставка купона зависит от ставки ЦБ (и всегда немного выше, чем ставки по банковским вкладам). Гособлигации считаются самыми надежными. На момент написания статьи средний купон по ОФЗ —7,45% годовых.

Муниципальные облигации – это долговые бумаги российских регионов. Средний купон по ним чуть выше (около 8% годовых), а уровень надежности также высок: если у региона возникнут проблемы, его долги поможет погасить государство.

Корпоративные облигации – их выпускают крупные и средние компании, чтобы привлечь средства частных инвесторов. Разброс купонных ставок здесь велик – от 4 до 12% годовых, и при выборе нужно обязательно учитывать риски и надежность эмитента.

Еврооблигации – эти долговые ценные бумаги номинированы в иностранной валюте.Купон по еврооблигациям Минфина варьируется от 4% до 6% годовых в долларах и около 3% в евро — это примерно в 3 раза выше, чем ставка валютного депозита в банке.

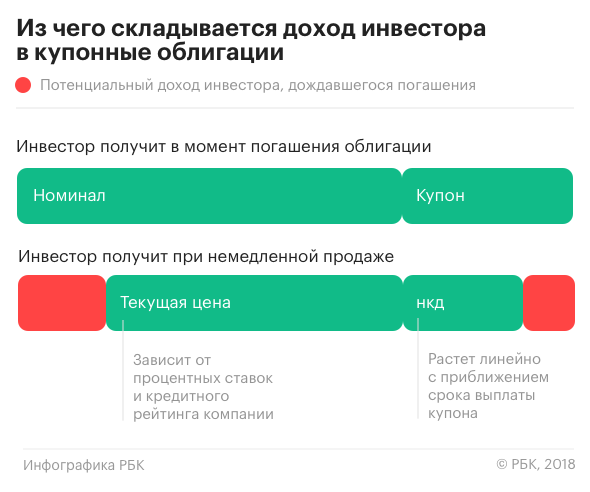

Купон. Основной источник дохода по облигации, регулярная выплата в размере определенного процента от ее номинала. Эмитент платит вам за то, что вы одолжили ему деньги.

Чаще всего размер этой выплаты не меняется на протяжении всей «жизни» бумаги – так называемый «постоянный купон». Но существует также и переменный (размер выплаты «плавает», эмитент объявляет ее только на следующий купонный период), и даже нулевой купон (такие облигации продаются гораздо дешевле номинала).

Купоны начисляются ежедневно, а выплачиваются раз в квартал, полгода или год. Если вы решите продать облигацию, то уже начисленные неполные купоны вы не потеряете – следующий владелец выплатит вам накопленный купонный доход (НКД).

Верно и обратное – чтобы купить облигацию на рынке, надо к указанной рыночной цене прибавить НКД. В конце купонного периода вы получите купон целиком и компенсируете свои расходы.

Если открыть ИИС, то помимо купонного дохода по облигациям можно получить налоговый вычет в размере 13% от внесённой на ИИС суммы.

Таким образом, за первый год владения ОФЗ на ИИС, можно получить примерно 21% годовых: 7,45% купонного дохода (средний показатель для ОФЗ) + 13% вычета.

Чтобы принимать эти решения правильно, необходимо разобраться с видами доходности облигаций – что они показывают и чем отличаются.

Показывает, какой процент от номинала облигации эмитент будет платить вам в год.

К сожалению, нельзя просто так взять и узнать доходность облигации по одной формуле: хотя бы потому, что эти бумаги далеко не всегда продаются по номиналу.

Когда нужна: если вы: 1) купили облигацию по номиналу 2) сразу, как она вышла на рынок 3) планируете держать до погашения. В остальных случаях — для расчета более сложных и точных показателей доходности.

Где смотреть: на сайте Мосбиржи. Сначала ищем нужную облигацию через поиск, а оттуда попадаем на страницу бумаги. Смотрим под графиком:

Текущая доходность – это следующий уровень точности расчета. Она учитывает купонную ставку и реальную цену приобретения бумаги на рынке (включая НКД). При этом допускается, что цена облигации не будет изменяться со временем (а это не так).

Когда нужна: если вы покупаете облигацию на короткий срок (до полугода) и планируете продать ее задолго до погашения.

Простая доходность учитывает не только купонный доход и реальную цену покупки, но и планируемую цену погашения.

Когда нужна: если планируете держать облигацию продолжительный срок и выводить купонный доход и тратить на собственные нужды.

Самая содержательная оценка доходности облигации. Представляет собой полный доход владельца облигации с учетом реинвестирования купонов.

Эту доходность вы получите, если будете оставлять на брокерском счете все купонные выплаты и докупать на них облигации с аналогичным купоном.

Когда нужна: если планируете держать облигацию продолжительный срок и реинвестировать купоны.

Где смотреть: текущую, простую и эффективную доходность к погашению можно рассчитать автоматически – через облигационный калькулятор доходности. Он есть на сайте Мосбиржи, и пользоваться им очень легко:

Единственный показатель, который придется рассчитывать вручную — это доходность облигации к продаже.

Когда нужен: если цена на бумагу изменилась и вы решаете, хотите ли ее продавать.

Доходность к продаже выводят из формулы доходности к погашению:

Y (yield) — простая доходность к погашению (или к продаже)

CY (currentyield) — текущая доходность, от купона

N (nominal) — номинал облигации (или цена продажи)

P (price) — цена покупки

t (time) — время от покупки до погашения (или продажи)

365/t — множитель для перевода изменения цены в проценты годовых.

Пример

Дано: облигация Х,

срок погашения – 2 года,

номинал 1000 рублей,

ставка купона 8,3% годовых,

цена покупки – 1020 рублей,

текущая доходность – 8,1%.

Задача 1

Найти простую доходность к погашению Y1.

Y1 = 8,1% + ((1000-1020)/1020) * 365/730 *100% = 7,1% годовых – доходность к погашению

Продолжение:

Эмитенту повысили рейтинг спустя 100 дней после покупки облигации, после чего цена бумаги выросла до 1060 рублей, поэтому инвестор решил ее продать.

Задача 2

Рассчитать простую доходность к продаже Y2.

Чтобы рассчитать доходность к продаже, нужно заменить в формуле номинал облигации на цену ее продажи, а срок до погашения — на срок владения.

Y2 =8,1% + ((1060-1020)/1020) * 365/100 *100% = 22,4% годовых – доходность к продаже

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ПАО Московская Биржа.

Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

ООО «Компания БКС», лицензия №154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия. 129110, Москва, Проспект Мира, 69, стр. 1, 3 подъезд.

Что такое отрицательная доходность по облигациям?

Опубликовано 14.07.2021 · Обновлено 14.07.2021

Что такое отрицательная доходность по облигациям?

Отрицательная доходность облигации – это когда инвестор получает меньше денег к моменту погашения облигации, чем первоначальная цена покупки облигации. Отрицательная доходность облигаций – это необычная ситуация, в которой эмитентам долговых обязательств платят за займы.

Другими словами, вкладчики или покупатели облигаций фактически платят эмитенту облигаций чистую сумму при наступлении срока погашения вместо того, чтобы получать доход в виде процентного дохода.

Ключевые моменты

Понимание отрицательной доходности облигаций

Взамен инвесторам обычно выплачивается процентная ставка, называемая купонной ставкой, за владение облигацией. У каждой облигации есть срок погашения, когда инвестору выплачивается основная сумма, которая была первоначально инвестирована, или номинальная стоимость облигации.

Стоимость облигации

Облигации, которые были ранее выпущены и проданы инвесторами до срока погашения на вторичном рынке, называются рынком облигаций. Цены на облигации растут и падают в зависимости от различных экономических и денежных условий в экономике.

Первоначальной ценой облигации обычно является ее номинальная стоимость, которая может составлять 100 или 1000 долларов за облигацию. Однако рынок облигаций может по-разному оценивать облигацию в зависимости от ряда факторов, которые могут включать экономические условия, спрос и предложение на облигации, время до истечения срока действия и кредитное качество организации-эмитента. В результате инвестор может не получить номинальную стоимость облигации при ее продаже.

Как правило, инвестор может купить облигацию, например, за 95 долларов и получить номинальную стоимость 100 долларов при наступлении срока погашения. Другими словами, инвестор купил бы облигацию со скидкой (95 долларов) к номинальной стоимости (100 долларов). Облигации с отрицательной доходностью приведут к тому, что инвестор получит меньшую сумму возврата при наступлении срока погашения, что означает, что инвестор может заплатить 102 доллара за облигацию и получить обратно 100 долларов при наступлении срока погашения. Однако купонная ставка или процентная ставка, выплачиваемая по облигации, также влияет на то, является ли облигация с отрицательной доходностью.

Доходность облигаций

Облигации, торгуемые на открытом рынке, могут фактически нести отрицательную доходность по облигациям, если цена облигации торгуется с достаточной премией. Помните, что цена облигации изменяется обратно пропорционально ее доходности или процентной ставке; чем выше цена облигации, тем ниже доходность.

Причина обратной зависимости между ценой и доходностью отчасти связана с тем, что облигации являются инвестициями с фиксированной ставкой. Инвесторы могут продать свои облигации, если ожидается, что процентные ставки вырастут в ближайшие месяцы, и выберут облигации с более высокими ставками позже.

И наоборот, инвесторы в облигации могут покупать облигации, что приведет к росту цен, если они считают, что процентные ставки в будущем упадут, поскольку существующие облигации с фиксированной ставкой будут иметь более высокую ставку или доходность. Другими словами, когда цены на облигации растут, инвесторы ожидают более низких ставок на рынке, что увеличивает спрос на ранее выпущенные облигации с фиксированной ставкой из-за их более высокой доходности. В какой-то момент цена облигации может вырасти настолько, что это означает отрицательную доходность для покупателя.

Почему инвесторы покупают облигации с отрицательной доходностью

Инвесторы, заинтересованные в покупке облигаций с отрицательной доходностью, включают центральные банки, страховые компании и пенсионные фонды, а также розничных инвесторов. Однако есть различные причины для покупки облигаций с отрицательной доходностью.

Размещение активов и заложенные активы

Распределение части портфеля по облигациям предназначено для уменьшения или хеджирования риска убытков от других инвестиций, таких как акции. В результате эти фонды должны владеть облигациями, даже если финансовая доходность отрицательная.

Облигации часто используются в качестве залога для финансирования и, как следствие, должны храниться независимо от их цены или доходности.

Валютная прибыль и риск дефляции

Некоторые инвесторы считают, что они все еще могут зарабатывать деньги даже при отрицательной доходности. Например, иностранные инвесторы могут полагать, что обменный курс валюты вырастет, что компенсирует отрицательную доходность облигаций.

Другими словами, иностранный инвестор конвертирует свои инвестиции в валюту страны при покупке государственной облигации и конвертирует валюту обратно в местную валюту инвестора при продаже облигации. Инвестор получит прибыль или убыток только от колебаний обменного курса, независимо от доходности и цены инвестиций в облигации.

Внутри страны инвесторы могут ожидать периода дефляции или снижения цен в экономике, что позволит им зарабатывать деньги, используя свои сбережения для покупки большего количества товаров и услуг.

Активы Safe Haven

В это время инвесторы могут принять облигацию с отрицательной доходностью, потому что отрицательная доходность может быть гораздо меньше убытков, чем потенциальные двузначные процентные убытки на фондовых рынках. Например, японские государственные облигации (JGB) являются популярным активом-убежищем для международных инвесторов и иногда приносят отрицательную доходность.

Пример отрицательной доходности облигаций

Ниже приведен пример двух облигаций, одна из которых приносит доход, а другая – с отрицательной доходностью к моменту погашения облигации.

Bond ABC имеет следующие финансовые атрибуты:

Облигация ABC была приобретена с премией, то есть цена в 105 долларов была выше ее номинальной стоимости в 100 долларов, подлежащей выплате при наступлении срока погашения. Вначале облигация может считаться доходной или убыточной для инвестора. Однако мы должны включить купонную ставку облигации в размере 5% годовых или 5 долларов США инвестору.

Таким образом, хотя инвестор изначально заплатил дополнительно 5 долларов за облигацию, 20 долларов купонных выплат (5 долларов в год в течение четырех лет) создают 15 долларов чистой прибыли или положительную доходность.

Облигация XYZ имеет следующие финансовые атрибуты:

Облигация XYZ также была приобретена с премией, то есть цена в 106 долларов была выше ее номинальной стоимости в 100 долларов, подлежащей выплате при наступлении срока погашения. Однако ставка купона по облигации в размере 0% в год делает облигацию с отрицательной доходностью. Другими словами, если инвесторы держат облигацию до погашения, они потеряют 6 долларов (106-100 долларов).

Анализ облигаций

Этот сервис поможет вам подобрать облигации для ваших инвестиционных портфелей. Вы можете воспользоваться готовыми подборками бумаг для различных инвестиционных целей и отношению к риску, ознакомится с нашим выбором облигаций в соответствии со стратегией управления нашим фондом ДОХОДЪ.Перспективные облигации или выбрать инструменты по множеству предлагаемых критериев (от срока погашения, до кредитного качества и типа купонов).

Найдите нужную облигацию

Данные Московской Биржи, Доходъ. Задержка 15 минут.

ООО «УК «ДОХОДЪ». ОГРН 1027810309328. Лицензия ФСФР России на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами, негосударственными пенсионными фондами от Лицензия ФСФР России профессионального участника рынка ценных бумаг на осуществление деятельности по управлению ценными бумагами от

Открытый паевой инвестиционный фонд рыночных финансовых инструментов (Правила доверительного управления зарегистрированы ФКЦБ России Открытый паевой инвестиционный фонд рыночных финансовых инструментов «ДОХОДЪ. Акции. Мировой рынок» (Правила доверительного управления зарегистрированы ФКЦБ России Открытый паевой инвестиционный фонд рыночных финансовых инструментов «ДОХОДЪ. Дивидендные акции. Россия» (Правила доверительного управления зарегистрированы ФКЦБ России Открытый паевой инвестиционный фонд рыночных финансовых инструментов «ДОХОДЪ.Российские акции. Первый эшелон» (Правила доверительного управления зарегистрированы ФСФР России Открытый паевой инвестиционный фонд рыночных финансовых инструментов «ДОХОДЪ. Мультифакторные инвестиции. Россия» (Правила доверительного управления зарегистрированы ФСФР России Открытый паевой инвестиционный фонд рыночных финансовых инструментов «ДОХОДЪ. Перспективные облигации. Россия» (Правила доверительного управления зарегистрированы ФСФР России Открытый паевой инвестиционный фонд рыночных финансовых инструментов «ДОХОДЪ. Валютные облигации. Мировой рынок» (Правила доверительного управления зарегистрированы ФСФР России Закрытый паевой инвестиционный фонд недвижимости «ДОХОДЪ – Рентная недвижимость» (Правила доверительного управления зарегистрированы Центральным Банком Российской Федерации

Биржевой паевой инвестиционный фонд рыночных финансовых инструментов (Правила доверительного управления зарегистрированы Банком России )

Представленные стратегии доверительного управления не основаны на параметрах стандартного инвестиционного профиля и не являются публичной офертой. Открытие счета доверительного управления клиентом и использование представленных стратегий управления сопровождается заполнением им анкеты определения индивидуального инвестиционного профиля.

ООО «УК «ДОХОДЪ» информирует о совмещении различных видов деятельности, а также о существовании риска возникновения конфликта интересов.

Внимание! Взимание надбавок (скидок) уменьшает доходность инвестиций в инвестиционные паи паевых инвестиционных фондов. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом. Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в инвестиционные фонды.

ООО «УК «ДОХОДЪ». ОГРН 1027810309328. Лицензия на осуществление деятельности по управлению ценными бумагами от Без ограничения срока действия. Лицензия на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами, негосударственными пенсионными фондами от С подробной информацией вы можете ознакомиться по ссылке:

2003-2021 © ООО «УК «ДОХОДЪ»

Мы используем файлы cookie. Продолжая пользоваться сайтом вы даете Согласие на обработку пользовательских данных.

Формы на сайте защищены капчей reCAPTCHA, ознакомьтесь c политикой конфиденциальности и условиями использования сервисов компании Google.

Облигации: доходнее вклада, надежнее акции

В апреле 2017 года государство начало продажу облигаций ОФЗ-н. Буква «н» в их названии расшифровывается как «народные». Министерство финансов разрабатывало эти бумаги так, чтобы непрофессиональные инвесторы могли понять, в чем прелесть такого вида инвестиций.

Одна бумага стоит 1 тыс. руб., минимум, который можно приобрести — 30 штук. Вложенные деньги государство возвращает в апреле 2020-го, однако продать бумагу по цене приобретения можно в любой момент в офисе Сбербанка и ВТБ.

Раз в полгода инвестор получает процент от вложений — купонный доход. Этот процент постепенно увеличивается от 7,5% до 10,5% годовых, в среднем он составит 8,5% годовых. То есть покупка таких облигаций равносильна размещению трехлетнего банковского вклада со ставкой 8,5%. При этом в январе 2018 средняя ставка в топ-10 российских банков составила 7,83% и ближайшие два года будет только падать — вслед за снижением ключевой ставки ЦБ.

Трехлетние ОФЗ имеют самый высокий уровень надежности внутри России. Выплаты по ним гарантированы государством — как и по вкладам. Получаем инструмент, сопоставимый с депозитом по надежности, и более выгодный с точки зрения доходности.

Строго говоря, выбирать и не нужно.

Акции обычно позволяют больше зарабатывать, но и вероятность получить убыток при инвестициях в них выше. Поэтому сравнивать игру на акциях и облигациях бессмысленно: они дополняют друг друга. Если инвестор решил составить грамотный портфель, включающий акции, без облигаций ему не обойтись. Они — своеобразный амортизатор рисков.

Из чего сделана облигация

У облигации есть три основных параметра:

Существует много разновидностей облигаций. У некоторых, например, вообще нет купонов: во время размещения их продают со скидкой, а доход инвестор получает в момент погашения — по полному номиналу. Есть бумаги с амортизацией долга, по ним эмитент выплачивает не только купоны, но и часть номинала. Есть бессрочные («вечные») облигации, по которым эмитент вообще не обязан выплачивать номинал, а платит только купоны. У облигаций с переменным купоном выплаты привязаны к какому-нибудь макроэкономическому параметру, например, ставке межбанковского кредитования. Пока мы остановимся на наиболее распространенных параметрах этого инструмента: бумага с фиксированным купоном и сроком выплаты.

Как считается доходность облигации

Таких доходностей используется две, и обе они, как правило, указаны на сайте биржи или в торговом терминале:

Сколько стоит облигация

Облигации, как и акции, торгуются на бирже. Расчеты происходят в рублях или иностранной валюте, но курс этой бумаги обычно измеряется в процентах от номинала. Перейти от процентов к деньгам, впрочем, несложно: если на сайте биржи текущий курс бумаги равен 95,5%, а номинал — 1000 руб., то цена облигации 955 руб. На РБК Quote цена облигаций сразу рассчитана в рублях.

Бумага, за которую эмитент обещает 1000 руб., стоит 955 руб. Возможно ли такое вообще, и нет ли подвоха? Да, такое возможно, и да, подвох тоже вполне может быть.

Цена облигации зависит от трех факторов:

Облигации как Оракул

Доходность облигаций зависит от сроков погашения. Если выстроить доходности государственных бондов с различными сроками погашения в один ряд, получится такой график:

Как на них заработать

Первый способ пассивный: купить облигации и получать купонные выплаты вплоть до погашения. Такой способ почти не требует усилий: если эмитент надежен, а рыночные ставки стабильны, инвестор поможет получить небольшую, но почти гарантированную реальную (то есть выше инфляции) доходность. На РБК Quote мы специально ограничили набор доступных инструментов несколькими выпусками с ближайшими датами погашения.

Более агрессивный путь — выбирать бумаги с ценой заметно менее 100% в расчете на то, что эмитент будет стабильно выплачивать купоны, а в конце срока вернет и номинал. Доходность таких облигаций заметно выше рыночных ставок, и риски тоже немалые. В какой-то момент они становятся сопоставимы с рисками инвестиций в акции, и возникает вопрос в целесообразности таких вложений.

Как определить надежность эмитента

Надежность эмитентов облигаций неодинакова.

Итак, на облигациях можно зарабатывать, получая купоны, или купить дешевле, продать дороже. Кроме того, облигации могут быть государственными (федеральными, региональными, муниципальными) или корпоративными. От вида дохода и типа эмитента зависит налогообложение.

В случае с государственными облигациями инвестор полностью освобожден от уплаты налогов.

Если облигация корпоративная, 13%-ным налогом облагаются:

В целом подходы к налогообложению дохода от облигаций и банковского вклада максимально похожи. И это еще один повод задуматься о том, как распорядиться накоплениями.

Макроэкономический термин, обозначающий значительное снижение экономической активности. Главный показатель рецессии – снижение ВВП два квартала подряд. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее