Что значит отложенные налоговые активы

В 2020 году применяется новая редакция ПБУ 18/02. Как все настроить в 1С

Внесенные в ПБУ 18/02 изменения во многом соответствуют МСФО 12 «Налоги на прибыль» и рекомендациям БМЦ. В связи с указанными изменениями в отчете о финансовых результатах уточнены состав и наименование показателей, раскрывающих величину налога на прибыль. Организации вправе применить новые правила в отчетности за 2019 г., закрепив свое решение в учетной политике.

Что изменилось в стандарте

Главная цель стандарта ПБУ 18/02 — определить порядок учета налогов на прибыль. Этот стандарт помогает организации учитывать последствия:

Предприятие приобрело оборудование в 2020 году. В течение трех лет с помощью этого оборудования предприятие рассчитывает получить доход.

Прибыль предприятия за эти три года будет доход за вычетом стоимости оборудования, амортизированной на три года. При этом согласно НК РФ срок амортизации может быть 10 лет. В таком случае в первый год деятельности налогооблагаемая прибыль будет существенно больше заработанной и налог с нее «съест» большую часть этой прибыли. Инвестор может решить, что и через три года на налоги будет уходить половина прибыли. Однако за счет амортизации налогооблагаемая прибыль будет меньше и налогов придется платить меньше — о чем стоит заранее знать инвестору. В ПБУ 18/02 есть инструменты, чтобы показать такие ситуации.

Отложенный налоговый актив (ОНА) отражает вероятность заплатить меньшую долю налога в будущем аналогично тому, как дебиторская задолженность отражает надежду вернуть долг в будущем (п. 14 ПБУ 18/02). Отложенные налоговые активы отражаются в бухгалтерском учете

на отдельном синтетическом счете 09 «Отложенные налоговые активы».

В том периоде, когда возникают налогооблагаемые временные разницы, признаются отложенные налоговые обязательства (ОНО). ОНО — это та часть отложенного налога, которая должна привести к увеличению налога на прибыль, подлежащего уплате в будущем (п. 15 ПБУ 18/02). Отложенные налоговые обязательства отражаются в бухгалтерском учете на отдельном синтетическом счете 77 «Отложенные налоговые обязательства».

Кто обязан применять ПБУ 18/02:

Упрощение расчетов по ПБУ 18/02

В приложении к новой редакции ПБУ 18/02 приведен практический пример, который наглядно демонстрирует, что все показатели, необходимые для выполнения требований ПБУ 18/02, можно получить, используя только данные бухгалтерского и налогового учета — без выделения в учете ПР и ВР.

Рекомендация БМЦ от 26.04.2019 № Р-102/2019-КпР «Порядок учета налога на прибыль» предлагает отражать суммы текущего и отложенного налога на прибыль на отдельных субсчетах счета 99 «Прибыли и убытки». При этом суммы постоянного налогового расхода (дохода) отражать на счете 99 не требуется. Следование рекомендации БМЦ № Р-102/2019-КпР также позволяет отказаться от детального учета ПР и ВР.

Поддержка в «1С»

Балансовый метод учета отложенного налога

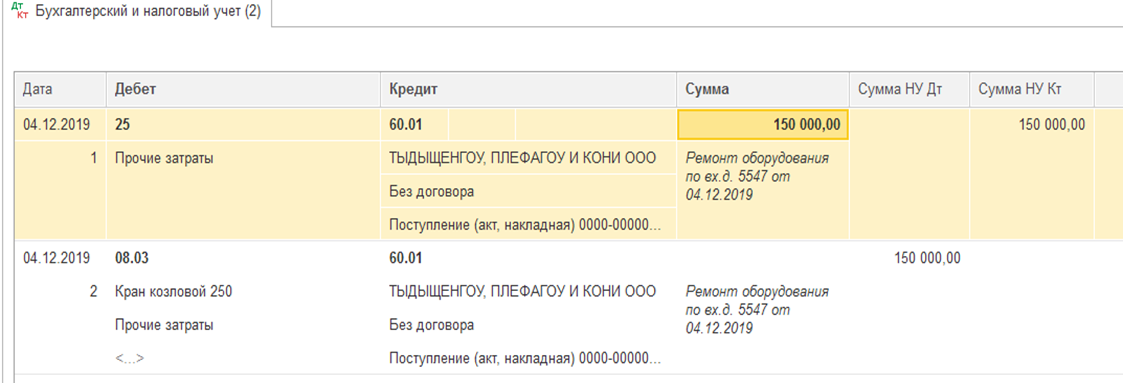

При выполнении регламентной операции «Расчет налога на прибыль» по данным налогового учета рассчитывается сумма текущего налога на прибыль.

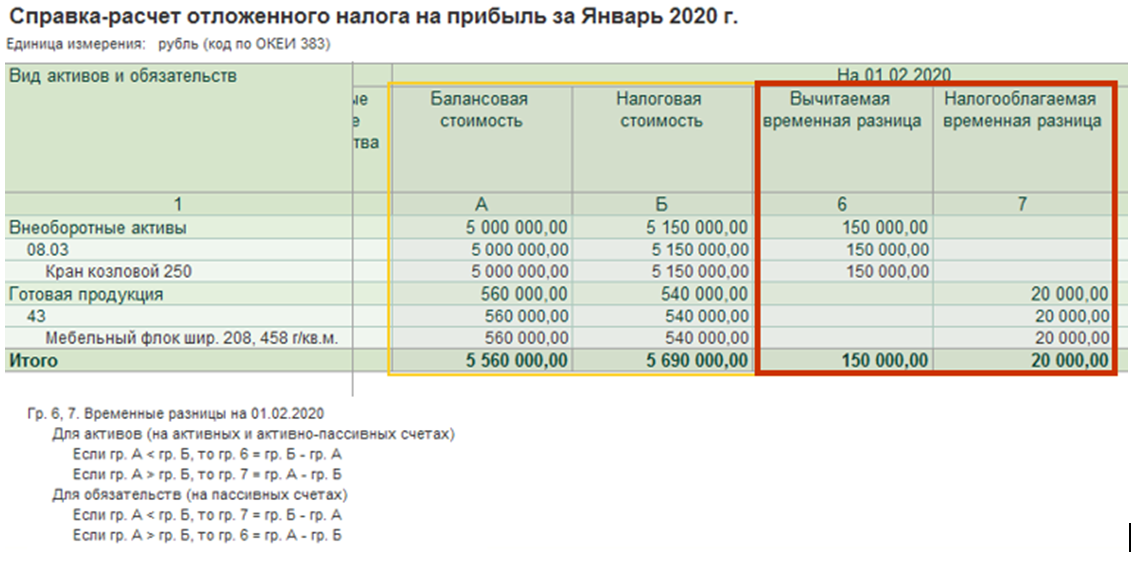

При выполнении регламентной операции «Расчет отложенного налога по ПБУ 18/02» по каждому виду активов и обязательств определяются временные разницы — как разницы между балансовой и налоговой стоимостью актива (обязательства) на отчетную дату.

Текущий и отложенный налоги соответствуют показателям, раскрывающим величину налога на прибыль в отчете о финансовых результатах в редакции Приказа № 61н:

Порядок расчета отложенного налога

Балансовая стоимость — Налоговая стоимость

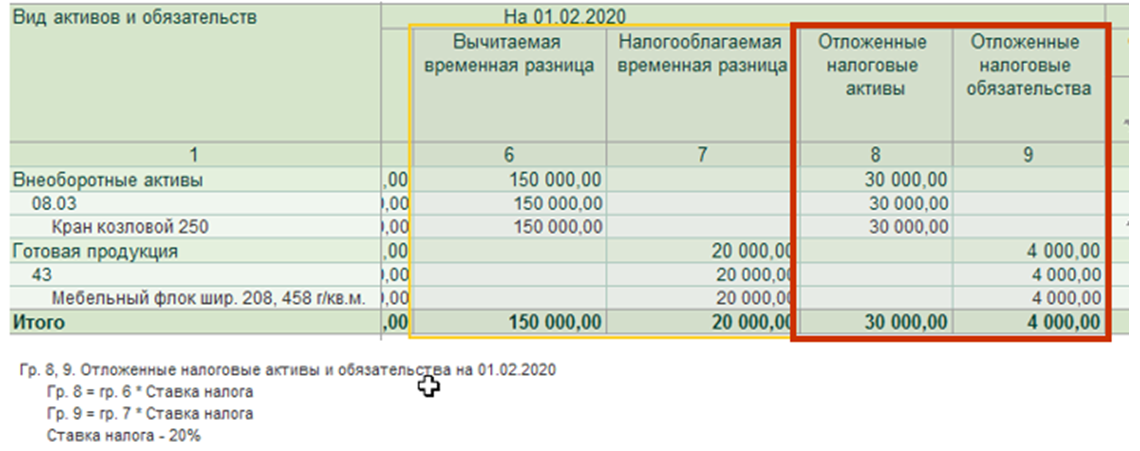

Сальдо временных разниц * Ставка налога

Отложенный налог на отчетную дату — Отложенный налог на начало года

Затем рассчитываются суммы отложенного налога. Отложенный налог на отчетную дату рассчитывается как произведение сальдо временных разниц по виду актива (обязательства) и текущей ставки налога. При этом проводки формируются исходя из сравнения отложенного налога, рассчитанного на отчетную дату и отложенного налога, рассчитанного на начало года.

В программе «1С» можно сформировать справку-расчет отложенного налога.

Расчет расхода по налогу на прибыль

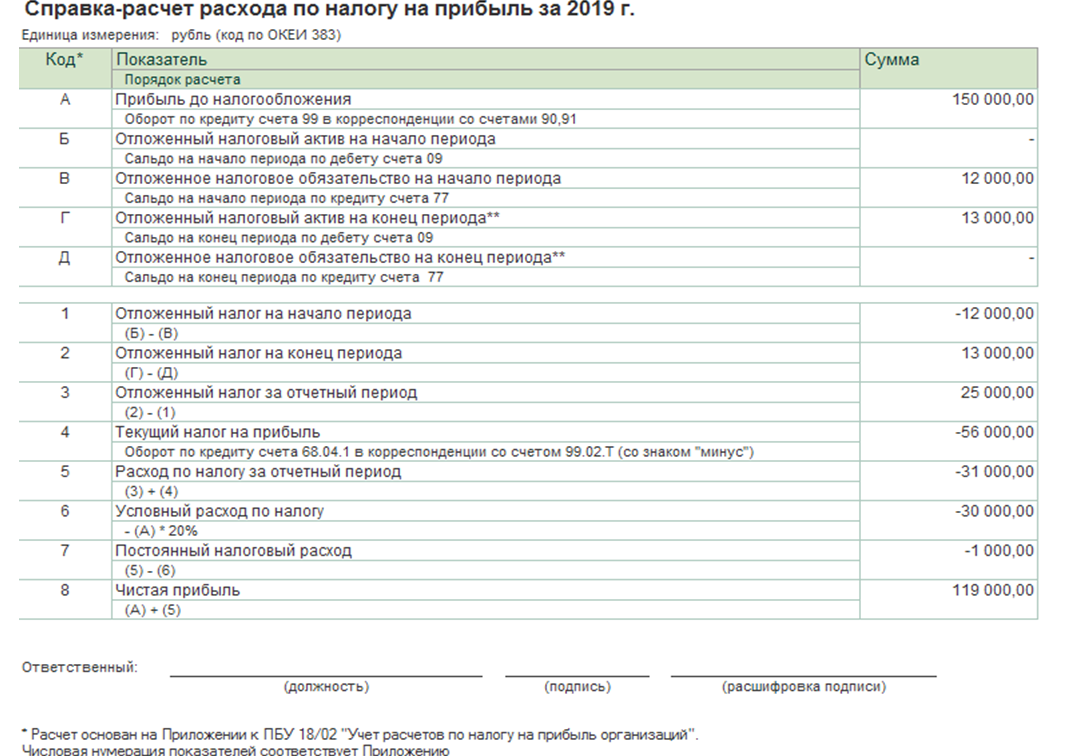

Порядок расчета основан на приложении к ПБУ 18, иллюстрируется справкой-расчетом и включает простые арифметические действия.

Строки с А по Д содержат базовые данные. Строки с Б по 2 — данные справки-расчета отложенного налога. Строки с 1 по 8 — расчетные величины. Данные строк с 3 по 5 включаются в отчет о финансовых результатах. Данные в строках 6-7 рассчитываются без применения постоянных разниц.

Переход на балансовый метод

Первое выполнение закрытия месяца приведет суммы на счетах 09 и 77 в соответствии с

балансовым данным на 31 января 2020 г. Такое исправление может требовать ретроспективного пересчета, если:

Редакция «Клерка» получила информацию от источников в ФНС о том, что в 2022 году налоговики начнут массово снимать расходы компаний.

Чтобы подготовить вас к непростому 2022 году, «Клерк» оперативно разработал уникальный курс по защите при налоговых проверках. Записаться и получить подарок тут.

Отложенный налоговый актив

Порядок учета доходов и расходов для бухгалтерского учета и для исчисления налога на прибыль различается. Это приводит к тому, что налог на прибыль, исчисленный с бухгалтерской прибыли не совпадает с налогом на прибыль, отраженном в налоговой декларации.

Для отражения разниц в сумме налога было введено в действие ПБУ 18/02 «Учет расчетов по налогу на прибыль», которое:

— разделяет разницы в налоговой базе на постоянные (если какой-либо доход/расход отражается в бухгалтерском учете и никогда не принимается при расчете налоговой базы, или наоборот, принимается при расчете налоговой базы и не подлежит отражению в бухгалтерском учете) и временные (когда доход/расход отражается в бухгалтерском учете в одном отчетном периоде, а для налогообложения принимается в другом отчетном периоде). Постоянные разницы приводят к возникновению постоянных налоговых обязательств (активов), временные разницы приводят к возникновению отложенных налоговых активов и отложенных налоговых обязательств;

— предусматривает отражение налога на прибыль в следующем порядке:

Условный доход/расход по налогу на прибыль (равный произведению бухгалтерской прибыли на ставку налога на прибыль) корректируется на величину отложенных налоговых активов, отложенных налоговых обязательств, постоянных налоговых обязательств (активов). В результате получается сумма налога на прибыль, отраженная в налоговой декларации.

Определение термина «отложенный налоговый актив»

Под отложенным налоговым активом понимается та часть отложенного налога на прибыль, которая должна привести к уменьшению налога на прибыль в последующих отчетных периодах.

Иначе говоря, отложенный налоговый актив возникает, если прибыль до налогообложения в бухгалтерском учете меньше, чем в налоговом, и эта разница временная.

Отложенный налоговый актив = временная разница * ставка налога на прибыль.

В бухгалтерском учете отложенные налоговые активы отражаются на одноименном счете 09. В бухгалтерской отчетности отложенные налоговые активы отражаются по строке 1180 бухгалтерского баланса, по строке 2450 отчета о прибылях и убытках.

Компания Б начисляет амортизацию в бухгалтерском учете методом уменьшаемого остатка и она составила 150 тыс. руб., а для исчисления налога на прибыль – линейным методом, и она составила 50 тыс. руб. Других разниц между бухгалтерским и налоговым учетом нет. Прибыль до налогообложения по данным бухгалтерского учета равна 300 тыс. руб., налоговая база по налогу на прибыль, соответственно, 400 тыс. руб. Ставка налога на прибыль = 20%.

Эта временная разница, поскольку – по истечение срока полезного использования оборудование будет полностью самортизировано и в бухгалтерском и в налоговом учете;

Данная разница приводит к возникновению отложенного налогового актива, поскольку налоговая база больше прибыли до налогообложения в бухгалтерском учете.

Величина отложенного налогового актива = 20 тыс. руб. (временная разница 100 тыс. руб. * ставку налога на прибыль 20%).

Если расчет верный, величина налога на прибыль, рассчитанная по правилам ПБУ 18/02, будет равна величине налога, отраженной в налоговой декларации.

Текущий налог на прибыль (ПБУ18/02) =

Условный расход по налогу на прибыль 60 тыс. руб. (прибыль до налогообложения по данным бухгалтерского учета 300 тыс. руб. * ставку налога на прибыль 20%)

+

Отложенный налоговый актив 20 тыс. руб.

=

80 тыс. руб.

Текущий налог на прибыль (декларация) =

Налоговая база 400 тыс. руб.

*

Ставку налога на прибыль 20%

= 80 тыс. руб.

Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме.

Что значит отложенные налоговые активы

По строке 1180 отражается информация об отложенных налоговых активах:

[Сальдо дебетовое по счету 09 «Отложенные налоговые активы»]

При составлении бухгалтерской отчетности организации предоставляется право отражать в бухгалтерском балансе сальдированную (свернутую) сумму отложенного налогового актива и отложенного налогового обязательства.

Отражение в бухгалтерском балансе сальдированной (свернутой) суммы отложенного налогового актива и отложенного налогового обязательства возможно при одновременном наличии следующих условий:

а) наличие в организации отложенных налоговых активов и отложенных налоговых обязательств;

б) отложенные налоговые активы и отложенные налоговые обязательства учитываются при расчете налога на прибыль.

[Сальдо дебетовое по счету 09 «Отложенные налоговые активы»]

[Сальдо кредитовое по счету 77 «Отложенные налоговые обязательства»]

| Отложенный налоговый актив | = | Вычитаемые временные разницы | Х | Ставка налога на прибыль |

Вычитаемые временные разницы образуются в результате:

При наличии постоянных налоговых обязательств (активов), изменений отложенных налоговых активов и отложенных налоговых обязательств, корректирующих показатель условного расхода (условного дохода) по налогу на прибыль, отдельно в пояснениях к бухгалтерскому балансу и отчету о прибылях и убытках раскрываются:

ПБУ 18/02 «Учет расчетов по налогу на прибыль»

Отложенные налоги

Тема отложенных налогов регулярно тестируется на экзамене «Финансовая отчётность» (FR), и нередко в ещё бóльших подробностях на экзамене «Бизнес-отчётность стратегического уровня» (SBR). В этой статье мы сначала разберём те аспекты отложенных налогов, которые относятся к FR, а затем перейдём к более сложны ситуациям, которые могут встретиться уже на SBR.

Основы

Отложенные налоги регламентируются МСФО (IAS) 12 «Налоги на прибыль». На FR отложенный налог, как правило, проявляется в виде отложенного налогового обязательства, которое нужно признать в отчёте о финансовом положении. В МСФО (IAS) 12 отложенное налоговое обязательство определяется как сумма налога на прибыль, подлежащая уплате в будущих периодах в отношении налогооблагаемых врéменных разниц. То есть, по-простому, отложенный налог – это налог, уплачиваемый в будущем. Однако, чтобы полностью понять это определение, нужно объяснить понятие «налогооблагаемых врéменных разниц».

Врéменные разницы определяются как разницы между балансовой стоимостью актива или обязательства в отчёте о финансовом положении и налоговой стоимостью этого актива или обязательства.

Налогооблагаемые временные разницы – это такие разницы, от которых в будущем будет считаться налог к уплате при возмещении балансовой стоимости данного актива или погашении данного обязательства. МСФО (IAS) 12 требует, чтобы отложенное налоговое обязательство признавалось для всех налогооблагаемых временных разниц, существующих на отчётную дату.

Все эти термины могут выглядеть очень загадочно и сложно, поэтому мы разберёмся в них примере, вероятность которого наиболее высока на экзамене FR – на амортизируемых необоротных активах.

Как известно, в финансовом учёте на необоротные активы с определённым сроком полезного использования начисляется амортизация. Однако для целей расчёта налога на прибыль на необоротные активы начисляется другая амортизация, налоговая. Она отличается от амортизации в финансовом учёте как по суммам, так и по срокам, и правила расчёта налоговой амортизации задаются налоговым законодательством.

Поэтому на отчётную дату практически всегда можно ожидать, что балансовая стоимость амортизируемого необоротного актива (т.е. первоначальная стоимость за минусом накопленной учётной амортизации) будет отличаться от налоговой базы этого актива (т.е. первоначальной стоимости за минусом накопленной налоговой амортизации). Отсюда и возникают налогооблагаемые временные разницы.

итого налоговая амортизация

В следующей таблице мы сравним балансовую стоимость этого актива в финансовой отчётности с его налоговой базой, чтобы найти временные разницы на конец каждого года:

Как уже говорилось раньше, отложенные налоговые обязательства возникают из-за налогооблагаемых временных разниц, то есть таких временных разниц, которые приведут к уплате налога в будущем. Как же ситуация выше приводит к будущей уплате налога?

Налог к уплате рассчитывается от налогооблагаемой прибыли. Чтобы рассчитать налогооблагаемую прибыль, налоговые органы, например, Великобритании, корректируют бухгалтерскую прибыль до налогов из финансовой отчётности компании. Одна из корректировок касается амортизации: бухгалтерская амортизация заменяется на налоговую. То есть корректировка выглядит так: бухгалтерская амортизация добавляется к бухгалтерской прибыли до налогов, и из получившегося результата вычитается налоговая амортизация. Так и образуется налогооблагаемая прибыль, которую затем нужно умножить на ставку налога, и получить налог к уплате.

Входящее отложенное налоговое обязательство

Увеличение/(уменьшение) за год

Исходящее отложенное налоговое обязательство

Исходящее отложенное налоговое обязательство будет отражено в отчёте о финансовом положении.

Шаблон для экзамена

На экзамене при решении задач на подготовку индивидуальной финансовой отчётности (в них отложенные налоги встречаются постоянно) вы можете использовать следующий шаблон:

Помните, что движение по счёту отложенного налогового обязательства за период работает так:

Отчёт о прибылях и убытках

Поскольку МСФО (IAS) 12 рассматривает отложенные налоги как результат временных разниц между балансовой стоимостью актива или обязательства и его налоговой базой, считается, что стандарт использует так называемый «балансовый» подход. Однако полезно рассмотреть то же самое явление с позиций отчёта о прибылях и убытках.

Налоговая прибыль за каждый год и соответствующий фактический налог к уплате за каждый год подсчитаны ниже:

Налог к уплате указывается как расход по налогу на прибыль в отчёте о прибылях и убытках. Выше мы видели, что при учёте отложенного налогового обязательства мы корректируем (увеличиваем или уменьшаем) этот расход по налогу на прибыль. Поэтому окончательная величина, которая будет показана как расход по налогу на прибыль в финансовой отчётности определяется так:

В результате получается, что учёт отложенного налога – это воплощение традиционного учётного принципа сопоставления доходов и расходов. Расход по налогу на прибыль, отражённый в каждом году, это следствие налоговых последствий всего, что произошло в текущем году.

Экзамен «Финансовая отчётность» (FR)

Отложенные налоги регулярно проверяются в вопросе на составление индивидуальной отчётности. В вопросе нужно ожидать две особенности:

Как всегда, такие примечания важно читать внимательно, чтобы однозначно уяснить, какие дополнительные детали там сообщаются, чтобы понять, как будет выглядеть ваш шаблонный расчёт отложенных налоговых сумм для ответа.

Посмотрите, как можно по-разному подать информацию, которая в итоге приведёт к одному и тому же результату в итоговой финансовой отчётности.

Дополнительные примечания к вопросу могут звучать в одном из четырёх приведённых ниже вариантов:

Информация в вариантах 1 и 2 сразу снабжает нас суммами, которые можно вставить в экзаменационный шаблон. В вариантах 3 и 4 даются временные разницы, из которых нужно рассчитать суммы для использования в шаблоне. В каждом из вариантов недостающая величина считается как балансирующая сумма, как вы увидите из решения ниже:

Переоценка необоротных активов

Ещё одним примером возникновения налогооблагаемых временных разниц является переоценка необоротных активов. При переоценке необоротного актива до его справедливой стоимости доход от переоценки учитывается в прочем совокупном доходе. Эта операция увеличивает балансовую стоимость актива в отчёте о финансовом положении, но никак не затрагивается налоговую базу актива. В результате получается налогооблагаемая временная разница.

В итоге проводка будет выглядеть так:

| Дт | Расход по налогу в отчёте о прибылях и убытках | $25 |

| Дт | Прочий совокупный доход | $375 |

| Кт | Отложенное налоговое обязательство | $400 |

Экзамен «Бизнес-отчётность стратегического уровня» (SBR)

Разумеется, отложенные налоговые последствия есть у самых разных активов и обязательств, и необоротные активы, которые мы обсудили выше, не уникальны. Поэтому на уровне экзамена SBR более важным становится понимать принципы отложенных налогов, чтобы применять их к самым разным ситуациям. Ниже мы обсудим несколько возможных экзаменационных ситуаций, в каждой из которых будем исходить из ставки налога в размере 25%.

Отложенные налоговые активы

Нужно знать, что некоторые временные разницы приводят к необходимости учесть отложенный налоговый актив, а не обязательство. Временные разницы часто отражают момент времени, когда либо нужно уплатить налог, либо сэкономить на налоге. Обычно временные разницы возникают потому, что платёж налога откладывается на будущее или налоговая экономия учитывается авансом (поэтому и возникает отложенное налоговое обязательство), но иногда они возникают из-за платежа авансом или отложенной на будущее налоговой экономии.

В этих случаях временные разницы приводят к возникновению отложенного налогового актива или, если у компании есть бóльшие по сумме временные разницы, приводящие к отложенному налоговому обязательству – к уменьшению этого отложенного налогового обязательства.

Следующая формула поможет быстро понять, к чему приводит та или иная временная разница – к активу или обязательству:

балансовая стоимость актива / обязательства

налоговая база актива / обязательства

Если временная разница положительная – возникает отложенное налоговое обязательство. Если разница отрицательная – возникает отложенный налоговый актив.

Если временная разница положительная – возникает отложенное налоговое обязательство. Если разница отрицательная – возникает отложенный налоговый актив.

Балансовая стоимость была списана ниже налоговой базы вследствие обесценения, которое не будет влиять на налоговую базу до момента продажи актива. Поэтому компания получит налоговую экономию вследствие убытка от обесценения в будущем, при продаже актива.

Заметьте, что доход от переоценки, увеличивающая балансовую стоимость актива при неизменной налоговой базе, создаёт отложенное налоговое обязательство. Убытки от обесценения действуют наоборот, уменьшая балансовую стоимость при неизменной налоговой базе, что приводит к отложенному налоговому активу.

Если эти начисления будут учтены как расход для целей расчёта налогооблагаемой прибыли только при уплате, то в текущем году расход, образовавшийся по пенсионной схеме, не отражается в налоговой декларации, поэтому налоговая база равна нулю.

Консолидированная финансовая отчётность

Некоторые отложенные налоговые последствия возникают исключительно в контексте консолидированной отчётности. При этом важно помнить, что группа не существует как юридическая сущность и не подлежит налогообложению. Налогом облагается прибыль каждой отдельной компании, входящей в группу, и для целей консолидации все их отдельные налоговые активы и обязательства просто складываются.

Поэтому при расчёте отложенного налога для группы понятие балансовая стоимость относится к балансовой стоимости с позиции финансовой отчётности группы, а налоговая база – к налоговой базе актива или обязательства в индивидуальной отчётности компании, входящей в группу.

Корректировки до справедливой стоимости

На дату приобретения активы и обязательства дочерней компании оцениваются по справедливой стоимости. Корректировки до справедливой стоимости, скорее всего, не изменяют налоговую базу чистых активов, приводя тем самым к возникновению временных разниц. Появляющиеся вследствие этого отложенные налоговые активы или обязательства должны быть включены в расчёт справедливой стоимости чистых активов дочерней компании на дату приобретения, которая используется для расчёта гудвила.

Гудвил

Гудвил возникает исключительно при консолидации – он не существует как актив в индивидуальной финансовой отчётности. Теоретически, наличие гудвила создаёт временную разницу, которая приводит к отложенному налоговому обязательству, потому что гудвил как актив имеет балансовую стоимость, но имеет нулевую налоговую базу. Однако, МСФО (IAS) 12 отдельным пунктом особо запрещает признавать отложенное налоговое обязательство, возникающее благодаря гудвилу.

Корректировка на нереализованную прибыль

Если на отчётную дату в какой-либо компании группы остаются нераспроданными товары, которые были приобретены у другой компании группы, в консолидированной отчётности делается корректировка на нереализованную прибыль. Эта корректировка снижает балансовую стоимость запасов до той себестоимости, по которой они изначально попали в группу. Однако налоговая база запасов в индивидуальной отчётности по-прежнему считается от более высокой трансфертной цены внутри группы. Поэтому в результате корректировки возникает отложенный налоговый актив. Признание этого актива и соответствующее снижение расхода по налогу на прибыль приведёт к тому, что налог, уже начисленный на прибыль той компании, которая продала эти запасы, отразится в консолидированном отчёте о прибылях и убытках не в текущем году, а в том периоде, когда нереализованная прибыль будет группой реализована.

Оценка отложенного налога

Согласно МСФО (IAS) 12 отложенные налоговые активы и обязательства нужно оценивать с применением тех ставок налога, которые, как ожидается, будут действовать на момент реализации соответствующего актива или урегулирования соответствующего обязательства. Обычно используются текущие ставки налога исходя из того, что они являются разумным приближением будущих ставок, а оценка будущих ставок в любом случае была бы слишком ненадёжной.

Отложенные налоговые активы и обязательства представляют собой суммы налога, которые будут сэкономлены или уплачены в будущем. В этом случае было бы разумным оценивать их по приведённой стоимости, чтобы учесть временную стоимость денег. По крайней мере, так оцениваются многие другие отсроченные обязательства в МСФО. Однако МСФО (IAS) 12 не требует и не разрешает дисконтировать отложенные налоги из практических соображений.

Главная причина такого запрета состоит в том, что компаниям пришлось бы оценивать, когда именно будут реализовываться отложенные налоговые активы или уплачиваться отложенные налоговые обязательства. Мало того, что это крайне сложно, так это ещё и очень субъективно. Поэтому оценка отложенных налогов по приведённой стоимости сделала бы финансовую информацию менее надёжной. А если бы дисконтирование не требовалось, но разрешалось – это, вдобавок, ухудшило бы сравнимость финансовой информации между компаниями.

Отложенные налоги и «Концептуальные основы»

Как мы убедились, МСФО (IAS) 12 оценивает отложенные налоги на основе разницы между балансовой стоимостью актива или обязательства и налоговой стоимостью актива и обязательства. Этот подход получил название балансового метода. С этой точки зрения балансовый метод соответствует подходу к признанию активов и обязательств, которые озвучены в «Концептуальных основах представления финансовых отчётов». Однако можно спорить, насколько балансовый метод создаёт отложенные налоговые активы и обязательства, отвечающие самому определению актива и обязательства.

Похоже, что главное, к чему стремится МСФО (IAS) 12 – это применение принципа сопоставления, чтобы налоговые последствия объекта учитывались в том же периоде, в котором сам этот объект отражается в финансовой отчётности.

Например, при переоценке основных средств если в текущем отчётном периоде признаётся доход от переоценки, то и его налоговые последствия нужно признать в этом же периоде – то есть, по сути, нужно начислить соответствующий расход по налогу. Признав расход по налогу, нужно одновременно признать и отложенное налоговое обязательство.

Однако если вспомнить определение обязательства из тех же «Концептуальных основ», то там красной нитью проходит то, что обязательство – это «существующая обязанность» компании. Тогда отложенное налоговое обязательство, возникшее вследствие переоценки, должно представлять собой существующую обязанность компании уплатить налог в будущем при продаже актива. Но у компании нет существующего обязательства продать актив, а значит, нет существующей обязанности уплатить налог.

Поэтому есть точка зрения, что МСФО (IAS) 12 не до конца воплощает позицию «Концептуальных основ», и отложенные налоговые активы и обязательства не полностью соответствуют определению актива или обязательства.

Салли Бейкер и Том Клендон, преподаватели Kaplan Financial