Что значит ограничение по счету в сбербанке

Что значит ограничение по счету в сбербанке

Детальная информация по незавершённым операциям доступна в СберБизнес. О наличии незавёршенных операций по счёту вас оповестит оранжевый значок над счётом на главной странице СберБизнес. Для просмотра детальной информации, нажмите на него.

Второй вариант — слева в меню выберите Счета и платежи, далее раздел Счета — справа в строке с реквизитами счета ссылка Незавершённые операции. Перейдите по ссылке.

Все незавершённые операции распределены по трём вкладкам:

В каждой вкладке в поле Порядок оплаты отражён порядок оплаты документов. В поле Сумма указана первоначальная сумма по документу, а в поле Осталось оплатить отражено, сколько средств по документу осталось оплатить. Можно кликнуть на запись и посмотреть назначение.

Информация о незавершенных операциях исчезнет из системы СберБизнес. На главной странице и в разделе Счета и платежи вы перестанете видеть отметку о незавершенных операциях рядом с этим счётом. Оплаченные документы будут отражены в выписке по счету.

Решения органов исполнительной власти об ограничениях операций по счетам обычно поступают в связи с неоплатой обязательных платежей. Например, налоги, сборы, штрафы, пени и т.д.

Если в Решении налогового органа «О приостановлении операций по счетам» не указана сумма, то ограничение накладывается на весь остаток по счёту. Основная причина наложения ограничений в том, что налоговый орган (ИФНС) не получил от вас декларацию или иные документы налоговой отчетности.

Для уточнения причин и информации по снятию ограничений рекомендуем обратиться в орган, наложивший это ограничение.

Детальная информация по ограничениям на счёте доступна в СберБизнес. О наличии ограничений по счёту вас оповестит красный восклицательный знак над счетом на главной странице СберБизнес. Для просмотра детальной информации, нажмите на него.

Второй вариант — в меню выберите Счета и платежи, далее раздел Счета и справа в строке с реквизитами счёта ссылка Ограничения. Нажмите на ссылку. В открывшемся окне кликните на документ для просмотра детальной информации об органе, наложившем ограничение, номере и дате документа.

Единственный способ избежать ограничений — вовремя проводить платежи в адрес налоговой службы, предоставлять декларации и другие документы.

Платежи с очередность 1 — 3 будут исполняться за счёт остатка по счёту в соответствии со статьёй 855 ГК РФ независимо от суммы ограничений по счёту.

Платежи с очерёдностью 4 — 5 будут исполнятся из суммы свободного остатка, превышающей сумму ограничений, а если недостаточно денежных средств — встанут в очередь неисполненных в срок распоряжений или будут возвращены без исполнения.

Если на счёте недостаточно денежных средств, то платежи с 1 по 4 очерёдность без исключения и 5 очерёдности (только перечисленные: в оплату налогов, сборов и иных платежей на счета бюджетов бюджетной системы РФ и государственных внебюджетных фондов РФ, а также переводы в пользу банка), помещаются в очередь не исполненных в срок распоряжений.

Иные платежи 5 очередности будут возвращены без исполнения в конце операционного времени рабочего дня, следующего за днём поступления платёжного поручения в банк. Иные платежи 5 очередности, предъявленные в банк на бумажном носителе, будут возвращены без исполнения в день поступления в банк.

Информация об ограничениях исчезнет из системы СберБизнес. На главной странице и в разделе Счета и платежи вы перестанете видеть отметку об ограничениях рядом с этим счётом.

Банк не снимает ограничения по счёту самостоятельно, даже если задолженность по обязательным платежам оплачена (налоги, штрафы, пени и т.д.). Банк снимает ограничения по счёту на основании Решения об отмене ограничения, поступившего от органа его наложившего. Между банком и органами исполнительной власти установлен электронный документооборот. Решение на установку и снятие ограничений по счетам поступает в электронном виде, и вся информация из файла отображается в СберБизнес. Максимальный срок обработки файлов не позднее следующего рабочего дня. Для уточнения причин и информации по снятию ограничений рекомендуем обратиться в орган, наложивший это ограничение.

Банк списывает сумму задолженности на основании Решения органов исполнительной власти, например, ИФНС, ФССП. Между банком и органами исполнительной власти установлен электронный документооборот. Для уточнения информации по суммам задолженности рекомендуем обратиться в соответствующий орган.

Что значит ограничение по счету в сбербанке

Расчёты в рамках хозяйственной и бизнес-деятельности юридических лиц и индивидуальных предпринимателей должны осуществляться преимущественно безналичным путем. Но конечно, у любой фирмы бывают незапланированные наличные расходы. Например, сотрудник сам заплатил за срочный ремонт кондиционера в офисе и отдал бухгалтеру чек. Компания должна вернуть сотруднику деньги, и бухгалтер снимает с расчётного счёта нужную сумму наличными «на прочие цели». Если снимаемые наличные со счета суммы выходят, с точки зрения банка, за рамки разумного, банк может запросить подтверждающие документы.

Советуем

Используйте безналичные расчёты. Например, в описанной выше ситуации лучше вернуть сотруднику сумму, потраченную на ремонт, при помощи безналичного перевода с указанием назначения платежа, сохранив при этом в учёте первичные документы – чек, представленный сотрудником, отчёт сотрудника и т.д.

Сотрудники снимают наличные с бизнес-карт

Бизнес-картами можно платить в любом магазине, где принимают карты. За это не берётся комиссия, в отличие от снятия наличных. Покупать товар для компании за деньги, снятые с карты в банкомате, попросту невыгодно, и, как правило, этого не делают без веских причин.

Советуем

Дайте сотрудникам установку не снимать наличные с бизнес-карт. В интернет-банке СберБизнес вы всегда будете видеть расходы компании (контрагента по операции), а у банка не будет к вам лишних вопросов.

По счёту проводятся транзитные операции, «не имеющие экономического смысла»

Бывают ситуации, когда к руководителям компаний, успешно работающих на рынке, обращаются партнеры, друзья или знакомые с просьбой провести через счета компании отдельные операции. Возможно, они даже обещают за это денежное вознаграждение. Подобные операции, не свойственные бизнесу и не ведущие к реальным поставкам товаров и предоставлению услуг, свойственны фирмам-однодневкам. Банки, заметив, что среди реальных операций клиента присутствуют транзитные потоки, обязательно запросят документы, «объясняющие экономический смысл операций», так как их целью, скорее всего, является отмывание доходов.

Советуем

Не соглашайтесь участвовать в сомнительных схемах ни по дружбе, ни за деньги. Это приводит к проблемам с законом и портит деловую репутацию.

У компании нет платежей в бюджет

Частое явление — наличие у юридического лица или предпринимателя нескольких расчётных счетов в разных банках, при котором платежи в бюджет и внебюджетные фонды осуществляются целиком или преимущественно только в одном из них. А иногда налоги оплачиваются наличными от имени физических лиц. В таких условиях обслуживающий банк не знает, что налоги оплачены. Это вызывает подозрения в том, что реальная деятельность не ведётся.

Советуем

Перечисляйте налоги с расчётного счёта, не используя механизм оплаты наличными. С пониманием отнеситесь к запросам банка о предоставлении документов, подтверждающих уплату налогов, если оплата производится со счета в ином банке. Следите за тем, чтобы объем отчислений в бюджет соответствовал отрасли организации.

Назначения платежей в документах компании некорректные или неполные

В каждом платёжном документе следует в полном объёме указывать основание платежа: номера и даты договоров, соглашений, счетов на оплату с указанием видов оплачиваемых товаров, работ или услуг. Например, назначение платежа не может считаться полным, если выглядит так: «за консультации по бизнесу». Правильным будет указать: «Оплата по счёту № 345-0903 от 03.09.2018 за разработку дизайна сайта компании по Приложению № 345 от 01.08.2018 к Договору № 24/11-14 от 15.11.2014 года. Сумма 345 00-00 без НДС».

Советуем

Как можно подробнее заполняйте поле назначения платежа.

Фирма платит за товары и услуги, не связанные с её видами деятельности согласно ОКВЭД

Сомнительной банку покажется работа не по кодам ОКВЭД, указанным в ЕГРЮЛ или ЕГРИП, и нетипичные для соответствующего вида деятельности расходы. Если зооферма регулярно тратит миллионы на услуги психолога, то, как бы подробно и красиво ни заполнялись платёжные поручения, подозрений не избежать.

Советуем

Следите, чтобы все платежи соответствовали вашей хозяйственной деятельности. Если вы сменили вид деятельности, не забудьте внести изменения в реестр, указав правильные коды ОКВЭД, и сообщите об этом банку.

Что делать, если операции оказались ограничены

Зайдите в интернет-банк СберБизнес и проверьте, пришло ли письмо из банка с запросом подтверждающих документов. Возможно, вы не увидели запрос, и банк, не дождавшись ответа в установленный срок, ограничил дистанционное обслуживание.

Если вы получили запрос на пояснение проводимых операций, отнеситесь к этому серьёзно. Не игнорируйте требование банка, предоставьте документы в полном объёме и в сроки, указанные в запросе. Если у вас возникли вопросы, пожалуйста, позвоните в рабочие дни с 03:00 по 18:00 (по Москве) по номеру, указанному в запросе, чтобы получить подробную информацию по сбору пакета документов.

Если запрос из банка не поступал, свяжитесь со своим менеджером в банке или позвоните по телефону 8 800 555-57-77, чтобы уточнить причины ограничения ДБО. Банк предоставит письменное разъяснение.

При ограничении операций по счёту можно проводить платежи в офисе банка — при наличии документов, поясняющих основание платежа. Дистанционная оплата доступна только для налоговых платежей в бюджет и внебюджетные фонды.

Советуем

Храните первичные документы, служащие основанием для проведения операций (договоры, дополнительные соглашения к ним, спецификации, товарные и транспортные накладные и т.д.). Они пригодятся не только, когда документы запросит обслуживающий банк, но и в случае досудебных или судебных разбирательств с контрагентами в случае нарушения ими обязательств.

Проверить свой бизнес на соответствие нормам 115-ФЗ поможет сервис «Риск блокировки», а проконсультироваться по результатам мониторинга операций за последние 12 месяцев — «Комплаенс-помощник».

Федеральная Налоговая Служба арестовала ваш счёт

В чем причина?

Чаще всего – в том, что вы не заплатили налоги, пени или штрафы как индивидуальный предприниматель (ИП). Тогда ФНС арестовывает на ваших счетах средства в размере задолженности и запрещает открывать новые счета. Ещё ФНС может полностью арестовать ваш счёт, если вы вовремя не подали налоговую отчётность как ИП.

Если ФНС предъявила вам требование об уплате налогов и финансовых санкций (пени, штрафы и т.п.) и истек срок его исполнения (3 месяца), то налоговая направляет в банк поручение на списание, которое банк обязан исполнить незамедлительно.

Почему арестовали мой личный счёт, ведь долги у ИП?

Статья 76 Налогового Кодекса не ограничивает взыскание счетами ИП. Согласно п. 2 ст. 11 Налогового Кодекса, сюда относятся текущие счета, открытые не для предпринимательства.

Эта позиция подтверждается в письмах Министерства Финансов РФ от 28.11.2016 № 03-02-7/1/70199, от 20.07.2017 № 03/02-07/2/46472 и от 08.04.2019 № 03-02-07/1/24565.

Используемое в личных целях имущество ИП не отделяется от имущества, которое используется для предпринимательства (Определение Конституционного Суда РФ от 15.05.2001 № 88-О). Поэтому ИП отвечает по обязательствам (в том числе – связанным с предпринимательской деятельностью) всем имуществом, кроме того, которое нельзя взыскать по закону (пункт 1 ст. 23, ст. 24 и 25 ГК РФ).

Где я могу посмотреть подробности о причине ареста?

Подробная информация об аресте содержится в уведомлении, которое вы получили от банка. Также можете воспользоваться Личным кабинетом налогоплательщика – индивидуального предпринимателя на сайте ФНС.

Что делать?

Порядок ваших действий зависит от причины ареста.

Если на счёте арестована некая сумма:

Причина

Что делать?

Не исполнили требование об уплате налогов, пеней, штрафов (пп. 1, 3 ст. 76 НК РФ).

2. Представьте в инспекцию исполненное поручение на оплату (выписку банка), согласно п. 2 ст. 76 НК РФ.

3. Счёт разблокируют не позже следующего рабочего дня после получения выписки (п. 8 ст. 76 НК РФ).

Если счёт арестован полностью:

Причина

Что делать?

Не представили налоговую декларацию в течение 20 рабочих дней со дня окончания срока подачи (пп. 1, 3 ст. 76 НК РФ).

1. Если не представили декларацию – подайте её в ИФНС.

2. Если представили – подайте в ИФНС документы, которые это подтверждают.

Например, опись вложения в ценное письмо, если декларация отправлена по почте.

Не передали налоговому органу квитанцию о приёме документов в электронном виде.

Когда уже прошли 10 дней со дня истечения срока передачи документов – срок блокировки составит 6 дней (п. 5.1 ст. 23 НК РФ).

Отправьте указанную квитанцию в налоговую инспекцию.

ИФНС должна отменить приостановление операций по счетам не позже, чем на следующий рабочий день (пп. 2 п. 3.1 ст. 76 НК РФ).

Второй вариант.

Исполните требование, поступившее от инспекции: представьте документы, пояснения и явитесь в налоговый орган (пп. 2 п. 3 ст. 76 НК РФ, Письмо Минфина от 21.04.2015 N 03-02-08/22548).

На следующий рабочий день контролёры отменят приостановление операций по счетам (пп. 2 п. 3.1 ст. 76 НК РФ).

ИП привлекли к ответственности по итогам камеральной или выездной проверок. Чтобы исполнить это решение, операции приостановили (п.10 ст. 101 НК РФ, п.10. 2 ст. 101 НК РФ, п.1 ст. 76 НК РФ).

Оплатите недоимку (пп. 2 п. 10 ст. 101 НК РФ). Счёт разблокируют не позже, чем на следующий рабочий день после получения выписки (п. 8 ст. 76 НК РФ).

Второй вариант.

Представьте заявление в инспекцию с просьбой заменить эту меру обеспечения на банковскую гарантию или поручительство (п.11 ст. 101 НК РФ).

Счёт разблокируют одновременно с принятием решения о замене обеспечительных мер (п.9.1 ст. 76 НК РФ).

Сколько могут списать?

Чтобы не оставить человека без средств к существованию, закон защищает некоторые виды доходов от списания.

Собственные средства: можно взыскать в 100% размере

внесение наличных, перевод между своими счетами, выплата процентов по депозитам, перевод денег из других банков, переводы от физических лиц

При недостатке собственных средств взыскиваются Периодические зачисления.

Периодические зачисления: можно взыскать до 50% от суммы

зарплата, пенсия, стипендия, пособия по безработице и другие периодические доходы, поступившие на счёт в течение дня.

Социальные доходы: не подлежат аресту или взысканию

алименты, единовременные выплаты пенсионерам, материнский капитал, выплаты по уходу за детьми, выплаты инвалидам и ветеранам, другие социальные выплаты

Но если перевести их со счёта на счёт, деньги будут автоматически отнесены к категории «Прочие доходы», которая подлежит аресту или взысканию в полной мере.

Взыскали сумму с социальных выплат?

По закону банк не может арестовать или взыскать социальные выплаты.

Если это всё-таки произошло, вероятные причины:

Чтобы избежать взыскания социальных выплат, не переводите их со счёта на счёт.

Вы можете открыть Номинальный счёт для зачисления социальных выплат. Средства с Номинальных счетов списаны по взысканию не будут.

PROИТ

Office 365, AD, Active Directory, Sharepoint, C#, Powershell. Технические статьи и заметки.

Сбербанк. Приостановлены операции выше очерёдности 4. Счет заблокирован базой данных. Установлены ограничения по счету

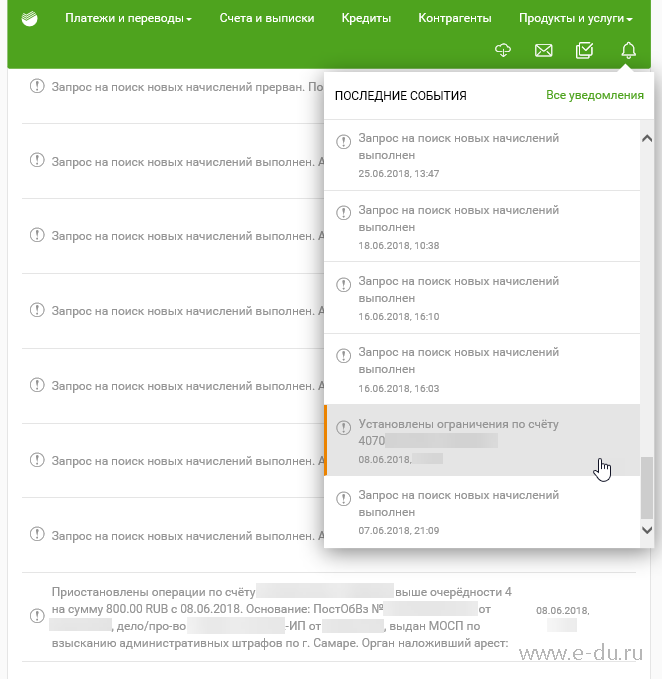

Вопрос: что означают сообщения в системе Сбербанк бизнес онлайн:

Установлены ограничения по счету.

Приостановлены операции выше очерёдности 4.

Счет заблокирован базой данных.

Ответ: пугаться не нужно, эти сообщения означают, что на счете будет заморожена некая сумма в оплату чего-либо, операции по счету не блокируются, платежки также будут уходить в оплату и не блокируются никакие другие операции.

Пример в оплату чего могут блокироваться суммы:

1) Для списания с расчетного счета организации какой-либо штрафа.

Пример сообщений:

Установлены ограничения по счету.

Перейдите во «Все уведомления» для более подробного просмотра, хотя если сообщение не поместилось в основное поле, то больше вам ничего не покажут.

Приостановлены операции выше очерёдности 4 на сумму 800 руб. Основание ПостОбВз номер такой-то, дело/про-во от такого-то, выдан МОСП по взысканию административных штрафов по такому-то городу. Орган наложивший арест…

Если штраф не был оплачен вовремя и перешел к судебным приставам, они обычно без уведомлений списывают сумму со счета, например, 800 рублей. В этом случае появляется такое уведомление в Сбербанк Онлайн. Т.е. в данном примере сообщение означает, что будет заморожено и списано со счета 800 рублей, никакие другие операции не заблокируются. Просто посмотрите в списаниях не появилась данная сумма, там же возможно будет информация о том, по какому исполнительному листу списаны средства.

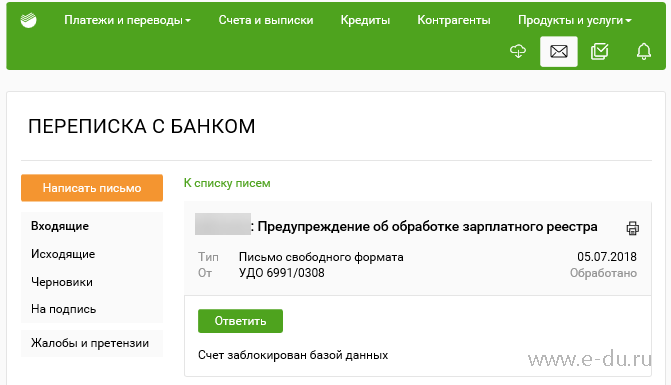

2) Если используется зарплатный проект, то при создании ведомости на выплату зарплаты и отправки ее в оплату может прийти письмо от банка с сообщением: Счет заблокирован базой данных. Предупреждение об обработке зарплатного проекта

Это также означает, что будет заморожена и списана со счета сумма, указанная в зарплатной ведомости, никакие другие операции не заблокируются. Просто ждите списания ее со счета.

Если, конечно, вдруг в сообщениях начинает фигурировать очень крупная сумма, а вы уверены, что никаких штрафов и судебных исков быть не должно, то сразу звоните в банк на горячую линию.

Ограничения в Сбербанк: лимит операций и условия их применения

Сбербанк, как и многие финансовые организации, устанавливает лимит на многие операции, доступные клиентам. Ограничения чаще всего касаются транзакций, осуществляемых через мобильное приложение, веб-версию сайта и банкоматы. Почему и для чего принимаются такие меры, а также какие именно ограничения выдвигает компания, стоит знать всем клиентам этого банка.

Для чего устанавливают лимит

Банк устанавливает ограничения в зависимости от нескольких условий:

Главная причина, по которой банк устанавливает лимит — безопасность клиента. Ограничения помогают контролировать финансы, а в случае с мошенническими преступлениями, позволяет минимизировать последствия.

Мало кто знает, но в Сбербанк лимит операций по картам — это не просто прихоть компании. Данное условие выдвигает ЦБ.

Ограничения на переводы

Переводы денежных средств — это одна из самых востребованных операций в банках. Есть несколько возможностей выполнить действие:

Лимит на перевод по дебетовым продуктам составляет 50 000 рублей. Если же сумма превышает установленные ограничения, то Сбер взимает комиссию за каждый перевод в размере 1% от общей суммы. Комиссия не может превышать 1500 рублей.

Примечание! Кредитные карты имеют свои лимиты на проведение операций.

Ограничения зависят от ряда факторов, например, от тарифа, условий использования кредитных средств. Также большую роль играет льготный период.

Если перевод денежных средств осуществляется через Сберанк Онлайн или с помощью смс-команд, то лимит составляет 1 000 000 рублей. Данную сумму клиент может переводит 1 раз в сутки.

Если деньги переводятся через банкомат, то действуют такие ограничения:

Ограничения на операции в Сбербанк Онлайн и мобильном приложении

Банки не просто так пытаются привлечь клиентов в интернет, ведь там Сбер может предоставить больше возможностей, а лимиты на операции не такие жестки. В таблице ниже указаны размеры лимитов.

| Название операции | Размер лимита в рублях |

| Платежи другим пользователям и переводы | 1 000 000 |

| Оплата мобильной связи (всех операторов) | 15 000 |

| Переводы между своими картами | По сумме нет лимита, но количество операций не должно превышать 100. |

| Переводы на карты других банков | 150 000 |

| Пополнение брокерских счетов | 999 999 999 |

| Оплата полисов | 30 000 000 |

В мобильном приложении также установлены лимиты, которые указаны в таблице.

| Название операции | Размер лимита в рублях |

| Оплата мобильного телефона (зарегистрированного по услуге «Мобильный банк») | 3 000 в сутки |

| Оплата мобильного не зарегистрированных в программе «Мобильный банк» | 1500 в сутки и не больше 10-ти операций |

| Перевод между своими картами | 100 000 рублей/4000 долларов/3000 евро |

Примечание! На сайте Сбербанк Онлайн есть документы, в которых указаны все ограничения на их проведение.

Лимиты на снятие наличных в банкомате

В Сбербанк лимит операций по снятию наличных с карты зависит от ее вида. Практически у всех банков этот показатель одинаковый, но есть разница в комиссии, которую стоит учитывать при снятии наличных.

| Название карты | Лимит в рублях | Лимит в долларах |

| Стандартные карты, кроме Visa Gold, MasterCard Gold | 5 млн. в месяц и 150 тыс. в сутки | 200 тыс. в месяц и 6 тыс. в сутки |

| Карты высокого класса | 10 млн. в месяц и 300 тыс. в сутки | 400 тыс. в месяц и 12 тыс. в сутки |

| Visa Platinum, MasterCard Platinum | 50 млн. в месяц и 1 млн. в сутки | 1, 5 млн. в месяц и 25 тыс. в сутки |

Ограничения на пополнение карты

Здесь не устанавливают никаких лимитов, ведь клиент переводит деньги на счет, а значит они будут находиться в банке, и последнему это выгодно. Данное правило действует, если деньги поступают через кассу Сбера.

Если пользоваться банкоматами или терминалами, то следует знать, что они ограничены по сумме принятия наличных. Как правило, их максимум составляет 40 купюр (около 200 000 рублей) за одну операцию (для усовершенствованных устройств). При необходимости можно повторить операцию.

Можно ли увеличить лимит карты

Увеличить лимит по карте можно двумя способами:

Подписка оформляется в отношении всех операций, но чаще всего, клиенты заинтересованы в увеличении лимита по переводу денег. Сребанк предлагает своим клиентам несколько тарифов. Стоимость подписки зависит от срока, на который она оформляется. Есть три варианта:

Чем больше срок подписки, тем она выгоднее по цене. Но иногда снятие ограничений требуется для проведения определенной транзакции, в этом случае актуальным будет тариф на короткий срок.

Подать заявку на увеличение лимита можно в отделении или через Сбербанк Онлайн. Для самостоятельного оформления надо зайти в раздел «Тарифы и лимиты» (в мобильной версии может быть «Соглашение и договоры»).

Открывая счет и выбирая карту, следует заранее подумать о том, для каких целей она будет использоваться. Чем выше класс карты, тем больше ее лимит на снятие наличных, на оплату и прочего. Но следует учитывать, что обслуживание пластика высокого класса намного дороже.