Что значит неограниченная страховка

Ограниченное и неограниченное ОСАГО — тонкости страхования

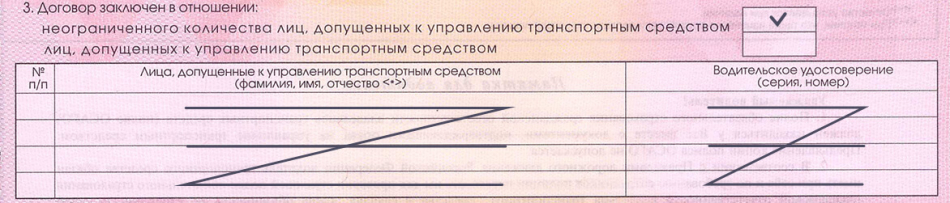

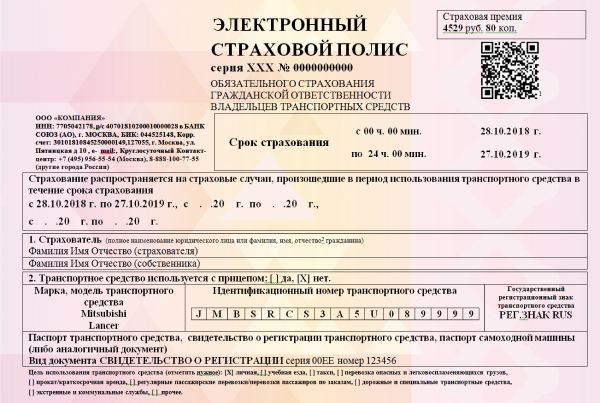

Закон позволяет заключать страховой договор с указанием конкретных водителей, пользующихся автомобилем, или на неограниченный круг лиц. В соответствии с этим бывает страховка ограниченная и неограниченная. Каждый вариант имеет свои особенности, преимущества и недостатки. Следует взвешивать все плюсы и минусы, прежде чем оформлять полис с ограничениями или без.

Ограниченная и неограниченная страховка — в чем разница?

Ограниченная страховка ОСАГО — это полис обязательного автострахования, который оформляется на определенных водителей. Данные каждого из них указываются в договоре. Соответственно, лишь эти люди получают право управлять автомобилем. Страхованию подлежит их автогражданская ответственность.

Неограниченная страховка ОСАГО — это «открытый» полис, где не указываются конкретные водители. В договоре ставится пометка «без ограничений». Это значит, что машиной могут управлять разные люди. В данном случае страхуется ответственность не тех, кто за рулем, а владельца транспортного средства.

Ограниченная страховка — только для физических лиц

Оформлять ограниченную страховку могут только физические лица. Чаще всего в страховой полис вписываются данные лишь самого собственника авто, который и является единственным его водителем.

Закон разрешает включать в полис любых других лиц. Помимо самого владельца машины это могут быть его близкие родственники, знакомые или коллеги. Только собственник принимает решение, кого вписывать в страховку, а кого нет.

В полисе ОСАГО обычно предусмотрено 5 строк для введения данных о застрахованных водителях. Однако юридических ограничений количества вписываемых в страховку лиц не существует.

Неограниченная страховка для компаний и физлиц

Юридические лица, по закону, имеют право оформлять только неограниченную страховку. Поле «Лица, допущенные к управлению транспортным средством» в данном случае остается пустым.

«Свободная» страховка ОСАГО — удобный вариант для тех организаций, работа которых предполагает сменяемость водителей. Яркий пример — служба такси, располагающая парком автомобилей и нанимающая таксистов на работу.

При желании, физические лица тоже вправе оформлять ОСАГО без ограничений. В некоторых случаях это, действительно, имеет смысл.

Основные особенности ограниченной страховки

Данный вид страхования имеет ряд особенностей, а также плюсов и минусов. Рассмотрим каждый пункт более детально.

Преимущества ограниченной страховки

Рядовые автолюбители гораздо чаще выбирают ограниченную страховку. К безусловным преимуществам относятся:

Полис с ограничениями стоит примерно на 80% (то есть почти в 2 раза) меньше, чем неограниченная страховка. Это объясняется тем, что при подсчете стоимости учитывается водительский стаж, возраст и коэффициент бонус-малус каждого водителя, указанного в договоре.

Недостатки ограниченной страховки

У ограниченной страховки есть ряд минусов:

Для большинства собственников авто перечисленные минусы несущественны. Поэтому многие автолюбители в России отдают предпочтение именно ограниченной страховке.

Как рассчитывается стоимость ограниченного полиса

Цена ограниченной страховки складывается из базовой ставки, устанавливаемой Центробанком, и ряда коэффициентов (которые снижают или, наоборот, повышают стоимость):

Если в страховку вписываются два или несколько водителей — учитываются стаж, возраст, «аварийность» и законопослушность каждого.

В целом, чем старше, опытнее и аккуратнее водитель — тем дешевле для него страховка. А увеличение числа лиц, указываемых в полисе, ведет к повышению его стоимости.

Как добавить в полис нового водителя

Каждый владелец ограниченного полиса ОСАГО вправе добавлять в него неограниченное число водителей. Все они допускаются к управлению соответствующим автомобилем.

Чтобы вписать еще одного водителя, надо обращаться в страховую компанию и переоформлять страховку. При этом стоимость полиса может увеличиваться — как незначительно, так и заметно (в зависимости от индивидуальных водительских коэффициентов).

Соответствующим образом можно удалять водителей из ограниченного ОСАГО — с обращением в страховую и переоформлением договора.

Основные особенности ОСАГО без ограничений

Открытая страховка ОСАГО может оформляться как на автомобиль, так и на мототранспорт. В полисе указывается только собственник транспортного средства (физическое лицо или компания). Лишь его данные учитываются при расчете стоимости полиса.

Преимущества страховки без ограничений

Данный вид страхования имеет ряд весомых преимуществ:

Недостатки ОСАГО без ограничений

Главным минусом такой страховки является ее более высокая стоимость. Поэтому для большинства автомобилистов оформление открытого полиса невыгодно.

Как рассчитывается цена неограниченной страховки ОСАГО

Цена открытой страховки складывается из базового тарифа, определенного Центробанком, и специального коэффициента для всех полисов без ограничений. Именно его применение ведет к почти 2-кратному увеличению стоимости страхования.

При подсчете учитывается индивидуальный показатель безаварийной езды собственника автомобиля. Если владельцем является компания, в автопарке которой несколько машин — рассчитывают среднее значение аварийности по всем зарегистрированным авто.

Кому подходит открытая страховка?

Организации обязаны оформлять страховые полисы без ограничений, тогда как физлица вправе выбирать подходящую форму полиса. В некоторых случаях неограниченная страховка может быть выгоднее:

Особенности оформления полиса ОСАГО

Оформление ограниченной и неограниченной страховки возможно как в офисе, так и онлайн в электронном виде. В каждом случае страхователь должен обратиться в страховую компанию.

При оформлении ограниченной страховки требуются следующие документы:

Открытая страховка оформляется проще — в том плане, что не нужно предоставлять водительские удостоверения всех вписываемых в договор водителей.

Перевод ограниченной страховки в неограниченную

Закон разрешает страхователю, при желании, перевести обычную ограниченную страховку ОСАГО в открытый вид. Для этого нужно:

Обновленный полис будет иметь прежний номер. Однако в бланке появится соответствующая пометка в графе №8, где указана причина внесения изменений.

Вносить изменения в старый бланк полиса нельзя — в случае ДТП он будет признан недействительным, что не позволит получить компенсацию по страховке.

Что лучше — ограниченное или неограниченное ОСАГО?

Может показаться, что страховка без ограничений оформляется проще и расширяет возможности использования автомобиля. Однако стоимость открытого полиса почти всегда значительно выше. А отсутствие учета индивидуального коэффициента бонус-малус — большой минус при последующем оформлении ОСАГО на новый автомобиль или переходе на ограниченную страховку. Лишь в редких случаях полис без ограничений бывает выгоден для физических лиц.

Полис ОСАГО без ограничений

У нас вы можете посчитать сколько стоит страховка без ограничений в режиме онлайн и купить ее за несколько минут.

Страхователь имеет право выбрать наиболее удобный для себя вариант и оформить полис:

Вне зависимости от управления категорией ТС, ОСАГО обязательно к оформлению.

Неограниченная страховка ОСАГО

Такой вариант будет удобен для тех, кто еще не определился, кому сможет передать право на управление своим автомобилем. И если в течение страхового периода водительское удостоверение будет получено, то вновь обращаться к страховщику не придется. Однако за такой комфорт необходимо будет заплатить сумму с повышающим коэффициентом 1,87.

Чтобы узнать как рассчитывается стоимость страховки без ограничений, рассмотрим пример: у водителя легковой автомобиль мощностью 100 лошадиных сил и прописан в городе Новосибирске.

4 942 руб — максимальная стоимость базовой ставки с 1 января 2019 года;

1,7 — территориальный коэффициент;

1,87 — количество водителей не ограничено;

1,1 — коэффициент мощности ТС;

1 — сезонность, более 10 месяцев;

1 — срок страхования более 10 месяцев

Расчет: 4 942*1,7*1,87*1*1 = 15 710,60 руб.

В итоге за неограниченную страховку, которой будет пользоваться любой водитель, страхователь заплатит 15 710,60 руб. Можно ли сделать так, чтобы сумма была меньше, ответ будет однозначный — нельзя, так как нет возможности повлиять на снижение коэффициентов.

Страховка с ограниченным списком лиц

При выборе такого вида страховки, кроме документов на автомобиль, понадобятся копии водительских удостоверений лиц (до 5 человек), имена которых будут вписаны в полис ОСАГО.

Если нет прав, то когда хозяин машины получит их, он должен будет подать новые данные в страховую компанию, если планирует садиться за руль.

Стоит обратить внимание, что страховщики оценивают свои риски и при расчете берутся данные самого неопытного водителя. Так, если вписать лицо в возрасте до 21 года и со стажем менее 3-х лет, то большой экономии ждать не придется. Будет применен повышающий коэффициент 1,87.

Как формируется стоимость ОСАГО без ограничений: разбор примера

Исходные данные по автомобилю те же, что и в первом варианте, но в данном случае документ оформляется на владельца ТС. Предположим, что водителю 45 лет, стаж вождения — 10 лет. Это является важным моментом и влияет на итоговую цену.

4 942 руб — максимальная базовая ставка;

0,95 — коэффициент безаварийной езды (для каждого водителя индивидуально);

0,96 — коэффициент возраст — стаж;

1,7 — территориальный коэффициент;

1 — количество водителей;

1,1 — коэффициент мощности ТС;

1 — сезонность, более 10 месяцев;

1 — срок страхования свыше 10 месяцев

Итого: 4 942*0,95*0,96*1,7*1*1,1*1*1 = 8 428,30 руб.

На вопрос, можно ли оформить открытую страховку в режиме онлайн, есть однозначный ответ — да, конечно. Но прежде чем покупать полис, подумайте, кому вы можете доверить свой автомобиль и посчитайте цену, чтобы узнать, как застраховать машину будет наиболее экономично.

Нужна ли доверенность

Сейчас доверенности уже давно отменены. Здесь имеется ввиду, что доверенность не нужно предъявлять сотруднику ГИБДД при проверке. Это подтверждается п. 2.1.1 ПДД, в котором регламентируется список документов, которые обязан при себе иметь водитель.

Что же касается оформления, доверенность нужна только в случае оформления полиса в офисе страховой компании. То есть, если вам нужно застраховать машину, собственником которой вы не являетесь, у вас должен быть этот документ. Ее составляет владелец машины и заверяет нотариус. Также, доверенность можно заказать и у юриста, но заверение от нотариуса все равно придется сделать. Совсем другое дело при онлайн оформлении. В этом случае достаточно только знать паспортные данные владельца транспортного средства и характеристики автомобиля. Если собственник ТС доверит вам эти данные для страхования, можете заполнять форму выше и страховка в обычном режиме через 3-5 минут после оплаты придет вам на почту.