Что значит ндс сверху и ндс в сумме

Что такое НДС простыми словами

Автор статьи — Копирайтер Контур.Бухгалтерии

НДС — вид косвенного налога

Налог на добавленную стоимость (НДС) — косвенный налог, способ изъять в бюджет часть стоимости товара, работы или услуги. НДС присутствует на всех стадиях процесса производства товаров, работ и услуг и передается в бюджет после реализации.

Из этого определения нам важно понять, что это, во-первых, косвенный налог. Косвенный налог платится не напрямую из средств предприятия, а устанавливается как надбавка к цене товара или услуги. Таким образом компания, реализовавшая товар, передает часть средств из этой надбавки в бюджет.

Сам налог платит конечный покупатель, который оплачивает сразу и стоимость товара, и НДС. К слову, путешественникам важно помнить, что в некоторых странах НДС на ценниках не пишут, и только на кассе клиент узнает, что за понравившийся товар надо заплатить чуть больше.

Происхождение НДС

Налог на добавленную стоимость существует в экономике порядка 65 лет. До этого компании преимущественно платили налог с продаж, который считался со всей выручки. Это осложняло учет, увеличивало налоговую нагрузку.

Платить налог не с оборота, а с выручки придумал Морис Лоре — министр экономики, промышленности и финансов Франции. Впервые этот налог был применен в колонии Кот-д’Ивуар в 1958 году. А затем уже был внедрен по всей Франции. Инициатива Лоре оказалась многообещающей и показала свою эффективность. Сейчас НДС введен почти во всех странах мира.

В России НДС появился с экономическими реформами в 1992 году. С 1 января 2019 года в РФ действует ставка этого налога — 20%, хотя еще недавно она составляла 18%. В большинстве европейских стран НДС также составляет 20%. А, например, в Греции, Польше, Литве, Ирландии ставка чуть выше — 21-23%.

А вот в США продолжает действовать архаический налог с продаж, его ставка в разных штатах для разного типа продуктов составляет от 3 до 15%.

Кто платит НДС

Обычному покупателю может показаться, что НДС платит магазин или компания-производитель. Но это не совсем так: на самом деле налог платит каждый покупатель из своих средств, неважно, физическое или юридическое лицо.

Например, если вы купили в гипермаркете продукты, то в чеке можно увидеть такие расчеты:

| ИТОГО: | 1414.00 |

|---|---|

| БЕЗНАЛИЧНЫМИ: | 1414.00 |

| НДС 20%: | 50.00 |

| НДС 10%: | 101.29 |

Мы видим общую сумму покупок, а также два вида НДС — 20% и 10% на общую сумму 151,29 рубля.

К слову, НДС бывает льготный — 10% или 0%. Эта ставка распространяется на социально значимые товары и услуги. Например, на ряд продуктов, медицинские и детские товары и другие. Полный список товаров и услуг, где можно применить льготный НДС, указан в ст. 164 НК РФ.

Рассмотрим на примере, как появляется НДС. Одна компания покупает и другой сырье, скажем, ткань для производства брюк. В счете на оплату будет указан НДС, который покупатель оплачивает.

Затем компания из купленной ткани отшивает 100 изделий и устанавливает на них цену. В эту цену входит стоимость сырья, работа швей, расходы на оборудование, коммунальные платежи и другие расходы, а также прибыль, которую планирует получить после реализации товара. В эту же цену закладывается НДС, который заплатит конечный покупатель, либо оптовик, который купит у производителя сразу всю партию.

После продажи товара компания подсчитывает прибыль и из полученного дохода сразу вычитает 20% налога, который уже был заложен в цену и который оплатил покупатель. При этом компания принимает к вычету сумму НДС, которую она уплатила за ткань — то есть, уменьшает “брючный” НДС на сумму налога за материал.

А если бы НДС не было? Были бы товары дешевле? Скорее всего нет, так как действовали бы другие налоги, как в тех же США. Там конечный потребитель в итоге все равно оплачивает налог с продаж, который тоже влияет на конечную стоимость товара.

Расчет и уплата НДС

В крупных компаниях для расчета и уплаты НДС выделяют отдельных бухгалтеров, так как работы по этому направлению немало. Разберем на примере, как считают НДС.

Магазин хозяйственных товаров покупает у поставщиков товар — скажем, коробки со стиральным порошком. Оптовик отгружает партию порошка на сумму 50 000 рублей, из расчета 200 рублей за коробку. Таким образом магазин для продажи приобрел 250 единиц товара (коробок).

В 50 000 рублей, которые магазин уже перевел поставщику, входит НДС 20% (то есть, 10 000 рублей), который поставщик затем перечислит в виде налога в бюджет. Для магазина этот НДС будет входящий. Доказательством того, что товар приобретен уже с учетом НДС, будут отчетные документы: счет-фактура, чек, накладная. Во всех этих формах налог обязательно указывается.

Затем магазин продает порошок в розницу по 300 рублей за коробку с выделенным НДС. Но так как НДС уже включен в цену закупленного товара, то у магазина образуется налоговый кредит. Сумма уже уплаченного за товар НДС будет учитываться при расчете налога с розничной продажи.

Магазин в ежеквартальной отчетности по НДС укажет, что уплатил сначала налог поставщику, получив “налоговый кредит”, что позволило ему уменьшить НДС, который будет начислен уже на розничную цену.

По каким формулам рассчитывают НДС

Для расчета НДС применяются две формулы. Первая — для расчета налога на добавленную стоимость. Она выглядит так:

Начисление НДС = Х * 20 / 100, где Х — это цена товара без НДС

Допустим, производитель мебели произвел диваны и определил, что цена одной единицы товара — 20 000 рублей. Теперь ему надо рассчитать стоимость товара с НДС.

Вторая формула — это выделение НДС. Чтобы узнать, сколько в цене заложено НДС, нужно цену с НДС умножить на 20 и разделить на 120:

Выделение НДС = Y * 20 / 120, где Y — это цена товара с НДС

Вернемся к примеру с диванами. Магазин, получив диван от поставщика за 24 000 рублей, выставил его в продажу за 33 990. В эту цену уже входит налог на добавленную стоимость в размере 33 990 * 20 / 120, а именно — 5 665 рублей.

Таким образом, мебельный магазин сначала получил налоговый кредит, уплатив 4 000 рублей налогов мебельной фабрике, но потом получил от покупателя дивана 5 665 рублей налога, включенного в розничную цену. До 25 числа следующего месяца после отчетного магазин обязан перечислить в бюджет разницу между этими налогами, то есть 2 665 рублей.

В этом и заключается основная сложность учета НДС. Во-первых, нужно собрать все первичные документы с поставщика, затем получить все документы от покупателя, рассчитать уплаченный НДС, полученный, рассчитать стоимость налога. По сути, бизнес в этой ситуации является оператором по сбору налога для казны.

Коротко о главном

Веб-сервис Контур.Бухгалтерия подскажет, как верно и без переплат рассчитать НДС, какие документы создать или запросить у поставщиков, чтобы применить все вычеты, уменьшить сумму налога к уплате и избежать штрафов. В системе легко вести учет, платить зарплату, сдавать отчетность, следить за финансами. Первые две недели бесплатны для всех новичков.

Учимся правильно работать с НДС в 1С

Продолжаем серию уроков по работе с НДС в 1С:Бухгалтерия 8.3 (редакция 3.0). Мы рассмотрим простые примеры учёта на практике.

Большая часть материала будет рассчитана на начинающих бухгалтеров, но и опытные найдут кое-что для себя.

Напоминаю, что это урок, поэтому вы можете смело повторять мои действия у себя в базе (лучше копии или учебной).

Ситуация для учёта

01.01.2016 купили кресло за 11800 рублей (в том числе НДС 1800 рублей)

05.01.2016 продали кресло за 25000 рублей (в том числе НДС 3813.56 рублей)

Заносим покупку

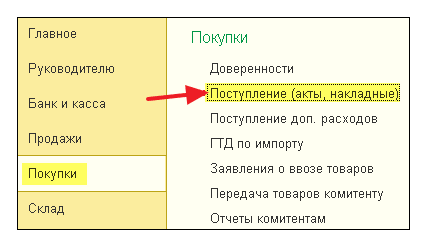

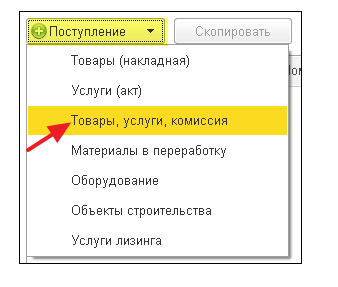

Создаём новый документ поступления товаров и услуг:

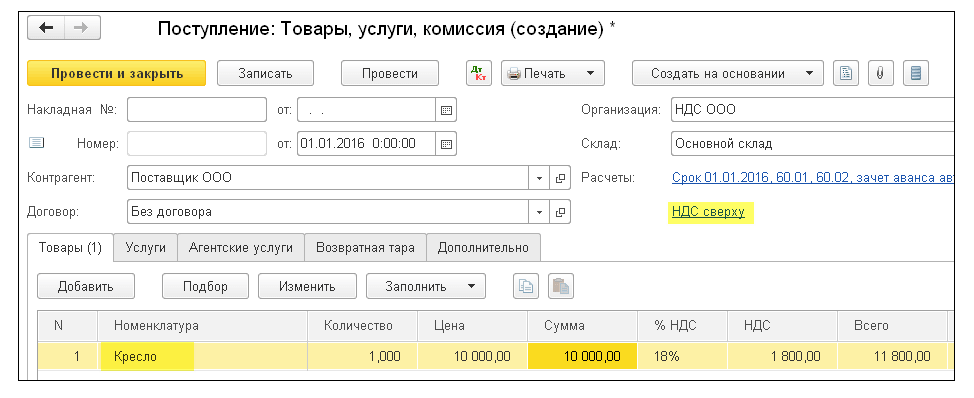

Заполняем его в соответствии с нашими данными:

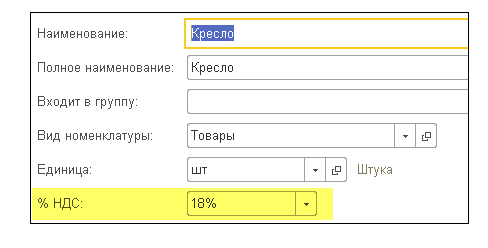

При создании нового элемента номенклатуры не забываем в его карточке указать ставку НДС 18%:

Это нужно для удобства — она будет автоматически подставляться во все документы.

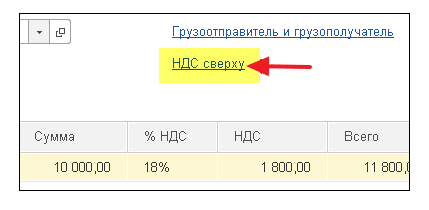

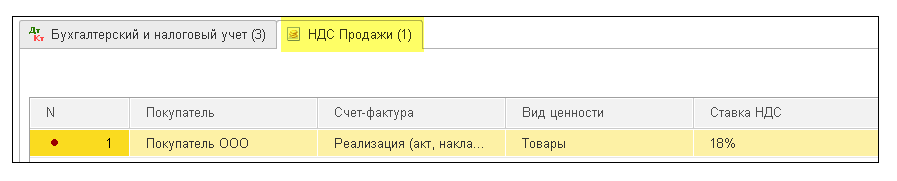

Также обращаем внимание на выделенный на рисунке документа пункт «НДС сверху»:

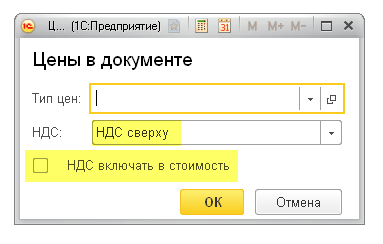

При нажатии на него появляется диалог, в котором мы можем указать способ расчёта НДС в документе (сверху или в сумме):

Здесь же мы можем установить галку «НДС включать в стоимость», если требуется сделать входящий НДС частью себестоимости (отнести на 41 счёт вместо 19).

Оставляем всё по умолчанию (как на рисунке).

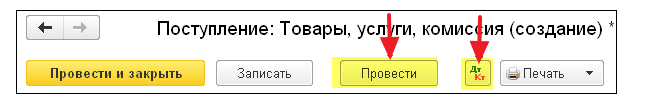

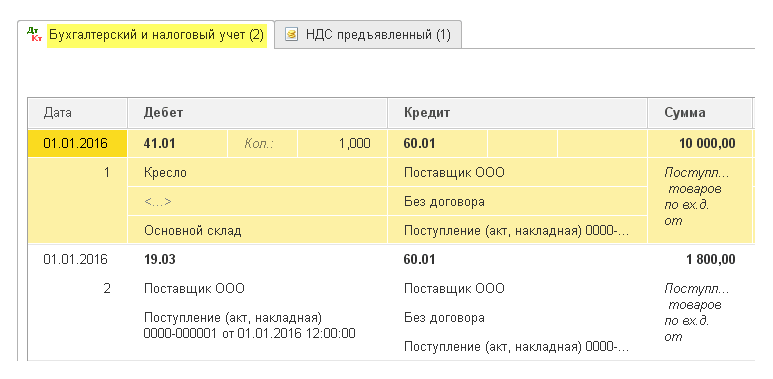

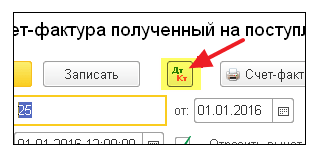

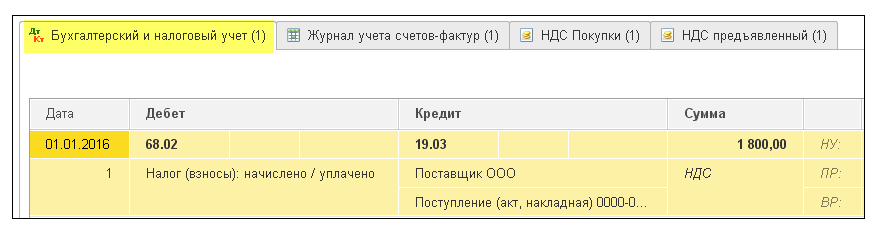

Проводим документ и смотрим получившиеся проводки (кнопка ДтКт):

Но я хочу сразу рассказать вам, что для «тройки» (впрочем как и для «двойки») такой подход не может считаться достаточным. И вот почему.

1С:Бухгалтерия 3.0 помимо бухгалтерских проводок ещё делает записи по так называемым регистрам. Именно на записи в этих регистрах она ориентируется в своей работе.

Книгу доходов и расходов, книгу покупок и продаж, справки, декларации для отчетности. почти всё (разве что кроме таких отчетов как Анализ счёта, ОСВ и т.п.), она заполняет именно на основании регистров, а вовсе не бухгалтерских счетов.

Поэтому нам просто жизненно необходимо постепенно учиться «видеть» движения по этим регистрам, чтобы лучше понимать и, когда надо, корректировать поведение программы.

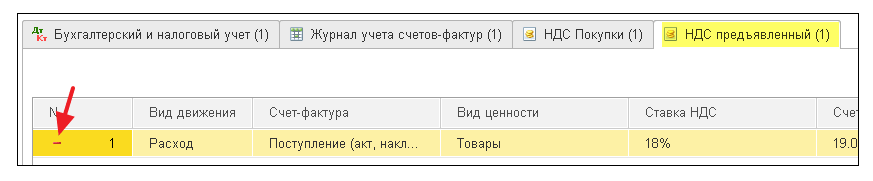

Итак, переходим на закладку регистра «НДС Предъявленный»:

Приход по этому регистру накапливает наш входящий НДС (аналогично записи в дебет 19 счёта).

Давайте проверим — все ли условия мы выполнили для того, чтобы это поступление отразилось в книге покупок?

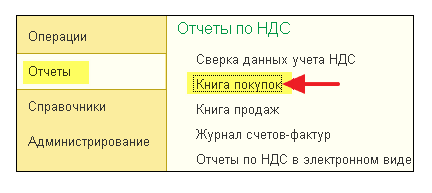

Для этого заходим в раздел «Отчеты» и выбираем пункт «Книга покупок»:

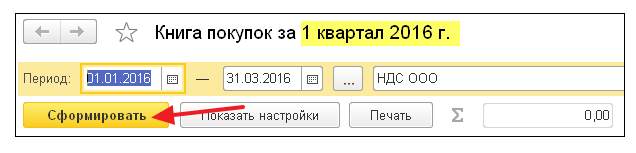

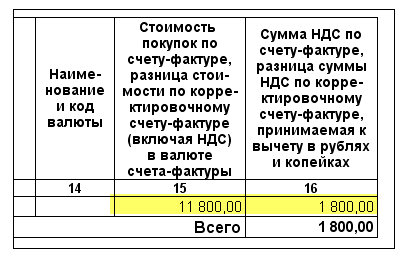

Формируем её за 1 квартал 2016 года:

И видим, что она совершенно пустая.

А всё дело в том, что мы не зарегистрировали полученную от поставщика счёт-фактуру. Давайте сделаем это, а заодно подсмотрим, какие движения по регистрам (вместе с проводками) она делает.

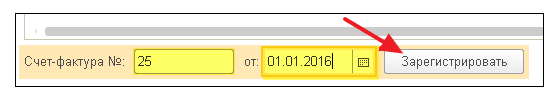

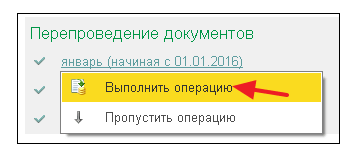

Для этого возвращаемся в документ поступления и в его нижней части заполняем номер и дату фактуры от поставщика, затем нажимаем кнопку «Зарегистрировать»:

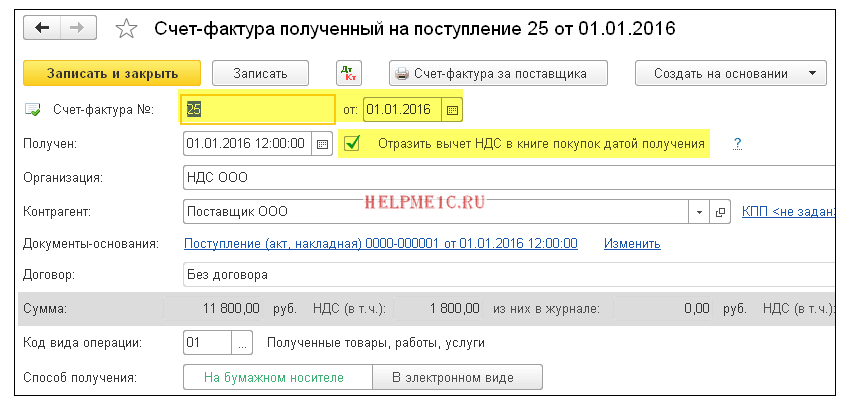

Спустя некоторое время мы видим ссылку на созданную фактуру, открываем её:

Обращаем внимание на галку «Отразить вычет НДС в книге покупок датой получения». Именно это галка отвечает за появление нашего поступления в книге покупок:

Давайте посмотрим проводки и движения по регистрам полученной фактуры (кнопка ДтКт):

Проводки вполне ожидаемы:

Регистр «НДС предъявленный» — наш старый знакомый:

Только в этот раз запись в него сделана как расход. Этим самым мы отняли входящий ндс, аналогично записи в кредит 19 счёта.

А вот и новый для нас регистр «НДС Покупки»:

Вы, наверное, уже догадались, что именно запись по этому регистру отвечает за попадание в книгу покупок.

Книга покупок

И вуаля! Наше поступление попало в эту книгу и всё благодаря записи в регистр «НДС Покупки».

О журнале учета счетов-фактур

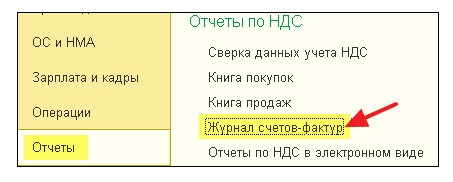

Для этого заходим в раздел «Отчеты» пункт «Журнал счетов-фактур»:

Почему? Ведь и фактуру мы ввели и запись в регистр сделана. А всё дело в том, что с 2015 года журнал учета полученных и выставленных счетов-фактур ведется только при осуществлении предпринимательской деятельности в интересах другого лица на основе посреднических договоров (например, комиссионная торговля).

Наша фактура не подпадает под это определение, а потому и в журнал она не попадает.

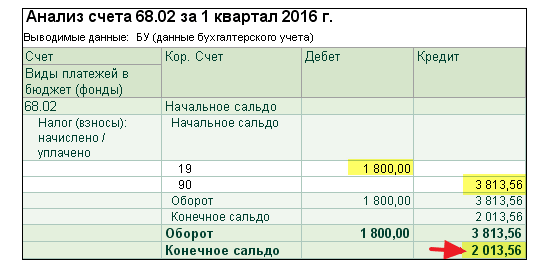

Делаем реализацию

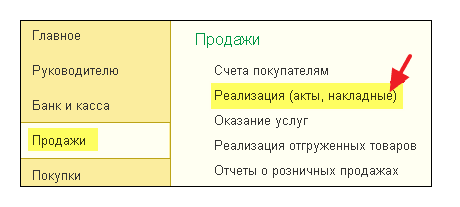

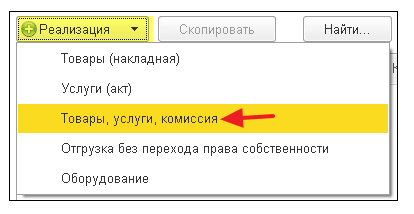

Создаём документ реализации товаров и услуг:

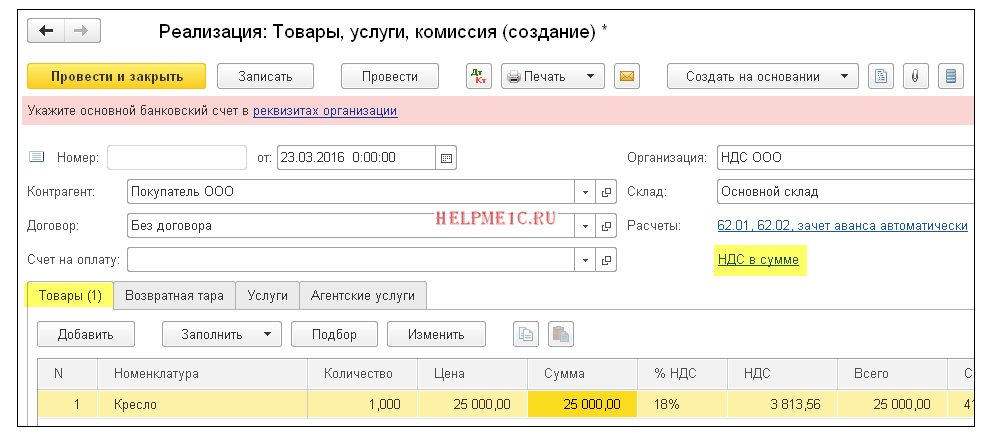

Заполняем его в соответствии с задачей:

И опять же сразу обращаем внимание на выделенный пункт «НДС в сумме».

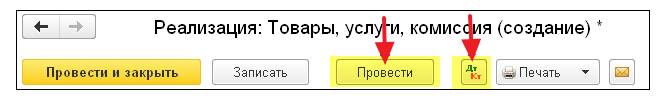

Проводим документ и смотрим проводки и движения по регистрам (кнопка ДтКт):

Бухгалтерские проводки ожидаемы:

Регистр «НДС Продажи» совершенно аналогичен регистру «НДС Покупки» с той лишь разницей, что запись в него обеспечивает попадание реализации в книгу продаж:

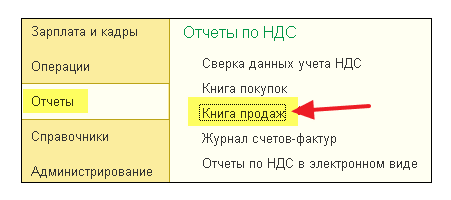

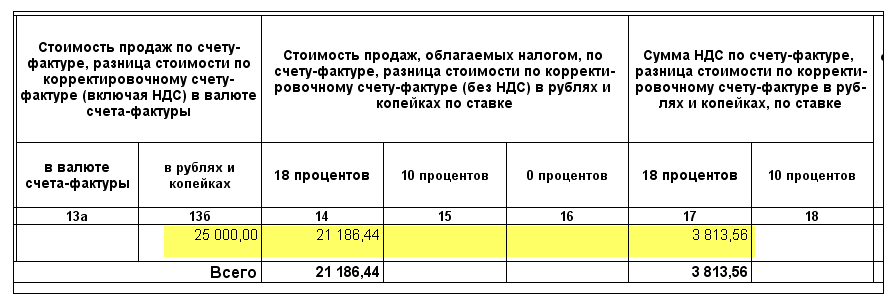

Книга продаж

Формируем её за 1 квартал 2016 года и видим нашу реализацию:

Следующий этап на пути к формированию декларации по НДС.

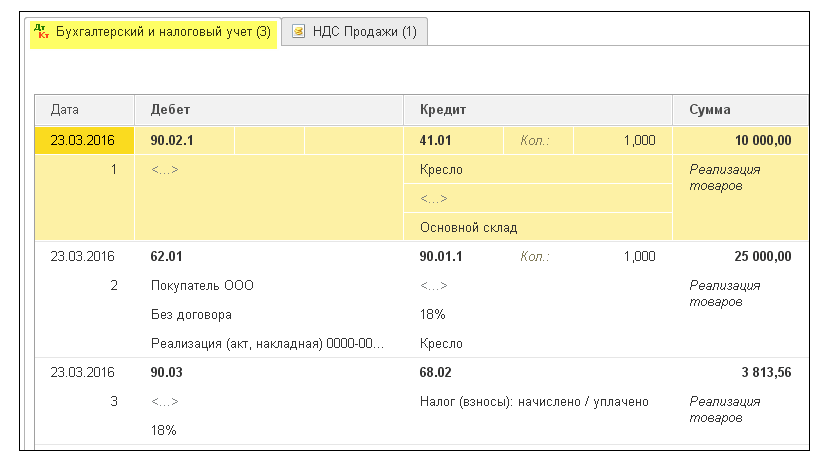

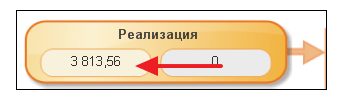

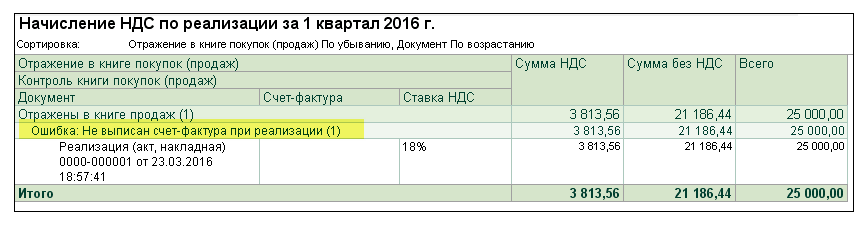

Анализ учета по НДС

Формируем его за 1 квартал и очень наглядно видим все начисления (исходящий НДС) и вычеты (входящий НДС):

Тут же выводится НДС к уплате. Все значения поддаются расшифровке.

Для примера сделаем двойной щелчок левой кнопкой мыши на реализации:

. в котором мы, кстати говоря, видим свою ошибку — забыли выписать счет-фактуру для реализации.

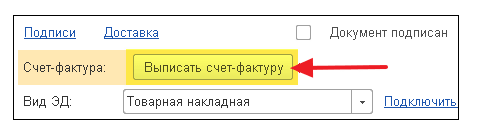

Исправим этот недочёт. Для этого заходим в документ реализации и в самом низу нажимаем кнопку «Выписать счет-фактуру»:

Фактура создана автоматически и ссылка на неё появилась тут же:

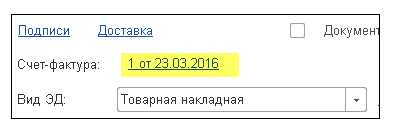

Помощник по учету НДС

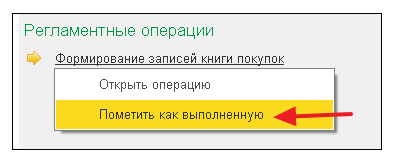

Формируем его за 1 квартал 2016 года:

Тут по порядку рассказывается о пунктах, которые нужно пройти для формирования корректной декларации по НДС.

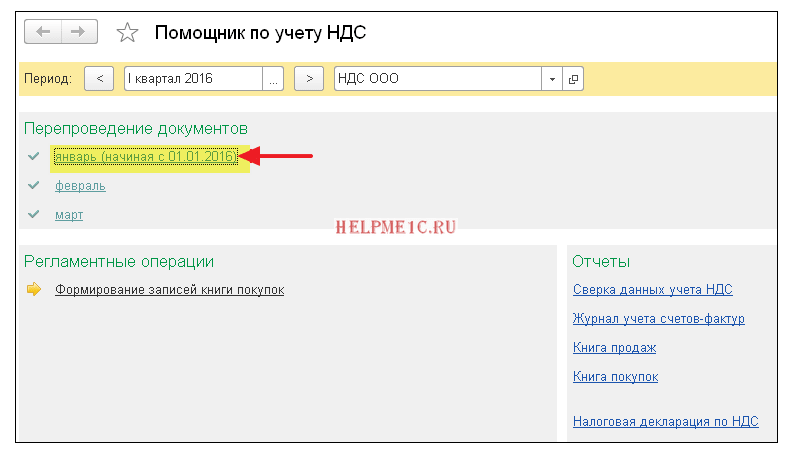

Для начала перепроводим документы за каждый месяц:

Это нужно на тот случай, если мы вводили документы задним числом.

Формирование записей книги покупок мы пропускаем, потому что для нашего простейшего случая их просто не будет.

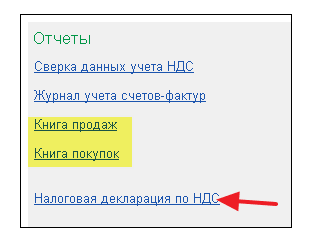

Далее убеждаемся, что книга продаж и книга покупок соответствуют нашим ожиданиям:

И, наконец, нажимаем на пункт «Налоговая декларация по НДС».

Декларация

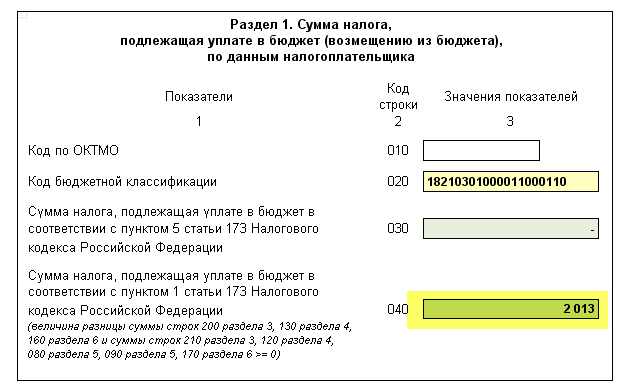

Разделов тут много. Мы рассмотрим лишь основные моменты.

Прежде всего в разделе 1 заполнилась окончательная сумма к уплате в бюджет:

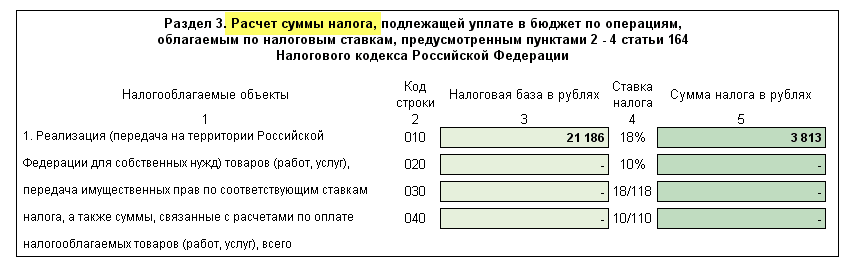

В разделе 3 приведен сам расчёт налога (исходящий и входящий НДС):

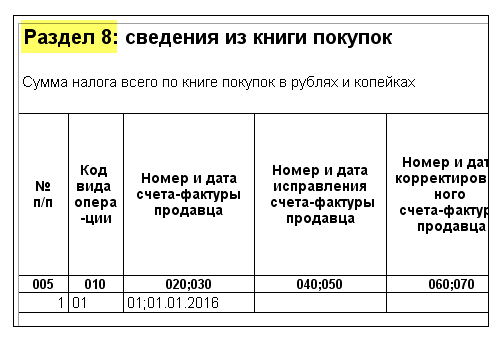

В раздел 8 попадают сведения из книги покупок:

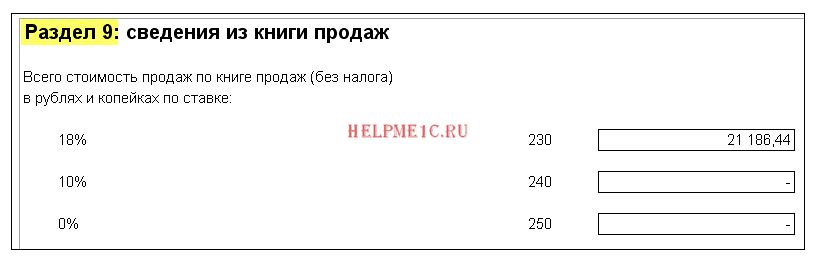

В раздел 9 попадают сведения из книги продаж:

Нам остаётся только заполнить титульный лист и другие необходимые поля, а затем выгрузить декларацию в электронном виде.

В этом уроке я постарался показать так сказать общий ход мысли бухгалтера при формировании НДС в 1С:Бухгалтерии 8.3 (редакция 3.0).

При этом я заострил наше внимание на регистрах, движения по которым формируются программой наряду с бухгалтерскими проводками. Эти регистры мы постепенно выучим, их знание позволит нам более точно понимать поведение программы.

Кратко

Всем, кто на этой неделе забронирует место в группе, «Клерк» подарит месяц безлимитных консультаций, чтобы было легче учиться на потоке.

Покажите директору, на что вы способны. Записаться и получить подарок

Как считать НДС: правильно вычисляем 20% от суммы (пример, алгоритм)

Как определить сумму НДС (вычисление)

При реализации товаров, работ, услуг, передаче имущественных прав НДС предъявляется покупателю дополнительно к цене реализации (п. 1 ст. 168 НК РФ).

На практике при расчете НДС возможны 2 вопроса:

Поясним, как правильно посчитать НДС в каждом из случаев.

Как посчитать НДС от суммы

Как вычислить НДС от суммы? Это несложно: нужно просто математически рассчитать процент. Расчет производится по формуле:

Где: НБ — налоговая база (то есть сумма без НДС), Нст — ставка НДС: 20 процентов (до 01.01.2019 — 18) или 10 процентов.

Примеры расчета НДС для продавца привели эксперты КонсультантПлюс. Получите бесплатно пробный доступ к системе и переходите к расчетам.

Как посчитать НДС в том числе

Посчитать НДС в том числе — это значит выделить налог, который заложен в итоговую сумму. Здесь для вычисления используют формулы:

НДС = С / 120 × 20 — если нужно посчитать НДС 20% (с 01.01.2019),

НДС = С / 118 × 18 — если нужно посчитать НДС 18% (до 01.01.2019),

НДС = С / 110 × 10 — если ставка налога 10%,

Где: С — сумма, включающая НДС.

ВНИМАНИЕ! Данный расчет не означает применение расчетных ставок 20/120 (18/118) или 10/110 — это просто способ выделить налог из итоговой суммы.

Подробно о расчетных ставках читайте в этой статье.

Как посчитать сумму с НДС

Посчитать сумму с НДС можно, не вычисляя предварительно сам налог. Для этого используйте формулы:

С = НБ × 1,20 — если считать НДС по ставке 20% (с 01.01.2019),

С = НБ × 1,18 — если считать НДС по ставке 18% (до 01.01.2019),

С = НБ × 1,10 — по ставке 10%,

где НБ — налоговая база, то есть сумма без налога.

Предлагаем вам проверить себя и воспользоваться нашим калькулятором по расчету НДС.

Пример расчета НДС

Используя приведенные выше формулы, разберем, как правильно считать НДС (сверх суммы и в том числе), на примерах.

ООО «Икс» реализует партию бетонных блоков в количестве 100 тыс. шт. по цене 55 руб. за штуку. Ставка НДС — 20% (п. 3 ст. 164 НК РФ), налог в цену не включен. Как посчитать НДС 20% и итоговую стоимость партии с учетом налога?

55 руб. × 100 000 шт. = 5 500 000 руб.

5 500 000 × 20/100 = 1 100 000 руб.

5 500 000 + 1 100 000 = 6 600 000 руб.

5 500 000 × 1,20 = 6 600 000 руб.

Соответственно, в расчетных документах и счетах-фактурах нужно указать:

По прайс-листу ООО «Икс» цена бордюрного камня с учетом НДС составляет 240 руб. за 1 шт. Покупатель заказал партию из 10 тыс. штук. Посчитаем НДС 20%.

240 руб. × 10 000 шт. = 2 400 000 руб.

2 400 000 / 120 × 20 = 400 000 руб.

2 400 000 – 400 000 = 2 000 000 руб.

Ее также можно найти без предварительного выделения налога:

2 400 000 / 1,20 = 2 000 000 руб.

Проверить правильность расчета можно, начислив НДС на полученную стоимость без налога:

2 000 000 × 20/100 = 400 000 руб.

Соответственно, в расчетных документах и счетах-фактурах нужно указать:

О том, как отразить в декларации по НДС и в бухучете рассчитанную сумму НДС, смотрите в Готовом решении от КонсультантПлюс. Пробный доступ к К+ получите бесплатно.

Как видим, посчитать НДС сверху или НДС в том числе не сложно. Главное помнить формулы расчета и использовать верную ставку налога.

Распространенные вопросы

Как рассчитать НДС к уплате?

НДС к уплате рассчитывается по формуле:

В сумму НДС, принимаемого к вычету, входит:

Подробнее о порядке учета и вычета НДС при строительстве основных средств читайте здесь.

Что такое восстановленный НДС?

Случаи восстановления НДС регламентированы п.3 ст. 170 НК РФ:

О порядке восстановления НДС читайте в этой статье.

Как определить безопасную сумму вычета по НДС?

Чтобы не вызвать вопросов у камеральщиков, рекомендуем рассчитывать безопасную долю вычетов при составлении декларации. Для этого нужно сумму входного НДС разделить на величину начисленного НДС и умножить на 100%.

Если доля вычетов превысит 89%, фирмой могут заинтересоваться фискалы и нагрянуть с выездной проверкой.

Подробнее о безопасной доле вычета по НДС, наши эксперты рассказывали здесь.

Как устроен НДС

Кто и как платит, как посчитать, как получить вычет

Судя по форумам предпринимателей, больше всего вопросов возникает по НДС. С помощью этой статьи вы вряд ли сможете заполнить декларацию по НДС, зато узнаете все самое важное о налоге: кто платит, как рассчитать и получить налоговый вычет.

Что вы узнаете

Что такое НДС

НДС — налог на добавленную стоимость. Его платят, когда компания реализует товары, работы, услуги и имущественные права.

Продает товары, работы, услуги или имущественные права. Например, компания продала помидоры или офисное помещение — она обязана уплатить НДС.

Безвозмездно передает товары, работы, услуги или имущественные права. Например, одно юрлицо безвозмездно передает другому промышленный цех или дарит по акции в магазине микроволновку при покупке холодильника — со всех сделок надо уплатить НДС по рыночной стоимости.

Ввозит товары на территорию РФ из-за границы. Например, привозит шоколад из Японии или одежду из Китая, чтобы потом продать в России. С каждой поставки надо уплатить НДС.

Выполняет строительно-монтажные работы для себя. Своими силами строит здание, цех или делает ремонт в помещении.

В законе это называется реализацией, мы же для простоты будем называть продажей.

НДС — косвенный налог. Обычно бизнес не платит его из своего кармана, а выставляет счет конечному покупателю. Покупатель уплачивает сумму налога, а компания передает эти деньги налоговой. Возможно, вы замечали, что в чеке магазина отдельно указана цена товара и отдельно НДС. Но если товар не продали, а подарили по акции, предпринимателю все равно придется уплатить с него НДС — уже из своих денег.

Налог начисляется на добавленную стоимость. Например, предприниматель купил килограмм огурцов у поставщика за 100 рублей, а продал за 150 рублей. Если поставщик огурцов тоже плательщик НДС, то предприниматель уплатит налог только с 50 рублей разницы.

Кто платит НДС

НДС платят компании и ИП на общей системе налогообложения, а также все, кто ввозит товары через границу, то есть занимается импортом.

Кто такие налоговые агенты по НДС

Мы сказали, что НДС платят компании, которые работают на общей системе. Но есть одно исключение. Платить НДС обязаны все компании, если становятся налоговыми агентами. Вот несколько примеров, когда придется это сделать.

Купили товар или услугу на территории России у иностранных фирм, не состоящих на налоговом учете. Например, приобрели оборудование в России у иностранной компании.

Купили металлолом, макулатуру или сырые шкуры животных у продавцов — плательщиков НДС.

Продали товары, имущество или услуги иностранца по договору комиссии, поручения или агентскому договору. Например, помогли продать квартиру иностранцу и взяли за это комиссию с продажи, а расчеты проходили через ваш счет.

Арендуете государственное или муниципальное имущество. Например, сняли помещение напрямую у комитета по управлению городским имуществом.

Занимаетесь продажей конфискованного имущества. Если государство уполномочило продавать конфискованное имущество, надо будет уплатить с цены продажи НДС.

Купили или получили государственное имущество. При этом имущество не должно быть закреплено за государственными или муниципальными учреждениями.

Льготы по НДС

По НДС существуют льготы. Некоторые компании могут вообще не платить налог, другие — только по отдельным операциям.

Не обязаны платить НДС некоторые компании и ИП:

Компании на ЕСХН работают с особыми условиями. С 2019 года они платят НДС, если заработали за год больше определенной суммы:

Чтобы получить льготу для ЕСХН, нужно подать документы на освобождение. Если этого не сделать, компания должна будет платить НДС при любых доходах.

Отдельные операции. Не нужно платить НДС по таким операциям, как:

Когда льготы не действуют

Бывает, что формально компания подходит под льготы, но получить их не может.

При импорте. Если ИП на УСН или другом спецрежиме захочет ввезти товар через границу, ему придется уплатить НДС.

Если выставлен счет с НДС. Предприниматель на упрощенке или другом спецрежиме при желании клиента может выставить ему счет с НДС. Но тогда предпринимателю надо будет в конце квартала подать декларацию и уплатить этот НДС в бюджет.

Как рассчитывается НДС

В статье мы рассмотрим базовый вариант расчета НДС. На деле есть много тонкостей, с которыми сможет разобраться только профессиональный бухгалтер.

НДС, который нужно уплатить налоговой, считают по такой формуле:

НДС к уплате = Исходящий НДС − Входящий НДС + Восстановленный НДС

Исходящий НДС — сумма налоговой базы, умноженная на ставку НДС.

Налоговая база — сумма реализованного товара, то есть все, что компания продала или подарила. Товары, которые участвуют в акциях, тоже принимаются к учету. Если вы дарите покупателям фен за покупку дрели, со стоимости фена тоже придется уплатить НДС.

Ставка НДС — процент от налоговой базы, который определяет государство в зависимости от вида операции.

Входящий НДС — НДС, на который вам выставили счета-фактуры поставщики. Это сумма НДС, которую вы должны уплатить поставщикам вместе с платой за сырье, материалы или оборудование. Ее можно вычесть из налога. Для налоговой не имеет значения, оплатили вы счета от поставщиков или нет, поэтому формально к вычету по НДС можно предъявить всю сумму по выставленным счетам.

Восстановленный НДС — часть входящего НДС, которую в определенных ситуациях компании должны вернуть в бюджет. Например, если они перешли с общего режима налогообложения на УСН и у них остались товары на складе, с которых они до этого делали вычет. Подробнее — в п. 3 ст. 170 НК РФ.

Например, ООО покупает одежду у поставщика, а потом продает ее в розницу. Ставка НДС для них — 20%.

ООО закупило партию за 300 тыс. + 60 тыс. рублей НДС, а продало за 500 тыс. рублей + 100 тыс. рублей НДС.

Исходящий НДС в этом случае — 100 тыс. рублей. ООО покупало товар у поставщика с НДС, поэтому входящий НДС — 60 тыс. рублей.

ООО могут вычесть входящий НДС из суммы налога: 100 тыс. − 60 тыс. = 40 тыс. рублей. В этом примере нет восстановленного НДС. В итоге в налоговую надо уплатить 40 тыс. рублей.

Ставки НДС. Размер ставки зависит от вида операции:

Если нет входящего НДС. Расчет НДС выглядит как цепочка. Грубо говоря, каждый следующий поставщик вычитает из своего налога деньги, которые он заплатил предыдущему.

Проблема возникает тогда, когда в этой цепочке появляется компания, которая НДС не платит, например ИП на упрощенке. Тогда компания, которая купила у такого ИП, не может принять НДС к вычету.

Рассмотрим тот же пример, что и выше, но теперь счет для ООО выставляет ИП на упрощенке, который не платит НДС. ООО оплачивает счет, а потом перепродает товар дороже кому-то еще.

Со своих продаж ООО обязано уплатить НДС. Они продают товар за 500 тыс. + 100 тыс. рублей НДС. Исходящий НДС — 100 тыс. рублей.

ООО могло бы от исходящего НДС отнять входящий, но отнимать нечего: поставщик не предъявлял им НДС. Поэтому в налоговую придется уплатить все 100 тыс. рублей.

Обычно компаниям на общей системе налогообложения такой расклад не нравится, поэтому они стараются не работать с предпринимателями без НДС.

Чем отличается ставка 0% от отсутствия НДС и что такое возмещение НДС

Ставка 0% применяется при экспорте. Например, если компания что-то произвела в России и продала за рубеж. Но между ставкой 0% и просто освобождением от уплаты НДС есть большая разница.

Разберем на примере, но для начала вспомним упрощенную формулу расчета НДС:

НДС к уплате = Исходящий НДС − Входящий НДС

Компания производит оборудование для добычи полезных ископаемых и продает его за границу. Чтобы произвести партию оборудования, они закупают материалы на 120 млн рублей, из них 20 млн — НДС. Входящий НДС — 20 млн рублей.

Когда они продают оборудование в Канаду, они платят НДС по ставке 0%. Исходящий НДС — 0 рублей.

В конце квартала они заполняют налоговую декларацию и рассчитывают НДС по стандартной формуле: 0 − 20 млн = −20 млн рублей. Сумма налога к уплате отрицательная, значит, налоговая должна вернуть компании 20 млн рублей. Это называется возмещением.

Чтобы получить возмещение, надо представить пакет документов, который подтвердит, что сырье и материалы были задействованы в производстве именно того оборудования, которое продали за границу, и что эта продажа на самом деле состоялась.

Еще компания может отказаться от возмещения — перенести вычет на следующий период или вообще отказаться от ставки 0% при экспорте. В некоторых случаях это выгоднее, чем сбор документов и прохождение проверок ради небольшой суммы возмещения.

Когда можно получить возмещение, а когда нет

| Налоговый вычет | Документы | |

|---|---|---|

| Ставка 0% | Можно получить возмещение | Надо подать декларацию и подтвердить ее документами |

| Отсутствие НДС | Нет возмещения | Не надо сдавать отчетность |

Сроки уплаты НДС

Чтобы заплатить НДС, надо заполнить и сдать декларацию в налоговую. Сроки сдачи декларации — до 25 числа месяца следующего за отчетным кварталом. Например, за 1 квартал 2020 года надо сдать декларацию до 25 апреля.

Всю сумму налога одновременно со сдачей декларации платить не надо. По закону НДС делят на 3 равные части и платят до 25 числа каждого месяца следующего квартала. Когда предприниматель 25 апреля подает декларацию за первый квартал, он платит только ⅓ от суммы налога. Остаток выплачивает равными частями до 25 числа следующих двух месяцев.

| Отчетный период (квартал), за который платим | Когда надо сделать платеж |

|---|---|

| 4 квартал 2019 года | 27 января 2020 (25 января — суббота) |

| 25 февраля 2020 | |

| 25 марта 2020 | |

| 1 квартал 2020 года | 27 апреля 2020 (25 апреля — суббота) |

| 25 мая 2020 | |

| 25 июня 2020 | |

| 2 квартал 2020 года | 27 июля 2020 (25 июля — суббота) |

| 25 августа 2020 | |

| 25 сентября 2020 | |

| 3 квартал 2020 года | 26 октября 2020 (25 октября — воскресенье) |

| 25 ноября 2020 | |

| 25 декабря 2020 |

Сумма выплат округляется до рублей. Первые два транша — в меньшую сторону, последний — в большую. По желанию можно заплатить НДС досрочно — сразу всю сумму или ⅓ часть в первом месяце, а весь остаток во втором.

Налоговый вычет по НДС

Налоговый вычет — это право компании уменьшать сумму налога на НДС, который ей предъявили поставщики.

Проблема в том, что некоторые компании заключают сделки только на бумаге, чтобы заплатить меньше, и обманывают налоговую. Это незаконно. Чтобы выявлять таких предпринимателей, налоговая следит за сделками, по которым оформляют вычет.

Как именно налоговая следит за сделками — тема для отдельной статьи. Здесь мы не будем рассказывать об этом, но дадим рекомендации, как оформить вычет так, чтобы налоговая была довольна.

Условия получения вычета по НДС. Вы можете включить в декларацию на вычет НДС, который уплатили, в следующих случаях:

Чтобы получить вычет, надо подтвердить документами следующие условия:

Не надо отправлять документы сразу — только по требованию налоговой.

НДС можно вернуть только с расходов бизнеса

Компания может рассчитывать на вычет, только если совершала покупки для бизнеса.

Например, если владелец купил новое оборудование для бизнеса и поставил его на учет, может смело включать в декларацию вычет НДС.

А если предприниматель купил жене новую машину, чтобы она возила детей в детский сад, эта покупка бизнеса не касается. Предприниматель — конечный потребитель этого товара и уплачивает НДС из своего кармана. Его в декларацию включать нельзя.

Документы для вычета НДС. Чтобы подтвердить вычет, нужны такие документы:

Для вычета за импорт и экспорт предусмотрен особый порядок оформления документов. Лучше обратиться к профессионалу, например таможенному брокеру.

Как получить вычет по НДС. Чтобы получить вычет, нужно заполнить налоговую декларацию в электронном виде. В ней указывают входящий и исходящий НДС, сумму налога к уплате.

Налоговая проверяет декларации в рамках камеральной проверки. Она проходит без участия компании.

Проверяют в специальной программе «АСК НДС 3». Она выявляет разрывы в цепочке поставщиков, когда информация о сделке в декларациях поставщика и покупателя расходится. Разрывы — это не единственный признак, по которому налоговая может счесть сделку подозрительной. Инспекторы говорят, что таких признаков около двухсот.

Во время проверки возможны несколько ситуаций.

Если по сделкам все чисто, налоговая просто принимает декларацию и уплаченный НДС. Компании ничего дополнительно делать не нужно.

Если компания или контрагент вызвали у налоговой подозрение, налоговая проверяет всю цепочку партнеров. Просит прислать подтверждающие документы, пояснения или прийти в налоговую лично, чтобы доказать чистоту сделок.

Если компания не смогла объяснить и подтвердить сделку, налоговая приходит с выездной проверкой. Если в процессе проверки инспектор выявит нарушения, то налоговая обратится в суд с иском об уплате скрытой части налогов, штрафов и пеней.

Чем больше вычет, тем большие подозрения он вызывает у налоговой. Но это не значит, что инспекторы сразу придут с проверкой. Проверка грозит, только если налоговая заподозрит сомнительную сделку.

Как не попасть под подозрения налоговой

Налоговая не объявляет точных критериев, когда считает сделку подозрительной. Но вот несколько правил, которые помогут себя обезопасить.

Не пользоваться услугами компаний, которые предлагают заключить фиктивные сделки. Некоторые компании предлагают заключить сделку на бумаге, как будто поставляли товар или оказывали услугу. По ней можно принять НДС к вычету. Но это незаконно. И если налоговая обнаружит такую сделку, будут проблемы.

Проверить контрагента перед сделкой. Соберите информацию о партнере перед началом работы: как давно работает компания, настоящий ли директор, совпадает ли юридический адрес с реальным. Если нет, то не находится ли по этому адресу много других юрлиц. На юридическом языке это называется «проявить должную осмотрительность».

Сохраните все документы, которые могут подтвердить факт проверки контрагента. Сделайте скрины с сайтов, на которых видно дату и время. Если придется доказывать свою правоту через суд, вам надо будет показать, что вы проверяли контрагента перед сделкой и не нашли ничего подозрительного.

Бывают случаи, когда компании выигрывают суд, доказав, что проявили должную осмотрительность.

Что будет, если не уплатить НДС

Если компания не уплатила НДС вовремя, то по закону ей начислят пени. А если она неправильно рассчитала налог в меньшую сторону, то будут пени и штраф. Если затянуть с оплатой или вовсе отказаться платить, налоговая снимет деньги с расчетного счета в принудительном порядке.

Пени и штраф начисляются на сумму недоимки. Если компания уплатила часть налога, процент рассчитают только на остаток.

Пени начисляются за каждый день просрочки. Размер ставки — 1/300 от ключевой ставки. Сейчас ставка — 7%, а значит, пени — 0,023% от суммы неуплаты в день. Для ИП эта ставка действует всегда, для ООО — до 30 дней. После 30 дней процент становится в 2 раза больше — 1/150 от ключевой ставки в день.

Штраф грозит, если компания неправильно посчитала НДС и этот факт обнаружил инспектор во время проверки. Если предприниматель посчитал в декларации правильно, но не уплатил вовремя, штрафа не будет, только пени.

Размер штрафа зависит от того, специально предприниматель скрыл налоги или ошибся в расчетах. Если это случайная ошибка, то штраф — 20% от суммы недоимки. Если налоговая докажет, что предприниматель скрыл налоги умышленно, штраф увеличится до 40%.

Блокировка счета. Если компания не платит вовремя, налоговая выставляет требование, в котором указан точный срок, до которого надо успеть погасить долг.

Если не исполнить требование, налоговая выставляет инкассовое поручение — присылает в банк требование списать сумму долга и блокирует расчетный счет, пока на нем не будет достаточно денег.

Если не погасить инкассовое, налоговая передает долг судебным приставам. Они найдут способ забрать деньги: продадут недвижимость, оборудование, машины и другое ценное имущество.

Если забирать нечего, компанию или предпринимателя признают банкротом. До таких крайностей лучше никогда не доводить.