Что значит нарастающим итогом с начала года пример заполнения

6-НДФЛ заполняется нарастающим с начала года?

При формировании расчета 6-НДФЛ следует обращать пристальное внимание на некоторые важные нюансы, от которых зависит корректность составления документа. Один из частых вопросов, возникающих при заполнении 6-НДФЛ: вносить информацию только за определенный период времени или же с начала календарного года? Ответ на него вы найдете в этой статье.

6-НДФЛ заполняют нарастающим итогом или нет?

Формирование расчета 6-НДФЛ до сих пор вызывает у некоторых бухгалтеров определенные трудности, хотя документ действует уже не первый год. Один из сложных вопросов: 6-НДФЛ надо заполнять нарастающим итогом с начала года или нет?

Ответ на него содержится в Приказе ФНС от 14.10.2015 № ММВ-7-11/450@. Этот документ регламентирует как сам формат отчета 6-НДФЛ, так и механизм его заполнения. Кроме того, в приказе содержатся требования, которые нужно учитывать при формировании расчета, в противном случае налоговая инспекция вправе не принять расчет 6-НДФЛ.

На основании информации, содержащейся в Приказе № ММВ-7-11/450@, можно сделать вывод о том, что расчет заполняется в комбинированном порядке: значения по некоторым строкам должны формироваться нарастающим итогом с начала года, а по другим строкам — только в пределах конкретного периода без учета сведений из других периодов.

Чтобы понять, какие именно показатели нужно указывать нарастающим итогом, а какие нет, необходимо проанализировать, что означают конкретные строки и какую информацию они несут.

Какие строки 6-НДФЛ заполняют нарастающим итогом

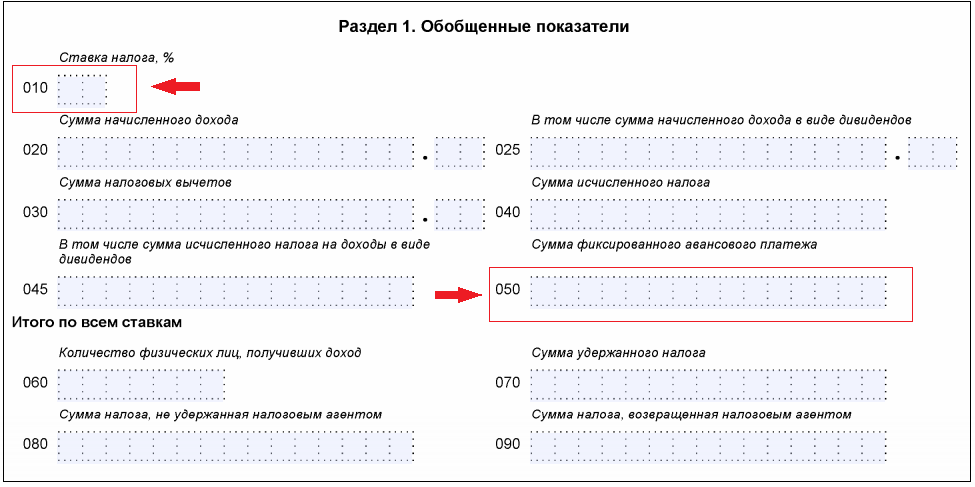

В Разделе 1 указываются обобщенные показатели, и эта информация должна проставляться нарастающим итогом по таким строкам:

Таким образом, по Разделу 1 все строки (за исключением 010 и 050 — они показаны на рисунке красной стрелкой) нужно формировать нарастающим итогом с начала календарного года (п. 3.1. Приказа).

Что касается Раздела 2, то в нем отражаются даты и суммы полученных доходов и удержанного НДФЛ конкретно по тому отчетному периоду, по итогом которого подается расчет 6-НДФЛ. Иными словами, все строки Раздела 2 нужно заполнять не нарастающим итогом, а только по результатам отчетного квартала. Об этом свидетельствует разд. IV Приказа № ММВ-7-11/450@, в котором не содержится сведений о заполнении Раздела 2 нарастающим итогом.

Как рассчитывать показатели нарастающим итогом

Чтобы сформировать данные для Раздела 1 нарастающим итогом с начала календарного года, необходимо изначально вести регистры аналитического учета по НДФЛ по каждому сотруднику. Соответственно, суммирование сведений о начисленных доходах и рассчитанных сумма налога из этих регистров позволит сформировать расчет 6-НДФЛ на конкретную дату.

Кроме того, получить информацию нарастающим итогом можно, если взять за основу Раздел 1 предыдущего отчетного периода и прибавить к нему информацию, касающуюся текущего отчетного периода.

Совмещение этих двух способов позволит не только получить достоверные сведения по строкам, заполняемым нарастающим итогом, но также проверить, верно ли был заполнен предыдущий расчет, и корректно ли вносится информация в налоговые аналитические регистры по сотрудникам.

О том, как заполнить 6-НДФЛ за 2 квартал 2019 года, читайте в этой инструкции.

6-НДФЛ заполняется нарастающим итогом с начала года

Как заполнять 6-НДФЛ: нарастающим итогом или нет

Расчет по форме 6-НДФЛ уже стал привычным, но всё же при его заполнении могут возникать сомнения, в том числе поиск ответа на вопрос: 6-НДФЛ заполняется нарастающим итогом или нет?

Ответ содержится в приказе ФНС от 15.10.2020 № ЕД-7-11/753@, описывающем алгоритм заполнения 6-НДФЛ и устанавливающем основные требования к его оформлению (приказе от 14.10.2015 № ММВ-7-11/450@ — до 2021 года).

В указанных приказах ответ содержится как в явном, так и в завуалированном виде. Например:

В результате отчет 6-НДФЛ можно отнести к обширной группе налоговых и бухгалтерских отчетов, показатели которых формируются нарастающим итогом. Среди таких отчетов можно назвать декларацию по налогу на прибыль, бухгалтерский баланс и др.

Важно! Заполнить и сдать 6-НДФЛ по новой форме с 2021 года вам поможет Готовое решение от КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

Но все ли строки отчета 6-НДФЛ заполняются нарастающим итогом? Поговорим об этом в следующих разделах.

Какие строки 6-НДФЛ заполняются нарастающим итогом

С 2021 года строки 6-НДФЛ, в которых показатели накапливают значения от периода к периоду в течение календарного года, располагаются во 2-м разделе и отражают:

В форме до 2021 года нарастащим итогом заполняли показатели в 1-м разделе отчета:

На этом перечень «нарастающих» строк в 6-НДФЛ заканчивается — все суммовые строки 1-го раздела НДФЛ-отчета (до 2021 года — 2-го раздела) представляют собой не что иное, как квартальную календарную и суммовую детализацию доходов и НДФЛ. Охват показателей здесь ограничен тремя месяцами отчетного периода, и о нарастающем характере их формирования речь не идет.

Где взять данные для «нарастающих» строк отчета 6-НДФЛ

Чтобы сконцентрировать отчетные показатели о доходах и НДФЛ, налоговому агенту требуется:

О подробностях ведения основного документа, помогающего сформировать 6-НДФЛ без ошибок, см. в материале «Образец заполнения налогового регистра для 6-НДФЛ».

Если вам нужен образец 6-НДФЛ за 3 квартал/9 месяцев 2021 года, воспользуйтесь образцом от экспертов КонсультантПлюс. Это можно сделать бесплатно, получив пробный онлайн доступ к системе.

Пример заполнения строк отчета 6-НДФЛ нарастающим итогом

Рассмотрим на примере, как заполнить «нарастающие» строки 2-го раздела отчета 6-НДФЛ в 2021 году.

Персонифицированный НДФЛ-учет по состоянию на 30.06.2021 (организованный ООО «Форсаж» в специальных регистрах) содержит информацию за полугодие:

Итого выплаченные доходы за полугодие составили 21 938 000 руб. (21 860 000 руб. + 60 000 руб. + 18 000 руб.).

Кроме того, для формирования отчета требуются данные:

В 6-НДФЛ за полугодие отражено:

Пошаговая инструкция по заполнению 6-НДФЛ, с описанием нюансов оформления каждой строки отчета, доступна в КонсультантПлюс. Получите бесплатный доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Особенности строк 160 (ранее 070) и 170 (ранее 080) отчета 6-НДФЛ

Строки 160 (ранее 070) и 170 (ранее 080) тоже относятся к разряду «нарастающих» в отчете 6-НДФЛ. Для рассмотренного примера их заполнение необходимо производить с учетом следующего:

Подробнее о нюансах формирования строки 160 (ранее 070) расскажет этот материал.

Итоги

Отчет 6-НДФЛ является комбинированным: часть его строк заполняются нарастающим итогом, а остальные данные приводятся только за последние 3 месяца без привязки к общему итогу.

Нарастающие итоги в Power Pivot и Power BI

У нас накопились ответы на вопросы о накопительных итогах (даже ответы про накопительные итоги – накапливаются =) Такое впечатление, что с задачей рассчитать нарастающие или накопительные итоги сталкивается практически каждый слушатель наших курсов. И вопрос стоит даже не в том, какую формулу использовать.

Обычно всех интересуют нюансы. Например, как «остановить» нарастающий итог, чтобы он не отображался в периодах, где данных еще нет. Или как считать такой итог не в рамках года, а за все время.

Немного о нарастающих итогах

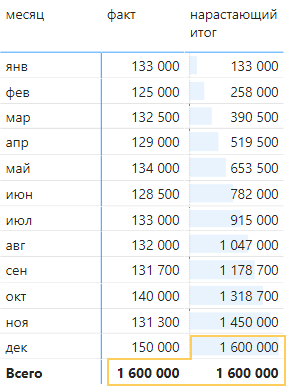

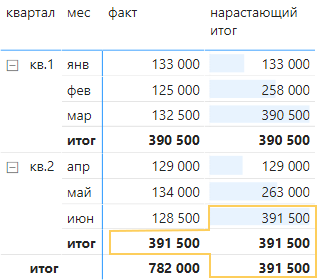

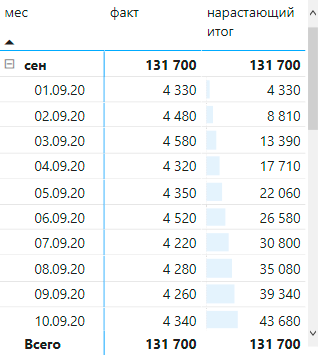

Нарастающий итог – это сумма показателей, где к данным текущего периода добавляются суммы предыдущих периодов. Вычисления нарастающих итогов обычно просят руководители, чтобы увидеть показатели с начала месяца, квартала или года, например, продажи или прибыль. Или посмотреть, сколько денег принес проект за все время работы. Совсем специфический случай – моделирование расчетных остатков, переходящих из года в год.

Отсюда, вычисления можно разделить на два вида:

а) внутри периода (с начала месяца, квартала, года);

б) без привязки к периодам.

В Power Pivot и Power BI для расчета нарастающих итогов есть специальные формулы.

DAX-формулы для расчета нарастающих итогов

4. Нарастающий итог без привязки к периодам.

При расчете нарастающего итога без привязки к периодам показатели будут суммироваться с самого начала проекта – с его первой даты, а в начале нового периода не «сбросятся».

Как верно заполнить декларацию по налогу на прибыль нарастающим итогом?

Что такое нарастающий итог при расчете налога на прибыль?

Налоговой базой по налогу на прибыль является денежное выражение прибыли организации (п. 1 ст. 274 НК РФ).

При определении налоговой базы облагаемая прибыль определяется нарастающим итогом с начала налогового периода (п. 7 ст. 274 НК РФ). Исходя из базы за год исчисляется налог.

Авансы по итогам отчетных периодов исчисляются исходя из прибыли, рассчитанной нарастающим итогом с начала налогового периода до окончания отчетного периода (п. 2 ст. 286 НК РФ). Нарастающий итог означает, что прибыль отчетного квартала определяется исходя из доходов и расходов, полученных/понесенных с начала года до отчетной даты. То есть она фактически включает в себя и прибыль/убыток прошлого отчетного периода, и прибыль/убыток текущего.

Как правильно считать авансовые платежи по налогу на прибыль, узнайте в КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Про нарастающий итог в другом отчете читайте в материале «6-НДФЛ заполняется нарастающим итогом с начала года».

Пример расчета налоговой базы

Поясним сказанное на примере.

Допустим, отчетными периодами для организации являются квартал, полугодие и 9 месяцев.

За I квартал ее доходы составили 900 тыс. рублей, а расходы — 750 тыс. рублей.

За II квартал: доходы — 600 тыс., расходы 800 тыс. рублей соответственно.

За III квартал: 1 млн и 700 тыс. рублей.

За IV квартал — 700 тыс. и 800 тыс.

Представим расчет налоговой базы в таблице:

I квартал

Полугодие

9 месяцев

Доходы, тыс.

(900 + 600 + 1000 + 700)

Расходы, тыс.

(750 + 800 + 700 + 800)

Финрезультат, тыс.

Таким образом, в течение года организация получала как прибыль, так и убыток, но в результате нарастающим итогом получена прибыль.

Что в декларации?

Декларация по налогу на прибыль также составляется нарастающим итогом с начала года (п. 2.1 Порядка заполнения, утв. приказом ФНС России от 23.09.2019 № ММВ-7-3/475@).

Если вам нужен образец заполнения декларации по налогу на прибыль за 3 квартал/9 месяцев 2021 года, переходите к образцу от экспертов КонсультантПлюс. Это можно сделать бесплатно, получив пробный тестовый доступ к К+.

В ней вы отражаете доходы и расходы, накопленные с 1 января по дату отчета, и исчисленную из них сумму налога или авансового платежа.

Сумма налога (аванса) к уплате показывается за вычетом платежей предыдущего отчетного периода. В итоге в бюджет идет разница между текущим платежом и платежом предыдущего отчетного периода.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы заполнили декларацию по налогу на прибыль. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Рекомендации по составлению и пример заполнения декларации по налогу на прибыль ищите здесь.

Итоги

Исчисление налога нарастающим итогом означает, что расчет нужно вести исходя из доходов и расходов, полученных (осуществленных) с 1 января по отчетную дату. По этому же принципу заполняется налоговая декларация. Нарастает и сумма налога к уплате, т. к. при ее определении учитываются платежи предыдущих отчетных периодов.

Не ошибитесь при заполнении новой формы 6-НДФЛ

В первом квартале будем отчитываться по новой форме 6-НДФЛ. Разберем, что в ней изменилось, и как ее заполнить без ошибок.

Состав новой 6-НДФЛ

Новая форма расчета и порядок ее заполнения утверждены Приказом ФНС России от 15.10.2020 № ЕД-7-11/753@.

Раздел 1 и 2 поменяли местами. Теперь в раздел 1 включают сведения за последние три месяца, а раздел 2 заполняют нарастающим итогом с начала года.

У расчета появилось приложение. Это не что иное, как бывшая справка о доходах 2-НДФЛ, которая теперь вошла в состав формы 6-НДФЛ.

На что обратить внимание:

В первый раз включить приложение в состав формы 6-НДФЛ нужно только по итогам 2021 года!

Исключение: ликвидация организации или прекращение деятельности ИП с наемными работниками. В этом случае приложение сдают в составе формы за конечный отчетный период.

Титульный лист

Исправили наименование полей о периоде сдачи расчета, теперь они соответствуют другим формам отчетности:

Для поля «Форма реорганизации» добавили новый код «9». Его нужно указывать при закрытии (лишении полномочий) обособленного подразделения.

На что обратить внимание:

На заполнение кода КПП по обособленным подразделениям:

Раздел 1

Из него убрали : даты фактического получения дохода, даты удержания налога и суммы фактически полученного дохода.

Теперь в нем указывают :

Важно: если НДФЛ удерживали по разным ставкам, то для каждой нужно сформировать свой раздел 1.

Дальше идут блоки из строк 021 и 022. По строке 021 – указывают срок перечисления налога, а по строке 022 – его сумму.

Число заполненных блоков из строк 021-022, зависит от количества доходов, налоги с которых перечисляют в разные сроки. Например: заработная плата, вознаграждение по договорам ГПХ.

В раздел добавили строку 030 и блок строк 031-032.

По строке 030 показывают общую сумму налога, которую вернули в последние три месяца отчетного периода.

Блоки строк 031-032 заполняются по аналогии с блоком строк 021-022. По строке 031 указывают дату каждого возврата, а по строке 032 – сумму возврата.

На что обратить внимание:

На контрольные соотношения внутри раздела:

На новый код КБК для ставки НДФЛ 15 %: 182 1 01 02080 01 0000 110.

Раздел 2

Важно: По аналогии с разделом 1, если НДФЛ удерживали по разным ставкам, для каждой формируем свой раздел 2.

Добавили детализацию к строке сумма дохода (строка 110). Если в старой форме выделяли только дивиденды (в новой форме это строка 111), то теперь дополнительно:

Убрали поля для отражения итоговых сумм по всем ставкам. Теперь поля раздела заполняют нарастающим итогом по всем физлицам в рамках каждой налоговой ставки.

Сведения вносят так:

На что обратить внимание:

На значение строки 120 : если один и тот же работник был уволен и снова принят в течение года, то в разделе 2 его учитывают один раз.

На сумму в строке 160 : если доход попал в строку 110, но выплатят его в другом отчетном периоде, налог с этого дохода в строку 160 попасть не должен. Например: налог с заработной платы за март, которую выплатят в апреле, попадет в строку 160 уже в расчете за полугодие.

На сумму в строке 170 : иногда бухгалтеры ошибочно включают в нее сумму налога с заработной платы, которая будет выплачена в другом периоде. Эта строка предназначена для других целей. Например: в ней отражают сумму НДФЛ с дохода в натуральной форме, которую не удалось удержать с физлица, так как денежных выплат ему не было.

Приложение № 1

Так как справка теперь – внутреннее приложение, а не самостоятельный документ, из нее удалили все данные, которые обычно заполняют на титульном листе:

Добавили раздел 4. Теперь в нем нужно указывать сумму дохода, с которого не удержали налог, и сумму неудержанного налога.

Раньше, чтобы показать эти сведения, нужно было сдать отдельную справку с признаком 2 или 4, если ее сдавал правопреемник.

На что обратить внимание: