Что значит мультивалютная карта втб

Мультивалютная карта от ВТБ банка

Открой содержание статьи

Все о мультивалютных картах. Зачем они нужны и правила пользования

Пока все люди привычно оформляют обычные дебетовые карты, некоторые банки сделали шаг вперед и начали предлагать свои клиентам оформить не просто карту, а карту с расширенным функционалом, так называемую – мультивалютную. От обычной дебетовой карты ее отличает всего лишь одна особенность. На данной карте могут находиться средства в любой валюте – это могут быть рубли, доллары или евро.

Те клиенты, которые давно уже перешли на мультивалютные карты, уже вероятнее всего не смогут вернуться обратно к использованию дебетовых, так как прогресс не стоит на месте и хочется идти в ногу во временем.

Преимущества мультивалютных карт

Во-первых, что стоит выделить в функционале данного пластикового продукта, так это его непосредственность и универсал. Мало того, что на данной карте можно хранить средства в нескольких валютах одновременно, так и пополнение/снятие не составляет никакого труда. Если сравнивать с дебетовой картой, то главным минусом будет то, что открывая отдельные карты для разных валют, вам придется платить на их обслуживание. Мало того, дебетовые разновалютные карты имеют каждая свой пароль и номер, что нужно будет помнить. Мультивалютная карта является максимально удобной в таких ситуациях.

Во-вторых – это легкость в управлении карточными счетами. Иногда может возникнуть такая ситуация, когда счет в банке не будет привязан к карте. Вот пример: вы совершаете оплату за товар в интернет-магазине и понимаете, что вам выгодней оплатить за товар, например, в евро. Вы понимаете, что счет в банке у вас есть, а вот подвязанной к нему карты нет. С выпуском мультивалютных карт – эта проблема перестала быть проблемой в принципе.

Также бывают такие случаи, когда у вас не хватает буквально нескольких рублей, для того чтобы произвести оплату, в этот момент клиенты также понимают, почему удобнее использовать мультивалютную карту. Потому что когда такое происходит с мультивалютной картой, банк автоматически переводит эти недостающие рубли с другой валюты и операция проходит успешно. А если вы являетесь клиентом приложения от ВТБ24, то операция по переброске денег вообще должна пройти безо всяких сложностей.

Очень удобно использовать мультивалютную карту людям, которые любят путешествовать, или им нужно по работе постоянно находиться в разных странах. Иногда даже бывают случаи, когда в разных аэропортах были разные требования по оплате, обычно это касается сервиса дьюти-фри.

Основной задачей, при использовании данной кары, является отслеживание остатков средств по счетам, так как если вы пропустите, что средств не хватает, тогда банк начнет конвертировать средства из одной валюты в другую, а это не всегда выгодно для клиента.

Социальная карта ВТБ дает клиентам особое преимущества на многие операции. Вы можете использовать ее как на снятие наличных средств, так и на оплату на просторах интернета.

Механизм работы мультивалютной карты и конвертации банка ВТБ

Смотря с какой стороны посмотреть. Иногда люди не понимают в чем же существенная разница между дебетовой и мультивалютной картой. Хотя, на самом деле, различий у них хватает. Мультивалютная карта – это и есть самая обыкновенная карта, которую можно пополнять, с которой можно принимать участие в бонусных программах и т.д. Также как и обычной дебетовой картой можно расплачиваться в интернете, в обычных супермаркетах, оплачивать с нее коммунальные услуги и т.д.

Если вы хотите совершить платеж не в рублевой валюте, а иностранной, то тут уже нужно разобраться что такое понятие базовой валюты. Обычно все это происходит автоматически, и вы не выбираете карту, которая будет считаться базовой. Вот, например, если рассматривать карту, которая содержит в себе целых три различных валюты, МастерКард24, то в ней базовой валютой считается доллар.

Валютная карта Сбербанка отличается своими техническими особенностями и особым функционалом. Она очень удобна в использовании при путешествиях.

В связи с этим возможны три основных ситуации (на примере мультикарты MasterСard classic ВТБ24):

Остаток данной валюты на карте достаточен

Пример данного действия – списание средств, для годового обслуживания счета, в размере 750 рублей. При этом на карте есть для списание 1000 рублей и 100 евро. В этом случае все пройдет очень просто, с вашего рублевого, основного счета списывается достаточная сумма, и получится остаток 250 рублей и 100 евро. Если аналогичный платеж будет проводится в валюте евро, и при этом на счету будет достаточно денег, то списание произойдет со счета евро.

Остаток данной валюты на карте Недостаточен

На том же примере. Все достаточно просто для понимания. Например для оплаты годового обслуживания счета необходимо списать 750 рублей. На вашей карте нет достаточной суммы для списания на рублевом счету. Есть, к примеру, 1 рубль на рублевом счету, 1 доллар на долларовом и 300 евро.

Для начала происходит конвертация 1 доллара, по текущему курсу банковского учреждения, примерно данная сумма будет составлять 32 рубля. Еще 1 рубль спишется с рублевого счета. Для того, чтобы получить недостающие 717 рублей нужно будет произвести конвертацию со счета евро, сумма составит 16.31 евро, курс конвертации составляет 43.95 руб./евро. После того как все процедуры автоматически пройдут, на счету получится достаточная сумма 750 рублей, которые и необходимо оплатить. В итоге получится: на рублевом счету: 0 руб., на долларовом – 0 долл., а на счету евро – 283,69 евро.

Оплата в валюте, которой не предусмотрено на карте

К примеру, вам необходимо оплатить 40 латвийских латов. По карте данной валюты не предусмотрено. Но при этом на вашей карте есть 3000 рублей, 100 долларов и 100 евро. Списание в этом случае будет проходить с долларового счета, так как именно это валюта предусмотрена для клиринга платежных систем.

А вот второй вариант такой же ситуации. За отель необходимо оплатить сумму в размере 40 латов. Но только сейчас немного изменилась ситуация, на карте есть 0 рублей, 0 долларов и только 300 евро. Система сама понимает, что 40 латов равняется 82 доллара. А на долларовом счету у вас нет средств для списания. Для того чтобы приобрести 82 долларов нужно снять 61.5 евро с необходимого счета. Оплата пройдет в долларах. А вот в итоге вы увидите данную картину: 0 рублей, 0 долларов и 238.5 евро.

Для того чтобы подобные ситуации возникали как можно реже, желательно не допускать нулевые счета. Или же хотя бы не допускать 0 на долларовом счету.

Использование мультивалютной карты ВТБ

То, что карта содержит целых три валюты – это конечно в большинстве случаев удобно, но при этом нужно хоть немного понимать в том, как правильно распоряжаться данными средствами и как происходит их конвертация в нужную вам валюту. Принципы конвертации разные для разной валюты, поэтому для того чтобы не возникало дополнительных вопросов необходимо в этом разбираться.

Конечно же, сначала банк проверяет рублевый счет и если на нем есть необходимая для списания сумма, тогда все происходит безо всяких проблем. Если же на счету средств оказалось не достаточно, тогда они спишутся со следующего долларового счета. Курс будет зависеть как от банка, так и от платежной системы, которою вы используете. Для каждой валюты производится своя конвертация. За текущим курсом валют можно следить на официальном сайте банка.

Сбербанк: международные переводы проводятся тоже при наличии какой-либо валютной карты, так как при переводе может использоваться абсолютно любая валюта банка.

Дистанционное управление

Для того, чтобы использовать данную карту безо всяких проблем, лучше всего скачать и установить приложение ВТБ онлайн, или же авторизоваться в личном кабинете на официальном сайте банка. С помощью личного кабинета можно проводить абсолютно любые операции. Как только произведется любая операция по карте, вам сразу же придет письмо на почту или в сообщении, если к вашему счету привязан ваш мобильный телефон.

Пополнение

Пополнение данного счета по мультивалютной карте от ВТБ банка можно производить прямо из кассы банковского учреждения или же с помощью перевода с иного платежного средства с помощью личного кабинета, или через устройства самообслуживания, такие как терминалы и банкоматы ВТБ. Но помните о том, что если вы пополняете карту через банкомат или терминал, вам будет начислен дополнительный процент комиссии.

Оформление

Для того чтобы оформить данную карту, можно выбрать для себя самый комфортный способ. Всего таких способ два: в момент личного посещения в банке или дистанционно онлайн.

Детальнее стоит рассмотреть первый метод:

Если же вам не хочется стоят в длинных очередях и вы хотите дистанционно все сделать, то нужно просто перейти в личных кабинет на официальном сайте банка, затем авторизоваться в системе, выбрать карту, которую вы бы хотели получить, после чего написать заявление. В отличии от рассмотрение письменной заявки, которую вы бы написали в банке, эта заявка рассматривается дольше, около 10 дней. Как только решение по вашему заявление будет принято, вам позвонят и сообщат результат. Если результат будет положительный, то карту вам перешлют прямо на банковское отделение, которое находится вблизи от вас.

Преимущества и недостатки мультивалютной карты от ВТБ банка

Мультивалютная карта имеет целый ряд преимуществ, среди которых можно выделить следующие, а точнее самые главные:

Новые карты мультивалютные уже разработаны по новой системе. ВТБ банк старается создать для своих клиентов самые комфортные условия. Например, если вы совершаете по карте операции на сумму больше 15 тысяч рублей ежемесячно, и при этом остаток на карте остается еще 15 тысяч рублей, тогда обсуживает банк вашу карту абсолютно бесплатно.

Как и в любом другом пластиковом продукте, мультивалютная карта имеет свои недостатки:

Банки и тарифы для мультивалютных карт

В Московской области очень много банков предоставляют своим клиентам услугу по открытию мультивалютного вклада, у примеру такими банками являются Райффайзенбанк, Cбербанк, Траст, Собинбанк, Возрождение и др. Но именно мультивалютную карту оформляют только два банковских учреждения:

Скорее всего причина этому сложности при оформлении счетов, которые оформляются в иностранной валюте. Существуют карты, которые сочетают в себе еще три валюты, кроме основной рублевой, но это вообще слишком.

Банк ВТБ оформляет мультивалютные карты потому что в момент подключения клиентов интернет-банка идет автоматическое подключение каждому клиенту сразу три текущие счета, такие как рубль, евро и доллар. В небольших городах такая карта клиентам ни к чему. Пример тому, пополнение карты долларами. Эта операция доступна для клиентов, однако не в каждом городе есть устройства самообслуживания, которые дают возможность пополнить карту долларовыми купюрами.

В чем подвох мультикарты ВТБ

В «Мультикарте» от ВТБ собрано сразу несколько разных продуктов, поэтому в результате получилась довольно интересная карта. Сразу 5 опций внутри нее, несколько доступных вариантов получения кэшбека и дополнительно – проценты на остаток. Но есть и нюансы, о которых мы сегодня поговорим. Перейдем к деталям.

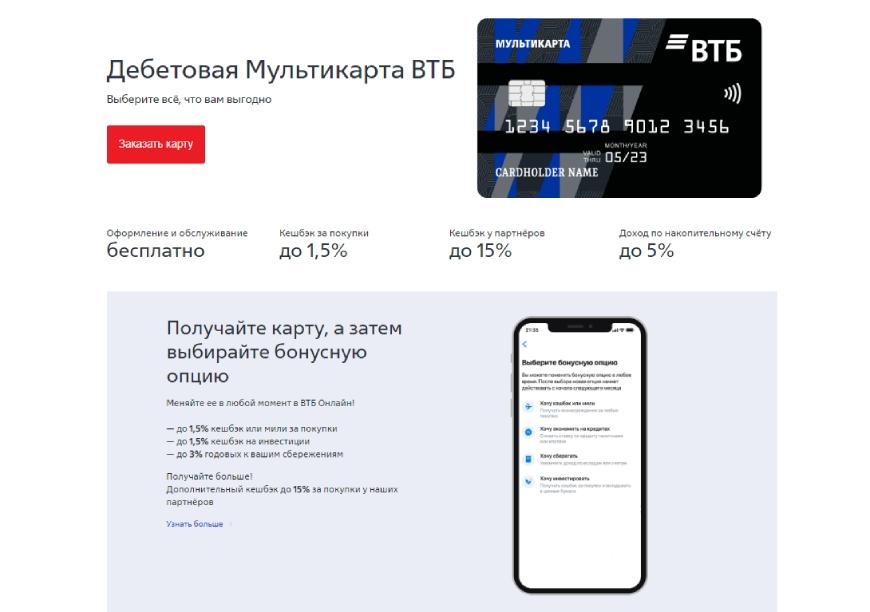

Что такое мультикарта ВТБ?

Сейчас среди банковских услуг можно найти карту от ВТБ с широким пакетом услуг. Среди них – проценты, которые начисляются на остаток, всякие бонусы и доступные онлайн-переводы. Дополнительно разрешается подключать любые бонусные опции из целого ряда. Именно по этой причине ВТБ назвал карту «Мультикартой» – она вмещает в себя преимущества сразу нескольких своих карт.

К ней можно подключить сразу до 5 дополнительных опций. Дебетовая карта ВТБ Мультикарта позволяет подключать опции и для близких людей – например, для родственников, друзей или семьи. Когда будет рассчитываться возврат в виде кэша, то будет браться в расчет оборот по всем имеющимся картам сразу, как по основной, так и по дополнительным. При этом открыть карту допускается в виде дебетовой или кредитной, она прекрасно подходит для любых расчетов, даже в мировой паутине тоже можно расплатиться.

Выбирать можно между тремя международными и отечественными системами:

Стоит сказать, что если в планах путешествия в другие страны, то стоит выбирать из первых двух вариантов, так как наша отечественная система пока принимается не во всем мире.

Начать пользоваться картой можно с минимальным количеством удостоверяющих личность документов, допускается не только в банке это делать, но и на сайте.

Как работает?

Условия Мультикарты ВТБ довольно стандартные. За оплату собственными или заемными средствами начисляется кэшбек или мили каждый месяц:

Можно подключить расширенные уровни вознаграждения:

Чтобы пользоваться расширенными уровнями и обслуживание карты было бесплатным, владельцу нужно пользоваться картой на сумму от 10000 рублей в месяц. Если не дотягивать до этой суммы, то нужно платить 249 рублей помесячно.

Реально подключить несколько дополнительных карт к основной. Это весьма удобно, когда семья большая, а счет один. А теперь давайте подробнее изучим Мультикарту ВТБ, рассмотрим ее преимущества и недостатки.

В чем подвох карты?

Их у этой карты сразу несколько. Это не значит, что карта плохая, просто называть ее «Мультикартой» не стоило. Давайте подробнее разберем, что с ней не так:

Это основные подводные камни Мультикарты ВТБ, но это не значит, что пользоваться ею не выгодно. Просто подходит она не всем категориям людей. Например, действующим клиентам ВТБ, у которых снижается процент по кредиту из-за использования такой карты, она очень пригодится.

Плюсы и минусы мультикарты ВТБ

Есть одна особенность, которую сложно определить к минусам или плюсам. Вы можете снимать собственные деньги с карты в любых банкоматах, но просим учесть комиссию в размере 1% от суммы снятия, но минимум 300 рублей. Правда эта сумма может вернуться в виде кэшбека, если выполнить условие по тратам в месяц. Заемные средства так снять не получится.