Что означают буквы в кредитной истории

Что означают буквы в кредитной истории

Давайте рассмотрим более подробно каждый из разделов

Ι. Титульная часть начинается с предоставлением блока сводной информации по счетам, банкротству, сколько заявок было отправлено на получение кредита, сколько отказано и т.д.

В шапке указана ФИО заёмщика (поручителя), дата рождения и место рождения.

1. “Счета”:

а) Всего – показывают общее количество кредитов

б) Негативных – количество счетов открытых и закрытых, по которым были просрочки более 30 дней

в) Открытых – количество счетов в статусах: Активный, Просрочен, Проблемы с возвратом, Спор

2. “Договоры”:

а) Кред. лимит – это общая сумма кредита по всем открытым и закрытым счетам

б) Ежемес. плат. – общая сумма ежемесячного платежа независимо от их статуса (открыты или закрыты) предоставленная кредитором

3. “Баланс”:

а) Текущий – общая сумма выплаченных денежных средств по всем счетам независимо от их статуса

б) Задолженность – сумма текущей задолженности по всем счетам с активным балансом, включая проценты и штрафы (информацию предоставляет кредитор)

в) Просрочено – сумма текущих просрочек по всем счетам, независимо от их статуса.

4. “Открыт”:

а) Последний – дата открытия последнего счета

б) Первый – дата открытия самого первого счета

Учимся читать кредитную историю в закладки 4

Одним из ключевых факторов при оценке надежности клиента часто становится его кредитная история. Что она собой представляет, как формируется и где хранится, подробно расписано в ФЗ «О кредитных историях» № 218, который был принят еще в 2004 году, но регулярно менялся и совершенствовался. Сегодня больше 90% потенциальных клиентов банка уже имеют кредитную историю.

Кредитная история: коротко о главном

Когда вы приходите в банк за кредитом, вместе с заявкой на ссуду вы даете письменное согласие на передачу ваших данных в бюро кредитных историй. Именно с этого момента формируется ваша кредитная история. Банк передает в БКИ информацию о вашей заявке, об открытом кредите, о просрочках и сроках, о том, как и когда был закрыт кредит. Все это заносится в ваше личное «кредитное досье», и надежно хранится в базе данных.

Сейчас в нашей стране работает около тридцати БКИ, и ваша кредитная история может быть в любом из них. Чтобы узнать, где именно хранятся данные, нужно подавать запрос в ЦККИ (центральный каталог кредитных историй). Вы получите справку, в которой будут указаны те бюро кредитных историй, в которых есть ваши данные. Процесс получения КИ достаточно сложный, на первый взгляд. Но, на самом деле, все просто.

Как правило, кредитный отчет (так называется документ, который выдает БКИ с данными о вашей кредитной истории) запрашивают банки, для принятия решения по кредиту. Зачем же нужен кредитный отчет самому заемщику? Причин, чтобы получить КИ «для себя», много:

Для того, чтобы разобраться с кредитной историей, желательно иметь на руках этот документ, и анализировать его поэтапно. Если у вас есть такая возможность, сделайте это прямо сейчас. Если же у вас нет сейчас своей КИ, попробуем проанализировать кредитную историю на примере отчета из НБКИ.

Полностью этот отчет занимает около 29 страниц; Другие популярные бюро кредитных историй («Эквифакс» и «Объединенное кредитное бюро») предлагают более сжатые отчеты, на 1-3 страницах.

Анализ кредитного отчета: первая, титульная часть

Итак, вы открыли свой кредитный отчет (или образец). Он состоит из трех основных частей:

Начнем с первой, титульной части. В ней содержатся личные данные клиента, его ФИО, паспортные данные, гражданство, пол, адреса и телефоны, идентификационный номер и т.д. Почему важно обращать внимание на эту часть кредитного отчета? Именно в нем чаще всего допускаются ошибки, которые могут быть критичными для заемщика. Рекомендуем очень внимательно просмотреть данные, и если они не совпадают, подать запрос в БКИ, чтобы изменить их.

Но, кроме персональных данных, в титульной части есть еще графа под названием «Сводки». Рассмотрим ее внимательнее. Здесь указаны такие параметры:

В разделе «Сводка» указывается общее количество запросов, которые подавались на данный кредитный отчет, а также разбивка по периодам: за месяц, за квартал, за полгода и т.д. Почему это важно? Изучая кредитный отчет, сотрудник банка обязательно обратит внимание на количество запросов за последнее время. Если их много, это значит, что вы пытались оформить кредиты в разных банках, и вашу кредитную историю запрашивали в эти учреждения. Это может быть дополнительным фактором риска для банка, и вам откажут в ссуде. Подавая заявку на новый кредит, убедитесь, что за последние 2-3 месяца запросов на вашу КИ было не больше трех или четырех. Есть такие примеры кредитных историй, в которых нет никакой информации по кредитам – их человек не оформлял вообще. Но есть данные о запросах, которых 10-15 за последний месяц. Такая кредитная история уже не считается ни пустой, ни позитивной, ведь вопросы к клиенту банк уже имеет (зачем ему подавать заявки на кредиты в столько финансовых организаций стразу?).

Два последних раздела в титульной части – это ваши данные: паспортные данные, ИНН, телефоны и адреса и т.д. Проверьте правильность их так же внимательно, как и другие.

Анализ кредитного отчета: основная часть

В данном разделе представлена подробная информация о ваших кредитных договорах, и рассмотрены все аспекты каждого из них. Основные графы этой части кредитного отчета, и как их оценивать правильно:

Последняя часть кредитного отчета: запросы

В этой части кредитного отчета есть информация обо всех, кто подавал запрос в БКИ на получение кредитной истории. Это может быть или банк, или юридическое лицо с согласия заемщика, или сам заемщик. Она доступна только пользователю кредитной истории, то есть другие банки не увидят ее. Но общие данные о запросах есть в титульной части КИ, на основании чего и делают выводы.

Содержание кредитной истории

Без специальной подготовки вы можете легко растеряться, получив свою кредитную историю (КИ). Вы увидите специальные термины и обозначения, цветные квадратики и таблицы. Это логично, ведь документ создавался для работников банка. Но все не так сложно, как кажется. Мы поможем вам разобраться с этой задачей.

Содержание кредитной истории физического лица

Любой кредитный отчет состоит из трех частей:

Подробно рассмотрим содержание кредитной истории на примере отчета НБКИ.

1. Титульная часть

состоит из разделов:

Заемщик

Тут указаны ваши паспортные данные. Нужно внимательно проверить этот раздел. Опечатка в фамилии или дате рождения может доставить проблемы при оформлении кредита в банке. Если вы обнаружили ошибку, сразу же подайте запрос в БКИ с требованием перепроверить данные. В течение месяца правки будут внесены.

Сводка

Внимательно проверьте эти данные. Иногда банки передают информацию в БКИ с опозданием: вы погасили кредит, а он еще значится открытым. Это может быть причиной отказа в новом займе. Банки не любят, когда у клиента несколько кредитов одновременно. Если вы обнаружили ошибку – пишите заявление в БКИ.

Верхняя цифра, кредитный лимит, – это сумма всех ваших кредитов с 2005 года. БКИ собирают данные о заемщиках именно с этого времени. Кредитный лимит нужен только для статистики. Ежемесячный платеж, – это сумма ваших выплат по кредитам. Если вы уже погасили все задолженности, она равна нулю. Если нет, банк учтет эту сумму. При расчете платежеспособности он вычтет ее из суммы ваших доходов.

Эти данные тоже нужно проверить. Если ваш закрытый займ все еще значится как открытый, БКИ укажет в кредитном отчете платежи по нему. В итоге банк неправильно оценит ваш реальный доход. Он вычтет из него платежи по кредиту, который вы давно погасили.

Первая дата – день открытия вашего последнего кредита. Вторая – день, когда вы взяли первый займ в банке.

Это информация о том, как часто банки интересовались вашей КИ. Если ее запрашивали 3-4 раза за последние пару месяцев, то все в порядке. А вот если чаще, возникнут проблемы. Вашей КИ интересовались 10-15 банков? Значит, вы пробовали получить кредит в разных финансовых организациях, но так и не смогли сделать это. Почему?

В примере КИ Иванова запрашивали 8 раз. При этом у него 3 кредита. Вполне нормальное соотношение. Картину портят 6 запросов за последние 24 месяца. Вероятно, это связано с его проблемными кредитами. Иванов обращался за займом, банк запрашивал его КИ – и отказывал.

2. Информационная часть

Это полная информация по вашему займу. Вид: кредит бывает потребительским, ипотечным, срочным, на покупку автомобиля и т.д. Отношение: вы можете брать займ или являться поручителем, доверенным лицом, созаемщиком. В нашем примере Иванов брал кредит лично в ОАО «Иваново».

Договор

Тут указаны все данные по договору. Когда начались выплаты, когда закончились, каковы были график погашения, процентная ставки и начальная суммы кредита.

Состояние.

В разделе указано, в каком состоянии кредит. «Открыт» – вы еще платите, закрыт – уже погасили. «Просрочен» – опаздываете с выплатами. «Доведен до дефолта» – банк уверен, что вы не погасите кредит. Самый плохой вариант. С такой записью в КИ вы кредит не получите. «Передан в другую организацию» — ваш займ отдали коллекторам или банк лишился лицензии.

Проверяйте раздел внимательно. Эта информация тоже может быть устаревшей, если банк не подал вовремя сведения в БКИ.

Баланс

То же самое, что и «Баланс» в первой части КИ. Но здесь информация подробная, с разбивкой по каждому займу.

Просроченные платежи

Информация о том, как часто и на сколько дней вы задерживали выплаты. Иванов платил исправно – просрочек у него нет.

Своевременность платежей

Цветные квадратики – это месяцы. Они обозначены по начальным буквам слова. Ф – февраль, М – март, А – апрель и так далее. Цифры – это январь, начало года. В данном случае стоит 13 – 2013 год. Важно : читать строку нужно в обратном порядке, справа налево. Первый квадратик – начало выплат по кредиту. Последний – текущее состояние.

Цвет квадратика говорит о своевременности отчислений по погашению займа.

В нашем примере Иванов начал выплату в сентябре 2012. Поэтому квадратик белый, в нем стоит 0. Это означает, что платеж нельзя оценить. В октябре, ноябре и декабре он платил без просрочек – квадратики зеленые. По январю 2013 у БКИ данных нет. А в феврале снова пошли своевременные выплаты.

Чем больше зеленого цвета в вашей КИ, тем лучше.

Данные о кредиторе

Сведения о банке, который выдал вам кредит.

Другие пункты

Кроме указанной информации, в содержание кредитной истории заемщика БКИ могут включать сведения о залоге и банковские гарантии. Тогда в КИ будут сведения о том, каким имуществом обеспечен ваш заем и какова его стоимость. А также наименование и реквизиты банка-гаранта – то есть финансовой организации, выступающей поручителем по вашему кредиту. Если вы не сможете его погасить, это сделает банк.

3. Закрытая часть – запросы

Из этого раздела вы узнаете обо всех организациях, интересовавшихся вашей кредитной историей. Он действительно закрытый – эту информацию не видит никто, кроме владельца КИ. Но в «Сводке» указана общая численность запросов. Даже такой информации банкам достаточно, чтобы сделать выводы.

Никаких незнакомых названий в списке компаний, интересовавшихся вашей КИ, быть не должно. Если вы обнаружили запрос, о котором не знаете, зайдите на сайт Банка России и оставьте там заявку на БКИ. К вашей кредитной истории можно получить доступ только с вашего разрешения. Если вы такого соглашения не подписывали, БКИ нарушило закон.

Персональный кредитный рейтинг: что нужно знать перед оформлением ипотеки

Спрос на ипотечном рынке после карантина постепенно восстанавливается. По данным Росреестра, количество ипотечных сделок в Москве в июне выросло на 255%. Безусловным триггером на рынке ипотечного кредитования стала льготная ставка банков. Почти 40% россиян назвали текущий момент подходящим для покупки жилья.

Помимо первоначального взноса для оформления ипотеки, необходимо знать свой персональный кредитный рейтинг. Его высокие показатели позволяют получить заем на выгодных условиях.

Вместе с представителями кредитных бюро рассказываем, что такое персональный кредитный рейтинг и как он влияет на сумму кредита.

Как формируется личный кредитный рейтинг

С января 2020 года россияне могут бесплатно два раза в год получить кредитную историю и персональный кредитный рейтинг (скоринг). Соответствующие изменения закреплены в поправках к Федеральному закону «О кредитных историях». Согласно данным аналитиков, свыше 60 млн россиян имеют высокий кредитный рейтинг.

Индивидуальный, или персональный кредитный рейтинг (ИКР, или ПКР) — это аналог скоринга, активно используемого банками и микрофинансовыми организациями (МФО) при принятии решения о выдаче кредита. Каждое кредитное бюро использует определенный набор переменных, которые учитываются при расчете данного рейтинга. Такой инструмент позволяет будущему заемщику оценить шансы на получение кредита, в том числе ипотечного.

Сам рейтинг формируется на основе данных кредитной истории заемщика. Он учитывает множество факторов — например, количество открытых и закрытых кредитов, общую долговую нагрузку. Важно, как человек обслуживал или обслуживает кредиты, что это были за займы, на какие суммы и сроки.

«Но самым важным является наличие или отсутствие просрочек. В итоге формируется некий балл. Чем выше этот балл — тем ниже уровень кредитного риска заемщика», — отметил генеральный директор Объединенного кредитного бюро (ОКБ) Артур Александрович.

Исходя из уровня индивидуального кредитного рейтинга, банки принимают решение, выдавать кредит или нет. Для самого заемщика это возможность посмотреть на себя «глазами банка» и оценить свои возможности в получении ипотеки.

«Заемщик не только понимает, насколько качественной является его кредитная история, но и на какие конкретно условия по кредитам банков он может рассчитывать», — пояснил директор по маркетингу Национального бюро кредитных историй (НБКИ) Алексей Волков.

Многие банки дают дополнительные бонусы и специальные кредитные предложения для заемщиков с высокими значениями ПКР. Эти предложения можно увидеть сразу после получения своего ПКР.

Как узнать персональный кредитный рейтинг

Персональный кредитный рейтинг можно узнать на официальных сайтах бюро кредитных историй. Эксперты предупреждают, что в последнее время появилось много мошеннических ресурсов, предлагающих услуги от имени БКИ, в том числе кредитные рейтинги. Поэтому перед получением услуги, следует удостовериться в надежности кредитного бюро. Полный список БКИ есть на портале госуслуг.

Например, получить данные по кредитный рейтинг можно на сайте НБКИ в личном кабине заемщика. «Для этого понадобится подтвержденная регистрация на портале государственных услуг — это требование для обеспечения безопасности персональных данных. Сама процедура получения при наличии такой регистрации занимает не больше одной минуты. При этом НБКИ сделала доступ к своему рейтингу бесплатным для любого заемщика неограниченное количество раз», — пояснил Волков из НБКИ.

Шкала индивидуального кредитного рейтинга

Разные эксперты в определении кредитного рейтинга используют свою шкалу оценки. Но в целом логика проста: чем выше значение персонального кредитного рейтинга, тем выше вероятность получить одобрение со стороны банка.

Например, по методике ОКБ, наиболее надежными заемщиками считаются те, чей кредитный рейтинг превышает 961 балл. По оценкам экспертов, в этой категории менее 2% заемщиков допускали длительную просрочку (90 и более дней). Заемщику с низким ИКР банки могут отказать в кредите, со средним ИКР — одобрить, с высоким — скорее всего, одобрят по наиболее привлекательной процентной ставке.

«Хорошим можно считать и индивидуальный кредитный рейтинг в диапазоне 901–960 баллов. Выше среднего считается балл в диапазоне 800–900. Но кредиторы принимают решения о выдаче кредитов самостоятельно и могут одобрить ипотеку и при иных значениях ИКР», — пояснил Артур Александрович из ОКБ.

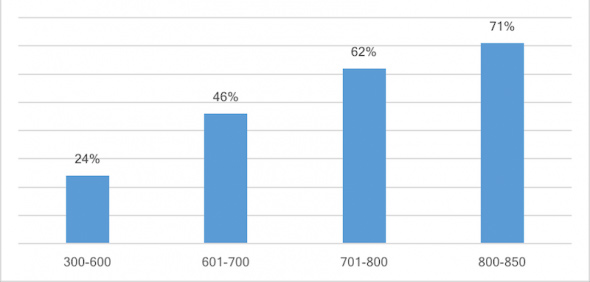

Согласно расчету НБКИ, персональный кредитный рейтинг в диапазоне от 800 до 850 баллов (максимальные значения по их методике) считается наилучшим, а такие заемщики — надежными. «Заявления заемщиков с ПКР от 800 до 850 баллов одобряются в 71% случаев, а заемщиков с количеством баллов до 600 — в 24%», — отметил Алексей Волков из НБКИ.

Однако, по словам эксперта, это не значит, что заемщику с низким кредитным рейтингом откажут в займе. Кредит могут одобрить, но изменить условия — повысить ставку или понизить сумму.

Сумма кредита и ПКР

Персональный кредитный рейтинг также напрямую влияет на сумму кредита: чем выше его значение, тем на большую сумму может рассчитывать заемщик. «Так, если среднее значение ПКР по всем ипотечным кредитам 709 баллов, то для кредитов более 5 млн руб. — 718 баллов, а менее 1 млн руб. — 702 балла», — добавил Алексей Волков.

Поэтому перед тем как оформить ипотеку (речь, как правило, идет о больших суммах), нужно проверить персональный кредитный рейтинг. Узнать его можно, например, на сайте НБКИ. Для этого потребуется регистрация на сайте и авторизация на портале госуслуг. В дальнейшем получать свой ПКР и контролировать его динамику можно непосредственно в своем личном кабинете.

Титульная часть кредитной истории

Кредитная история содержит информацию о вас как о плательщике кредита. Тут собраны все данные, которые банки передали в БКИ. А титульная часть кредитной истории (КИ) — это своеобразное введение. Она «представляет» вас банку. Здесь есть сведения о ваших паспортных данных, о том, какие кредиты вы брали и как их оплачивали. Но это общая информация, без детализации. Универсального метода расшифровки кредитной истории физического лица нет. У каждого БКИ — собственные стандарты создания отчета. Рассмотрим их.

Расшифровка кредитной истории НБКИ

Титульная часть отчета НБКИ состоит из 3 частей:

• Заемщик

• Сводка

• Идентификация заемщика

Сделаем подробную расшифровку титульного листа кредитной истории из НБКИ. Ниже — пример отчета.

Заемщик

Здесь указываются паспортные данные физического лица.

Сводка

Это общие сведения по взятым кредитам:

• Счета

Данные о том, сколько вы всего взяли займов. Открытые — это кредиты, по которым вы еще вносите платежи. Негативные — займы, по которым вы платили с задержками. Чем их больше, тем хуже. Банк будет считать вас ненадежным заемщиком. Большое количество открытых счетов банку тоже не понравится. Если у вас много кредитов, высока вероятность, что вы не сможете погасить их все.

В примере выше видно, что человек взял 3 кредита, но по 2 вносил выплаты с задержками. Но все же он погасил все займы — открытых счетов нет.

• Договоры.

Кредитный лимит — сумма всех выданных вам займов. Ежемесячный платеж — сумма, которую вы выплачиваете каждый месяц на момент запроса. Если у вас все кредиты закрыты, она будет равна нулю. Если вы погашаете займ, банк учтет это. Он уменьшит ваш ежемесячный доход на сумму этих выплат.

• Баланс

Текущий баланс — это сумма, которую вы уже уплатили банку. В «Задолженности» — сумма, которая нужна для закрытия проблемных займов. А в графе «Просрочено» указаны выплаты, которые вы просрочили. Если в «Задолженности» и «Просрочено» стоят не нули, крупного кредита вам не дадут.

• Открыт

В графе «Первый» указана дата получения вами первого кредита. В графе «Последний» — последнего. Эти данные нужны для статистики.

• Запросы

Тут указано, как часто вашу КИ запрашивали в БКИ. Банк при выдаче кредита анализирует эти данные и сопоставляет их с количеством выданных кредитов и датами их получения. В примере отчет в НБКИ запрашивали всего восемь раз. Из них за последние два года — шесть раз, а за последние 30 дней — ни разу. Всего у заемщика было три кредита. Не очень хорошо, но приемлемо. Но если вашей КИ интересовались десять раз за последние 30 дней, банку это не понравится. Кредитная история физического лица обычно интересуются, когда человек хочет взять кредит. Значит, вы пытались получить займ, но вам отказали, причем несколько раз подряд — иначе вы бы не обратились за кредитом снова. Банк может усомниться в вашей благонадежности.

Если вам нужна кредитная история от НБКИ, запросите ее через Mycreditinfo — запросить.

Расшифровка кредитной истории ОКБ

Если вам нужна расшифровка кредитной истории Сбербанка, обращайтесь в ОКБ. Это единственное БКИ, с которым сотрудничает Сбербанк. Образец КИ ОКБ — ниже.

В отчете четыре раздела:

• Исходные данные для поиска.

• Информация о кредитных договорах.

• Информация о запросах.

• Статистические показатели.

Рассмотрим их подробнее.

Исходные данные для поиска

Тут указывают ФИО заемщика, его номер свидетельства пенсионного страхования и паспортные данные.

Информация о кредитных договорах

Здесь вы видите таблицу из восьми столбцов. В ней указаны общие данные по вашим кредитам.

• Источник кредитной истории. Это список банков, в которых вы брали займы.

• Вид кредита. В этом столбце перечислены типы взятых вами займов — ипотека, потребительский, автокредит и так далее.

• Текущий статус платежа. По этим данным видно, насколько исправно вы гасите кредит. В примере заемщик успешно выплатил автокредит, на 1 месяц просрочил кредитную карту и на 3 месяца — выплаты по персональному кредиту.

• Размер/Лимит кредитования. Это суммы, которые вам выдавал банк по каждому из займов.

• Общая сумма задолженности. Сумма, которую вы все еще должны по каждому из кредитов. В примере заемщик полностью погасил задолженность по кредитной карте, частично — по автокредиту и вообще не платил по персональному.

• Просроченная задолженность — невыплаченные суммы, которые банк уже отнес к просроченным.

• Валюта. Информация о том, в какой валюте вы брали кредит.

• Дата учета. Дата, когда банк передал информацию в БКИ.

Информация о запросах

В этом разделе содержится информация о том, кто именно и как часто интересовался вашей КИ.

• Источник запроса. Перечень организаций, подававших запрос на получение вашей КИ.

• Вид кредита. Сведения о том, для оформления каких кредитов нужна была КИ заемщика.

• Причина запроса. Информация о том, для чего именно нужна была банку кредитная история заемщика. В примере Национальному Банку Траст эти сведения нужны были, чтобы принять решение по кредиту на автомобиль. А Уральский банк реконструкции и Развития оценивал платежеспособность клиента перед выдачей ему кредитной карты.

• Размер/лимит кредитования. Сумма кредита, для оформления которого понадобилась КИ. В примере по автокредиту указана конкретная сумма, а по кредитной карте — нет. Это естественно, ведь по кредитной карте указать точную сумму займа невозможно, она может меняться ежедневно.

• Валюта. В какой валюте был кредит, для оформления которого понадобилась КИ заемщика.

• Дата запроса. Когда именно банк подал в ОКБ запрос на получение КИ заемщика.

Чуть выше, над таблицей, указаны общие сведения по запросам.

Как часто банки запрашивали КИ заемщика:

• за последние 3 месяца;

• за последние 6 месяцев;

• за последние 12 месяцев;

• всего.

В примере КИ заемщика интересовались всего два раза. Причем это было давно — больше чем 12 месяцев назад, ведь в остальных ячейках стоят нули.

Статистические показатели

В этом разделе вы найдете итоговую информацию по выданным вам займам.

• Текущий наихудший статус платежа. Самый проблемный открытый кредит. В примере это непогашенный займ, просрочка по которому составляет 3 месяца.

• Исторически наихудший статус платежа. Это самый проблемный из погашенных кредитов. В примере заемщик когда-то просрочил платежи по кредиту на 5 месяцев. Он давно закрыл этот займ, но информация о просрочках осталась. Банк обязательно примет это во внимание, выдавая кредит.

• Общая сумма долга по кредиту. Сумма, которые вы должны по всем открытым на данный момент кредитам. Чем она больше, тем меньше шансов, что вы получите еще один займ.

• Суммарный размер ежемесячного взноса. Сумма, которую вы выплачиваете по всем взятым кредитам ежемесячно. Банк вычтет ее из вашего ежемесячного дохода при оценке вашей платежеспособности.

Чтобы получить свою кредитную историю, направьте запрос в БКИ ОКБ. Сделать это можно онлайн на сайте ОКБ или из «Личного кабинета» на сайте Сербанка.

Расшифровка кредитной истории «Эквифакс»

Титульная часть кредитной истории «Эквифакс» состоит из четырех разделов:

• Информация по субъекту кредитной истории

• Изменения по титульной части

• Суммарная информация по договорам

• Скоринг

Разобраться с содержанием этих разделов нетрудно.

Информация по субъекту кредитной истории

В этом разделе указаны паспортные данные заемщика и адрес его фактического проживания, информация о его дееспособности.

Изменения по титульной части

Здесь вы найдете данные об изменениях в паспортных данных: смена паспорта, ФИО, адреса регистрации. Если эти изменения обоснованы, все нормально. К примеру, заемщик — женщина. Она вышла замуж и сменила фамилию. Или человек купил квартиру и прописался в ней. Но если у изменений нет явного логического обоснования, банки считают это косвенным признаком ненадежности клиента. Возможно, человек меняет паспортные данные в попытке что-то скрыть. Если ваши паспортные данные менялись, заранее подготовьте документы, объясняющие это — договор купли-продажи квартиры, справку об утере паспорта, свидетельство о браке.

Суммарная информация по договорам

Тут содержатся сведения обо всех полученных вами займах.

Порядковый номер договора в отчете — это обычная нумерация по порядку.

ID договора. Код договора, эти данные нужны только для статистики.

Тип источника информации. Наименование финансово-кредитной организации, выдавшей вам займ.

Тип договора. Сведения о том, какой именно кредит вы брали.

Сумма обязательств (лимит). Размер каждого взятого вами кредита. В примере указана точная сумма по потребительскому кредиту. Но при этом лимит по кредитной карте не указан. Это нормально, ведь по карте человек берет займы и гасит их постоянно, поэтому точную сумму невозможно указать.

• Валюта. Сведения о том, в какой валюте вы брали займ.

• Дата начала договора. Информация о том, когда вам выдали кредит.

• Дата планового окончания договора. Сведения о том, когда вы должны закрыть займ. В примере стоит точная дата погашения потребительского кредита. Но при этом не указана дата закрытия договора по кредитной карте — ведь клиент может по желанию продлевать его.

• Текущая задолженность. Сумма, которую вы еще должны банку.

• Текущий неиспользованный лимит. Сумма предоставленного кредита, которой вы не воспользовались.

• Текущая просроченная задолженность, сумма. Сумма платежей, которые вы просрочили. В примере у заемщика просроченных платежей нет.

• Текущая просроченная задолженность, дней. На сколько дней вы просрочили платежи.

• Максимальная сумма просроченной задолженности. Самая большая сумма, которую вы просрочили.

• Дата перехода в текущее состояние. Когда именно вы совершили последние платежи или просрочили их.

• Дата актуальности информации. Дата, когда банк передал сведения по вашему займу в БКИ.

• Наихудшая просрочка по договору. Самый большой промежуток времени, на который вы задерживали выплаты по кредиту.

Скоринг

Это аналитический раздел. Работники КБИ анализируют кредитную историю плательщика и делают вывод о его благонадежности. Чем выше скоринговый бал, тем надежнее заемщик. В этом случае его КИ попадет в зеленую зону цветной шкалы. Кредитная история из нашего примера — именно такая. Заемщик может рассчитывать на крупный кредит. К примеру, на ипотеку.

Если вы часто задерживали выплаты по кредиту, ваша КИ получит низкий балл и попадет в оранжевую или красную зону. В этом случае кредит вам, скорее всего, не дадут.

БКИ Эквифакс предлагает клиентам услугу «Идеальный заемщик». Сотрудники бюро посоветуют вам способ улучшить свою КИ. Только если вы будете следовать этим рекомендациям и исправно гасить кредиты, скоринговый балл по вашей КИ улучшится.

Чтобы получить кредитную историю в «Эквифаксе», создайте запрос на Mycreditinfo.

Расшифровка кредитной истории КБИ «Русский стандарт»

Титульная страница КБИ «Русский стандарт» содержит только паспортные данные. Здесь же указаны все их изменения в хронологическом порядке. Ниже — пример КИ «Русский стандарт». Заемщик регулярно менял адреса фактического проживания и регистрации. Это отражено в отчете.

Закажите КИ в КБИ «Русский стандарт» на Mycreditinfo, и вы получите нужную информацию через несколько минут.

Получив свою КИ, внимательно прочтите ее. Сверьте побуквенно паспортные данные, проверьте все даты. Опечатка в имени или дате выдачи паспорта может привести к проблемам с получением кредита. Если вы заметили опечатку, отправьте заявление об ошибке в БКИ. В течение 30 дней работники бюро внесут изменения в вашу КИ.

Второй важный момент — сведения о взятых вами кредитах. Иногда банки запаздывают с передачей данных в БКИ. В результате погашенный вами займ может значиться как активный. Или платеж, внесенный своевременно, попадает в категорию просроченных. В этом случае тоже нужно писать в БКИ. Бюро сделает запрос в банк и исправит вашу кредитную историю.