Что означает термин операционная прибыль

Операционная прибыль и чистая прибыль: в чем разница?

Операционная прибыль и чистая прибыль: обзор

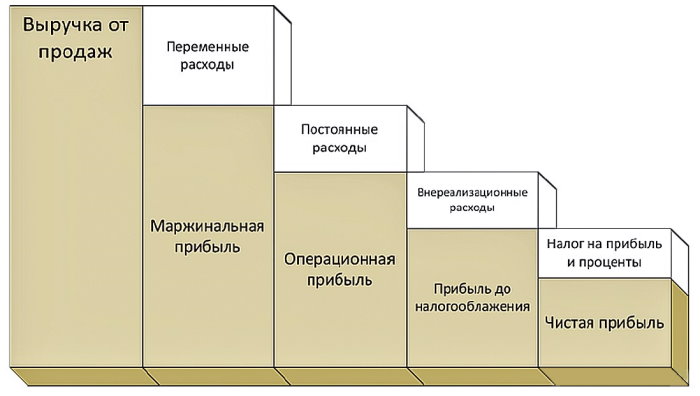

В прибылях и убытках любой компании встречаются два важных термина : операционная прибыль и чистая прибыль. Оба показателя прибыли показывают уровень прибыльности компании, но они существенно различаются. Операционная прибыль показывает прибыль компании после вычета всех расходов, за исключением стоимости долга, налогов и некоторых разовых статей. С другой стороны, чистая прибыль показывает прибыль, остающуюся после вычета всех затрат, понесенных за период, из выручки, полученной от продаж.

Выручка – это общая сумма дохода от продажи продуктов или услуг компании. Например, выручка продуктового магазина будет включать продажу всего, от продуктов до корма для собак. Выручка находится в самом верху отчета о прибылях и убытках, и все расчеты рентабельности начинаются с выручки, поэтому ее часто называют « верхней строкой » компании.

Ключевые выводы

Операционный доход

Операционная прибыль – это сумма выручки, которая остается после вычета переменных и постоянных операционных расходов компании. Другими словами, операционная прибыль – это прибыль, которую компания получает от своего бизнеса. Показатель включает затраты на сырье, используемое в производстве для создания продуктов для продажи, называемые стоимостью проданных товаров или COGS. Операционная прибыль также включает все повседневные расходы на ведение бизнеса, такие как аренда, коммунальные услуги, фонд заработной платы и амортизация. Амортизация – это процесс учета, который распределяет стоимость актива, такого как оборудование, в течение срока полезного использования актива.

Накладные расходы, такие как коммерческие, общие и административные расходы (SG&A), также вычитаются из выручки и отражаются в операционной прибыли. Накладные расходы не связаны напрямую с производством, например, расходы на содержание корпоративного офиса. Обратите внимание, что некоторые компании включают SG&A в операционные расходы, в то время как другие выделяют их как отдельную статью.

Операционная прибыль может быть рассчитана следующим образом:

Операционная прибыль = Операционная прибыль – Себестоимость – Операционные расходы – Износ и амортизация

Операционная прибыль, также называемая операционным доходом, является результатом вычитания операционных расходов компании из валовой прибыли. Валовая прибыль – это выручка за вычетом себестоимости компании, которая обеспечивает прибыль от производства или основной деятельности. Например, производитель автомобилей покажет валовую прибыль в верхней части своего отчета о прибылях и убытках, которая представляет собой выручку от продаж автомобилей за вычетом COGS и любых производственных затрат, непосредственно связанных с производством автомобилей.

Операционная прибыль расширяет метрику рентабельности и включает все операционные расходы, включая те, которые включены в расчет валовой прибыли. В результате операционная прибыль – это вся полученная прибыль, за исключением процентов по долгу, налогов и любых разовых статей, таких как продажа актива. Вот почему операционная прибыль также называется прибылью до уплаты процентов и налогов (EBIT). Операционная прибыль представляет собой доходность компании по отношению к доходам, полученным от текущей деятельности.

Маржа операционной прибыли

Норма операционной прибыли компании – это операционная прибыль как процент от выручки. Таким образом, если компания имела операционную прибыль в размере 50 долларов США, полученную из 200 долларов дохода, операционная маржа была бы 0,25 (50 долларов США / 200 долларов США). Мы умножаем на 100, чтобы переместить десятичную дробь на два разряда, чтобы получить процент, что означает, что это будет равняться 25% маржи операционной прибыли.

Маржа операционной прибыли показывает, насколько эффективно компания управляет своими затратами, что позволяет оценить эффективность менеджмента компании. Маржу лучше всего оценивать с течением времени и сравнивать с маржой конкурирующих фирм. Более высокая маржа операционной прибыли означает, что компания хорошо управляет своими расходами и получает больше дохода на доллар продаж.

Чистый доход

Чистая прибыль, также называемая чистой прибылью » компании.

Чистая прибыль – это результат всех затрат, включая процентные расходы по непогашенной задолженности, налоги и любые разовые статьи, такие как продажа актива или подразделения. Чистая прибыль важна, потому что она показывает прибыль компании за период с учетом всех аспектов бизнеса. Другими словами, чистая прибыль включает выручку, COGS, накладные расходы и операционные расходы, операционную прибыль, расходы по долгу, налоги и любую другую финансовую статью, которая добавляет или вычитает прибыль компании. Инвесторы могут часто слышать или читать чистую прибыль, описываемую как прибыль, которые являются синонимами друг друга.

Прибыль на акцию (EPS)

Компании используют чистую прибыль для расчета своей прибыли на акцию (EPS). Прибыль на акцию – это чистая прибыль, деленная на количество обыкновенных акций компании в обращении. Компании выпускают акции, чтобы собрать деньги или капитал, который инвестируется в бизнес для расширения операций, увеличения продаж, покупки активов и, в конечном итоге, увеличения прибыли.

Инвесторы, как правило, хотят знать, сколько прибыли получается на акцию, потому что это показывает, насколько хорошо компания инвестировала те средства, которые были получены от выпуска акций. Более высокая прибыль на акцию означает, что компания увеличивает прибыль в зависимости от количества выпущенных ею акций. EPS полезен, потому что его можно использовать для сравнения прибыли компаний в разных отраслях, поскольку это универсальный показатель, который все публично торгуемые компании используют для измерения прибыльности. EPS также показывает, насколько хорошо управленческая команда инвестирует в долгосрочную финансовую жизнеспособность компании.

Если компания сможет неуклонно увеличивать свою чистую прибыль с течением времени, цена ее акций, скорее всего, вырастет по мере того, как инвесторы скупают выпущенные акции. В результате более высокая прибыль на акцию обычно приводит к высокой цене акций при прочих равных.

Ключевые отличия

Расходы, которые учитываются при расчете чистой прибыли, но не операционной прибыли, включают платежи по долгам, проценты по кредитам и единовременные платежи в случае необычных событий, таких как судебные процессы. Дополнительный доход, не считающийся выручкой, также учитывается при расчете чистой прибыли и включает проценты, полученные от инвестиций, и средства от продажи активов, не связанных с основной деятельностью.

Важно отметить, что компания может генерировать положительное число для операционной прибыли, но иметь убыток или сообщать об отрицательной чистой прибыли за квартал или финансовый год. Если, например, компания генерирует операционную прибыль в размере 100 миллионов долларов, но у компании есть значительная сумма долга на ее балансе, процентные расходы будут вычтены из операционной прибыли для расчета чистой прибыли. Если бы процентные расходы составили 110 миллионов долларов за период, компания зафиксировала бы убыток в размере 10 миллионов долларов чистой прибыли, несмотря на получение 100 миллионов долларов операционной прибыли.

В результате необходимо проанализировать все показатели прибыльности в отчете о прибылях и убытках, включая валовую прибыль, операционную прибыль и чистую прибыль, чтобы определить, где компания получает прибыль, а где теряет деньги.

Хотя и операционная прибыль, и чистая прибыль являются показателями рентабельности, операционная прибыль – это лишь один из многих расчетов, которые происходят на пути от общей выручки к чистой прибыли.

Операционная прибыль: как зарабатывает компания?

Одним из основных критериев, характеризующих эффективность работы предприятия, является операционная прибыль (ОП). На основании ОП планируют расширение производства, анализируют результаты реализации отдельных видов товаров или деятельность предприятия в целом.

Операционная прибыль компании и ее виды

Операционная прибыль предприятия – это прибыль, полученная организацией от основного (операционного) вида деятельности, не считая финансового результата от других видов бизнеса.

На сумму ОП компании оказывает влияние множество факторов – объем реализованных изделий, себестоимость, затраты на рекламу, доставку, хранение, упаковку продукции и т.п. В зависимости от состава затрат, учитываемых при расчете ОП, ее часто делят на валовую и чистую.

В альтернативой классификации ОП состоит из внереализационных расходов (не связанные с производством продукции и ее сбытом траты) и прибыли до налогообложения, которая в свою очередь состоит из чистой прибыли и налога на нее:

ОП может иметь как положительное, так и отрицательное значение. Если операционная прибыль предприятия меньше нуля, то ее называют операционным убытком: он характеризует коммерческую фирму как неэффективную в своей основной деятельности. При регулярных операционных убытках компания становится неконкурентоспособной и уходит с рынка.

Но операционный убыток не всегда характеризует предприятие с плохой стороны. Он может сложиться у компаний с длительным производственным циклом и являться нормальным показателем деятельности. Например, строительная фирма начала застройку, т.е. несет операционные расходы, но квартиры еще не реализованы. В этом случае на протяжении всего цикла строительства компания будет фиксировать операционный убыток.

Тем не менее отрицательная ОП часто показательна, особенно если фиксируется более 1-2 лет. Так, ПАО «Северная Верфь» последние 5 лет своей деятельности работает в минус. Но поскольку данное предприятие является стратегически значимым для государства, оно не ликвидируется: убытки судостроительного завода покрываются за счет государственных субсидий, а сама компания относится к зомби.

Валовая операционная прибыль

Валовой ОП принято считать разницу между выручкой и себестоимостью изделий. В себестоимость включают все издержки предприятия, понесенные при изготовлении продукции. Валовая ОП характеризует производственную деятельность компании, не затрагивая управленческо-сбытовые издержки.

Обычно валовую операционную прибыль рассчитывают ежеквартально. Хотя при необходимости она может быть рассчитана с любой периодичностью.

Если валовая операционная прибыль отрицательна, это показывает, что предприятие реализует продукцию ниже себестоимости. В этом случае его деятельность расценивают как неэффективную.

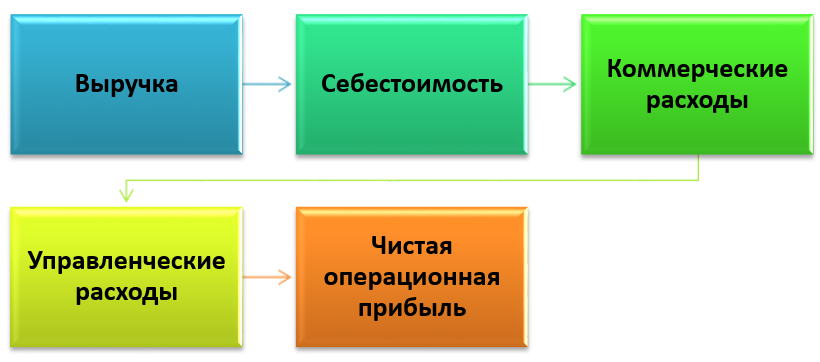

Чистая операционная прибыль

Вторая разновидность ОП, указанная выше – чистая операционная прибыль. Она представляет собой разницу между валовой ОП и управленческими / коммерческими издержками. Чистая ОП отображает конечный результат операционного процесса, с момента запуска производства до момента отгрузки готовой продукции покупателю.

Также чистую ОП можно получить путем вычитания из выручки себестоимости, управленческих/коммерческих расходов. Поэтапный процесс ее формирования представлен на схеме ниже.

Для анализа компании используется именно чистая ОП, т.к. этот показатель наиболее полно характеризует работу предприятия и учитывает большее количество затрат.

В отчетности, составленной в соответствии с РСБУ, операционная прибыль компании является синонимом прибыли (убытка) от продаж. Пример будет приведен чуть позднее. ОП служит одним из источников средств для обеспечения жизнедеятельности, а также расширения и развития предприятия.

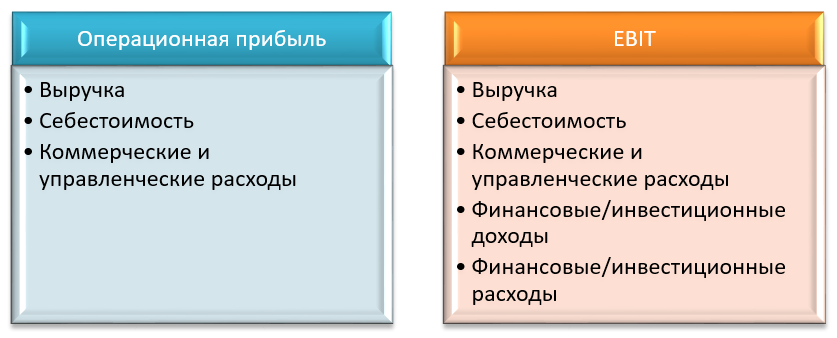

Чистая ОП является неким переходным показателем между валовой операционной прибылью и чистым финансовым результатом работы предприятия. Поэтому данный показатель нередко путают с EBIT.

EBIT и чистая ОП

Earnings Before Interest and Taxes (EBIT) в дословном переводе с английского прибыль до уплаты процентов и налогов. Этот показатель отражает объем прибыли, полученной компанией, без учета причитающихся к уплате процентов за погашение займов и изменения налоговых ставок. Т.е. он показывает прибыль без влияния внешних факторов. На основании EBIT проводится сравнительный анализ аналогичных предприятий одной отрасли.

Также, как и ОП, EBIT – переходное звено между валовой и чистой прибылью. Но в отличие от операционной прибыли компании, при расчете EBIT учитываются доходы и расходы от инвестиционной и финансовой деятельности, о которых я писал тут. Если у предприятия отсутствует иная деятельность, то EBIT будет равна ОП.

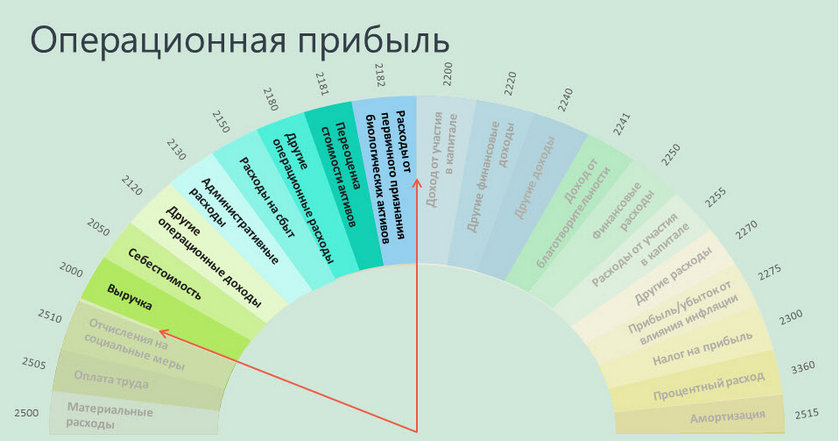

Из чего складывается ОП?

Формально ОП складывается из трех компонентов:

объем проданной продукции – выручка

себестоимость

расходы на сбыт товара

В себестоимость включают все затраты на изготовление продукции. Они делятся на 5 групп – зарплата, взносы, сырье и материалы, амортизация, прочие. К сбытовым расходам относят затраты на рекламу, транспортировку, хранение, погрузо-разгрузочные работы и прочие издержки, которые несет компания в процессе реализации своего продукта.

При расчете ОП предприятия учитываются все доходы/расходы, относящиеся к основной деятельности. Какие именно поступления и выбытия отнести к операционной деятельности каждая компания определяет самостоятельно, в соответствии с положениями по бухгалтерскому учету. Для классификации доходов/расходов используют ПБУ 9/99 и 10/99 соответственно.

Операционная прибыль: формула и анализ

Для обеспечения бухгалтерских и управленческих нужд применяют несколько различных формул для вычисления ОП. Полный вариант расчета по отчетам РСБУ включает около 10 позиций:

Однако на практике для многих компаний формула операционной прибыли принимает более простой вид:

Т.е. ОП в данном случае равна графе «Прибыль (убыток) от продаж». В отчетах по МСФО операционная прибыль указывается прямо:

Наконец, в отчетах сайта investing.com указываются операционные доходы и расходы, разница между которыми и составляет ОП (на примере компании Мечел):

Из отчета видно, что за последние 3 года ОП «Мечел» ежегодно снижается. Это происходит из-за снижения валовой операционной прибыли при одновременном росте операционных расходов. Снижение валовой ОП происходит из-за роста себестоимости при одновременном снижении выручки. Причиной такого падения дохода может быть в уменьшении объемов реализации или в установлении низкой цены на реализацию продукции.

Если ОП компании растет, это говорит об эффективности основной деятельности и инвестиционной привлекательности бизнеса.

Как увеличить операционную прибыль предприятия?

ОП характеризует операционную деятельность компании, поэтому собственникам бизнеса нужно стремится делать так, чтобы этот показатель рос из года в год. Пример Московской биржи:

Операционную прибыль сырьевых компаний увеличивают различными способами:

ОП предприятия не учитывает инвестиции или финансовую работу компании. Она оценивает эффективность работы основного персонала, коммерческих служб и управленцев, непосредственно задействованных в производственном процессе. ОП позволяет рассмотреть предприятие без влияния налоговых ставок, процентов по кредитам и других внепроизводственных параметров, влияющих на финансовый результат компании.

По какой строке отражается операционная прибыль в балансе?

Что представляет собой операционная прибыль

Под операционной прибылью экономисты понимают ту прибыль организации, которая формируется в процессе осуществления данной компанией основного вида деятельности (продажи товаров, выполнения работ, оказания услуг). Операционная прибыль — это показатель, который исчисляется посредством вычитания из валовой прибыли тех расходов, которые принято относить к операционным, то есть:

При этом при расчете операционной прибыли не рассматриваются проценты к уплате, а также прочие доходы и расходы компании (которые могут быть связаны, например, с инвестиционной деятельностью).

Общераспространенная формула вычисления операционной прибыли выглядит так:

ОП — операционная прибыль;

ВП — валовая прибыль;

КР — коммерческие расходы;

НР — накладные расходы.

Узнать больше о распространенных подходах к определению сущности операционной прибыли вы можете в статье «Расчет и формирование операционной прибыли (формула)».

Каким образом показатель ОП может быть вычислен с помощью тех или иных источников бухгалтерской отчетности?

Распространена точка зрения, по которой в терминологии российских стандартов бухучета (РСБУ) операционная прибыль будет соответствовать прибыли от продаж (фиксируется в отчете о финрезультатах в строке 2200).

Таким образом, основной источник данных для расчета операционной прибыли на современном российском предприятии — отчет о финансовых результатах. Другой основной отчетный документ организации — бухгалтерский баланс — не применяется при определении операционной прибыли.

Даже косвенно определить операционную прибыль в балансе практически невозможно. Это объясняется разными принципами формирования двух отчетных документов: в балансе фиксируются остатки по счетам на определенную дату, а в отчете о финрезультатах отображаются финансовые показатели работы компании: выручка, себестоимость, а также иные расходы и доходы, обороты которых суммируются нарастающим итогом.

Как рассчитывается и что хаактеризует показатель EBITDA, детально разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в Готовое решение.

Итак, для исчисления операционной прибыли используется отчет о финрезультатах. Каким именно образом — рассмотрим далее.

Операционная прибыль по отчету о финрезультатах: формула

Операционная прибыль при использовании отчета о финрезультатах — как прибыль от продаж по РСБУ — находится по формуле:

ОП = Ф2100 – Ф2210 – Ф2220,

ОП — операционная прибыль (отражается в строке 2200 отчета о финансовых результатах);

Ф**** — строка отчета о финрезультатах.

Конкретно показатель Ф2100 — это валовая прибыль компании. Другие показатели формируют операционные расходы фирмы. С точки зрения стандартов бухгалтерского учета, к операционным расходам относятся, таким образом, коммерческие (Ф2210) и управленческие (Ф2210) расходы.

ВАЖНО! С 2020 года в форму отчета о финансовых результатах внесены правки. Какие именно, см. здесь.

Рассмотрим теперь, как формируются показатели по указанным строкам отчета.

Операционная прибыль по отчету о финрезультатах: определение показателей в строках отчета

Цифра в строке 2100 (показатель Ф2100 в формуле) соответствует разнице между показателями в строке 2110 и 2120 отчета. В свою очередь, строка 2110 соответствует разнице между сальдо КТ 90 (субсчет «Выручка») и сальдо Дт 90 (субсчет «НДС»), а строка 2120 — сальдо Дт 90 (субсчет «Себестоимость продаж»).

Цифра в строке 2210 (показатель Ф2210) соответствует сальдо Дт 90 (субсчет «Расходы на продажу»).

Показатель в строке 2220 (показатель Ф2200) соответствует сальдо Дт 90 (субсчет «Управленческие расходы»).

Ознакомиться с иными нюансами формирования показателей в отчете о финрезультатах (его традиционное наименование — отчет о прибылях и убытках) вы можете в статье «Отчет о прибылях и убытках — форма № 2 (бланк и образец)».

Итоги

Операционная прибыль — показатель, отражающий разницу между валовой прибылью предприятия и расходами, классифицированными как операционные. Рассчитать операционную прибыль в балансе невозможно, поскольку формуляр не отображает сведения о финансовых результатах компании, а несет информацию лишь об остатках счетов на определенную дату. Однако искомый показатель легко исчисляется с применением отчета о прибылях и убытках организации.

Ознакомиться с иными нюансами исчисления операционной прибыли вы можете в статьях:

Как считать EBITDA

И зачем это делать

Когда инвесторы хотят оценить привлекательность компании, они сравнивают различные финансовые коэффициенты. Эти коэффициенты рассказывают о состоянии компании и ее проблемах. EBITDA — один из показателей эффективности компании.

Что такое EBITDA

EBITDA — Earnings Before Interest, Taxes, Depreciation and Amortization — это прибыль компании до вычета процента по кредитам, налога на прибыль и амортизации по основным нематериальным активам. EBITDA показывает реальную прибыль компании без поправок на факторы, которые не касаются операционной деятельности.

Этот финансовый коэффициент стали часто использовать с 1980-х годов для анализа закредитованности компаний. Единого метода расчета EBITDA на сегодняшний день нет, поэтому в разных источниках можно найти разные данные.

EBITDA интересна инвесторам и аналитикам, потому что можно сравнивать компании из разных стран с разной налоговой нагрузкой. Аналитики смотрят на этот показатель для анализа кредитоспособности предприятия. Собственники или крупные инвесторы могут учитывать его, когда запускают новые продукты или обдумывают слияние и поглощение.

Чем отличаются EBIT и EBITDA. EBIT — это прибыль до вычета налога на прибыль и начисленных процентов по кредитам. То есть этот показатель не учитывает амортизацию по основным средствам и нематериальным активам:

EBIT = Чистая прибыль + Налог на прибыль + Начисленные проценты по кредитам

Еще можно рассчитывать по формуле:

EBIT = Выручка − Операционные расходы

По смыслу EBIT ближе к свободному денежному потоку.

Чем отличается EBITDA от операционной прибыли. Операционная прибыль связана с коммерческой деятельностью компании и показывает ее успех.

Операционная прибыль = Выручка − Себестоимость − Коммерческие, административные и общие издержки − Иные операционные издержки

Расчет операционной прибыли начинается с выручки, а расчет EBITDA начинается с чистой прибыли. На чистую прибыль влияют неоперационные прибыли и убытки, а также единоразовые расходы и доходы. Таким образом, операционная прибыль учитывает только коммерческие расходы, а EBITDA учитывает и неоперационные расходы.

Скорректированная EBITDA — это модифицированный показатель. Разные компании могут вычитать из EBITDA разные статьи.

За счет корректировок компания может приукрасить результаты, а скорректированная EBITDA может быть на 30—40% выше.

Например, Lenta LTD вычитает убытки от разовых неоперационных расходов или изменения учетных оценок:

Плюсы и минусы EBITDA

Аналитики используют EBITDA, потому что показатель очищен от влияния разных систем налогообложения и учета. Он позволяет быстро сравнить деятельность компаний по крайней мере из одной отрасли.

Минус EBITDA в том, что показатель игнорирует многие важные параметры бизнеса. Например, чем выше оборачиваемость запасов, тем лучше, но EBITDA не учитывает этот показатель. Еще не учитываются инвестиции в производство, хотя они сильно влияют на будущие результаты компании. Наконец, в разных странах ставка налога может отличаться в несколько раз, а при прочих равных чем меньше налоговая нагрузка, тем лучше для бизнеса.

Таким образом, EBITDA не должна быть единственным показателем для оценки бизнеса и принятия управленческих или инвестиционных решений. Некоторые специалисты по финансам вообще не рекомендуют использовать EBITDA.

Как рассчитать EBITDA и где найти готовые данные

Крупные компании в своих финансовых отчетах и на сайтах публикуют EBITDA. Как правило, они поясняют, как считают этот показатель, поэтому инвесторам не надо тратить время на расчеты.

Формула расчета EBITDA. Самостоятельно считать EBITDA необязательно. Показатель можно найти в финансовых отчетах крупных компаний и на справочных сайтах, например на « Кономи-ру ».

Те, кто любит математику и бухгалтерский учет, могут подсчитать EBITDA двумя основными способами. Первая формула начинается с чистой прибыли. Эту формулу еще называют расчетом «снизу вверх»:

EBITDA = Чистая прибыль + Начисленный налог на прибыль + Начисленные проценты по кредитам + Амортизация основных средств и нематериальных активов

Исходные данные можно найти в консолидированной отчетности. Но в этой формуле может быть много неоперационных расходов и доходов, а также единоразовые прибыли и убытки. Точные данные без корректировки по этой формуле получить нельзя.

Вторая формула начинается с выручки:

EBITDA = Выручка − Себестоимость товаров или услуг − Коммерческие, административные и общие расходы + Амортизация основных средств и нематериальных активов

Эти данные учитывают только операционные результаты, но сама формула сложнее.

«Газпром» рассчитывает EBITDA иначе и подробно формулу в финансовом отчете не раскрывает:

Расчет EBITDA по РСБУ. В РСБУ показателя EBITDA нет, но есть показатель EBIT. Для расчета по РСБУ инвестору нужно подставить в формулу значения соответствующих строк из баланса и приложений к нему. Как правило, амортизацию основных средств и нематериальных активов включают в себестоимость. Посчитать EBITDA по РСБУ в чистом виде сложно.

Пример расчета EBITDA по данным ПАО «Калужская сбытовая компания». Данные для расчета я взяла из финансовой отчетности по РСБУ и по МСФО за 2018 год. Свои расчеты сверила с « Кономи-ру ».

Инвестиционные показатели на основе EBITDA

Рентабельность по EBITDA показывает доходность основной деятельности компании — прибыль без учета затрат на выплату процентов по кредитам, уплату налога на прибыль и амортизацию. Это уровень прибыли до всех отчислений, или создаваемая компанией стоимость.

Например, EV/EBITDA ПАО «Калужская сбытовая компания» за 2018 год — 11,02. Это значит, что компании понадобится 11 прибылей до уплаты налогов, процентов и амортизации, чтобы окупить свою стоимость.

Коэффициент Debt/EBITDA показывает уровень закредитованности компании, то есть может ли компания обслуживать и возвращать долги. ЦБ считает, что закредитованными являются организации, у которых показатель больше 4.

Некоторые российские компании рассчитывают свои дивиденды в зависимости от этого показателя. Например, ПАО «Полюс» в положении о дивидендной политике обещает выплачивать дивиденды в размере 30% от EBITDA каждые полгода, если отношение чистого долга к скорректированной EBITDA составляет менее 2,5.