Что означает статус резерв в сбербанке

Что значит резерв в Сбербанк?

Что значит резерв вакансии Сбербанк?

Кадровый резерв — это список подходящих специалистов, среди которых отдел персонала будет выбирать людей на освободившиеся и новые вакансии.

Что значит резерв вакансии?

Кадровый резерв – это группа сотрудников (специалистов, руководителей), которые потенциально способны к руководящей деятельности, отвечают требованиям, предъявляемым должностью, прошли отбор и квалификационную подготовку, но еще не назначены на должность.

Что такое конверт в Сбербанке?

«Конверт» — один из онлайн-сервисов Сбера по управлению личными финансами (personal financial management, PFM). С сентября 2020 года он доступен на главной странице мобильного приложения СберБанк Онлайн в разделе «Цели».

Как можно устроиться на работу в Сбербанк?

Устроиться на работу в «Сбербанк» несложно. Нужно правильно составить резюме, пройти собеседование и приступить к трудовой деятельности. Но это при условии, что соискатель правильно и спокойно ответил на вопросы, интересующие руководителя. Попасть на работу в банк могут даже студенты без опыта.

Что такое видеоинтервью в Сбербанке?

VCV (видеоинтервью) — новый формат интервью не только в Сбербанке, но и во всех известных современных компаниях. Такой метод интервью становится все популярнее среди работодателей большинства компаний.

Какие вопросы задают на собеседовании в Сбербанке?

Относительно того, какие вопросы задают на собеседовании в Сбербанке, то это могут вопросы, связанные с темами:

Что дает нахождение в резерве кадров?

В любом случае, зачисление в кадровый резерв дает право на обучение, стажировку и карьерный рост на конкурсной основе. … Чтобы этого избежать, необходимо планировать профессиональный и карьерный рост сотрудника, связывать результаты обучения и стажировок с системой мотивации персонала в компании.

Для чего нужен кадровый резерв в организации?

Для чего нужны резервисты? Кадровый резерв на предприятии работает прежде всего на снижение текучести кадров. Кроме того, экономит ресурсы компании, которые она потратила бы на подбор, адаптацию и обучение новых сотрудников.

Каковы основные критерии зачисления кандидата в резерв руководящих кадров?

Основными критериями зачисления кандидата в резерв являются:

результаты тестирования и последней аттестации кандидата; отзывы лиц, непосредственно работающих с кандидатом; возраст кандидата и состояние его здоровья.

Как забрать деньги с цели Сбербанк?

Для того чтобы перевести средства с целевого счета через приложение Сбербанк ОнЛайн для мобильных устройств под управлением Android выберите необходимую цель из списка, на вкладке «Операции» выберите операцию «Вывести». Отобразится форма перевода между своими счетами.

Какой самый выгодный вклад в Сбербанке?

Выгодные вклады в Сбербанке

| Вклад Дополнительный процент | до 5 % годовых | от 100 000 на 36 мес. |

|---|---|---|

| Вклад Лидер Сохраняй | до 3.9 % годовых | от 5 000 000 на 36 мес. |

| до 0.75 % годовых | от 150 000 на 36 мес. | |

| Вклад Особый Пополняй | до 3.15 % годовых | от 700 000 на 36 мес. |

| Вклад Социальный | 1.9 % годовых | от 1 на 36 мес. |

Как вернуть деньги с копилки Сбербанка на карту?

Что нужно делать, чтобы вывести деньги с «Копилки»:

Как отправить анкету в Сбербанк?

Нужно ли образование для работы в Сбербанке?

Для таких должностей первичного уровня достаточно иметь среднее образование (или более высокий уровень) и общий уровень знаний компьютерных программ (интернет, электронная почта, Word, Excel). Если есть опыт в сфере прямых продаж или общении и консультации клиентов, можно получить преимущества перед иными соискателями.

Какие документы нужны для устройства на работу в Сбербанк?

Для того, чтобы оформить срочный трудовой договор, работник должен предоставить следующие документы:

Зарезервировано? Нет повода для беспокойства!

Однажды в вашей выписке по карте вы можете увидеть недоступную сумму, помеченную непонятным словом «зарезервировано». Что это? Зачем? Почему? Кто виноват, что делать и #какэтоработает?

Появление «зарезервированной» суммы в выписке связано с механизмом межбанковских расчетов. Об этом мы подробно писали по тегу #PRO_карты. Напомним, что оплата покупки картой не совпадает по времени с проведением этой операции в банке. В момент покупки происходит авторизация, и в этот же момент сумма «резервируется», т.е. перестает быть доступной владельцу карты.

Магазин, в котором вы совершили покупку должен сообщить об этом своему банку, тот – платежной системе, платежная система – вашему банку. После получения такого подтверждения сумма окончательно списывается. На эти расчеты отводится до 30 дней, и все это время в выписке может отражаться «зарезервированная» сумма.

Аналогично и при пополнении, например, при переводе с карты на карту, сумма пополнения может отразиться, но не будет доступна, пока не завершатся расчеты по этой операции между банками. Если в установленный срок подтверждение в банк не поступит, сумма автоматически разблокируется.

Для вашего спокойствия детализация по заблокированным суммам доступна в интернет-банке. Вы можете «кликнуть» на значение зарезервированной суммы, и система отобразит операции, которые привели к блокировке. Это могут быть как списания, так и зачисления: совершенные покупки, переводы в другой банк или переводы, направленные вам из других банков и ожидающие подтверждения.

Сбербанк: МСФО 9 мес 2020, расчёт P/B и сценарии роспуска резерва

30 апреля выложил пост с расчётом отношения P/B для Сбербанка.

Сегодня вышел отчёт Сбербанка по МСФО за 9 месяцев 2020 года.

Коротко о цифрах из отчёта в млрд. р. (9 мес. 2020 / 9 мес. 2019 / рост в %).

Активы: 35 123,8 / 29 958,9 / +17,2%

Обязательства: 30 274,8 / 25 472,2 / +18,9%

Собственные средства: 4 849,0 / 4 254,1 / +13,4%

Рост собственных средств (далее по тексту — капитал) за год с 1.10.2019 по 30.09.2020 составил 595 млрд. р., за 9 месяцев 2020 года рост составил на 362 млрд. р., 233 млрд.р. было добавлено в капитал за последние 3 месяца 2019 года.

Расчёт отношения P/B

Несмотря на развитие Сбербанка как IT-компании и добавления разных небанковских сервисов, пока доля выручки от банковской деятельности преобладает, то и оценивать его разумно как банк, а не как IT-компанию.

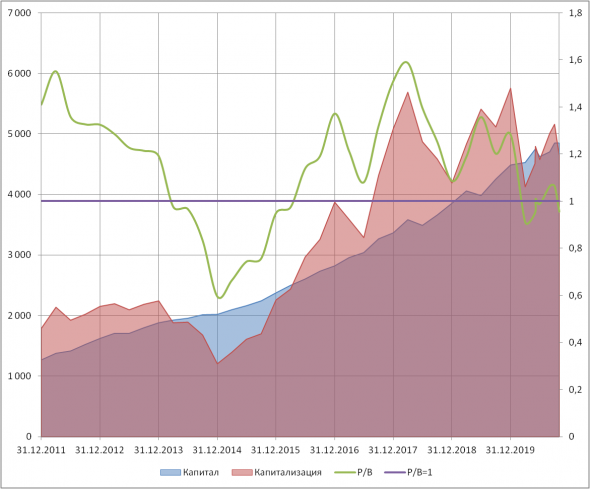

График P/B с учётом цифр из отчёта за 9 мес. 2020 года.

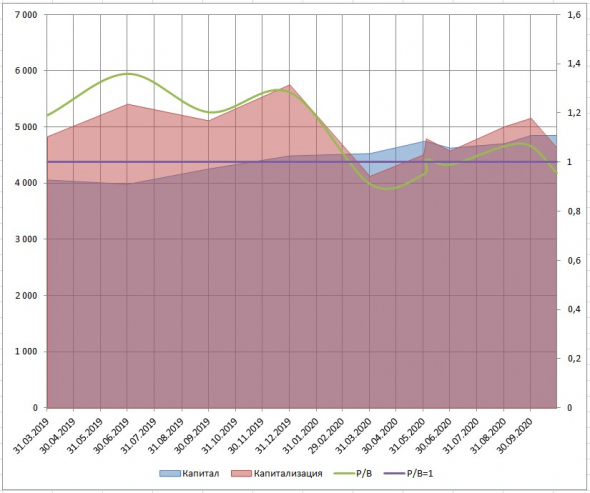

Если укрупнить график и показать только 2019-2020 годы, то будет так.

До выплаты дивидендов Сбербанк стоил больше 1 капитала, после выплаты меньше.

В 2014 году P/B падала до 0,6. При какой цене акций будет достигнуто такое соотношение (при условии сохранения текущего уровня капитала)?

По моим расчётам: Сбербанка об. — 130 р., Сбербанк пр. — 110 р.

Считаю, что такое развитие событий возможно в случае масштабного мирового кризиса, вероятность оцениваю на уровне 10%.

Но отношение P/B зависит не только от цены акций, но и от объёма капитала.

При росте объёма капитала быстрее цены акций также может быть достигнуто соотношение P/B = 0,6.

Если капитал вырастет до 7 700 млрд. р., а цена акции останется неизменной, то отношение P/B будет равно 0,6. Считаю такой сценарий фантастическим и его не рассматриваю.

Моделирование роспуска резервов

Сценарии, которые считаю разумным рассмотреть, это сценарии роспуска резервов.

I сценарий — супернегативный. Резервов не хватит на покрытие безнадёжных долгов, и придётся залезать в капитал, проедая его.

Усиление борьбы с вирусом, полное закрытие всего и вся. Лишение людей заработка и возможности погасить кредиты.

Капитал проедается, уменьшая B в показателе P/B, сам он растёт до какого-то значения, например, до 1,2. 1,3, после чего цена акции начинает падать. Люди видя проблемы у банка продают акции. Цена акции падает, соотношение P/B возвращается куда-то в 0,85. 0,9.

Подсценарий. Капитал не проедается, но прибыль, заработанная за период направляется полностью на покрытие долгов, капитал не растёт.

II сценарий — негативный. Все резервы уходят по назначению для покрытия безнадёжных долгов.

Сейчас по пресс-релизу к отчёту по РСБУ за 9 мес. создано 500 млрд. р. резервов.

Сейчас эти резервы не входят в капитал, поэтому капитал растёт за счёт текущей прибыли. В конце поста приведу график роста капитала Сбербанка.

III сценарий — нейтральный.

Ситуация с просрочками стабилизируется. Резервы перестают расти. Часть резервов отправляется на покрытие просрочки по долгам, но резервы не распускаются. После погашения всех плохих долгов за счёт резервов, в резервах остаётся около 180-200 млрд. р.

Рост резервов становится таким же, как был в 2019 году, где-то примерно 10 млрд. р. в месяц. Прибыль отправляется в капитал.

IV сценарий — позитивный.

Распускается часть резервов. Скажем, третья часть. Это 170 млрд. р. Они направляются в капитал. Капитал вырастет до 4 800 млрд. р. и при этом из прибыли резервы больше не создаются. Капитал растёт ещё примерно на 143 млрд.р. в квартал.

V сценарий — суперпозитивный.

Почти все резервы распускаются и отправляются в капитал. Объём резервов вовращается на докрисисный уровни, до 85 млрд. р. Тогда 500 млрд. р. текущих резервов минус 85 млрд.р. тех, что оставят в резерве равно 415 млрд. р. отправятся в капитал.

Капитал вырастет до 5264 млрд. р.

При неизменной цене акции, как сейчас, P/B = 0,88.

Плюс увеличение капитала увеличит его достаточность. Не будет никаких причин снижать или отменять дивиденды.

Возможно, где-то в расчётах допустил ошибку. Но думаю, что ошибка была в негативную сторону, сейчас лучше перестраховаться.

Какой из этих сценариев реализуется — не знаю. Думаю, что-то среднее между вторым и третьим.

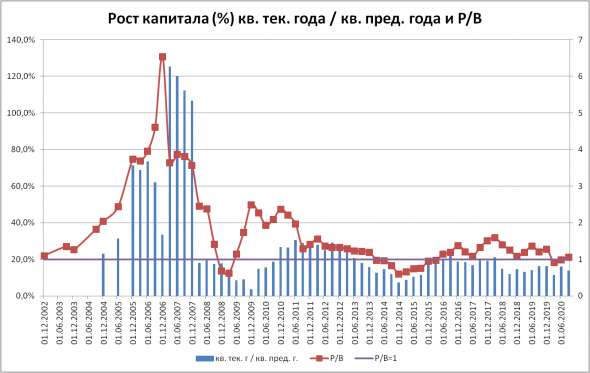

Рост капитала Сбербанка с 2002 по 2020 годы и сравнение с P/B

Годовой прирост капитала поквартально.

Рост капитала = ((капитал на конец квартала текущего года / капитал на конец квартала предыдущего года) — 1) * 100%

Пример 1,

капитал 9 мес. 2020 г.: 4 849 млрд. р.

капитал 9 мес. 2019 г.: 4 254 млрд. р.

рост капитала = (4 849 / 4 254 — 1) * 100% = 14%.

Пример 2,

капитал 6 мес. 2010 г.: 867 млрд. р.

капитал 6 мес. 2009 г.: 750 млрд. р.

Рост капитала = (867 / 750 — 1) * 100% = 15,6%.

График с 2002 по 2020 годы.

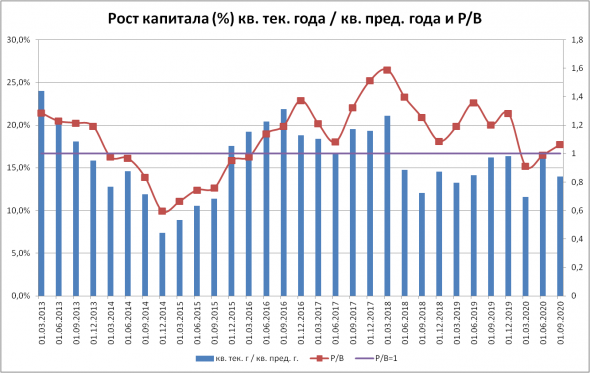

График с 2013 по 2020 годы.

Графики наглядно показывают проседание роста капитала в кризис. Что в 2008-2009, что в 2014 рост падал ниже 10%.

В спокойное время капитал рост по 15% в год.

Выводы оставляю каждому сделать самостоятельно.

Что означает статус резерв в сбербанке

Почему на сайте банка не получается проверить статус исполнительного документа?

Причины могут быть такими:

Нет, Сбербанк принимает только оригиналы исполнительных документов. Такое же правило действует в других банках. Поэтому обратиться одновременно в несколько банков самостоятельно не получится.

При предоставлении исполнительного документа приставам взыскание будет производиться по всем банкам, в которых у должника есть счета, до полного исполнения требований.

Банк может отказаться от исполнения требований, если с документами что-то не так — например, в заявлении нет реквизитов или они неправильные. В таком случае вы можете исправить ошибки и подать комплект документов ещё раз.

Причиной отказа также может быть то, что у должника нет счёта в Сбербанке. Тогда стоит обратиться в другой банк или в службу судебных приставов.

Точную причину отказа вы сможете узнать на сайте банка в сервисе проверки исполнительного документа, для этого в строке поиска помимо номера документа необходимо ввести номер счёта взыскателя или из сопроводительного письма, которое банк отправит вместе с оригиналом исполнительного документа.

По закону банк должен сразу же исполнить требование и в течение трёх дней уведомить об этом взыскателя. Однако у банка есть право задержать исполнение на семь дней — чтобы проверить документы, предоставленные взыскателем или его представителем. На время проверки сумма, которую нужно взыскать, блокируется на счетах должника.

Деньги не всегда поступают на счёт сразу — это может занимать до семи рабочих дней. Если деньги не приходят дольше, возможно, вы указали в заявлении неправильные реквизиты. Обратитесь в центр приёма документации с паспортом и заявлением, в котором будут правильные реквизиты.

Вы можете обратиться к судебному приставу. Кроме того, если у вас на руках есть исполнительный документ, можно написать запрос в налоговую службу и узнать, есть ли у должника какое-то имущество, в том числе и деньги на банковских счетах.

Банк перечислит вам только доступную сумму — и продолжит взыскание, когда счёт должника пополнится. Если к должнику предъявляется несколько требований, списание по ним будет происходить в порядке очерёдности. Например, в первую очередь взыскиваются алименты и возмещается вред жизни или здоровью. Взыскание продолжится, пока вы не получите всю положенную сумму.

Сумму можно узнать на сайте Сбербанка.

Кроме того, вы можете обратиться в свой банк.

При предъявлении Удостоверения комиссии по трудовым спорам нужно учитывать требования законодательства об исполнительном производстве и Трудового Кодекса РФ, а именно:

Удостоверение должно содержать даты выдачи документа, вступления в силу, принятия решения комиссией, его номера, адрес комиссии.

Удостоверение комиссии по трудовым спорам должно быть подписано должностным лицом данной комиссии (например, председателем или его заместителем) и заверено печатью комиссии по трудовым спорам (ст. 13 Закона об исполнительном производстве, ст. 384 ТК РФ).

Удостоверения комиссии по трудовым спорам могут быть предъявлены в Банк в течение 3 месяцев со дня их выдачи. Выдаётся удостоверение в течении месяца со дня принятия решения комиссией по трудовым спорам, при условии, что такое решение не было исполнено добровольно в течении трех дней по истечении десяти дней, предусмотренных для его обжалования.

Банк вправе отказать в исполнении удостоверения комиссии по трудовым спорам, оформленного и/или предъявленного с нарушением требований законодательства

Запас карман не рвет: резервы Сбербанка втрое превысили возможную просрочку

Сбербанк сможет пережить невозвраты кредитов в кризис, поскольку у него достаточно большая подушка безопасности, считают опрошенные «Известиями» эксперты. Но начавшийся квартал будет еще тяжелее, поскольку последствия пандемии COVID-19 ощутят на себе многие секторы экономики, и только летом можно будет судить, как банковский гигант переживет турбулентность, предупредили они. В I квартале Сбербанк увеличил расходы по совокупным резервам более чем в восемь раз на 179 млрд рублей, следует из его отчетности. Большая часть этого роста — 109,4 млрд — пришлась на март, когда от распространения коронавируса пострадало уже несколько отраслей. Для сравнения: годом ранее расходы кредитной организации на риск были гораздо скромнее — 21,5 млрд рублей.

Риск на 40 млрд

Из 109,4 млрд рублей, которые Сбер направил в резервы в марте, более 60 млрд пришлись на переоценку стоимости валютных кредитов, говорится в его сообщении. Существенное влияние на расходы оказало ослабление рубля — на 16% за март к доллару и евро, — что и привело к досозданию резервов. Качество валютных ссуд не ухудшилось, рост резервирования по ним был сбалансирован доходом от торговых операций, заявили «Известиям» в Сбербанке.

— Дополнительные 60 млрд рублей по валютным кредитам не должны повлиять на прибыль банка, поскольку этот риск обычно захеджирован, но оставшиеся более чем 40 млрд рублей приходятся на ухудшение кредитного портфеля, и вот они могут привести к снижению прибыли, — сказала старший аналитик BCS Global Markets Елена Царева.

7 марта Сбербанк опубликовал квартальные результаты по российским правилам бухучета. Это неконсолидированные данные, которые кредитная организация рассчитывает по внутренней методике.

На 1 апреля общий объем резервов Сбербанка превышает просроченную задолженность в 2,9 раза, говорится в его сообщении. Это больше, чем в прошлый кризис 2014 года, когда также наблюдалось сильное ослабление рубля. В разгар тех событий, в ноябре 2014-го, подушка безопасности была больше неработающих ссуд в 2,4 раза.

Несмотря на высокую волатильность финансовых рынков и резкое ослабление рубля, Сбербанк в марте показал хороший запас прочности и умеренную просадку рентабельности капитала за счет стабильных показателей доходности и сокращения расходов, отмечают аналитики Газпромбанка.

В прошлый кризис кредитная организация также наращивала резервы, но масштаб был скромнее. В октябре 2014 года они увеличились на 93,6 млрд, а в ноябре — еще на 66,45 млрд рублей. Но тогда это был пик экономической неустойчивости, а сейчас всё только начинается, солидарны эксперты.

— После девальвации и на фоне карантина кредиты многим предприятиям могли получить рейтинг маловероятных к возврату, и тогда банк должен резервировать до 100%. В ближайшей перспективе до 80% заведений общепита и сферы услуг могут закрыться и все будут испытывать трудности с обслуживанием долга. А для заемщиков, способных подтвердить снижение доходов, должны наступить «кредитные каникулы», и качество портфеля может еще упасть, отметил аналитик ГК АЛОР Алексей Антонов.

Как Goldman Sachs

С начала года активы Сбера выросли на 7,1%, до 29,6 трлн рублей. Прибыль за квартал составила 218,6 млрд, почти не изменившись к уровню прошлого года.

Как и другие российские активы, акции кредитной организации пострадали во время распродажи, которая охватила фондовые рынки из-за распространения коронавируса. Инвесторы занервничали в середине января, когда стало известно о первой смерти от COVID-19 и случаях инфицирования за пределами Китая. С этого момента они стали активно продавать рисковые активы, в том числе бумаги развивающихся стран. Срыв сделки ОПЕК+, о котором стало известно 6 марта, стал дополнительным катализатором распродаж.

Запас прочности у Сбербанка есть, уверен руководитель отдела анализа акций и облигаций «Открытие Брокер» Алексей Павлов. Если брать крайний случай и предполагать в перспективе полную потерю обозначенных на конец марта резервов, то величина представляется некритичной, добавил он, поскольку это всего 0,7% от кредитов физлицам, или 0,2% от совокупного портфеля.

По подсчетам Алексея Павлова, в случае полного списания достаточность капитала сократится с 14% до 13,8% при минимально допустимых 8%. Другое дело, что это пока лишь результаты марта, практически не затронутого историей с карантином, и потери по итогам апреля могут быть куда более существенными, резюмировал он.

ЦБ не ответил на запрос «Известий», не вызывает ли у него беспокойства рост резервов Сбербанка и считает ли регулятор его достаточно устойчивым.