Что относится к пассивным операциям

Банковские операции

Содержание

Определение термина

Банковские операции – ограниченный перечень видов хозяйственной деятельности, которыми может заниматься отдельное банковское учреждение, чтобы получать прибыль.

Перечень банковских операций регулирует законодательство, а также отдельные лицензии, которые Центральный Банк выдает для каждого кредитного учреждения отдельно.

Круг сделок, которыми занимается любой из банков, достаточно обширен, но теоретически их можно разделить на четыре группы:

На первых двух группах операций банки зарабатывают основную часть прибыли. Банковские услуги – второй по важности источник доходов. Собственные операции банков имеют подчиненное значение.

Пассивные банковские операции

Пассивные операции – это мобилизация средств для финансирования активных операций. Название связано с тем, что результаты этих операций отражаются в пассиве баланса банка, а также считается, что для привлечения денег не надо предпринимать активных действий, хотя на практике трудозатраты одинаковы.

К пассивным операциям банка относятся:

Обычным соотношением между собственным и заемным капиталом можно считать уровень от 1:10 до 1:100.

Активные банковские операции

К ним относятся:

1) кредитные (учетно-ссудные) операции;

2) фондовые – операции с ценными бумагами.

3) кассовые, акцептные операции,

4) сделки с иностранной валютой, недвижимостью.

5) инвестиционные операции,

6) операции по формированию имущества банка,

7) комиссионно-посреднические (факторинг, лизинг, форфэтинг и пр.).

Виды активных операций

Активные банковские операции многообразны по форме, назначению, экономическому содержанию, ликвидности, степени доходности и риска.

1) Кредитные операции

Несмотря на свой высокий риск, именно кредитование организаций и частных лиц является для банков главным источником доходов.

2) Форфейтинговые операции

Разновидность ссудных операций, которые подразумевают покупку векселей и других финансовых документов.

Форфетирование представляет собой форму кредитования экспорта путем покупки обязательств и других долговых требований по внешнеторговым операциям, погашение которых происходит на определенный период в будущем.

Суть форфетирования: если у поставщика отсутствует возможность предоставить плательщику на длительный период коммерческий кредит, то он обращается в банк с предложением купить предполагаемые долговые требования в отношении покупателя.

После оценки банком своих рисков по данной операции поставщику выплачивается сумма стоимости поставки за вычетом издержек.

3) Факторинговые операции

Покупка банком или специализированной компанией денежных требований поставщика к покупателю и их инкассация за определенное вознаграждение.

4) Инвестиционные операции

Вторая по рентабельности группа активных банковских операций, в процессе которых банки вкладывают собственные и заимствованные ресурсы в ценные бумаги с целью получения по ним дохода.

Вложение средств происходит путем:

5) Операции с ценными бумагами

Этот вид активных банковских операций можно условно разделить на две большие группы:

1) Учетно-ссудные операции – учет векселей, выдача ссуд под залог векселей и товарных документов, ипотечные кредиты, ссуды под ценные бумаги.

2) Инвестиционные – куда входят также арбитражные операции банков за собственный счет, преследующие цель получения дохода за счет курсовых разниц.

Особенности активных банковских операций

Активные операции являются вторичными по отношению к пассивным, так как размеры и сроки первых непосредственно зависят от аналогичных параметров вторых. Банк может разместить только те ресурсы, которые привлек в результате пассивных операций, так как основная масса пассивных операций осуществляется за счет заемных средств. Поэтому активные операции должны быть так налажены, чтобы сроки возврата денег в банк соответствовали срокам их возвращения клиентам.

Следует выделить некоторые аспекты активных банковских операций:

1) Сделки по размещению финансовых ресурсов совершаются банками от своего имени, а не от имени тех лиц, чьи временно свободные деньги стали пассивами банка.

2) Активные операции совершаются банками за свой счет. Расходы по вовлечению аккумулированных ресурсов в оборот относятся к тем затратам, которые должны быть покрыты доходами, с учетом начисленных процентов владельцам банковских счетов.

3) Банк распоряжается имеющимися финансовыми ресурсами на свой риск. Убытки от неблагоприятных экономических последствий локализуются в банке. Владельцы банковских счетов не имеют отношения к банковским рискам.

4) По своей экономической сущности активные банковские операции неоднородны: капитал может сохранить свою денежную форму, но быть подробленным. Или денежная форма может видоизмениться на натуральную, или конвертироваться.

Роль банковских операций

Современное банковское учреждение выполняет в среднем до 100 видов услуг и сделок, которые взаимосвязаны между собой, особенно зависимы друг от друга активные и пассивные операции. Причиной тому – происхождение капитала. Преимущественно банки оперируют чужими средствами, поэтому масштабы активных и пассивных операций во многом зависят от конкурентоспособности учреждения, его положения на рынке, количества клиентов.

Также все виды банковских операций взаимосвязаны по причине потребностей клиентов, особенно крупных. Так, корпоративный заёмщик предпочитает параллельно открыть текущий счет, делать инвестиции в ценные бумаги, предоставить свое имущество на доверительное управление вместе с использованием кредитных карт и доступом к платёжным терминалам для получения или взноса денег в нерабочие часы.

Это стимулирует менеджмент банка вводить новые формы обслуживания, предоставлять сопутствующие, дополняющие, в том числе и бесплатные услуги.

Ссылки

Это заготовка энциклопедической статьи по данной теме. Вы можете внести вклад в развитие проекта, улучшив и дополнив текст публикации в соответствии с правилами проекта. Руководство пользователя вы можете найти здесь

Коммерческие банки и основы их деятельности

22.2. Характеристика операций коммерческого банка

Все операции коммерческого банка можно условно разделить на три основные группы:

Все пассивные операции банка, связанные с привлечением средств, в зависимости от их экономического содержания подразделяются следующим образом:

Анализ развития финансового рынка свидетельствует о восстановлении банковской системы после финансового кризиса 1998 года и активном наращивании показателей в последние годы (табл. 22.1).

| Основной показатель | 01.01.1999 | 01.01.2002 | 01.01.2003 | 01.01.2004 | 01.01.2005 | 01.01.2006 | 01.01.2007 |

|---|---|---|---|---|---|---|---|

| Активы, млрд руб. | 1046,6 | 3159,7 | 4145,3 | 5600 | 7137 | 9750,3 | 14045,6 |

| Активы, в % к ВВП | 38,2 | 75 | 38,2 | 41,8 | 42,5 | 45,1 | 52,4 |

| Собственные средства (капитал), млрд руб. | 76,5 | 453,9 | 581,3 | 810 | 946,6 | 1241,8 | 1692,7 |

| Собственные средства (капитал), в % к ВВП | 2,8 | 5,0 | 5,4 | 6,1 | 5,6 | 5,8 | 6,3 |

| В % к активам банковского сектора | 7,3 | 14,4 | 14,0 | 14,6 | 13,3 | 12,7 | 12,1 |

Источник: Центральный банк Российской Федерации. Обзор банковского сектора Российской Федерации.

Оживлению банковского бизнеса способствовали общий подъем российской экономики, деятельность Банка России и работа Минфина России по реструктуризации государственного долга.

В 2001 году впервые за весь посткризисный период увеличилось количество кредитных организаций. Если в 2000 году отмечалось уменьшение их количества на 38 организаций, то в 2002 году их численность возросла на 13 по сравнению с 2001 годом и составила 1332. В 2003-2004 годах (I полугодие) численность кредитных организаций отличалась стабильностью (1330 и 1329 соответственно) (рис. 22.2).

Структура собственных средств банка неоднородна по качественному составу и меняется на протяжении года в зависимости от ряда факторов, в частности от характера использования получаемой банком прибыли. Собственные средства (капитал) банка слагаются из уставного капитала и прибыли, из которой банк уплачивает налоги, формирует резервные и прочие фонды, а в оставшейся сумме осуществляет выплаты дивидендов своим акционерам.

Крупные банки широко используют эмиссию акций в качестве эффективного способа привлечения денежных ресурсов. Коммерческие банки эмитируют как простые акции, так и привилегированные акции (бессрочные, с ограниченным сроком, конвертируемые в простые).

В зарубежной практике для увеличения объема собственного капитала нередко применяется выпуск облигаций. Растущий банк постоянно испытывает потребность в долгосрочном капитале для финансирования своего роста и может предпочесть, чтобы в структуре его капитала находились долговые обязательства. Эта потребность покрывается с помощью рефинансирования выкупа облигаций, по которым истекает срок займа, за счет нового выпуска облигаций. В нашей стране такая практика пока не нашла широкого распространения.

Резервы банка формируются за счет его прибыли и включают:

Привлеченные средства занимают преобладающее место в структуре банковских ресурсов. В мировой банковской практике все привлеченные средства по способу их аккумуляции подразделяют на депозиты и прочие привлеченные средства. Основную часть привлеченных средств коммерческих банков составляют депозиты.

Важно отметить, что вклады принимаются только банками, имеющими такое право в соответствии с лицензией Банка России.

Современная банковская практика характеризуется большим разнообразием вкладов (депозитов) и соответственно депозитных счетов: депозиты до востребования, срочные депозиты, сберегательные вклады, вклады в ценные бумаги.

Депозиты можно также классифицировать по срокам, категориям вкладчиков, условиям внесения и изъятия средств, уплачиваемым процентам, возможности получения льгот по активным операциям банка и пр.

Анализ динамики межбанковских депозитов показывает изменение степени активности банка в развитии операций с банками-корреспондентами. Растущая зависимость от крупных межбанковских кредитов не может быть охарактеризована положительно.

Активные операции банка по экономическому содержанию подразделяют следующим образом:

В Законе «О банках и банковской деятельности» предусмотрено, что кредитная организация может предоставлять кредиты под залог движимого и недвижимого имущества, государственных и иных ценных бумаг, гарантии и иные обязательства в соответствии с федеральными законами.

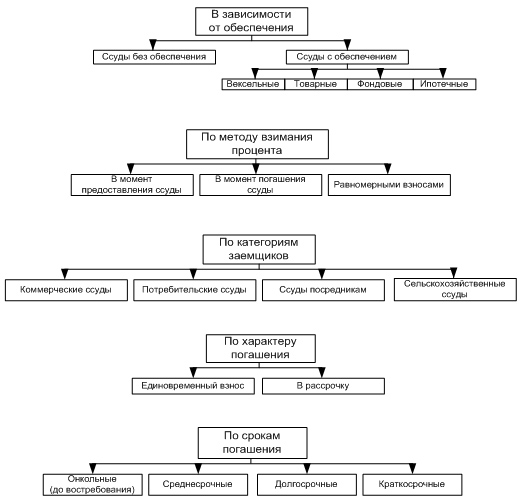

Виды ссудных операций чрезвычайно разнообразны и делятся на группы по следующим критериям:

Итак, классификация ссуд заемщиков и объектов кредитования может быть проведена по ряду признаков.

По субъектам кредитной сделки ( по кредитору и заемщику) можно осуществить следующую группировку.

В зависимости от типа кредитора:

По срокам кредитования ссуды подразделяют таким образом:

По характеру кругооборота средств ссуды делят на сезонные и несезонные; разовые и возобновляемые (револьверные, ролловерные). В группу револьверных ссуд, как правило, включают ссуды, предоставляемые клиентам по кредитным картам, или ссуды по единым активно-пассивным счетам в форме овердрафта, контокоррентного кредита и т. д. В качестве примера можно привести практику США, где потребительские ссуды делят на три группы: ссуды с рассрочкой платежа, револьверные и ссуды без рассрочки платежа.

По отраслевому признаку различают ссуды, предоставляемые банками предприятиям промышленности, сельского хозяйства, торговли, транспорта, связи и т. д.

По направлениям использования (объектам кредитования) ссуды в нашей стране подразделяют на целевые (кредиты на оплату материальных ценностей для обеспечения производственного процесса, кредиты для осуществления торгово-посреднических операций, кредиты на строительство и приобретение жилья, кредиты на формирование оборотных средств и др.) и нецелевые (например, кредиты на покрытие недостатка денежных средств на расчетном счете клиента).

Порядок выдачи ссуд может предусматривать выдачу разовой ссуды или кредитование клиента на постоянной основе, т. е. многократную выдачу ссуд, как правило, в течение относительно длительного срока в пределах установленного лимита (например, предоставление ссуд в пределах кредитной линии).

По методу погашения различают ссуды, погашаемые единовременно, и ссуды с рассрочкой платежа. Ссуды без рассрочки платежа имеют важную особенность: по таким ссудам погашение задолженности и процентов осуществляется единовременно.

По методу взимания процентов ссуды классифицируют следующим образом: ссуды с удержанием процентов в момент предоставления; ссуды с уплатой процентов в момент погашения с уплатой процентов равными взносами на протяжении всего срока пользования (ежеквартально, один раз в полугодие или по специально оговоренному графику).

Существует также понятие «ссуда с аннуитетным платежом», т. е. ссуда с погашением основного долга с одновременной уплатой процентов за пользование.

По степени риска различают ссуды первоклассным заемщикам с минимальной степенью риска (предоставляемые на льготных условиях) и ссуды с умеренной или повышенной степенью риска, что предполагает особые условия кредитования, в частности взимание повышенных процентов.

В нашей стране подобного рода статистика в настоящее время не накоплена, однако известно, что в последние годы активно развивается кредитование населения через торговые организации. Покупатели нередко приобретают дорогостоящие товары длительного пользования (автомобили, холодильники, стиральные машины, компьютеры и др.) с рассрочкой платежа.

Приведенная классификация условна, так как в банковской практике подчас невозможно выделить ту или иную ссуду в «чистом виде» в соответствии с определенным признаком классификации. Эта классификация отражает многообразие ссуд, но не показывает всех возможных признаков группировки, в силу чего ее можно продолжить по другим критериям.

Все кредитные операции осуществляются коммерческими банками согласно договорам, заключенным с клиентами. Кроме кредитного договора для оформления ссуды клиенты представляют в банк срочное обязательство (обязательство-поручение), залоговое или гарантийное обязательство и заявление на получение ссуды.

При нарушении заемщиком обязательств по кредитному договору коммерческий банк вправе досрочно взыскивать предоставленные ссуды и начисленные проценты, если это предусмотрено договором, обращать взыскания на заложенное имущество в порядке, установленном федеральным законодательством. Более того, банк обязан предпринять все предусмотренные законодательством Российской Федерации меры для взыскания задолженности. Поэтому коммерческий банк вправе обращаться в арбитражный суд с заявлением о возбуждении судебного производства по делу о несостоятельности (банкротстве) в отношении заемщиков, не выполняющих свои обязательства по возврату полученных кредитов.

Коммерческие банки и Банк России обязаны перечислять средства клиента и зачислять средства на его счет не позднее следующего операционного дня после получения соответствующего платежного документа. В случае несвоевременного или неправильного зачисления на счет или списания со счета клиента денежных средств кредитная организация, Банк России выплачивают проценты на сумму этих средств по официальной процентной ставке Банка России.

К фондовым операциям с ценными бумагами (помимо инвестиционных) относятся:

Кроме того, активные операции банков подразделяют следующим образом:

К данной категории операций относятся:

Прочие критерии классификации

Наконец, все операции банка делят следующим образом:

На последней категории операций стоит остановиться подробнее, тем более что в последние годы объем забалансовых операций, выполняемых ведущими банками мира, стремительно возрастает.

Термином «забалансовые операции » обозначается широкий круг операций, которые, как правило, не отражаются в официально публикуемых банковских балансах или данные о них даются под чертой в разделе так называемых контрсчетов (забалансовых счетов). Забалансовые операции могут проводиться банками с целью как привлечения средств (пассивные операции ), так и их размещения (активные операции ).

Активные и пассивные операции банков

Коммерческие банки выступает прежде всего как специфические кредитные институты, которые, с одной стороны, привлекают временно свободные средства хозяйства; с другой – удовлетворяют за счет этих привлеченных средств разнообразные финансовые потребности предприятий, организаций и населения.

Экономическую основу операций банка по аккумуляции и размещению кредитных ресурсов составляет движение денежных средств как объективного процесса, оказывающего влияние на формирование и использование ссужаемых стоимостей. Организуя этот процесс, коммерческий банк выступает коммерческим предприятием, обеспечивающим выгодное помещение аккумулированных кредитных ресурсов.

Операции коммерческого банка представляют собой конкретное проявление банковских функций на практике. Понятие «банковские операции» является одним из основополагающих, поскольку именно осуществление юридическим лицом такого рода операций позволяет отнести его к кредитным организациям и отграничить от иных коммерческих юридических лиц, ведущих свою деятельность на основании лицензии ЦБ РФ (аудиторские фирмы). Кроме того, осуществление подобного рода операций обязательно требует наличия лицензии ЦБ РФ.

Банковские операции – это сделки, объектом которых могут выступать деньги, ценные бумаги, драгоценные металлы и природные драгоценные камни, систематически проводимые кредитными организациями и Банком России (его учреждениями) в соответствии с принципом исключительной правоспособности на основании:

· для кредитных организаций – Закона о банках и лицензии Банка России на осуществление банковских операций;

· для Банка России (его учреждений) – Закона о Банке России

Банковская услуга – это комплексная деятельность банка по созданию оптимальных условий для привлечения временно свободных ресурсов и по удовлетворению потребностей клиента при проведении банковских операций, направленная на получение прибыли. Кроме того, услуги коммерческих банков можно определить как проведение банковских операций по поручению клиента в пользу последнего за определенную плату.

К основным характеристикам банковской услуги относятся:

· нематериальная сущность услуг;

· продукт не складируется, но в банках создаются запасы денежных средств, которыми управляет банкир;

· проведение банковских операций и услуг регламентируется в законодательном порядке;

· автор новой банковской услуги не имеет авторских прав;

· система сбыта (предоставление банковских операций и услуг) эксклюзивна и интегрирована, поскольку все филиалы одного банка выполняют одинаковый набор банковских операций и услуг.

Важно отметить, что в соответствии с российским банковским законодательством кредитным организациям запрещается заключать соглашения и выполнять согласованные действия, направленные на монополизацию рынка банковских услуг, а также на ограничение конкуренции в банковском деле. Приобретение акций (долей) уставных капиталов кредитных организаций, а также заключение соглашений, предусматривающих контроль за деятельностью кредитных организаций (их объединений), не должно противоречить антимонопольным правилам.

В условиях рыночной экономики все операции коммерческого банка можно условно разделить на три основные группы:

· пассивные операции (привлечение средств);

· активные операции (размещение средств);

· активно-пассивные (посреднические, трастовые и пр.) операции (рис.1.2).

В российской банковской практике операции коммерческих банков также делят на три группы.

Рис. 1.2. Структура основных операций коммерческого банка

В российской банковской практике операции коммерческих банков также делят на три группы.

1. Пассивные операции – операции по привлечению средств в банки, формированию ресурсов последних.

В условиях рыночной экономики особую важность приобретает процесс формирования банковских пассивов, оптимизация их структуры и в связи с этим качество управления всеми источниками денежных средств, которые образуют ресурсный потенциал коммерческого банка.

К пассивным операциям банка относят: привлечение средств на расчетные и текущие счета юридических и физических лиц; открытие срочных счетов граждан, предприятий и организаций; выпуск ценных бумаг; займы, полученные от других банков, и т.д.

Все пассивные операции банка, связанные с привлечением средств, в зависимости от их экономического содержания делятся на:

· депозитные, включая получение межбанковских кредитов;

· эмиссионные (размещение паев или ценных бумаг банка).

2. Активные операции – операции, посредством которых банки размещают имеющиеся в их распоряжении ресурсы для получения прибыли и поддержания ликвидности.

К активным операциям банка относятся:

— краткосрочное и долгосрочное кредитование производственной, социальной, инвестиционной и научной деятельности предприятий и организаций;

— предоставление потребительских ссуд населению;

— приобретение ценных бумаг;

— инновационное финансирование и кредитование;

— долевое участие средствами банка в хозяйственной деятельности предприятий;

— ссуды, предоставляемые другим банкам.

Активные операции банка по экономическому содержанию делят на:

· инвестиционные и фондовые;

В результате реализации активных операций образуются активы банка. Активы коммерческого банка можно разделить на 4 категории:

· кассовая наличность и приравненные к ней средства;

· инвестиции в ценные бумаги;

· здания и оборудование.

Активы банка делятся на:

1. Высоколиквидные активы (наличность, средства на счетах в ЦБ, облигации внутреннего валютного займа);

2. Ликвидные активы (кредиты до 30 дней);

4. Малоликвидные активы – здания, сооружения.

Активы, приносящие процентный доход:

1) коммерческие кредиты юридическим лицам;

2) коммерческие кредиты физическим лицам;

3) краткосрочные кредиты и депозиты в банках;

4) краткосрочные вложения (в ценные бумаги).

Активы, не приносящие доход:

1. Денежные средства;

2. Корреспондентские счета;

4. Беспроцентные ссуды, а также просроченные ссуды, по которым не платятся проценты;

5. Капитальные вложения.

Под пассивными понимаются такие операции банков, в результате которых происходит увеличение денежных средств, находящихся на пассивных счетах или активно-пассивных счетах в части превышения пассивов над активами.

Пассивные операции играют важную роль для коммерческих банков. Именно с их помощью банки приобретают кредитные ресурсы на денежных рынках.

Существуют 4 формы пассивных операции коммерческих банков:

а) первичная эмиссия ценных бумаг;

б) отчисления от прибыли банка на формирование или увеличение фондов;

в) кредиты и займы, полученные от других юридических лиц;

г) депозитные операции.

Пассивные операции позволяют привлекать в банки денежные средства, уже находящиеся в обороте. Новые же ресурсы создаются банковской системой в результате активных кредитных операций. С помощью первых двух форм пассивных операций (а, б) создается первая крупная группа кредитных ресурсов – собственные ресурсы. Следующие две формы (в, г) пассивных операций создают вторую крупную группу ресурсов – заемные, или привлеченные, кредитные ресурсы.

Привлеченные средства банков покрывают свыше 90 % всей потребности в денежных ресурсах для осуществления активных операций, прежде всего кредитных. Роль их исключительно высока. Мобилизуя временно свободные средства юридических и физических лиц на рынке кредитных ресурсов, коммерческие банки с их помощью удовлетворяют потребность народного хозяйства в дополнительных оборотных средствах, способствуют превращению денег в капитал, обеспечивают потребности населения в потребительском кредите.

Контрольные вопросы по теме: