Что нужно взять в банке после погашения ипотеки сбербанк

Что делать после погашения ипотеки

Когда остались далеко позади хлопоты по оформлению ипотечного кредита, уже куплена квартира и осталось внести последний платеж, не стоит расслабляться. Чтобы недвижимость приобрела статус полноценной собственности и взаимоотношения с банком официально были прекращены требуется провести ряд мероприятий. О которых по порядку расскажем.

Закрытие взаимоотношений с банком

Уделите должное внимание процедуре закрытия отношений с кредитной организацией, чтобы не возникало проблем по прошествии времени, связанных с долгами, штрафами, обременениями.

Что потребуется?

Заемщик должен самостоятельно позаботиться о том, чтобы завершить процесс выплаты ипотечного долга. Со стороны кредитуемого потребуется наличие свободного времени, соблюдение порядка и тщательная проверка правильности оформления документов.

Доказательством погашения долга перед банком будут служить две бумаги:

Их получить нужно в отделении кредитной организации, в которой происходило оформление ипотеки.

Пошаговые действия

Порядок действий, связанных с закрытием долга таков:

Правильное погашение последнего платежа

Заемщик вместе с кредитом получает график платежей, в котором расписан порядок погашения долга. Можно:

Дата последнего платежа может быть плановой или досрочной.

Только после того, как банк произведет перерасчет, можно вносить деньги в кассу или дистанционно.

Окончательный платеж необходимо производить на основании официально предоставленной выписки о сумме долга. Только в этом случае можно быть уверенным, что долговых обязательств перед банком не останется.

Потратьте время на посещение офиса организации, убедитесь, что:

Обязательно запросите справку, свидетельствующую о закрытии счета, которую могут выдать сразу или в течение нескольких дней. Проверьте ее содержание при получении.

Снятие обременения

Так как ипотека всегда подразумевает передачу недвижимости в залог банку, во избежание того, чтобы с ней могли произвести какие-то противоправные действия без ведома кредитора. Поэтому наложенное обременение необходимо снять, обратившись в Росреестр с пакетом документов, предварительно оплатив госпошлину:

Обращение и передача документов в Росреестр может осуществляться как лично, так и дистанционно, в частности через сайт «Госуслуги». Во втором случае потребуется заверить копии нотариально.

Погашение регистрационной записи

После того, как документы вместе с заявлениями поступят в орган регистрации, в течение трех дней регистрационная запись будет погашена. То есть в Росреестре будет регистрационная запись о том, что объект находится в собственности владельца. Подтверждением записи будет выписка из ЕГРП, а также заверенная печатью отметка на закладной о том, что обязательства в полном объеме исполнены в срок.

Закладная после погашения ипотеки

Закладная по ипотеке, с регистрационным номером Росреестра, подписанная заемщиком подтверждает факт того, что недвижимое имущество является предметом залога. Ответственность за ее оформление лежит на залогодателе, а хранится она до погашения ипотеки у залогодержателя или у третьего лица, которому может быть передана или продана.

Как только долг будет погашен держатель закладной без промедления должен вернуть закладную, поставив отметку о погашении на основании акта приема-передачи. Процедура носит заявительный характер и не может затянуться на срок более месяца.

Погашенная закладная предъявляется в Росреестр при снятии обременения для аннулирования. Хранится вместе с другими документами по ипотеке длительный период.

Возможные проблемы и нюансы

Чтобы избежать попадания в сложную ситуацию, необходимо учитывать все нюансы, касающиеся закрытия ипотечного договора:

Когда снова можно взять ипотеку?

Закон не запрещает оформление ипотечного кредита даже во время действия уже имеющегося. Весь вопрос в том, есть ли у претендента достаточные финансовые возможности для погашения двух ипотек. Речь идет только об официальном и законном доходе.

Если заемщик имеет хорошую репутацию в банковской сфере, получает приличную зарплату, может внести требуемую сумму в качестве первоначального взноса, он может взять вторую ипотеку или повторную сразу после погашения первой.

Важно знать, что прекращение долговых обязательств необходимо закрепить официальными документами. Все этапы носят заявительный характер и не производятся автоматически.

Снятие обременения по ипотеке

Что такое обременение по ипотеке?

Обременение по банковской ипотеке – это наложенные в силу договора ограничения на право собственности.

Ограничения определяются Гражданским кодексом, ФЗ№ 102 и условиями соглашения с банком. Недвижимость, находящуюся под залогом, нельзя обменивать, дарить, продавать и, в некоторых случаях, сдавать в найм без официального согласия залогодержателя.

Обременение банк накладывает после покупки клиентом жилья на кредитные средства. Основанием для этого является договор. Приобретаемый объект, по условиям документа, на весь срок выплаты долга передается в залог банку в качестве обеспечения клиентом его финансовых обязательств.

Данные о том, что объект находится под ограничениями, заносятся в единую базу недвижимости Росреестра. Обычно процедуру регистрации ипотеки проводят сразу в день заключения соглашения с финансовым учреждением.

Когда можно снять обременение с квартиры по ипотеке?

Освободить объект недвижимости от ограничений можно только в том случае, когда банк не имеет финансовых претензий к собственнику жилплощади. Иными словами, снятие обременения с квартиры по ипотеке возможно лишь после возврата кредита с процентам в полном объеме. Причем внесение последнего платежа может быть как по графику, так и досрочно.

Росреестр погашает запись о наложении ограничений на основании одного из предоставленных документов:

В случае отсутствия каких-либо претензий и судебных разбирательств документом, на основании которого собственник может погасить запись о залоге, является заявление, написанное лично им и представителем банка, и закладная. Начать процедуру можно уже на следующий день после внесения последнего платежа.

Условия снятия обременения по ипотеке

Для снятия обременения с залогового жилья существует стандартная процедура. Предусмотрена возможность оформления документов с помощью местного МФЦ, и, тем не менее, отдельные сложность все же иногда возникают.

Случается, что проценты (особенно при досрочном погашении долга) рассчитываются неправильно и на кредитном счете остается минимальная сумма долга. Постепенно на эту небольшую сумму начисляются пени и штрафы, в результате чего добросовестный плательщик превращается в должника.

Банковское учреждение должно передать заемщику официальные бумаги, которые подтвердят то, что кредитополучатель оплатил всю сумму ипотеки и договор закрыт. Эта справка нужна для того, чтобы МФЦ передал бумаги о снятии обременения, нужный для внесения записи в ЕГРП.

Срок снятия обременения по ипотеке

В соответствии со ст. 25 ФЗ №264, снятие обременения по ипотеке Росреестр проводит в течение 3 рабочих дней с момента подачи собственником документов.

Если бумаги подавались через МФЦ, то процесс может затянуться на 1-2 дня, так как центру потребуется дополнительное время на пересылку документов.

Срок увеличится до 5 рабочих дней, если собственник хочет снять обременение по ипотеке на объект, приобретенный по долевому строительству.

Некоторые финансовые учреждения самостоятельно проводят данную процедуру. Но в этом случае сроки будут затянуты до 3-4 недель.

Какие нужны документы для снятия обременения?

После внесения последнего платежа по ипотечному кредиту, гражданин должен обратиться в банк, для получения документа подтверждающего полную выплату долга. Специалист по ипотечному кредитованию консультирует по процедуре снятия обременения.

Требуется собрать документы, согласно следующему перечню:

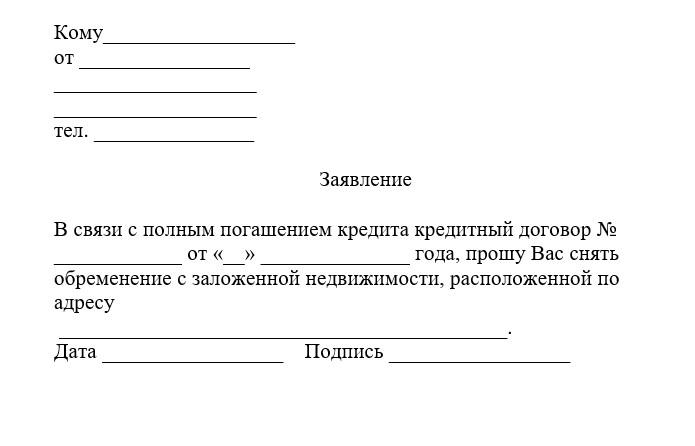

Чтобы получить письмо из банка, нужно подать следующее заявление:

Образец заявления на снятие обременения

Заявление

Что потребуется указать:

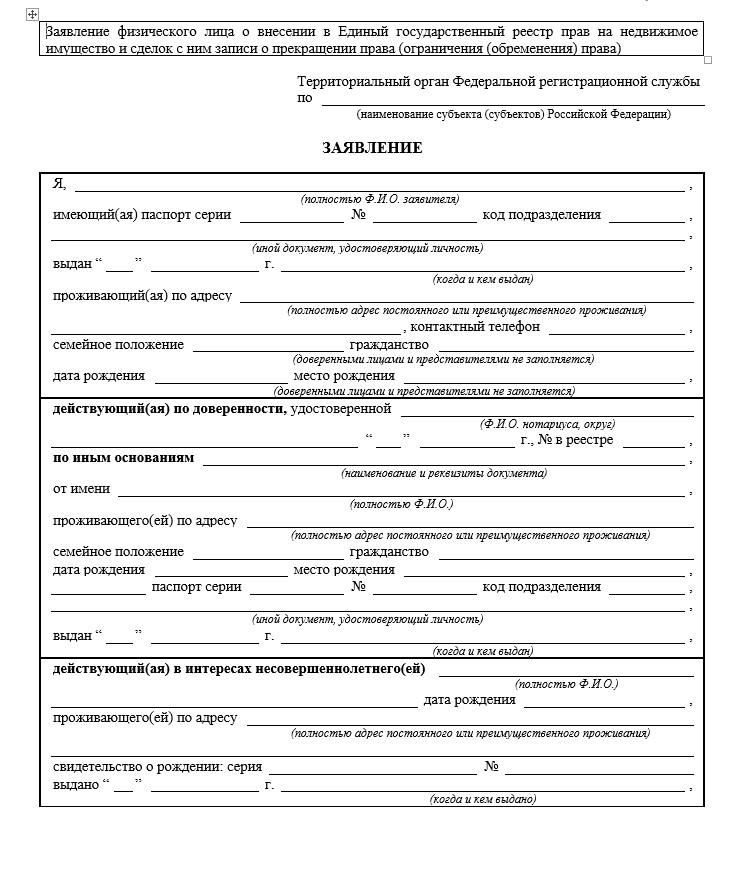

Образец заявления в Росеестр на снятие обременения

Бланк заявления можно запросить в банке или в регистрирующем органе. Документ должен быть заверен финансовым учреждением. Если у квартиры несколько собственников, то заявление должен написать каждый из них.

Заявление может не потребоваться, если банком была оформлена закладная. В этом случае в качестве документа-основания в Росеестр можно подать закладную с печатью банка и отметкой о том, что кредит погашен и финансовое учреждение не имеет финансовых претензий к заемщику.

Госпошлина

Снятие с квартиры ограничений требует внесение изменений в реестр недвижимости.

Выписку на бумажном носителе можно заказать через МФЦ — госпошлина составляет 460 рублей.

Выписка из ЕГРН в электронном виде обойдется дешевле, госпошлина за эту услугу составляет — 290 рублей.

Повторное Свидетельство о государственной регистрации права не выдается

Следует учитывать, что оплачивать пошлину потребуется каждому участнику процедуры.

Новый документ оформлять не обязательно, так как по закону и фактически объект недвижимости после процедуры снятия ограничений уже становится свободным от прав третьих лиц. Однако в старом документе о праве владения будет значиться запись о залоге. Если собственник хочет получить бумагу без этой записи, то может заказать свидетельство. Правоустанавливающий документ подготавливается в течение 10-14 дней.

Способы подачи заявления

Существует несколько вариантов подачи бумаг и заявления.

Через регистрационную палату

В Росреестр можно обратиться как лично, так и дистанционно, отправив документы по почте. Порядок прохождения процедуры следующий:

Что делать после погашения ипотеки

Срок ипотечного кредита в России обычно составляет от 10 до 30 лет. За это время заемщик должен погасить задолженность, и выплатить проценты. На первый взгляд, все выглядит очень просто. Однако гражданам нужно учитывать некоторые нюансы при погашении ипотеки. Например, факт подтверждения полного закрытия займа и снятие обременений в отношении объекта недвижимости. Это поможет избежать проблем с кредитором. Попробуем разобраться, как вывести квартиру из залога, и какие документы следует брать в банке.

Окончательный платеж по ипотечному кредиту

Процедура закрытия ипотечного кредита осуществляется согласно графику платежей, который выдается заемщику при заключении договора. Должник вправе вносить деньги ежемесячно или производить досрочное погашение займа, в т. ч. единовременно. Единственное требование – нужно предварительно известить заимодавца. Это поможет избежать штрафных санкций банка. Способ уведомления обычно оговаривается в договоре. Заемщик может позвонить в Call-центр или подать письменное заявление в отделении банка.

При досрочном закрытии кредита заимодавец осуществляет перерасчет суммы долга. Обновленный график платежей отображается в личном кабинете клиента. При внесении последнего взноса по ипотеке заемщику нужно выполнить следующие действия:

Уточнить в банке остаток задолженности по кредиту. Данные нужно уточнять на дату совершения операции. Для этого есть несколько причин. Например, заемщик допустил просрочку по предыдущему платежу и ему начислили пеню или, наоборот, на счет внесена большая сумма. В результате остаток по кредиту изменился. Уточнить сумму долга можно в отделении банка или по телефону горячей линии.

Произвести выплату займа. Внести последний платеж можно любым доступным способом. Например, путем перечисления денег с карты или через терминал.

Повторно обратиться в банк для получения справки о закрытии кредита. Документ может быть бесплатным или платным. Заказать справку о полном погашении ипотечного займа и отсутствии претензий по кредиту можно сразу после внесения последнего платежа.

Наличие справки служит доказательством того, что заемщик выполнил свои обязательства перед заимодавцем. На документе должна быть подпись сотрудника банка и печать финансовой организации. Пример справки, выданной после выплаты ипотеки в Сбербанке.

Справка должна содержать дату последнего зачисления средств, реквизиты договора ипотеки и личные данные заемщика. Дополнительно должна быть указана дата оформления и ФИО лица, выдавшего документ.

На заметку! Важно, чтобы справка содержала фразу о полном погашении задолженности по ипотеке и отсутствии претензий к заемщику со стороны банка.

Данные о качестве исполнения кредитных обязательств отображаются в БКИ. Наличие просрочек по кредиту может испортить кредитную историю заемщика. Если же данные в базу Бюро были внесены ошибочно, то их можно оспорить с помощью справки об отсутствии задолженности.

Процедура возврата закладной

Ипотека обычно выдается на покупку частного дома или квартиры в многоквартирном доме. Это имущество выступает в качестве обеспечения по кредиту. На объект недвижимости оформляется закладная. Она регулирует отношения между залогодателем и залогодержателем. Закладная содержит основные условия выдачи ипотечного займа.

Этот документ преимущественно нужен банку. Ценная бумага позволяет перезаложить имущество третьим лицам или продать объект недвижимости. Например, если должник будет не в состоянии обслуживать кредит.

На заметку! Передача объекта недвижимости новому кредитору не меняет первичные условия договора ипотеки.

После полного погашения кредита банк обязан вернуть оригинал закладной владельцу дома или квартиры. На ценной бумаге делается отметка о полном выполнении обязательств по договору ипотеки и отсутствии претензий со стороны заимодавца. А также указывается сумма платежа и дата его внесения.

Погашение регистрационной записи об ипотечном кредитовании

После выплаты кредита заемщику предстоит снять обременение с недвижимости. Для этого нужно будет обратиться в Росреестр по месту нахождения жилья. В отдельных городах документы можно подать через МФЦ.

Пакет документов

Заявителю нужно подготовить следующие документы:

Справка об отсутствии задолженности по кредиту. Документ изготавливается на фирменном бланке банка, должен иметь подпись уполномоченного лица и печать организации.

Закладная с отметкой о полном выполнении обязательств перед заимодавцем.

Заявление о погашении регистрационной записи об ипотеке. Форма документа закреплена в Приложении №3 к приказу Росреестра от 23.06.2020 № П/0210.

Доказательства уплаты госпошлины в размере 200 р. (ст.333 НК РФ). Пошлина уплачивается в том случае, если владельцу недвижимости требуется свидетельство без отметок об аресте.

Если ипотечный кредит выдавался без закладной, то стороны договора ипотеки должны подать в Росреестр совместное заявление о снятии ареста с квартиры. При обращении в МФЦ требуется явка сотрудника банка. При себе он должен иметь доверенность на представление интересов организации.

В отдельных случаях требуется решение районного или арбитражного суда о погашении регистрационной записи.

Сроки погашения

Погашение регистрационной записи производится в 3-дневный срок с момента обращения в Росреестр (ст.25 ФЗ «Об ипотеке»).

Получение выписки об отсутствии задолженности

Заказать выписку о полном закрытии кредита можно сразу после внесения последнего платежа. Например, на следующий день после зачисления денег на счет. Получить выдержку можно в личном кабинете заемщика или в отделении финансовой организации.

Получение закладной после погашения ипотеки

Выдача закладной производится по заявлению заемщика. Подать прошение можно сразу после единовременного погашения долга, закрытия кредитного счета и получения справки об отсутствии претензий финансового характера.

Снятие обременения с квартиры

После снятия ареста заемщик становится полноправным владельцем имущества и может совершать любые действия с недвижимостью. Например, продать дом или квартиру, оформить договор дарения или составить завещание.

Данные об отсутствии обременений по квартире появятся в Росреестре в течение пяти дней со дня обращения в орган регистрации прав.

Возврат страховой выплаты

Договорные отношения с банком заканчиваются сразу после внесения остатка долга по кредиту и снятия обременения с недвижимости. Квартира переходит в полное распоряжение своего владельца.

При этом бывший заемщик может получить частичный возврат страховки. Например, если он заплатил стоимость полиса, но так и не воспользовался деньгами из страхового фонда страховщика. Основанием для предъявления требований к компании является досрочное погашение ипотеки. Страховые компании обычно удовлетворяют просьбы о возврате неиспользованных денег. Однако иногда бывают исключения. Поэтому заемщику нужно внимательно изучить положения договора со страховщиком. В документе не должно быть запрещающих оговорок.

Если договор со страховщиком не содержит запретов, но компания отказывается выплатить деньги, тогда страхователю придется обращаться в суд за защитой своих прав.

Специфика использования материнского капитала

При наличии двух и трех детей родители вправе получить материнский капитал. Государственную помощь можно использовать на образование или улучшение жилищных условий. Например, в качестве первоначального взноса по ипотеке, для погашения тела кредита или процентов по займу (ст.10 ФЗ от 29.12.2006 №256-ФЗ).

Выделение доли детям

Если при покупке квартиры в ипотеку используется материнский капитал, то оформление жилья осуществляется на всех членов семьи. При заключении договора ипотеки также учитываются интересы не рожденных детей. Например, если в будущем на свет появится еще один малыш, то владельцы должны будут произвести перераспределение долей в квартире.

По поводу размера долей закон не содержит каких-либо оговорок. Обычно имущество делится в равных частях между всеми членами семьи. При желании можно исходить из учетной нормы площади жилья на 1 человека. Метраж зависит от количества участников. На семью из 3 и более человек выделяется по 18 кв. м. общей площади помещения. Показатели могут отличаться в зависимости от субъекта РФ.

На заметку! Если площади помещения не хватает для выделения такого метража каждому члену семьи, то в качестве стандарта используют санитарную норму – 6 кв. м на человека.

Оформить доли нужно в 6-месячный срок с момента полного погашения ипотеки и снятия обременения с квартиры. Способы выделения доли:

Договор о выделении долей по маткапиталу.

Решение суда. Например, если возник спор о величине долей.

Договор подлежит последующей регистрации в Росреестре. Орган регистрации выдает каждому владельцу свидетельство о праве собственности с указанием величины доли.

Когда невозможно использовать маткапитал

Нельзя использовать материнский капитал на покупку жилого помещения, признанного непригодным для проживания в нем людей, аварийным, подлежащим сносу или реконструкции. Погашение кредита за такое жилье также не допускается.

Особенности долевой ипотеки

При оформлении доли в ипотеку существует несколько разных ситуаций:

Заемщик является собственником большей части квартиры. Ему нужно выкупить остаток помещения (1/4 или 1/12), чтобы стать владельцем цельного объекта недвижимости.

Гражданин является собственником части квартиры. Он хочет расширить территорию для проживания. Например, выкупить еще одну часть, чтобы стать владельцем двух комнат. Это также позволит ему выделить свою долю в натуре.

Заемщик не является собственником покупаемой части квартиры. Человек просто желает выгодно купить часть помещения.

В каждой ситуации действуют свои правила оформления ипотеки. При покупке остатка жилплощади объектом залога будет вся квартира. Если заемщик расширяет жилплощадь за счет покупки части помещения, то может потребоваться другое жилье для обеспечения кредита. В последнем случае ипотека выдается только на часть квартиры, выделенную в натуре.

Когда можно взять второй ипотечный кредит

Доступность ипотечного кредита зависит от платежеспособности заемщика. Если первый займ был полностью погашен, то подать заявку на повторный кредит можно практически сразу после снятия обременения с квартиры. Так как она может выступать в качестве обеспечения по кредиту.

Если первый займ еще не погашен, тогда кредитор будет исходить из величины долговой нагрузки на заемщика. Совокупные платежи по кредиту не должны превышать 40% от общего дохода претендента.

Банки также учитывают кредитную историю и возраст заемщика, наличие или отсутствие просрочек по займам, размер первоначального взноса по ипотеке и качественные характеристики приобретаемой в ипотеку квартиры.

А вот условия выдачи нового кредита могут отличаться в банке. Например, если первая ипотека была оформлена по государственной программе, то новый кредит будет выдан на общих условиях. То есть без господдержки.

Возможные проблемы

Проблемы могут возникнуть на любом этапе взаимодействия с банком. Поэтому нужно быть внимательным при оформлении документов и соблюдать сроки внесения платежей на любом этапе погашения кредита. Например, если заемщик планирует досрочно погасить займ, то нужно об этом уведомить кредитора. Сроки и способы подачи извещения оговариваются в договоре ипотеки. Это может быть устная или письменная форма. Несоблюдение процедуры может привести к тому, что поступившие на счет деньги будут списываться ежемесячно. Следовательно, досрочное погашение кредита не произойдет.

Внесение всей суммы долга по кредиту без уведомления кредитора также может стать поводом для начисления пени.

Не менее важный пункт – снятие обременений. Заемщику не стоит затягивать с решением этого вопроса. Иначе он не сможет распоряжаться жильем по своему усмотрению.

Дополнительная информация

После внесения последнего платежа нужно закрыть расчетный счет. Иначе банк будет начислять плату за его обслуживание. Лучше сразу предотвратить возможные расходы.

Для оформления долей на детей в 2021 году родителям дается шесть месяцев с момента полного погашения долга и снятия обременения в Росреестре. В случае пропуска этого срока выделение долей происходит в судебном порядке. Отказ от выделения долей детям или затягивание этого вопроса может стать поводом для возврата денег в ПФР или привлечения родителей к уголовной ответственности.

Вместо вывода

Договор ипотеки отличается продолжительным сроком кредитования и сложностью оформления имущественных прав на недвижимость. Заемщик становится полноправным владельцем квартиры после полного погашения долга по кредиту и снятия арестов. Процедура подразумевает оформление разных документов и поочередное обращение в несколько организаций. Заемщик должен выплатить кредит, получить справку об отсутствии претензий со стороны банка и подать документы в Росреестр. В отдельных случаях родители обязаны выделить доли и зарегистрировать право собственности на каждого ребенка. Забыть о бумажной волоките и рисках потери имущества можно только после внесения изменений в ЕГРН о новом владельце или отсутствии обременений.

Что делать после выплаты ипотеки в Сбере

После того как срок действия ипотечного договора завершится, заёмщику необходимо сделать еще ряд важных шагов. Это необходимо для того, чтобы в дальнейшем не пришлось доказывать свои полные права на жилье, оплачивать возникшие претензии банка.

Последний платеж по ипотеке и закрытие ссудного счета

Перед погашением ипотеки, даже если заемщик очень точно вносил очередные платежи согласно графику, лучше уточнить размер последнего платежа. Так нужно поступить обязательно, если кредит погашается досрочно. Но даже при своевременной оплате это не будет лишним. Сделать это можно через систему «Сбер Онлайн» либо узнать у сотрудника в отделении банка.

Для досрочной оплаты потребуется заявление. В нем нужно указать:

Получение справки об отсутствии задолженности

Итак, последний платеж сделан. Далее необходимо сделать запрос на получение справки об отсутствии задолженности. Она потребуется в дальнейшем для снятия обременения с квартиры. Да и вообще этот документ очень важен: в течение трех лет после полного погашения кредита банк может предъявить претензии и потребовать оплатить оставшуюся задолженность. Такое иногда случается по причине технических сбоев или ошибок сотрудников кредитной организации. Со справкой доказать отсутствие долга будет несложно.

Кроме того, одновременно следует закрыть ссудный счет. Для этого нужно написать заявление и приложить к нему договор ипотеки. Желательно еще предоставить квитанции об оплате, чтобы банку было проще произвести сверку платежей. Факт Сбер подтвердит, выдав справку о закрытии счета.

Возврат закладной

Следующий шаг – возврат закладной. Этот документ потребуется для снятия обременения по залогу. Для этого надо выполнить ряд действий:

Очень важно, чтобы банк не просто вернул этот документ, но и поставил на нем отметку о полном погашении задолженности.

Снятие обременения

Это самый продолжительный этап. Чтобы снять обременение с квартиры, сначала нужно подать заявление. Оно составляется на специальном бланке. Заёмщик ставит на нем свою подпись, а после этого его подписывает и представить банка.

Далее нужно подготовить пакет документов. В него включаются:

Все эти документы подаются в Росреестр. После их проверки организация назначает дату, когда заемщик сможет получить на руки документ о снятии обременения.

Получение нового свидетельства на квартиру

Получив в Росреестре документы с изменениями, необходимо сделать запись в ЕГРН о том, что обременение снято, а квартира больше не является предметом залога. В результате собственник получает на руки новое свидетельство о регистрации, где уже нет отметки об ограничении.

Возврат страховки

При досрочном погашении ипотеки имеет смысл обратиться в банк с заявлением о возврате страховки. Дело в том, что страховая премия рассчитывается на весь срок действия ипотечного договора. Если он прекратил свое действие раньше даты, указанной в нем, то часть неиспользованных денег можно вернуть. Для этого опять же потребуется заявление. Кроме того, надо приложить к нему справку о погашении задолженности. В случае если страховая компания откажется возвращать неиспользованную часть страховой премии, то следует обращаться в суд.

Если кредит был погашен материнским капиталом

Если часть ипотеки в Сбере была погашена за счет материнского капитала, то нужно выделить части жилья в пользу детей. Обычно в таком случае еще при оформлении кредитного договора составляется дополнительное соглашение о выделении долей. Оформить доли необходимо в течение полугода после погашения кредита. Размер каждой из долей не может быть меньше 12 кв. метров. Сделать это можно добровольно. Если же между супругами возникают разногласия по поводу размера долей, то придется решать вопрос в суде.

Процесс погашения кредита материнским капиталом проводится так:

Оформлять документы необходимо через Росреестр. Для этого нужно написать заявление, приложить документы о погашении кредита, оплате государственной пошлины и о размере долей. В результате будет выдано столько свидетельств, сколько владельцев будет у квартиры, то есть каждому собственнику выдается отдельный документ.

Заключение

После того как последний платеж по ипотечному кредиту сделан, нужно оформить ряд документов, чтобы вступить в полное владение недвижимостью. Кроме того, эти бумаги потребуются и для доказательства отсутствия долга перед банком. Ведь в течение трех лет от даты закрытия договора кредитная организация может предъявить требования об уплате остатка задолженности. Этими документами легко будет подтвердить полное исполнение своих обязанностей.