Что можно сшить самозанятому

Что самозанятым нужно знать о работе на маркетплейсах

Маркетплейсы стали предлагать самозанятым размещаться на своих площадках. При применении налога на профессиональный доход можно продавать товары на «Алиэкспрессе» и «Вайлдберриз». Агрегаторы предлагают самозанятым льготы и субсидии.

Но самозанятым нужно быть осторожными: не любая торговля попадает под льготный режим. Если не разобраться в нюансах, можно ничего не заработать и еще задолжать государству.

Что маркетплейсы предлагают самозанятым

Маркетплейсы предлагают самозанятым размещать товарные предложения на особых условиях. Так делают «Вайлдберриз» и «Алиэкспресс» — у них самозанятые могут быть не курьерами или сборщиками заказов, а именно продавцами. Чтобы привлечь самозанятых, маркетплейсы предлагают им сниженную комиссию или скидки на доставку.

То есть самозанятый может продавать на маркетплейсах какие-то товары. Еще бывают маркетплейсы с услугами, но сейчас речь не о них, потому что с услугами все проще и подводных камней почти нет. А вот с продажей товаров они есть.

Какие товары может продавать самозанятый

Но на этом режиме есть ограничения:

Самозанятые могут продавать только продукцию собственного производства — ту, что полностью или частично сделали своими руками.

Можно продавать сумки, которые самозанятый сшил сам, но нельзя те, что у кого-то куплены. Можно продавать открытки ручной работы, но нельзя — упаковочную бумагу. Можно продавать детские костюмы, связанные на машинке или своими руками, но нельзя — закупленные на фабрике.

Четких критериев, как отличить закупленный товар от продукции собственного изготовления, нигде нет. Формально если купить готовую бумагу и сделать из нее открытку — это уже свое производство. Если купить готовый детский костюм и вышить на нем бабочку — это уже не перепродажа. И если на готовую сумку нанести рисунок специальными красками — это тоже продукция собственного изготовления.

Самозанятым нужно разобраться в этом до выхода на крупную площадку. Отвечать за последствия агрегатор не будет, и проверять, кто именно изготовил сумку, детский костюм или открытку, он тоже не должен. Налоговая тоже не пришлет никаких предупреждений. Но если выяснится, что нарушение было, ссылаться на незнание нюансов будет бесполезно.

Что будет за нарушение условий торговли

Если самозанятый будет продавать на маркетплейсах те товары, что он купил для перепродажи, он может лишиться статуса плательщика налога на профессиональный доход и потерять деньги.

Налоговый режим. Когда налоговая разберется в сути сделок, самозанятого снимут с учета — даже против его воли. Причем право на применение льготного режима он утратит задним числом — получится, что абсолютно все сделки, которые самозанятый совершал со дня снятия с учета, не могли облагаться НПД.

Налоги. Сделки по перепродаже будут облагаться НДФЛ в обычном режиме — по ставке 13%. Это коснется и тех сделок, что совершены со дня снятия с учета до того момента, как вскрылись нарушения условий. Например, самозанятый стал продавать чужие товары 15 августа, а налоговая узнала об этом 1 декабря. С учета его снимут с 15 августа, а не в декабре.

Чтобы уменьшить налог, можно применить профессиональный вычет и заплатить НДФЛ с разницы между стоимостью покупки и продажи товаров. То есть под общий режим могут попасть вообще все проданные товары, даже те, что продали не через маркетплейсы.

Взносы. С даты утраты права на применение НПД предприниматель должен начислить страховые взносы. Это коснется самозанятых со статусом ИП и тех, кто не имеет такого статуса, но фактически ведет предпринимательскую деятельность.

Если у самозанятого не было статуса ИП и он оказывал услуги, на взносы попадут и клиенты-юрлица. Например, когда самозанятый продает на маркетплейсе предметы декора, а еще лично оказывает компаниям услуги по дизайну интерьера или озеленению офисов. Или продает детские вещи через интернет, а дополнительно оказывает детскому центру услуги по присмотру за детьми. Если выяснится, что самозанятый не имел права применять льготный налоговый режим, его клиентам-юрлицам придется заплатить взносы с тех сумм, что перечислены за услуги и работы. Получится, что самозанятый утратил свое право на льготу и его доходы должны облагаться страховыми взносами, которые платит клиент. А это внезапные 30% сверх уже выплаченных денег.

Отчетность. О доходах, которые не попали под НПД, придется отчитаться — надо будет сдать декларацию 3-НДФЛ до 30 апреля следующего года.

(500 000 Р − 13 624 Р ) × 13% = 63 229 Р

Если есть подтверждение расходов, из дохода можно вычесть стоимость доставки, рекламы и комиссию площадки. Но все равно налога к уплате может оказаться больше, чем было заработано на маркетплейсе. Ведь кроме НДФЛ ИП, который внезапно оказался на общей системе, придется еще начислить НДС — а это минус 16,67% от дохода.

А еще и отчетность придется сдавать. Хорошо, если все это вскроется до даты начисления и уплаты налогов, а если позже — еще и штрафы назначат.

В таких случаях появится шанс на налоговые вычеты, но весь начисленный налог они могут не перекрыть. И вместо льгот будут убытки.

Комиссию нельзя вычесть из дохода

Маркетплейсы берут с самозанятых комиссию. Это может быть 8%, как на «Алиэкспрессе», или 5%, как на «Вайлдберриз». Эту комиссию, стоимость доставки и рекламные расходы самозанятые на НПД не смогут вычитать из своего дохода при расчете налога.

Даже если самозанятый продает товары своего производства, он заплатит налог со всех поступлений, хотя 25% от выручки могут составить расходы — с учетом рекламы и доставки. Нужно заранее посчитать, выгоден ли в этом случае НПД, или стоит применять другие налоговые режимы.

Можно ли самозанятым торговать на маркетплейсах?

Перепродавать нельзя, продавать можно. Сегодня говорим о подводных камнях самозанятости и о перспективах при сотрудничестве с крупными торговыми площадками.

Как реализовать товар и не попасть в налоговое рабство? Где получить сертификат и какие льготы он дает? Как выйти на онлайн-площадку? Что можно продавать самозанятым на маркетплейсах? Об этом и многом другом говорим с экспертами компании «ЛенТехСертификация».

Преимущества самозанятости

Режим налога на профессиональный доход действует в России сравнительно недавно, если говорить о применении на территории всей страны. Как пилотный проект он работал сначала всего в нескольких регионах, где вполне оправдал свое введение. И затем стал применяться в большинстве городов и областей РФ.

Суть его достаточно проста для понимания — вы производите физический товар или оказываете услуги (за исключением посреднических), получая за это какую-то прибыль, с неё платите налог, имея взамен:

Рассмотрим на реальном примере: соседи одного из наших экспертов плели корзинки. Обычные корзины для сбора ягод и грибов. Люди предпенсионного возраста, вполне себе активные, но оставшиеся без работы по разным причинам. Оформление самозанятыми дало им возможность выйти на маркетплейс. Расширилась география поставок. Выросло благосостояние и личный доход.

Бизнес для самозанятых на маркетплейс — какая площадка лучше?

Здесь выбор не очень широк, несмотря на большое количество маркетплейсов в России. Работать с самозанятыми пока решились два площадки — Алиэкспресс и Вайлдберриз. Озон сейчас тестирует эту возможность, поэтому сроки запуска неизвестны.

Получается, что торговать самозанятым на маркетплейс никто не запрещает. Для физлиц, плательщиков налога на профессиональный доход, онлайн-гиганты предлагают различные бонусы. Со стороны торговой площадки ограничений нет. Но есть налоговый кодекс, в соответствии с которым самозанятый не имеет права реализовывать не свой товар. Нельзя купить продукцию и перепродать. Государственные органы оштрафуют так, что мало не покажется. Есть еще один нюанс.

Семь раз проверь — маркетплейс для самозанятых

Прежде чем бежать в налоговую инспекцию регистрировать самозанятость и заполнять анкеты поставщика на маркетплейсах — позвоните в компанию «ЛенТехСертификация». Или свяжитесь с нашим экспертом через форму обратной связи, чтобы проверить — подлежит ли товар, который вы производите, сертификации или нет. Неожиданный совет, правда?

Но он сэкономит вам массу времени, денег и нервов. Занимаясь бизнесом, вы должны рассчитывать только на себя, нести ответственность и убытки придется тоже вам. Торговая площадка не будет разбираться с вашими проблемами, если вы не сможете предоставить сертификат или получите «письмо счастья» о крупном штрафе. Ваши сложности.

Дело в том, что если вы планируете производить и продавать товар, подлежащий обязательной сертификации или маркировке (текстиль, одежда и обувь), вам надо иметь статус Индивидуального предпринимателя или Общества с ограниченной ответственностью (ООО). Получить разрешительную документацию будучи самозанятым не получится.

Поэтому настоятельно рекомендуем перед регистрацией написать план и сразу определиться:

И исходя из ваших ответов принимайте решение об оформлении самозанятости или ИП.

Заветная цель — торговля на маркетплейсах самозанятым

Список документов для онлайн-площадки, который необходимо предоставить, зависит от вашего статуса, самого маркетплейса и правил, действующих там в данный момент. Рекомендуем сначала внимательно изучить инструкции для поставщиков, опубликованные непосредственно на сайте.

Как правило, количество бумаг небольшое:

Онлайн-площадка вправе запросить и другие бумаги, которые касаются вида деятельности, режима налогообложения или сертификации. Подготовьте на всякий случай заранее коды статистики (письмо Росстата), ОГРН, договора собственности или аренды, прайс-листы, анкету и другие регистрационные документы. Список бумаг можно уточнить у менеджеров маркетплейсов с помощью онлайн-чатов или по телефону.

Затем необходимо подписать договор-оферту, в котором отражены:

Это главный документ, который регулирует ваши взаимоотношения с онлайн-площадкой.

Не каждый товар подойдет для маркетплейса — требования

Принимая условия торговой площадки, вы автоматически обязуетесь работать в законном поле, где необходимо соблюдать правила маркировки и сертификации различных категорий продукции. Обычно маркетплейс не запрашивает у контрагентов-поставщиков сертификаты и декларации, но вы обязаны предъявить эти документы по первому требованию потенциального покупателя или представителя Роспотребнадзора.

Какая бумага необходима именно для вашего товара, подскажут в сертификационном центре «ЛенТехСертификация». Как правило, это:

Кроме этого, с начала 2021 года законодательно введена обязательная маркировка для обуви, одежды и некоторых видов текстиля. Подробности и условия процедуры можно узнать на сайте государственной системы «Честный знак».

За и против маркетплейсов — выводы

Безусловно, продажа товаров на онлайн-площадках имеет свои сложности и преимущества. Тема обширная, поэтому у нас вышла целая серия статей. Но при всей сложности для понимания, есть неоспоримые факты:

Онлайн-площадка вправе выставлять прочие условия или предлагать бонусы для новых поставщиков-контрагентов.

Прежде чем бежать в налоговую инспекцию регистрировать самозанятость и заполнять анкеты на маркетплейсах — позвоните в компанию «ЛенТехСертификация». Или свяжитесь с нашим экспертом через форму обратной связи, чтобы проверить — подлежит ли товар, который вы производите, сертификации или нет.

Самозанятые — разбираем все нюансы (кто такие, как платить налог, что и как можно продавать, какие плюсы и минусы и т.д.)

Самозанятость — новое слово и модный российский тренд последних лет трех. Это яркий пример того, о чем принято говорить: не было бы счастья, да несчастье помогло. Пандемия вынудила многих перейти на особый режим работы. Уместен вопрос: самозанятый гражданин, кто это? Каков его статус, в чем преимущества, есть ли недостатки? Поговорим об этом сегодня.

Сам по себе, но платит налог

Дополнительный заработок практиковали граждане и в СССР, и в новой России. Только раньше тех, кто торговал сувенирами собственного производства, продавал излишки урожая с дачи или вязаные носки, занимался частным извозом, ремонтом, пошивом, называли не иначе, как барышниками и спекулянтами. Сейчас они имеют возможность честно платить налоги и приобрели, наконец, официальный статус.

Имеет самозанятый гражданин плюсы и минусы от своей деятельности. Посмотрим, какие из них окажутся важнее.

Обратите внимание:

Самое главное преимущество — это легальность и гарантия от штрафов за незаконное ведение предпринимательской деятельности.

Есть сомнения в том, насколько долго сохранятся «сладкие плюшки» для самозанятых. Льготные налоговые ставки и прочие преимущества приняты законом до 2028 года включительно. Что будет дальше, пока неизвестно.

Самозанятый гражданин, кто это? И другие вопросы, которые часто задают про самозанятость.

О том как просто открыть самозанятость, мы уже рассказывали. Теперь осветим непростые нюансы. У это формы налогообложения тоже есть подводные камни.

Можно ли работать официально и быть самозанятым?

Можно быть трудоустроенным на постоянной работе, а в свободное время производить товары или оказывать услуги. Тогда правильно будет оформить самозанятость и платить налог на профессиональный доход с выручки.

Важно:

При этом нельзя оказывать услуги самозанятого своему прямому работодателю. Более того, нельзя уволиться с работы и тут же начать сотрудничать с предприятием на условиях самозанятости. С момента увольнения должно пройти не менее двух лет.

Это правило ввели для того, чтобы работодатели ради экономии не вынуждали увольняться сотрудников и не принимали их на условиях самозанятости. Ведь самозанятому никто не оплачивает сверхурочные, отпуск и больничный.

Статус самозанятого гражданина: все плюсы и минусы

На 20 марта 2021 года в России зарегистрировано более 2-х млн самозанятых. «Из тени» начали выходить сантехники, автомеханики, электрики, мастера маникюра, косметологи и люди других профессий. Для чего микробизнесмены оформляют новый статус, от каких проблем он избавляет, а какие создаёт, разбираемся в материале.

Зачем это людям?

Примеров так называемой «охоты» ФНС в соцсетях на кондитеров, мастеров маникюра, сантехников и других незарегистрированных предпринимателей — масса. Если повезет, то выявленный «нелегал» получает только предупреждение и требование оформиться по букве закона, в худшем — ФНС самостоятельно проведет расчет налогооблагаемой базы и налогов и выставит их к уплате, добавив еще и штрафы за незаконное предпринимательство.

Раньше многие не решались зарегистрировать свой бизнес официально, потому что, как индивидуальным предпринимателям (ИП), им, при нестабильном и скромном доходе, пришлось бы платить фиксированные взносы.

С введением специального налогового режима для самозанятых у фрилансеров появилась возможность работать без страха перед неожиданными проверками и серьезно сэкономить. Применение налога на профессиональный доход (НПД) не предполагает покупку онлайн-кассы, и здесь низкие налоговые ставки. Воспользоваться НПД могут как обычные граждане, так и ИП.

Кто может стать самозанятым-гражданином, а кто самозанятым-ИП

Для начала об обычных физлицах. Они могут стать самозанятыми, если:

Уточним, что самозанятый не имеет права продавать товары, ранее приобретенные для перепродажи, а вот те, что он изготовил сам (например, мебель, одежду, бижутерию и т.п.) продавать может. Главное, чтобы такие товары не подпадали под обязательную маркировку или акцизы. Но и здесь есть выход — можно продавать не готовые вещи, а выполненные на заказ.

К примеру, сшить платье и выставить его для продажи на сайте самозанятому запрещено, потому что тогда придется наносить на товары маркировку. Если же заказчики делают индивидуальные заказы на пошив, то самозанятый может заниматься этой деятельностью и ничего не нарушает.

Если вы не можете точно определить подходит ли ваша деятельность под самозанятость, можете запросить разъяснения в своей налоговой инспекции и руководствоваться ими.

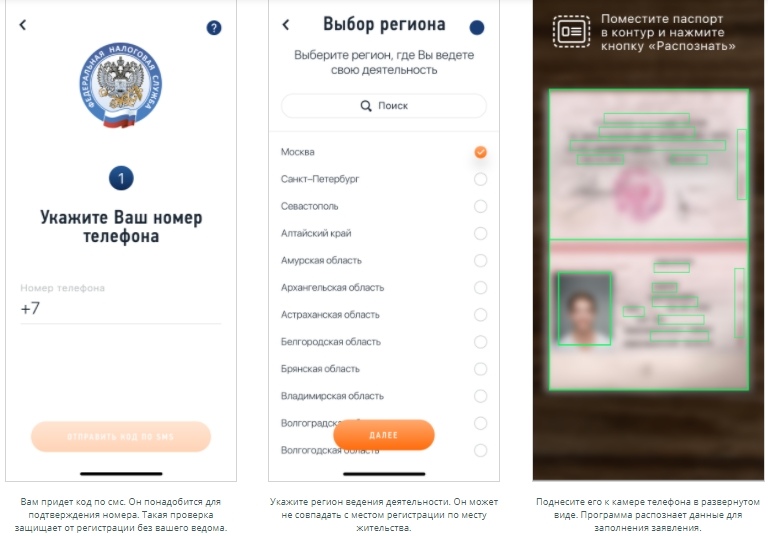

Как физлицу стать самозанятым

Как ИП перейти в самозанятые

Что касается ИП, то к ним применяются те же самые ограничения, что и для обычных физлиц. Дополнительно — ИП не может применять никаких других режимов (патент, упрощенная или общая система), кроме самозанятости.

Если вы только регистрируетесь в качестве индивидуального предпринимателя, то сразу не сможете выбрать налоговый режим для самозанятых:

Шаг 1. Сначала вы ждете, когда вас зарегистрируют в качестве ИП и в течение 30 дней с даты в свидетельстве о регистрации уже можете перейти на НПД.

Шаг 2. Скачайте приложение «Мой налог» и пройдите в нем регистрацию (это можно сделать также с помощью банков-партнеров, все крупные банки предлагают такую услугу). Вот и все — вы ИП-самозанятый.

Если вы действующий предприниматель, то необходимо отказаться сначала от других режимов налогообложения (кроме ОСНО, если применяете общую систему, никаких заявлений писать не нужно).

Если при регистрации вы подавали заявление о переходе упрощенную систему (УСН), то нужно писать заявление на ее отмену по форме 26.2-8.

Переходили на ЕСХН − заполняйте и отправляйте в ФНС бланк 26.1-7.

Если применяете патент, придется подождать, пока его действие закончится или досрочно отказаться от патента, отправив в ФНС форму 26.5-4.

НПД подойдет предпринимателям-одиночкам, если у вас есть работники, то использовать режим самозанятости не получится.

В чем плюсы самозанятости для граждан и ИП:

К примеру, сумма налоговой базы составила — 200000 рублей, НПД по ставке 6% — 12000 рублей. 1% = 2000 (200000*1%) рублей, значит к уплате будет — 10000 (12000-2000), а сумма оставшегося бонуса — 8000 (10000-2000).

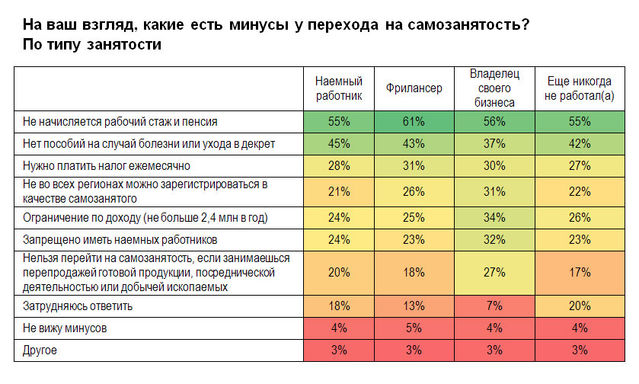

Есть ли минусы у самозанятости?

Запрет на найм сотрудников тоже ограничивает возможности самозанятого. К примеру, ИП применяет НПД и продает изготовленные им лично кондитерские изделия. Заказов становится все больше и предпринимателю нужен помощник, но нанять его он не сможет, ведь тогда он утратит право на НПД.

Можно попробовать выйти из ситуации — заключить договор подряда с таким же самозанятым. Но тогда есть риск, что подобные отношения переквалифицируют в трудовые и заставят ИП заплатить НДФЛ и взносы за сотрудника, а также пересчитают налоги от дохода уже по ставке 13%, а то и НДС еще насчитают.

Когда самозанятому обязательно понадобится статус ИП

В ряде случаев недостаточно быть просто самозанятым плательщиком НПД. Необходимо иметь еще и статус ИП. Связано это прежде всего с видом деятельности.

Есть виды деятельности, требующие специальных разрешений, которые априори выдаются только предпринимателям.

Например, это относится к такси. Дело в том, что разрешение на деятельность по перевозке пассажиров обычным физлицам не выдается. Поэтому самозанятому таксисту надо быть ИП на НПД.

Причем не имеет значения, в каком порядке оформлять эти два статуса. Можно сначала зарегистрироваться в качестве ИП, а затем перейти на НПД. Или же сначала зарегистрироваться самозанятым, а после этого подать документы на регистрацию ИП.

Есть и другие виды лицензируемые виды деятельности, вести которые самозанятые могут только будучи ИП (полный перечень лицензируемых видов деятельности можно посмотреть в статье 12 Федерального закона от 04.05.2011 № 99-ФЗ).

Примеры: монтаж пожарной сигнализации, медицинские услуги (например, лечебный массаж). А вот получать лицензию на обучение, если этими услугами занят лично ИП, не нужно. К примеру, можно вести обучение детей рисованию или проводить коучинг для взрослых.

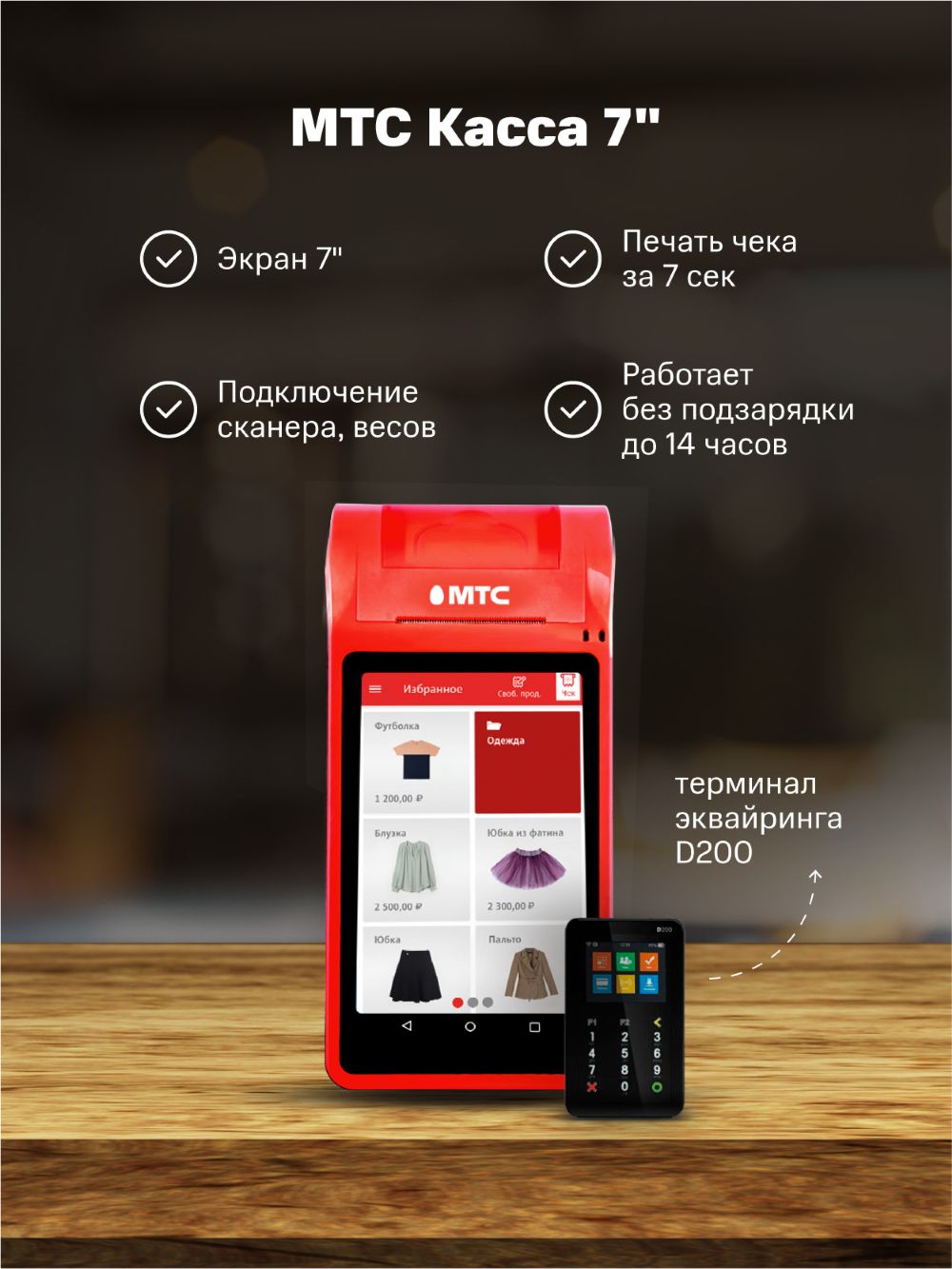

Когда самозанятому потребуется онлайн-касса

При потере статуса самозанятому-физлицу нужно будет зарегистрироваться в качестве ИП, а действующему предпринимателю сменить налоговый режим. В любом случае и тому и другому понадобится онлайн-касса для приема платежей.

Причем не обязательно касса потребуется только при получении оплаты от физических лиц. Если ИП или представитель организации захочет рассчитаться картой (не важно корпоративной или нет) или наличными, то придется выбить чек.

Также, если самозанятый решит сменить или добавить новый вид деятельности, который не подпадает по НПД, ему тоже нужно будет внести коррективы в работу.

Какую кассу выбрать?

Прежде всего это зависит от потока клиентов, количества товарных позиций, услуг, работ, необходимости перемещать кассу (мобильности) и т.д.

Подумайте об экономии на эквайринге. В МТС Кассу встроен функционал по приему безналичных платежей без терминала (через систему быстрых платежей — СБП). Комиссия здесь гораздо ниже и составляет всего — 0,4%-0,7%. Компания также оказывает услуги по регистрации кассы в ФНС и подключению к ОФД и осуществляет техподдержку в режиме 24/7.

Давайте посмотрим на самые популярные модели МТС Касс.

МТС Касса 5А — модель подойдет тем, кто постоянно передвигается — мастерам по вызову, курьерам, экспедиторам и т.д. В этот аппарат встроен эквайринг, поэтому вы сможете не только пробивать на ней чеки при получении наличных, но и получать оплату по картам.

МТС Касса 5 — аналогичная модель, но без бонуса в виде эквайринга (терминал можно подключать отдельно через bluetooth).

Для удобства пользователей предусмотрена товароучетная система, которая встроена в кассу (точно нужна тем, кто работает с маркированными товарами)

Самозанятые в 2021 году: виды деятельности для самозанятых граждан, кто может перейти на спецрежим, ограничения, чем заниматься, алгоритм расчета налога

С момента вступления в силу закона о введении экспериментального налогового спецрежима НПД из тени вышли очень многие специалисты. Для кого этот режим и какими видами деятельности можно заниматься в статусе самозанятости – на эти и другие важные вопросы подробно отвечаем в статье.

Кто может перейти на спецрежим

Получить статус самозанятости может практически любое физлицо и даже ИП. Но при этом нужно обязательно соответствовать ряду условий.

Ключевое требование – работать самостоятельно, без команды. У самозанятого не должно быть наемных сотрудников. Максимально допустимый годовой доход от личной профдеятельности на этой системе – 2,4 миллиона рублей. Ежемесячные суммы не контролируют.

Как только превышается годовая планка, лицо теряет право на применение спецрежима. В данном случае необходимо оформлять ИП или ООО и перебираться на другую систему. Например, на общую, упрощенную или патентную.

Самозанятость – привилегия не только для РФ. Возможность оформить статус с аналогичными условиями дается и жителям ЕАЭС – армянам, белорусам, киргизам, казахам. Регистрация для иностранцев выполняется по ИНН, который выдается местными органами.

С 2020 года регистрироваться разрешили с 16 лет. Вероятно, лицам младше 18 лет, которые оформят самозанятость в 2021, предложат вычет в объеме 12 130 рублей в дополнение к стандартным 10 000. Сейчас этот вопрос рассматривается на уровне правительства.

Поначалу эксперимент со спецрежимом проводился только в нескольких регионах страны. Сейчас оформить самозанятость можно без проблем в любой точке России. Местом ведения деятельности считается регион, в котором находится налогоплательщик или же его клиент. Данную информацию указывают во время регистрации. Регион может не совпадать с местом регистрации и фактическим проживанием самозанятого. При необходимости его корректируют, но не чаще раза в год.

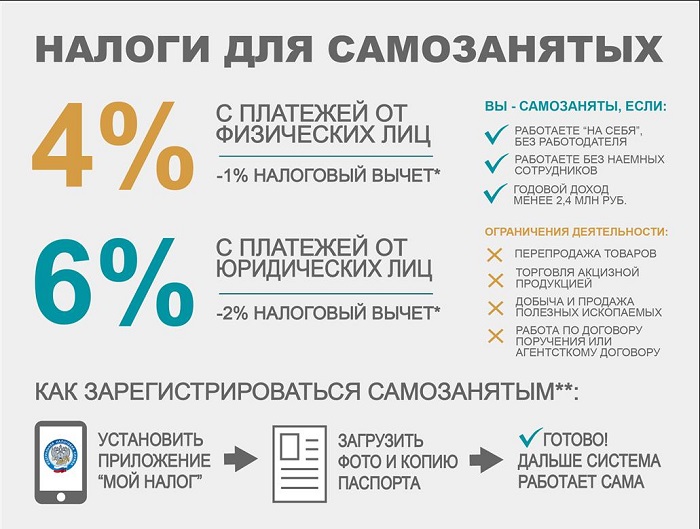

Единственный налог, который нужно уплачивать пользователям режима – НПД. 4% или 6% – в зависимости от того, кто перевел оплату. Если в течение расчетного месяца пользователю не поступают средства, то и платить не придется. Все сделки фиксируются в сервисе «Мой налог», где и рассчитывается сумма обязательного платежа. Через эту программу пользователь взаимодействует с ФНС. Все просто и удобно.

Ограничения системы НПД

Помимо лимита на выручку, спецрежим предполагает еще несколько ограничений. В основном они касаются видов самой деятельности.

Самозанятость не дадут, если вы:

Для получения профессионального дохода самозанятые трудятся самостоятельно, а не на конкретного работодателя по договору. Но допускается и совмещение деятельности по НПД с работой по найму.

Также есть ограничения по виду самого дохода. Кроме того, который получают в рамках официальных трудовых отношений, запрещены и следующие:

Чем могут заниматься самозанятые

Теперь о тех видах деятельности, которые может осуществлять самозанятый. Их гораздо больше, чем запрещенных.

Если очертить в целом, на НПД можно заниматься:

К этим 3 категориям относится довольно много видов деятельности, с которых получают личный профессиональный доход. Для удобства разделим их на сферы и приведем конкретные примеры.

Бьюти

Здоровье

Образование

Общепит

Авто и перевозки

Услуги по дому

Развлечения

Фото/видео

Полиграфия

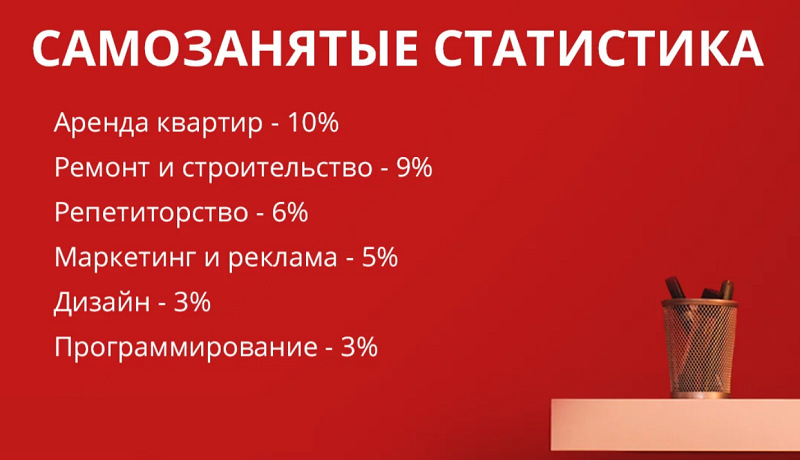

Статистика по видам деятельности самозанятых

Животные

Строительство и ремонт

Удаленная работа через интернет

Информационные технологии

Hand Made

Продажа различной продукции своего производства:

Одежда

Финансовые, бухгалтерские и юридические консультации

Аренда различных объектов

Окружающая среда

Это далеко не полный перечень видов труда для самозанятых. Такого списка в принципе не существует. Даже в законе 422-ФЗ прописаны только те виды деятельности, при которых оформить самозанятость не получится.

Отсюда делаем вывод, что пользователи спецрежима могут заниматься практически любой деятельностью, напрямую не запрещенной законом. Главное – соответствовать критериям, которые рассматривались выше: укладываться в годовую норму по доходам и не нанимать сотрудников.

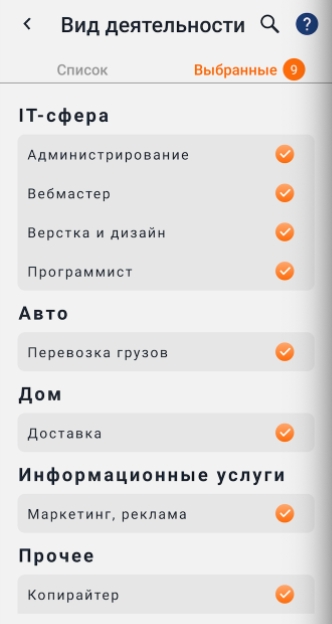

Примерный список профессий, подходящих для этой категории налогоплательщиков, есть в сервисе «Мой налог». Его можно посмотреть в приложении или в веб-кабинете.

Постановка на учет в соответствии с видом деятельности

Для оформления самозанятости не обязательно посещать местную налоговую. Процедура может выполняться в режиме онлайн несколькими способами:

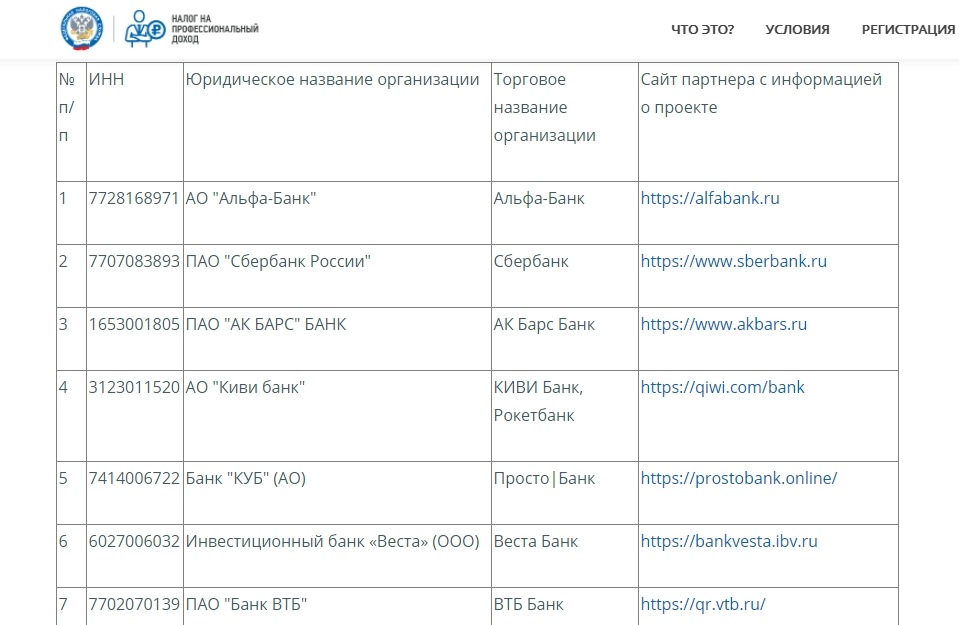

Список банков, поддерживающих обмен данными с ФНС

После успешного прохождения процедуры служба направляет налогоплательщику соответствующее уведомление. Все подробности регистрации мы рассматривали в одном из предыдущих материалов.

Отказаться от статуса легко: такая функция реализована в программе. Достаточно выбрать пункт «Сняться с учета НПД» в своем профиле. Но перед этим важно погасить всю начисленную сумму налога.

Статус может перестать действовать и автоматически. Такое происходит, если предприниматель нанял сотрудников или получил от своей деятельности более 2 400 000 рублей прибыли за год.

Может ли ИП оформить самозанятость

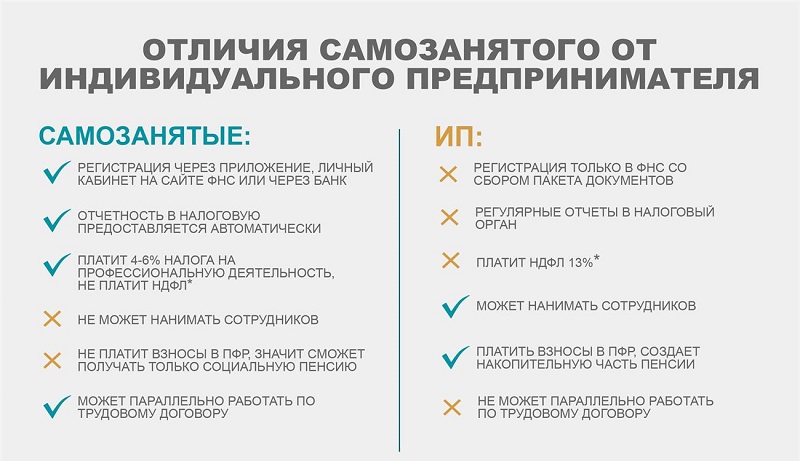

Самозанятые и ИП отличаются по таким критериям:

Что лучше – самозанятость или ИП – нужно решать с учетом специфики бизнеса. Например, для стандартного интернет-магазина, который продает товары не собственного производства и имеет сотрудников в штате, режим НПД не подойдет.

Однако в законе предусмотрена возможность оформления самозанятости для действующих предпринимателей, если они занимаются деятельностью, не запрещенной режимом. Закрывать ИП при этом нет необходимости. Достаточно подать заявление нужного образца в налоговую. Но совмещать НПД с другими режимами не получится. Поэтому от прежней системы необходимо отказаться в течение месяца после подтверждения нового статуса.

Плюс, стоит учитывать общие ограничения. Как и физлицу, ИП на спецрежиме нельзя нанимать персонал и превышать планку относительно годовой прибыли.

Как сменить сферу или расширить список услуг

Самозанятый может указывать в сервисе «Мой налог» не одно, а сразу несколько направлений работы. В этом плане законодательство не предусматривает никаких ограничений.

Если вы уже являетесь самозанятым, но хотите сменить изначально указанную деятельность или добавить новый товар/услугу, это можно сделать буквально за несколько минут. Понадобится только открытое приложение.

Дальше нужно выполнить несколько простых действий:

Алгоритм расчета налога для разных услуг

Налог для самозанятых рассчитывается автоматически в приложении каждый месяц. Ставка зависит от того, с кем сотрудничает лицо. Если с частным заказчиком, придется отдать 4% от дохода, с компанией – 6%. Такое правило действует независимо от вида предоставляемых услуг.

Для лучшего понимания алгоритма расчета разберем на примере.

Есть условная Анна Владимировна. Через свою страницу в «Инстаграм» она продает вязаные игрушки, которые делает своими руками. В апреле Анна заработала на продажах частным лицам 15 000 рублей. Также была сделка с компанией, которая занимается реализацией детских игрушек. С этой сделки она выручила 25 000 рублей.

Исходя из приведенных данных, рассчитываем налог к уплате:

Итого, налог за апрель составит 2 100 рублей. Его нужно уплатить в следующем месяце не позднее 25-го числа. Также к этой сумме может применяться налоговый вычет. В любом случае все актуальные данные отображаются в приложении.

Заключение

Основная цель нового спецрежима – легализация профдоходов, большинство из которых всегда находились в тени. И этого удалось достичь: самозанятость оформили уже около 2 000 000 человек. Режим удобен тем, что он подходит для легальной реализации практически любых видов услуг и товаров собственного производства. Достаточно соблюдать 2 ключевых условия, рассмотренных в статье и не входить в список исключений, прописанных в законе.