Что значит пассив и актив у людей

Активы и пассивы: определения и примеры

Теория активов и пассивов помогает управлять материальным благополучием. Понимание различий между активной и пассивной частью личного бюджета позволяет увидеть, что нас по-настоящему обогащает, а что тянет финансовую ситуацию вниз.

Определение активов и пассивов

Существуют три основные трактовки активов и пассивов. Первая связана с классическими определениями из области бухгалтерского учета. Вторая трактовка описывает точку зрения обывателя. Третья возникала по мере развития темы управления инвестициями и личными финансами и касается инвесторов. Начнем с первой.

Первая трактовка

В бухгалтерском учете под активами подразумевается основной капитал компании и оборотные средства, а под пассивом — уставный капитал, привлеченные и заемные средства. Согласно классическому подходу:

активы представляют собой материальные и нематериальные объекты, которыми владеют организации и физические лица. Например: недвижимость, оборудование, транспортные средства, объекты авторского права и т.д. Отдельную подробную статью про активы компании читайте здесь;

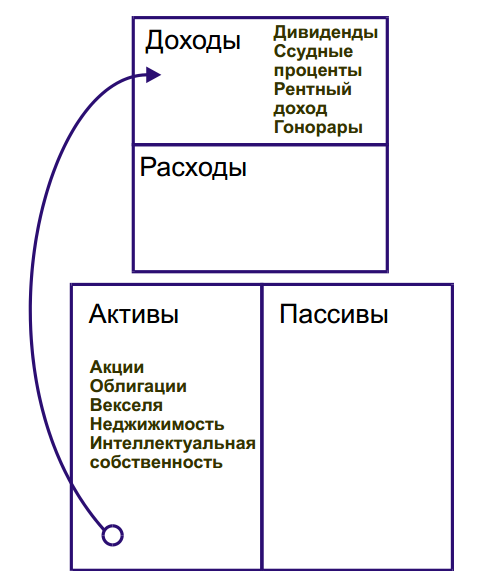

Активы и пассивы компаний отображаются в специальной отчетности — бухгалтерском балансе. В правой части таблицы содержатся сведения об имуществе и средствах для получения прибыли (активы), а в левой источники формирования этих средств (пассивы). Обе части должны уравновешивать друг друга.

Вторая трактовка

Ее можно назвать «интуитивной» и услышать от людей, не имеющих специальных финансовых знаний. Обычно люди подразумевают под активом то, что несет в себе какую-то ценность и может быть превращено в деньги: автомобиль, недвижимость, антиквариат, ценные бумаги и др. Пассивом же в этом случае является безусловный расход, такой как возврат долгов, плата за аренду жилья, налоги и др.

Третья трактовка

Однако если вдуматься, недвижимость может навсегда остаться в собственности владельца. И если он ей пользуется, то вынужден оплачивать коммунальные услуги, делать периодический ремонт и пр. А значит, нести постоянные расходы. У автомобиля больше шансов быть проданным, но как правило по гораздо более низкой стоимости. Особенно, если речь о новой модели с продажей через несколько лет. И все эти годы у владельца опять расходы: страховка, бензин, возможно парковочное место и пр.

Первым на этот момент обратил внимание Роберт Кийосаки. Его книги я рассматривал тут. Согласно его определению,

С точки зрения бухгалтерского учета такая трактовка ошибочна, но в плане создания своего денежного потока вполне логична. Грамотный инвестор понимает, что активы должны превосходить пассивы. Не так просто принять собственную квартиру источником затрат, а не потенциальным доходом от продажи; однако такой подход формирует более реальный взгляд на свои финансы.

Виды активов

К активной части личного бюджета можно отнести финансовые вложения, которые приносят постоянный доход или увеличивают свою стоимость с течением времени. Самыми популярными активами являются:

Активы классифицируют по разным признакам. При планировании инвестиций стоит учитывать такой признак, как ликвидность — скорость обращения в деньги. Бывают:

Виды пассивов

Пассивная часть бюджета формируется из собственных средств и взятых на себя финансовых обязательств. Обычно к ним относят:

Обслуживание долгов и имущества требует постоянных денежных вливаний. А между тем квартира с первичного рынка становится «вторичкой», товар переходит в категорию «бывший в употреблении», новая автомашина изнашивается и т.д. Понятно, что совсем обойтись без пассивов невозможно – но речь и не о том, чтобы вовсе исключить их из жизни, а о поддержании разумного баланса между ними и своими активами.

Превращение пассивов в активы

Итак, активы и пассивы имеют различную экономическую природу, но могут «меняться местами» в зависимости от трактовки. Точнее, одни и те же объекты могут становиться как источниками прибыли, так и убытков в зависимости от условий.

| Инструменты | ||

| Денежные средства | лежащие на депозите (частичное сбережение от инфляции) | в кошельке (особенно при высокой инфляции) |

| Недвижимость (квартира, земля, дом) | сдана в аренду и приносит прибыль | используется в личных целях, приносит одни затраты (оплата ЖКУ, ремонт и т.д.) |

| Автомобиль и другое транспортное средство | используется для получения дохода (аренда, бизнес по развозке товара) | не приносит никаких доходов, но требует страховки, бензина и пр. |

| Ценные бумаги (акции) | при росте курсовой стоимости, при наличии дивидендов | не платят дивиденды и не растут в цене, но есть плата за депозитарий |

| Информация, знания | если позволяют получать доход | если требуют финансовых вложений, но не помогают заработать |

Что делать с активами и пассивами?

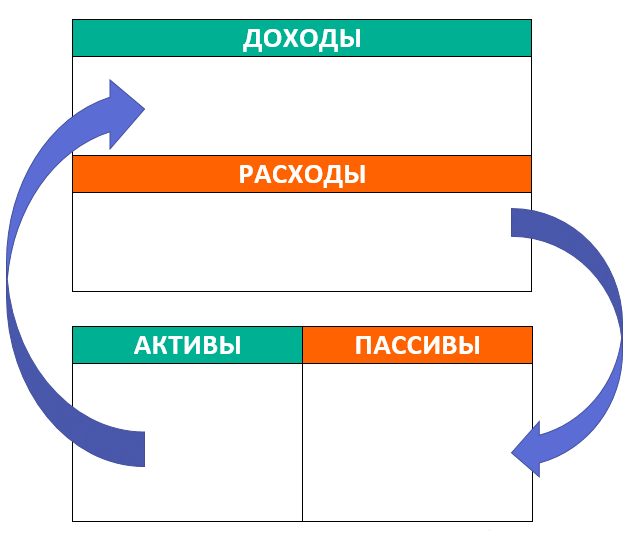

Итак, инвестор должен стремиться к тому, чтобы активы приносили больше доходов, чем забирают пассивы. Изменить ситуацию к лучшему поможет периодическое планирование личного бюджета.

Небольшой отчет позволит вам понять, как правильно тратить заработанные деньги и сколько можно инвестировать, чтобы не уйти в минус. Отчет можно подготовить по следующему плану.

Использование пассивов должно быть направлено на увеличение активов. Например, средства, сэкономленные на развлечениях, можно потратить на покупку ценных бумаг. Если после погашения потребительского кредита расходы уменьшились, не стоит брать новый, лучше положить деньги под проценты или инвестировать в надежные активы.

Таблица «Примерное распределение личного капитала»

| Способы денежных вложений | 1 год | 2 год | 3 год | 4 год | 5 год |

| Банковский вклад в рублях | 5% | 10% | 10% | 20% | 4% |

| Мультивалютный банковский вклад | — | — | — | 5 | 10% |

| Ценные бумаги | — | 5% | 7% | 9% | 20% |

| Доля вложений в активы | 5% | 15% | 17% | 34% | 34% |

| Квартира (ипотека, оплата ЖКХ) | до 30% | до 30% | до 30% | до 30% | до 30% |

| Автомобиль | до 6% | до 6% | до 6% | до 6% | до 6% |

| Продукты | 20% | 20% | 18% | 18% | 18% |

| Одежда | 15% | 13% | 13% | 10% | 10% |

| Развлечения (бары, кафе, кино) | 10% | 2% | 2% | 2% | 2% |

| Потребительский кредит | 14% | 14% | 14% (кредит погашен) | — | — |

| Доля расходов на пассивы | 95% | 85% | 83% | 66% | 66% |

На создание базы пассивного дохода часто уходят годы. Допустим, для начала установлена цель: получать прибыль от активов в размере 10% от пассивов. Через 2-3 года можно запланировать увеличение пассивного дохода до 30% от расходов. Долгосрочную цель лучше разбить на несколько мелких. Это позволит видеть результат и поощрять себя за небольшие достижения.

Заключение

Анализ активов и пассивов избавляет от многих заблуждений, в том числе от иллюзии выгодности владения. Стремясь приобрести дорогую недвижимость, несколько машин, предметы роскоши, мы рискуем лишиться возможностей для увеличения капитала. Ведь у пассивов есть две цены: цена покупки и цена владения. Именно это имел в виду Роберт Кийосаки, когда говорил: «У бедного человека нет активов. Вся его собственность — сплошные пассивы, приносящие вместо прибыли одни затраты».

Что такое активы и пассивы

Активы и пассивы – вы наверняка слышали два этих понятия, которые наиболее часто связываются с бухгалтерской сферой деятельности. И вроде бы все достаточно просто, и все равно остается немало вопросов, особенно у людей, чья деятельность не слишком близка к бухгалтерской.

Тем не менее, именно распределение активов и пассивов определяет, насколько прочным будет ваше материальное благополучие, и каковым будет качество жизни. Постараемся максимально просто объяснить, что же такое активы и пассивы, и как научиться ими управлять.

Активы и пассивы в двух словах по Кийосаки

Если не бродить по дебрям финансовой терминологии, то данные явления можно определить предельно просто. Именно такое определение дал Роберт Кийосаки.

При этом и активы, и пассивы имеют разные виды, но имеются буквально у каждого. Если вы поддерживаете порядок в финансах, и знаете, куда уходят ваши деньги, и откуда они к вам поступают, разобраться в этом вопросе не составит труда.

Разновидности активов

Активы – это те финансовые вложения, которые либо генерируют постоянный пассивный доход, либо становятся дороже со временем, что также гарантирует доход в перспективе.

Можно назвать огромное количество активов, и вы наверняка знакомы с рядом из них. Самыми популярными считаются:

Даже если вы даете в долг человеку или организации под процент, это тоже будет считаться вашим активом, который принесет доход. Правда, стоит понимать, что правильно дать в долг тоже нужно уметь, чтобы не потерять того, что у вас есть. В противном случае, этот актив превратится в пассив.

Виды пассивов

Итак, пассивы – это то, что деньги у вас забирает. Наиболее распространены в наше время следующие пассивы:

Вы удивитесь, но квартира, машина, техника – это тоже пассивы, требующие денег на свое обслуживание. Одно дело – приобрести квартиру и получать с нее доход от аренды, совсем другое – купить и жить в квартире, совершая коммунальные платежи, делая периодически ремонт, оформляя страховку и так далее.

Такую классификацию приводит Роберт Кийосаки, который уверен, что чем больше активов, и чем меньше пассивов, тем лучше для человека и его благосостояния. Многие бухгалтеры с этим утверждением не согласны, приводя аргументы в пользу того, что активы всегда равны пассивам, как у человека, так и организации.

Может ли актив стать пассивом и наоборот

Начнем с того, что не все пассивы являются исключительно таковыми. Приобретая автомобиль, вы получаете не только пассив, но и определенную собственность, которая имеет свою ценность. Это тоже актив, но, при использовании автомобиля самостоятельно, не приносящий дохода.

При этом активы вполне могут стать пассивами и наоборот. Приведем простой пример?

При этом стоит понимать, что важное отличие богатого человека от бедного или представителя среднего класса заключается в умении поддерживать баланс активов и пассивов.

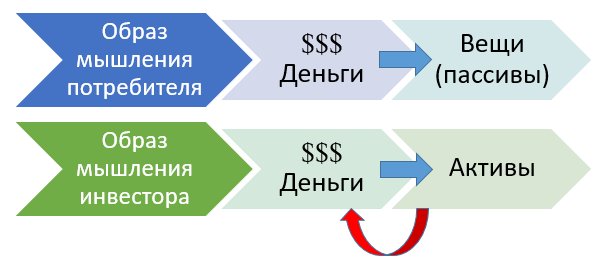

Как думает среднестатистический человек? Если у меня много денег, я могу купить автомобиль, дом, дачу, яхту и прочее. Однако он же не задумывается, что приобретение подобных пассивов влечет за собой траты в дальнейшем.

Богатый, или, по крайней мере, финансово грамотный человек не будет бездумно приобретать пассивы, не приобретая при этом и активы тоже. Если он и совершает какую-то крупную покупку, параллельно он следит и за увеличением объема активов, чтобы не возникло дисбаланса. И уж конечно разумный, грамотный человек не будет приобретать пассивы за другие пассивы, иными словами, оформлять покупку в кредит.

Как поддержать баланс активов и пассивов

В жизни невозможно обойтись без пассивов вовсе. Мы все равно живем в доме, пользуемся гаджетами и транспортом, и включаем в свою жизнь другие блага цивилизации. Поэтому, дабы сохранить равновесие, необходимо чтобы прибыль от активов в разы превышала объем пассивов. Как это сделать?

Результат оценки сравнивается. На первых порах стоит хотя бы начать жить по средствам, чтобы расходы не превышали доходов, а нужные вещи не приобретались в кредит. В дальнейшем систему сведения баланса можно уже совершенствовать, планируя дополнительные доходы.

Что такое актив и пассив в вашем личном бюджете – как они делают вас богаче и беднее, как их правильно учитывать и что про них надо знать

Активы кладут деньги в ваш карман, а пассивы вынимают.

Когда я смотрел курс от Скиллбокса по финансовой грамотности, там было сказано, что актив – это все то, что можно превратить в деньги. Квартира в которой вы живете, – актив, потому что ее можно продать и заработать, ваша машина – актив, потому что она тоже стоит денег, драгоценности, компьютер и холодильник аналогично являются активами.

Пассивы – это ваши долги. Крупные кредиты, ипотеки, микрозаймы и разные другие задолженности.

Это были два определения, которые дали люди с высшим финансовым образованием. Но есть и немного другой взгляд, давайте с ним познакомимся.

Более жизненное определение активов и пассивов

У американского бизнесмена Роберта Кийосаки есть книга «Богатый папа, бедный папа». Он там приводит другое определение активов и пассивов. По его словам, актив – то, что приносит вам деньги, а пассив – то, что «вынимает деньги из вашего кармана».

Теперь задумайтесь. Квартира – это актив или пассив? По логике Кийосаки, это пассив, потому что она постоянно вынимает из вашего кармана деньги. Вы ведь платите за коммунальные услуги, за капитальный ремонт, вы платите налог на недвижимость. Если у вас вдруг закончатся деньги, но будет квартира – она сделает вас банкротом, потому что вам нечем будет за нее платить.

Ваша машина – тоже пассив. Вы постоянно тратите на нее деньги. Вы ее заправляете, ремонтируете, покупаете в нее всякие штуки типа новой музыки или еще чего-нибудь.

Какое определение правильное

Сложно сказать. Когда я продолжил слушать кандидата экономических наук на Скиллбоксе, она сказала, что неправильно считать активами только то, что приносит доход. Объяснила она это так. Имущество может не приносить доход сейчас, но может принести его в будущем. Например, квартиру можно продать – вот и будет доход, машину аналогично можно продать и получить за нее наличные деньги.

Кроме этого активы типа машины могут помогать нам экономить деньги. Например, мы ездим на какой-то очень экономной машинке – да, мы ее заправляем, ремонтируем, но все-таки мы тратим на нее меньше денег, чем, например, на Волгу, которой бензина нужно не знай сколько.

Но вам ведь не так важны тонкости экономической науки. Вам ведь надо не стать банкротом, вы хотите чувствовать себя уверенно в плане финансов. Так что берите на заметку оба определения.

Как создавать активы

Есть два пути. Либо создавать актив с нуля, либо покупать его. Оба варианта сложны.

Приведу пример с сайтом. Вы можете самостоятельно его создать и развивать, а можете сразу купить готовый. Что выгоднее?

В любом случае, чтобы определить свою выгоду, вам нужны углубленные знания. Развивать сайт – это большая аналитическая работа. Надо постоянно наполнять его статьями, монетизировать эти статьи, отслеживать их продвижение, сравнивать доходность по статьям в разных рубриках. Если вы никогда раньше этим не занимались – скорее всего, вы потерпите неудачу и при создании сайта, и при его покупке. Потому что ничего не знаете и не умеете.

Если же у вас есть опыт развития информационных ресурсов и есть деньги, вы можете купить готовый проект, проанализировать его, усовершенствовать и превратить в денежную машину. Чтобы не тратить время и силы на его создание с нуля.

Еще пару слов скажу о каждой стратегии.

Покупка актива

В экономике принято считать, что стоимость актива равна его примерной доходности за 5-10 лет. Если сайт приносит в месяц сто тысяч рублей, то его стоимость будет составлять от шести до двенадцати миллионов рублей.

Когда вы покупаете актив, он обычно уже полностью «настроен» и приносит деньги. На купленном сайте уже будут статьи, будет база подписчиков, реклама и пр. Вам не надо будет самостоятельно это все настраивать.

Другой пример – с магазином. Вот был у меня перед домом магазинчик, десять лет был. Я там десять лет покупал хлеб у двух продавщиц. Потому вдруг захожу – опа, витрины другие, продукты другие, продавщица другая. Я ей: «Где старый магазин?» Она мне: «Закончился. Что вы хотели?» – «Пеклеванного хлеба, полбуханки» – «Вот, пожалуйста».

Новым владельцам магазина не надо делать рекламу, зазывать потребителей, шарики вешать и писать «Мы открылись». Это все уже было сделано до них.

Создание актива

Для создания актива нужно меньше денег, но нужны время и усилия. Вообще, время и деньги обычно всегда на двух чашах весов – чем больше требуется одного, тем меньше нужно другого.

Это более сложный и тернистый путь. Проблема большинства людей, которые пытаются создать себе какой-то актив – отсутствие практического опыта и отсутствие настойчивости.

Начали делать канал на ютубе, десять роликов туда записали, бросили.

Начали делать сайт – выбрали неправильный домен, нарушили все правила оптимизации, сайт попал под фильтры, заглох. Почему? Потому что нет опыта. Сунулись туда, где все ново и непонятно.

Как сравнивать активы между собой

Есть четыре фундаментальные характеристики: доходность, окупаемость, надежность и ликвидность. Давайте с ними познакомимся.

Доходность

Она показывает, сколько денег приносит выбранный актив в определенный период. Например, за месяц, квартал или год.

Доходность для удобства сопоставляется с капиталом, который был вложен в развитие актива. Например, у меня в городе можно за два миллиона купить квартиру и сдавать ее тысяч за десять в месяц. А можно за два миллиона создать и раскрутить очень классный веб-сайт и вывести его на доходность, скажем, 70 000 рублей в месяц (для начала). Вот и будет разница.

Такое сопоставление подводит нас к другой важной характеристике – окупаемости актива.

Окупаемость

Это срок возврата вложенных денег. Кроме денег, конечно, вкладываются время и силы, но их «окупаемость» сложно посчитать, поэтому считаются только деньги.

Квартира за два миллиона, которую я буду сдавать, окупится за 200 месяцев – примерно 16 с половиной лет. Сайт окупится за 28 месяцев – то есть за 2 года и 4 месяца.

Но. Когда вы анализируете окупаемость, надо думать, не потребуются ли вам дополнительные вложения в актив. Например, в квартире иногда нужно делать ремонт – может, не капитальный, но косметический. Сайт тоже надо поддерживать – добавлять на него свежие статьи, улучшать старые публикации.

Надежность

Надежность показывает, насколько стабилен ваш актив. Сравним для примера акции и квартиры. Акции компании менее надежны, потому что компания может обанкротиться, компания может прекратить свою работу из-за внезапно наложенных санкций, из-за резкого изменения валютного курса и еще из-за чего-нибудь.

Квартиры как были в доме, так и будут. Если рядом с вашим домом находится университет, куда каждый год приезжают учиться новые студенты – на вашу квартиру всегда будет спрос у съемщиков. Этот спрос может пропасть только из-за какого-нибудь стихийного бедствия, войны или карантина при Covid-19.

Ликвидность

Ликвидный – это такой, который можно очень быстро продать. Акции относятся к категории высоколиквидных активов, потому что они продаются за долю секунды – нажал в торговом терминале на кнопку Sell – акции проданы.

Недвижимость – значительно менее ликвидный актив. Вы ее можете месяцами продавать и так и не продать. Один человек пришел, посмотрел, ушел, второй пришел, посмотрел, ушел – и так далее до бесконечности.

5 дополнительных характеристик активов

Есть еще пять характеристик. Они не самые главные, но их тоже важно учитывать.

Стабильность

Насколько стабильно актив приносит вам доход. Доходы от сайта могут быть сильно подвержены сезонности. Например, если у вас информационный ресурс про огород, трафик на него будет идти весной, летом и осенью, а всю зиму будет застой.

В моем доме на первом этаже сдается помещение и как-то раз там появился магазин «Рыбалка». Был, был, потом я смотрю – вместо рыбалки парикмахерская. Я пришел в эту парикмахерскую постричься, спрашиваю: «А куда рыбалка делась?» Парикмахерша говорит: «Ну, они там поторговали летом, а потом она год стояла, до следующего лета. Теперь всё, съехали».

Рыбалка сменилась на парикмахерскую, потому что парикмахерская – это стабильный денежный поток (людям надо стричься круглый год), а магазин для рыбаков – как раз не стабильный.

Легальность

Законно ли вы используете определенный актив. Самый популярный пример в этом плане – финансовые пирамиды. Вы можете вложиться в пирамиду, вас за это не оштрафуют, можете даже какие-то деньги там заработать, но если вы сами ее создадите – у вас будут серьезные проблемы с законом.

Потому что пирамида – это нелегально.

Сохранность

Как долго ваш актив может «сохраняться» и продолжать приносить вам прибыль. Недвижимость может сохраняться очень долго – по идее, пока здание не рухнет. А оно может десятилетиями не рушиться.

Информационный сайт на определенную тему будет «в сохранности» до тех пор, пока эта тема будет актуальна. Если у вас сайт про то, как зарабатывать на биткоинах, и биткоины вдруг перестают существовать, – ваш сайт станет никому не нужен.

Конфиденциальность

Может ли информация о том, что вы владеете определенным активом, быть конфиденциальной? Если у вас есть пакет акций – возможно, что да. Если вы владеете десятью сайтами и на них нигде нет информации о вас – конфиденциальность тоже будет обеспечена.

Но если у вас коттедж в центре города, который вы сдаете посуточно – тут уже намного сложнее оставаться «в тени».

Доступность

Насколько легко вам с вашими деньгами и знаниями взаимодействовать со своими активами. Недвижимость за рубежом может быть вам недоступна хотя бы уже потому, что у вас на нее нет денег, или потому, что вы не являетесь гражданином определенной страны.

Активы в виде драгоценных металлов могут быть вам недоступны, потому что вы ничего о них не знаете, не умеете правильно в них инвестировать.

Как посчитать доходность актива

Надо взять какой-то один период времени, посчитать все доходы от актива и все расходы на его содержание. Поделить чистую прибыль на все расходы и умножить результат на сто, чтобы получить проценты.

Например, вам в наследство досталась квартира. Вы в течение года сдавали ее студентам за 10 000 рублей в месяц. Доход составил 120 000 рублей. Но после этих студентов вам в квартире пришлось делать косметический ремонт тысяч на сорок. Делим 120 000 рублей на 40 000, получаем 3, умножаем на 100 – 300 процентов.

Теперь рассмотрим вот такой пример:

Как посчитать доходность? Доход (спекулятивный) составил 100 000 рублей. Затраты: 3000*12 = 36 тысяч рублей. Прибыль: 64 000 рублей. Делим 64 000 на 2 036 000 рублей и умножаем результат на сто. 3,14 % – доходность вашей квартиры.

Что такое таблица активов

Это таблица, в которой вы перечисляете все активы, которые у вас есть, указываете их ориентировочную стоимость, доход, затраты на их содержание.

Такая таблица нужна для того, чтобы понять, какие активы можно оптимизировать. То есть как увеличить денежный поток от имеющихся активов.

Например, вот вы отметили в числе этих активов гараж и дачу. Они обладают ценностью, потому что их можно продать и получить за них деньги. Но в данный момент ни гараж, ни дача не приносят вам дохода.

Есть несколько вариантов действий. Гараж можно либо продать, либо сдать. Если продавать – на вырученные деньги можно пройти какой-то обучающий онлайн-курс, освоить новую профессию и начать зарабатывать больше. Если сдавать – можно просто увеличить денежный поток (пусть на немного).

Дачу можно либо продать, либо начать сажать на ней собственные овощи. Дачу также можно использовать для какой-то хозяйственной деятельности, например, можно начать разводить на ней кроликов. Взвесьте каждый вариант, подумайте, что вам больше подходит.

Зачем нужна диверсификация активов

Диверсификация – это когда вы вкладываете деньги в разные финансовые активы. Например, покупаете ценные бумаги, недвижимость и драгоценные металлы. В ценных бумагах вы тоже делаете диверсификацию: покупаете акции и облигации, акции покупаете у разных компаний. Драгоценные металлы аналогично диверсифицируются: вы приобретаете золото, серебро, платину.

Диверсификация защищает вас от рыночных колебаний. Например, был период в экономике, когда золото двадцать лет падало. И все люди думали, что золото постоянно падает. А потом оно вдруг начало расти, и все удивились. Если вы вкладываете в золото, акции, недвижимость, паи инвестиционных фондов – что-то из этих инструментов может приносить высокие прибыли, что-то может снижаться в цене, что-то может давать убыток.

В целом, благодаря диверсификации, вы будете в плюсе. Вы как бы не кладете все яйца в одну корзину. И если даже одна корзина у вас упадет и несколько яиц разобьются, остальные останутся целыми.

Зачем люди покупают пассивы

Причин две. Первая – удовлетворить свои потребности. Вы покупаете машину, чтобы добираться на ней до работы, покупаете еду, чтобы утолить голод. Вторая причина – статусность. Вы хотите подчеркнуть свой статус и поэтому покупаете пассивы в виде дорогих автомобилей, телефонов последних марок, модной одежды.

Полезные пассивы – это такие, которые постепенно превращаются в активы. Например, вот вы покупаете квартиру без ремонта. Вам теперь надо в нее вкладываться, все там ремонтировать. Эта квартира – пассив. Но после ремонта вы можете либо сдавать квартиру и получать ренту, либо продать ее за более высокую плату. Теперь эта квартира принесет вам прибыль, то есть станет активом.

Вредные пассивы – это такие, которые приносят только расходы и в принципе не могут превратиться в активы. Когда вы покупаете новый автомобиль, он сразу же теряет до 30 % в цене. Плюс, это постоянный источник расходов: страховка, бензин, аксессуары, аренда места, где этот автомобиль можно поставить.

Жить без вредных пассивов нельзя. Потому что их приобретение доставляет нам чувство самоудовлетворения. Однако, покупая пассивы, вы всегда должны думать о том, способны ли вы «содержать» этот пассив и не приведет ли он вас к долговой яме.

Как активы и пассивы влияют на финансовую зависимость

В экономике есть такое понятие – «коэффициент финансовой зависимости». Его можно рассчитывать двумя способами. Либо делить стоимость пассивов на активы, либо делить расходы, которых требуют пассивы, на доходы от активов.

Например, я снимаю жилье за 20 000 рублей и трачу еще 20 000 рублей в месяц на удовлетворение своих потребностей. При этом у меня есть два сайта, которые приносят по 30 тысяч рублей каждый. Делю 40 000 на 60 000 рублей, получаю 0,6. Коэффициент меньше единицы, то есть доходы от моих активов превышают расходы на пассивы. Вывод – у меня все окей, я становлюсь богаче и богаче.

А вот если сайт у меня только один, то есть я зарабатываю 30 тысяч рублей, а трачу 40 – ситуация плачевная. Коэффициент получается 40/30 = 1,3. Экономисты отмечают, что если коэффициент финансовой зависимости от 1 до 2 – нужно срочно задуматься о финансовом положении и что-то в нем изменить.

Если мой доход – 20 000 рублей, а трачу я в месяц 45 тысяч – коэффициент будет равен 2,25. Когда он больше двух – положение критическое. Человек однозначно движется к колоссальной долговой яме и полному банкротству.

Полезные материалы по теме статьи

Подпишитесь на мою рассылку. В ближайшие месяцы я буду публиковать много новых статей по теме финансов, постараюсь объяснить вам простыми словами основные экономические термины.

Все то, что мне известно об активах и пассивах, я узнал из курса «Финансовая грамотность» от Skillbox. Я очень рекомендую этот учебный курс всем, кто хочет разбираться в мире финансов.

Мне нравится в курсе то, что информация подается очень емко и сжато – он разбит на отдельные видеоролики, где спикеры простым языком и очень быстро объясняют суть финансовых терминов. Нет «тягомотины», как на многих других курсах.

Еще одно преимущество – жизненность. Мне очень понравились, например, ролики о том, как правильно брать кредиты и как избавляться от кредитов. Я смотрел и чувствовал, что со мной говорят реальные профессионалы. Потом пересмотрел еще раз и законспектировал все то, что они сказали. Теперь знаю, на что обращать внимание.

Еще одна интересная учебная программа – «Личные финансы и инвестиции» от Нетологии. Она о финансовых инструментах, в которые может вкладывать деньги даже начинающий инвестор. Преподаватель (Сергей Спирин) рассказывает, почему нельзя рассчитывать на пенсии и спекулятивные доходы, а потом простыми словами говорит о пассивных инвестициях. Курс небольшой по объему, адаптирован для людей без финансового образования.

Я вам очень советую посмотреть обе этих программы.

Если вы не готовы вкладываться в курсы – могу вам порекомендовать вот эти три электронные книги по инвестированию. Они «базовые», это не профессиональная углубленная литература, но для старта они подходят великолепно.

Напишите, пожалуйста, в комментариях, как вам статья. Смог ли я простыми словами рассказать вам, что такое активы и пассивы, легко или трудно было воспринимать текст. Принимаются любые замечания.

Спасибо, что помогаете сделать эту рубрику лучше.