Что относится к расходам на содержание служебного транспорта

Учет транспортных расходов при УСНО

Автор: Тарасова Е. А., эксперт журнала

Под транспортными расходами понимаются затраты, которые «упрощенец» несет по доставке материальных ценностей (от поставщика или покупателям). Если у «упрощенца» имеется собственный транспорт, такими расходами будут затраты на оплату ГСМ, содержание и ремонт авто, оплату страховых полисов. Если же «упрощенец» для транспортировки ценностей пользуется услугами перевозчиков – это затраты на оплату услуг транспортных компаний.

Учет транспортных расходов в рамках УСНО имеет некоторые особенности. О них и поговорим в данной статье.

Транспортные расходы не упомянуты в п. 1 ст. 346.16 НК РФ в качестве самостоятельных разрешенных к учету при УСНО расходов. Однако это не означает, что их нельзя учесть в налоговой базе по «упрощенному» налогу. У «упрощенцев» есть несколько вариантов их учета при налогообложении, все зависит от конкретного вида понесенных затрат. Но в любом случае при учете транспортных расходов применяются общие правила: эти расходы должны быть обоснованы, документально подтверждены (п. 1 ст. 252 НК РФ) и оплачены (п. 2 ст. 346.17 НК РФ).

Учет расходов на содержание собственного транспорта

Если для доставки материальных ценностей на собственный склад или на склад покупателя «упрощенец» (организация или ИП) использует собственные транспортные средства, то он неизбежно несет следующие затраты:

на содержание и ремонт автомобилей;

на их обязательное страхование.

Расходы на покупку ГСМ

Расходы на содержание служебного транспорта поименованы в пп. 12 п. 1 ст. 346.16 НК РФ. Значит, «упрощенцы» вправе учесть расходы, связанные с покупкой ГСМ для автотранспорта, используемого в предпринимательской деятельности. Для признания в налоговой базе расходов на ГСМ необходимо выполнить два условия – оплатить их покупку и иметь в наличии надлежаще оформленные документы.

Подчеркнем: для учета расходов нужны не только подтверждающие покупку ГСМ документы, но и документы, подтверждающие списание топлива для использования служебного транспорта.

Одним из первичных документов, который подтверждает расходы на ГСМ, является путевой лист, оформленный в порядке, установленном законодательством РФ. Это документ, служащий для учета и контроля работы транспортного средства, водителя (п. 14 ст. 2 Закона № 259-ФЗ[1]), а также для подтверждения, что бензин потрачен для предпринимательской деятельности, а не в иных целях (ведь в нем указываются маршрут следования автомобиля, остаток и расход топлива, километраж). На основании путевых листов составляется акт списания топлива, согласно которому делается запись в регистрах бухгалтерского и налогового учета.

Таким образом, эксплуатирующие транспортные средства «упрощенцы» (включая специализированные автотранспортные предприятия) должны применять путевые листы с обязательными реквизитами, предусмотренными как Законом № 402-ФЗ[2], так и Приказом Минтранса России от 11.09.2020 № 368. Причем они вправе разработать свой вариант этого документа. Путевой лист нужно оформлять на каждое транспортное средство, используемое «упрощенцем» для осуществления предпринимательской деятельности.

Касательно нормирования расходов на топливо для служебного транспорта поясним следующее.

Поскольку в гл. 26.2 НК РФ не содержится такого требования, Минфин в Письме от 27.09.2018 № 03-11-11/69335 указал: при определении обоснованности произведенных затрат на приобретение топлива для служебного автомобиля налогоплательщик, применяющий УСНО, вправе (но не обязан!) руководствоваться нормами расхода топлив и смазочных материалов на автомобильном транспорте[3] (см. также письма от 27.01.2014 № 03-03-06/1/2875, от 03.06.2013 № 03-03-06/1/20097).

Итак, в рамках УСНО стоимость ГСМ можно учитывать либо в полном объеме, либо в пределах норм (в том числе разработанных самостоятельно на основании технической документации завода-изготовителя на автомобиль). Выбранный вариант «упрощенцу» необходимо утвердить в учетной политике для целей налогообложения.

Расходы на содержание и ремонт

Ремонт автомобиля «упрощенец» может проводить собственными силами, однако чаще всего ремонт производится в специализированных автосервисах. В последнем случае расходы принимаются к учету на основании договора, калькуляции затрат и акта выполненных работ согласно пп. 5 п. 1 ст. 346.16 НК РФ (в качестве оплаты услуг сторонних лиц). Напомним: материальные расходы при УСНО учитываются в порядке, предусмотренном ст. 254 НК РФ.

Также допустимы варианты признания обозначенных затрат в налоговом учете в силу либо пп. 12 п. 1 ст. 346.12 НК РФ – как расходы на содержание служебного транспорта (поскольку в норме не уточнено, что конкретно понимается под его содержанием), либо пп. 3 п. 1 ст. 346.16 НК РФ – как расходы на ремонт основных средств.

Исходя из вышеназванных норм, «упрощенцы» вправе признать и затраты на ремонт служебного транспорта, произведенного собственными силами. В этом случае для подтверждения расходов необходимо оформить накладные на приобретение материалов (запчастей) для ремонта, на их отпуск для ремонта, требования-накладные, табели учета рабочего времени, справки и др.

В расходы для целей исчисления «упрощенного» налога затраты на ремонт можно будет списать после их оплаты.

Расходы на страхование

Согласно пп. 7 п. 1 ст. 346.16 НК РФ в налоговой базе по УСНО могут быть учтены расходы на все виды обязательного страхования работников (в том числе имущества и ответственности), производимые по законодательству РФ. Данные затраты принимаются с учетом положений ст. 263 НК РФ, по которой расходы по обязательным видам страхования (установленные законодательством РФ) включаются в состав расходов в пределах страховых тарифов, утвержденных в соответствии с законодательством РФ и требованиями международных конвенций. Если эти тарифы не утверждены, затраты на обязательное страхование включаются в состав прочих расходов в фактическом размере.

Особенность учета расходов по данному основанию в том, что страхование работников, имущества и ответственности должно быть обязательным – предусмотренным каким-либо законом. Только тогда страховые выплаты можно учесть в расходах при УСНО.

Таким образом, при УСНО можно учесть расходы только на обязательное страхование транспортных средств (то есть полис ОСАГО) после полной его оплаты.

КАСКО же, в отличие от ОСАГО, – это добровольное страхование автомобиля. Соответственно, платежи по такому виду страхования нельзя включить в налоговую базу по «упрощенному» налогу (см. также Письмо Минфина России от 10.05.2007 № 03-11-04/2/119).

Расходы, связанные с доставкой товаров сторонними лицами

Экспедирование и доставку «упрощенцу» или его покупателям материальных ценностей (например, товаров, предназначенных для продажи) могут осуществлять специализированные транспортные компании. Затраты, связанные с оплатой услуг этих компаний, при УСНО учитываются как материальные расходы на основании пп. 5 п. 1 ст. 346.16 НК РФ и определяются в порядке, установленном для исчисления налога на прибыль организаций ст. 254 НК РФ. Согласно пп. 6 п. 1 данной статьи к материальным расходам относятся в том числе затраты на приобретение работ и услуг производственного характера, выполняемых сторонними организациями или ИП. К работам (услугам) производственного характера относятся и транспортные услуги сторонних организаций (включая ИП).

Соответственно при определении налоговой базы в целях применения УСНО транспортно-экспедиционные затраты (связанные с доставкой ценностей самому «упрощенцу» или его покупателям) учитываются в составе материальных расходов.

Расходы на доставку ценностей «упрощенцу»

В учете при УСНО стоимость доставки приобретенных ценностей (товаров и материалов) списывается как отдельный вид расходов по мере несения таких затрат. Дожидаться списания приобретенных ценностей не нужно. На основании п. 2 ст. 346.17 НК РФ расходы принимаются к учету при УСНО после их фактической оплаты. Поэтому материальные расходы учитываются в момент погашения задолженности путем списания денежных средств с расчетного счета «упрощенца», выплаты из кассы, а при ином способе погашения задолженности – в момент такого погашения.

Сказанное в полной мере относится и к транспортным расходам на доставку товаров для продажи. Ведь затраты, непосредственно связанные с реализацией указанных товаров, в том числе стоимость их хранения, обслуживания и транспортировки, – это самостоятельный вид расходов (пп. 23 п. 1 ст. 346.16 НК РФ). И для их учета не важен факт реализации товаров покупателям, что следует из пп. 2 п. 2 ст. 346.17 НК РФ.

Однако вышеназванный порядок признания транспортных расходов не применяется, если речь идет о расходах на доставку приобретенных основных средств. Дело в том, что основные средства принимаются к налоговому учету по той стоимости, которая формируется по правилам бухучета (п. 3 ст. 346.16 НК РФ). А в бухучете расходы на доставку надо включать в первоначальную стоимость основных средств. Это предусмотрено как п. 8 ПБУ 6/01 «Учет основных средств», так и п. 12 ФСБУ 6/2020 «Основные средства» (применяется в обязательном порядке с 1 января 2022 года).

При признании в бухгалтерском учете основные средства оцениваются по первоначальной стоимости, которой считается общая сумма капитальных вложений, связанных с их приобретением (п. 12 ФСБУ 6/2020, п. 18 ФСБУ 26/2020 «Капитальные вложения»).

Сумму капитальных вложений формируют на базе фактических затрат, необходимых для приобретения, создания и использования основного средства (п. 9 ФСБУ 26/2020, п. 6 Информационного сообщения Минфина России от 03.11.2020 № ИС-учет-28). Согласно п. 5 ФСБУ 26/2020 к капитальным вложениям относятся в том числе затраты на доставку основных средств к месту использования (пп. «з»).

Таким образом, в налоговом учете доставка дорогостоящего имущества списывается не как самостоятельный расход, а как составная часть его стоимости – поквартально, равными долями в течение календарного года, после ввода объекта основных средств в эксплуатацию (п. 3 ст. 346.16 НК РФ).

И еще. Несмотря на то, что ИП не ведут бухучет, списывать транспортные расходы на доставку приобретенных основных средств они должны по точно таким же правилам (то есть включать в стоимость объекта).

Расходы на доставку товаров покупателям

Если условиями сделки предусмотрено, что продавец на УСНО сам осуществляет доставку товаров до места нахождения покупателя, то затраты, понесенные им в таком случае (если они, конечно, не включаются в стоимость товара), он тоже вправе учесть в налоговой базе по «упрощенному» налогу.

Как упоминалось ранее, в пп. 23 п. 1 ст. 346.16 НК РФ помимо стоимости покупных товаров названы расходы, связанные с приобретением и реализацией этих товаров, в том числе их транспортировкой. Условия транспортировки (кто и куда) в норме не уточнены. Можно сделать вывод, что любые расходы на транспортировку товаров (от поставщика на свой склад или на склад покупателя) «упрощенец» вправе включить в налоговую базу при УСНО.

[1] Федеральный закон от 08.11.2007 № 259-ФЗ «Устав автомобильного транспорта и городского наземного электрического транспорта».

[2] Федеральный закон от 06.12.2011 № 402-ФЗ «О бухгалтерском учете».

[3] Утверждены Распоряжением Минтранса России от 14.03.2008 № АМ-23-р.

Расходы, связанные с содержанием служебного автомобиля в 1С: Бухгалтерии ред. 3.0

Для многих видов бизнеса автомобиль является необходимостью. Однако организация, купившая транспортное средство, должна нести затраты на ее страхование, парковку и другое обслуживание. При этом многие не знают, как указывать такие расходы в учетах (как в бухгалтерском, так и в налоговом). Рассмотрим все вопросы в данной статье.

Затраты на парковку

Работники, деятельность которых имеет разъездной характер, должны пользоваться платными парковками, так как бесплатных практически не осталось.

Если сотрудник оплачивает эти услуг из своего кармана, предприятие может возместить ему данные расходы. Чтобы подтвердить траты, работник обязан отдать в бухгалтерию авансовый отчет и приложить к нему документы, подтверждающие оплату парковочного места. Лучше всего будет составлять путевой лист. В нем необходимо указывать маршрут следования конкретно по тем адресам, где находится платная парковка.

Услуги парковки могут оплачиваться организацией сразу, с расчетного счета. Такой вариант возможен, если заключить договор с паркингом.

Траты на парковку записываются в бух. учете в качестве затрат по стандартным типам деятельности фирмы, в соответствии с ПБУ 10/99.

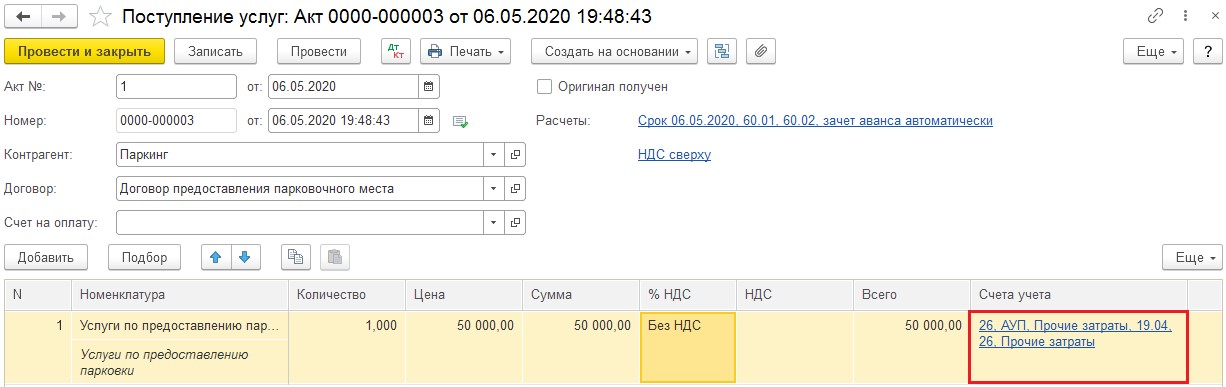

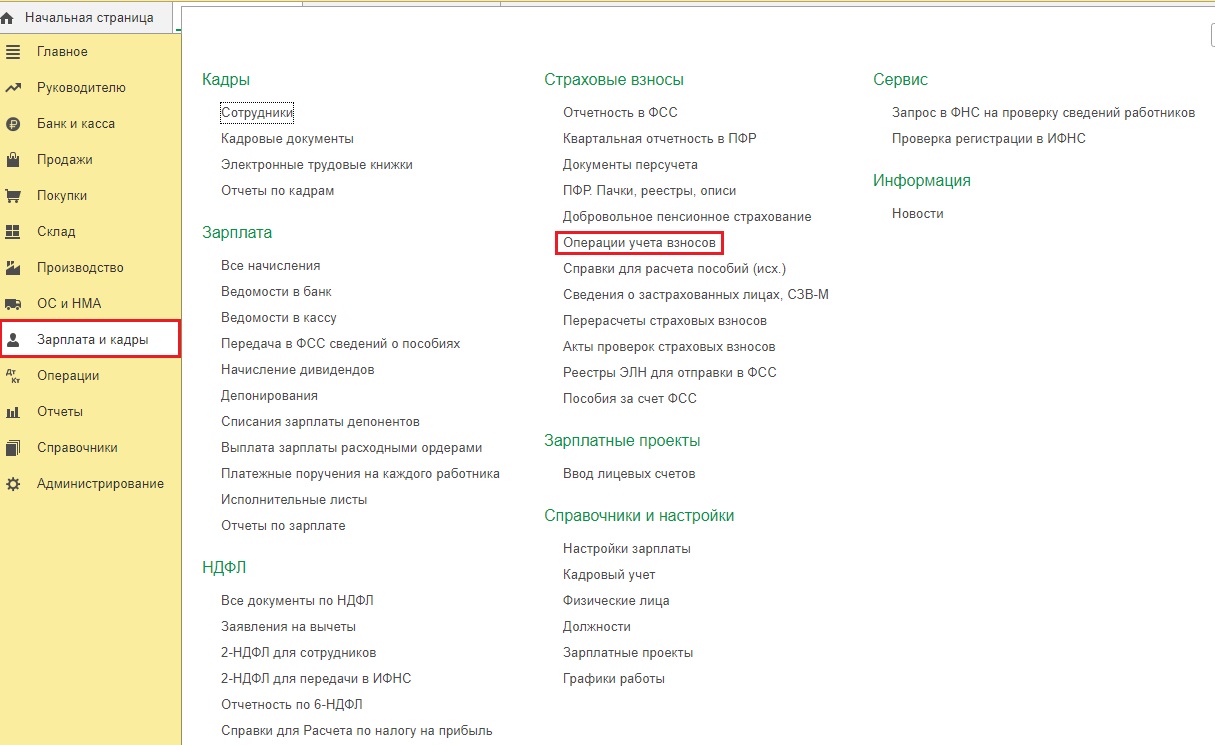

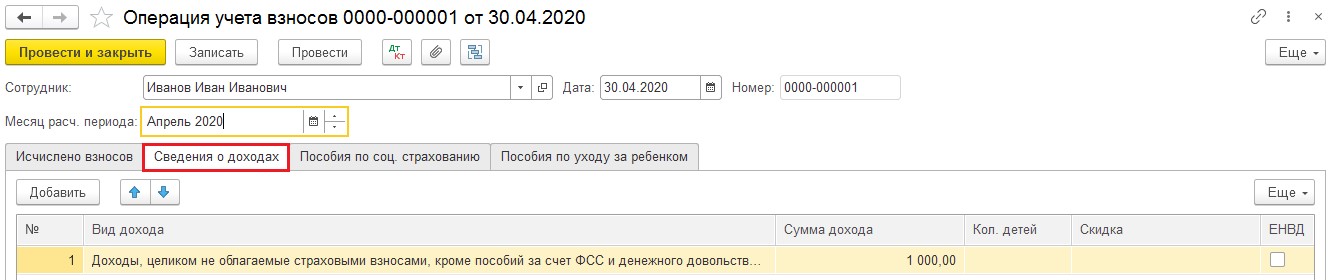

С налоговым учетом ситуация совсем другая. Рассмотрим статью 264 налогового законодательства нашей страны. В соответствии с подпунктом 11 пункта 1, если услуги паркинга оплатило предприятие, их необходимо отнести к иным расходам на содержание служебной машины. Другими словами, отразить их по дебету затратного счёта, к примеру, 26, с субконто «Прочие расходы».

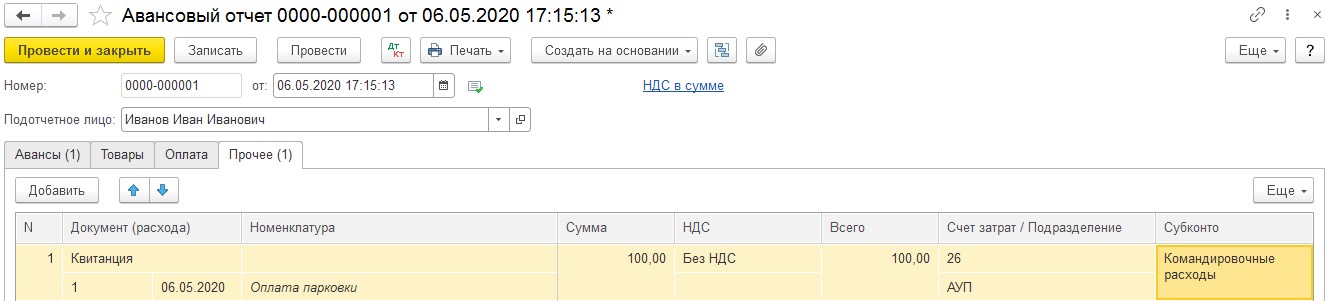

Согласно подпункту 12, если оплата парковки была осуществлена в командировке, расходы можно записать как командировочные. Тогда поменяется субконто на «Командировочные расходы» и возникнет необходимость взыскать подоходный налог с цены парковки, ведь этот тип трат не состоит в списке расходов, которые не включаются в базу по НДФЛ.

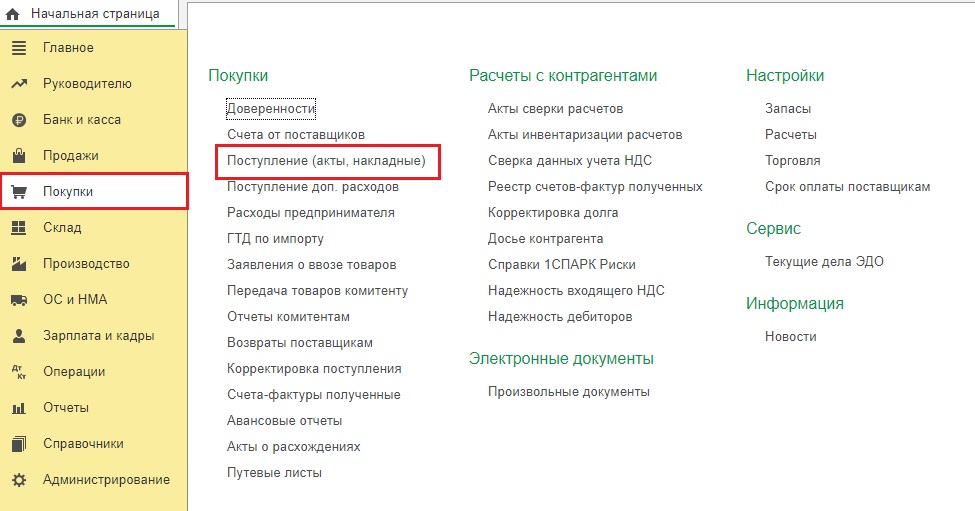

В открывшейся вкладке требуется кликнуть «Поступление» и выбрать из выпадающего перечня «Услуги (акт)». Далее заполнить документ сведениями из полученного акта.

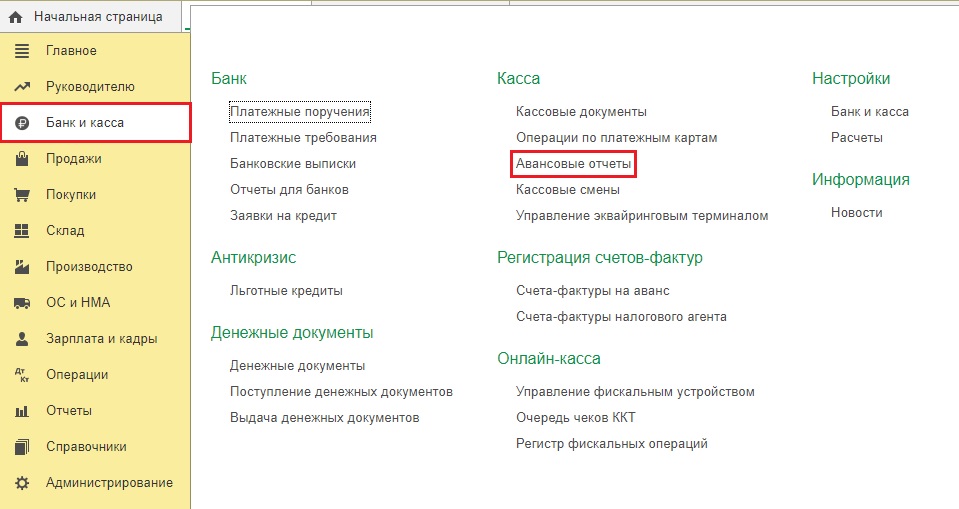

Если в бухгалтерию поступили квитанции, сообщающие об оплате парковки для служебной машины командировочным работником, в программу нужно внести «Авансовый отчёт» в категории «Банк и касса».

В соответствии с п. 3 ст. 217 и п. 1 ст. 422 Налогового законодательства России не подлежат обложению взносами и подоходным налогом любые разновидности компенсаций в пределах норм, установленных законами нашей страны, связанных с выполнением сотрудником рабочих обязанностей.

Для коммерческих предприятий нормы установлены Постановлением Правительства и равны:

Другими словами, эта компенсация является необлагаемым доходом физлица.

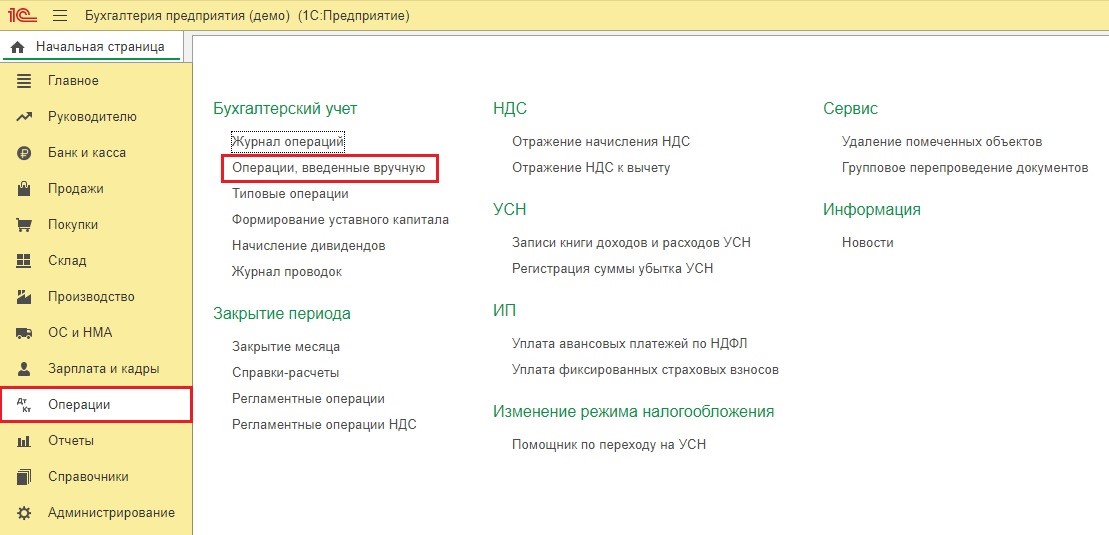

Для этого зайдем во вкладку «Зарплата и кадры» и выберем строку «Операции учёта взносов».

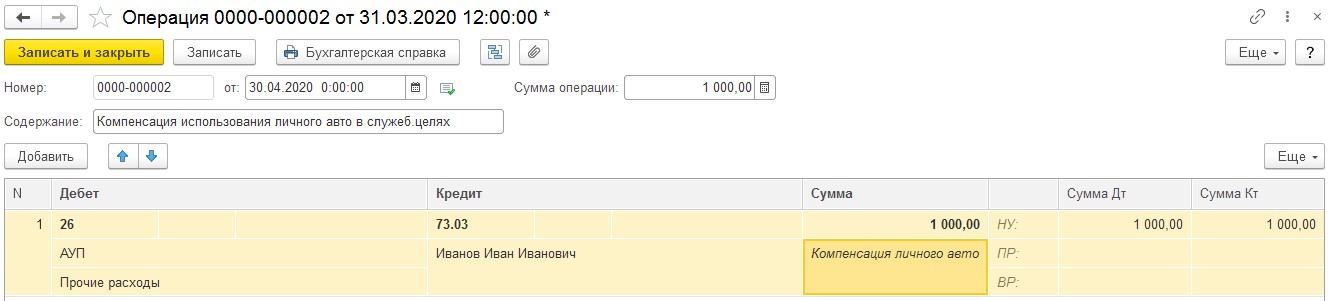

Сформируем новый документ. В нем в разделе «Сведения о доходах» добавим строчку и укажем сумму перечисленной компенсации.

Приобретение парковочного места

Приобретение парковочного места представляют собой покупку части земельного участка.

Но на данном участке имеется разметка под машины, либо навес. Если нет, то предприятие может достроить то, что считает необходимым для удобного расположения машины.

Затраты на строительство и покупку парковки формируют ее первоначальную цену (и в налоговом, и в бух. учете). Но в каждом из учетов такой тип актива, как парковка, относится к основным средствам, если он соответствует критериям, установленным ПБУ 6/01.

Покупка всего необходимого для автомобиля

Приобретение аптечки, троса и огнетушителя можно отнести как к покупке инвентаря, так и основного средства.

Напоминаем, что к основным средствам причисляют имущество, имеющее срок полезного применения более года и цену больше 40 000 рублей.

Чаще всего аптечки, огнетушители и другой инвентарь стоит гораздо дешевле. Значит, в соответствии с ПБУ 5/01 их необходимо записывать в составе материалов на счёте 10.09 «Инвентарь и хозяйственные принадлежности».

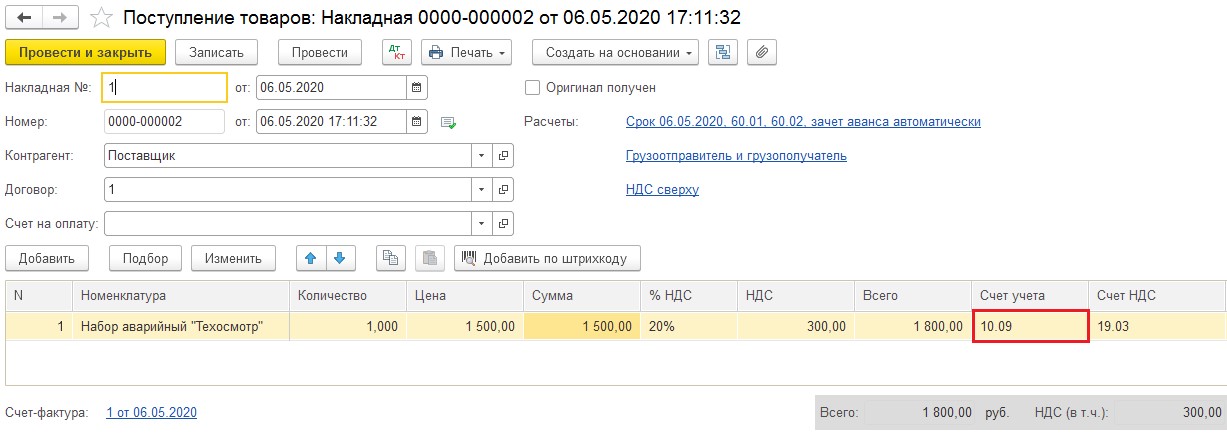

Оприходование инвентаря можно оформить документом «Поступление (акты, накладные)» в категории «Покупки» либо документом «Авансовый отчёт» в категории «Банк и касса», если он приобретается подотчетным лицом. На изображении, представленном ниже, можно посмотреть пример заполнения накладной на покупку.

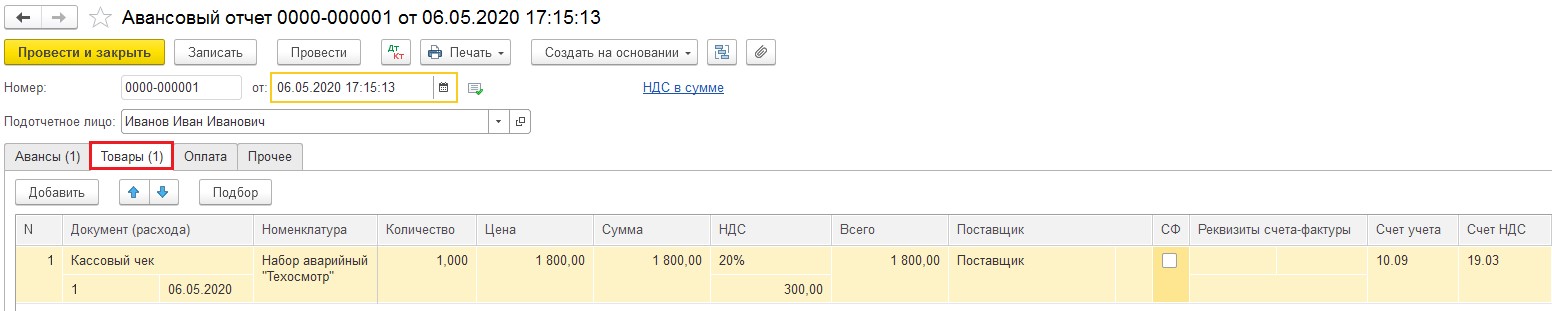

Если покупка отображается авансовым отчетом, то приобретаемый инвентарь показывается в разделе «Товары», как показано на картинке.

В момент передачи инвентаря в машину, его нужно указать в составе затрат.

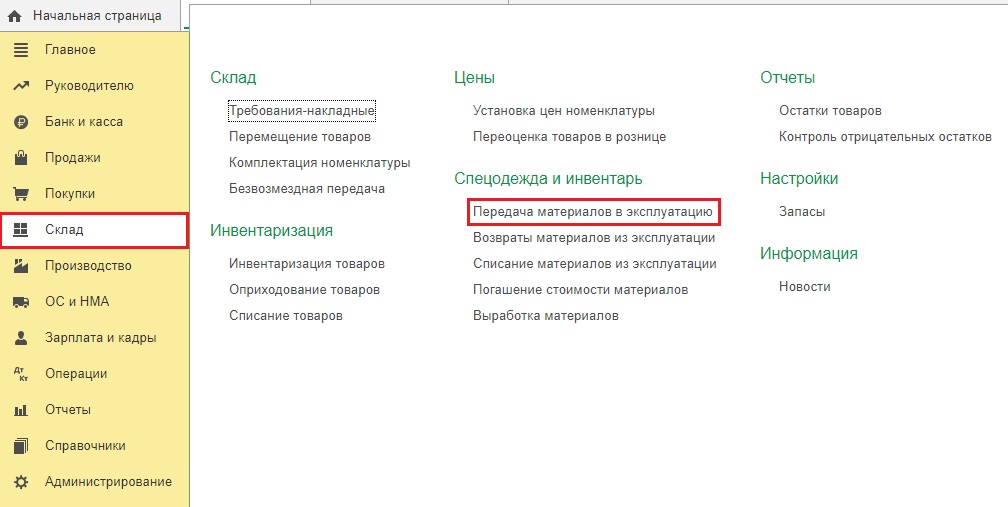

Для этого нужно зайти во вкладку «Склад» и выбрать «Передача материалов в эксплуатацию».

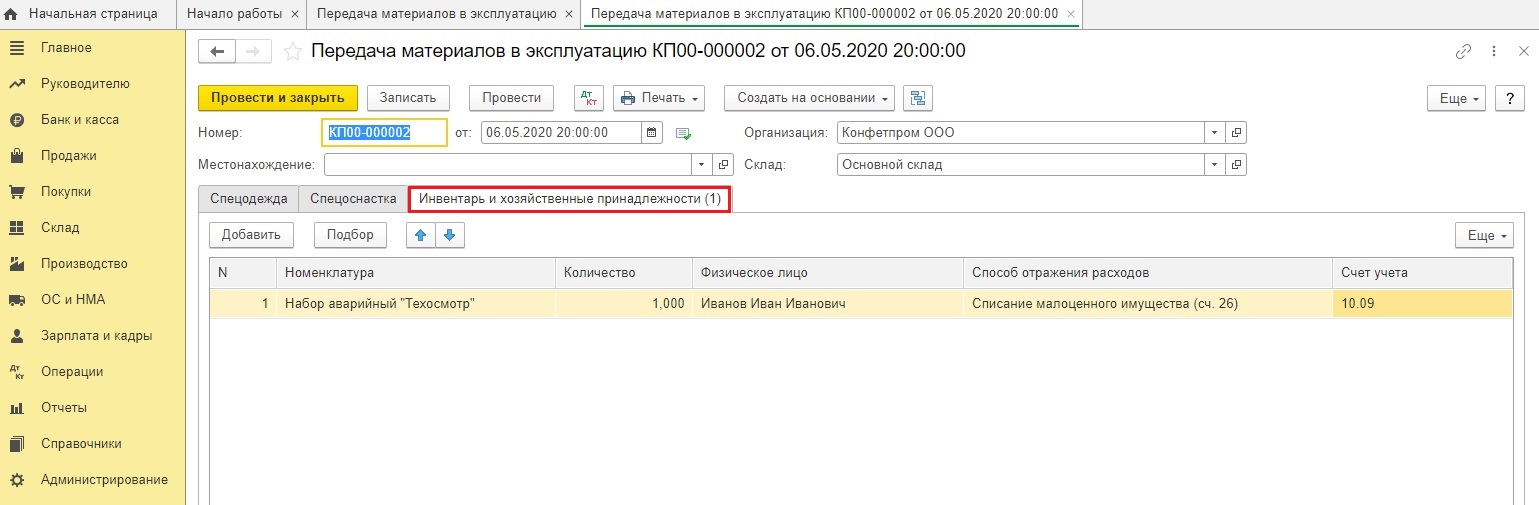

В представленном документе зайдем в раздел «Инвентарь и хозяйственные принадлежности» и введем сведения о передаваемых материалах.

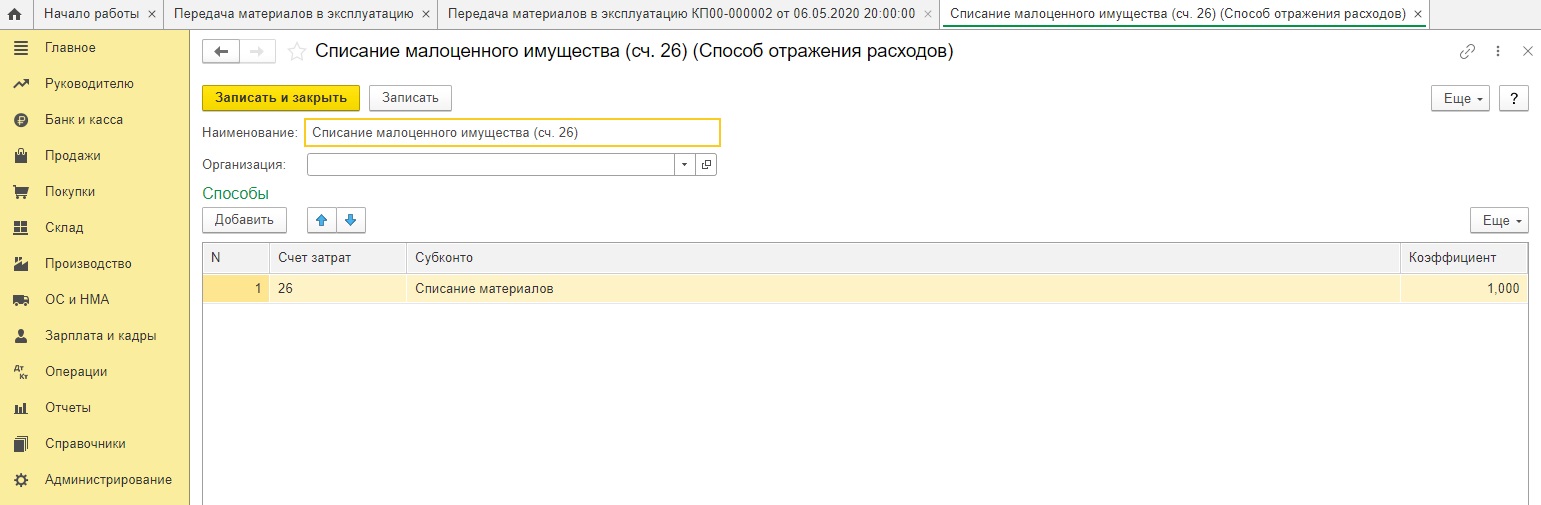

В строке «Способ отражения расходов» нужно выбрать, на каком затратном счете будут показаны данные траты.

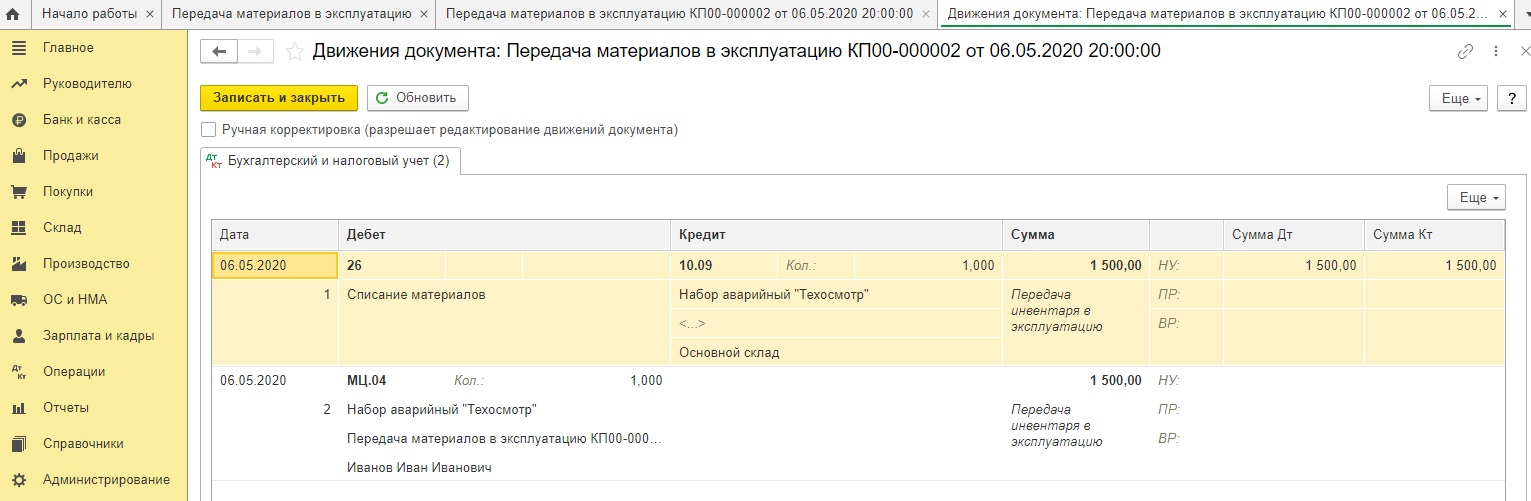

При проведении документ оформит проводки: Дт 26 Кт 10.09, а также отразит этот инвентарь на вспомогательном счёте МЦ.04, чтобы затем получилось сделать пересчет инвентаря в компании.

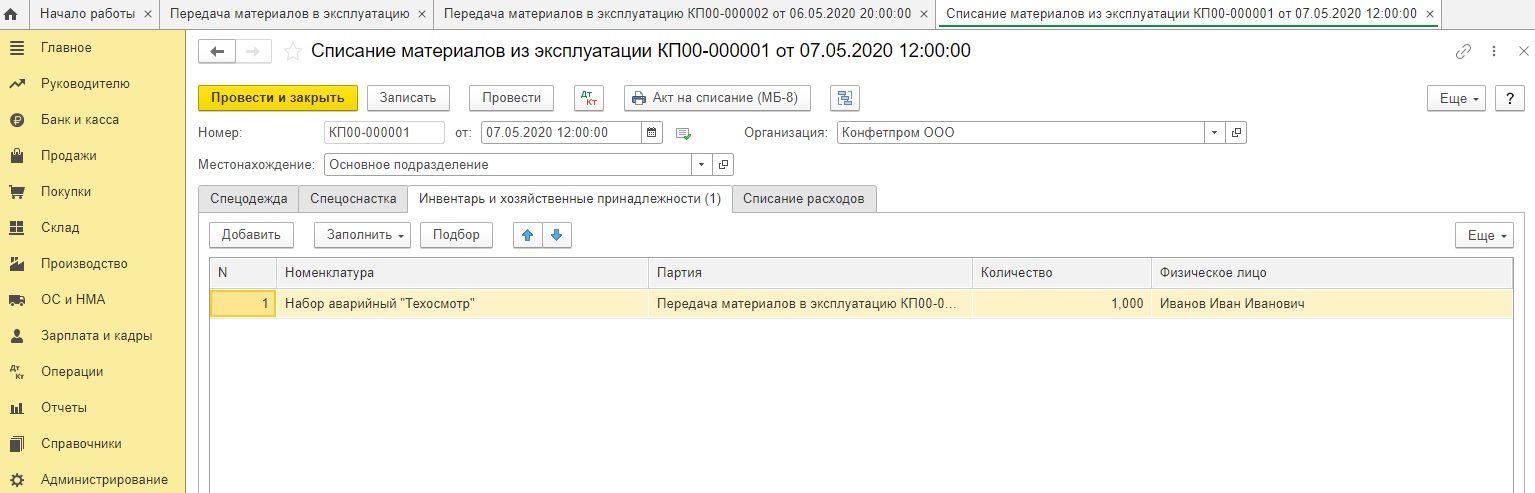

Когда нужно будет списать инвентарь с забалансового учета, понадобится ввести документ «Списание материалов из эксплуатации», основываясь на ранее внесенном «Передача материалов в эксплуатацию» или создав новый в категории «Склад».

Проведенный документ сформирует проводки только по кредиту счёта МЦ.04.

Транспортные расходы — это прямые или косвенные расходы?

Что такое прямые и косвенные расходы

Каждая компания в процессе своей деятельности несет затраты. Согласно ст. 318 НК РФ налогоплательщик для целей налогообложения должен указывать в учетной политике алгоритм разделения расходов на прямые и косвенные.

Прямые расходы включаются непосредственно в себестоимость, но признаются только по мере реализации продукта, товара или услуги. А косвенные траты можно учесть сразу же в полном объеме в расходах компании в периоде их осуществления (п. 2 ст. 318 НК РФ).

Распределять расходы по их типам должны все компании, но есть 2 исключения:

О разнице между кассовым методом и методом начисления подробнее читайте в статье «Метод начисления и кассовый метод: основные отличия».

Ст. 318 НК РФ содержит перечень прямых расходов компании:

Этот перечень не является закрытым и носит рекомендательный характер. Это значит, что указанные выше прямые расходы налогоплательщик может учесть как косвенные либо включить в состав прямых затрат те, которые прямо не названы в ст. 318 НК РФ. Однако налоговики требуют доказывать обоснованность такого подхода (ст. 252, 319 НК РФ, письмо ФНС России от 24.02.2011 № КЕ-4-3/2952@). Учесть затраты на производство в качестве косвенных можно, только если компания докажет в учетной политике невозможность их отнесения к прямым, а также представит алгоритм распределения таких трат с учетом экономически обоснованных показателей.

От правильности отнесения затрат к прямым и косвенным зависит расчет налога на прибыль. Если компания спишет сразу много косвенных затрат, а налоговики с ней не согласятся, скорее всего, последует доначисление налога и штраф. Примером, когда компания включила в состав косвенных расходов амортизацию и отстояла свою позицию в суде, служит постановление ФАС Волго-Вятского округа от 04.02.2014 № А82-12003/2012. Однако есть и обратный пример: Арбитражный суд Московского округа в постановлении от 05.06.2017 № Ф05-7067/2017 по делу № А40-136716/2016 согласился с налоговым органом, который посчитал неправомерным отнесение в состав косвенных расходов общестроительных затрат, связанных с содержанием строительной площадки при строительстве малоэтажного индивидуального жилья и инфраструктуры поселка (определением Верховного суда РФ от 27.09.2017 № 305-КГ17-13063 отказано в передаче дела № А40-136716/2016 в судебную коллегию по экономическим спорам Верховного суда РФ для пересмотра в порядке кассационного производства).

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы разделяете затраты на прямые и косвенные в налоговом учете. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Что такое прямые и косвенные расходы, мы выяснили. Теперь определим, какие транспортные расходы существуют и в каком случае они являются прямыми затратами компании, а в каком — косвенными.

Что относится к транспортным расходам

Транспортные расходы (ТР) компании на практике делятся на 3 группы:

Рассмотрим подробнее каждый тип транспортных расходов.

Расходы на доставку приобретенного имущества

Если торговая компания закупает товары у другой фирмы и вывозит их собственными силами либо платит за доставку транспортной компании или контрагенту, такие расходы будут носить характер прямых (абз. 3 ст. 320 НК РФ). На себестоимость товаров они списываются не в полной сумме, а распределяются между реализованными и нереализованными товарами по следующим формулам:

ТРНП = ОСТтов × средний процент ТР,

Средний процент ТР = (ТРост + ТРтек) / (Стек + ОСТтов) × 100%,

ТР к списанию в текущем периоде = ТРост + ТРтек – ТРНП,

где: ТР — транспортные расходы;

ТРНП — транспортные расходы по непроданным товарам;

ТРост — транспортные расходы на остаток товаров на начало месяца;

ТРтек — транспортные расходы в текущем месяце;

Стек — себестоимость товаров, проданных в текущем месяце;

ОСТтов — остаток непроданных товаров на конец месяца.

ОБРАТИТЕ ВНИМАНИЕ! В отличие от производственных компаний торговые организации не имеют права устанавливать свой перечень прямых и косвенных расходов (абз. 3. ст. 320 НК РФ).

При покупке ОС расходы на его доставку компания должна включить в состав фактических затрат на приобретение ОС (п. 8 ПБУ 6/01). Для целей налогообложения транспортные расходы будут учитываться аналогично порядку, принятому в бухучете, то есть будут включены в стоимость ОС, а затем списываться на расходы через амортизацию.

Производственная компания включает расходы на доставку сырья в стоимость МПЗ и учитывает их в составе материальных расходов (п. 2 ст. 254 НК РФ). Следовательно, в этом случае ТР будут прямыми затратами компании. Если стоимость доставки зафиксирована отдельной суммой, то, помимо документов на само сырье, поставщик передает покупателю ТТН и счет-фактуру на транспортные услуги.

Расходы на доставку продукции или товаров покупателю

Торговая компания учитывает расходы на доставку товаров покупателям на основании абз. 3 ст. 320 НК РФ. Такие траты являются косвенными. Иные транспортные расходы также следует считать косвенными (письмо Минфина России от 29.11.2011 № 03-03-06/1/783).

Производственная компания при доставке продукции покупателям учитывает расходы на это в качестве материальных расходов (подп. 6 п. 1 ст. 254 НК РФ). Поскольку они непосредственно не указаны в перечне прямых расходов, компания может принимать их в качестве косвенных (письмо Минфина России от 13.11.2010 № 03-03-05/251).

Для учета ТР при доставке имущества покупателю компания должна оформить товарную накладную (ТОРГ-12) и товарно-транспортную накладную (1-Т) (письмо Минфина России от 27.02.2012 № 03-03-06/1/105).

Расходы на содержание транспорта

В расходы на содержание транспорта компания включает траты на ГСМ, ремонт и покупку комплектующих для автомобилей, стоимость услуг страховой компании, парковку и штрафы ГИБДД.

Траты на бензин, дизельное или иное топливо для автомобиля относятся к прочим расходам, связанным с производством и реализацией (подп. 11 п. 1 ст. 264 НК РФ). Однако компания может учитывать их и как прямые расходы, опираясь на письмо Минфина России от 10.06.2011 № 03-03-06/4/67. Например, если на автомобиле доставляется продукция покупателям, траты на ГСМ в таком случае можно учесть в материальных расходах. А вот если ТС предназначено для перевозки топ-менеджеров фирмы, стоимость ГСМ является прочими расходами и косвенными тратами. Эти нюансы следует закрепить в учетной политике.

Обязательным документом, без которого нельзя списывать траты на ГСМ, является путевой лист. Подробнее о том, как его заполнять, читайте в статье «Какой порядок заполнения путевых листов (образец, бланк)?».

Покупку запчастей и ремонт ТС следует отнести к косвенным расходам и полностью списать в том отчетном периоде, в котором эти траты были понесены (п. 1 ст. 260 НК РФ). Списываются расходы на ремонт на основании:

ОБРАТИТЕ ВНИМАНИЕ! Траты на ремонт должны быть экономически оправданными. Если, к примеру, вместо сломавшейся автомагнитолы будет установлена дорогостоящая звуковая система, налоговики посчитают это излишеством и снимут расходы, поскольку на способность авто приносить прибыль качество звука не влияет.

Любое транспортное средство должно быть застраховано и на него оформлен полис ОСАГО (ст. 4 закона «Об обязательном страховании гражданской ответственности владельцев ТС» от 25.04.2002 № 40-ФЗ). Расходы на ОСАГО являются косвенными тратами и должны быть учтены в составе прочих расходов компании равными суммами в течение срока действия договора (п. 1 ст. 263, п. 6 ст. 272 НК РФ).

Дополнительно к ОСАГО компания может купить КАСКО. Это ее право, а не обязанность. КАСКО предоставляет расширенную страховую гарантию на автомобиль, поэтому стоит дороже. Траты на полис КАСКО относятся к прочим расходам компании (п. 3 ст. 263 НК РФ).

ОБРАТИТЕ ВНИМАНИЕ! «Упрощенцы» могут учесть в расходах только ОСАГО, но не КАСКО (подп. 7 п. 1 ст. 346.16 НК РФ).

Стоимость платной парковки можно учесть для целей налогообложения в качестве косвенных расходов (подп. 11 п. 1 ст. 264 НК РФ). Основанием для списания затрат будет служить парковочный чек, кассовый и товарный чек, а также акт об оказании услуг, если заключается договор долгосрочной аренды машино-места.

А вот если автомобиль попал на штрафстоянку или водитель нарушил ПДД, то оплату штрафов учесть в расходах нельзя в любом случае, как и любые другие административные штрафы (п. 2 ст. 270 НК РФ).

Расходы на аренду транспорта

Компания может не иметь ТС, а арендовать их у другой фирмы, физлица или платить работникам компенсацию за использование собственных авто в служебных целях.

Для целей налогообложения плата арендатора по договору аренды ТС включается в состав прочих расходов, связанных с производством и реализацией (подп. 10 п. 1 ст. 264 НК РФ). Если автомобиль был арендован для осуществления основной деятельности фирмы (торговли или производства), расходы на аренду можно учесть в качестве прямых. Если же автомобиль используется в иных целях (например, для обслуживания административного персонала), такие траты лучше учесть в косвенных расходах. Обосновать выбранный порядок компания должна в учетной политике.

Арендатор в соответствии с договором аренды несет расходы на обслуживание автомобиля (ГСМ, страховку, ремонт и пр.). Такие траты учитываются аналогично ситуации, когда автомобиль находится в собственности компании.

Списывать расходы арендатор будет на основании подтверждающих документов: договоров, платежных документов, актов приемки-передачи ТС, путевых листов и т. д.

Если авто арендовано с экипажем, то расходы на его обслуживание несет арендодатель, а затраты на управление автомобилем компания может списать в составе расходов на оплату труда (п. 21 ст. 255 НК РФ) в соответствии с актом приемки-передачи услуг. Будут ли такие расходы относится к прямым или косвенным, зависит от сферы использования автомобиля.

Если компания платит работнику компенсацию за использование собственного легкового автомобиля на работе, такие траты можно списать только в пределах норматива, установленного в подп. 11 п. 1 ст. 264 НК РФ:

Свыше этих сумм, по мнению чиновников, компания никакие траты на транспорт, принадлежащий сотруднику, учесть не может (письмо Минфина России от 23.03.2018 № 03-03-06/1/18366, от 04.12.2015 № 03-03-06/70852, от 16.05.2005 № 03-03-01-02/140).

Есть ли ограничения по признанию в расходах компенсации работнику за использование собственного грузового автомобиля, смотрите в материале «[ЛАЙФХАК] Компенсируем сотруднику расходы на личный автомобиль».

Компенсация сотруднику за использование транспорта является косвенным расходом компании, поскольку в ст. 318 НК РФ среди сумм, которые могут быть отнесены к прямым расходам, компенсации отсутствуют.

Итоги

Для удобства мы свели самые распространенные транспортные расходы в таблицу с указанием типа (прямые или косвенные).